Introducción

Las industrias de calzado a nivel mundial se concentran en tres grandes zonas: Extremo Oriente, Europa y Latinoamérica (Miranda, 2005: 289). En Europa, el sector industrial es la principal prioridad para el 2020, y su proyección es incrementar su participación de 15.1 % a 20 %. En lo que respecta a Asia Oriental, el país con más inclinación hacia el sector industrial es Japón, que ocupa 25 % de la mano de obra del sector. Por su parte, los países de Latinoamérica con mayor crecimiento en el sector de producción industrial son Ecuador (10.1 %), Paraguay (6.5 %) y Argentina (6.3 %). En contraste, en el 2013 Uruguay disminuyó en 1 % la producción industrial.

Para el año 2015 el Producto Interno Bruto (PIB) de la industria ecuatoriana representa 12.3 % (Ministerio Coordinador de Producción, Empleo y Competitividad, 2015). Los sectores que mayor aporte generan a esta industria son el textil y el cuero, con una participación en la provincia de Tungurahua de 75.6 % en actividades artesanales, de curtiembre, cuero y calzado (Ministerio Coordinador de Producción, Empleo y Competitividad, 2015).

Durante los últimos años la industria manufacturera ha sido considerada una fuente principal en la creación de empleo y aporte al desarrollo económico de los países de la Organización de las Naciones Unidas para el Desarrollo Industrial (ONUDI, 2015: 36). Asimismo, el fomento de nuevos procesos de industrialización requiere de inversión y estrategias tanto en el mercado interno como en el mercado externo.

El propósito del estudio es identificar la estructura de mercado de las sociedades productoras y comercializadoras de calzado en Ecuador mediante un análisis multivariante de los índices de concentración económica, aplicando la técnica de análisis de correspondencia múltiple, con la finalidad de conocer si presentan una estructura de mercado monopólica en la que sólo existe un oferente que impide la entrada de otras industrias, u oligopólico con un pequeño número de empresas que domina tanto el mercado como el control de los precios, o bien si existe un mercado de competencia perfecta en el que hay gran cantidad de oferentes que producen un producto homogéneo y no existen restricciones para la entrada de otras industrias.

Así, las medidas de concentración son las que permiten contestar la interrogante de investigación que es: ¿de qué forma las medidas de concentración inciden en el comportamiento de mercado de las sociedades de la cadena productiva de calzado en Ecuador? Ante esto, la hipótesis de investigación plantea que las medidas de concentración son significativamente representativas para describir el comportamiento en el mercado de las sociedades de la cadena productiva de calzado en Ecuador.

La estructura del presente trabajo inicia con la descripción de la importancia de la concentración de mercado, fundamentada en estudios realizados sobre el tema; enseguida se detallan las medidas de concentración con sus respectivas descripciones para luego exponer la metodología y la aplicación del análisis multivariante como una técnica de análisis de correspondencia, mismo que permitió analizar y describir los resultados obtenidos de las sociedades de la cadena productiva de calzado en Ecuador.

Para determinar la significancia de las medidas de concentración se utiliza el método de correlación de Pearson. Por último se exponen las limitaciones del presente estudio y se describen las conclusiones.

I. Importancia de la concentración de mercado

Con el devenir de la globalización industrial, las empresas han tenido que prepararse para enfrentar a una competencia más fuerte en el mercado, donde aspectos como las alianzas estratégicas y las economías de escala son fundamentales en la dinámica de la economía industrial para incrementar el volumen de ventas y atender la oferta (Tobón; Ortiz y Castillo, 2005).

Los estudios de concentración de mercado se emplean para medir la participación de un valor entre varios agentes, la distribución de la renta entre la población o para establecer la estructura del mercado. Estas variables son susceptibles de cambio, así, por ejemplo, en una estructura de mercado de reducida concentración los consumidores se benefician de la competencia propia de las empresas cuando acceden a productos a un bajo precio y con mejores servicios (Flores, 2006).

En la región de Vlora en Albania se realizó un estudio para medir el nivel de concentración en la industria de la construcción, por un período de diez años, el cual obtuvo como resultado una baja concentración de esta industria albanesa. Es decir, que ese sector no estaba dominado por gigantes.

La metodología utilizada fue la aplicación de los índices CR4, HHI y GINI. Los autores destacan la importancia de la aplicación de los índices de concentración, en vista de que es una herramienta económica útil que apunta al grado de competencia en el mercado en función del número de empresas y su participación en las ventas o producción total (Pulaj; Kume, 2013).

En este sentido, un trabajo realizado en la Comunidad Andina en el periodo 2000-2015 describe que el mercado de exportación es altamente concentrado. Esta baja diversificación industrial incide de manera negativa en el crecimiento económico de los países miembros (Márquez, 2016).

II. Medidas de concentración de mercado

El nivel de concentración de mercado constituye un análisis clave en la estructura de una industria, y por lo mismo con frecuencia las empresas se enfocan en mantener un nivel elevado de rentabilidad dentro de la industria. Para Bain (1951) existe una relación positiva entre la concentración de mercado y la rentabilidad de las empresas (Bain, 1951). En el mismo sentido, Wildman (2006) explica que un aumento en la concentración conlleva a un aumento del precio (Wildman, 2006).

A su vez, el análisis de la concentración de mercado permite determinar la estructura de mercado en una industria en particular; es decir, si es monopólico, oligopólico o de competencia perfecta.

Existen diversas formas de medir la concentración en un mercado. Dentro del estudio se han considerado medidas que tomen en consideración los ingresos de cada una de las empresas. Estas medidas sirven para determinar el mayor o menor grado de igualdad en el reparto del total de los valores de una variable económica (Cuenca, 2007).

En el contexto ecuatoriano, Horna, Guachamín y Osorio realizaron un estudio del sector industrial manufacturero, encasillando a las empresas en función del CIIU (Rev.3), fundamentado en los datos oficiales divulgados por la Superintendencia de Compañías, en el periodo 2000-2008 (Horna; Guachamín y Osorio, 2009). Los datos corresponden a los balances anuales presentados por las empresas. Los resultados se derivan de la aplicación de cuatro indicadores que muestran la concentración de las veinte subramas más relevantes dentro del sector d (Industrias manufactureras) con respecto a los ingresos operacionales.

Índice de Herfindahl-Hirschman

Al índice de Herfindahl-Hirschman (HHI, por sus siglas en inglés) se le define como la suma de los cuadrados de los tamaños relativos de las empresas en el mercado (Mishra; Mohit y Parimal, 2011). Para el cálculo de este índice se requiere información de todas las empresas que conforman el mercado y se calcula a partir de la siguiente formula:

donde:

Si= cuota de mercado de la compañía i, de una industria dada.

n = número de empresas que participen en la industria.

El valor de este índice disminuye con el incremento del número de empresas y aumenta con la creciente desigualdad entre un número determinado de empresas al igual que sus participaciones. En este contexto, si el valor es incremental se considera una estructura de mercado monopólica. En el caso contrario, es decir, si éste decrece, el mercado es competitivo. “Con esta medida se busca saber si hay espacio para que nuevas empresas entren a competir en ese mercado” (Gómez; Ríos y Zambrano, 2018).

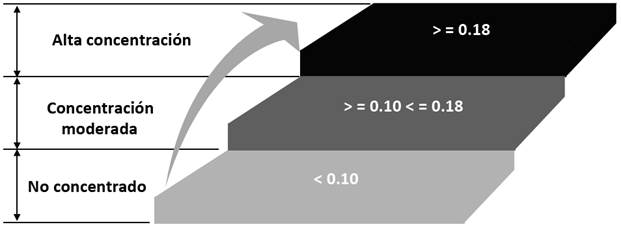

Fuente: elaboración propia con base en N. Cetorelli (1999).

Gráfica 1 Criterios de evaluación del índice de concentración HHI

El valor máximo del HHI es 1, lo cual significa que existe una alta concentración en el mercado, es decir una estructura monopólica. Por el contrario, si este resultado se acercara a 0 indicaría un nivel bajo de concentración.

Índice de las Mayores Empresas

En su forma abreviada se le conoce como CRk y mide el grado de poder de mercado que poseen las cuatro empresas más grandes o líderes en el mercado. Este grado de poder se obtiene de la sumatoria de las cuotas de mercado ordenándolas de manera descendiente. Si el resultado se aproxima a 0, el número de industrias es de igual tamaño y su concentración es mínima, por el contrario, si este es igual a 1 el número de empresas incluido en el cálculo es igual al número total de empresas que conforman la industria (Leon, 2015). Estos resultados se obtienen a partir de la siguiente fórmula:

donde:

CRk: Índice de concentración de las cuatro mayores empresas en el mercado.

Si: cuota de mercado de la compañía i, de una industria dada j.

Si bien es cierto que no existe una regla para determinar el valor de k, los valores de uso por lo general incluyen cuatro, cinco u ocho empresas (Horna; Guachamín y Osorio, 2009).

Asimismo, para su interpretación se establecen los siguientes criterios:

Tabla 1 Criterios de evaluación del índice de las mayores empresas

| CRk | Criterios |

|---|---|

| 0 a 0.33 | Poca concentración |

| 0.33 a 0.66 | Concentración moderada |

| 0.67 a 1 | Alta concentración |

Fuente: elaboración propia con base en (Horna; Guachamín y Osorio, 2009).

Una de las principales limitaciones de este índice son las deficiencias en la estructura del mercado, por lo que en cada una de las cuatro mayores empresas puede tener el 20 % cada una. Otro comportamiento es que en otro mercado las cuatro empresas presentan una participación de 55 %, 20 %, 4 % y 1 %. Como se puede observar, en ambos casos el resultado del índice CRk es el mismo, por lo que al sumar la participación de cada una de las empresas da un total de 80 % (Naldi y Flamini, 2014).

Índice Dominancia

Se le denomina ID, y mide la concentración del mercado a partir de la contribución de cada entidad en relación con el índice HHI (Zurita, 2014). El efecto de la concentración se evalúa por la posición relativa de cada empresa, definiendo si el mercado es atomizado o monopolizado y se calcula de la siguiente manera:

donde:

hi=

Si= cuota de mercado de la compañía i, de una industria dada j.

HHI = Índice Herfindahl Hirschman.

Este índice mantiene ciertas propiedades (CLICAC, 2001: 23):

El ID nunca es mayor a HHI.

Transferencia hacia una empresa mayor → ID Δ.

Fusión de dos empresas donde la participación > a la mitad del mercado → ID Δ.

ID < cuando la fusión no involucra a la empresa mayor si su participación es >1/2.

El ID “es poco conocido y fue diseñado por el economista mexicano Pascual García Alba (1994)” (Navarro; Ocampo y De las Salas, 2013: 147), y tiende a su máximo cuando las empresas que distan a la dominante son de tamaño mínimo, por lo que si el índice se acerca a 1 expresa una mayor concentración, mientras que si este se acerca a 0 la concentración es baja.

Índice de Entropía de la Información

Este índice es una medida inversa de concentración, donde dada una determinada

distribución de frecuencias de variable

xi para i

= {1, 2, 3, …, n}, hasta qué punto,

donde:

Si= cuota de mercado de la compañía i, de una industria dada j.

SiE ≈ Ln (n) → mayor igualdad en la distribución.

Si E ≈ 0 → desigualdad en la distribución.

Por su parte, H. Theil utilizaba la teoría de la información como “base de su aplicación a la economía, y afirmaba que la misma podía ser aplicada en la medida de desigualdad de los ingresos, [la] concentración industrial, [la] concentración de comercio internacional, entre otros” (Cuenca, 2007). Al ser una medida inversa, cuando esta aumenta se interpreta como una distribución equitativa de los ingresos (competencia perfecta- desconcentración) y si esta tiende a 0 indica una distribución inequitativa de los ingresos (monopolio-concentración).

Fuente: elaboración propia con base en Cuenca (2007).

Gráfica 2 Criterios de evaluación del Índice de Entropía de la Información

Es importante recalcar que el índice de mayor aplicación para el cálculo de la concentración del mercado es el HHI, y aunque es una medida ampliamente utilizada y con base en ella se han construido algunos índices más complejos (HHINormalizado, ID, CRk y E) para diferentes tipos de mercado, no puede ser utilizado para proyectar la concentración del mercado que probablemente ocurrirá en el futuro (Zhou, 2003).

Análisis multivariante - Técnica de análisis de correspondencia

Se tomaron como referencia estudios realizados por Horna, Guachamín y Osorio (2009) y Zurita (2014), quienes presentaron un análisis de los cuatro índices antes mencionados y una correlación de Pearson para identificar el índice más adecuado. Sin embargo, este estudio considera la aplicación de un análisis multivariante (Pérez, 2013; Villota, Bonilla, Carrillo, Jaramillo y García, 2012; Abad, Blanco y García, 2008).

El análisis multivariante es un método estadístico que analiza de manera simultánea las mediciones de cada individuo o elemento en observación con la finalidad de explicar y predecir escalas métricas y no métricas (Fernández, 2009).

Una de las técnicas de análisis multivariante de interdependencia es el análisis de correspondencia que “se ocupa de las relaciones entre un conjunto de variables, por lo general variables homogéneas, [que] hacen referencia a un mismo tema, siendo además las escalas de respuesta iguales” (Greenacre, 2008: 185). El objetivo es analizar la influencia de cada uno de los índices en cada grupo de empresas y la significatividad que denota cada uno de ellos para cada actividad.

III. Método de investigación

Para el presente trabajo sobre la estructura de mercado de las sociedades de la cadena productiva de calzado en Ecuador se analizaron los ingresos de cada unidad productiva frente al total de ingresos del sector al año 2016. Como fuente de información se utilizaron los ingresos de cada empresa registrada en la Superintendencia de Compañías del Ecuador, y sobre el total de ingresos del sector se trabajó con los datos del Servicio de Rentas Internas. Dentro de las actividades a evaluar se consideraron las secciones industrias manufactureras y el comercio al por menor, excepto el de vehículos automotores y motocicletas, según el Instituto Nacional de Estadísticas y Censos (INEC), tomadas de la Clasificación Industrial Internacional Uniforme (CIIU Rev. 4), a nivel de seis dígitos:

Tabla 2 Actividades económicas relacionadas al sector calzado, según la CIIU Revisión 4

| Sección | División | Grupo | Clase | Subclase | Descripción |

|---|---|---|---|---|---|

| C | 15 | 151 | 1511 | 1511.02 | Fabricación de cueros regenerados

(artificiales), adobados, vegetal. |

| 152 | 1520 | 1520.01 | Fabricación de calzado, botines, polainas y

artículos similares para todo uso, de cualquier material y mediante cualquier proceso, incluido el moldeado (aparado de calzado). |

||

| 1520.02 | Fabricación de calzado de caucho y plástico

y mediante cualquier proceso, incluido el moldeado (aparado de calzado). |

||||

| G | 47 | 477 | 4771 | 4771.21 | Venta al por menor de calzado en establecimientos especializados. |

| 46 | 464 | 4641 | 4641.31 | Venta al por mayor de calzado. |

Fuente: CIIU Rev. 4.

La población de estudio está en función de la clasificación de actividades, y se registraron 105 sociedades a nivel nacional, de las cuales se descartaron 16 empresas ubicadas en Pichincha, Manabí y Guayas debido a que no han realizado actividad económica y sólo mantienen el aporte de capital por parte de los socios. Así las cosas, para el análisis se trabajó con datos de 89 unidades económicas.

El cálculo se realizó a partir de los cuatro índices ya explicados: Herfindahl Hirschman (HHI), Dominancia (ID), Índice de las Mayores Empresas (CRk) y Entropía de la Información (E) (ver Tabla 3).

Tabla 3 Indicadores para medir la concentración de mercado

| Índice | Fórmula | Descripción de factores |

|---|---|---|

| Herfindahl y Hirschman (HHI) |

|

Si=

cuota de mercado de las sociedades que participan dentro de la

actividad. n = número de sociedades de la actividad. |

| Índice de Concentración de las Mayores Empresas (CRk) |

CRk = S1 + S2 + S3 + S4 |

Si =

cuota de mercado de las sociedades que participan dentro de la actividad. k = número de sociedades de la actividad. |

| Índice de Dominancia (ID) |

|

|

|

Si=

cuota de mercado de las sociedades que participan dentro de la actividad HHI = Índice Herfindahl Hirschman de la actividad. | ||

| Índice de Entropía E |

|

E = Entropía. Si= cuota de mercado de las sociedades que participan dentro de la actividad. n = número de sociedades de la actividad. |

Fuente: elaboración propia con base en Navarro, Ocampo y De las Salas (2013); Flores (2006); Huerta-Wong y Gómez (2013) y Horna, Guachamín y Osorio (2009).

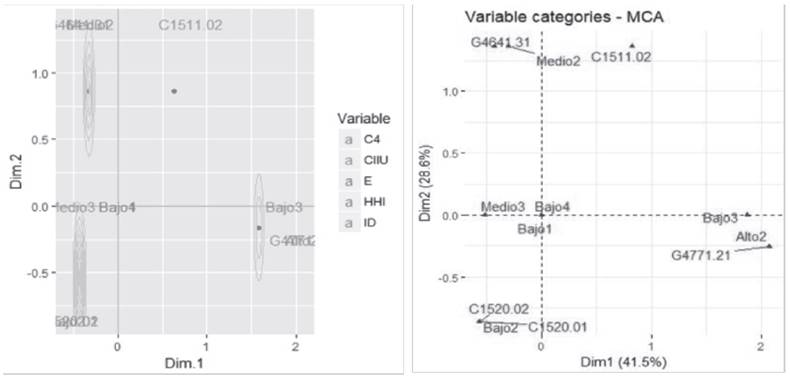

Análisis de correspondencia múltiple

Este análisis se llevó a cabo sobre una matriz que mantiene codificados los datos de forma binaria, por lo que el clúster de datos que presentó la agrupación de las empresas por actividad se discretizó; es decir, se desagregó cada una de las empresas dentro del grupo al que corresponden y se asignaron valores categóricos entre los siguientes rangos:

Tabla 4 Criterios para la valoración de los índices de concentración económica

| Categorías | Criterios |

|---|---|

| 0.67 a 1 | Alta |

| 0.33 a 0.66 | Medio |

| 0.01 a 0.33 | Bajo |

Fuente: elaboración propia.

Para poder diferenciar esta categorización en el análisis de cada indicador se representó a cada uno de los índices definiéndolos del 1 al 4, de manera que: HHI = 1; ID = 2; CRk= 3; E = 4. La tabla se ingresó al programa R como un data frame de 89 observaciones que hacen referencia a las actividades y a cuatro índices de concentración, donde las observaciones 1 a 36 se refieren al grupo de sociedades de la actividad fabricación de calzado de cuero. Las identificadas como 37 a 43 hacen referencia al grupo de sociedades de la actividad “fabricación de calzado de caucho y plástico”. El grupo de la 44 a la 46 corresponde a las sociedades de la actividad fabricación de cuero regenerado. En cuanto a las observaciones 47 a 62 identifican a las sociedades de comercialización al por menor de calzado y las del rango 63 a 89 representa a las sociedades dedicadas a la comercialización de calzado al por mayor.

Tabla 5 Categorización de los indicadores de concentración por grupos de empresas.

| Empresa | CIIU_disc | HHI_disc | ID_disc | CRk_disc | E_disc |

|---|---|---|---|---|---|

| 1-36 | C1520.01 | Bajo 1 | Bajo 2 | Medio 3 | Bueno 4 |

| 37-43 | C1520.02 | Bajo 1 | Bajo 2 | Medio 3 | Medio 4 |

| 44-46 | C1511.02 | Bajo 1 | Medio 2 | Bajo 3 | Bajo 4 |

| 47-62 | G4771.21 | Bajo 1 | Alta 2 | Bajo 3 | Bajo 4 |

| 63-89 | G4641.31 | Bajo 1 | Medio 2 | Medio 3 | Bajo 4 |

Fuente: elaboración propia en R-Studio con base en los índices calculados.

El análisis de correspondencia permite obtener los resultados en dos dimensiones, por un lado, para identificar entre los cuatro índices aquel de mayor influencia en cada uno de los grupos de empresas se categorizaron como: bajo, medio y alta, y se determinó cuál de ellos aporta directamente al grupo de sociedades en cada actividad.

Correlación de Pearson

Para comprobar la hipótesis se tomó en cuenta a las sociedades ecuatorianas productoras y comercializadoras de calzado, según su actividad, utilizando el software R, y aplicando el método de correlación de Pearson a las medidas de concentración.

Para este cálculo no se considera el índice de entropía debido a su naturaleza de relación inversa a las medidas de concentración.

Análisis de resultados

Dentro de las cinco actividades que se consideran en la Tabla 2, se registra a nivel nacional un ingreso total aproximado a $229 millones de dólares estadounidenses. La mayor participación de las sociedades dentro de cada actividad se posiciona en tres sectores: la venta al por mayor de calzado, con 65 %, seguida de la fabricación de calzado de cuero, con 63 % y la fabricación de calzado de caucho y plástico con 59 %.

Tabla 6 Descripción de ingresos por ventas de las actividades relacionadas con el sector calzado en Ecuador

| CIIU | Nombre CIIU* | Ingresos por ventas (dólares) | Participación dentro de cada sector de las sociedades % |

|---|---|---|---|

| C1520.01 | Fabricación de calzado de cuero. | 50.263.109.23 | 63 % |

| C1520.02 | Fabricación de calzado de caucho y plástico. | 9.019.508.07 | 59 % |

| C1511.02 | Fabricación de cuero regenerado. | 421.006.53 | 10 % |

| G4771.21 | Venta al menor de zapatería. | 20.547.290.52 | 10 % |

| G4641.31 | Venta al por mayor de calzado. | 149.439.208.74 | 65 % |

* Nombres resumen en función de la CIIU Rev. 4

Fuente: elaboración propia con datos de la Superintendencia de Compañías (2016).

Análisis de índices de concentración

A partir de la aplicación de las fórmulas [1], [2], [3] y [4] para medir el índice de concentración, y según los factores descritos en la Tabla 3, se pudo identificar la estructura de mercado que presentan las sociedades del sector del calzado dentro de las actividades representadas en la Tabla 2.

Los resultados de la Tabla 7 demuestran una baja concentración en la mayoría de las actividades analizadas. En relación con el índice HHI, la actividad fabricación de calzado de caucho y plástico revela un mayor índice en relación con las actividades restantes, lo cual resenta un mercado altamente competitivo.

Tabla 7 Índices de concentración de las sociedades productoras y comercializadoras de calzado, según actividad en Ecuador

| Núm. empresas | CIIU | Actividad CIIU | HHI | ID | CRk | E |

|---|---|---|---|---|---|---|

| 36 | C1520.01 | Fabricación de calzado de cuero. | 0.0385 | 0.2472 | 0.3452 | (0.8721) |

| 7 | C1520.02 | Fabricación de calzado de caucho y plástico. | 0.0755 | 0.3006 | 0.5147 | (0.5660) |

| 3 | C1511.02 | Fabricación de cuero regenerado. | 0.0038 | 0.4875 | 0.1014 | (0.1468) |

| 16 | G4771.21 | Venta al por menor de zapatería. | 0.0028 | 0.6890 | 0.0832 | (0.1733) |

| 27 | G4641.31 | Venta al por mayor de calzado. | 0.0448 | 0.3647 | 0.3755 | (0.5175) |

Fuente: elaboración propia con datos de la Superintendencia de Compañías (2016).

Los niveles más bajos y altos de concentración de los índices analizados en las actividades relacionadas con la producción y la comercialización de calzado se muestran en la Gráfica 3.

Fuente: elaboración propia con datos de la Superintendencia de Compañías (2016).

Gráfica 3 Índices de concentración de las actividades con alta y baja concentración

El Índice de Dominancia señala la dependencia en el mercado por la empresa más grande que opera en él. Las sociedades de la actividad “venta al por menor de zapatería” presenta un mercado moderadamente concentrado en relación con las cinco actividades CIIU restantes.

En lo que corresponde al índice de concentración de las cuatro mayores empresas, aplicado en cada una de las actividades sujetas a análisis, se obtuvo como resultado que la actividad “fabricación de calzado de caucho y plástico” presenta un mayor índice, por lo cual las cuatro mayores empresas representan 51 % del ingreso a nivel nacional.

Por último, se analizó la igualdad en la distribución de los ingresos mediante el Índice de Entropía, y se encontró que las actividades de fabricación de calzado de cuero presentan una igualdad en la distribución de los ingresos, dando como resultado un mercado altamente competitivo.

Resultados del grupo de sociedades con respecto a los índices de concentración

El índice que tiene un aporte moderado con respecto a las empresas dedicadas a la venta al por mayor de calzado (G4641.31), así como la actividad de cuero regenerado (C1511.02) es el Índice de Dominancia (ID). En este caso se concentra por empresas relativamente pequeñas.

Este mismo índice (ID), en relación con el grupo de sociedades de la actividad fabricación de calzado de caucho y plástico (C152001), y con la fabricación de calzado de cuero (C152002) es bajo, por lo que no aporta representatividad al cálculo del índice de concentración.

Para calcular el índice de concentración en el grupo de sociedades que realizan actividades de venta al por mayor de calzado (G4771.21) se muestran dos, el ID y el CRk. El primero, según la Gráfica 4, es de un aporte alto al cálculo, mientras que el segundo no aporta.

Los Índices Herfindahl (HHI)1, Entropía (E)2 y el que mide el poder de mercado de las cuatro mayores empresas (CRk)3 presentan un aporte general para el cálculo del índice de concentración de las sociedades, en donde el HHI contribuye de manera moderada y los índices E y CRk en menor proporción.

No obstante, los índices de concentración presentan ciertas limitaciones, que son intrínsecas a cualquier análisis empírico. Por lo mismo, al no existir concordancia en la información reportada a los entes de control se descartó del análisis de las empresas que están inmersas en la actividad C151101, correspondientes a descarnadura, tundido, depilado, engrase, curtido, blanqueo, teñido, adobo de pieles y cueros de pieles finas y cueros con pelo. Este inconveniente se superó al trabajar sólo con la base de datos de la Superintendencia de Compañías, por tratarse de un ente de control y fuente oficial de las empresas legalmente constituidas en Ecuador.

IV. Significancia de las medidas de concentración

Para establecer la significancia de las medidas de concentración se planteó la hipótesis de la siguiente manera:

Hi: las medidas de concentración son significativamente representativas para describir el comportamiento en el mercado de las sociedades de la cadena productiva de calzado en Ecuador.

Ho: las medidas de concentración no son significativamente representativas para describir el comportamiento en el mercado de las sociedades de la cadena productiva de calzado en Ecuador.

Tabla 8 Correlación de Pearson de las medidas de concentración de las sociedades productoras y comercializadoras de calzado a nivel nacional

| HHI | ID | CRk | |

|---|---|---|---|

| HHI | 1 | -0.78 | 0.99 |

| ID | 1 | -0.83 | |

| CRk | 1 |

Fuente: elaboración con base en los resultados de correlación de Pearson.

Del análisis realizado de las tres medidas de concentración descritas en la sección metodológica se puede establecer que el HHI tiene una relación significativa con el índice CRk, por lo que se concluye que existe concentración en un grupo de unidades productivas; es decir, que existe poder de mercado de las cuatro empresas más representativas en función de sus ventas a nivel nacional.

En función de los resultados de la aplicación metodológica, se compararon los resultados con el análisis presentado por Sáenz, Páez y Sánchez (2014), quienes presentaron un estudio del nivel de concentración para 60 actividades industriales en Colombia, en el cual se reflejó una misma tendencia en relación con el presente trabajo, en vista de que describen que dentro de las diez actividades los productos textiles y calzado presentan menores índices de concentración.

Tomando en cuenta que la producción de cuero y calzado forma parte del sector manufacturero, se contrastó lo escrito por la Dirección General de Estadística y Censos de la Ciudad de Buenos Aires (2017), y se aplicó el índice HHI para finalmente concluir que la industria manufacturera presenta la mayor cantidad de actividades concentradas, con una representación de 43 actividades de las 143 analizadas, resultado que se incrementa a 69 o 75 actividades, al aplicar el índice (CRk).

V. Conclusiones

La conducta y estructura de las sociedades a partir del cálculo del nivel de concentración de la cadena productiva de calzado indica una estructura de mercado de competencia perfecta en la mayoría de las actividades analizadas.

El aporte del presente estudio resulta importante debido a que no se han encontrado

investigaciones previas relacionadas con el sector del calzado en Ecuador y permite asegurar la utilidad de estimar el nivel de concentración que proporciona una medida global en la dinámica económica del sector calzado de las sociedades en el país.

El índice HHI señala que la actividad relacionada con la venta al por menor de zapatería presenta un nivel bajo de concentración de 0.002, ya que las sociedades que se encuentran dentro de ese mercado ofrecen bienes o servicios sin características únicas, por lo que los compradores no tienen interés en una empresa específica.

La actividad de calzado de cuero a partir del cálculo del índice ID presenta un índice de concentración bajo de 0.24. En este caso se tienen sociedades dominantes que distan de empresas de tamaño mínimo.

El índice CRk presenta un índice de concentración de 0.0832 para la actividad “venta al por menor de zapatería”, lo cual señala que las cuatro mayores sociedades representan 8.3 % de los ingresos.

El índice E señala una distribución inequitativa de los ingresos para la actividad “fabricación de calzado de cuero regenerado”, con un índice de concentración de 0.14, lo que indica que existe un nivel de concentración alto según este índice, ya que es una medida inversa de concentración.

El mercado relacionado con la producción y adquisición de calzado presenta baja concentración, ya que se registran muchas empresas que en algunos casos poseen productos idénticos a la venta y no existe ninguna restricción en la entrada de otras empresas.

En suma, se describe que la hipótesis Hi se acepta, porque todos los índices aportan en diferente medida al cálculo de concentración dentro de las actividades analizadas, pero a partir de la técnica de análisis de correspondencia los índices que más aportan a su cálculo son el Índice de Dominancia y el Índice de las cuatro mayores empresas. A diferencia del estudio realizado por Horna, Guachamín y Osorio (2009), que señala que las medidas más adecuadas de concentración para el sector manufacturero son los índices HHI y el E a partir de una correlación de Pearson.

Finalmente se puede decir que el mercado de las sociedades de la cadena productiva de calzado en Ecuador en forma general tiene poca concentración, pero existe una característica relevante al realizar la correlación entre los índices HHI, ID, CRk en la que se evidencia un poder de mercado de las cuatro empresas más representativas en función de sus ventas a nivel nacional.

En términos macro, en el sector de calzado se debería contar con investigaciones referentes a la productividad, al análisis del clúster y a la aglomeración. En la parte micro se deben impulsar estudios sobre rentabilidad, coordinación relacional, cadena de valor, encadenamiento productivo, entre otros.

nueva página del texto (beta)

nueva página del texto (beta)