Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Economía: teoría y práctica

versión On-line ISSN 2448-7481versión impresa ISSN 0188-3380

Econ: teor. práct no.35 México jul./dic. 2011

Encadenamientos industriales y la derrama tecnológica de la inversión extranjera directa*

María del Rosario Orozco Dimas** y Lilia Domínguez Villalobos***

** Maestría en Estudios Sociales, línea en economía social por la UAM–Iztapalapa. Correo electrónico: rose.uam15@yahoo.com.mx.

*** Profesora de la Facultad de Economía, UNAM. Correo electrónico: ldv@servidor.unam.mx.

*Fecha de recepción: 08/10/2010

Fecha de aceptación: 26/06/2011

RESUMEN

Esta investigación se centra en el estudio de la derrama tecnológica derivada de la inversión extranjera directa (IED) y su impacto sobre la industria manufacturera mexicana por medio de los encadenamientos productivos verticales. El propósito del artículo es analizar si la presencia de capital extranjero y el coeficiente de importaciones de las ramas compradoras tienen un efecto en las empresas nacionales proveedoras, usando datos para el periodo de 1994 a 2002. Los resultados de este análisis señalan que son escasas las ramas que presentan encadenamientos industriales verticales, por lo que el efecto de derrama tecnológica no se extiende al resto de la industria manufacturera.

Palabras clave: inversión extranjera directa, derrama tecnológica, encadenamientos productivos verticales, industria manufacturera mexicana.

Clasificación JEL: L60, O33, O14.

ABSTRACT

This investigation is centered in the study of foreign direct investment technological spillovers and its impact on Mexican manufacturer industry by means of the productive backward linkages. We aim to analyze if the presence of foreign capital and the coefficient of imports of the buyers branches have an effect on the domestic supplying firms, using data for the period from 1994 to 2002. This result of this analysis points out that the branches that had technological spillovers effects from FDI were few. For this reason this effects didn't extended to the rest of the industry manufacturer.

Key words: foreign direct investment, technological spillover, productive backward linkages, mexican manufacturer industry.

Classification JEL: L60, O33, O14.

INTRODUCCIÓN

La derrama tecnológica o spillover tecnológico es uno de los beneficios que se pretende obtener al permitir la instalación de empresas extranjeras en el país anfitrión, pues se cree que éstas cuentan con tecnología superior a la que poseen las empresas nacionales, además de contar con métodos más eficientes de producción, dirección, organización y mercadotecnia, los cuales pueden ser captados y aprovechados por las empresas nacionales, haciéndolas más productivas y, a su vez, más competitivas. Es decir, la presencia de inversión extranjera directa puede propiciar un proceso de aprendizaje tecnológico.

Sin embargo, el tema de la derrama tecnológica es muy controvertido. Los estudios empíricos realizados muestran resultados mixtos sobre los efectos en las empresas internas y las economías anfitrionas en general. Lo cierto es que para considerar los resultados del efecto de la derrama hay que tomar en cuenta que existe un conjunto de factores que pueden influir de manera determinante en si la derrama tecnológica tendrá o no un impacto importante. Algunos de estos factores son las características del mercado interno, las capacidades tecnológicas y productivas de las empresas y la función de las políticas gubernamentales implantadas por el Estado, entre otros. Por tanto, el hecho de atraer inversión extranjera directa (IED) hacia el país anfitrión no significa que automáticamente habrá una derrama tecnológica hacia las empresas nacionales y que esto pueda contribuir a mejorar la situación de la industria nacional (Romo, 2002).

El propósito del presente trabajo es examinar el efecto de la derrama tecnológica derivada de la presencia de la IED por medio de vínculos industriales verticales en la industria manufacturera mexicana, para que éste sea un instrumento que permita que la derrama tecnológica se difunda al resto de la economía y así su efecto sea significativo, propiciando la posibilidad de crear una base tecnológica nacional.1 Además, el trabajo se propone comprobar si un bajo contenido de importaciones en las empresas transnacionales es un indicio de más vínculos verticales de éstas con las empresas nacionales.

Para ello se plantean las siguientes preguntas:

i) ¿A raíz del TLCAN el hecho de tener una economía abierta ha ocasionado que la derrama tecnológica derivada de la IED tenga un impacto positivo en la industria manufacturera mexicana por medio de los vínculos industriales?

ii) ¿Existe una relación inversa entre el contenido de importaciones de las empresas transnacionales respecto al número de vínculos verticales establecidos con las empresas nacionales?

Este trabajo plantea que la derrama tecnológica tendrá una mejor difusión en la economía en la medida en que la red de vínculos industriales sea más extensa, lo que a su vez puede expresarse en una red de vínculos cliente–proveedor entre las empresas transnacionales y locales. Estas relaciones entre empresas pueden favorecer una derrama tecnológica. Sin embargo, la desarticulación de la estructura productiva mexicana, que ha sido arrastrada por la apertura comercial y la ausencia de una política industrial, hace pensar que los vínculos de esta naturaleza son cada vez más escasos, por lo cual la derrama tecnológica no trasciende a todo el sector, menos hacia el resto de la economía, como en otros países. Dada la desarticulación de la industria mexicana, esperaríamos que el efecto de derrama tecnológica por vínculos verticales se hiciera más notorio cuando las industrias compradoras tienen un coeficiente de importación más bajo que el promedio sectorial.

El artículo se encuentra integrado por cuatro secciones. En la sección I se aborda el marco conceptual y teórico sobre la derrama tecnológica o spillover tecnológico de la IED . La sección II expone los antecedentes sobre la situación de la industria manufacturera nacional, durante el periodo que comprende de 1994 a 2002, considerando la entrada en vigor del Tratado de Libre Comercio con América del Norte (TLCAN). La sección III se divide en dos partes. En la primera se explica la metodología utilizada para establecer los vínculos verticales en el sector. La segunda parte muestra los resultados del análisis de la asociación de la productividad de las empresas de capital nacional en las ramas con vínculos verticales, con la presencia de capital extranjero en las ramas compradoras o proveedoras. Finalmente, se exponen las conclusiones y consideraciones sobre investigaciones futuras.

I. MARCO CONCEPTUAL Y TEÓRICO DE LA DERRAMA TECNOLÓGICA

Brown y Domínguez (2004) definen la derrama tecnológica como la difusión de tecnología que pasa de una empresa transnacional a las empresas nacionales. Esto ocasiona que la presencia de las empresas extranjeras tenga un efecto positivo en la productividad de las empresas propiedad de connacionales. Esta concepción coincide con la que sustentan Flores et al. (2002) en el sentido de que la derrama tiene un significado extenso, que se encuentra asociado con la imitación y la difusión tecnológica que afecta la productividad de las empresas nacionales positivamente. Estos autores hacen extensiva la derrama a otros ámbitos relacionados con la productividad de las empresas, como la transferencia de conocimiento, habilidades, el control de factores de producción, el proceso de distribución tecnológica o habilidades de dirección. Para Grosman y Helpman (1991) la derrama tecnológica implica que las empresas pueden adquirir información creada por otras, aunque dicha información está protegida por lo regular por la ley mediante los derechos de autor, patentes y licencias.

De acuerdo con varios estudios, como los de Bjork (2005) y Crespo et al. (2006), el efecto de derrama de la IED se considera teóricamente como una externalidad o una falla del mercado, puesto que las empresas transnacionales no buscan voluntariamente los beneficios a favor de las empresas nacionales.2 Este conocimiento se filtra, ya que no se puede controlar del todo, al no poder apropiarse en exclusiva por el inventor o descubridor, a menos que sea patentado o se mantenga como secreto industrial. Según Caves (1974), algunas de las filtraciones proceden de la capacitación de trabajadores y ejecutivos que luego van a otras empresas nacionales. Otras surgen de la posible interrelación de la empresa extranjera con sus proveedores y clientes, lo que facilita la transmisión de conocimientos mediante acuerdos de colaboración basados en el mutuo beneficio o genera efectos imitativos mediante un efecto de demostración. Por último, aunque esto no implica propiamente una externalidad, indudablemente la competencia entre empresas nacionales y extranjeras puede representar un incentivo para que las nacionales intenten mejorar la productividad (Brown y Domínguez, 2003).

1. La derrama por medio de vínculos verticales y horizontales

La derrama tecnológica tiene diferentes canales de transmisión, uno de ellos es mediante los vínculos empresariales, los cuales pueden ser horizontales o verticales. Liu y Lin (2004) explican en su trabajo que la derrama por medio de vínculos horizontales es aquella que ocurre cuando la tecnología de las empresas transnacionales pasa hacia las empresas nacionales dentro del mismo sector (intrasectorial), es decir, hacia sus competidoras directas. Además, los empleados podrían dejar las transnacionales y unirse a las empresas nacionales, trayendo nuevas tecnologías y conocimientos de dirección y, finalmente, las transnacionales podrían proporcionar bienes públicos que pueden ser disfrutados por las empresas nacionales. Los vínculos verticales, por otro lado, son aquellos por los que se realiza la transferencia tecnológica de las empresas transnacionales hacia las empresas proveedoras (vínculos verticales hacia atrás) o clientas locales (vínculos verticales hacia delante). Esto es, relaciones empresariales con compañías que se encuentran fuera del sector de la transnacional (intersectoriales).

Estudios empíricos, como los de Blalock (2001) o Smarzynska (2002), dedicados a los efectos de derrama por medio de la vinculación empresarial, han encontrado que los vínculos verticales tienen efectos positivos y significativos en las empresas nacionales, mientras que los vínculos horizontales son escasos y aparecen con signo negativo. ¿Cómo se explican tales resultados? Liu y Lin (2004, p. 2) señalan que los vínculos horizontales son escasos debido a que "las transnacionales tienden a minimizar la transferencia tecnológica hacia sus competidoras directas (...)". Si las empresas nacionales logran observar las tecnologías que trae la IED podrían imitar y asimilar dichas tecnologías, lo que significa un riesgo para las transnacionales, pues la competencia en el sector sería más intensa. Para evitar tal situación, las transnacionales recurren a la protección formal de su propiedad intelectual, secretos comerciales; reducen la movilidad laboral pagando altos salarios o localizándose en países o industrias donde las empresas nacionales tienen capacidades imitativas limitadas (Smarzynska, 2002). En el caso de que las transnacionales cuenten con tecnología que no pueda ser protegida, éstas eligen no entrar en los mercados internacionales.

No obstante, la situación cambia cuando se trata de vínculos verticales. Los estudios realizados por Smarzynska (2002) para el caso de Lituania, y Blalock (2001) para el de Indonesia, muestran evidencia empírica por medio de estimaciones econométricas de que la presencia de vínculos verticales muestra un incremento en la productividad de las empresas nacionales. La razón es que las transnacionales pueden obtener beneficios al transferir cierto tipo de tecnología hacia las empresas proveedoras o clientas nacionales, pues la transferencia de tecnología puede derivar en mayor eficiencia y calidad en los insumos primarios o intermedios que utilizan las empresas transnacionales en sus procesos productivos, lo cual les permite bajar sus costos. Inicialmente, las transnacionales tienden a procurar insumos que requieren una tecnología muy sencilla.

2. Enfoque teórico: La teoría evolucionista

Los investigadores que han trabajado con este tema han utilizado diferentes enfoques teóricos para ofrecer una explicación a la derrama tecnológica y sus efectos, ya sean benéficos o contraproducentes, que van de los modelos neoclásicos tradicionales hasta la teoría de la dependencia. Sin embargo, ante la falta de una explicación satisfactoria sobre el proceso de la derrama tecnológica de la IED, ha surgido otro enfoque: la teoría evolucionista. Dicha teoría está inspirada en la tradición schumpeteriana y fue desarrollada por investigadores como Freeman, Nelson y Winter y Dosi.

La teoría de la evolución toma este nombre porque intenta hacer una metáfora a partir de la biología y la teoría de la evolución de las especies planteada por Lamarck y Darwin. La primera referencia a la biología consiste en el mecanismo de selección natural de las especies y su evolución en un medio natural hostil y cambiante. La metáfora consiste en comparar a las empresas con organismos vivos tratando de sobrevivir en un medio siempre cambiante: el mercado.

Las empresas, como punto de partida de la teoría, se consideran como organismos únicos e individuales, los cuales se encuentran influidos por el medio que los rodea y por su propia naturaleza. Debido a esta individualidad, cada empresa opera con diferentes tipos de tecnología, por lo que para adquirir el dominio de una nueva tecnología se requiere de habilidad, esfuerzo e inversión por parte de la empresa (Lall, 1992).

De acuerdo con el trabajo de Rodríguez (2001), lo que determina básicamente el éxito o el fracaso de la empresa es la capacidad para adaptarse a su entorno. El entorno (en este caso, el mercado) es cambiante, dinámico y complejo, por los que las empresas están forzadas a cambiar constantemente con él, es decir, evolucionar, para liderar cada uno de sus sectores.

El mecanismo utilizado por el mercado para seleccionar a las empresas más aptas es por medio de la innovación, el cual tiene dos vías: la innovación del producto y la innovación del proceso, que permiten superar a los competidores y alcanzar el liderazgo de mercado. El resultado es que hay empresas más eficientes y que se encuentra en condiciones de expandir su producción y superar a todos sus competidores. De este modo, de acuerdo con la teoría evolutiva en economía, existe un mecanismo que selecciona a las empresas más aptas en determinadas circunstancias ambientales.

A la teoría evolucionista se incorporan los conceptos de conocimiento, aprendizaje e innovación. Después de todo, para que las empresas puedan superar a sus competidoras se requiere de tecnología. Ésta es considerada dentro de la teoría como un elemento dinámico, por lo que la innovación desempeña un papel fundamental para su desarrollo. La facilidad de cada empresa para adquirir conocimiento y aplicarlo se encuentra sujeto a una serie de factores que se conocen con el nombre de capacidades tecnológicas de las empresas, las cuales son endógenas, ya que están determinadas por las características de cada una de ellas, tales como el giro de la empresa, la industria a la que pertenece, el tamaño de la misma, entre otras.

Para que una empresa sea exitosa en su proceso de innovación debe contar con la capacidad de identificar qué tan lejos puede llegar. Las capacidades de empresa han sido clasificadas por Lall (1992) en tres clases: a) las capacidades de inversión (o las habilidades requeridas para la adquisición de activos físicos e intangibles); b) la capacidad de producción (relacionada con todo lo concerniente al proceso productivo), y c) las capacidades de vinculación (que corresponden a las relaciones con otras empresas con las que se transmite y recibe información, habilidades y tecnología). Cada una de las anteriores capacidades permitirá, en mayor o menor medida, que las empresas desarrollen su potencial.

Los elementos externos o exógenos a la empresa también son determinantes para el progreso tecnológico. Entre los más importantes se encuentran la oferta y la demanda. En la demanda sobresalen tres aspectos importantes. El primero consiste en las condiciones del mercado, que continuamente requieren de nuevas tecnologías, habilidades e información para crear nuevos y mejores productos. El segundo se refiere al marco normativo, a los instrumentos de la política pública y a las actitudes sociales. Las condiciones macroeconómicas de un país, la situación política, social y hasta cultural del país en el cual se encuentren las empresas, son fundamentales para el desempeño de éstas y el tipo de administración y tecnología que poseen y desarrollan; incluso el contexto internacional también influye de manera determinante. Lo anterior se entiende como un proceso sistémico en el que un conjunto de actores en distintos niveles se entrelazan e interactúan en la transmisión de conocimientos. Por último, el cambio tecnológico requiere en sí mismo los cambios. Por el lado de la oferta se encuentra ligado a las capacidades tecnológicas y de adaptación de las empresas, las cuales se encuentran estrechamente vinculadas al tamaño de la empresa.3 Pero, ¿en qué consisten las capacidades de absorción y tecnológicas? Las capacidades de absorción son las condiciones de la empresa que permiten captar (catch–up) las aportaciones de las filiales extranjeras. De acuerdo con Romo (2002), las capacidades de absorción se dividen en dos: la primera ocurre cuando la tecnología usada por las transnacionales no es apropiada para las empresas nacionales, por ejemplo, si el ambiente del país es intensivo en capital o intensivo en trabajo. La segunda corresponde al caso de que no sea fácil de adoptar por la baja intensidad de capital de las empresas nacionales.

En cuanto a las capacidades tecnológicas, éstas pueden definirse, según Romo (2002), como "las habilidades tecnológicas, dirección y organizacionales que son necesarias para las empresas y su plantas productivas. Esto se utiliza para hacer más eficiente, mejorar y expandirse en el tiempo y desarrollar nuevos productos y procesos".

De acuerdo con Lall (1992), las capacidades tecnológicas son el resultado de la combinación de las capacidades de inversión física, capital humano y esfuerzos tecnológicos, los incentivos del mercado, y finalmente las instituciones, la cuales, mediante sus políticas, afectan de manera directa e indirecta las capacidades tecnológicas.

Estos elementos permiten que las empresas se encuentren en condiciones de captar y adaptar la tecnología que se encuentra en el exterior. Pero las empresas no son los únicos agentes que intervienen en los procesos tecnológicos; la difusión de tecnología implica la transmisión de conocimientos entre distintos agentes económicos y sociales. En la medida en que hay componentes tácitos de conocimiento específico, la difusión no se da sin un esfuerzo de búsqueda y aprendizaje social.

Bell y Pavitt (1993) se cuestionan la distinción entre innovación y difusión. La difusión implica mucho más que la adquisición de maquinaria y el know how relacionado. Tampoco es sólo transferencia de conocimiento. Implica más bien un cambio técnico continuo para adecuarse a situaciones específicas y alcanzar mejores estándares de desempeño. Estos autores proponen tres etapas en el tiempo para la dinámica del cambio técnico en los países en desarrollo.

La primera fase consiste en adoptar la tecnología con la incorporación de nuevas instalaciones, en tanto que la tecnología original debe adaptarse o mejorarse para la situación específica. Después existe una fase en la que se busca aumentar la eficiencia inicial y modificar la tecnología para adecuarla a los cambios en los mercados de insumos y productos. En una tercera fase, las empresas pueden basarse en este conocimiento, experiencia y nuevas destrezas para introducir un cambio técnico más sustancial. Finalmente, lo que ocurre es un proceso de generación de conocimiento en distintos niveles de la organización por actores que aplican esos conocimientos en la toma de decisiones.

Cabe mencionar que, como toda teoría, la teoría evolutiva económica presenta limitaciones en ciertos argumentos que también han sido señalados por sus críticos. Parte del problema consiste en su complejidad y en que es complicado cubrir tantos aspectos de manera integral, sobre todo tratándose de la sociedad y el medio económico siempre cambiante, lo que hace que aumente la incertidumbre. No obstante, es una teoría que ofrece una explicación más factible que el resto de las teorías económicas ortodoxas.

II. ANTECEDENTES: LA INDUSTRIA MANUFACTURERA MEXICANA, 1994–2006

La entrada en vigor del Tratado de Libre Comercio con América del Norte (TLCAN) trajo consigo importantes implicaciones: la apertura financiera y comercial. Ambas formaron parte de las estrategias implantadas en el modelo exportador, lo que ocasionó un nuevo panorama en la economía mexicana y repercutió en la industria manufacturera. Por ello se realiza un breve análisis del panorama en el cual se desarrollan las relaciones empresariales que propician la derrama tecnológica entre empresas transnacionales y nacionales dentro de dicha industria.

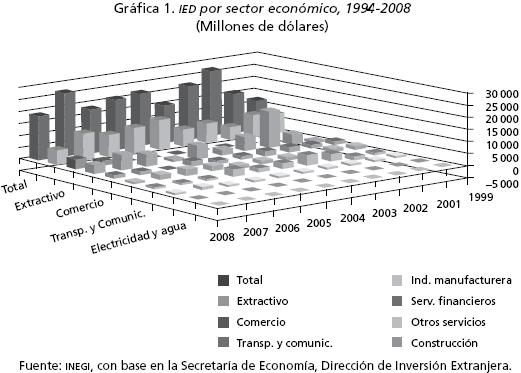

A raíz de la apertura financiera, los flujos de IED que llegaron a México se incrementaron considerablemente durante la década de los noventa, hasta que el país ocupó el primer lugar en el volumen de flujo de la IED durante el primer quinquenio de los noventa y el segundo de 1996 a 2000, detrás de Brasil (Moreno–Brid, 2002).4

Si bien durante la época del modelo de sustitución de importaciones la inversión extranjera se centró principalmente en los sectores manufactureros, con el modelo exportador tuvo la oportunidad de participar en sectores que anteriormente se encontraban restringidos al capital extranjero, total o parcialmente. En el periodo de 1980–1988, la IED en el sector manufacturero tenía una participación importante de 66.34%, que declinó a 28.63% en 1989–1993 (Dussel, 2003).

La distribución del stock de la IED por sectores económicos se muestra en la gráfica 1, donde se observa que la preferencia histórica de inversión extranjera hacia el sector industrial (manufactura y construcción) ha declinado a favor del sector servicios. La contribución de inversión en el comercio, minería y agricultura ha permanecido constante durante el periodo.

Por otro lado, Moreno–Brid (1999) realiza un análisis sobre las tasas y ritmos de inversión de las ramas de acuerdo con la propiedad del capital. Encuentra que las ramas con mayor ritmo de inversión de capital extranjero, entre 1983 y 1987, son tres: la industria farmacéutica, la automotriz y la electrónica. Algo similar ocurre entre 1988 y 1996, cuando las ramas con la mayor participación extranjera fueron también las más dinámicas en términos de inversión. Los ejemplos más relevantes son: motores y autopartes, electrodomésticos y aparatos eléctricos, las cuales presentan tasas de crecimiento de la inversión entre 4.3 y 6.3%, y la industria farmacéutica, jabones y cosméticos, otros químicos, productos electrónicos y automóviles con un crecimiento de la inversión por arriba de 6.3 por ciento.

En cuanto al país de origen, el país de donde procede la mayor cantidad de flujos de IED que llegan a México es Estados Unidos, con una participación aproximada de 63.18% durante el periodo de 1994–2001. En 2001 destaca la compra de Banamex por City Group, por lo que la participación de EUA aumentó en ese año. La IED proveniente de la Unión Europea registró 21.60% para el mismo periodo. Países como Holanda, España, Reino Unido y Japón también presentan una importante participación en inversión dentro del territorio nacional. España y Holanda ocupan el segundo y tercer puestos respectivamente; para el periodo 1999–2008 su participación fue de 15 y 10.6% (véase gráfica 2).

1. El comercio exterior en la industria manufacturera nacional

La industria manufacturera fue durante el modelo de sustitución de importaciones el sector más dinámico de la economía, con tasas de crecimiento superiores a 6%, sin embargo, durante el periodo del modelo exportador su dinamismo decayó. La tasa media de crecimiento anual fue de 3.8% entre 1988 y 1994, mientras que entre 1995 y 2006 la tasa fue de 3.4%. Cimoli describe el proceso de apertura comercial como un "... proceso de liberalización indiscriminada (...) que tuvo cambios significativos en la economía, en particular en el sector manufacturero" (Dussel, 2003, cap. 2).

Con el modelo exportador, la inserción al mercado internacional de la industria manufacturera ocasionó que sus exportaciones se incrementaran de manera importante respecto al modelo de sustitución de importaciones. Así, las exportaciones totales del país en 1993 fueron de 51.886 millones de dólares; un año más tarde, en 1994, el monto pasó a 60.882 millones de dólares. En 2001, las exportaciones fueron de 158.780 millones de dólares. Durante el periodo de 19801993, es decir, el periodo previo a la entrada en vigor del TLCAN, la variación de la tasa de crecimiento media anual de las exportaciones fue de 7.30%, mientras que la tasa de variación anual del periodo de 1994–2001 fue de 12.7%. Se hace evidente un incremento importante en un lapso menor a una década.

La participación de la industria manufacturera dentro de las exportaciones totales es un elemento clave para comprender su importancia. Desde la década de los noventa, la composición de las exportaciones ha cambiado de manera importante, si consideramos que México ha sido un país exportador de bienes primarios: agrícolas y minerales, principalmente. Posteriormente, desde los años setenta y gran parte de los ochenta, el país exportaba básicamente petróleo crudo. Para tener una idea, en 1981 el petróleo representaba 75% de las exportaciones (Merchand, 2006). No obstante, a partir de 1986, cuando la tendencia se invirtió, las exportaciones no petroleras representaron 61% mientras que las exportaciones petroleras constituían 39% del total de importaciones.

Dentro del sector manufacturero, la industria maquiladora encontró un extraordinario ambiente para desarrollarse a partir de la entrada del TLCAN, específicamente con las reglas de origen. Las empresas transnacionales vieron en México un gran potencial por los bajos costos de mano de obra y por la ventaja geográfica de la cercanía con el mercado estadounidense. La industria maquiladora en 1989 representaba 49% de las exportaciones nacionales, mientras que la no maquiladora era de 51%. Sin embargo, la exportación de maquila aumentó considerablemente en 2003, ya que las exportaciones de este tipo representaron 55% del total, mientras las no maquiladoras lo hicieron 45%.

El incremento en las exportaciones fue acompañado a su vez de un aumento en las importaciones. Este hecho se explica en gran medida por el auge de la industria maquiladora de exportación. Es decir, las exportaciones dependen en gran medida de las importaciones y su comportamiento se lleva a cabo de forma paralela. Como señala De la Rosa (2001), la necesidad de importaciones creció aún más a partir de la propia dinámica de las exportaciones manufactureras.

La gráfica 3 muestra precisamente el comportamiento de los montos en ambas variables, con lo que se puede apreciar de manera clara cómo las importaciones son superiores, lo que da por resultado un saldo deficitario en la balanza comercial, excepto para los años de 1995 y 1996, marcados por la crisis de diciembre de 1994.

Los elementos sobre comercio exterior en la industria manufacturera ya expuestos dejan ver un panorama desalentador, donde las posibilidades de que exista vinculación empresarial son escasas por dos razones. La primera se debe a que la desarticulación empresarial ya se presentaba desde el modelo de sustitución de importaciones. Ésta, en lugar de corregirse, se intensificó; la heterogeneidad que caracteriza a la industria manufacturera se ve reflejada en todas las estadísticas expuestas, donde sólo algunos son los sectores que despuntan mientras que el resto se queda rezagado. El segundo elemento es la alta dependencia importadora de la economía nacional. El alto contenido importador de las manufacturas, sobre todo en industrias con una alta participación extranjera como la automotriz, parece indicar que la vinculación con empresas nacionales no es muy alta. Lo anterior indica que la industria manufacturera mexicana no presenta un contexto que favorezca los vínculos empresariales cliente–proveedor.

III. LA DERRAMA TECNOLÓGICA POR MEDIO DE LOS VÍNCULOS INDUSTRIALES

Esta sección corresponde a la parte empírica de este estudio. El propósito es examinar los vínculos industriales para establecer la presencia o la falta de un efecto de derrama tecnológica por parte de la inversión extranjera directa a partir de una relación cliente–proveedor dentro de la industria manufacturera mexicana.

1. Aspectos metodológicos

Los datos utilizados para realizar el trabajo empírico han sido recopilados de dos fuentes: la matriz insumo–producto de 2000 y la Encuesta Industrial Anual de los años que corresponden al periodo 1994–2002.

De la matriz insumo–producto de 2000 se seleccionó únicamente la división de la industria manufacturera que comprende de la rama 11 a la 59, de donde se obtuvieron dos variables muy importantes para la investigación: el coeficiente de importación y los coeficientes técnicos de cada rama.5 El coeficiente de importación se calculó como la razón entre las importaciones (M) de cada rama y el valor bruto de la producción (VBP). La variable permite conocer la proporción de insumos de importaciones que requiere cada rama manufacturera en su producción. Los coeficientes técnicos fueron calculados como la proporción que existe entre los insumos intermedios y el VBP correspondiente a cada rama.

De la Encuesta Industrial Anual (1994–2002) se obtuvo información sobre las actividades económicas de las empresas tanto nacionales como extranjeras.6 Las cifras se encuentran deflactadas a precios de 1993 y las cantidades se encuentran expresadas en miles de pesos. Se estimó la participación del capital extranjero en el valor agregado de cada rama durante el periodo. También se realizó la estimación de la productividad laboral, tanto de las empresas nacionales como de las extranjeras, utilizando esta variable como principal indicador para localizar la derrama tecnológica. Dicha variable se calculó como la razón entre la producción y el personal ocupado.7 Una vez que se han obtenido los datos, para cada uno de los años del periodo 1993–2001, se obtienen las tasas de crecimiento medias anuales de la productividad laboral (PL) para empresas nacionales y extranjeras, coeficientes técnicos, coeficientes de importación y la participación del capital extranjero para cada una de las ramas que integran la industria manufacturera.

La metodología empleada para este trabajo de investigación se basa en un estudio cualitativo y cuantitativo, de tal forma que se analiza el impacto de las filiales extranjeras por medio de la generación de vínculos verticales. Retomando la idea de Beata Smarzynska (2002), que considera que la compra de insumos nacionales, indica la presencia de vínculos con empresas nacionales, mientras que si se presenta una mayor demanda de insumos externos la vinculación será menor.

Como primer paso se procedió a clasificar las ramas que integran la industria manufacturera en ramas compradoras y ramas proveedoras, con la intención de encontrar vínculos cliente–proveedor que puedan existir dentro de la industria. Cada rama que integra la industria manufacturera se considera en sí como una rama compradora, puesto que requiere de insumos para realizar su actividad de producción. Las ramas proveedoras consideradas pertenecen al mismo sector manufacturero y proporcionan los insumos a otras ramas dentro de la misma industria.8

Para encontrar las principales ramas proveedoras de cada rama manufacturera se ha procedido de la siguiente manera: primero se localizaron los cuatro coeficientes técnicos más elevados para cada rama compradora, como indicador de vínculos entre la rama compradora y la rama proveedora.9 Una vez localizadas las cuatro principales ramas proveedoras de cada rama dentro de la industria manufacturera se obtuvieron los mismos indicadores para cada rama compradora: coeficientes técnicos, tasas de crecimiento promedio anual de la productividad laboral (PL) para empresas nacionales y extranjeras y el promedio de participación de capital extranjero.10

Una vez obtenida esta información concentrada en un cuadro de las ramas compradoras manufactureras con sus respectivas ramas proveedoras, se procedió a clasificar a las ramas compradoras de acuerdo con su participación porcentual de capital extranjero.11 De esta manera habrá dos grupos: en el primero se ubican las empresas con alta participación de capital extranjero, mientas que en el segundo se encontrarán las ramas con una baja participación de capital extranjero, es decir, se encontrarán las ramas con una mayor presencia de capital nacional.12 Por otro lado, también se realizó una clasificación de las ramas compradoras, pero ahora considerando como criterio el coeficiente de importación.13

Con la información contenida en cada grupo es posible localizar las ramas compradoras que cuentan con las siguientes características:

a) Alta participación de capital extranjero en la rama compradora y alto coeficiente de importación.

b) Baja participación de capital extranjero en la rama compradora y alto coeficiente de importación.

c) Alta participación de capital extranjero en la rama compradora y bajo coeficiente de importación.

d) Baja participación de capital extranjero en la rama compradora y bajo coeficiente de importación.

2. Análisis de los vínculos industriales

En esta sección se realiza una descripción de cada uno de los cuatro grupos en los que se han dividido las ramas manufactureras, destacando las ramas compradoras y vendedoras que han tenido un mejor desempeño y las que, por el contrario, se han visto más deprimidas en su actividad económica durante el periodo estudiado.

a) Ramas compradoras con una alta participación de capital extranjero y un alto coeficiente de importación

El análisis comenzó con el grupo de ramas que poseen una alta participación de capital extranjero en el valor agregado, mayor al promedio industrial, que es de 40%, y un alto coeficiente de importación superior al promedio industrial de 14.4. Este grupo se encuentra integrado por 13 de las 48 ramas que integran la industria manufacturera. Entre las ramas más sobresalientes se encuentran la farmacéutica, la automotriz, la electrónica y la química. No es extraño encontrar estas ramas dentro de este grupo, pues son las que reciben los mayores flujos de IED , además de ser los más dinámicos dentro de la industria manufacturera. El cuadro 1 muestra cada una de las ramas que integran este grupo, su coeficiente de importación, participación de capital extranjero, el coeficiente técnico promedio de las cuatro principales ramas proveedoras y el crecimiento medio anual de la productividad del trabajo de estas ramas.

El cuadro 1 permite observar que las ramas compradoras con coeficiente de importación superior al promedio (24.4) son: la de otros equipos y aparatos eléctricos (37.8) y la de otras industrias manufactureras (33.8), y aquellas con menor coeficiente son la rama de productos de hule (14.6) y la de carrocerías y partes automotrices (14.9). Las ramas con participación de capital extranjero más alto respecto al promedio grupal son: equipos y accesorios electrónicos (93%) y vehículos automóviles (89.9%). Del lado de las empresas nacionales proveedoras, el promedio de los coeficientes técnicos es relativamente bajo: 0.05. Las que presentan los menores coeficientes técnicos, es decir, con menor articulación productiva, son: equipo y accesorios electrónicos (0.06), otras industrias manufactureras (0.086), productos medicinales (0.12). En cambio, vehículos automóviles, resinas sintéticas y fibras artificiales, y jabones, detergentes, perfumes y cosméticos tienen los mayores coeficientes.

El desempeño productivo que han tenido las empresas nacionales proveedoras durante el periodo se muestra mediante la tasa de crecimiento promedio anual de la productividad laboral. Las más favorables corresponden a las ramas proveedoras de la rama carrocerías y partes automotrices (3.2%), y de la rama otros equipos y aparatos eléctricos (2.7%). Mientras que las ramas proveedoras que presentan más pobre desempeño dentro del grupo son las de otras industrias textiles (0.37%) y vehículos automóviles (0.18%).

Dentro de este grupo no hay una relación positiva entre el coeficiente de importación de las ramas compradoras y el coeficiente técnico de las ramas proveedoras o viceversa. Por tanto, en el grupo no hay relación entre los insumos importados y la demanda de insumos nacionales por parte de las ramas compradoras hacia las empresas nacionales proveedoras. Tampoco hay una relación positiva entre la presencia de capital extranjero en las ramas compradoras y la tasa de crecimiento de las empresas proveedoras, esto es, que la presencia de capital extranjero en las ramas compradoras no incide en la productividad laboral de las empresas nacionales proveedoras, de tal forma que el comportamiento de la tasa de crecimiento promedio anual de las empresas proveedoras de este grupo no parece guardar relación con estos factores.

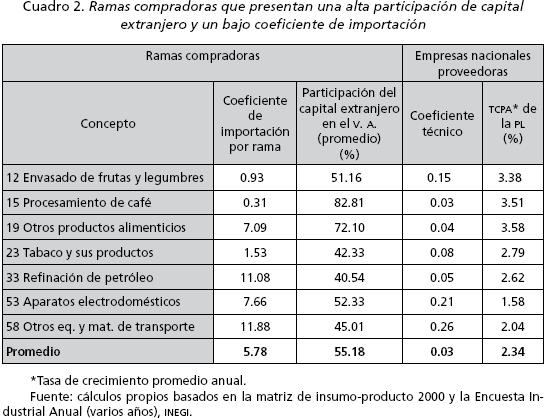

b) Ramas compradoras con una alta participación de capital extranjero y bajo coeficiente de importación

El número de ramas concentradas en este grupo es menor respecto al grupo anterior; únicamente son siete: tres pertenecen a la división de alimentos, las restantes pertenecen a actividades diversas. A pesar de que su coeficiente de importación es bajo, no se trata de ramas con requerimientos altos de otras ramas, por lo que en promedio sus coeficientes técnicos son menores que en el caso anterior.

El cuadro 2 muestra que las ramas compradoras con mayor coeficiente de importación son la rama de refinación de petróleo (11) y la de otros equipos y materiales de transporte (11.8), mientras que entre las que muestran un menor coeficiente se encuentran la rama de envasado de frutas (0.93) y la rama de procesamiento de café (0.3). En cuanto a la participación de capital extranjero, las ramas compradoras con una mayor participación son las de procesamiento de café (82%) y de otros productos alimenticios (72%), mientras que entre las ramas con menor participación se encuentran las de refinación de petróleo (40.5%), tabaco y sus productos (42.3%) y otros equipos y materiales de transporte (45%).

En lo que respecta a las empresas nacionales proveedoras, los coeficientes técnicos más altos se presentan en aquellas que proveen a la rama de envasado de frutas y legumbres (0.14) y a la rama otros equipos y materiales de transporte (0.2). Los más bajos se encuentran ubicados en las proveedoras de la rama procesamiento de café (0.02) y otros productos alimenticios (0.04).

El crecimiento de la productividad de las empresas nacionales proveedoras fue más alto para aquellas que proveen a ramas como procesamiento de café (3.5%) y la de otros productos alimenticios (3.5%). Sin embargo, en este grupo únicamente se presenta el caso de que las empresas nacionales proveedoras de la rama de aparatos electrodomésticos tuvieron una tasa de productividad laboral promedio baja (1.5%) respecto a la media (2.5%).

En este grupo, las ramas compradoras relacionadas con los alimentos mostraron un mejor comportamiento respecto al resto. En otro punto, en este grupo se da una relación positiva entre los coeficientes de importación de las ramas compradoras y los coeficientes técnicos que tienen las empresas nacionales proveedoras de éstas. También hay una relación positiva entre la participación de capital extranjero en ramas compradoras y la tasa de crecimiento promedio anual de la productividad nacional de las proveedoras, lo que indica que la presencia de capital extranjero dentro de estas ramas tiene un papel importante dentro de la productividad de dichas ramas. Dos ejemplos claros se manifiestan en la rama de procesamiento de café y otros productos alimenticios. En términos generales, este grupo ha presentado un comportamiento que se encuentra dentro de lo esperado y la presencia de vínculos industriales se hace patente.

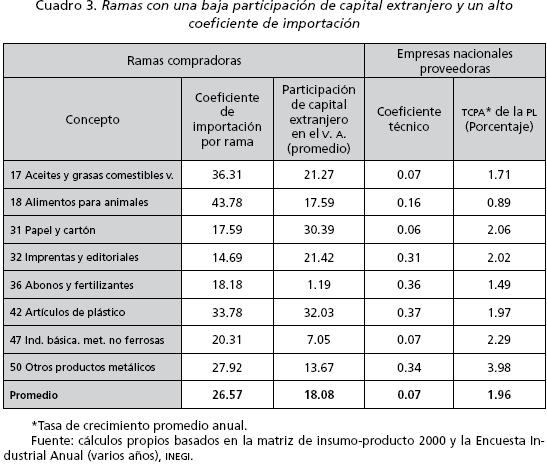

c) Ramas compradoras de baja participación de capital y alto coeficiente de importación

Las ramas que se encuentran en este grupo también son siete y pertenecen a actividades económicas de diversa naturaleza. Dichas ramas pertenecen a las divisiones de alimentos y bebidas, papel, productos del papel, imprentas y editoriales, sustancias químicas y sus derivados, industrias metálicas básicas y productos metálicos.

El cuadro 3 muestra que el grupo de las ramas compradoras con un mayor coeficiente de importación incluye las ramas de alimentos para animales (43.7), aceites y grasas comestibles (36.3) y artículos de plástico (33.7); en cuanto a las de menor coeficiente se encuentran las ramas de imprentas y editoriales (14.6), papel y cartón (17.5), abonos y fertilizante (18.1). La mayor participación de capital extranjero se presenta en la rama de artículos de plástico (32%) y en la de papel y cartón (30.3%). Entre las ramas que presentaron menor participación están la de abonos y fertilizantes (1.1%) y la de industria básica de metales no ferrosos (7%).

En cuanto a las empresas nacionales que se encuentran dentro de las ramas proveedoras, las que presentan los mayores coeficientes técnicos son las que mantienen relación de venta con las siguientes ramas: artículos de plástico (0.36), abonos y fertilizantes (0.35) y otros productos metálicos (0.34). Las empresas con menores coeficientes son aquellas que proveen a la rama de alimentos para animales (0.061), industria básica de metales no ferrosos (0.066) y aceites y grasas comestibles (0.068). En cuanto la tasa de crecimiento promedio anual de la productividad laboral, las empresas nacionales proveedoras con mayor dinamismo se encuentran ubicadas en la rama de otros productos metálicos (3.9%), industria básica de metales no ferrosos (2.2%) y papel y cartón (2.05%). Por lo contrario, las empresas proveedoras con menor tasa de productividad laboral son aquellas que proveen a la rama de alimentos para animales (0.8%), la de abonos y fertilizantes (1.4%) y la de aceites y grasas comestibles (1.7%), las cuales se encuentran por debajo del promedio del grupo (1.9%).

Este grupo presenta una relación negativa entre el coeficiente de importación de las ramas compradoras y el coeficiente técnico de las empresas proveedoras. Esto significa que en este grupo los coeficientes de importación de los insumos no tienen relación con la cantidad de insumos nacionales que se demanda a las empresas nacionales proveedoras. Se presentan los casos de las ramas de otros productos metálicos y artículos de plástico, donde ambas ramas poseen altos coeficientes de importación y las empresas proveedoras altos coeficientes técnicos. En cambio, la presencia de capital extranjero en compradoras y la tasa de crecimiento promedio anual de la productividad nacional de las proveedoras señalan que existe una relación positiva entre ambas, lo que indica que la presencia de capital extranjero dentro en estas ramas tiene un efecto positivo en la productividad de las empresas nacionales proveedoras. En este caso se presenta en los ejemplos de la rama de papel y cartón y la de artículos de plástico.

d) Ramas compradoras con baja participación de capital extranjero y un bajo coeficiente de importación

En este último conjunto se han agrupado 20 ramas, las cuales pertenecen a las nueve grandes divisiones de la manufactura. Por tanto, los resultados dependen de la naturaleza de cada rama y se espera encontrar mayor heterogeneidad en ellos (véase cuadro 4).

El promedio de los coeficientes de importación dentro de este grupo es de 5.4. Por arriba de dicho promedio se encuentra la rama compradora de prendas de vestir (11.6), la de industrias básicas de hierro y acero (11.5) y la de cuero y sus productos (9.6); abajo de este promedio se ubican la de cemento (0.07), aserraderos incluso triplay (0.2) y azúcar y subproductos (1.1). Dentro de las ramas que presentan una participación de capital foráneo superior al promedio de 12.8% se encuentran las de productos cárnicos y lácteos (38.9%), aserraderos incluso triplay (31.3%), industrias básicas de hierro y acero (24.8%). Las ramas que presentan la menor participación son las de azúcar y subproductos (0.13%), molienda de nixtamal (0.5%) y molienda de trigo y productos (3.5%). Las ramas relacionadas con bienes agrícolas parece que no atraen a la IED.

En cuanto al comportamiento de las empresas nacionales proveedoras, el cuadro 4 muestra que los coeficientes técnicos mayores se presentan en aquellas proveedoras de las ramas de refrescos embotellados (0.24), hilados tejidos de fibras blandas (0.21) y muebles y accesorios metálicos (0.21). Las empresas proveedoras con los menores coeficientes técnicos se localizan en las ramas de molienda de nixtamal (0.013), productos cárnicos (0.016) y aserraderos incluso triplay (0.02). Lo anterior indica que las ramas que están ligadas a la industria agrícola presentan menos vínculos con la industria manufacturera, debido a que sus productos no requieren de procesos de transformación complejos.

Finalmente, la columna de la tasa de crecimiento promedio anual de productividad laboral muestra que las empresas proveedoras con mejor desempeño en el periodo son las proveedoras de las ramas de cerveza (3.9%), cemento (3.8) y vidrio y sus productos (2.9%) y las de menor desempeño son las de aserraderos incluso triplay (0.5%), muebles y accesorios metálicos (1%), y cuero y sus productos (1.1%). En las ramas con mayor tasa de productividad laboral, ésta se encuentra asociada con actividades productivas que requieren procesos productivos más complejos, mientras que las ramas con la menor tasa están asociadas con menores coeficientes técnicos.

Para este grupo, se observa que hay una relación positiva entre el coeficiente de importación de las ramas compradoras y el coeficiente técnico de las empresas proveedoras. No obstante, hay una relación negativa entre la participación de capital foráneo en ramas compradoras y la tasa de crecimiento promedio anual de la productividad nacional de las empresas que les proveen. Esto tiene sentido considerando que la presencia de capital extranjero es muy escasa dentro de todo el grupo.

Cabe mencionar que aunque la presencia de capital extranjero dentro de las ramas compradoras reduce la posibilidad de vínculos entre transnacionales y empresas nacionales, la presencia de vínculos industriales puede estar presente a partir de la relación cliente–proveedor entre empresas nacionales.

e) Resumen

En este apartado se realiza el análisis de un cuadro resumen que expone de manera conjunta los promedios totales de la tasa de crecimiento promedio anual de la productividad laboral de las empresas proveedoras de los cuatro grupos de ramas a las que proveen de insumos. Los promedios totales que aparecen en este cuadro son los promedios que aparecen en la última fila de cada uno de los anteriores. Cabe señalar que dichos promedios no son resultado del promedio aritmético directo de las tasa de productividad laboral que se muestra en el cuadro; estos promedios han sido obtenidos eliminando las ramas proveedoras repetidas dentro del grupo, para evitar la doble o triple contabilidad que se pueda generar, puesto que una sola rama puede ser proveedora de más de una rama compradora. Este cuadro permitirá tener una visión global del comportamiento de la industria en su conjunto en cuanto a su productividad laboral y su desempeño durante el periodo.

El análisis del cuadro 5 comienza con los promedios totales obtenidos de las ramas compradoras según la participación de capital extranjero, sin considerar si sus coeficientes de importación fueron altos o bajos. De acuerdo con los resultados, las empresas nacionales que proveen a las ramas con menor participación extranjera tuvieron un crecimiento de 2.1%, en tanto que el de las ramas con un mayor capital extranjero fue de 2%. Esto parece sugerir un resultado contrario al que se esperaba encontrar, ya que las empresas nacionales proveedoras de ramas con una mayor presencia de capital extranjero obtuvieron beneficios derivados de la derrama tecnológica, que se vio reflejada en una tasa de crecimiento promedio anual de la productividad laboral mayor.

Independientemente de que las diferencias son mínimas, los resultados sugieren que la presencia de derrama tecnológica por una relación cliente–proveedor entre empresas extranjeras y nacionales no está presente. Si bien existen casos en los que existe una derrama tecnológica entre empresas transnacionales y nacionales, se trata de casos aislados, dentro de ramas en las cuales el impacto económico es reducido.

Por otro lado, los promedios de los coeficientes de importación muestran que los mejores resultados se obtuvieron en aquellas empresas proveedoras de ramas con menores coeficientes de importación, cuyo promedio total fue de 2.3%, frente a 1.8% de las empresas nacionales proveedoras de ramas con un alto coeficiente de importación. Este resultado confirma que, en lo que respecta al coeficiente de importación, las expectativas parecen haberse cumplido. Las empresas nacionales obtuvieron beneficios al proveer a ramas manufactureras con un menor coeficiente de importación, es decir, que importaron menos insumos para sus procesos productivos.

En cuanto a los promedios de los coeficientes de variación (CV), éstos muestran que hay una mayor dispersión en las empresas proveedoras de ramas con mayor participación de capital (1.3); en cambio, donde hay una menor participación de capital, el promedio del CV fue de 0.9. Ahora, en cuanto al coeficiente de importación, los resultados indican que hubo mayor dispersión en las empresas proveedoras de ramas con un alto coeficiente de importación (1.4); las proveedoras de ramas con menor coeficiente tuvieron menor dispersión (0.8).

Los resultados obtenidos han mostrado que un bajo coeficiente de importación guarda relación con la tasa de productividad laboral de las empresas nacionales proveedoras, pero no ocurre lo mismo con la presencia de inversión extranjera dentro de las ramas compradoras.

CONCLUSIONES

El estudio empírico muestra que las condiciones económicas bajo las cuales se ha desarrollado la industria manufacturera en las décadas pasadas han sido adversas. La estrategia del modelo exportador basada en la apertura financiera y comercial impulsada por el TLCAN ha mostrado resultados poco favorables para la economía mexicana. La desarticulación productiva de la industria nacional, lejos de mejorar ha empeorado con el paso del tiempo en la medida en que los insumos importados han sustituido a los insumos antes producidos en el país.

El estudio tampoco mostró evidencia de la presencia de vínculos cliente–proveedor positivos. La participación de capital extranjero dentro de las ramas compradoras no representa una mayor tasa de crecimiento para la productividad laboral de las empresas nacionales proveedoras. En cambio, las empresas nacionales proveedoras de ramas con un bajo coeficiente de importación sí presentan en promedio una tasa más alta de productividad laboral. Estos resultados cumplen en parte con lo esperado. Sin embargo, la participación de capital no presentó el comportamiento previsto.

Por otro lado, las empresas compradoras nacionales de ramas proveedoras con una mayor participación de capital extranjero sí presentan una productividad laboral mayor. De manera conjunta, las tasas de crecimiento promedio anual de las empresas nacionales proveedoras no tuvieron un crecimiento grande, indicio de que durante el periodo el crecimiento productivo dentro de la industria fue bajo y no se presentó el dinamismo que se esperaba lograr con la entrada en vigor del TLCAN .

El estudio ha mostrado que dentro de la industria mexicana existen pocas ramas donde puede darse el efecto de derrama tecnológica de la IED por medio de los vínculos industriales verticales. Existen casos donde se ha tenido éxito, pero debido a la desarticulación industrial no tienen un impacto significativo dentro de la industria o la economía, por lo que los efectos de la derrama tecnológica por esta vía son casi imperceptibles.

Por ello, la oportunidad de generar una base tecnológica propia que sea significativa para el país es casi nula. Para lograr el progreso tecnológico del país se requiere, entre otras medidas de política económica, un esfuerzo conjunto en el que participen los distintos sectores de la sociedad, gobiernos estatales y municipales, universidades y centros de investigación. Pero para ello debe existir una adecuada coordinación y dirección a fin de que los esfuerzos no sean en vano. El problema es que no hay quien realice adecuadamente esta función.

El progreso tecnológico del país será posible al superar los rezagos económicos que se han hecho presentes por largo tiempo, los cuales son los mayores obstáculos que presenta la derrama tecnológica por esta vía, aunque pueden ser más eficientes otros canales de transmisión. Se ha demostrado en otros países –como los asiáticos o los escandinavos– que al crear políticas económicas adecuadas para orientar la inversión extranjera a sectores estratégicos y bajo lineamientos claros y con apoyos y estímulos adecuados, es posible asimilar tecnología extranjera hasta llegar a la innovación. Después de todo, crear una base tecnológica propia representa un proceso largo y difícil de realizar, que puede ser superado creando las condiciones propicias para ello.

Finalmente, es importante mencionar que este trabajo sólo ha abordado una de las muchas perspectivas que pueden utilizarse para estudiar este tema tan amplio, por lo que hay limitantes. Una de ellas consiste en el periodo que se ha considerado para el estudio, pues se tenía el deseo de que fuera más amplio: 1994–2008. Sin embargo, las fuentes de información que se consultaron no hicieron posible cumplir con este propósito debido a que no se cuenta con datos actualizados, tal y como ocurre en el caso de la matriz de insumo–producto.

REFERENCIAS BIBLIOGRÁFICAS

Bell, Martin, y Keith Pavitt (1993), "Accumulating Technological Capability in Developing Countries", Proceedings of the World Bank Annual Conference on Development Economics, Washington. [ Links ]

Bjork, Ida (2005), "Spillover Effects of FDI in the Manufacturing Sector in Chile", Escuela de Economía y Negocios, tesis de maestría, Ekonomy Hogskolan, Lunds Universitet. Obtenida el 14 de abril de 2009 de http://biblioteket.ehl.lu.se/olle/papers/0000290.pdf. [ Links ]

Blalock, Garrick (2001), "Technology from Foreign Direct Investment: Strategic Transfer through Supply Chains", mimeo, Haas School of Business, University of California, Berkeley. Obtenida el 11 de mayo de 2009 de http://www.rotman.utoronto.ca/strategy/Strategy%20Area%20Website/workshops/Past%20years/blalock.pdf [ Links ]

Brown, Flor, y Lilia Domínguez (2004), "Inversión extranjera directa y capacidades tecnológicas", Comisión Económica para América Latina. [ Links ]

–––––––––– y Guzmán (2004), "Diseminación tecnológica en la industria farmacéutica mexicana", Comercio Exterior, México, Vol. 54, núm. 11, noviembre. [ Links ]

Caves, Richard E. (1974), "Multinational Firms, Competition, and Productivity in Host–Country Markets", Economica, vol. 41, pp. 176–193. [ Links ]

Crespo, Jorge, y Francisco J. Velásquez (2006), "Externalidades tecnológicas de la inversión extranjera directa. Medición y efectos. Los intangibles de la internalización empresarial", mayo–junio, núm. 830, Madrid, España. Obtenida el 21 de octubre de 2008, de http://www.revistasice.com/cmsrevistasiCE/pdfs/ICE_830_5570_B2A9046FF32DDDEC1CF6C18BB1D62167.pdf. [ Links ]

De la Rosa, Juan Ramiro (2001), "Relaciones entre apertura y crecimiento económico en México", Revista Comercio Exterior, Vol. 51, núm.5, México, Banco Nacional de Comercio Exterior, mayo de 2001. [ Links ]

Dussel, Enrique (coord.) (2003), Condiciones y efectos de la inversión extranjera directa y del proceso de integración regional en México durante los noventa. Una perspectiva macro, meso y micro, BID –INTAL, Facultad de Economía, UNAM, Plaza y Valdés Editores. [ Links ]

Flores, Renato, María Paula Fontoura, y Rogelio Guerra Santos (2002), "Foreign Direct Investment Spillovers: Adicional Lessons From a Country Study", Fundación de Ciencia y Tecnología, Portugal, [ Links ] Frosmman, G., y Helhanan (1991), "Innovation and growth in the global economy", Cambridge, Ma. The MIT Press. [ Links ]

INEGI (2009 a), Banco de Información Económica (BIE), Indicadores económicos de coyuntura. Obtenidos del portal electrónico http://www.inegi.org.mx. [ Links ]

–––––––––– (2009 b), Biblioteca digital de INEGI , Industria manufacturera. Obtenidos del portal electrónico http://cuentame.inegi.gob.mx/impresion/economia/manufacturera.asp. [ Links ]

Lall, Sanjaya (1992), "Technological Capabilities and Industrialisation", World Development. Vol. 20, núm. 2, pp. 186–192. [ Links ]

Liu, Zhuomin, y Ping Lin (2004), "Backward Linkages of Foreign Direct Investment: Evidence From China". Obtenida en marzo de 2009 de http://www.cctr.ust.hk/articles/pdf/LinPing.pdf. [ Links ]

Merchand Rojas, Marco Antonio (2006), "El comercio exterior manufacturero y los procesos de producción internacionalizados de México", Análisis Económico, segundo cuatrimestre de 2006, Vol. XXI, núm. 47, UAM, pp. 131–179. [ Links ]

Moreno–Brid, Juan Carlos (1999), Reformas macroeconómicas e inversión manufacturera en México, Santiago de Chile. Serie Reformas Estructurales, núm. 47, Comisión Económica para América Latina y el Caribe. [ Links ]

Rodríguez Pomeda, Jesús (2001), "Análisis y contenidos de la economía evolutiva", Departamento de Contabilidad y Organización de Empresas, Facultad de Economía de la UNAM. Encuentros Multidisciplinares, Vol. 3, núm. 9. Consulta realizada en mayo de 2009, de http://www.encuentrosmultidisciplinares.org/. [ Links ]

Romer, Paul M. (1990), "El cambio tecnológico endógeno", El Trimestre Económico, Vol. LVIII (3), núm. 231, julio–sept.1991, pp. 441–478. Versión en inglés en el Journal of Economy, Vol. 98 (5). [ Links ]

Romo, David (2002), Foreign Direct Investment in the Mexican Industry: Spillovers and the Development of Technological Capabilities, Princeton University, tesis doctoral. [ Links ]

Smarzynska, Beata (2002), "Spillover From Foreign Direct Investment Though Backward Linkages: Does Dechnology Gap Matter?". Consulta realizada el 19 de julio de 2009 de http://info.worldbank.org/etools/docs/voddocs/216/415/spillovers_draft. [ Links ]

1 Los vínculos industriales que se busca encontrar en este trabajo son únicamente verticales, puesto que múltiples estudios empíricos retomados para esta investigación señalan que no hay indicios de que los vínculos horizontales ocurran dentro de la industria, por lo cual están fuera de este estudio. En la sección I se explica más a fondo esta situación.

2 El que se considere a la tecnología como una falla de mercado se debe principalmente al hecho de que el conocimiento y la tecnología no son un bien cualquiera, ya que poseen cualidades diferentes del resto de los bienes comunes. Los autores mencionan que ni el conocimiento ni la tecnología, en un principio, se encuentran ligadas a un soporte físico el cual limite su difusión. Romer (1999) aborda las características que presenta el conocimiento, mostrando así su enorme complejidad para ser estudiado. Dicho autor hace referencia a dos tipos de características que poseen los bienes: la rivalidad y la exclusión. Al respecto, se considera la tecnología como un bien público caracterizado por ser un bien no rival y parcialmente excluible (Brown y Guzmán, 2004). Esto es, la misma tecnología puede ser utilizada por varias empresas al mismo tiempo. Por otro lado, Romer argumenta que el cambio tecnológico lo realizan individuos que persiguen su propio interés, por lo que esperan beneficios económicos que retribuyan sus esfuerzos. Por tanto, toman medidas para proteger sus mejoras e invenciones y recurren a las patentes y a las leyes de protección intelectual, aunque éstas en muchas ocasiones son insuficientes para evitar el plagio.

3 Se tiene la idea, desde los estudios schumpeterianos, que mientras mayor es la empresa mayores son sus capacidades tecnológicas, pues tiene acceso a mayor mano de obra, economías de escala, recursos financieros, etcétera. No obstante, esto no siempre es así; algunos estudios, como el de Brown y Domínguez (2003), revelan que las empresas con mayor innovación son las empresas medianas. Dicha situación se presenta, al menos, en el caso de la industria manufacturera mexicana.

4 Citado por Brown y Domínguez (2003).

5 En los años recientes la matriz de insumo–producto para México ha presentado problemas tanto en su actualización como en la metodología que se ha empleado para construirla. La versión más actualizada que ha publicado el INEGI corresponde a 2003. Esta matriz no ha sido utilizada por dos motivos: primero, la metodología con la que ha sido construida no se corresponde con la metodología de las versiones anteriores. El segundo motivo es que la matriz 2003 presentada por el INEGI no se encuentra desagregada por nivel de rama, como lo requiere el estudio. Por ello, se ha recurrido a la matriz de 2000, que es una matriz "no oficial" construida por académicos con base en la metodología anterior y cumple con los requerimientos necesarios.

6 A partir de 2002 el INEGI retiró de su encuesta la pregunta que hace distinción entre la participación nacional y la extranjera. Por dicho motivo, el periodo no se extendió hasta 2004, para considerar una década de la entrada del TLCAN .

7 No se recurrió a la productividad total de los factores debido a problemas con algunos datos referentes a la formación bruta del capital, pero la productividad del trabajo es suficiente para los propósitos de esta metodología.

8 Como parte de la metodología se excluyeron las compras que se realizan dentro de la misma rama industrial, pues lo que se pretende encontrar son los vínculos cliente–proveedor entre diferentes ramas manufactureras.

9 Se tomó esta decisión debido a que en muchas ramas compradoras los coeficientes técnicos eran muy pequeños como para tener una relevancia significativa.

10 Para obtener el coeficiente técnico de las cuatro ramas proveedoras se procedió a sumar cada uno de ellos. En cuanto al promedio de participación de capital extranjero, de manera similar, se sumó el promedio de participación de capital extranjero de cada una de las cuatro principales ramas proveedoras de cada rama. Por último, la tasa de crecimiento promedio anual de PL de empresas nacionales y extranjeras se obtuvo promediando la tasa de crecimiento promedio anual de la PL de las cuatro ramas proveedoras.

11 Únicamente se realizó la clasificación considerando las ramas compradoras, aunque deben ir acompañadas por sus respectivos indicadores de las ramas proveedoras.

12 Para hacer la distinción entre una alta y una baja participación de capital extranjero dentro de la rama compradora se consideró el promedio industrial de capital extranjero, que es de 40%.

13 Se considera como un bajo coeficiente de importación si éste es menor a 5.4, que es el promedio industrial; en caso contrario, se considera como un alto coeficiente de importación.