Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Estudios fronterizos

versión On-line ISSN 2395-9134versión impresa ISSN 0187-6961

Estud. front vol.16 no.32 Mexicali jul./dic. 2015

Artículos

La Euro Crisis. Causas y síntomas

Christoph S. Weber*

* Friedrich-Alexander Universitaet Erlangen-Nuernberg, Instute of Economics. Dirección: Kochstraße 4 (17), 91054 Erlangen, Germany. Correo electrónico: christoph.weber@fau.de

Recibido: 22 de noviembre de 2013.

Aprobado 10 de diciembre de 2014.

Resumen

La crisis del euro es principalmente una consecuencia de la crisis financiera internacional de 2008. Pero el término "crisis del euro" es engañoso ya que no es una crisis de moneda. En primer lugar, el artículo muestra algunos de los defectos originarios en las políticas que dieron nacimiento al euro. En segundo lugar, muestra que el aumento de la deuda pública resulta de las medidas de rescate para los bancos y de la política fiscal anticíclica. En tercer lugar, se sostiene que la crisis del euro no consiste sólo en una crisis (la crisis de la deuda pública), sino que se trata de una combinación de varias crisis macroeconómicas que incluye una crisis de crecimiento, una crisis del mercado de trabajo, una crisis de la deuda pública y una crisis de la balanza de pagos.

Palabras clave: la crisis del euro, crisis financiera internacional, crisis de la deuda pública, crisis del mercado de trabajo, crisis de la balanza de pagos.

Introducción1

En el comienzo de la crisis subprime (créditos hipotecarios) del 2006, pocos pensaban que esta tendría el potencial para arrastrar la economía a su peor recesión desde la posguerra, pero la situación cambió drásticamente cuando Lehman Brothers se declaró en quiebra en septiembre de 2008. Los Estados Unidos, Europa y otras regiones sufrieron un duro revés ya que muchos bancos habían invertido en valores respaldados por activos. La crisis económica estadounidense se extendió hacia Europa, lo que causó la recesión en la Eurozona en 2009. Sin embargo, nadie pensó que la crisis subprime resultaría en la crisis más severa de la Europa posguerra. En 2009, la crisis económica en Europa se transformó en una crisis en sí misma, la llamada Euro crisis. La Euro crisis es principalmente económica y política. Sin embargo, no es una crisis de la moneda en sí, por lo que llamarla Euro crisis resulta engañoso.

Este artículo intenta descifrar las causas de la Euro crisis, que como ya se mencionó, dicha crisis es en gran medida el resultado de la crisis económica del 2008. Es más, el artículo muestra que de hecho no hay una crisis macroeconómica en Europa sino varias. La crisis de la deuda Euro consiste en una crisis del crecimiento del PIB, una crisis del desempleo, una crisis de deuda pública y una crisis de la balanza de pagos.

Este artículo está estructurado de la siguiente manera: comienza con un resumen de la historia del euro y un marco teórico sobre la unión monetaria. Enseguida presenta las causas de la Euro crisis, para seguir con los diferentes componentes de la Euro crisis y en la última se presentan las conclusiones.

Historia del Euro

El Euro tiene dos precedentes principales. El primero fue la "serpiente monetaria", que fue creada en 1972/1973 por los países de la Comunidad Económica Europea (CEE) como un nuevo sistema de tasa cambiario, dentro de ella las divisas se fijaron con un rango de ±2,25%, sin embargo, este sistema colapsó. El segundo antecesor fue el Sistema Monetario Europeo (SME), que fue creado en 1979 e introdujo una nueva moneda artificial, la llamada Unidad Monetaria Europea. El SME estaba integrado por 12 miembros pero fue objeto de ataques especulativos. Como consecuencia, el Reino Unido e Italia renunciaron al SME en 1992. Al mismo tiempo, Jacques Delors hizo pública su idea de una moneda común en Europa. Este plan fue finalmente establecido por el Tratado de Maastricht 1991/1992 que cambió la Comunidad Europea (CE) sustancialmente. El tratado tenía tres pilares.2 En primer lugar, el tratado incluía la CE, que a su vez estaba formada por cuatro partes que incluían a la Unión Económica y Monetaria (UEM). La UEM fue establecida en tres etapas. La primera etapa fue el Mecanismo Europeo de Cambio (1990-1994). En la segunda (1994-1999), se les concedió independencia (instrumental) a los bancos centrales y se fundó el Instituto Monetario Europeo (IME). El IME precedió al Banco Central Europeo (BCE), que comenzó su labor en 1999. El BCE es parte del Sistema Europeo de Bancos Centrales (SEBC), que ahora está a cargo de la política monetaria en la Eurozona. El euro se introdujo a comienzos de 1999 sólo como moneda electrónica, mientras las personas continuaron utilizando sus monedas nacionales entre 1999 y 2002. A partir del 2002, el euro se convirtió en la única moneda de curso legal en la Eurozona. Cualquier país que desee convertirse en miembro de la zona monetaria debe cumplir los criterios de Maastricht. Estos son: en primer lugar, el índice de inflación no debe superar los 1.5 puntos porcentuales del promedio de los tres primeros países. Segundo, las tasas cambiarias deben permanecer dentro de las bandas de EMS durante dos años. En tercer lugar, las tasas nominales de interés a largo plazo promedio no deben superar el de los tres países con mejores resultados en más de dos puntos porcentuales. Cuarto, y lo más importante, los déficits presupuestarios no deben ser superiores al 3% con respecto al PIB y la relación deuda-PIB no debe ser superior al 60%. Si bien los tres primeros criterios no fueron grandes obstáculos para la mayoría de los países, varias naciones tuvieron dificultades a la hora de cumplir el cuarto criterio. Sin embargo, los déficits presupuestarios se pueden reducir fácilmente por medio de privatizaciones y otras medidas. Es así que el eje central fue la deuda pública bruta. Eventualmente, la mayoría de los países de la CE lograron cumplir este requisito, con excepción de Italia, Bélgica y Grecia. Mientras que a Grecia no se le permitió introducir el Euro en 1999, Italia y Bélgica sí pudieron hacerlo a pesar de no haber superado la prueba. Dos años después, se le permitió a Grecia unirse, pese a que su deuda PIB estaba notoriamente por encima de 60% y de que sus estadísticas eran falsas (como se supo en 2004). Esto pone de manifiesto una de las causas fundamentales de la Euro crisis. El marco legal, que según los fundadores del Euro obligaría a los países miembros a mantener rectitud fiscal resultó no estar "grabado en piedra". De hecho, los políticos pueden modificar las reglas del juego a voluntad. En los últimos 14 años, varios países no han cumplido el criterio de déficit público, y algunos no lo han hecho en varias ocasiones. Sin embargo, el procedimiento de déficit de Maastricht, que obliga a multar a los países en falta, no siempre se implementaba. En 2002 y 2003, Francia y Alemania registraron déficits demasiado altos, pero forzaron a sus socios de la Eurozona a olvidar el castigo. Esto debilitó fatalmente el marco legal del tratado de Maastricht, convirtiéndolo simplemente una serie de recomendaciones, no requisitos. El tratado también incluía una cláusula de no corresponsabilidad financiera a través de la cual los países miembros no serían responsables de las deudas de otros países. La idea que tenían los fundadores de la Euro —a saber, que los criterios serían un referente al que aspirarían los países miembros y que la cláusula de no corresponsabilidad financiera impediría la asunción de la deuda— resultó no ser más que teoría.

Las áreas monetarias óptimas y la Eurozona

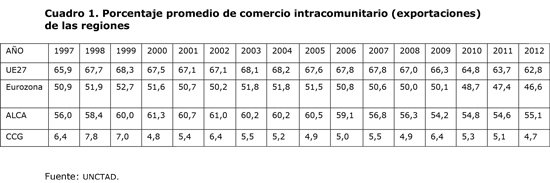

La moneda común fue principalmente un proyecto político, no uno económico. Esto explica que se aceptaran a países cuya deuda pública era demasiado alta y que se estableciera el área monetaria como un todo. Existe amplia literatura respecto a la conveniencia de pertenecer a una zona monetaria. Según el modelo de la trinidad imposible, cada país debe elegir entre movilidad del capital, política monetaria autónoma, y tasas cambiarias fijas ya que sólo es posible lograr dos de esas tres características. En la Eurozona, los países tienen tasas cambiarias fijas en relación a los demás países miembros y existe plena movilidad del capital. Por ende, los países de la UEM no pueden aplicar políticas monetarias de manera autónoma. Pero, ¿por qué un país debería renunciar voluntariamente a su derecho a una política monetaria autónoma? La teoría podría brindar una respuesta. Robert Mundell (1961) fue el primero en hablar de áreas monetarias óptimas. La pregunta es siempre la misma: ¿cómo pueden estas economías lidiar con choques asimétricos? Los países con tasas cambiarias flexibles pueden revaluar sus monedas. Estas devaluaciones se traducen en una economía externa más competitiva. Sin embargo, en un área monetaria, no se puede utilizar este mecanismo ya que sólo la moneda en su totalidad puede devaluarse frente a otras monedas. Aun así, este mecanismo puede ser disparado por la movilidad laboral y de capitales. Si un país miembro sufre un choque de demanda negativo, España, por ejemplo, y otro se enfrenta a un choque de demanda positivo, por ejemplo Alemania, los rendimientos y los salarios disminuyen en España y aumentan en Alemania. Estos desequilibrios pueden eliminarse si los trabajadores y el capital se mudan de España a Alemania. Eventualmente esto llevaría a un incremento de precios y salarios en España y a una disminución de los mismos en Alemania. Sin embargo, esto depende de que los capitales y los trabajadores puedan moverse libremente y que tanto inversores como empleadores estén dispuestos a hacerlo. En teoría, se logra satisfacer la primera condición a través del UEM, que implica plena movilidad del capital y laboral. EL capital es de hecho móvil, pero no es el caso de los trabajadores por varias razones. En primer lugar, el mudarse a otro país es más costoso que transferir capitales entre centros financieros. Aun así, el mayor obstáculo es el idioma. En los 18 países Euro, hay 16 idiomas diferentes. El inglés no es el idioma del trabajo universal, especialmente en el sector industrial. Es más, los títulos profesionales no se pueden transferir fácilmente de un país a otro. Mientras que en Italia las enfermeras deben estudiar en la universidad, en Alemania sólo deben completar un curso de formación. Y lo que es más importante aún, la mayoría de las personas simplemente no están dispuestas a mudarse de país en país, dejando de lado a familiares y amigos. Sin embargo, de acuerdo a McKinnon, (1963), un área monetaria podría aun así serle útil a los países, ya que el factor de mayor importancia es la apertura, no la movilidad. Mientras más abierta sea una economía, menor es el grado determinación que ejercen la oferta y la demanda interna sobre los precios. En economías muy abiertas, la revaluación podría desencadenar en una situación más grave, ya que los precios de las importaciones aumentan provocando una inflación importada. Si los productos importados son un insumo importante para las exportaciones, los precios de estas últimas podrían también aumentar. Por otra parte, los salarios nacionales podrían aumentar a medida que los empleados demandan un margen de beneficio debido a una mayor inflación interna. Ambos casos reducirían la competitividad de los precios. De este modo, según la interconexión de las economías nacionales tiene sentido o no el pertenecer a un área monetaria. El cuadro 1 presenta evidencia sobre el papel del comercio intrarregional de las regiones seleccionadas.

Los cuadros 1 y 2 muestran el porcentaje promedio intracomercial de las regiones seleccionadas. En primer lugar, se aprecia que el porcentaje intracomercial en la Eurozona no es tan alto a pesar de haber riesgo monetario. En el Área de Libre Comercio de las Américas (ALCA), la proporción de las exportaciones intraregionales es mayor que en la Eurozona, a pesar del riesgo monetario. De todos modos, la principal fuerza impulsora parece ser la Unión Europea (UE) y no la Eurozona. Los valores de la UE-27 son muy superiores a los de la Eurozona a pesar de que esta última es más pequeña. Por último, es evidente que el porcentaje promedio intracomercial en la Eurozona ha disminuido desde el 2003, aunque en la mayoría de los casos se ha cumplido con el criterio McKinnon.

Kenen (1969) propone una tercera teoría referida a las áreas monetarias. Según este autor, los choques asimétricos no son tan problemáticos si los países están altamente especializados en la producción de varios bienes. Una economía más diversificada tiene también un sector exportador diversificado lo que significa que los choques asimétricos afectan sólo a un sector de la economía. Eventualmente, los choques se equilibrarían entre sí haciendo que las tasas cambiarias fijas resulten útiles a aquellos países que producen una variedad de productos. Sólo hay algunos estudios que analizan si esto se aplica a los países de la Eurozona. Baldwin y Wyplosz (2004) afirman que la diversificación productiva es razonablemente alta en Europa, aunque hay una gran diferencia entre países.

Si tenemos en cuenta estas consideraciones teóricas, podría ponerse en duda el hecho de que la Eurozona sea un área monetaria óptima. Sin bien existen otras áreas monetarias como los EEUU que también tienen condiciones que no son óptimas de acuerdo al criterio ya mencionado, este país posee sistemas de transferencia de dinero de las regiones prósperas a las menos productivas. Este no es el caso de la Eurozona ya que cada país conduce su propia política fiscal y económica. Pero ¿por qué países como Grecia desean convertirse en miembros de un área monetaria aun cuando conocen las posibles dificultades que esto acarrearía? La razón principal posiblemente sea que estos países esperan que las tasas de interés para los deudores internos (incluyendo al gobierno) disminuyan una vez que pertenecen a la Eurozona.3 Esto fue exactamente lo que ocurrió después de la introducción del Euro. Para resumir, el proyecto de una moneda común fue una idea política. Fueron los políticos quienes decidieron crear el Euro y permitir que países que no cumplían con los requisitos fueran incluidos en el proyecto. Hay que tener en cuenta que la UEM por su propia naturaleza ya tenía defectos, defectos que no causaron la crisis, pero que sí contribuyeron a magnificarla.

Causas de la Euro crisis

En la última sección, hemos visto el marco institucional de la Eurozona. Ya se mencionó que algunos países no cumplieron con los criterios de Maastricht. Por lo tanto, se plantea la cuestión de si la crisis actual es una consecuencia del gasto público excesivo. Aquí, es ilustrativo observar la deuda y el déficit públicos. Los cuadros 3 y 4 muestran la deuda y el déficit público de todos los estados miembros de la Eurozona.

Los números en negritas en los cuadros 3 y 4 indican incumplimientos de los criterios de Maastricht. Algunos aspectos son dignos de mención. Primero, el déficit público de Grecia y Portugal estuvo por encima del objetivo durante todos los años de membresía a la Eurozona. Incluso países como Alemania no cumplieron con el criterio de déficit en más de una ocasión. Por otro lado, países como España e Irlanda, que luego enfrentaron graves problemas, fueron "estudiantes ejemplares" en cuanto a déficit público se refiere hasta el año 2008, logrando incluso alcanzar excedentes presupuestarios en algunos años. Sin embargo, Irlanda y España podrían haber alcanzado resultados mucho mejores ya que los ingresos fiscales eran altos debido a crédito y al auge inmobiliario (Lane, 2012). A partir del 2009, la mayoría de los países no cumplieron el criterio del 3%. Los datos sobre la deuda pública cuentan una historia similar, ya que Austria, Bélgica, Grecia e Italia nunca cumplieron con el requisito de la deuda. Alemania lo hizo sólo en una ocasión en un año. España e Irlanda estuvieron de nuevo entre los países con mejores resultados e incluso lograron reducir su relación deuda-PIB hasta el año 2008. La Eurozona en su conjunto logró reducir el endeudamiento desde 1999 hasta el 2007 con respecto al PIB, pero la situación cambió rotundamente después del 2008. La relación deuda-PIB se disparó en todos los países de la Eurozona, hecho que se vincula con la crisis financiera que comenzó en 2008.

Es así que la causa principal de la actual crisis en Europa no fueron los errores cometidos durante la creación de la Eurozona. No hubo crisis de la deuda pública en Europa hasta 2008. La Euro crisis es esencialmente el resultado de la crisis subprime que comenzó en 2007 en los EE.UU., y esto nos lleva inevitablemente a preguntarnos por qué Europa se vio afectada de modo tan severo. Muchos bancos europeos invirtieron en Asset Backed Securities (ABS) (valores respaldados por activos). Después del 2001, la política monetaria en Europa era relativamente expansiva,4 lo que llevó a los bancos e inversores a centrarse en inversiones alternativas dado que los bonos tradicionales no eran lucrativos debido a los bajos rendimientos. Los ABS parecían ser una buena opción ya que consistentemente obtenían buenos índices y mayores rendimientos. Por lo tanto, los bancos podrían financiarse a bajo costo en el BCE y comprar ABS de alto rendimiento. La otra causa de la participación de Europa en el sector subprime a través de los ABS fue el financiamiento del gran déficit en cuenta corriente de los EE.UU. Los déficits comerciales de Estados Unidos fueron financiados con la venta de ABS a los países con superávit por cuenta corriente, especialmente a Alemania y los Países Bajos. Cuando la Fed aumentó las tasas de interés desde 2006 a 2007, la burbuja inmobiliaria en los EE.UU. estalló y el valor de los ABS se desplomó. Esto desencadenó bajas masivas en el valor de los activos de los bancos, creando desconfianza entre bancos, y entre los ahorristas y los bancos. Como consecuencia, los ahorristas retiraron su dinero de los bancos, y estos últimos se mostraron reacios a prestarse dinero entre sí. Aun así, la situación era todavía relativamente tranquila hasta que Lehman Brothers se fue a la quiebra. Esta insolvencia causó un desplome de los mercados bursátiles en todo el mundo, provocando nuevas amortizaciones y pérdidas de los bancos, lo que a su vez desencadenó solvencia y problemas de liquidez para muchos de ellos.

La diferencia entre la Europa continental y los países anglosajones es que en estos últimos, el sistema financiero está orientado al mercado y no dominado por los bancos. En Europa, las compañías y los individuos financian sus inversiones al pedir préstamos a sus propios bancos y retener las ganancias. Las pequeñas y medianas empresas rara vez emiten bonos corporativos para obtener liquidez. Por eso los bancos son esenciales para el funcionamiento de la verdadera economía. Es más, los bancos nacionales son relativamente grandes en comparación con las economías domésticas.5 Varios balances totales de bancos representan más del 100% del PIB del país en el que se encuentran6, e incluso, los bancos europeos todavía invierten principalmente en activos domésticos y en los bonos del gobierno, lo que crea dependencia mutua entre bancos y gobiernos. La solvencia de los bancos depende de la solvencia del país donde se encuentra y viceversa y esta dependencia obligó a los gobiernos europeos a salvar a los bancos. Muchos bancos fueron reestructurados o necesitaron capital y liquidez. La figura 1 muestra la cantidad de medidas de rescate en la Eurozona.

Tal como lo ilustra la figura 1, las medidas de rescate consistían en garantías, medidas de alivio, medidas de recapitalización y medidas de liquidez. Las garantías representan la mayor parte, alcanzando 320 mil millones de euros en 2008. Esta suma se duplicó en 2009, al igual que en 2010. También resulta enriquecedor analizar las cifras de la reestructuración bancaria entre 2008 y 2010. Italia (19) y Austria (17) fueron los países que reestructuraron la mayor cantidad de bancos durante esa época. Esta cifra es mucho menor que el número de bancos reestructurados en los EE.UU. (53). Es aún más interesante el hecho de que España sólo cerró tres bancos.7 España es uno de los países más afectados por la crisis porque también sufrió el estallido de la burbuja de precios inmobiliarios. Por ende, se esperaría que este país reestructure más bancos, especialmente porque hay gran cantidad de cajas de ahorro en dificultades. Pero, ¿por qué España sólo cerró tres bancos? Existen básicamente dos razones. La primera es que los políticos eran más que conscientes de los problemas del mercado inmobiliario y el cerrar más bancos hubiese puesto mayor presión en los precios debido a mayores tasas de embargo. Ellos también querían que los bancos continuaran prestándole dinero al sector privado para estabilizar la economía. La segunda razón tiene que ver con que el gobierno estaba al tanto de los costos fiscales masivos en los que una reestructuración habría incurrido. Es por eso que dudaron a la hora de sanear el sector bancario. En retrospectiva, sabemos que demorar la crisis bancaria fue un grave error. Países como los EE.UU. que pudieron limpiar el desorden rápidamente, se encuentran ahora en una situación mucho mejor.

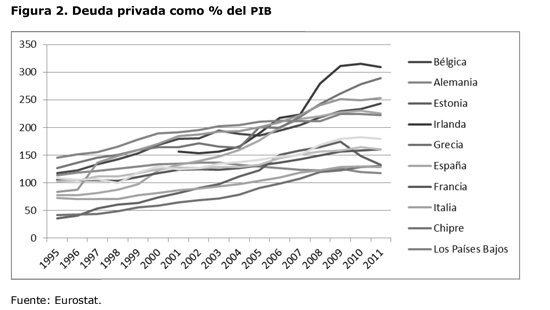

Sin embargo, la causa principal de la actual crisis de deuda pública es la excesiva deuda privada, no la pública misma. Tanto bancos como individuos aumentaron los préstamos, pero el problema fue que estos créditos no sólo se utilizaron en inversiones para aumentar la productividad sino también para el consumo y la inversión en el sector inmobiliario.

La figura 2 muestra el desarrollo de la deuda privada en ciertos países de la Eurozona. Aparentemente la deuda privada estuvo atravesando una etapa de expansión hasta el comienzo de la crisis financiera. Sólo algunos países lograron mantener la deuda privada como porcentaje del PIB estable después de que estallara la crisis. El gasto de los individuos, las empresas y los gobiernos de los países PIIGS fue financiado por los capitales excedentes (véase la sección "La crisis de balanza de pago"). Los préstamos se utilizaron para la compra de viviendas y en el pico del boom inmobiliario, la proporción de las inversiones de construcción con respecto al PIB fue del 22% en Irlanda y del 18% en España (Neubäumer 2011, p. 828). España e Irlanda tenían sus propias burbujas de precios inmobiliarios, burbujas que estallaron poco después que lo hiciera la burbuja de las hipotecas subprime.

En resumen la causa de todos los males yace en la crisis económica. Previo al estallido de la crisis económica, la Eurozona lograba hacerle frente a los problemas que datan de la época de la creación del área monetaria. La Gran Recesión obligó a los países a rescatar a los bancos y a las empresas, y a implementar una política fiscal expansiva para combatir la recesión.

Un esbozo de la Euro Crisis

Luego de discutir las causas de la Euro crisis, la siguiente sección muestra que la actual crisis no presenta sólo un síntoma (la deuda pública), sino una multiplicidad de ellos. Las cuatro grandes crisis son la crisis de crecimiento, la crisis del mercado laboral, la crisis de la deuda soberana y la crisis de balanza de pagos, que serán discutidas en este capítulo.

La crisis de crecimiento

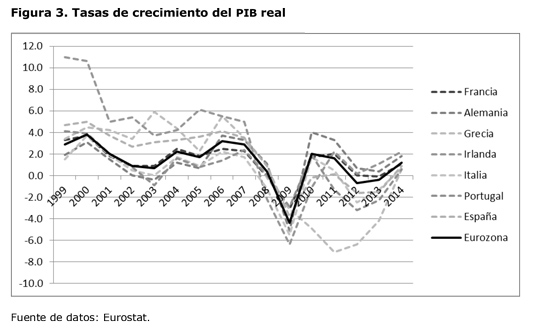

La Eurozona no sólo atraviesa una crisis de deuda pública, sino también una crisis de crecimiento. La crisis económica provocó recesión en toda la Eurozona en 2009 y todos los estados miembros se vieron afectados por esta crisis. La figura 3 muestra las tasas de crecimiento del PIB real de algunos países al igual que el promedio de todos los países de la Eurozona, lo que demuestra que la Eurozona se vio afectada por una doble recesión, una característica típica de muchas crisis bancarias.

Antes que comenzara la crisis financiera, Alemania era "el enfermo de Europa", ya que las tasas de crecimiento estaban en su mayoría muy por debajo de la media de la Eurozona. Sin embargo, el panorama cambió drásticamente y actualmente, Alemania es el pilar de la estabilización de la economía de la Eurozona. Sin Alemania la Eurozona probablemente también habría continuado su recesión en 2010 y 2011. Mientras que Alemania se recuperó de la crisis financiera, otros países están todavía atrapados en una recesión. Pero, ¿por qué está Europa tan dividida? Existen varias causas. La primera proviene de la teoría keynesiana. Los países con problemas de deuda pública optaron por o se vieron obligados a adoptar medidas de austeridad. Como consecuencia, el gasto público disminuyó y aumentaron los impuestos. En contradicción con el teorema de la equivalencia ricardiana, los recortes de gastos del gobierno se multiplicaron, ampliando y profundizando la recesión. La recesión obligó a los gobiernos a adoptar nuevas medidas de austeridad, lo que sólo empeoró la situación. Al mismo tiempo, la política monetaria no fue efectiva, ya que los bancos no estaban dispuestos a extender el crédito a las empresas y a los inversores, que todavía se tambaleaban. En segundo lugar, la inflación y los aumentos salariales diferenciales ocasionaron diferentes avances en competitividad. Los países del sur con mayores tasas de inflación perdieron competitividad en los precios en comparación con los países del norte como Alemania, lo que causó desequilibrios en cuenta corriente (véase la sección "La crisis de balanza de pago"). En tercer lugar, las economías de algunos países se enfrentan a problemas estructurales. Por ejemplo, Portugal fue una vez un país productor de textiles, pero hoy en día la ropa barata se produce en Asia y la de alta calidad en países como Italia. Por lo tanto, algunas economías europeas carecen de un modelo comercial viable, lo cual acarrea mayores problemas, como son las distorsiones del mercado laboral que serán discutidas en la próxima sección.

La crisis del mercado laboral

La profunda recesión en Europa también tuvo un severo impacto en los mercados laborales. El aumento del desempleo es una característica típica de las crisis bancarias (véase, por ejemplo Reinhart y Rogoff, 2008), y fue lo que se dio en Europa. La figura 4 muestra las tasas de desempleo de algunos países y el promedio de los países miembros de la Eurozona.

Según Brada y Signorelli (2012), las diferencias en el comportamiento del mercado laboral después de las recesiones pueden explicarse fundamentalmente por la calidad de las instituciones, la flexibilidad de los mercados laborales y los factores estructurales. Ya hemos visto algunas economías con problemas estructurales (Portugal). Para agregar otro ejemplo, en el pico de la burbuja inmobiliaria en España aproximadamente uno de cada cuatro empleados trabajaba en el sector de la construcción. Todo este sector se encontraba bajo presión cuando la burbuja estalló. Una segunda explicación proviene de la teoría neoclásica estándar, la que nos invita a mirar a los costes laborales unitarios de algunos países de la Eurozona (figura 5).

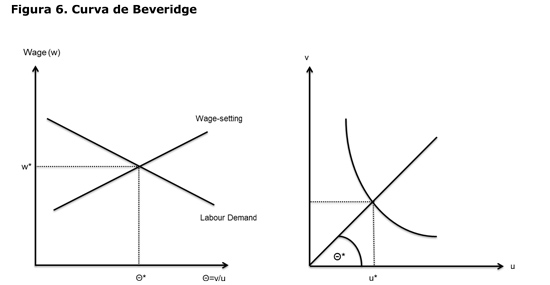

La figura 5 muestra los costes laborales unitarios basándose en un índice. Los costes laborales unitarios de España y Portugal se incrementaron durante todo el período mientras que en Italia, estos costes subieron hasta el año 2009. Por otro lado, en Alemania, los costes laborales unitarios aumentaron hasta 1996 y luego disminuyeron ligeramente. El caso de Irlanda es el más impresionante, ya que sus costes laborales unitarios bajaron constantemente. Pero, ¿cómo se puede explicar el aumento de los costes laborales en España y Portugal? Los costes laborales unitarios se mantienen constantes si los salarios nominales aumentan sólo en la suma de la inflación y de las ganancias de la productividad. Entonces, ¿por qué estos países no lograron ganancias de la productividad? Los salarios nominales aumentaron mucho más, elevando los costes laborales unitarios. Además, la demanda laboral se incrementó como resultado del aumento de la demanda agregada. Sin embargo, dado que las importaciones de capital se utilizan principalmente para el consumo, no para la inversión, la productividad sólo aumentó modestamente. En consecuencia, estos países perdieron competitividad. Cabe destacar que la cifra no dice nada acerca de las diferencias absolutas de los costes laborales unitarios entre los países. Los costes laborales unitarios en Alemania están muy por encima de los de países como Grecia. Sin embargo, no sólo importan los costos. Una de las ventajas competitivas de Alemania es que produce productos de gran calidad (como sus productos de ingeniería). En estos sectores, los precios no representan un factor decisivo, la calidad del producto y la atención al cliente son más importantes (Schröder, 2011). Esto explica porqué Alemania tiene un buen desempeño a pesar de que los salarios reales son relativamente altos. La negociación salarial podría dar una explicación de las diferentes tendencias salariales. Según Calmorfs y Driffill (1988), los salarios reales y el desempleo son bajos si la negociación salarial ocurre de manera descentralizada o centralizada. Aquellos países en donde los salarios se negocian por sectores, suelen tener en promedio, índices mayores de desempleo debido a salarios reales más altos. La densidad sindical, que podría ser utilizada como un sustituto de la centralización de la negociación salarial, es alta en Finlandia, mientras que se encuentra ligeramente por encima de la media de la OCDE en Alemania, Portugal y los Países Bajos y es superior a la media en España. Grecia, Italia e Irlanda son países con densidad sindical intermedia.8 Sin embargo, el rigor de la protección del empleo podría ser otro factor. De acuerdo con datos de la OCDE, este es uno de los factores más altos en Portugal y en Alemania también es bastante alto. Lo que demuestra que estos datos por sí solos no pueden explicar los diferentes desarrollos del mercado laboral. Sin embargo, la protección del despido junto con los salarios mínimos son dos factores principales para las tasas de desempleo juvenil en países como España. Por último, las instituciones del mercado laboral desempeñan un papel importante en la explicación de las diferencias de desempleo. De acuerdo con el modelo de Diamond, Mortensen y Pissarides, hay fricciones de búsqueda en los mercados laborales. Es así que existen vacantes y desempleo simultáneamente. La curva de Beveridge (figura 6) ilustra la relación entre la oferta de empleo (v) y las tasas de desempleo (u). El estado actual depende de la curva de Beveridge y la tensión del mercado laboral Θ que a su vez varía según la demanda de trabajo y la capacidad de negociación de los empleados (curva de salarios).

Los descensos simultáneos en la vacante y la tasa de desempleo requieren una mejora en el proceso de correspondencia. Este proceso puede mejorar si los desajustes regionales y de cualificación disminuyen, es decir, si la brecha es menor o el proceso de correspondencia es adecuado. Así, el "milagro" del mercado laboral alemán puede explicarse por varios factores. Entre ellos, la agencia Nacional de Empleo de Alemania fue reformada en mayo de 2003. Uno de los resultados fue la mejora del proceso de correspondencia. La misma reforma también había tenido la intención de obligar a los desempleados a aceptar empleos de bajos salarios en caso de necesidad. Por lo tanto, el período de las prestaciones por desempleo se redujo drásticamente. La flexibilidad del mercado laboral se incrementó al permitir el empleo temporal y horarios de trabajo flexibles (en este caso las cuentas del tiempo de trabajo) (Möller, 2012). Estas reformas en conjunto causaron una notable mejora de la situación en el mercado laboral alemán. Por último, la curva de Beveridge fue tamizada hacia el interior y el desempleo estructural se redujo.9 Así, el foco de las reformas del mercado de trabajo en otros países debe centrarse claramente en la mejora del proceso de correspondencia. Y más importante aún, los desajustes regionales y de cualificación tienen que reducirse por medio de una política activa del mercado laboral.

La crisis de deuda pública

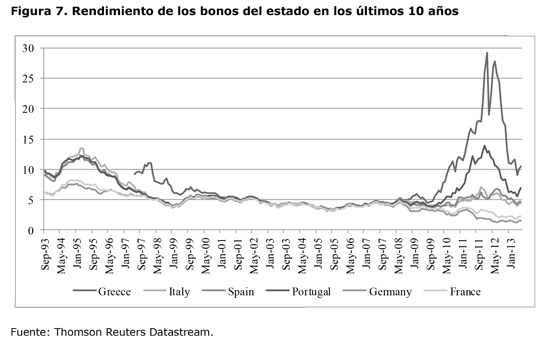

La crisis de deuda pública es a veces considerada como el problema principal en Europa, y es también usada como sinónimo de Euro crisis. Algunos de estos aspectos ya han sido cubiertos en la sección "Causas de la Euro crisis". En algunos casos, la deuda pública ya era alta antes de que los países introdujeran el euro, mientras que en otros se incrementó como resultado de la crisis financiera. Por un lado, los grandes déficits públicos posteriores a la crisis pueden ser explicados por las medidas de rescate para los bancos y las empresas. Por otra parte, el gasto público aumentó a medida que los gobiernos luchaban contra la recesión (por ejemplo, con la política fiscal expansiva) y el gasto social obligatorio (por ejemplo, prestaciones de desempleo) se incrementaba. Además, los ingresos públicos disminuyeron como resultado de los ingresos menores y de los pagos de impuestos de corporaciones, así como de las menores contribuciones de bienestar social. Sin embargo, esto es sólo una parte de la historia. Para entender el resto, debemos considerar a los rendimientos de la deuda pública de algunos países europeos (figura 7).

Nótese que los rendimientos de los bonos del gobierno eran diferentes antes de que se introdujera el euro. Cuanto más se acercaba el euro, menores eran los diferenciales entre los bonos alemanes y franceses, al igual que los bonos de los gobiernos italiano, español, portugués y griego. A partir de 1999 o 2001, las diferencias eran mínimas. Esto significa que los inversores confiaban tanto en Grecia como Alemania o Francia. El punto de inflexión se produjo en la segunda mitad de 2008. A partir de entonces, los rendimientos de la deuda pública de Alemania y Francia cayeron mientras que los bonos griegos, italianos, españoles y portugueses aumentaban. Portugal y Grecia parecen ser los ejemplos más drásticos. Los diferenciales entre los rendimientos de los bonos de estos países y los de Alemania pasaron de 0,13% (Grecia) y 0,00% (Portugal) en enero de 2005 a los valores por encima de 25% y 10% en tan sólo un par de años. Esto no quiere decir que los inversionistas fueran completamente racionales y consideraran toda la información pertinente. Las mismas dudas surgen si echamos un vistazo a las puntuaciones. Desde octubre de 2003 hasta septiembre de 2004, los bonos del gobierno griego tuvieron una calificación de A + (Fitch), la quinta calificación más alta que un activo puede lograr. Irlanda tenía una calificación de AAA hasta 2009, Portugal AA hasta septiembre de 2009 y España de AA + hasta marzo de 2011.10 La calificación de Grecia empeoró desde la A a la RD (default parcial) en sólo 2,5 años. Esto nos obliga a cuestionarnos acerca de la pertinencia de la calificación A. Esto no implica que se culpe a las agencias de calificación; es más bien para demostrar que la mayoría de la gente creía que ninguno de los países del euro podría meterse en tantos problemas o que serían rescatados si lo hicieran.

Ahora que la deuda pública se ha incrementado debido a la crisis financiera, los países necesitan reducir su endeudamiento. Uno de los problemas es la deuda privada (véase la figura 2). La deuda pública y la privada difícilmente pueden reducirse simultáneamente. Algunos países como los EE.UU. decidieron reducir primero la deuda privada. Varios países europeos implementaron medidas de austeridad para reducir la deuda pública permitiendo que la deuda privada continúe creciendo. Esta última opción parece ser menos adecuada debido a que ni la deuda pública ni privada disminuyó sustancialmente. Otro inconveniente de la reducción de la deuda puede ejemplificarse por medio de la siguiente ecuación:

(1) bt = ( 1 + r - g ) bt-1 + dt

En esta ecuación bt es la relación deuda-PIB en el año t, r es la tasa de interés, g es el crecimiento del PIB y dt es el balance primario en el año t. El balance primario es la diferencia entre los ingresos y gastos públicos, sin pago de intereses. La relación deuda-PIB se puede disminuir si el crecimiento del PIB es superior a la tasa de interés o si el país logra un superávit primario (dt > 0). El problema para los países PIGS es que sus tasas de interés son relativamente altas. No podemos decir que tenían que pagar las tasas de interés que aparecen en la figura 7, porque estos son los rendimientos y no el cupón de interés. Sin embargo, nos muestra con toda claridad por qué los países como Grecia y Portugal necesitan ayuda. Tomemos el caso de Portugal: en 2012 el PIB se redujo en un 3,2% y los rendimientos alcanzaron un valor cercano al 12%. Eso significa que Portugal necesitaría un superávit primario mayor al 15% del PIB sólo para mantener constante la relación deuda-PIB. Sin embargo, Portugal tuvo un déficit primario de acuerdo con el cuadro 5.

El cuadro 5 muestra los balances primarios de algunos países de la Eurozona. Los números en negrita indican déficits primarios. Portugal tuvo déficits primarios todos los años. La única razón por la que la relación deuda-PIB no aumentó en mayor medida antes de 2008 fue porque hubo cierto grado de crecimiento del PIB. Entonces, ¿por qué esos países con problemas de deuda no recortaron el gasto antes? El problema es simplemente que se ven atrapados en un dilema. Si un país reduce sus gastos y aumenta los impuestos, el saldo primario podría convertirse en un superávit. Sin embargo, estas medidas también hacen que el PIB caiga en picada debido a un factor superior (a saber el multiplicador keynesiano). Al final, la relación deuda-PIB bt podría incluso aumentar debido a esta política. Por lo tanto, el crecimiento para esos países es esencial para poder superar la crisis. El crecimiento del PIB, sin embargo, no puede ser el resultado de un aumento del gasto público. Puede ser causado por el gasto de los países sin grandes problemas de la deuda (por ejemplo, Alemania) o por las reformas estructurales. Según el FMI (2012), la reducción de la deuda es especialmente exitosa si hay una combinación de políticas y si la política monetaria es laxa. Por lo tanto, la consolidación fiscal debe centrarse en los problemas estructurales y no en medidas de austeridad temporales. Como la represión fiscal no es una opción probable para los países de la Eurozona, la deuda tiene que reducirse con cautela. Por ejemplo, las mejoras presupuestarias primarias solían ser sostenibles sólo si la variación anual era de alrededor de un punto porcentual. Es más, apretarse el cinturón puede amplificar los problemas bancarios (Lane, 2012). Todo esto demuestra que Europa tiene que aceptar que le va a tomar mucho tiempo deshacerse de los problemas de deuda pública. Las medidas de austeridad que se centran en la reducción de la deuda a corto plazo no son una panacea.

La crisis de la balanza de pagos

Hasta ahora sólo hemos visto los problemas que se encuentran en cada país. Sin embargo, los países de la Eurozona comercian entre sí, dando lugar a dependencias mutuas. Esto refiere al problema del aumento de los desequilibrios en cuenta corriente de los países de la Eurozona. Resulta ilustrativo examinar el desarrollo de la balanza por cuenta corriente de los países de la Eurozona seleccionados (cuadro 6).

El cuadro 6 muestra los saldos en cuenta corriente en algunos países de la Eurozona. Hay dos países con superávits relativamente grandes en cuenta corriente, Alemania y los Países Bajos. Es importante tener en cuenta que Alemania registró déficit en 1999 y 2000. Posteriormente, el superávit ha crecido y alcanzado un pico de 7,0% en 2012. El superávit de los Países Bajos es aún mayor. Por otra parte, Portugal, Grecia y España tienen déficit en cuenta corriente. Los datos son bastante preocupantes, ya que muestran desequilibrios masivos en la Eurozona. ¿Cómo pueden explicarse? Los precios y los salarios aumentaron mucho más en los países deficitarios que en los países con superávit. Así, países como Grecia y España se enfrentaron con apreciaciones reales, mientras que Alemania "se depreció" contra otros países de la Eurozona.11 Al mismo tiempo, las tasas de crecimiento del PIB fueron más altas en los países deficitarios. Dado que las importaciones dependen de los ingresos nacionales, esto proporcionó un nuevo impulso para las importaciones. Estos déficits y superávits tienen más consecuencias. Para los países de la Eurozona, la balanza cambiaria está equilibrada, lo que implica que los excedentes de cuenta corriente son equivalentes a los déficits de cuenta de capital y viceversa.

El cuadro 7 muestra las cuentas financieras de los países seleccionados. Estos son la contrapartida de los saldos en cuenta corriente. Alemania y los Países Bajos, que tienen superávit por cuenta corriente, tienen déficit en sus cuentas financieras. Así, el dinero se transfiere de Alemania y los Países Bajos a otros países (principalmente a través de créditos, inversiones de cartera, e inversión directa). Para ponerlo en términos simples: los ahorros alemanes y holandeses se utilizan en parte para financiar el consumo y las inversiones de otros países. El espejo de los déficits de las cuentas financieras de Alemania y los Países Bajos son los superávit de las cuentas financieras de los países en que se desarrolló el déficit en cuenta corriente. Así, el dinero fluía de los países con superávit a los países con déficit como Grecia y Portugal. También se podría decir que estos superávits de cuenta financiera eran necesarios para financiar el déficit en cuenta corriente de esos países. Se debe destacar que un déficit en la cuenta de capital es sinónimo de un aumento de la deuda externa si se equilibra la balanza cambiaria. Por lo tanto, se puede observar la evolución del endeudamiento externo que aparece en la figura 7.

La figura 8 muestra las posiciones de inversión internacional de algunos países de la Eurozona. A partir de esta cifra es evidente que los superávit por cuenta corriente de Alemania y Países Bajos causaron un aumento masivo de las cuentas por cobrar de otros países. Los activos de Alemania llegan a más de 1 billón de euros. Estos no son, por supuesto, sólo los activos contra otros países de la Eurozona. Al mismo tiempo aumentaron los pasivos de los países con déficit por cuenta corriente. En el caso de España el aumento es enorme, alrededor de 960 mil millones de euros. Esto tiene consecuencias de gran alcance para la mayoría de los países. Para un país que quiere abandonar el euro, las obligaciones denominadas en euros, aumentan su valor (en la nueva moneda nacional). Esto podría desencadenar un default o, al menos, una reestructuración de la deuda masiva. Si Alemania presentara el viejo D-Mark, su valor estaría, sin duda, por las nubes. Por lo tanto, los activos emitidos en euros se reducirían en valor D-mark. Esto demuestra por qué a Alemania no le interesa una ruptura de la Eurozona. Igualmente, Italia podría dejar con relativa facilidad la moneda sin efectos nocivos, ya que los bonos del gobierno se mantienen principalmente por los ahorristas nacionales. Por lo tanto, salir de la zona euro no sería equivalente a una insolvencia italiana.

Podría parecer extraño que los países con problemas de deuda pública lograsen tener excedentes de la cuenta de capitales incluso después de 2008. Se esperaría que los inversores retirasen sus inversiones de cartera debido a la preocupación acerca de las quiebras de los bancos y empresas. Si tienen serias dudas sobre la solvencia de sus deudores, esto debería conducir a la fuga de capitales. Con el tiempo, esto causaría un déficit en la cuenta de capital. De acuerdo con el cuadro 7, los grandes déficits de la cuenta financiera no eran un problema importante para los países PIGS. Para entender por qué, tenemos que mirar el sistema de pagos de la Eurozona. Se podría llegar a pensar que si un consumidor español quiere comprar un queso Roquefort de un quesero francés, le dice a su propio banco que transfiera el dinero de su cuenta a la cuenta del comerciante de quesos. El banco español transfiere el dinero al banco central español (Banco de España). A continuación, el Banco de España debe pasar este dinero al Banco Central Europeo (BCE). Sin embargo, no es así como funciona el sistema. El Banco de España sólo hace el pedido de un crédito de dinero en la cuenta del Banco de Francia (Banque de France). Por lo tanto, el Banco de España ahora tiene deudas contraídas para con el BCE, mientras que el Banco de Francia tiene demandas en su contra. El Banco de Francia crea nuevo dinero y abona el importe al banco del quesero. Por último, el banco francés acredita la cantidad en la cuenta bancaria del quesero. El resultado es que el dinero se esfumó en España y el nuevo dinero se emitió en Francia. Lo mismo sucedería si un ahorrador italiano quisiera invertir dinero en Irlanda. Antes de la crisis, los pasivos y activos contra el BCE que se equilibraban como déficit en cuenta corriente se financiaban por medio de las importaciones de capital. Sin embargo, después del estallido de la crisis del euro, los bancos y los inversores europeos no estaban dispuestos a prestar tanto dinero a los bancos y a los consumidores de los países con déficits comerciales. Es más, los ahorristas y los inversores retiraron dinero de los países con problemas e invirtieron su dinero en "refugios seguros" (por ejemplo, en bonos del gobierno alemán). Los efectos sobre los llamados saldos Target se presentan en la figura 9.

La figura 9 muestra el balance neto de algunos países del Eurosistema. Es notable que las cuentas estuvieran relativamente equilibradas hasta mediados del 2007. Este fue el punto de quiebre. Luego los activos netos de Alemania alcanzaron valores nunca vistos antes. En julio de 2012 los activos de Alemania alcanzaron los 751 mil millones de euros. Además, los activos de los Países Bajos aumentaron considerablemente. Por otra parte, el saldo de destino de países como Grecia, España y Portugal fue negativo. Italia es un caso especial, ya que tuvo un saldo positivo antes de 2007, que siguió creciendo hasta mediados de 2009. Sin embargo, después de esa fecha los activos netos disminuyeron y el equilibrio fue negativo. Esto no se puede explicar por los déficits en cuenta corriente, sino sólo por la fuga de capitales de Italia a otros países de la Eurozona. En resumen, estos saldos netos son una imagen especular del déficit en cuenta corriente y superávit al igual que los movimientos de capital. Las entradas de capital de los países con déficit por cuenta corriente se sustituyeron con "créditos" destino. Este sistema solo hizo posible que países como Grecia puedan todavía financiar sus déficits comerciales contra otros países y que Alemania aún pueda tener un superávit comercial en contra de otros países miembros de la Eurozona. Una solución de esta crisis de la cuenta de capital se puede lograr ya sea al equilibrar las cuentas corrientes o mediante la atracción de inversionistas para dar dinero a los países con déficit de destino.

Conclusiones

La intención de este artículo es demostrar las causas y los síntomas de la Euro crisis. Sin embargo, se pueden sacar valiosas conclusiones de este estudio. Las conclusiones son dos: primero, uno podría preguntarse si una unión monetaria es una idea útil ya que puede conducir a problemas graves para los países miembros. Sin embargo, aún existe abrumadora evidencia de los efectos positivos de las uniones monetarias en el comercio. En su meta-análisis de una magnitud de artículos que discuten el efecto de las uniones monetarias en el comercio, Rose y Stanley (2005) concluyen que una moneda común aumenta el comercio bilateral entre ambos países por lo menos en un 30%. Este aumento en el comercio con el tiempo conduce a un aumento en los ingresos de los países involucrados (Frankel y Rose, 2002). Es importante qué países forman una unión monetaria o qué moneda adopta un país como moneda de curso legal. Por supuesto, para México el efecto positivo previsto de la adopción del dólar de Estados Unidos es mucho más fuerte que unirse a la Eurozona (Frankel y Rose, 2002). El efecto debería ser mucho más fuerte si un país utiliza la moneda de uno de sus principales socios comerciales. Sin embargo, un aumento en el comercio también se puede lograr por la dolarización (Yeyati, 2003). Por lo tanto, no hay necesidad de unirse o crear una unión monetaria con el fin de lograr efectos comerciales positivos.

En segundo lugar, la crisis del euro es una señal de advertencia para otros países que están considerando la creación de una zona monetaria. Por lo tanto, es esencial disponer de la Eurozona como un ejemplo respecto de lo que se debe hacer y de lo que no. Hay algunas instituciones que planean uniones monetarias. Entre ellas se encuentran la Asociación de Naciones del Sudeste Asiático (ASEAN) y el Consejo de Cooperación del Golfo (CCG). En primer lugar, cada caso debe ser examinado por separado. Existe cierta evidencia de la utilidad de una unión monetaria para la ASEAN ya que los choques de salida están altamente correlacionados entre los Estados Miembros y la apertura de los países de la ASEAN es alta (Ng, 2002). También hay buenas razones para introducir una unión monetaria entre los países del CCG (Buiter, 2008). Sin embargo, una conclusión a extraer de la crisis del euro es que una unión monetaria necesita instituciones supranacionales eficaces que controlen los bancos centrales y a las demás instituciones. Tales organismos supranacionales faltan en el caso de los países del CCG (Buiter, 2008). Por otra parte, una unión monetaria tiene que estar preparada para el peor escenario de una crisis financiera (Volz, 2013). Al parecer, esto no fue el caso de la Eurozona. Aunque la Eurozona tenía como objetivo el reducir el riesgo de una cesación de pagos, no existía un mecanismo de rescate que le ayudara a hacer frente a las dificultades financieras de uno de sus países miembros (Buti y Carnot, 2012). La principal razón detrás de eso era que los fundadores de la UEM querían evitar el riesgo moral de los países de alto gasto. Si bien esto es en general bien intencionado, provocó cierto desorden cuando los países tuvieron problemas. Sin embargo, las protecciones en la zona euro no fueron suficientes. Muchos países incumplieron los criterios de Maastricht, pero no fueron multados. Además, el cumplimiento de los criterios era insuficiente para evitar una crisis de la deuda (e.g. España e Irlanda). La UE quiere superar este problema con un enfoque de marcador que tiene en cuenta una gran cantidad de indicadores de estabilidad macroeconómica.

Como última observación, la regulación financiera es un tema importante para todos los países. Los problemas en el sector bancario en un par de países condujeron a una crisis de toda la Eurozona. Una conclusión obvia es apretar la regulación bancaria mediante la adopción de las normas de Basilea III. Además, la zona euro se encamina hacia una unión bancaria con supervisión bancaria común y un mecanismo de resolución bancaria. La idea es que una institución supranacional (en este caso el BCE) supervise a los principales bancos europeos. En caso de que un banco esté en problemas, la comisión de control decidirá si es conveniente cerrar este banco o no, sin importar su proveniencia. En teoría, esto debería reducir el riesgo de bancos zombis que viven desde hace bastante de los subsidios del gobierno. La crisis actual mostró que las autoridades de supervisión bancaria tienen que actuar a corto plazo con el fin de evitar una crisis financiera prolongada con todas las letras. Sin embargo, siempre se debe tener en cuenta que la Gran Recesión es la crisis más severa después de la Gran Depresión. De este modo, la crisis del euro es un fenómeno con muchos componentes diferentes. Todas las partes individuales en conjunto hicieron que esta crisis se hiciera realidad.

Referencias

Baldwin, R. and Wyplosz, C. (2004). The Economics of European Integration (2nd ed.). London: McGraw-Hill. [ Links ]

Brada, J. and Signorelli, M. (2012). Comparing Labor Market Performance: Some Stylized Facts and Key Findings. Comparative Economic Studies, 54(2), 231-250. [ Links ]

Buiter, W. (2008). Economic, Political, and Institutional Prerequisites for Monetary Union among the Members of the Gulf Cooperation Council. Open Economies Review, 19(5), 579-612. [ Links ]

Buti, M. and Carnot, N. (2012). The EMU Debt Crisis: Early Lessons and Reforms. JCMS: Journal of Common Market Studies, 50(6), 899-911. [ Links ]

Calmorfs, L. and Driffill, J. (1988). Bargaining Structure, Corporatism, and Macroeconomic Performance. Economic Policy, 6, 14-61. [ Links ]

De Grauwe, P. (2012). Economics of Monetary Union. Oxford: Oxford University Press. [ Links ]

Demary, M. and Schuster, T. (2013). Die Neuordnung der Finanzmärkte: Stand der Finanzmarktregulierung fünf Jahre nach der Lehman-Pleite (IW-Analysen No. 90). Germany: Forschungsberichte aus dem Institut der deutschen Wirtschaft Köln. [ Links ]

Frankel, J. and Rose, A. (2002). An Estimate of the Effect of Common Currencies on Trade and Income. Quarterly Journal of Economics, 117(2), 437-466. [ Links ]

International Monetary Fund (IMF). (2012). World Economic Outlook, October 2012: Coping with High Debt and Sluggish Growth. Washington, Distrit of Columbia: Author. [ Links ]

International Monetary Fund (IMF). (2013). European Union: Publication of Financial Sector Assessment Program (IMF Country Report No. 13/67). Washington, Distrit of Columbia: Author. [ Links ]

Kenen, P. (1969). The Theory of Optimum Currency Areas: An Eclectic View. In R. Mundell and A. Swoboda (Eds.), Monetary Problems in the International Economy. Chicago: University of Chicago Press. [ Links ]

Lane, P. (2012). The European Sovereign Debt Crisis. The Journal of Economic Perspectives, 26(3), 49-67. [ Links ]

McKinnon, R. (1963). Optimum Currency Areas. The American Economic Review, 53(4), 717-725. [ Links ]

Möller, J. (2010). The German Labor Market Response in the World Recession-De-Mystifying a Miracle. Zeitschrift für Arbeitsmarktforschung, 42(4), 325-336. [ Links ]

Mundell, R. (1961). A Theory of Optimum Currency Areas. American Economic Review, 51(4), 657-665. [ Links ]

Ng, T. (2002). Should the Southeast Asian Countries Form a Currency Union? The Developing Economies, 40(2), 113-134. [ Links ]

Reinhart, C. and Rogoff, K. (2008). Is the 2007 US Sub-prime Financial Crisis So Different? An International Historical Comparison. American Economic Review, 98(2), 339-44. [ Links ]

Rose, A. and Stanley, T. (2005). A Meta-Analysis of the Effect of Common Currencies on International Trade. Journal of Economic Surveys, 19(3), 347-365. [ Links ]

Schoenmaker, D. and Werkhoven, D. (2012). What is the Appropriate Size of the Banking System? (Paper No. 28). Germany: Duisenberg School of Finance Policy. [ Links ]

Schröder, C. (2010). Produktivität und Lohnstückkosten der Industrie im internationalen Vergleich (International Comparison of Productivity and Unit Labor Costs). IW-Trends, 38(4), 1-19. [ Links ]

Volz, U. (2013). Lessons of the European Crisis for Regional Monetary and Financial Integration in East Asia. Asia Europe Journal, 11(4), 355-376. [ Links ]

Yeyati, E. (2003). On the Impact of a Common Currency on Bilateral Trade. Economics Letters, 79(1), 125-129. [ Links ]

Notas

1 Este artículo está basado en una presentación que di como profesor invitado en la UABC. Quisiera agradecerle a Martín Arturo Ramírez Urquidy y a Ana Bárbara Mungaray Moctezuma por su ayuda. También deseo dar las gracias a Stuart Jenks, a Jürgen Kähler, y a Saul Oziel López por sus útiles comentarios y sugerencias.

2 Los tres pilares son: la Comunidad Europea, una moneda y política de seguridad común, y cooperación policial y judicial en materia penal.

3 Hay, por supuesto, otros beneficios del área monetaria. Estos incluyen, por ejemplo, menores costos de transacción y una mayor estabilidad de los precios. Para un análisis de costos y beneficios de una unión monetaria en Europa véase De Grauwe (2012).

4 Entre Junio de 2003 y Noviembre de 2005, las tasas de interés para las principales operaciones de refinanciamiento era del 2%.

5 La proporción de los activos bancarios y el PIB es 16 en Luxemburgo, 6 en Irlanda, 4 en los Países Bajos, y alrededor de 3,5 en España y Alemania (datos de junio de 2001; ver Schoenmaker y Werkhoven, 2012).

6 Esto se aplica para ING, Santander y BNP Paribas (Fondo Monetario Internacional [FMI], 2013).

7 Los datos fueron tomados de Demary & Schuster, 2013.

8 Los datos se han tomado de Eurostat.

9 En comparación, España se encuentra actualmente en una situación en la que la tensión del mercado laboral Θ disminuyó. Por ejemplo, el número de empleados en la industria, la construcción y el sector servicios disminuyó de 13,1 millones a 12,6 millones entre 2008-2012. Al mismo tiempo, el número de ofertas de empleo en estos sectores aumentó de 86 000 a 95 970 (Fuente de datos: Eurostat). Esto significa que la curva de Beveridge desplaza hacia el exterior, es decir, la eficiencia de correspondencia empeoró.

10 Todos los datos se toman de Fitch.

11 Según datos de Eurostat, la tasa de cambio real efectivo de Alemania se redujo en un 8,8% de 1999 y el 2012. Por otra parte, aumentó en España (+ 9,1%), en Portugal (+ 5,1%), y en Irlanda (+ 8,5%).

texto en

texto en