Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Argumentos (México, D.F.)

versión impresa ISSN 0187-5795

Argumentos (Méx.) vol.23 no.63 Ciudad de México may./ago. 2010

Diversa

Las asimetrías de los mercados y la evaluación de proyectos en las multinacionales

Rubén M. Mosqueda Almanza* y Armando Martínez Turrubiates**

* Es doctor en ciencias económicas y empresariales por la Universidad de Valencia (España). Profesor–investigador en el Tecnológico de Monterrey, campus Irapuato. Cuenta con tres libros en materia de finanzas. Ha sido evaluador financiero en varios proyectos internacionales. También ha participado como profesor asociado con la cátedra Corporate Finance de la Maestría en Administración en la Universidad de Oregón. Es miembro del SNI.

** Cuenta con un MBA por el Tecnológico de Monterrey. Actualmente es director académico profesional y co–director del Centro de Desarrollo Empresarial del ITESM, campus Irapuato. Sus actuales campos de investigación van relacionados con temas financieros y de consumo ecológico. Consultor reconocido por la Secretaría de Economía para programas de incubadora de empresas.

Resumen

Las herramientas clásicas de evaluación de proyectos no pueden ser aplicadas en los proyectos de inversión internacional Venture Capital, entre otras cosas por las condiciones del medio ambiente internacional que posibilita la obtención de mejores resultados por parte de las multinacionales. Es por ello que en el presente documento analizamos asimetrías de los mercados internacionales para conformar un modelo de evaluación financiera adecuado para este tipo de proyectos. Entre los resultados observamos que el "riesgo soberano", el tema de la doble imposición y el Efecto Fisher Internacional son los principales factores que afectan al resultado económico global.

Palabras clave: evaluación de proyectos, empresas multinacionales, capital de riesgo, asimetrías de los mercados, Efecto Fisher Internacional.

Abstract

The classic financial evaluation tools cannot be applied to the Venture Capital projects because the international environment conditions create an economic gap which could be improved by the international corporate. Because of that, in this paper we analyze the asymmetry into international market conditions and its relations to the multinational economic returns in order to elaborate an adequate financial evaluation model. In this way we had found the Sovereign Risk, the International Fisher Effect and the Withholding Income Tax as the main issues that influence over the global economic results.

Key words: project evaluation, multinational corporations, Venture Capital, markets asymmetries, international Fisher effect.

Desde que la empresa Singer, a finales del siglo XIX, comenzara a invertir tomando en cuenta, por vez primera, las economías a escala, las empresas multinacionales han buscado otras fórmulas más ingeniosas que les permitan aprovechar las diferencias en las condiciones económicas de los países en los que se encuentran. Es común el uso de técnicas de evaluación de proyectos para ponderar la conveniencia de estas decisiones. Sin embargo, es oportuno aclarar que las técnicas tradicionales deben ser adaptadas al medio ambiente internacional, lo cual hace diferir a la técnica de evaluación con la que debiera aplicarse para evaluar las operaciones mundiales. En efecto, los proyectos de inversión internacional siguen no sólo su propio dinamismo, sino que es preciso reconocer las condiciones de riesgo y las asimetrías de los mercados, a fin de que los administradores financieros internacionales cuenten con indicadores menos distorsionados, sobre todo cuando las inversiones se realizan bajo la figura de Venture Capital. Sin embargo, y pese a esta necesidad, no tenemos constancia de que los proyectos internacionales sean evaluados con herramientas financieras propias a las condiciones antes mencionadas. Un indicador distorsionado sería aquel que permite tomar decisiones con información irrelevante, pues contiene información económica del mercado que lo afecta, no correspondiendo a una realidad; pensemos que el rendimiento operativo de una filial es considerado óptimo, pero después de descontar el riesgo cambiario y la tasa de doble imposición que afectan sobre los retornos, el nivel mostrado por este indicador variará sustancialmente.

Acaso se tiene evidencia de que son las grandes firmas evaluadoras de riesgo las que aplican modelos más sofisticados a proyectos de expansión mundial de sus clientes: las empresas multinacionales. En un reporte de Grant Thornton International Ltd.1 se observa, de manera preocupante, que un gran porcentaje de los proyectos de inversión internacional son evaluados con herramientas financieras diseñadas para operaciones locales. La evidencia encontrada sugiere que esta circunstancia obedece a la discrecionalidad y la demora con que los modelos financieros más sofisticados migran de las firmas financieras especializadas al mercado.

Por lo anterior, el propósito de este estudio es analizar la pertinencia de un modelo basado en algunas variables del contexto internacional, como el riesgo soberano, la doble imposición y el Efecto Fisher Internacional, entre otros, que afectan el resultado económico global; además, nos permiten evaluar proyectos a partir de las asimetrías de los mercados internacionales. La validez del modelo se demostrará a partir de la modelación con un estudio de caso.

Para cumplir con el objetivo se ha dividido este trabajo en siete apartados. El primero de ellos se ocupa de las características de las inversiones Venture Capital (VC), que condicionan su funcionamiento; en el segundo particularizamos en las características económicas que hacen posibles los proyectos VC; así, en el tercero especificamos las asimetrías de los mercados que afectan la evaluación de proyectos internacionales. En el cuarto se presenta el modelo financiero de optimización para evaluar los proyectos internacionales. El quinto se dedica a un tema que diferencia a los proyectos domésticos de los internacionales, la doble imposición y la forma en que opera el withholding. El sexto apartado consiste en el desarrollo de un caso práctico, su solución e interpretación de los resultados. Finalmente, el último apartado es para las conclusiones del trabajo.

PROYECTOS "VENTURE CAPITAL"

Existen varias formas para invertir temporalmente en proyectos industriales en el extranjero. Una de ellas, y posiblemente la más socorrida, es bajo el esquema VC. Este tipo de inversiones se puede traducir como una inversión de "capital de riesgo", porque no se exige una garantía real, sino que la recuperación de la inversión se sustenta en los rendimientos del proyecto; de lo contrario, los socios VC absorberían las pérdidas.

Esto es así porque las inversiones VC tienen por vocación la búsqueda de altos rendimientos en función del tipo de proyecto y las condiciones económicas que lo rodean, más que de la seguridad de un retorno no optimizado. Así, las inversiones VC son aportaciones temporales de recursos al patrimonio de una empresa con el fin de optimizar sus oportunidades de negocio e incrementar su valor, aportando con ello soluciones a los proyectos de negocio, compartiendo el riesgo y los rendimientos. De resultar, el inversionista capitalista busca una asociación estrecha y de mediano plazo con los accionistas originales siempre que la sociedad le genere un beneficio económico.

En este mismo orden de ideas, en un documento del Banco Interamericano de Desarrollo2 se señala esta característica, al decir que tras aumentar el valor y una vez madurada la inversión de la empresa receptora, el capitalista casi siempre opta por retirarse y materializar su beneficio económico comparándolo contra la inversión inicial efectuada.3 Con esto tenemos claro que las inversiones VC van buscando la participación en empresas que pertenezcan a sectores dinámicos de la economía, de los que se espera que tengan un crecimiento superior al benchmark. Así, una vez que el valor de la empresa se ha incrementado lo suficiente, los fondos de riesgo se retiran del negocio consolidando su rentabilidad.

CARACTERÍSTICAS ECONÓMICAS DE LOS PROYECTOS "VENTURE CAPITAL"

Una de las características básicas de este tipo de inversiones es que formalizan sin que haya una garantía real sobre la inversión.4 Luego, lo que garantiza la inversión es el proyecto mismo a través de los flujos generados a lo largo de la ventana de tiempo —asignada o establecida— como tiempo máximo para que el proyecto madure. Dado que se trata de una inversión de riesgo, el proxy de los flujos de efectivo es el EBIT —utilidad antes de intereses e impuestos—, que sirve de base para calcular los retornos; se utiliza este indicador y no aquél por la característica de certidumbre del proyecto.5 Racionalmente no es posible aplicar el flujo de efectivo para medir los retornos dado que no contiene partidas previsionales, cosa que sí se contempla en el Estado de Resultados, por ejemplo ventas a crédito, gasto por depreciación, etcétera. De esta suerte, el EBIT contiene partidas estratégicas y brinda un panorama a futuro más ajustado que el flujo de efectivo.

En la práctica, estos EBIT quedan sujetos a una tasa de interés que el proyecto debe devengar a favor de los socios VC, quienes están recuperando la inversión mediante intereses a los que habría que sumar los dividendos. La composición de estos flujos queda sujeta a negociación entre las partes. Es posible que un proyecto VC se satisfaga, a ojos de los inversionistas, con el simple cobro de intereses; en otros casos, donde se asume mayor riesgo, los socios VC cobrarán intereses más un dividendo.

Al respecto surgen varias preguntas, una de ellas es: ¿cuál será el criterio para fijar la tasa de interés que el inversionista extranjero debe imponer sobre los EBIT a fin de compensar el riesgo y, por otra parte, permitir a la empresa local maximizar su valor? La tasa de equilibrio propuesta por Sharpe6 y Lintner7 sería la ecuación que satisfaría la anterior condición.8 Este modelo con frecuencia se utiliza en la economía financiera y sugiere que, a medida que el riesgo aumenta cuando se invierte en un activo, su rendimiento esperado debe ser mayor, lo que compensaría la propensión elevada al riesgo sobre los activos adquiridos. La relación de equilibrio que describe el modelo CAPM se encuentra en la expresión matemática:9

Así, al momento de definir el nivel de la tasa de interés, la empresa capitalista VC se asegura de estar cobrando de manera óptima, esto es, por encima de la prima exigida para compensar el riesgo, pero también de que la tasa no sea demasiado alta y generar algún problema de descapitalización en la empresa local. En la Gráfica 1 se muestran los criterios que toman las empresas para fijar —escoger— una tasa de crédito.

La otra cuestión que merece la pena puntualizar es la forma en que se conforman los retornos. Para ello es necesario explicar que en este tipo de inversiones, al ser de riesgo, los inversores VC desempeñan un doble papel: socios capitalistas y acreedores; pero, en ambos casos, no asumen una postura neta de acreedores, pues el interés cobrado (Idevi) es un subrogado de los EBIT.10 En efecto, si el proyecto no genera dichos flujos operativos el socio/acreedor extranjero no estaría recibiendo ingresos por este concepto. De igual suerte se comportan los dividendos. En resumen, Re turnsi = Idevi + Divi siempre que se generen ganancias, es decir: Re turnsi = f (EBIT).

Tercera cuestión, el reparto de las utilidades a los socios dependerá de la tasa de reparto pay out y ésta se fija conforme a algún criterio de equilibrio financiero y de política corporativa sobre los dividendos. Normalmente la tasa de pay out se fija a partir del costo del dinero más una prima pero también es preciso considerar la recuperación de la inversión en el plazo establecido. Por ello es que esta tasa de reparto se va resolviendo para cada caso en particular. Es importante destacar que la política de dividendos es un tema complejo que involucra, entre otros considerandos, los aspectos fiscales heterogéneos entre los distintos países involucrados.11

ASIMETRÍAS DE LOS MERCADOS

Las asimetrías de los mercados consisten, en nuestro caso, en las diferencias socioeconómicas que existen entre los diversos países. Como se ha dicho, las asimetrías constituyen una oportunidad inigualable por parte de las multinacionales para obtener ventajas financieras que las empresas puramente nacionales no pueden aprovechar.12 Estas asimetrías se refieren a las diferencias en:

a) Costos de producción

b) Tasa fiscales

c) Inflaciones

d) Riesgos soberanos y comerciales

e) Tasas de doble imposición, entre otros

La evidencia encontrada en este sentido demuestra claramente que las condiciones de los mercados mundiales posibilitan la obtención de ganancias excepcionales, pero también es cierto que una mala valoración representará a la empresa multinacional un riesgo difícil de compensar, incluso traducirse en jugosas pérdidas.13 De ahí que el administrador financiero deba utilizar los mecanismos precisos para evaluarlas y, en consecuencia, aprovecharlas, como tal es el caso de la creación de las Economías de Escala o la definición de estrategias en materia de Precios de Transferencia.

Al incluir las asimetrías en la ecuación de evaluación financiera del proyecto es posible medir el efecto de las decisiones corporativas sobre la posición financiera global. En la Figura 1 se muestra el esquema general considerado en la evaluación de un proyecto internacional.

Un ejemplo clásico sobre el impacto de las asimetrías en los proyectos es el riesgo cambiario y su repercusión en los flujos denominados en distintas monedas de las empresas multinacionales. Al respecto, no sólo es importante la forma en que las unidades de un grupo de empresas lo comparten, sino la manera en que éste se mide en el largo plazo. El Efecto Fisher Internacional constituye uno de los modelos que ayudan de manera más precisa en estas tareas.14

En efecto, el reconocimiento y cuantificación de los elementos que distorsionan la información financiera conduce al administrador financiero a tomar decisiones más oportunas, pero también relevantes. El indicador que usualmente se utiliza para tomar decisiones de inversión es el rendimiento neto (Figura 1); en los escenarios mundiales, no obstante, debemos medir dicho desempeño a partir de indicadores que recojan el gap generado entre el rendimiento neto del proyecto y su probabilidad de impago asociada. Sobre este particular proponemos el rendimiento después de riesgo como un indicador que nos permitirá tomar de decisiones de manera más puntual.

EL MODELO DE OPTIMIZACIÓN

Si bien las asimetrías constituyen una oportunidad para obtener, en las operaciones mundiales de las multinacionales, resultados óptimos, debemos recordar que los inversores VC aportan recursos en otra empresa siempre que esta opción brinde mejores resultados en términos de una inversión efectuada en algún mercado subyacente; por ejemplo, en un instrumento de renta fija. La decisión de invertir puede estar mejor fundamentada a partir de considerar el riesgo en el rendimiento neto; así, la ecuación en términos operativos queda expresada de la siguiente forma:15

Donde,

µ es el indicador decisor y debe ser >0 para considerar que un proyecto es viable aun en el peor de los escenarios económicos.

in es la tasa de interés nominal de renta fija (inom).

T es la tasa del impuesto sobre la renta.

F es el Efecto Fisher Internacional y se calcula como la diferencia absoluta de las inflaciones (βi) de los países que participan en la operación, esto es,

Wh es la tasa del impuesto sobre la renta que grava por segunda vez la misma renta (withholding), en este caso es la tasa fiscal que grava los rendimientos de una inversión a renta fija por dos Estados.16

r' es el equivalente porcentual del riesgo soberano.

Por su parte, la ecuación para calcular el rendimiento neto después de riesgo para una operación activa, en la que los socios VC prestan a la empresa en el extranjero se calcula como sigue:

Donde,

µ es el indicador decisor y debe ser >0 para considerar que un proyecto es viable aun en el peor de los escenarios económicos.

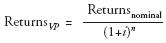

ReNet es el rendimiento neto que resulta de contrastar la sumatoria de los intereses pagados por la filial y los dividendos generados durante la vida útil de proyecto contra la inversión efectuada; asimismo, debemos recordar que dichos retornos se traen a valor presente utilizando la fórmula de KANT.17

Wh es la tasa del impuesto sobre la renta (withholding) que grava por segunda vez la misma renta, en este caso es la tasa fiscal que grava el dividendo y los intereses repatriados al país de los inversores VC.

r' es el equivalente porcentual del riesgo soberano.

De la anterior ecuación general advertimos que la maximización de u dependerá del cumplimiento de varias condicionantes, tal y como se describe a continuación. Primero, como hemos dejado en claro, los socios VC obtendrán un rendimiento nominal según se cumple la función de equilibrio descrita en la fórmula (1), pues atiende, a su vez, a dos aspectos de la operación: para la empresa receptora de la inversión representa un costo de capital, en tanto que para los socios capitalistas representa una tasa de rendimiento que gravará los EBIT; por lo mismo, la tasa real de rendimiento para los inversionistas VC debe calcularse a partir de los retornos generados (dividendos más intereses) comparados contra la inversión, esto es:

Donde,

td es la tasa de descuento y se calcula como td = inom (1 — T) (1+F); obsérvese que la tasa nominal se ve afectada por el factor de FISHER en posición de descuento = (1+F), en este caso se suma la diferencia de tasas para reconocer el efecto positivo de la inflación, para el acreditado, sobre los intereses que paga a lo largo del tiempo.

DivNet es el importe de los dividendos netos que recibe el socio VC.

n es el periodo al que corresponden los retornos.

Adicionalmente, debemos considerar que los dividendos netos se calculan como sigue:18

Donde pay out es el porcentaje en que se reparten las utilidades netas a los socios, tanto extranjeros como locales.

Segundo, dado que las calificaciones de riesgo soberano afectan al rendimiento de los proyectos, es importante incorporar este dato de manera objetiva. Normalmente la calificación de riesgo–país se refiere a un comentario que la casa calificadora hace sobre la propensión a incumplimiento, esto hace que los analistas tengan serios problemas al momento de tomar una decisión. Es posible que se trate de un proyecto muy rentable pero la situación del país no sea la más recomendable, o a la inversa, se trate de un país con un grado de inversión muy bueno pero el proyecto no ofrezca los rendimientos necesarios. Por ello es que proponemos el siguiente cuadro de equivalencia numérica de riesgo soberano:19

En el cuadro anterior el equivalente numérico del riesgo es r, el cual sirve para determinar el riesgo soberano en términos porcentuales (r') que se calcula como:

Así, bajo el baremo anterior, una empresa que se ubica en un país que tiene una calificación AA tiene un equivalente numérico de 18 y, en consecuencia, una probabilidad de que no cumpla con sus compromisos del 5.56 por ciento.

Tercero, el Efecto Fisher Internacional es la diferencia de inflaciones y se traduce en un riesgo cambiario que afecta a los flujos monetarios según sea la posición de premio o descuento de las empresas independientes involucradas (arm's length trade), en el caso que nos ocupa es preciso cuantificar el Efecto Fisher en términos absolutos, porque en las operaciones entre empresas vinculadas (related parties) es común que el riesgo cambiario se comparta conforme a alguna política definida por los socios VC. Es preciso cuantificar este riesgo en su totalidad e imputarlo a la operación evaluada porque desconocemos los criterios de distribución del grupo multinacional.

LA DOBLE IMPOSICIÓN TRIBUTARIA

Las operaciones mundiales se ven afectadas con la imposición de las rentas obtenidas a nivel mundial. El impuesto al que nos referimos se manifiesta como una retención que se hace en origen sobre los dividendos withholding income tax, Wh.20 Es de vital importancia, pues, amortiguar o compensar el efecto que tiene la doble tributación sobre los rendimientos de las operaciones mundiales y requiere confeccionar mecanismos que lo eviten o eliminen. La Gráfica 2 nos muestra —salvo para el año 2002— que la doble imposición presenta un comportamiento significativo —hasta 7%— respecto del nivel de renta; esto, evidentemente, disminuye los niveles de rentabilidad porque a mayor imposición tributaria, menor desempeño financiero.

Evidentemente, el nivel de las tasas de Wh dependerá del país donde se encuentre domiciliada la contraparte VC. Es importante recordar que el gravamen que pesa sobre los dividendos originados en el extranjero sigue, en términos generales, el principio de retención en origen; sin embargo, la planeación fiscal requiere la elección por discriminación de algunas de las tres posibilidades:

a) Que haya convenios para evitar la doble imposición entre los dos países, bajo este supuesto se aplica la tasa que señala el convenio.

b) Que no haya convenio para evitar la doble imposición, bajo este supuesto, el dividendo queda sujeto a una retención en el país huésped, así como otra imposición en el país de los socios VC; las tasas que se aplican, por lo general, son las generales del impuesto sobre la renta.

c) Que el país huésped sea un paraíso fiscal. En este apartado, la autoridad de los socios VC impondrá una tasa de castigo, aunque habrá que analizar cada situación en particular porque cabe la posibilidad que no se sancionen las inversiones en los paraísos fiscales.

Así, un dividendo que se genera en una filial domiciliada en un país que tiene firmado un convenio tributario con el país de los socios VC, el dividendo repatriado no queda sujeto a doble tributación sino sólo a una retención en origen (Wh).21

Veamos un ejemplo: la filial ubicada en el país N ha reconocido utilidades antes de impuestos por 900 mil dólares que, conforme a la política de dividendos, se repartirán a una tasa pay out del 80%, del que 20% es para los socios locales y el resto para los extranjeros. Por su parte, la tasa impositiva en el país huésped es de 30% tanto para utilidades como para dividendos, en tanto el país R, donde los socios VC tienen asentadas sus oficinas principales, tiene una tasa del impuesto sobre la renta aplicable a los dividendos de 20%; se sabe que ambos países tienen firmado un convenio para evitar la doble tributación en donde la tasa impositiva correspondiente a los dividendos se define en 5% retenible en el país donde se origina la renta. Los resultados se muestran en el Cuadro 2.

Es evidente que si la tasa de Wh sube, los dividendos netos bajan al igual que la rentabilidad de la inversión para los socios VC. De manera idéntica a los dividendos, los intereses que paga la filial a los socios VC quedan sujetos del impuesto sobre la renta. Los países miembros de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) han optado por dar el mismo tratamiento fiscal a los intereses que a los dividendos, criterio que seguiremos en el presente documento. La obtención de mejores resultados —fórmula 4—, compensando la carga tributaria explica, en gran medida, el porqué la ecuación fiscal que buscan las multinacionales debe ser la más baja de entre las posibles alternativas.

CASOS PRÁCTICOS

MÉTODOS Y MATERIALES

Dado que la técnica utilizada en este apartado es la simulación, es preciso definir los materiales, las variables y las restricciones que se introducen en el modelo. Para ello fue preciso diseñar dos casos (mutuamente excluyentes) en los que se contemplan dos tipos de inversión: inversiones VC e inversiones en renta fija (como punto de contrastación); dichas alternativas de inversión se ubicaron en distintos países. Al respecto, debemos notar que tanto la información contable como la macroeconómica son ficticias.

Lo anterior nos permitirá verificar el impacto de las asimetrías en los resultados económicos por cada tipo de proyecto. Para tales efectos utilizamos la hoja de cálculo electrónica Microsoft Office Excel como herramienta para cuantificar los resultados y simular escenarios, dada la inclusión de los supuestos que se desprenden del caso. Como se verá, si bien la resolución dependerá del tipo de inversión que se efectúe, invariablemente, la solución será aquella alternativa de inversión que muestre el mejor resultado económico en términos de rendimiento después del riesgo.

EVALUACIÓN DE UNA INVERSIÓN VC EN UN PAÍS SUBDESARROLLADO

Inversores italianos están evaluando la posibilidad de invertir 100 millones de euros en un proyecto en México. Un grupo de actuarios calcula la vida del proyecto en cinco años, mismo que generaría los siguientes beneficios operativos:

Además, el proyecto será financiado a la tasa de equilibrio del mercado (CAPM) y se aplicará sobre el saldo anual EBIT. Además, se pagaría un impuesto corporativo del 28% y los rendimientos que se repatriarían quedan sujetos al 10% de withholding. Sabemos que en México la inflación semestral estimada será de 1.5%. Por su parte, una casa calificadora ha fijado, asimismo, que el riesgo del país es de +BB. Datos del mercado muestran que la tasa libre de riesgo ha alcanzado un nivel del 8% y la beta para esta industria se ubica en 1.15, en tanto que la prima de riesgo histórica de los últimos cinco años se encuentra en 10%. La política sobre dividendos determina que no se reinvierten las utilidades en el país huésped, así como tampoco se reparten entre los socios minoristas. Veamos los mercados subyacentes:

a) Un proyecto similar en Rumania ofrece un rendimiento flat del 30%, la inflación acumulada en este país es de 25%, por su parte la tasa impositiva es de 29%, y el riesgo del país es de –BB. El withholding que se retiene en origen asciende a una tasa de 15%. El pay out ha quedado definido en idéntica forma que en la opción en México.

b) Existe la posibilidad de invertir en un banco patrimonial italiano, en un instrumento de renta fija, a una tasa acumulada del 12%, donde se tendría que pagar un impuesto del 20%, según datos del Ministerio de Economía italiano los índices de precios al consumo estimados para los próximos cinco años serán de: INPC2009 (año base) de 120.45 y que el IPC2013 sería de 132.96. Italia está calificada como un país con grado de inversión A.

Determínese la mejor opción a partir del que brinde mayor rendimiento financiero neto y donde la diferencia riesgo–beneficio sea compensada.

Resolución

De los resultados anteriores se deduce que el mejor proyecto es el proyecto en Rumania, dado que ofrece un rendimiento después de riesgo de 7.13%, mientras que el proyecto en México es el que muestra mejor desempeño económico. Ahora bien, este análisis merece una lectura entre líneas por dos hechos que no son considerados: a) rendimiento neto como resultado real y b) no se considera el valor terminal del proyecto.

Rendimiento neto como decidor

Dependiendo del estilo de los inversores, es posible que asuman una posición de riesgo; así, el rendimiento neto nos dice sobre la rentabilidad que realmente cobrarían los socios VC, en tanto que la µ no sería más que la probabilidad de que se genere ese rendimiento en el peor de los escenarios. Desde este punto de vista, los socios VC pueden escoger el proyecto en México, dado que es probable que persigan no sólo resultados económicos sino que busquen alguna conveniencia estratégica comercial. Adicionalmente, el indicador de valor terminal del proyecto adhiere valor económico al mismo y puede hacer cambiar las perspectivas.

Consideración del valor terminal del proyecto

También conocido como valor futuro del proyecto (future value en su acepción inglesa), este indicador parte de la premisa sobre cuánto valdrá el proyecto una vez alcanzado el horizonte temporal de planificación previsto y su vocación es la de determinar el valor futuro de los ingresos a una tasa de reinversión establecida y se utiliza para evaluar aquellos proyectos cuyo rendimiento dependerá, en buena parte, de las ganancias de capital esperadas al adquirirlos. Aunque la capacidad para reflejar certeramente el valor del proyecto en el tiempo pudiera ser una cuestión difícil de alcanzar.22 En la Figura 2 se observa el momento n, que resume un solo valor, el valor residual o terminal, y la posible aportación de todos los flujos del año n+1 en adelante.

Como se deduce, es necesario considerar esta herramienta para aquellos proyectos en los que los socios externos se retiran del proyecto, como tal es el caso de los proyectos VC porque el negocio sigue en marcha y tiene un valor que debe ser restituido a los socios extranjeros. Así, la siguiente fórmula recoge en su forma más general, el valor terminal:23

Donde,

VT El valor terminal o futuro del proyecto

Qn El flujo o retorno neto de la empresa en el último año del periodo explícito de planificación.

k El costo de capital medio ponderado, el cual equivale al costo de equilibrio (CAPM).

g La tasa de crecimiento prevista en los flujos a partir del año n, la cual se obtiene al dividir la Tasa de retorno requerida por los inversionistas (TREMA)/ Punto de Equilibrio Financiero.

Aplicando el criterio de reconocer el valor terminal al proyecto anterior obtenemos que su valor de rescate es de:

Así, nos queda claro que el proyecto generará un excedente —mediante las rentas— del 53% adicional a lo invertido y equivale al valor futuro del proyecto, este dato tendría que tomarse en cuenta al momento de evaluarlo porque incrementa su rentabilidad en términos de las expectativas del socio VC. Luego, la fórmula general (3) de evaluación de proyectos de inversión internacional se modificaría de la siguiente forma:

La nueva plantilla de resultados quedaría de la siguiente forma:

Con las cosas así, el proyecto VC en México se colocaría como la primera opción. Cabe señalar que la alternativa en Rumania no nos fue posible evaluarla aplicando el criterio de VT por no contar con datos precisos sobre los flujos.

EVALUACIÓN DE UNA INVERSIÓN VC QUE SE COMPARA CONTRA UNA INVERSIÓN EN UN PARAÍSO FISCAL

La multinacional Mykado, con oficinas centrales en Tokio, Japón, evalúa la posibilidad de invertir 50 millones de euros en un proyecto en Brasil, con una vida de cinco años, tiempo en el que generaría los siguientes EBIT (en miles de euros):

El proyecto será financiado a la tasa de equilibrio del mercado CAPM que se aplica sobre el saldo anual EBIT. Además, se pagaría un impuesto corporativo del 32% y los dividendos e intereses quedan sujetos al 4% de withholding. Sabemos que la inflación acumulada en Brasil será de 29.4%. Por su parte, una casa calificadora ha fijado que los riesgos comerciales de este país lo sujetan a una calificación de +BB. Considera que la tasa libre de riesgo brasileña ha alcanzado un nivel del 5% y la beta para esta industria se ubica en 0.6, en tanto que la prima de riesgo histórica de los últimos cinco años se encuentra en 65%. La política sobre dividendos determina que no se reinvierten las utilidades en el país huésped, así como tampoco se reparten entre los socios minoristas. Veamos los mercados subyacentes:

a) Existe la posibilidad de invertir en un territorio Off–shore, el cual ofrece un rendimiento anual que resulta de añadir dos puntos porcentuales a la tasa LIBOR —3.5% en estos momentos. Asimismo, la inflación semestral se estima será del 1.2%, la inversión aquí queda sujeta a una tasa impositiva del 5% sobre las ganancias; sin embargo, Japón sanciona las inversiones en este país con un Wh del 45%. Por su parte, el riesgo–país ha sido tipificado en C.

b) El Banco Mitsui de Japón paga en inversiones de renta fija una tasa pasiva acumulada (flat) del 4.7%, menos una retención en impuestos de 40% sobre los rendimientos. Sabemos que la inflación en este país se calcula con un INPC2009 (año base) de 109.17 y un INPC2013 de 110.47 puntos y el riesgo soberano se ubica en +A.

Al respecto, ¿cuál es la mejor alternativa?, ¿cambiaría tu decisión si el NTA24 japonés dejara de sancionar las inversiones en el paraíso fiscal?, para este último caso considera que el impuesto que se aplica en Japón para dividendos obtenidos del extranjero es de cero por ciento. Solución:

El denominador k–g, utilizado para encontrar el Valor Terminal, explica en buena medida el resultado negativo para la inversión en Brasil, este resultado proviene de experimentar un crecimiento alto y luego de no considerar la reinversión de los flujos, el proyecto genera un remanente no invertible —dinero ocioso—; asimismo, se puede interpretar como un resultado que viene de premiar a los socios más allá de la tasa de equilibrio, esto desde luego repercute negativamente en la rentabilidad global del proyecto.

Tras analizar los resultados observamos que el mejor proyecto, desde el punto de vista de rendimientos reales, es la inversión en el paraíso fiscal (12.82%); sin embargo, el proyecto que mejores retornos genera tras considerar la posibilidad de impago, es el proyecto en Brasil (5.36%). Obsérvese que si la política fiscal japonesa se flexibiliza respecto de las inversiones en los paraísos fiscales, es el proyecto en este tipo de territorios el que mejores resultados brinda (pasando de 2.82 a 13.3 por ciento).

CONCLUSIONES

A la luz de los resultados obtenidos, se puede decir que la evaluación de proyectos internacionales debe utilizar herramientas financieras que reconozcan las asimetrías de los mercados mundiales. En este sentido, el evaluador financiero debe reconocer elementos como la doble imposición, el efecto del riesgo cambiario sobre los flujos, el impacto del riesgo soberano sobre la rentabilidad neta y la función valor futuro como elementos que distorsionan los resultados.

Si bien se han incorporado estas variables a la ecuación evaluadora, se debe advertir que la función CAPM debe ser modificada a efectos de cuantificar la tasa de interés de equilibrio internacional. Asimismo, se observa que la política fiscal desempeña un papel importante en la reorientación de la inversión extranjera.

Queda claro que la modalidad de Venture Capital es la variante más utilizada en los proyectos de inversión internacional, porque somete a condiciones de riesgo a los proyectos mundiales. Precisamente el riesgo soberano debe ser incorporado dentro del proceso de evaluación, en esta propuesta queda claro que la calificación del grado de inversión en los países hace la diferencia.

Es evidente que, dados los últimos escándalos financieros, las casas calificadoras de riesgo han quedado muy desprestigiadas; no obstante, hasta este momento no se cuenta con un indicador más objetivo que su dictamen. En este sentido, la metodología que proponemos no pierde validez, ya que puede aplicarse con independencia de que surja un sistema de evaluación del riesgo soberano menos sesgado. Un dictaminador nos cuestiona sobre si creemos en la validez y universalidad del modelo, creemos que esto es una cuestión doctrinaria que deberá demostrarse con otros trabajos.

Ya finalmente notamos que el método de valor terminal (VT) debe ser tomado con cautelas dado que la condición "costo de capital–tasa crecimiento" puede causar un sesgo que distorsiona los resultados y, con ello, la toma de decisiones. De los resultados podemos inferir que una deficiencia del método VT, que pudiera invalidarlo, es precisamente que castiga a aquellas inversiones que se realicen en activos que muestren tasas de crecimiento mayores que las que ofrece el mercado.

Por ello, se considera que el modelo propuesto acierta sobre la forma en que se reconocen las variables económicas de los mercados mundiales y permite evaluar de manera más precisa los proyectos de expansión internacional; sin embargo, debemos advertir que el avance de este tema depende de la correcta cuantificación del riesgo.

BIBLIOGRAFÍA

Banco Interamericano de Desarrollo, Informe sobre sostenibilidad 2006, Fondo Multilateral de Inversiones, Recopiladora Natasha Ward, Washington, mayo, 2007. [ Links ]

Borkowski, Susan C., "International Managerial Performance Evaluation: A five Country Comparison", Journal of International Business Studies, Third Quarter, 1999, pp. 533–555. [ Links ]

Calderón Carrero, José Manuel, La doble imposición internacional en los convenios de doble imposición y en la Unión Europea, Aranzadi, Pamplona, 1997. [ Links ]

Cantor, Richard y Packer, Frank, "Determinants and Impact of Sovereign Credit Ratings", Federal Reserve Bank of New York Economic Policy Review, núm 2, octubre, 1996, pp. 37–53. [ Links ]

Damodaran, A., Investment Evaluation, John Wiley & Sons Inc., Nueva York, 2002. [ Links ]

Eden, Lorraine, "Transfer Pricing, Intrafirm Trade and the BLS: International Price Program", BLS Working paper 334, US Department of Labour, Bureau of Labour Statistics, enero, 2001. [ Links ]

Eiteman, David; Stonehill, Arthur y Moffett, Michael, Las finanzas en las empresas multinacionales, Prentice Hall, México, 2000. [ Links ]

García Benau, María Antonia, Los precios internos de transferencia, Instituto de Planificación Contable/Ministerio de Economía y Hacienda, Madrid, 1986. [ Links ]

Ghosh, Dipankar y Crain, Terry L., "A Transfer Pricing Decision Model for Multinationals", The International Journal of Accounting, núm. 28, 1993, pp. 170–181. [ Links ]

Graham, John y Campbell, Harvey, "How CFOs make capital budgeting and capital structure decisions?", The journal of applied Corporate Finance, vol. 14, núm. 4, 2002. [ Links ]

Grant Thornton International Ltd, "Global Capital Markets and the Global Economy: A Vision From the CEOs of the International Audit Networks", Working paper, noviembre, 2006. [ Links ]

Lintner, J., "Securities Prices, Risk and Maximal Gains from Diversification", Journal of Finance, núm. 20, 1965, pp. 587–615. [ Links ]

Moreyra Suárez, Raúl, "Tratados para evitar la doble tributación", Working paper, Goodrich, Riquelme y Asociados, agosto, 2004. [ Links ]

Mosqueda Almanza, Rubén M., "Precios de transferencia internacionales: el caso de las empresas multinacionales", Comercio Exterior, marzo, México, 2003. [ Links ]

––––––––––, "Mecanismos de ajuste al rendimiento por riesgo económico en el comercio intragrupo internacional: el caso mexicano", Quehacer Científico, núm. 1, vol. 1, junio, 2004. [ Links ]

––––––––––, "Propuesta para equiparar el riesgo soberano en la evaluación de proyectos", Workingpaper, Tecnológico de Monterrey, septiembre, 2008. [ Links ]

National Venture Capital Association, The Year Book 2009, Thomson Reuters, Arlington Virginia, 2009. [ Links ]

OCDE, Modelo de convenio de doble imposición sobre la renta y el patrimonio. Informe 1977 del comité Fiscal de la OCDE, Instituto de Estudios Fiscales/Ministerio de Economía y Hacienda, Madrid, 1978. [ Links ]

Rodríguez Sandías, Alfonso, "Determinación del flujo terminal o valor residual", Workingpaper, Universidad de Santiago de Compostela, España, 2008. [ Links ]

Sharpe, W.F., "Capital Asset Prices: A Theory of Market Equilibrium under Conditions of risk", Journal of Finance, núm. 19, 1964, pp. 425–442. [ Links ]

Tavares, Priscila y Funcia, Celso, "The Cost of Equity Capital and the Risk Premium for Evaluation Projects of Brazilian Companies Abroad: A Study of the Period from 1997–2002", Latin America Business Review, vol. 5, núm. 3, 2004. [ Links ]

Trivisonno, Matt, Withholding Taxes Chart, 2008 [www.trivisonno.com/withholding–taxes–chart] [ Links ].

Vallejo, José María y Gutiérrez, Manuel, Los convenios para evitar la doble imposición: análisis de sus ventajas e inconvenientes, Instituto de Estudios Fiscales, núm 6/02, Madrid, 2006. [ Links ]

1 Grant Thornton International Ltd., "Global Capital Markets and the Global Economy: A Vision From the CEOs of the International Audit Networks", Working paper, noviembre, 2006.

2 Banco Interamericano de Desarrollo, Informe sobre sostenibilidad 2006, Fondo Multilateral de Inversiones, Natasha Ward, Washington, mayo, 2007.

3 Teóricamente, los socios VC invierten por un tiempo determinado, para lo cual diseñan mecanismos de salida al final del plazo. En todo caso, la estrategia de salida —denominada IPO, por sus siglas en inglés— consiste en liquidar las acciones al final de la vida útil del proyecto siguiendo algún mecanismo de evaluación financiera comúnmente aceptado. Al final de este documento se analiza uno de ellos, Valor Terminal del Proyecto.

4 Por garantía real se entienden los activos fijos como edificios, terrenos, maquinaria o equipo industrial sobre los que se establece una garantía hipotecaria o prendaria.

5 Esta condición se fundamenta en las características de las inversiones Venture Capital; por ejemplo, National Venture Capital Association, en su Reporte 2009, señala que los socios VC, al no tener aversión al riesgo, asumen que los retornos dependerán de la posibilidad de que el proyecto genere ganancias EBIT y no de su nivel de liquidez (flujos de efectivo).

6 W.F. Sharpe, "Capital Asset Prices: A Theory of Market Equilibrium under Conditions of risk", Journal of Finance, núm. 19, 1964, pp. 425–442.

7 J. Lintner, "Securities Prices, Risk and Maximal Gains from Diversification", Journal of Finance, núm. 20, 1965, pp. 587–615.

8 Tanto Sharpe como Lintner basan sus investigaciones en el equilibrio económico, ya que asumen que el comportamiento de los inversionistas es como señala Markowitz. Así se llega al modelo Capital Asset Pricing Model (CAPM) o Modelo de Valoración de Activos de Capital.

9 Aunque existen otros métodos para calcular el nivel óptimo del rendimiento de un activo financiero, no existen pruebas contundentes de que esta propuesta clásica haya sido superada ampliamente; al respecto, véase el trabajo de A. Damodaran, Investment Evaluation, John Wiley & Sons Inc., Nueva York, 2002. En un estudio reciente se encontró que las multinacionales de Sudamérica prefieren el modelo CAPM, sobre el modelo CAPM Global, para evaluar el costo de capital requerido para sus inversiones hechas en otros países; véase el trabajo de Priscila Tavares y Celso Funcia, "The Cost of Equity Capital and the Risk Premium for Evaluation Projects of Brazilian Companies Abroad: A Study of the Period from 1997–2002", Latin America Business Review, vol. 5, núm. 3, 2004.

10 Esto es así porque los socios VC demandarán el pago de intereses sólo si existen ganancias a las cuales se les aplicaría la tasa de interés que resulte de aplicar la fórmula (1).

11 Precisamente la asimetría fiscal significa que cada Estado decide sobre: a) el nivel de los tipos impositivos; b) las bases imponibles (gravables); y c) los criterios de imputación. En este trabajo se usará el criterio adoptado internacionalmente: el modelo OCDE 2000, que establece que se aplicará el principio de retención en origen por la renta obtenida en el extranjero —dividendos a los que la normativa considera equivalentes a intereses cobrados—; asimismo, define que la tasa fiscal aplicada será la del convenio o la del régimen fiscal que la autoridad tributaria establezca donde se origina la renta.

12 Rubén Mosqueda Almanza, "Mecanismos de ajuste al rendimiento por riesgo económico en el comercio intragrupo internacional: el caso mexicano", Quehacer Científico, núm. 1 vol. 1, junio, 2004, pp. 86 y 116.

13 Al respecto, véase María Antonia García Benau, Los precios internos de transferencia, Instituto de Planificación Contable/Ministerio de Economía y Hacienda, Madrid, 1986. Véase también a Susan Borkowski, "International Managerial Performance Evaluation: A five Country Comparison", Journal of International Business Studies, Third Quarter, pp. 533–555, 1999. Consultar además el trabajo de Lorraine Eden, "Transfer Pricing, Intrafirm Trade and the BLS: International Price Program", BLS Workingpaper, US Department of Labour: Bureau of Labour Statistics, núm 334, enero, 2001. Véanse también los trabajos de Rubén Mosqueda, "Precios de transferencia internacionales: el caso de las empresas multinacionales", Comercio Exterior, marzo, México, 2003; y "Mecanismos de ajuste al rendimiento por riesgo económico en el comercio intragrupo internacional: el caso mexicano", Quehacer Científico, núm. 1, vol. 1, junio, 2004, pp. 86 y 116.

14 El teorema del Efecto Fisher Internacional ve en los tipos de interés la variable que recoge de manera más precisa la situación económica de un país y, en este sentido, ésta puede ser contrastada con la situación económica del país de la contra–moneda hasta encontrar la paridad cambiaria. En el fondo, nos dice que una moneda puede estar en una posición de descuento si los tipos de interés de esta moneda son más elevados que los de la divisa, luego, tipos de interés alto corresponden a niveles altos de inflación que presionarían a devaluar el tipo de cambio; de no hacerlo las exportaciones dejarían de ser competitivas.

15 Uno de los dictaminadores sugiere cambiar la literal (µ) porque causa confusión y argumenta que no se suele utilizar en riesgo, pero (µ) no es riesgo, sino rendimiento después de riesgo.

16 Se considera el término "Estado" en vez de "País" por las implicaciones legales. Es de observar, por ejemplo, que en un mismo país pueden existir, al interior, asimetrías fiscales propiciadas por los Estados; tal es el caso de Estados Unidos.

17 En 1900 KANT propuso una ecuación para traer a valor presente los retornos generados en el futuro, a saber:

18 Recordemos que nos referimos a los artículos 9 y 25 del Modelo OCDE 2000 para el tratamiento entre partes vinculadas, al cual estaría obligada la parte mexicana. Por cuestiones de espacio asumimos que los departamentos fiscales de las empresas que integran a la multinacional han llevado a cabo algún método para evitar la doble imposición: imputación ordinaria, exención integral, deducción de impuesto subyacente, etcétera. El riesgo fiscal surgiría cuando alguna de las filiales no se encuentre en algún país miembro de la OCDE, luego, los criterios para determinar el dividendo neto varía sustancialmente, tanto en procedimiento como en tasa tributaria. Para mayor información véase la obra de José Vallejo y Manuel Gutiérrez, Los convenios para evitar la doble imposición: análisis de sus ventajas e inconvenientes, Instituto de Estudios Fiscales, núm 6/02, Madrid, 2006.

19 Para definir las métricas se adoptó la experiencia crediticia de los bancos comerciales, según se detectó un umbral de cumplimiento y morosidad, tal y como lo muestran Richard Cantor y Frank Packer en "Determinants and Impact of Sovereign Credit Ratings", Federal Reserve Bank of New York Economic Policy Review, núm. 2, octubre, pp. 37–53, 1996. Dicho estudio muestra 5% de nivel de incumplimiento típico para empresas excelentemente clasificadas (en nuestro caso A); en tanto que en empresas morosas la probabilidad de impago se daría en 50% (esto es: si –0.5 ≤ r ≤ –0.05). Con base en esto se utilizó el método de suavización exponencial para distribuir este riesgo entre los puntos intermedios. Para mayor información acerca de esta metodología véase Rubén Mosqueda, "Propuesta para equiparar el riesgo soberano en la evaluación de proyectos", Working paper, Tecnológico de Monterrey, septiembre, México, 2008.

20 El impuesto sobre la renta grava en doble lugar las rentas generadas en el extranjero por alguno de los siguientes medios: intereses, dividendos, regalías, ganancia de capital, entre otros; véase el trabajo de Raúl Moreyra, "Tratados para evitar la doble tributación", Working paper, Goodrich, Riquelme y Asociados, agosto, 2004.

21 Para los términos de este documento no entraremos al tema de acreditamiento del impuesto pagado en el extranjero, así como tampoco sobre los mecanismos que existen para evitar o eliminar la doble tributación. Para mayor información referente a la planificación del impuesto extranjero utilizando precios de transferencia, véase Dipankar Ghosh y Terry Crain, "A Transfer Pricing Decision Model for Multinationals", The International Journal of Accounting, núm. 28, 1993, pp. 170–181.

22 Este método no es "más que una repetición del cálculo del valor del proyecto que se está tratando de realizar en el momento de ponerlo en marcha, pero trasladado a otro momento temporal, en el cual la información de la que se dispone suele ser más imprecisa"; véase el trabajo de Alfonso Rodríguez Sandías, "Determinación del flujo terminal o valor residual", Workingpaper, Universidad de Santiago de Compostela, España, 2008, p. 12.

23 En muchas ocasiones se puede argumentar que para conseguir el nivel de flujos previsto por la empresa habrá de seguir realizando inversiones, que habría que detraer de Qn. Una posibilidad es suponer que las inversiones necesarias en el futuro para mantener la consecución del flujo previsto se correspondan con la aplicación del criterio de devengo, con lo cual podríamos arreglar la situación descontando no el Flujo del año (n), sino el EBIT de dicho año (esto es, el EBITDA). Al respecto se plantean dos fórmulas alternas:  si se prevé crecimiento, y

si se prevé crecimiento, y  si se espera haber llegado a un punto de estabilidad.

si se espera haber llegado a un punto de estabilidad.

En otras circunstancias puede ser oportuno considerar que no sólo será preciso reinvertir la depreciación del ejercicio para mantener el nivel de resultados, sino que será necesario detraer además una parte de las utilidades, con lo que se le podría aplicar un coeficiente corrector en la fórmula.

24 Autoridad fiscal japonesa.