Introducción

El nivel de autonomía financiera de los gobiernos municipales y estatales incide significativamente en el grado de urbanización e industrialización de cada localidad y en la forma en que se determinan las prioridades en la oferta de bienes y servicios públicos locales. El sistema de financiamiento público en las organizaciones federativas que presentan fuertes desigualdades intermunicipales descansa no sólo en las transferencias intergubernamentales como mecanismos de corrección de las disparidades socioeconómicas de los gobiernos subnacionales, también en la capacidad de generación de recursos tributarios propios (Singh, 2007; Bird y Ebel, 2005; Boadway, 2003; Rodden, 2002; Bird y Stauffer, 2001).

Desde hace más de tres décadas ha sido una demanda constante de los gobiernos estatales y municipales de México la asignación de cada vez más recursos federales con el objetivo de alcanzar suficiencia financiera en las tareas cotidianas de gobierno. Sin embargo dicha demanda no ha sido acompañada por una elevación correspondiente en el esfuerzo recaudatorio de los estados y municipios. ¿Qué pasa con la corresponsabilidad financiera en materia de finanzas públicas de los tres niveles de gobierno?

De acuerdo con los estudios clásicos y contemporáneos de la teoría de la tributación (Singh, 2007; Bird y Ebel, 2005; Boadway, 2003; Rodden, 2002; Bird y Stauffer, 2001; Bahl, 1991; Oates, 1972; Musgrave, 1969) la capacidad tributaria de los gobiernos subnacionales depende, por una parte, de las características socioeconómicas y del desarrollo económico existentes en cada jurisdicción y, por otra parte, del grado de descentralización de la función recaudatoria en una nación. El grado de descentralización fiscal se mide por la mayor o menor participación de los gobiernos estatales o municipales en el ingreso y en el gasto total del sector público y por la autonomía que tengan en la conducción de las políticas típicas del gobierno. Consideradas estas variables, México constituye una federación trunca de hecho, y por derecho acentuadamente centralizada. El bajo grado de autonomía fiscal destaca, incluso, cuando lo comparamos con el de otras federaciones de nivel medio de desarrollo, como Brasil.

Ante el escenario macroeconómico de crisis financiera crónica y escasez de liquidez a partir del año 2009, se requiere incrementar la capacidad financiera de los municipios de México no sólo mediante los recursos provenientes de la federación y de los estados y de modificaciones en las normas de transferencias de tributos federales y estatales hacia los municipios (para premiar el esfuerzo recaudador de los mismos, en oposición a lo que ocurre actualmente); también por medio de mejoras inducidas en la gestión municipal para ampliar el padrón de contribuyentes, tasar adecuadamente las bases y cobrar debidamente los servicios prestados.

En este marco es necesario elaborar un programa de investigación sólido en materia de análisis de la eficiencia administrativa de las gestiones de los gobiernos locales estudiando especialmente la capacidad de captación de ingresos tributarios de esos niveles de gobierno. Dicho programa deberá generar propuestas para mejorar la gestión local de recursos públicos: sólo los municipios y estados financieramente sólidos serán capaces de disponer de los recursos necesarios para impulsar una estrategia de crecimiento económico y urbano a favor de los grupos más pobres de la población.

Este texto forma parte de una investigación más amplia sobre la capacidad de obtención de recursos tributarios en todos los estados y municipios de México. Para este estudio hemos seleccionado, además del Distrito Federal (DF), una muestra de 25 municipios, los más poblados de tres zonas metropolitanas de México: la Zona Metropolitana de la Ciudad de México; la Zona Metropolitana de Guadalajara y la Zona Metropolitana de Monterrey. El documento se encuentra estructurado de la siguiente manera: después de esta introducción se presentan tres secciones adicionales: en la primera se desarrolla una breve exposición teórica sobre las responsabilidades tributarias en sistemas federativos; la segunda sección muestra la formalización del cálculo de la capacidad tributaria (es decir, el potencial de obtención de recursos fiscales por nivel de gobierno) y la principal contribución de este estudio: el Modelo de Frontera Estocástica para el cálculo de potencial recaudatorio en México; finalmente, en la tercera sección se presentan los resultados del cálculo del esfuerzo fiscal para el DF y 25 municipios de tres zonas metropolitanas de México a partir de los datos de recaudación observada para el periodo 1992-2007 y de la estimación de la recaudación potencial en ese mismo periodo. Como conclusiones se exponen algunas reflexiones útiles en materia de política pública.

Responsabilidad fiscal y distribución de competencias fiscales entre niveles de gobierno

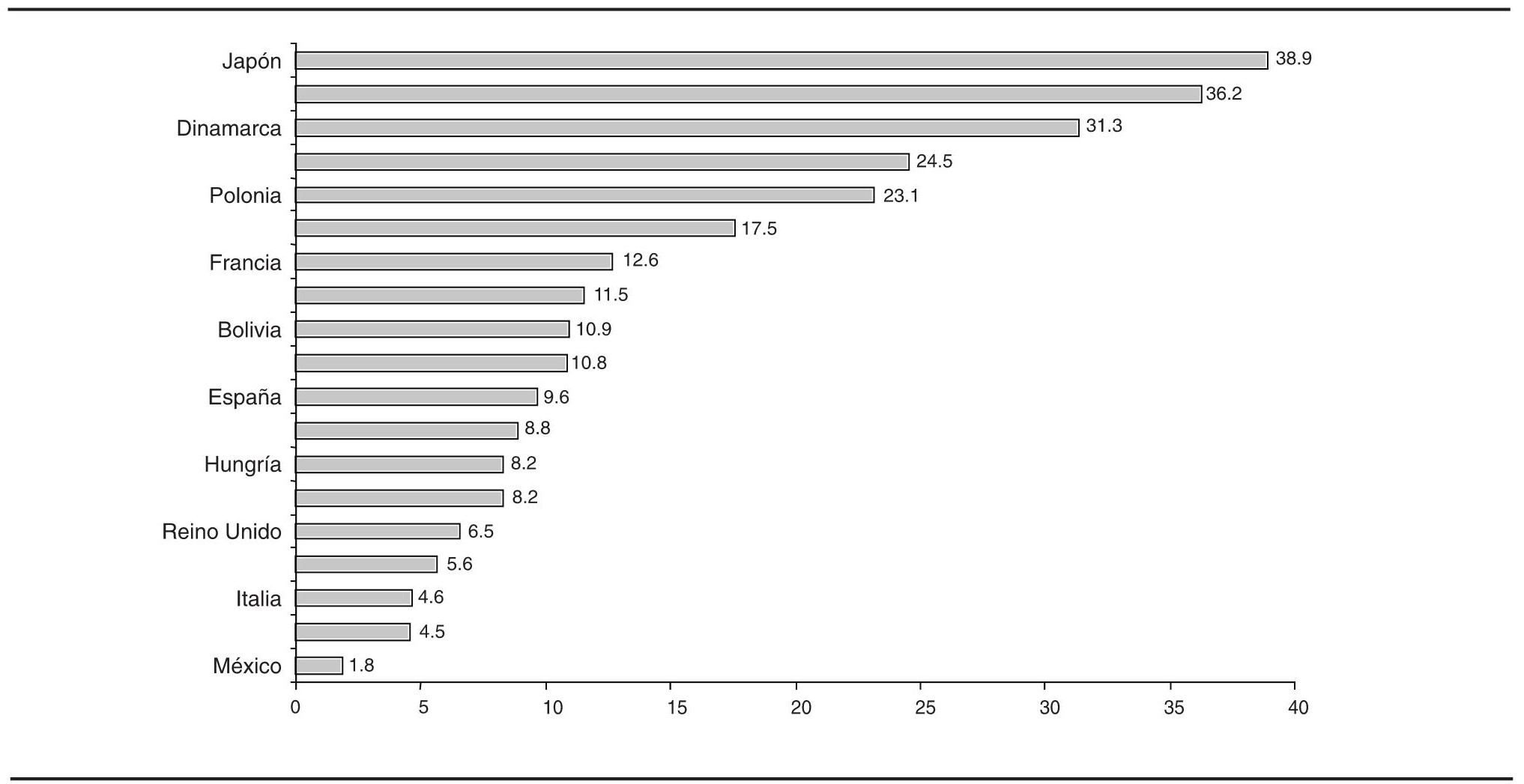

Una demanda frecuente de los gobiernos locales de México ha sido la asignación de mayores competencias fiscales. Esta demanda ha sido motivada por el elevado grado de concentración que existe en la federación mexicana en la captación de recursos tributarios. La gráfica 1 muestra que, efectivamente, México es uno de los países en donde la contribución de los gobiernos estatales y municipales a la recaudación tributaria nacional es menor.

FUENTE: FMI, Government Finance Statistics Yearbook, 2008.

GRÁFICA 1 Participación de los gobiernos locales en la recaudación tributaria, 2007 (porcentajes)

Entre los 19 países que aparecen en la gráfica 1 se puede observar que en 10 de ellos la contribución de los gobiernos locales es superior a 10% de la recaudación nacional. Entre éstos se encuentra incluso uno evidentemente subdesarrollado: Bolivia. La misma gráfica 1 muestra que en Brasil los gobiernos subnacionales recaudan más de 8% de los recursos fiscales de toda la nación, lo que equivale a más de cuatro veces el esfuerzo fiscal que realizan los gobiernos locales en México.

Como vemos, en otras naciones del mundo se ha estructurado un sistema tributario distinto, que ha favorecido el que los estados y municipios eleven sistemáticamente su recaudación. Un ejemplo de ello es la República Federativa del Brasil, que a partir de la Constitución de 1988 otorgó a los municipios del país amplias competencias tributarias que les permiten captar incluso una parte importante (más de 25%) del impuesto al valor agregado de las mercancías,1 y reconocen otras competencias tributarias ancestrales, como el impuesto a la exportación que realizan las empresas, del cual hasta el año 2005 se encargaban exclusivamente los gobiernos estatales, y el resto del impuesto al valor agregado, que hasta la fecha es competencia de los gobiernos estatales en Brasil.

En México la alta centralización en la recaudación nacional de impuestos se ha basado en la percepción subjetiva del Congreso de la Unión de que los gobiernos municipales y estatales tienen una baja eficiencia recaudatoria y son irresponsables.

Desde un punto de vista teórico y desde la perspectiva del funcionamiento individual de las diferentes esferas de gobierno, el objetivo básico de todo el sistema tributario es generar los recursos suficientes para financiar el abastecimiento de bienes y servicios públicos (Boadway, 2003; Bahl, 1991; Musgrave, 1969).

La teoría de la tributación plantea que la eficiencia fiscal depende de la elección adecuada del nivel de gobierno para la gestión tributaria de cada uno de los impuestos del sistema (Wildasin, 1995). Una mayor descentralización en la asignación de las funciones fiscales exige, para alcanzar los objetivos de equidad y eficiencia en el gasto público, mayores responsabilidades de los administradores públicos locales de los estados y municipios.

Si la distribución de la carga tributaria se define en función de los beneficios que se reciben por el abasto de servicios públicos, el sistema de impuestos estará traduciendo el precio de los servicios que proporciona el sector público a sus usuarios, garantizando de esa forma que el proceso de decisión de concesión de recursos del sector público tome en cuenta la vinculación entre los costos y los beneficios (Boadway, 2003; Jin et al., 1999; Biehl, 1991).

La aplicación de ese principio de correspondencia en un sistema fiscal descentralizado favorece que los recursos necesarios para financiar los gastos de las unidades descentralizadas de gobierno se transfieran a sus comunidades correspondientes mediante la carga tributaria que soportan (Ruiz, 2002; Bosch, 1992).

Así, la correspondencia entre la carga tributaria y la generación de bienes y servicios públicos locales por todas las unidades de gobierno constituye el elemento racionalizador de los gastos públicos, porque garantiza que las comunidades locales perciban el nexo entre los impuestos locales y las decisiones de gasto de sus respectivos gobiernos y, de esa forma, demanden de ellos la responsabilidad en la administración de los recursos públicos (Ruiz, 2002; Faguet, 2001; Bird y Stauffer, 2001; Álvarez, 1992).

En esa dirección, la accountability puede garantizarse si las unidades descentralizadas de gobierno tienen la capacidad de financiar sus gastos con impuestos extraídos de sus propias comunidades, lo que implica la necesidad de un elevado grado de descentralización tributaria que garantice la suficiencia financiera de las unidades inferiores de gobierno.

No obstante, la concentración espacial de bases tributarias, como resultado de la existencia de disparidades económicas regionales, promovería una oferta desigual de bienes y servicios públicos, puesto que tal abasto estaría determinado exclusivamente por la capacidad tributaria de los gobiernos estatales y municipales.

Para atenuar los efectos de las disparidades de capacidad tributaria sobre el abasto de servicios públicos se utilizan sistemas de transferencias intergubernamentales cuyo propósito es corregir los desequilibrios estructurales en la capacidad de tributación de las distintas unidades de gobierno.

Ahora bien, las transferencias intergubernamentales deben ser generalmente financiadas con recursos obtenidos por el nivel superior de gobierno en las unidades federativas más desarrolladas (esto es, impuestos federales) y destinadas a las unidades de gobierno en las regiones más pobres por medio de fórmulas cuyos criterios sean de carácter redistributivo. Sin embargo, este mecanismo de financiamiento, a diferencia de las fuentes tributarias propias, debilita el nexo entre la carga de impuestos y los gastos públicos locales.2

Por ello la importancia de las transferencias intergubernamentales en la estructura de financiamiento de las unidades receptoras guarda una relación inversa con el grado de vinculación entre la carga tributaria y el abasto de servicios públicos en las estructuras descentralizadas.

Como contraparte, las transferencias intergubernamentales promueven la subestimación de los costos de los servicios públicos locales (como el costo del agua) y generar así un abasto ineficiente en comparación con el que se produciría en el caso de que los impuestos locales financiaran la totalidad de los servicios públicos ofrecidos localmente (Boadway, 2003).

La menor correspondencia entre la carga de impuestos y el abasto de servicios públicos locales provoca la separación entre los tributos y las decisiones de gasto público. Como las transferencias intergubernamentales compensatorias se financian con impuestos federales, se genera la percepción de que el costo de los servicios públicos locales pueden financiarlo contribuyentes no locales (Zelio, 2005; Winner, 1983).

En el caso de México, el Congreso Constituyente de 1917 adoptó como forma de gobierno la república representativa, democrática y federal, compuesta por estados libres y foberanos. La Constitución Política de 1917, al igual que la Constitución de 1857, no estableció una distribución de las fuentes tributarias propias para el gobierno federal y para los estados, sino que adoptó un sistema de concurrencia contributiva de la federación y de los estados en la mayoría de las fuentes de ingreso. La anarquía fiscal que derivó de dicha concurrencia contributiva motivó la celebración de las convenciones nacionales fiscales de 1925, 1932 y 1947.

La primera y la segunda convenciones se orientaron a resolver el problema de la concurrencia contributiva y las prácticas alcabalatorias a partir de la distribución de las fuentes de ingreso exclusivas para cada nivel de gobierno. Sin embargo las conclusiones de dichas convenciones fiscales no llegaron a incorporarse al derecho positivo. La Tercera Convención Nacional Fiscal (1947) propuso un sistema mediante el cual la federación y los estados se distribuían entre sí las fuentes de gravamen; se propuso que ambos niveles de gobierno trataran de aprovecharlas con base en una coordinación que garantizara uniformidad y coherencia en sus sistemas impositivos.

Como resultado de la Tercera Convención Nacional Fiscal el país logró por fin diseñar el actual modelo de competencias fiscales entre niveles de gobierno; así, estableció un sistema coordinado entre la federación y los estados. Como resultado de esa convención surgió, entre otras, la Ley de Coordinación Fiscal entre la Federación y las Entidades Federativas. En la actualidad la Constitución de la República establece las competencias fiscales de los tres niveles de gobierno. Los impuestos más importantes de cada esfera son: a) la federación recauda los impuestos sobre la renta y al valor agregado; b) los estados tienen en su poder el impuesto sobre nóminas y sobre tenencia de vehículos; c) los estados ejercen el impuesto predial.

Podemos concluir que las estructuras federativas con fuertes disparidades socioeconómicas intermunicipales e interestatales tienden a generar desequilibrios fiscales en los diferentes niveles de gobierno. La forma inmediata de contrarrestar esta situación es diseñar una política fiscal que tienda a identificar las potencialidades de ampliación de la base tributaria de cada nivel de gobierno. La siguiente sección, en consecuencia, está dedicada a derivar las expresiones matemáticas que permitirán calcular el potencial de obtención de recursos tributarios de los gobiernos locales.

Metodología: cómo medir la capacidad tributaria municipal

El respeto al principio de equidad fiscal vertical implica tener en consideración las diferencias interjurisdiccionales de esfuerzo fiscal, para cuyo cálculo resulta fundamental una definición teórica apropiada. El esfuerzo fiscal de una jurisdicción se define como su recaudación efectiva en comparación con su capacidad fiscal, entendida como potencial recaudatorio. En esta sección mostraremos la derivación de las expresiones matemáticas que nos permitieron medir el grado de esfuerzo fiscal desarrollado actualmente en el Distrito Federal y en 25 municipios de tres zonas metropolitanas de México.

Formalmente la recaudación tributaria de determinada unidad de gobierno puede expresarse mediante la siguiente identidad:

donde:

Ri,t = |

recaudación tributaria del municipio i en el periodo t; |

R*i,t = |

capacidad tributaria del municipio i en el periodo t; |

Ei,t = |

esfuerzo fiscal de recaudación del municipio i en el periodo t. |

De la ecuación [1] se puede deducir que capacidad y recaudación tributaria no son sinónimos: mientras que la primera se refiere a la recaudación que se podría obtener, dadas las características socioeconómicas de una determinada jurisdicción, es decir, la recaudación tributaria potencial, la segunda es simplemente la recaudación observada o efectiva.

La recaudación tributaria podría ser igual a la capacidad de tributación en el caso de que la eficiencia en la obtención de recursos tributarios fuera similar al nivel máximo posible (Ei,t = 1). En caso contrario (como mostraremos en la siguiente sección para tres zonas metropolitanas de México), las diferencias en el esfuerzo de recaudación de cada municipio constituyen otra fuente explicativa de las disparidades regionales en la recaudación tributaria.

La separación de esas dos fuentes de disparidades en la generación de recursos tributarios torna necesaria la estimación de la capacidad fiscal de los municipios a partir de las características de su estructura socioeconómica, de tal forma que se pueda derivar el esfuerzo fiscal de recaudación que están desarrollando.

La capacidad tributaria mide la recaudación tributaria de una unidad de gobierno en función de las características económicas de su jurisdicción. Como tal concepto resulta de la aplicación de un conjunto de impuestos sobre determinada base tributaria, la capacidad de obtención de recursos tributarios depende tanto de la estructura de impuestos como de las condiciones económicas que determinan el tamaño de la base tributaria a ser explotada.

La capacidad de obtención de recursos tributarios de un municipio o de una zona metropolitana, por lo tanto, está determinada por las características económicas vigentes en su jurisdicción, tales como: ingreso per cápita, composición de la producción, distribución personal del ingreso, concentración poblacional, así como de las actividades económicas en los centros urbanos (grado de urbanización), entre otras.

Una vez definidas las bases reales de tributación, el paso siguiente es aplicar una metodología de cálculo de esa base tributaria para estimar la capacidad máxima de tributación (Mikesell, 2007).

En 1986 el informe de la Comisión Consultiva para las Relaciones Intergubernamentales del Congreso de Estados Unidos presentó por primera vez una síntesis de una amplia gama de métodos de estimación de la capacidad fiscal a partir de la aplicación de la carga tributaria nacional sobre el producto interno bruto estatal o municipal:

donde:

R*i = |

recaudación tributaria potencial en la unidad de la federación i; |

CT = |

carga tributaria nacional; |

R = |

recaudación tributaria nacional; |

PIBi = |

producto interno bruto en la unidad de la federación i; y |

PIB = |

producto interno bruto nacional. |

La principal limitación de esta medida de capacidad fiscal fue que al asumir que el PIB local era el único determinante de la capacidad de obtención de recursos tributarios, dejó de lado otras características económicas que inciden significativamente en la recaudación tributaria, como la distribución del ingreso, la composición de la producción, la urbanización, la concentración espacial de las actividades económicas, etcétera.

En virtud de esta limitante, posteriormente se desarrollaron métodos econométricos para estimar funciones de recaudación tributaria nacional y, a partir de ellas, determinar la capacidad fiscal de cada unidad federativa con la aplicación de coeficientes estimados sobre los valores regionales o estatales correspondientes a las variables explicativas de la recaudación tributaria nacional (Schneider, 2002; Chernick, 1998; Leuthold, 1991). La principal ventaja de estos desarrollos estadísticos fue posibilitar la inclusión de otras variables económicas diferentes del PIB o del ingreso estatal o municipal en la estimación de la capacidad de tributación de las distintas unidades de gobierno; sin embargo no se formularon ahí funciones de recaudación municipal.

A partir de algunos desarrollos econométricos más recientes (Alfirman, 2003; Schneider, 2002; Faguet, 2001) se han derivado expresiones matemáticas para el cálculo del potencial recaudatorio de los gobiernos locales. Las características económicas empleadas por dichos estudios para la estimación de la capacidad fiscal pueden sintetizarse en el siguiente conjunto de variables: ingreso per cápita, distribución personal del ingreso, composición sectorial de la producción, población, y grado de urbanización, estos últimos como una proxy de la capacidad recaudatoria local vía impuesto a la propiedad inmobiliaria (conocido en México como impuesto predial). Como se sabe, en México no existe una fuente de datos confiable y sistemática sobre el valor de la propiedad inmobiliaria por municipios (ni siquiera están actualizados los catastros municipales).

En el caso de México estudios recientes han cuantificado el grado de esfuerzo fiscal estatal y municipal a partir de las bases de datos del Sistema Municipal de Bases de Datos (Simbad) y del documento Finanzas Públicas Estatales y Municipales de México del INEGI (Sour, 2008; Aguilar, 2003 y 2007).

Por una parte, los resultados de Sour (2008) “indican que no es posible rechazar la hipótesis de que las transferencias de los ramos 28 y 33 han tenido un efecto negativo sobre el esfuerzo fiscal de los municipios mexicanos en el periodo 1993 a 2004”, y concluye que sus resultados “cuestionan el mito de que los gobiernos locales grandes suelen desarrollar un mayor esfuerzo fiscal ante la política de transferencias, sean éstas condicionadas o no condicionadas” (Sour, 2008: 283 y 288).

Sin embargo, el análisis de Sour sobre el esfuerzo fiscal de los gobiernos municipales de México es sumamente restrictivo e incompleto en la medida en que mide el esfuerzo fiscal “como la razón de los ingresos propios recaudados sobre el producto interno bruto a nivel de gobierno local” (Sour, 2008: 282), sin tomar en consideración determinantes cruciales de la capacidad fiscal municipal como la composición sectorial de la producción y, por lo tanto el grado de industrialización municipal, el nivel de urbanización, y la distribución del ingreso, entre otros.

Aguilar (2003) encontró que

en los municipios que contienen a la capital del estado (en todo el país), las disparidades en el esfuerzo fiscal […] son coincidentes con las disparidades socioeconómicas interregionales. […] se puede observar que los municipios-capital en las regiones sur y península de Yucatán poseen un esfuerzo de recaudación bajo, mientras que en las capitales de las regiones norte, noreste, centro (con la notable excepción del estado de Hidalgo), e incluso estados de las regiones occidente y noreste han presentado mayores grados de esfuerzo fiscal [Aguilar, 2003: 69].

En otro estudio Aguilar (2007) sintetiza: “La evidencia empírica muestra que el grado de correspondencia entre contribuyentes y beneficiarios de los servicios públicos proporcionados por cada nivel de gobierno hace necesario que cada nivel de gobierno conozca con toda precisión cuáles son sus competencias fiscales y su capacidad tributaria”, y propone una Ley de Responsabilidad Fiscal (2007: 174).

Sin embargo las características propias de los municipios urbanos de México y de los que conforman las tres zonas metropolitanas más desarrolladas del país no han sido estudiadas en detalle, como tampoco han sido analizados los grados de esfuerzo fiscal comparados en esas zonas del país.

En tal sentido, una de las principales contribuciones de este estudio (cuyos resultados se presentan en la siguiente sección) es la estimación de la capacidad fiscal o la recaudación potencial en el Distrito Federal y en 25 municipios de tres zonas metropolitanas de México para el periodo 1992-2007: la Zona Metropolitana de la Ciudad de México, la Zona Metropolitana de Guadalajara, y la Zona Metropolitana de Monterrey con la utilización del método de estimación conocido como frontera estocástica.3

Esta metodología de estimación de la recaudación tributaria potencial o capacidad fiscal es una adaptación del método de estimación de funciones de producción agrícolas (frontier stochastic production function) desarrollado por Battese y Coelli (1991).4

Las ventajas de este método pueden sintetizarse en dos aspectos: en primer lugar, la compatibilidad entre el concepto de capacidad tributaria y la estimación del nivel máximo de recaudación tributaria, el cual es definido como el nivel de recaudación que se podría alcanzar con una explotación eficiente de las bases tributarias, dadas las condiciones socioeconómicas de cada municipio; y, en segundo lugar, que la comparación entre las recaudaciones observadas y las potenciales permite medir el grado de eficiencia de las administraciones tributarias municipales de tres zonas metropolitanas de México.

La metodología propuesta permite, por ello, distinguir los dos componentes de la recaudación tributaria de la ecuación [1]: la capacidad tributaria (determinada por las características socioeconómicas de cada entidad federativa o municipio y el sistema impositivo vigente) y el esfuerzo de recaudación de los gobiernos municipales.

El primer paso de este método es la especificación de la función de recaudación tributaria a ser estimada:

donde:

Ri,t = |

recaudación tributaria en el municipio i, en el periodo t; |

PIBit, = |

producto interno bruto en el municipio i, en el periodo t; |

POPi,t = |

población total en el municipio i, en el periodo t; |

Gi,t = |

distribución del ingreso en el municipio i, en el periodo t, medida por el índice de Gini estatal; |

PIBINi,t = |

producto industrial en el municipio i, en el periodo t; |

POPUi,t = |

población urbana en el municipio i, en el periodo t; |

vi,t = |

término de error. |

Tanto el grado de industrialización como el grado de urbanización son variables proxy del potencial recaudatorio vía impuesto predial.

Esta metodología presenta algunas diferencias significativas en comparación con los métodos econométricos tradicionales de estimación de la capacidad tributaria. En particular, la especificación del término de error constituye la principal innovación del método de frontera estocástica. Así, el residuo estocástico vi,t puede ser definido como:

donde:

La ecuación [4] implica que el término de error vi,t puede ser separado en dos componentes: uno, típicamente estocástico, ui,t, puede estar asociado a efectos de políticas no tributarias que afectan el nivel de tributación, como por ejemplo, incentivo a establecimientos industriales por medio de exenciones, o simplemente a problemas de medición; y el otro, ei,t, tal vez “menos estocástico”, relacionado con características específicas de las administraciones tributarias en los municipios, tales como la eficiencia o el esfuerzo comprometido en la recaudación de impuestos.5

Esta especificación del término estocástico vi,t permite constatar que la diferencia entre la capacidad tributaria (recaudación potencial) y la recaudación observada está dada por el componente estocástico ei,t. Así, la capacidad tributaria puede definirse como:

Por lo tanto, el esfuerzo fiscal puede obtenerse por la comparación entre la recaudación y la capacidad tributaria. Volviendo a la ecuación [1], el esfuerzo fiscal puede escribirse como:

Sustituyendo Ri,t y R*i,t por las expresiones [3] y [5], así como el residuo estocástico de [3] por [4], tenemos:

La fortaleza del método usado depende de la contribución de (varianza del error

estocástico) en la explicación de la varianza total del modelo

El criterio de evaluación de tal condición está basado en el valor que asume el

parámetro γ, definido como

Una vez especificada la ecuación a ser estimada, y definidas las propiedades estocásticas del modelo, se realiza la obtención de los estimadores de máxima verosimilitud de los coeficientes correspondientes a las variables explicativas y de los parámetros del término estocástico.

En esta sección hemos revisado la literatura especializada de frontera, de manera que fue posible presentar algunos métodos de cálculo (con sus ventajas y desventajas) de la capacidad de obtención de recursos tributarios para gobiernos municipales así como del esfuerzo fiscal. Presentamos también las bondades de un modelo robusto: el método de frontera estocástica que, econométricamente, permite calcular la capacidad fiscal real de cada municipio. También formalizamos la forma en que se puede medir el esfuerzo fiscal municipal. En la siguiente sección se presentan y examinan los resultados de la aplicación de este modelo al caso de tres zonas metropolitanas de México y las principales conclusiones del estudio.

Capacidad fiscal en tres zonas metropolitanas de México

La influencia de las variables socioeconómicas fundamentales (como el producto interno bruto, la población, la desigualdad en la distribución del ingreso, el grado de industrialización y el de urbanización) es fundamental para explicar las disparidades en la captación de recursos tributarios. En esta sección veremos que existen importantes diferencias en el potencial de obtención de recursos tributarios en los municipios más poblados de tres zonas metropolitanas de México, por lo que es necesario tomar en cuenta dichas disparidades para la elaboración de políticas públicas municipales. Así, en esta sección presentaremos los resultados del cálculo del esfuerzo fiscal en México, Distrito Federal y en 25 municipios de tres zonas metropolitanas de México, entre 1992 y 2007. Se utilizaron datos municipales del producto interno bruto y su composición sectorial; el índice de Gini de la distribución del ingreso, la población total y la urbana; así como los datos correspondientes a la recaudación observada en los municipios de las tres zonas metropolitanas estudiadas. Se decidió incluir únicamente a los municipios que tenían mayor población y para los cuales se tenían las series de datos completas de los años 1992 a 2007.6

Para el cálculo de la capacidad tributaria municipal (y del DF) se utilizó una especificación doble-logarítmica equivalente a la ecuación [3] con una variable adicional, la inflación:

donde M significa municipios (o bien, Distrito Federal) e INF inflación.

Debemos destacar que la inclusión de variables referentes al grado de informalidad del mercado de trabajo y el valor total de la propiedad inmobiliaria podrían mejorar esta caracterización de la capacidad tributaria del Distrito Federal y de los 25 municipios estudiados.

Resultados estadísticos

En el anexo 1 presentamos los estimadores de máxima verosimilitud de los parámetros de las ecuaciones de capacidad tributaria para el DF y los municipios estudiados.7 Los resultados muestran que el papel de las variables socioeconómicas es determinante en la caracterización de la capacidad tributaria del Distrito Federal y de los 25 municipios estudiados: el PIB, el tamaño de la población, el grado de industrialización y el grado de urbanización ejercen un efecto positivo y altamente significativo sobre la recaudación tributaria; la desigualdad en la distribución del ingreso tiene un efecto negativo.

El PIB, como medida de la capacidad de pago de los contribuyentes en un municipio, determina una mayor capacidad tributaria. Los coeficientes obtenidos fueron: para el DF 0.767, y para los municipios 0.701, con valores t-student superiores a 4.7. La incidencia positiva del tamaño de la población permite constatar la existencia de retornos crecientes de la capacidad tributaria con relación a la población, lo cual se confirma al analizar el efecto del aumento de la concentración poblacional en los municipios estudiados, evidentemente urbanos, que tiende a facilitar la obtención de recursos tributarios de competencia municipal (los estimadores de los parámetros para la variable población fueron 0.347 para el DF y 0.432 para los municipios, con valores t-student superiores a 2.6).

El efecto negativo de -0.733 del grado de industrialización sobre la capacidad tributaria de los municipios es un resultado, a primera vista, sorprendente: se esperaría que a una mayor industrialización de los municipios correspondería una mayor capacidad de obtención de recursos locales. Sin embargo estos resultados pueden estar revelando dos fenómenos fundamentales muy importantes: a) la excesiva presión tributaria sobre las actividades industriales puede estar induciendo a la evasión fiscal del sector industrial, lo que explica el coeficiente negativo del grado de industrialización en la ecuación de la capacidad fiscal municipal, y b) los impuestos aplicados al sector industrial son, fundamentalmente, de competencia federal; lo que mostraría la necesidad de transferir ciertas funciones relacionadas con el control fiscal del sector industrial hacia los municipios.

Los resultados también muestran que un mayor grado de desigualdad en la distribución del ingreso (medida por el índice de Gini) determina una disminución en la capacidad de obtención de recursos tributarios por los gobiernos municipales y el del Distrito Federal (valores de -0.680 y -0.672, respectivamente).

Otra conclusión importante al obtener los estimadores de los parámetros de la ecuación de capacidad tributaria de los municipios es que se confirma la hipótesis de que la inflación no sólo erosiona las bases tributarias (efecto Tanzi), también dificulta la propia gestión tributaria. Tanto para el DF como para los municipios el coeficiente asociado a la inflación es negativo (-0.184 y -0.198, respectivamente).

En lo que se refiere a la estimación de la capacidad fiscal de los municipios, los resultados muestran que una mayor población y un elevado grado de urbanización así como una menor desigualdad aumentan la capacidad tributaria de todos los municipios. Los valores de los parámetros, incluyendo γ, son satisfactorios.

Al realizar un ejercicio adicional para incluir al sector terciario observamos con sorpresa que el PIB del sector servicios en los municipios no tiene efectos significativos sobre la capacidad tributaria de ese nivel de gobierno. Una hipótesis probable es que el cada vez mayor grado de informalidad de las actividades terciarias será la causa del bajo poder explicativo del PIB del sector servicios en la capacidad fiscal de los municipios en las zonas metropolitanas del país.

Comparación de esfuerzo fiscal entre zonas metropolitanas

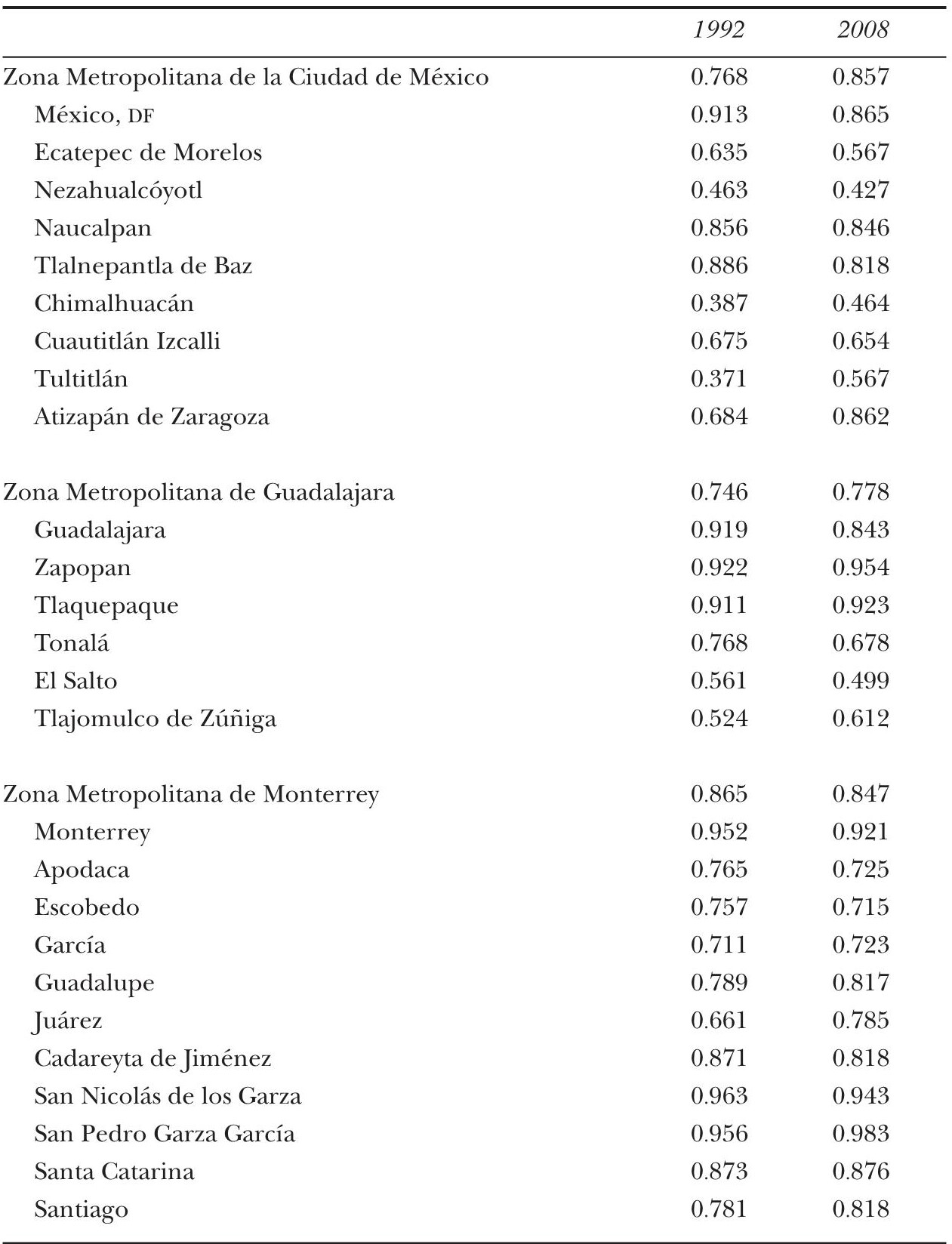

En el cuadro 1 observamos que las administraciones fiscales de buena parte de los municipios de la Zona Metropolitana de la Ciudad de México ha realizado un débil esfuerzo fiscal, por lo que es necesario incrementar los mecanismos a su alcance para lograr una más adecuada captación de los recursos tributarios. En la zona conurbada a la Ciudad de México tres municipios muestran un esfuerzo fiscal inferior a 50%: Nezahualcóyotl, Chimalhuacán y Tultitlán, y seis (de ocho) inferior a 70%: Ecatepec, Nezahualcóyotl, Chimalhuacán, Cuautitlán Izcalli, Tultitlán y Atizapán de Zaragoza. En las otras dos zonas metropolitanas estudiadas el esfuerzo fiscal desplegado es, en general, superior: sólo los municipios de El Salto y Tlajomulco de Zúñiga en la Zona Metropolitana de Guadalajara poseen un esfuerzo fiscal inferior a 60%; el resto de los municipios de esta zona así como todos los de la Zona Metropolitana de Monterrey han mostrado entre 1992 y 2007 un esfuerzo fiscal superior a 70%. ¿Cuál es la tendencia?

CUADRO 1 Esfuerzo fiscal de los municipios en tres zonas metropolitanas (y del DF) de México, 1992 y 2007

FUENTE: Cálculos propios con base en los resultados de las recaudaciones potenciales y de la recaudación observada, tomada de Finanzas públicas estatales y municipales de México 1994-1997 (para 1992) y Finanzas estatales de México, Guadalajara y Monterrey 2007, INEGI.

En la gráfica 2 se presenta la tendencia en el esfuerzo fiscal que desplegaron el Distrito Federal y los 25 municipios estudiados en los años 1992 y 2007. La gráfica presenta una diagonal principal de 45 grados que permite distinguir entre los municipios que han evolucionado favorablemente en su esfuerzo fiscal y aquellos que han perdido eficiencia. Como un todo, 14 de los 25 municipios estudiados han disminuido su esfuerzo fiscal en los últimos 15 años; sólo los ubicados por encima de la línea de 45 grados han elevado su esfuerzo fiscal sistemáticamente.8

GRÁFICA 2 Esfuerzo fiscal en 25 municipios de tres zonas metropolitanas (y DF) de México, 1992 y 2007

En la gráfica 2 los municipios ubicados por debajo de la diagonal de 45 grados han disminuido por alguna razón su eficiencia recaudatoria en un horizonte de 15 años. Como se puede apreciar, existen todas las combinaciones posibles. Por ejemplo, la Zona Metropolitana de Monterrey posee algunos municipios que permenantemente han incrementado su eficiencia recaudatoria (como García y San Pedro Garza García) pero hay también allí municipios que han venido disminuyendo significativamente su eficiencia fiscal (como Monterrey, Apodaca o Escobedo).

En la Zona Metropolitana de Guadalajara encontramos situaciones análogas, de unos municipios que mejoraron (Zapopan y Tlaquepaque) y otros que empeoraron (Guadalajara y Tonalá) su eficiencia recaudatoria.

Por último, en la Zona Metropolitana de la Ciudad de México encontramos evidencia de disminución en el esfuerzo fiscal (Distrito Federal, Tlalnepantla, Cuautitlán Izcalli, etc.) y sólo en los municipios más pobres la eficiencia recaudatoria ha aumentado (Atizapán, Tulti-tlán y Chimalhuacán). En este sentido y para esta última región vale la pena destacar que el aumento registrado en el esfuerzo fiscal por la zona como un todo (11.6%) sólo puede explicarse por el aumento de la recaudación en los municipios más pobres y pequeños, los que no aparecen en el cuadro debido a que fueron excluidos del análisis por falta de información desagregada para ellas.

Adicionalmente podemos observar que en los municipios las disparidades en el esfuerzo fiscal reflejan en buena medida las disparidades socioeconómicas municipales. Así, los gobiernos municipales de las regiones menos desarrolladas mostraron un desempeño deficiente en la recaudación de sus impuestos, lo que profundizó las diferencias intrazonas metropolitanas en la recaudación tributaria municipal.

Efectivamente, en los municipios más pobres de la región centro de México el esfuerzo de recaudación es relativamente bajo (si bien ha aumentado recientemente), mientras que los municipios de las zonas metropolitanas más importantes del noreste y occidente de México (Monterrey y Guadalajara) han presentado elevados grados de esfuerzo fiscal; aunque como hemos visto, dicho esfuerzo haya caído recientemente.

Finalmente podemos señalar que en los municipios ubicados dentro de una misma zona metropolitana no es posible encontrar patrones claramente definidos: no obstante que los municipios en la Zona Metropolitana de la Ciudad de México exhiben en general un reducido esfuerzo fiscal, también se observa que la zona como un todo ha logrado un índice razonable de eficiencia tributaria.

Conclusiones. ¿Qué deben hacer los municipios?

Las disparidades en el grado de eficiencia tributaria ocasionan un aumento de las diferencias de capacidad fiscal porque, en general, las autoridades de los municipios más desarrollados realizan mayores esfuerzos de recaudación.

¿De qué depende el grado de esfuerzo fiscal de los municipios en las tres zonas metropolitanas del país? La teoría del federalismo fiscal ha intentado probar varias hipótesis, la más importante de las cuales se refiere al efecto de las transferencias intergubernamentales sobre el esfuerzo fiscal de los gobiernos locales.

La lógica de la relación entre las transferencias y el esfuerzo de recaudación se basa en la preferencia de los administradores de los gobiernos municipales por financiar el abasto de bienes públicos locales con recursos de terceros (en este caso, mediante transferencias federales), y no en la extracción de recursos tributarios de sus comunidades. La elevación de la presión tributaria genera costos políticos que no existen en el caso del financiamiento no tributario.

Los resultados de esta investigación revelan que los gobiernos municipales en las tres zonas metropolitanas estudiadas (con contadas excepciones) han presentado una tendencia decreciente en su grado de esfuerzo fiscal. Recomendamos poner en práctica acciones técnicas (como la informatización de las receptorías de rentas y la actualización de los catastros municipales) y de gestión (tales como un programa de incentivos a los colectores de rentas) para contrarrestar esta situación.

Desde un punto de vista teórico, varios estudios econométricos han mostrado que las transferencias intergubernamentales estimulan la expansión del gasto de las unidades receptoras más que los incrementos en el ingreso de los contribuyentes locales (aumento en la capacidad de tributación) (Zelio, 2005; Alfirman, 2003; Follain, 1979; Gramlich, 1977).

Para explicar esa asimetría, la mayor parte de los abordajes teóricos de este fenómeno incorpora la hipótesis de información asimétrica provocada por la falta de correspondencia entre los beneficiarios y los contribuyentes o entre la carga tributaria y el costo del abasto de bienes y servicios públicos. La imposibilidad de percibir el vínculo entre la carga fiscal y el abasto de bienes públicos es conocida como ilusión fiscal.9

En esa dirección, Zelio (2005), Alfirman (2003), Winner (1983), Courant, Gramlich y Rubinfield (1979), así como Oates (1972), han argumentado que las transferencias gubernamentales de una federación hacia los municipios generan ilusión fiscal y deben evitarse, porque disminuyen el costo percibido de los bienes y servicios públicos que ofrece la unidad receptora al crear en los contribuyentes la percepción de que una parte del costo de los bienes públicos pueden financiarla otras comunidades.

Así, las transferencias provenientes del nivel superior de gobierno provocarían la subvaloración de los costos de los bienes y servicios públicos locales, provocando que los contribuyentes locales demanden una cantidad mayor de bienes públicos en comparación con lo que demandarían en el caso de ausencia de ilusión fiscal.

En este estudio no intentamos probar la hipótesis anterior para el caso de México, pero mostramos que el esfuerzo fiscal de 14 de los 25 municipios estudiados en tres zonas metropolitanas del país ha disminuido en los últimos 15 años. Por otro lado, se sabe que las transferencias que en los últimos 20 años ha realizado el gobierno federal han beneficiado proporcionalmente más a los municipios más grandes del país, algunos incluidos en la muestra de los que aquí hemos estudiado.

La implicación más importante de los resultados que hemos presentado en este estudio consiste en mostrar que un camino viable para elaborar una reforma fiscal federalista en México es establecer mecanismos de promoción de la responsabilidad fiscal municipal que lleven a disminuir la brecha entre la recaudación potencial y la observada tomando en cuenta las disparidades socioeconómicas municipales. Esto permitiría aumentar los ingresos tributarios del conjunto de la unión, de los estados y de los municipios.

Hemos mostrado que las capacidades de obtención de recursos y los esfuerzos fiscales son diferenciados: algunos municipios hacen poco o nada por mejorar su recaudación; otros avanzan. Así, tendrían que adoptarse medidas distintas en las zonas metropolitanas y municipios, dependiendo de estos resultados.

nueva página del texto (beta)

nueva página del texto (beta)