1. Introducción

De acuerdo con la literatura, el estudio de la dinámica de la estructura temporal de las tasas de interés tanto para los economistas, inversionistas como para los hacedores de política es importante por diversas razones (Ver Cox, Ingersoll y Ross, 1985; Duffie y Kan, 1996; Ang y Piazzesi, 2003). Una de las principales es que la estructura temporal de las tasas de interés contiene información sobre la trayectoria futura de la economía (pronóstico). Asimismo, la estructura temporal de las tasas de interés puede proporcionar información sobre las expectativas de los participantes en los mercados financieros. Dichas expectativas son de considerable importancia para los pronosticadores y los hacedores de política, debido a que lo que piensan los participantes en el mercado acerca de lo que puede suceder en el futuro afecta sus decisiones actuales, las cuales, a su vez, ayudan a determinar lo que realmente sucede en el futuro. Una segunda razón para analizar el comportamiento de la estructura temporal de las tasas de interés es el estudio de los mecanismos de transmisión de la política monetaria, de modo que, para un estado dado de la economía, un modelo de la estructura temporal puede ayudar a explicar cómo las tasas de corto plazo se ven reflejadas en los niveles de las tasas de interés de largo plazo. Esto es importante porque las tasas de largo plazo desempeñan un papel fundamental en una serie de decisiones económicas, tales como las de las empresas sobre la inversión y las de los hogares con respecto a la adquisición de bienes durables (o de ahorro). Otra razón para estudiar la estructura temporal de las tasas de interés es la política de deuda de los gobiernos, debido a que cuando se emite nueva deuda éstos últimos necesitan decidir acerca de los vencimientos de los nuevos bonos. Finalmente, la estructura temporal es fundamental en la estimación de derivados y en la cobertura de alguna eventualidad. Por ejemplo, en el caso de evaluar estrategias óptimas los bancos necesitan saber cómo los precios de los derivados dependen del estado actual de la economía.

Debido a que el análisis de la estructura temporal de las tasas de interés es importante para diversos sectores de la economía, como se mencionó, este artículo tiene como finalidad pronosticar, basado en un modelo afín con factores exógenos, la estructura temporal de las tasas de interés para diferentes horizontes de tiempo.

Cabe destacar que hasta el momento no conocemos trabajos formales para México que pronostiquen la estructura temporal de las tasas de interés, por lo que nos resulta interesante desarrollar la presente investigación, cuyo objetivo principal es explorar, para el caso de la economía mexicana, la capacidad predictiva del modelo aquí presentado. Además, en la literatura la mayoría de los modelos se han concentrado en pronosticar tanto horizontes de corto plazo (menores o iguales a un año) como la dinámica de la estructura temporal de las tasas de interés con vencimientos de corto plazo. Asimismo, los que pronostican la dinámica de la estructura temporal de las tasas de interés de mayores plazos, casi siempre, recurren a modelos autorregresivos o a VARs que no incorporan la condición de no arbitraje y, por lo tanto, sólo pronostican la dinámica de los rendimientos utilizados en la estimación. La bondad del modelo propuesto es que permite estimar y pronosticar la estructura temporal de las tasas de interés consistentes con la condición de no arbitraje para cualquier vencimiento.

Existe una extensa literatura teórica y empírica con respecto a la estimación de la estructura temporal de las tasas de interés. Desde antes de los años 80 ya se contaba con modelos que estimaban los precios de bonos en una forma analítica y cerrada (Vasicek, 1977; Cox, Ingersoll y Ross, 1985). Unos años más tarde aparecieron los modelos paramétricos parsimoniosos que, a través de la estimación de factores, caracterizaron la estructura temporal de las tasas de interés mediante el nivel, la pendiente y la curvatura de dicha estructura (Nelson-Siegel, 1987; Svensson, 1994). Cabe destacar que este tipo de modelos admite oportunidades de arbitraje, es decir, las primas por riesgo de las tasas de interés de largo plazo no pueden ser separadas de las expectativas de las tasas de interés de corto plazo futuras. Posteriormente surgen los modelos afines, los cuales incorporan la condición de no arbitraje (Duffie y Kan, 1996; Dai y Singleton, 2000; Ang y Piazzesi, 2003; para el caso de México: Cortés y Ramos-Francia, 2008).1 Los modelos afines difieren unos de otros en dos formas: una es con respecto a la función afín utilizada, que puede ser lineal, exponencial, etc., y la otra es con respecto a cómo se consideran las variables de estado dentro del modelo afín, las cuales pueden ser no observables o latentes (Ang y Piazzesi, 2003; Ang, Bekaert y Wei, 2007) o bien pueden ser observables. Estas últimas se pueden estimar por diferentes métodos, entre los más comunes se tienen: a) Nelson-Siegel (Diebold y Li, 2006; Favero, Niu y Sala, 2007; Gimeno y Marques, 2009; De Pooter, Ravazzolo y van Dijk, 2010; Yu y Zivot, 2011) y b) componentes principales (Sethi, 2008; para el caso de México: Cortés, Ramos-Francia y Torres, 2008). Un gran número de estudios en años recientes se han enfocado en pronosticar dicha estructura para diferentes horizontes de tiempo (Mönch, 2005; Diebol y Li, 2006; Chistensen, Diebold y Rudebusch, 2007; Favero, Niu y Sala, 2007; De Pooter, Ravazzolo y van Dijk, 2010; Yu y Zivot, 2011; entre otros).

En particular, la finalidad de este artículo es mostrar que al utilizar un modelo afín con factores exógenos, estimados mediante la técnica de componentes principales donde se incorpora la condición de no arbitraje, iguala o mejora el desempeño de predicción de la estructura temporal de las tasas de interés en México. Cabe señalar que la estructura del modelo es similar a la del modelo de Gimeno y Marques (2009).2

Además, para mostrar el desempeño relativo del modelo propuesto, se presentan los pronósticos fuera de muestra, estimados mediante el modelo afín con factores exógenos, y cuatro modelos de referencia de las tasas de interés para vencimientos selectos, basados en una tasa forward, un AR(1), un VAR(1) y un modelo de caminata aleatoria, respectivamente. En particular el desempeño de cada modelo es medido mediante la raíz cuadrada del error cuadrático medio (bien conocido en inglés como root mean squart error, RMSE).

Adicionalmente, para verificar estadísticamente si los pronósticos del modelo afín con los provenientes de los modelos de referencia son iguales se consideraron las pruebas de hipótesis de Harvey, Leybourne y Newbold (1997) y de Clark y McCraken (2001, 2010).3

Como resultados principales se tienen dos, el primero, en horizontes de pronóstico corto (12 meses) y mediano (18 meses), los pronósticos de las tasas de interés fuera de muestra obtenidos mediante el modelo afín, en promedio, son comparables con los pronósticos obtenidos con los otros modelos considerados, a excepción del modelo de caminata aleatoria, que presenta menores errores de pronósticos para los vencimientos de 24 y 36 meses. Conviene destacar que aunque en algunos modelos, principalmente en la caminata aleatoria, los errores de los pronósticos son más pequeños que aquellos de los modelos afines, los estadísticos HLN y CM en la mayoría de los casos aceptan la igualdad de pronósticos, lo que nos lleva a concluir que los pronósticos de los modelos afines son comparables con aquellos de los modelos de referencia en dichos horizontes. Sin embargo, en un horizonte de pronóstico más largo (24 meses) y para vencimientos largos (5 años), los modelos afines, en promedio, proporcionan mejores pronósticos que los otros cuatro modelos considerados para cualquier horizonte de pronóstico.4

En el segundo resultado hay que destacar que los porcentajes de los RMSEs obtenidos en los pronósticos fuera de muestra para un horizonte de pronóstico de 12 meses tienen magnitudes similares a los obtenidos por otros estudios en la literatura, por ejemplo, Mönch (2005).

El estudio se divide de la siguiente manera. En la sección 2 se presentan los datos y su descripción estadística, en la 3 se describe paso a paso el modelo afín con factores exógenos. En la sección 4 se presenta el ajuste del modelo afín dentro de muestra, en la 5 se proporcionan los pronósticos fuera de muestra del modelo afín con factores exógenos y se comparan con los pronósticos obtenidos de los cuatro modelos de referencia considerados. Asimismo, se presentan las pruebas estadísticas de Harvey, Leybourne y Newbold (1997) y de Clark y McCraken (2001, 2010), para comparar si los pronósticos provenientes de dos modelos diferentes son iguales o distintos. Finalmente, en la última sección se concluye.

2. Datos

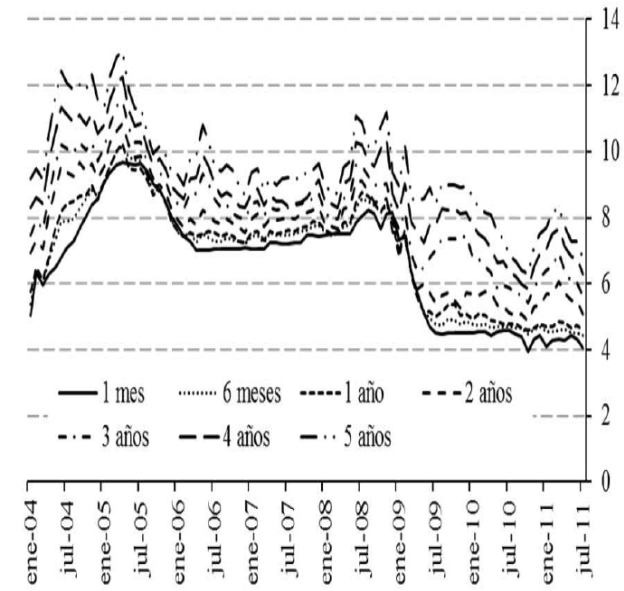

Para las estimaciones de los modelos se utilizaron las tasas de interés de bonos cupón cero con vencimientos que van de 1 hasta 60 meses, con periodicidad mensual para la muestra, que abarca de enero de 2004 a julio de 2011.5 Los datos fueron obtenidos de Valmer. En la Gráfica 1 se presentan las series de tiempo de las tasas de interés de bonos cupón cero para vencimientos selectos que se utilizarán en el análisis.

En la Gráfica 1 se puede observar que, en general, a partir de febrero de 2004 las tasas de interés comenzaron a subir de manera considerable hasta alcanzar un máximo de febrero a agosto de 2005. Después, empezaron a disminuir hasta abril de 2006 en donde se mantuvieron en un rango aproximado de 7.5 a 9.5% hasta abril de 2008. Posteriormente, tuvieron un repunte que se extendió a diciembre de 2008 y, finalmente, comenzaron a disminuir con un nivel más bajo en julio de 2009, el cual se ha mantenido estable en un rango aproximado de 4 a 8%, para los diferentes vencimientos de las tasas de interés de bonos cupón cero que van de un mes hasta 5 años.

En el Cuadro 1 se presentan las estadísticas más importantes de la estructura temporal de las tasas de interés para algunos vencimientos. En ellas se observa que no es posible rechazar, al menos a 5% de confianza, la hipótesis de normalidad en los datos de las tasas de interés (ver estadístico Jarque-Bera y su probabilidad). Otra característica importante de las tasas de interés es que a pesar de que gráficamente se ve más movimiento en las tasas de interés de largo plazo (de 2 años a 5 años), sus desviaciones estándar son menores que las de las tasas de corto plazo (menores o iguales a un año). Finalmente, se observa que los coeficientes de autocorrelación son significativos, al menos a un nivel de 5% de confianza. Además, el coeficiente de ρ(1) para los diferentes vencimientos de las tasas de interés es cercano a uno.

Cuadro 1 Estadísticas de la estructura temporal de las tasas de interés para vencimientos selectos

| Estadísticas | Vencimientos en meses | |||||

|---|---|---|---|---|---|---|

| 1 | 6 | 12 | 24 | 36 | 60 | |

| Media | 6.677 | 6.919 | 7.031 | 7.534 | 8.171 | 9.476 |

| Mediana | 7.070 | 7.429 | 7.528 | 7.894 | 8.306 | 9.283 |

| Máximo | 9.653 | 10.170 | 10.226 | 10.855 | 11.535 | 13.062 |

| Mínimo | 3.959 | 4.450 | 4.580 | 4.865 | 5.427 | 6.294 |

| Desv. est. | 1.677 | 1.664 | 1.602 | 1.570 | 1.450 | 1.522 |

| Asimetría | -0.139 | -0.156 | -0.197 | -0.085 | 0.027 | 0.261 |

| Curtosis | 1.919 | 1.873 | 1.827 | 1.971 | 2.355 | 2.745 |

| Jarque-Bera | 4.726 | 5.186 | 5.802 | 4.123 | 1.587 | 1.279 |

| Probabilidad | 0.094 | 0.075 | 0.055 | 0.127 | 0.452 | 0.527 |

| ρ(1) | 0.965* | 0.965* | 0.960* | 0.959* | 0.942* | 0.913* |

| ρ(12) | 0.327* | 0.358* | 0.376* | 0.414* | 0.394* | 0.288* |

| ρ(18) | -0.112* | -0.133* | 0.140* | 0.177* | 0.144* | 0.044* |

| ρ(24) | -0.019* | 0.000* | 0.004* | 0.028* | 0.037* | -0.042* |

Notas: *Coeficientes de auto-correlación estadísticamente significativos a un nivel de 5% de confianza. Periodo de estimación enero de 2004 - julio de 2011.

Adicionalmente, en el Cuadro 2 se presentan pruebas de hipótesis para mostrar que las tasas de interés a diferentes plazos, en su conjunto, no presentan cambios estructurales. En particular, se consideran de cero a cinco cambios estructurales y se muestran dos estadísticos de prueba el de Schwarz y el LWZ (criterio de información de Schwarz modificado). Los resultados de las pruebas proporcionan evidencia de que las tasas de interés no tienen cambios estructurales.

Cuadro 2 Pruebas de múltiples cambios estructurales

| y6meses | y12meses | y18meses | y24meses | y30meses | y36meses | y42meses | y48meses | y60meses | |

|---|---|---|---|---|---|---|---|---|---|

| Núm. cambios C. Schwarz | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Núm. cambios C. LWZ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

| Suma de residuales | 7.30 | 5.99 | 8.51 | 9.87 | 11.69 | 11.96 | 13.68 | 16.23 | 23.96 |

| Log-L | -14.64 | -5.76 | -21.57 | -28.22 | -35.85 | -36.88 | -42.92 | -50.61 | -68.16 |

| Estadístico Schwarz | -2.01 | -2.21 | -1.86 | -1.71 | -1.541 | -1.52 | -1.38 | -1.21 | -0.82 |

| Estadístico LWZ | -1.61 | -1.81 | -1.46 | -1.31 | -1.142 | -1.12 | -0.99 | -0.81 | -0.42 |

3. El modelo afín con factores exógenos

Los motivos de utilizar un modelo afín con factores exógenos, en lugar de algún otro modelo ya existente en la amplia literatura de la estructura temporal de las tasas de interés son los siguientes: Primero, el utilizar un modelo de Nelson-Siegel produce un buen ajuste, ya que éste al ser un modelo parsimonioso captura adecuadamente el nivel, la pendiente y la curvatura de la estructura temporal de las tasas de interés; la desventaja es que no considera condiciones de no arbitraje.6 Segundo, dentro de los modelos que incorporan la condición de no arbitraje están los modelos afines con factores latentes (Ang y Piazzesi, 2003; Ang, Bekaert, Wei, 2007), cuya desventaja es que, al momento de su estimación, dependen fuertemente de las condiciones iniciales propuestas, de la selección arbitraria de los vencimientos de las tasas de interés que tienen que ser observadas sin error, así como de las restricciones impuestas en los parámetros para conseguir convergencia. Con esta idea, para evitar las desventajas de los dos modelos antes mencionados, se propone el modelo afín con factores exógenos. Por un lado, con los factores exógenos (estimados mediante componentes principales) este modelo captura la dinámica de la estructura temporal de las tasas de interés en cuanto a su nivel, su pendiente y su curvatura (para más detalles ver Cortés, Ramos-Francia y Torres, 2008); por otro lado, a través de la estructura del modelo afín, se incorpora la condición de no arbitraje y la aversión al riesgo. Una ventaja del modelo propuesto es que se imponen menos restricciones, lo que proporciona un modelo parsimonioso y robusto, con el cual se pueden realizar pronósticos de la estructura temporal de las tasas de interés.

A continuación se describe paso a paso la estimación del modelo afín con factores exógenos.

3.1. Estimación del modelo afín

Debido a que el modelo afín es ya bien conocido en la literatura, aquí solamente se presentan sus características más importantes, así como su representación y la interpretación de algunos parámetros (ver Duffie y Kan, 1996; Dai y Singleton, 2000; Ang y Piazzesi, 2003).

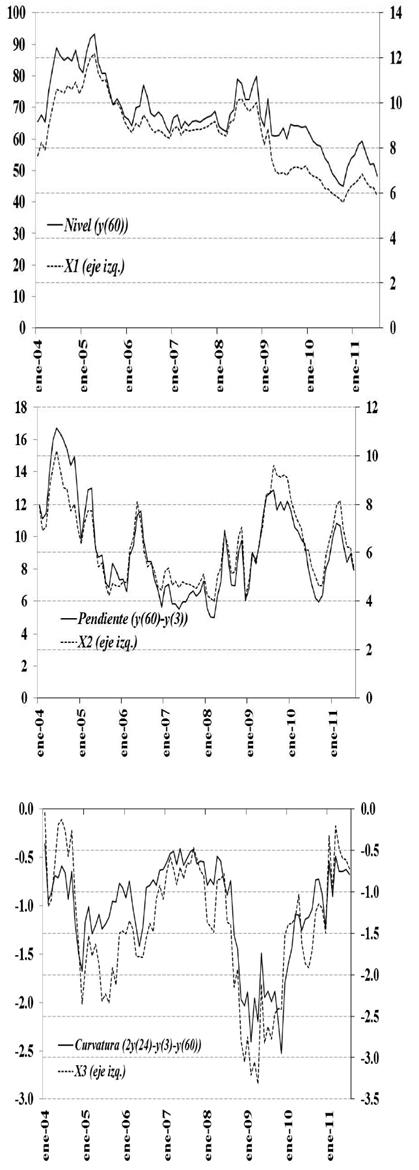

Se considera el sistema de ecuaciones de espacio-estado en el cual se involucran una ecuación de transición, Ecuación (1), y una ecuación de medida, Ecuación (2). En particular, la primera corresponde a la relación que guardan entre sí las variables de estado y, en este caso, siguen la dinámica de un VAR(1). En tanto que la segunda relaciona a las tasas de interés a diferentes vencimientos con las variables de estado.

El parámetro µ es un vector de constantes (corresponde al intercepto del vector de estados X

t

), Σ es la matriz de covarianzas del término de error e

t

y φ es una matriz de coeficientes autorregresivos. Se consideran tres variables de estado observables,

Los cambios en las tasas de interés a través del tiempo serán el resultado de cambios en los factores X

t

, mientras que las diferencias en la estructura temporal de las tasas de interés serán determinadas por los coeficientes Â

k

y

De la Ecuación (2) se desprende la tasa de corto plazo,

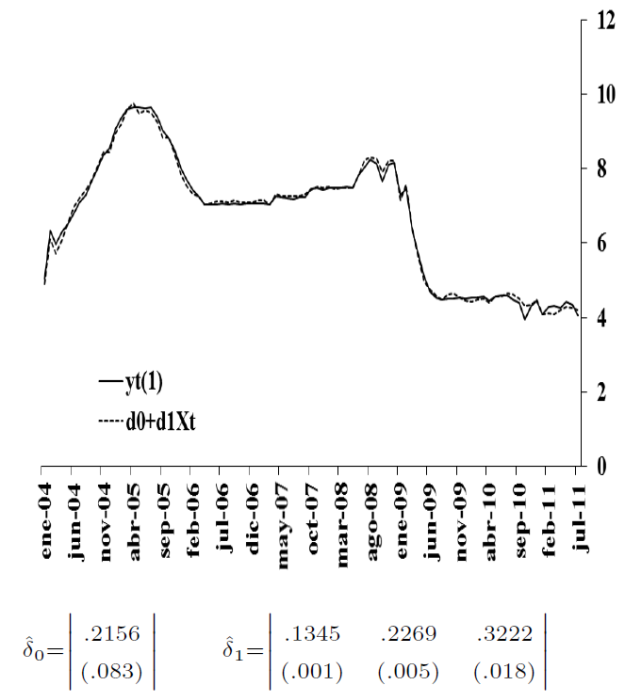

Se utiliza la tasa de interés con vencimiento de un mes como la tasa de corto plazo observable y se estiman los parámetros δ 0 y δ 1 mediante el método de MCO.

Como ya se mencionó, una de las características importantes de los modelos afines es la condición de no arbitraje, la cual restringe a los coeficientes Â

k

y

Los coeficientes Â

k

y

Con Â

1

=-δ

0

y

Se puede observar que los parámetros λ0 y λ1 son el resultado de considerar aversión al riesgo en el modelo (para mayores detalles ver Ang y Piazzesi, 2003; Gimeno y Marques, 2009). Esto se debe a que se obtendrá alguna compensación por la incertidumbre en las tasas de interés de largo plazo, en las cuales el choque aleatorio e t en (1) es acumulativo. Cabe destacar que a mayores choques aleatorios en el VAR, representado por la Ecuación (1), se generará mayor incertidumbre en los valores futuros de las tasas de interés. Por lo tanto, para compensar a los agentes que invierten en tasas de largo plazo se considera una prima por riesgo relativa a Σ que será integrada en las tasas de interés. Así, los coeficientes que trasladan la matriz Σ dentro de la prima por riesgo son llamados precios de riesgo (λ t ) y, de acuerdo con la literatura, estos coeficientes son también afines a las variables de estado X t . Dichos precios de riesgo están representados por la expresión:

(7) λ t = λ0 + λ1 X t

Cabe destacar que si λ1 = 0, entonces la prima por riesgo será constante. Mientras que si λ1 ≠ 0, la prima por riesgo variar´ en el tiempo. El cambio en la prima por riesgo, λ t , a través del tiempo estará determinado por el cambio en los factores.

Finalmente, los parámetros λ0 y λ1 del modelo afín se estiman mediante el método de máxima verosimilitud de los errores al utilizar la Ecuación (2) de donde se deriva que

3.2. Estimación de los factores exógenos

Como ya se mencionó, se estiman las tres variables de estado o factores

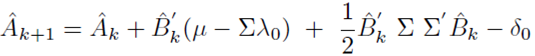

El análisis del significado de cada componente principal puede verse en Cortés, Ramos-Francia y Torres (2008), en donde se encuentra que los pesos del primer componente principal, al ser casi horizontales, corresponden al nivel de la curva de las tasas de interés. Así, los desplazamientos de ésta son en forma paralela. Los pesos del segundo componente principal corresponden a la pendiente y, al ser éste negativo, significa que los cambios en dicho componente rotan la curva de las tasas de interés. Finalmente, el peso del tercer componente corresponde a la curvatura debido a que los extremos de corto y largo plazo aumentan con respecto al resto de los plazos, en tanto que las tasas de interés de mediano plazo disminuyen.8

La Gráfica 3 muestra la dinámica de las variables de estado X

t

, en su representación de nivel, pendiente y la curvatura de la estructura temporal de las tasas de interés. Además, se grafican sus valores empíricos, por ejemplo, el vencimiento máximo de la tasa de interés es equivalente al nivel de la estructura temporal (nivel =

4. Ajuste del modelo afín versus los datos observados

Estimadas las variables de estado X t , se ajusta a estas un VAR(1) como se vio en la Ecuación (1). El modelo VAR toma en cuenta la predictibilidad observada en las tasas de interés, pero al mismo tiempo tiene un grado de incertidumbre en el valor futuro de las tasas de interés representado por el vector e t , el cual es considerado ruido blanco.

En la Gráfica 4 se muestra el ajuste del vector de estados X t con los componentes obtenidos del VAR(1), así como los parámetros estimados µ, φ y Σ. Cabe destacar que la matriz Σ considerada corresponde a la matriz triangular superior de Cholesky.9

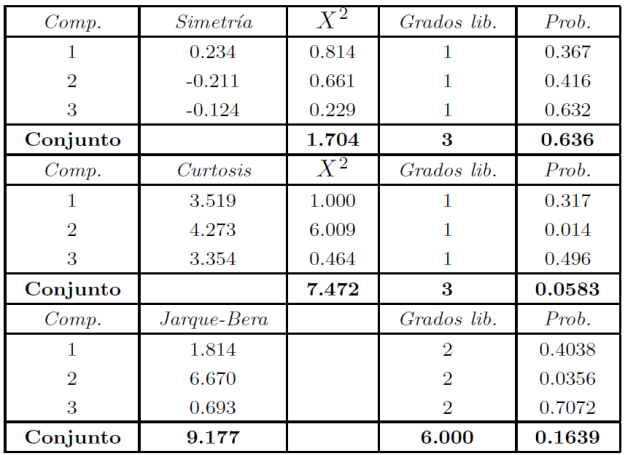

Adicionalmente, para verificar que los supuestos de la dinámica de las variables de estado se satisfacen, en el Cuadro 3 se muestra la prueba de hipótesis de que los errores de las variables de estado en el VAR(1) se distribuyen individualmente como normales. La prueba también sugiere que, en conjunto, los errores se distribuyen como una normal multivariada con media cero y varianza ΣΣ’.

Cuadro 3 Prueba de normalidad de los residuales

Notas: La prueba utiliza la ortogonalization de Cholesky (Lutkepohl). La hipótesis nula es que los residuales se distribuyen como una normal multivariada. Si e t ∼N(0,I) implica que Σe t ∼N (0,ΣΣ’).

Por otro lado, se considera que la tasa de interés de corto plazo es una función afín a las variables de estado X

t

, ver (3). Debido a que se está trabajando con datos mensuales se puede usar la tasa de interés con vencimiento de un mes,

Gráfica 5 Tasas de interés de corto plazo tanto observada como estimada y sus respectivos parámetros

Al considerar la condición de no arbitraje y la aversión al riesgo es posible transformar la Ecuación (4) en un sistema recursivo de ecuaciones, cuya solución está dada por las ecuaciones (5) y (6). Estas dos últimas determinarán los coeficientes Â

k+1

y

Como se mencionó, la estimación de los parámetros que faltan (λ0, λ1 y σ) se realiza mediante la maximización de la función de verosimilitud de los errores,

Para poder identificar estos parámetros se considera el caso más simple en el cual λ1 es una matriz diagonal y el error del modelo, ε t , tiene una matriz de covarianza diagonal constante, σ 2 I .11 Así, los parámetros estimados junto con sus errores estándar en paréntesis son:

Finalmente, con los parámetros estimados y las variables de estado conocidas se pueden obtener los coeficientes Â

k+1

y

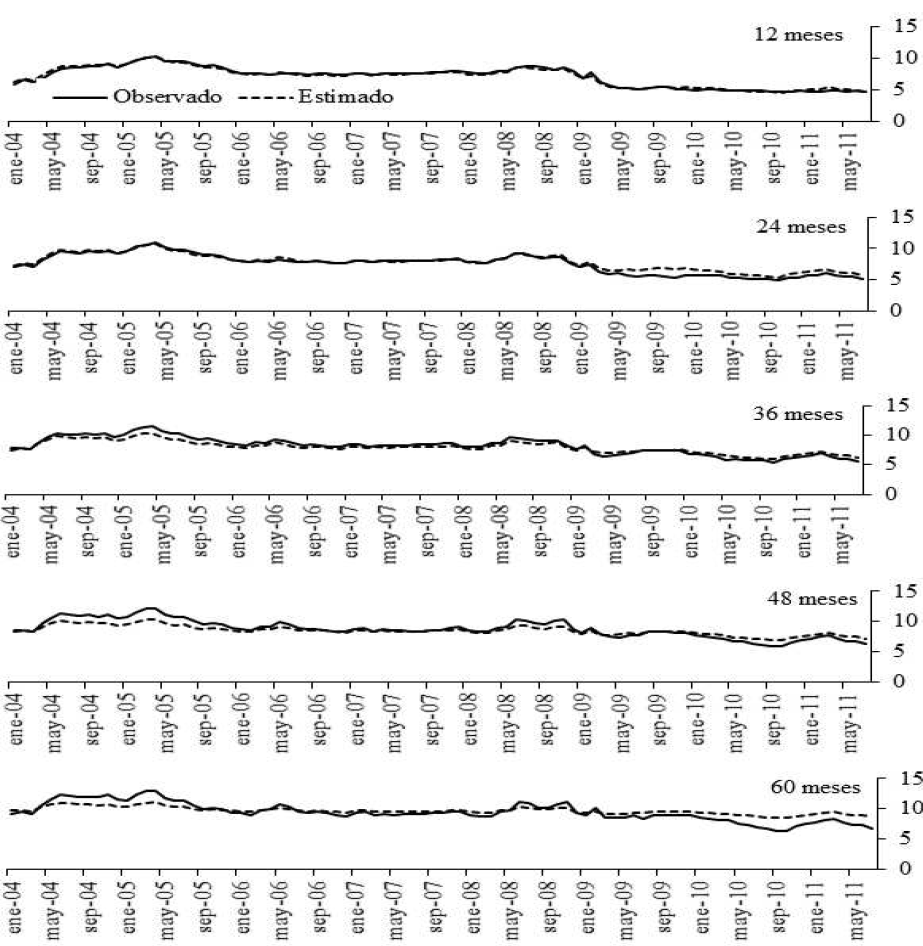

Gráfica 6 Series de tiempo de las tasas de interés observadas y estimadas para diferentes vencimientos

Para verificar el supuesto de que los errores de las variables de estado, y estos de los rendimientos, no están correlacionados, en el Cuadro 4 se presentan las correlaciones entre cada uno de los vencimientos con cada variable de estado. Como se puede observar, en general, las correlaciones son pequeñas.

Cuadro 4 Correlaciones de los errores entre las variables de estado y los rendimientos

| R 6m | R 12m | R 18m | R 24m | R 30m | R 36m | R 42m | R 48m | R 54m | R 60m | |

|---|---|---|---|---|---|---|---|---|---|---|

| R X1 | -0.14 | -0.23 | -0.10 | 0.00 | 0.09 | 0.17 | 0.22 | 0.27 | 0.29 | 0.31 |

| R X2 | 0.15 | 0.36 | 0.17 | 0.09 | 0.03 | -0.07 | -0.15 | -0.23 | -0.28 | -0.30 |

| R X3 | 0.48 | 0.32 | -0.07 | -0.13 | -0.06 | -0.07 | -0.02 | 0.01 | 0.02 | 0.02 |

De la Gráfica 6 se puede observar que, en general, el modelo afín con factores exógenos replica bien las tasas de interés para diferentes vencimientos. Aunque, para vencimientos de más largo plazo (54 a 60 meses) el modelo sobreestima las tasas de interés al final de la muestra y subestima al principio de dicha muestra.12 Sin embargo, para vencimientos de corto y mediano plazo (12, 24 y 36 meses) el modelo ajusta bien los datos observados de las tasas de interés. Además, para las tasas de muy corto plazo (6 meses) el modelo parece subestimar un poco los datos observados.

Para complementar el análisis, en el Cuadro 5 se presentan indicadores que miden el ajuste del modelo con respecto a los datos observados. Para ello, se calculan el error absoluto medio (EAM), el porcentaje de error absoluto medio (PEAM) y la raíz cuadrada del error cuadrático medio (RMSE).13

Del Cuadro 5 se observa que, precisamente, los vencimientos que peores ajustes tienen son los de 54 y 60 meses. Aunque sus porcentajes de errores absolutos medios, en promedio, son menores a 9 por ciento. Es decir, si tuviéramos 100 observaciones, en promedio, nueve no ajustarían los datos observados. Para los otros rendimientos el ajuste es mejor.

Dado el ajuste del modelo, éste se utiliza para pronosticar las tasas de interés fuera de muestra para diferentes vencimientos y horizontes de tiempo.

Cuadro 5 Errores del ajuste del modelo afín con factores exógenos

| Vencimientos (meses) | EAM | PEAM (%) | RMSE |

|---|---|---|---|

| 6 | 0.5488 | 8.2741 | 0.5741 |

| 12 | 0.1708 | 2.5788 | 0.2067 |

| 18 | 0.3188 | 5.5954 | 0.4480 |

| 24 | 0.3202 | 5.2174 | 0.4528 |

| 30 | 0.3403 | 4.6268 | 0.3794 |

| 36 | 0.4525 | 5.5367 | 0.5100 |

| 42 | 0.5260 | 6.0466 | 0.6271 |

| 48 | 0.5880 | 5.5666 | 0.7411 |

| 54 | 0.6300 | 7.0263 | 0.8226 |

| 60 | 0.7944 | 8.9528 | 0.9736 |

5. Pronósticos fuera de muestra

El que un modelo tenga un buen ajuste dentro de muestra no significa que es el que proporciona los mejores pronósticos. De esta forma, una métrica clave para evaluar si un modelo, en particular de la estructura temporal de las tasas de interés, es adecuado para pronosticar es el pronóstico fuera de muestra. Por lo general, para estimar pronósticos fuera de muestra se divide el periodo de estudio en dos sub periodos. El primero se utiliza para estimar los parámetros del modelo y el segundo es considerado para evaluar el desempeño del pronóstico.

Para llevar a cabo los pronósticos fuera de muestra se considera el método iterativo o dinámico debido a que, en la literatura,14 los pronósticos realizados mediante los modelos afines utilizan dicho método, ya que es importante conservar la estructura del modelo afín en los pronósticos (para más detalles se puede consultar Mönch, 2005; Diebold y Li, 2006; Christensen, Diebold y Rudebusch, 2007; De Pooter, Ravazzolo y van Dijk, 2010).

Por lo tanto, para pronosticar las tasas de interés mediante el modelo afín, se utilizan los coeficientes estimados Â

k

y

Para ser consistente con la literatura y conservar la estructura del modelo afín, el pronóstico de las variables de estado, E t [X t+h ], se hace iterativamente mediante dos métodos, un VAR(1) y un AR(1) (ver Diebold y Li, 2006).

i) A través del proceso recursivo del VAR(1) la esperanza de los factores en t + h está dada por:

E t [X t+h ] = (I + φ + φ 2 + ... + φ h−1 )µ + φ h X t

ii) Al considerar las variables de estado como variables individuales y estimar un AR(1) para cada una de ellas:

De acuerdo con evidencia empírica (Diebold y Li, 2006), se ha encontrado que el pronosticar los factores o variables de estado, X t , mediante un modelo AR es mejor que utilizar un modelo VAR. Esto se debe a que, cuando se considera un VAR, el número de parámetros a estimar es mayor que cuando se tiene un AR. Además, puede suceder que los factores en corte transversal no estén altamente correlacionados. No obstante, por otro lado, la dinámica de los factores o variables de estado fueron estimados mediante un VAR(1). Así, para ser consistentes tanto con la literatura como con la estimación original en el artículo se analizan ambos casos.

5.1. Modelos competitivos de referencia

Un modelo será competitivo con respecto a otro modelo si estadísticamente proporciona pronósticos similares. Para verificar si el modelo afín con factores exógenos es competitivo o incrementa la habilidad de pronóstico se compara el pronóstico de las tasas de interés fuera de muestra versus los siguientes cuatro modelos estimados con datos observados.

a) Tasas forward. Para su estimación se utiliza la fórmula:

con i < j los vencimientos de las tasas de interés,

b) Trayectoria fija o caminata aleatoria. Se considera una trayectoria fija para todo el horizonte de pronóstico, es decir, las tasas de interés son pronosticadas mediante la relación

c) Modelo VAR(1). Los componentes del VAR están dados por

d) Modelo autorregresivo estándar AR(1). La ecuación a utilizar es

5.2. Estimación de los pronósticos fuera de muestra

Para ilustrar como se realizaron los pronósticos fuera de muestra, se considera el caso de un horizonte de pronóstico de 12 meses. Para ello, se utilizan los datos de enero de 2004 a enero de 2008, como el periodo de estimación de los modelos, y de enero de 2009 a diciembre de 2010 (24 predicciones) como el periodo fuera de muestra que se usar´ para realizar los pronósticos de la estructura temporal de las tasas de interés. Además, se utiliza una ventana móvil para estimar los parámetros de cada modelo, basada en la idea de tener siempre la información más reciente al momento de realizar el pronóstico.17

Por ejemplo, para predecir la tasa de interés correspondiente a enero de 2009 se consideran los datos para estimar los modelos de enero de 2004 a enero de 2008. Análogamente, para el siguiente mes se toma el periodo de muestra para estimar los modelos de febrero de 2004 a febrero de 2008 y así predecir la correspondiente tasa de interés en febrero de 2009. El procedimiento se hace sucesivamente hasta obtener las 24 predicciones requeridas.

Por otro lado, para horizontes más largos (18 y 24 meses), se tiene que disminuir el tamaño de la muestra que se utiliza para estimar los modelos de manera que siempre se mantengan 24 predicciones fuera de muestra. Los vencimientos de las tasas de interés a pronosticar son 1, 12, 24, 36 y 60 meses y los horizontes de pronóstico son 12, 18 y 24 meses.

Para examinar qué método es el que tiene un mejor desempeño en pronosticar la estructura temporal de las tasas de interés para los vencimientos selectos en los diferentes horizontes de pronóstico se consideran los RMSEs de cada modelo.

Cabe mencionar que, en los casos en que los errores cuadráticos (EC)18 entre el valor observado y el valor pronosticado eran muy grandes se utilizó la técnica aplicada por Yu y Zivot (2011), en la que se considera el método de interpolación para sustituir predicciones extremas. En la estimación de los RMSEs de este artículo la interpolación de los casos extremos se hace sobre los errores cuadráticos medios de cada pronóstico, para mantener así la muestra original de 24 errores cuadráticos en cada horizonte de pronóstico y vencimiento seleccionado.19

En los Cuadros 6 y 7 se presenta la comparación de los RMSEs de los pronósticos fuera de muestra para los diferentes métodos considerados. Para facilitar la lectura de los resultados se exhibe el error relativo entre los RMSEs de los pronósticos de los modelos competitivos (columnas 4-7 y 4a-7a) versus los RMSEs de aquéllos obtenidos de los modelos afines (columnas 2-3 y 2a-3a). Así, valores mayores a uno implicarán que el modelo competitivo tuvo un peor desempeño en la predicción de las tasas de interés que el respectivo modelo afín y, por consiguiente, valores menores a uno corresponderán a un mejor desempeño del modelo competitivo. Es de señalar que CP + Afín corresponde a los modelos afines con variables exógenas.

Cuadro 6 Error relativo entre cada uno de los modelos competitivos y el modelo afín-VAR(1)§

| (1) | (2) | (3) | (4) | (5) | (6) | (7) |

|---|---|---|---|---|---|---|

| Vencimiento en meses | CP + Afín pronóstico de las variables de estado con VAR(1) 1/ | CP + Afín pronóstico de las variables de estado con AR(1) 2/ | Tasas forward 3/ | Trayectoria fija 4/ | VAR(1) 5/ | AR(1) 6/ |

| Panel A: predicción 12 meses hacia adelante | ||||||

| 1 | 2.075 | 1.056 | 1.146 | 0.910 | 1.094 | 1.049 |

| 12 | 1.988 | 0.884** | 1.012 | 0.819 | 1.040 | 0.867 |

| 24 | 1.886 | 0.981** | 1.414** | 0.750** | 1.084 | 0.826* |

| 36 | 1.403 | 0.966** | 1.816** | 0.809 | 1.691 | 1.067 |

| 60 | 1.555 | 1.019** | 1.721** | 0.898 | 1.436 | 1.223* |

| Panel B: predicción 18 meses hacia adelante | ||||||

| 1 | 2.808 | 1.037 | 1.163 | 0.876 | 0.956 | 0.943 |

| 12 | 2.891 | 0.832 | 1.365** | 0.793 | 0.899 | 0.846 |

| 24 | 2.634 | 0.959 | 1.481** | 0.781* | 1.233 | 0.856 |

| 36 | 2.123 | 1.013 | 1.836** | 0.805** | 0.951 | 0.975 |

| 60 | 1.622 | 1.117** | 2.346** | 1.162* | 1.021 | 1.263** |

| Panel C: predicción 24 meses hacia adelante | ||||||

| 1 | 2.865 | 1.100 | 1.603** | 1.019 | 0.953 | 1.059 |

| 12 | 2.683 | 1.068 | 1.665** | 1.027 | 1.020 | 1.050* |

| 24 | 2.577 | 1.050** | 1.790** | 0.974 | 1.147 | 1.010 |

| 36 | 2.229 | 1.047 | 2.047** | 0.954 | 1.240 | 1.000 |

| 60 | 1.835 | 1.036** | 2.406** | 1.208** | 1.562** | 1.106** |

Notas: § El error relativo (columnas de la 3 a la 7) se obtiene como: el RMSE del modelo competitivo entre el RMSE del modelo afín-VAR(1). Un valor mayor que uno implica un peor desempeño del modelo competitivo, mientras que un valor menor que uno corresponderá a un mejor desempeño del modelo competitivo. La columna 2 corresponde a los RMSEs del modelo afín a ser comparado con los otros modelos competitivos.

Uno y dos asteriscos (* y **) indican el rechazo de la hipótesis nula, de que los dos modelos comparados son iguales a 10% y 5% de significancia, respectivamente. Para los modelos de las columnas 4-7 se utilizó la prueba de hipótesis de Harvey, Leybourne y Newbold (1997). En tanto que para la comparación de los modelos 2-3 se utilizó la prueba de Clark y McCraken (2001, 2010), ya que estos modelos pueden considerarse anidados.

1/Corresponde al modelo afín con factores exógenos estimados mediante componentes principales (CP). Para las estimaciones se utilizaron las tasas de interés de bonos cupón cero con vencimientos de 1 a 60 meses. Las variables de estado son pronosticadas en conjunto con un VAR(1).

2/Corresponde al modelo afín con factores exógenos estimados mediante componentes principales (CP). Para las estimaciones se utilizaron las tasas de interés de bonos cupón cero con vencimientos de 1 a 60 meses. Cada variable de estado es pronosticada con un AR(1).

3/Las tasas forward se estimaron con datos observados de las tasas de interés de bonos cupón cero mediante la fórmula:

4/El pronóstico fuera de muestra de una trayectoria fija se estimó mediante la relación

5/Para la estimación y el pronóstico del VAR(1) se utilizaron las tasas de interés de bonos cupón cero con

6/Es un modelo autorregresivo que considera el nivel de la tasa de interés observada. Las tasas de interés utilizadas fueron de 1, 12, 24, 36 y 60 meses de vencimiento. La ecuación que se considera en este modelo para la estimación y el pronóstico es

Cuadro 7 Error relativo entre cada uno de los modelos competitivos y el modelo afín-AR(1)§

| (1a) | (2a) | (3a) | (4a) | (5a) | (6a) | (7a) |

|---|---|---|---|---|---|---|

| Vencimiento en meses | CP + Afín pronóstico de las variables de estado con VAR(1) 1/ | CP + Afín pronóstico de las variables de estado con AR(1) 2/ | Tasas forward 3/ | Trayectoria fija 4/ | VAR(1) 5/ | AR(1) 6/ |

| Panel A: predicción 12 meses hacia adelante | ||||||

| 1 | 0.947 | 2.192 | 1.085 | 0.861** | 1.036 | 0.993 |

| 12 | 1.131** | 1.757 | 1.145** | 0.927 | 1.177 | 0.981 |

| 24 | 1.020** | 1.849 | 1.442** | 0.765 | 1.106 | 0.843** |

| 36 | 1.035** | 1.355 | 1.881** | 0.838** | 1.751* | 1.105 |

| 60 | 0.981** | 1.585 | 1.689** | 0.881** | 1.409 | 1.200** |

| Panel B: predicción 18 meses hacia adelante | ||||||

| 1 | 0.964 | 2.914 | 1.121 | 0.845** | 0.922 | 0.909 |

| 12 | 1.202 | 2.405 | 1.640** | 0.953 | 1.081 | 1.017 |

| 24 | 1.042 | 2.528 | 1.544** | 0.814** | 1.285 | 0.893** |

| 36 | 0.988 | 2.149 | 1.814** | 0.795** | 0.939 | 0.963 |

| 60 | 0.894* | 1.812 | 2.099** | 1.040 | 0.914 | 1.130* |

| Panel C: predicción 24 meses hacia adelante | ||||||

| 1 | 0.909 | 3.150 | 1.458** | 0.927* | 0.866** | 0.963 |

| 12 | 0.936 | 2.865 | 1.559** | 0.961 | 0.956* | 0.984 |

| 24 | 0.950** | 2.712 | 1.702** | 0.926 | 1.091 | 0.960 |

| 36 | 0.955 | 2.334 | 1.956** | 0.912 | 1.185 | 0.955* |

| 60 | 0.965** | 1.901 | 2.323** | 1.166* | 1.508** | 1.068* |

Notas: § El error relativo (columnas de 2a y de la 4a a la 7a) se obtiene como: el RMSE del modelo competitivo entre el RMSE del modelo afín-AR(1). Un valor mayor que uno implica un peor desempeño del modelo competitivo, mientras que un valor menor que uno corresponderá a un mejor desempeño del modelo competitivo. La columna 3a corresponde a los RMSEs del modelo afín a ser comparado con los otros modelos competitivos.

Uno y dos asteriscos (* y **) indican el rechazo de la hipótesis nula, de que los dos modelos comparados son iguales a 10% y 5% de significancia, respectivamente. Para los modelos de las columnas 4a-7a se utilizó la prueba de hipótesis de Harvey, Leybourne y Newbold (1997). En tanto que para la comparación de los modelos 2a-3a se utilizó la prueba de Clark y McCraken (2001, 2010), ya que estos modelos pueden considerarse anidados.

1/Corresponde al modelo afín con factores exógenos estimados mediante componentes principales (CP). Para las estimaciones se utilizaron las tasas de interés de bonos cupón cero con vencimientos de 1 a 60 meses. Las variables de estado son pronosticadas en conjunto con un AR(1).

2/Corresponde al modelo afín con factores exógenos estimados mediante componentes principales (CP). Para las estimaciones se utilizaron las tasas de interés de bonos cupón cero con vencimientos de 1 a 60 meses. Cada variable de estado es pronosticada con un AR(1).

3/Las tasas forward se estimaron con datos observados de las tasas de interés de bonos cupón cero mediante la fórmula:

4/El pronóstico fuera de muestra de una trayectoria fija se estimó mediante la relación

5/Para la estimación y el pronóstico del VAR(1) se utilizaron las tasas de interés de bonos cupón cero con

6/Es un modelo autorregresivo que considera el nivel de la tasa de interés observada. Las tasas de interés utilizadas fueron de 1, 12, 24, 36 y 60 meses de vencimiento. La ecuación que se considera en este modelo para la estimación y el pronóstico es:

Adicionalmente, para reforzar los resultados se realizan pruebas estadísticas en las que se compara si los pronósticos de los modelos afines son iguales que los pronósticos obtenidos de los otros cuatro modelos considerados: las tasas forward, la trayectoria fija, el VAR(1) y el AR(1) (todos estimados con datos observados). Para ello, se utiliza el estadístico de prueba de Harvey, Leybourne y Newbold (1997), en adelante HLN. Además, para el caso en que los modelos comparados sean anidados se considera el estadístico propuesto por Clark y McCraken (2001, 2010), en adelante CM. La estimación de estos estadísticos aparecen como asteriscos en los Cuadros 6 y 7, en los que uno y dos asteriscos (* y **) representan el rechazo de la hipótesis nula de que los pronósticos de los dos modelos comparados son iguales a 5% y 10 de significancia, respectivamente. Más aún, en los Cuadros A.1 y A.2 del apéndice se muestran explícitamente los valores de dichos estadísticos de prueba, según sea su caso de aplicación.

Al comparar entre los dos modelos afines se tiene que, el modelo afín-VAR (columna 2 del Cuadro 6), tiene un mejor desempeño que el modelo afín-AR (columna 3a del Cuadro 7). En promedio, el primer modelo afín tiene menores RMSEs que el segundo modelo afín mencionado. Aunque, de acuerdo con el estadístico CM en un horizonte de 18 y 24 meses, los pronósticos de estos modelos son similares para los diversos vencimientos analizados, con excepción del vencimiento a 60 meses, en cuyo caso el primer modelo afín es mejor. No obstante, para un horizonte de 12 meses, el segundo modelo afín proporciona mejores pronósticos que el primero.

En general, los pronósticos de las tasas de interés fuera de muestra obtenidos mediante los modelos afines (Cuadros 6 y 7) generan, en promedio, mejores resultados que las tasas forward (columnas 4 y 4a). Es decir, la mayoría de los RMSEs de los modelos afines son menores que los de las tasas forward para los tres horizontes pronosticados, así como para todas las tasas de interés con vencimientos seleccionados de 1, 12, 24, 36 y 60 meses. El estadístico HLN refuerza estos hallazgos, excepto el vencimiento a 1 mes para los horizontes de 12 y 18 meses, en el cual proporciona igualdad de pronósticos.

Para el modelo afín-AR (Cuadro 7), se tiene que sus RMSEs, en promedio, son menores que los de un VAR(1) que utiliza las tasas de interés observadas (columna 6a). Sin embargo, el estadístico HLN muestra igualdad de pronósticos para los horizonte de 12 y 18 meses para casi todos los vencimientos y en el horizonte de 24 meses solo para los vencimientos de 24 y 36 meses. Además, el modelo afín de igual manera proporciona, en promedio, pronósticos comparables con el AR(1) que utiliza las tasas de interés observadas (columna 7a). Lo que es reforzado con el estadístico HLN, con excepción de los vencimientos a 24 meses para los horizontes de 12 y 24 meses y a 60 meses para los tres horizontes considerados. Por su parte, la trayectoria fija (columna 5a) proporciona menores RMSEs que el modelo afín. Sin embargo, siete de los 15 pronósticos son iguales de acuerdo con el estadístico HLN, en otros siete gana la trayectoria fija y en uno el modelo afín.20

Con respecto al buen desempeño que tiene el modelo afín-VAR (Cuadro 6), se tiene que para los tres horizonte de pronóstico, en promedio, proporciona pronósticos comparables de acuerdo con el estadístico HLN con el VAR(1) y el AR(1) que utilizan tasas de interés observadas (columnas 6 y 7, respectivamente), excepto de la tasa de interés a 60 meses para el AR(1). Asimismo, el modelo afín también es comparable, en promedio y al usar el estadístico HLN, con la trayectoria fija (columna 5) y es mejor para el vencimiento de 60 meses en los horizontes de 18 y 24 meses.21

Para resumir y al considerar el resultado de las pruebas de hipótesis correspondientes se tiene que, en particular, el modelo afín-VAR proporciona pronósticos similares a un VAR(1) y un AR(1) para todos los vencimientos, con excepción del vencimiento a 60 meses para el horizonte de 24 meses, en el cual dicho modelo afín tiene un mejor desempeño. Adicionalmente, aunque la trayectoria fija presente menores RMSEs que el modelo afín-VAR, la prueba de hipótesis HLN sugiere que ambos modelos, en promedio, tienen pronósticos comparables para casi todos los vencimientos y los tres horizontes de pronóstico, excepto para el vencimiento a 60 meses el cual resulta mejor en el modelo afín para los horizontes de 18 y 24 meses.

6. Conclusiones

En el estudio se mostró que al utilizar un modelo afín con factores exógenos (estimados mediante la técnica de componentes principales), el cual incluye la condición de no arbitraje y aversión al riesgo, proporciona un buen a juste dentro de muestra de la estructura temporal de las tasas de interés en México, sobre todo para los vencimientos de corto y mediano plazo.

Adicionalmente, el modelo afín incrementa el desempeño de sus pronósticos fuera de muestra en horizontes de 24 meses, en especial para el vencimiento de más largo plazo considerado, es decir 60 meses. Sin embargo, para horizontes de corto y mediano plazo, en promedio y de acuerdo co los estadísticos HLN y CM, es competitivo con los pronósticos de los otros tres modelos de referencia, tales como el AR(1), el VAR(1) y la trayectoria fija (o caminata aleatoria), estimados con datos observados, con excepción de la trayectoria fija para los vencimientos de 24 y 36 meses. En general, el modelo afín proporciona mejores pronósticos que las tasas forward.

Una explicación de por qué los modelos afines predicen mejor los vencimientos de largo plazo en horizontes largos se debe a que éstos incluyen aversión al riesgo en la estimación de la estructura temporal de las tasas de interés, lo que los hace más robustos en ambientes de inestabilidad de parámetros, no linealidades y no normalidad (ver Yu y Zivot, 2011).

Cabe destacar que otras ventajas de los modelos afines son que, por un lado, pueden ser extendidos de tal manera que se puedan incorporar factores macroeconómicos y financieros, lo cual podría ayudar a mejorar el pronóstico fuera de muestra. En tanto que, por otro lado, se pueden estimar y pronosticar rendimientos que no están específicamente incorporados dentro de la muestra, por ejemplo, los vencimiento a 9, 15, 25, 33, 59 meses, entre otros.

nueva página del texto (beta)

nueva página del texto (beta)