Códigos JEL: C35; M41

Introducción

La aplicación del concepto de valor razonable a la información presentada en los estados financieros de las empresas implica una serie de retos a la profesión contable, principalmente porque esta normativa puede ser muy compleja y difícil de aplicar. La mayor parte de la discusión profesional se ha centrado en aspectos técnicos relativos a la aplicación de los enfoques y métodos propuestos por los organismos emisores de los pronunciamientos contables. Sin embargo, aunque en la agenda contable internacional se reconoce la importancia del debate de aspectos técnicos, no se le ha dado la relevancia que amerita la investigación sobre los factores que pueden afectar el juicio profesional en la aplicación del valor razonable.

La normativa contable actual, tanto la ASC 820, emitida por la Junta de Normas de Contabilidad Financiera (Financial Accounting Standards Board [FASB]), como la NIIF 13, emitida por la Junta de Normas de Contabilidad Internacional (International Accounting Standard Board [IASB]), requiere que la gerencia establezca el nivel de jerarquía de los datos de valor razonable. La normativa contable antes mencionada establece que los niveles 1 y 2 requieren el uso de información de mercado, mientras que el nivel 3 requiere fundamentalmente información proveniente de la gerencia. Es así como la gerencia, en el caso del nivel 3, define modelos e insumos para determinar el valor razonable de un activo o pasivo. Es decir, que la aplicación del concepto de valor razonable implica el uso de juicio profesional por parte de la gerencia financiera. Este juicio se puede ver afectado por diferentes factores. La discreción que tiene la gerencia en la aplicación de esta normativa contable puede provocar que la información divulgada no refleje la verdadera situación financiera de las empresas, por lo que es importante analizar qué factores influyen en la selección del nivel de jerarquía a aplicar. De hecho, muchos analistas argumentan que fue la aplicación del ASC 820 una de las causas principales de la crisis financiera de 2008 (Harris y Kutasovic, 2011).

En este estudio se analizan los factores que influyen en la selección del nivel de jerarquía de valor razonable. El objetivo primordial de esta investigación es examinar si la selección del nivel de jerarquía está relacionada con la eficiencia contractual, con la reducción en la asimetría de información o con la posibilidad de conducta oportunista por parte de la gerencia. Estos factores ya han sido establecidos en la teoría de contabilidad como posibles razones que motivan a la gerencia a la selección de determinados métodos de contabilidad (Watts y Zimmerman, 1986).

Para cumplir con el propósito del estudio se analizaron los estados financieros del año 2013 de 40 empresas latinoamericanas que presentan sus activos y pasivos a valor razonable siguiendo NIIF 13 y cuyas acciones se cotizan públicamente. La muestra incluye compañías en la industria de la banca, manufactura, transportación, energía y telecomunicaciones. Se utilizó un modelo de regresión logística para examinar las hipótesis con 40 observaciones de compañías latinoamericanas ubicadas en Argentina, Brasil, Chile, Colombia, México y Perú.

Este trabajo aporta a la investigación sobre los factores que motivan a la gerencia a la selección de determinados métodos de contabilidad. También aporta al debate sobre el uso de valor razonable y sus formas de medición, mercado versus modelo empresarial y el impacto de las variables financieras en la selección del método de contabilidad. Los resultados pueden ser utilizados para evaluar los incentivos que tienen los gerentes de empresas latinoamericanas al momento de seleccionar el nivel de jerarquía en la aplicación del pronunciamiento NIIF 13.

A continuación se presenta la revisión de literatura, la metodología, los resultados, y las conclusiones. Esta investigación se limitó al análisis de los estados financieros de 40 corporaciones públicas; por tanto, los resultados no pueden generalizarse a nivel de todas las empresas latinoamericanas.

Normativa contable sobre el valor razonable

Los organismos que rigen la contabilidad a nivel global requieren el uso de valor razonable. Tanto el FASB como el IASB han emitido estándares para ayudar al preparador y al usuario de los estados financieros en la medición e interpretación del valor razonable. El Tópico 820 es una guía sobre cómo las empresas deben medir y divulgar valor razonable en sus estados financieros y aplica a cualquier pronunciamiento del FASB que permita o requiera el uso de valor razonable. También, la NIIF 13, emitida por el IASB, reemplaza, mediante un solo estándar, la orientación sobre la medición del valor razonable contenida en la literatura contable existente, define valor razonable, proporciona orientación sobre cómo determinar el valor razonable y requiere revelaciones acerca de las mediciones del valor razonable.

Estos pronunciamientos definen el valor razonable como el precio que se recibiría al vender un activo o se pagaría al transferir un pasivo en una transacción ordenada entre los participantes del mercado a la fecha de medición. La norma define valor razonable a base del precio de salida, lo que implica tener una visión diferente en la forma de medir y comprender la información financiera. Otros conceptos relevantes en la definición son la transacción ordenada -es decir, sin presiones, en condiciones normales e independientes-, y participantes, compradores y vendedores deben ser independientes y conocedores; también el mercado principal, donde se supone que se da la transacción, donde se vendería el activo o transferiría el pasivo con el mayor volumen y nivel de actividad, y el mercado más ventajoso, aquel que maximice lo que se recibiría por el activo o minimice la cantidad que se pagaría por transferir el pasivo.

En el nivel 3, la normativa contable internacional recomienda técnicas de valoración que sean consistentes con el enfoque de costo, el enfoque de mercado y el enfoque de ingreso. Las técnicas utilizadas dependerán de las características, de las circunstancias y de la disponibilidad de la información. Luego de evaluar las técnicas, las empresas siguen una jerarquía que provee guías sobre cómo determinar el valor razonable con el fin de aumentar la constancia y comparabilidad en su uso.

La jerarquía de medición

Los pronunciamientos ASC 820/NIIF 13 establecen la jerarquía en función de la naturaleza del instrumento (activo o pasivo), de la disponibilidad de información de mercado y del volumen de transacciones. Se distinguen 3 niveles de jerarquía basados en los insumos; el nivel más alto de prioridad corresponde a los insumos observables (niveles 1 y 2), y la prioridad más baja, a los insumos no observables (nivel 3).

Los insumos del nivel 1 son precios cotizados en los mercados activos para activos y pasivos idénticos. El mercado activo se define como aquel donde las transacciones ocurren con suficiente frecuencia y volumen para proveer información de precios en forma continua. Los insumos de nivel 2 incluyen precios cotizados de activos o pasivos similares en un mercado activo u otros insumos de mercado observables (por ejemplo, tasas de interés de mercado, curva de rendimiento, tasa de descuento). También incluyen precios de activos o pasivos idénticos en mercados que no son activos; es decir, mercados donde existen pocas transacciones, los precios no son corrientes, o los precios varían sustancialmente a través del año.

La gerencia puede utilizar el nivel 3 cuando existe muy poca o ninguna actividad a la fecha de medición. Este nivel refleja la creencia de la gerencia sobre los supuestos que los participantes del mercado utilizarían para determinar el valor razonable del activo o pasivo, incluyendo insumos tales como los flujos de efectivo futuro y las tasas de descuento.

Se enfatiza que las técnicas de divulgación usadas para medir el valor razonable deben maximizar el uso de los datos de entrada observables y minimizar el uso de los no-observables. También requieren divulgación por nivel, la cual dependerá de la naturaleza de la medición y el nivel en el cual se clasifica. La importancia del nivel reside en la confianza que tenga el usuario de los estados financieros en los valores presentados por la gerencia.

Jerarquía de medición 3: costos y beneficios

La aplicación de valor razonable requiere el uso del juicio profesional de las personas a cargo de la valoración. No obstante, la necesidad de una conducta ética/profesional es mayor en el caso del tercer nivel, porque el utilizar insumos no observables plantea la posibilidad de 2 tipos de errores: error en los modelos/insumos y manipulación por parte de la gerencia. Por lo tanto, según Xu (2013), la gerencia tiene la oportunidad de manipular las ganancias.

La evidencia temprana de estudios que observan la relación entre niveles jerárquicos y su impacto sobre el valor de las acciones de las empresas sugiere una relación estadística significativa entre el nivel jerárquico de medición y el precio de la acción. La evidencia empírica ha demostrado que el mercado "castiga" más al nivel 3, descontando el precio de la acción en mayor proporción debido al aumento en riesgo percibido (Song, Thomas y Yi, 2010; Riedl y Serafeim, 2011; Kolev, 2009; Cullinan y Zheng, 2012).

Además de aumentar la percepción de riesgo, también aumenta los costos de auditoria. Esto es así ante la necesidad de los auditores de verificar los modelos e insumos utilizados por la gerencia cuando se utiliza el nivel 3 de divulgación (Ettredge, Xu y Yi, 2010; Cheng, Lam, Smieliauskas y Ye, 2010).

El uso de modelos por parte de la gerencia para informar el valor razonable de un activo es aconsejable si no existe un mercado activo, según una parte de prensa conjunta de la Securities and Exchange Commission y el FASB (SEC, 2008). De hecho, la normativa contable establece que el método de costo es una de las alternativas de valoración que se puede utilizar bajo el nivel 3. Además, presupone que en mercados relativamente ilíquidos (no activos), como los de algunos países de América Latina, el nivel 3 de jerarquía debería ser la alternativa preferida.

A pesar de las recomendaciones del SEC y el FASB, las empresas siguen reacias a utilizar el nivel 3 (Johnson, 2009), ya sea por falta de conocimiento adecuado del ASC 820/NIIF 13, o carencia de recursos internos para generar los modelos. También, según Earley, Hoffman y Joe (2012) y Riedl y Serafeim (2011), el uso de este nivel tiende a ser evitado y la gerencia tiene tendencia a utilizar el nivel 2 ante la posibilidad de que el mercado descuente el precio de la acción si se utiliza el nivel 3.

Existen argumentos encontrados en cuanto a la simetría. Algunos autores establecen que la presencia de nivel 3 causa más asimetría debido a la incapacidad por parte del usuario de los estados para corroborar los estimados, mientras que otros estudios señalan que la gerencia aprovecha la divulgación de nivel 3 para reducir la asimetría (Cheng et al., 2010). Por otro lado, Yao, Percy, Hu y Stewart (2014) concluyen, en un estudio aplicado a 146 bancos en 18 países, que la aplicación del nivel 3 está asociada con factores a nivel de empresas. Estos factores fueron apalancamiento financiero, rentabilidad (medida por el ingreso neto), razón de capital de los bancos en nivel 1 de clasificación de capital e independencia del comité de auditoría y el tamaño del banco.

Relevancia y confiabilidad

La normativa de valor razonable es uno de los tópicos contables más discutidos en los últimos años. A continuación se presentan los diferentes argumentos a favor y en contra de su aplicación.

Los argumentos de los defensores de la contabilidad de valor razonable descansan sobre el concepto de relevancia. Los defensores entienden que la relevancia, característica cualitativa fundamental que debe tener la información financiera para que esta sea útil para los usuarios, no se tiene en consideración cuando se usa costo histórico. Estos argumentan que la contabilidad de valor razonable presenta una medida más adecuada del verdadero valor del activo o pasivo (Veron, 2008; Barth, Beaver y Landsdman, 2001; Palea, 2002).

Los que se oponen argumentan que una característica común de las economías que prosperan es la presencia de información de contabilidad confiable. Esta característica es indispensable porque la mayoría de los usuarios no tienen el tiempo ni el conocimiento necesarios para evaluar la veracidad de la información. La confiabilidad significa que los números y las descripciones presentan lo que realmente existió o sucedió. Los opositores aseguran que el valor razonable es potencialmente engañoso para activos que se mantienen hasta su vencimiento; que los precios pudieran estar distorsionados por las ineficiencias de mercado, tales como la falta de liquidez e inversionistas irracionales; que el modelo de valor razonable no es confiable, y que el valor razonable contribuye al ciclo en los sistemas financieros (Barth, 2004; Penman, 2007; Benston, 2008; Ryan, 2008).

El hecho de que el precio de mercado se utilice con más frecuencia en países con mercados de capital desarrollado, como Estados Unidos, no garantiza que este sea el mejor indicador del valor. La crisis financiera de 2008 demostró que en mercados ilíquidos y poco ordenados el precio transado en el mercado es más producto de especulación que de fundamentos. Se acusó a las reglas contables de exacerbar la crisis financiera global (Harris y Kutasovic, 2011). Precisamente debido a esto fue que los entes encargados de emitir la normativa contable ajustaron dichas normas incluyendo el requisito de que el mercado tuviese orden y liquidez. La gran lección para los organismos encargados de la normativa contable fue que no necesariamente el valor razonable nos da el mejor indicador cuando no se dan las condiciones tales como mercados líquidos, bases de datos con precios adecuados y capacidad para trabajar con modelos.

Selección de métodos contables

Los trabajos de Holthausen (1990), Watts y Zimmerman (1978) y Field, Lys y Vicent (2001) constituyen la base teórica de este trabajo. La teoría positiva de la contabilidad, desarrollada por Watts y Zimmerman (1978), es especialmente importante como marco teórico aplicable a la selección gerencial de métodos contables. A continuación se establecen las bases para clasificar las razones que motivan la selección de determinados métodos de contabilidad:

•. Eficiencia contractual . Esta teoría se refiere a que las partes en un contrato utilizan números producidos por los métodos contables para monitorear dichos contratos. El uso de valor razonable pudiera aumentar el costo de agencia (los costos de monitoreo) por variadas razones. Entre mayores sean las fluctuaciones en ganancias, dados cambios en los valores de mercado, mayor pudiera ser el riesgo percibido por los acreedores e inversionistas. Aún más, las razones financieras para monitorear el cumplimiento con las cláusulas de los contratos de deuda podrían ser violadas, lo que aumentaría la probabilidad de un desaire técnico y, por lo tanto, la necesidad de volver a la mesa de negociaciones. Además, en los casos de mercados poco líquidos existe poca posibilidad de verificar los valores de mercados utilizados por la gerencia; esto aumenta el riesgo de litigación y los acreedores prefieren métodos conservadores de contabilidad (Watts, 2003; Qiang, 2007). La literatura muestra evidencia de la presencia de eficiencia contractual como razón para seleccionar el método para hacer el estimado (Beatty y Webter, 2005).

•. Asimetría de información . Esta teoría estudia las decisiones cuando la gerencia tiene información relevante que los usuarios de la información financiera no tienen. Una de las razones que a menudo es citada por los encargados de establecer la normativa contable a nivel mundial es que el uso de valor razonable reduce la asimetría de información que existe entre la gerencia y los usuarios de los estados financieros. La asimetría se reduce en la medida que se da información más reciente de los valores de los activos y pasivos de la empresa (Ball, 2006; Danbolt y Rees, 2008).

•. Oportunismo gerencial . Esta teoría se refiere a que la gerencia utiliza la flexibilidad inherente de las normas de contabilidad para aminorar las fluctuaciones en las ganancias. Típicamente, la gerencia va a tratar de seleccionar métodos contables que provoquen menos volatilidad en las ganancias de la empresa. Por lo tanto, cambios en el valor de mercado que impacten las ganancias motivan a que la gerencia tenga preferencia por métodos que disminuyan dichos cambios; esto provoca que la gerencia sea oportunista al momento de escoger el método de contabilidad (Heflin, Swon y Wild, 2002; Graham, Campbell y Rajgopal, 2005).

La determinación del valor razonable va a depender de la aplicación de los métodos, de los supuestos y de los datos de entrada que haga la gerencia. Estos parámetros deben ser seleccionados por la gerencia de las empresas empleando criterios únicamente profesionales, guiados por un marco de conducta ética. Es importante que los modelos y estimados sean preparados siguiendo las más altas normas profesionales (González y Vega, 2009).

La jerarquía establecida, en función de la observación de los datos de entrada y modelos utilizados, pudiera ser utilizada por los usuarios de la información financiera como un mecanismo para evaluar la calidad de los estimados de valor razonable. En la medida que los datos de entrada sean observables (niveles 1 y 2) el resultado de la aplicación de los modelos tendrá más credibilidad que en el caso en que dichos datos de entrada no sean observables (nivel 3). Una menor calidad de estimado de valor razonable pudiera interpretarse como menor calidad de los estados financieros, con las consecuencias que dicha percepción tiene en la evaluación de la empresa.

Metodología

Muestra y datos

Para conocer cómo las empresas están aplicando el valor razonable se examinaron los estados financieros del año 2013 de 40 compañías latinoamericanas. Esta información se obtuvo de los informes sometidos a la Securities and Exchange Commission (SEC) estadounidense.

La tabla 1 presenta los datos.

Tabla 1 Muestra de empresas por país

| País | Compañías, n | Proporción | Jerarquía 3, n (%) |

|---|---|---|---|

| Argentina | 7 | 17,5% | 3 (43) |

| Brasil | 14 | 35,0% | 4 (31) |

| Colombia | 2 | 5,0% | 0 (0) |

| Chile | 7 | 17,5% | 2 (29) |

| México | 9 | 22,5% | 3 (33) |

| Perú | 1 | 2,5% | 0 (0) |

| 40 | 100% |

Fuente: http://www.sec.gov/edgar.shtml#.VQX8y9EtDt4 (2013)

Este estudio se enfoca en empresas de Latinoamérica que reportan sus activos y pasivos en sus estados financieros a valor razonable siguiendo el ASC 820 o el NIIF 13. La muestra incluye compañías de sectores de la banca, manufactura, transportación, energía y telecomunicaciones. Los estados financieros fueron obtenidos del informe F20 del año 2013 que las compañías extranjeras deben someter anualmente al SEC de Estados Unidos. La información de las razones financieras se extrajo del banco de datos Bloomberg.

Inicialmente se seleccionaron 56 compañías; de estas, 40 presentaban todos los datos necesarios para examinar las hipótesis desarrolladas. La mayor parte de las compañías son brasileñas. Brasil es el país que más estados financieros presenta con la utilización del nivel 3. Argentina es el país con el mayor porcentaje (43%) entre sus compañías que usan el nivel 3 en la jerarquía de la aplicación de valor razonable.

Hipótesis

Utilizando como fundamento la revisión de literatura, se desarrollaron las hipótesis concernientes a razones de eficiencia, en términos de reducción de los costos políticos y la protección a los acreedores; a asimetría de información, y a oportunismo gerencial. Este estudio utiliza una metodología muy similar a la aplicada por Yao et al. (2014) y por Quagli y Avallone (2010). La diferencia fundamental es que en este estudio se utiliza una variable dependiente dicótoma y se aplica la metodología a la selección de niveles de jerarquía en la aplicación del ASC 820.

Eficiencia contractual

Mientras más conservadores sean los métodos contables, mayor será la reducción de los costos de agencia incurridos para la protección del acreedor (Watts, 2003; Qiang, 2007). Por lo tanto, se anticipa que existe una relación positiva entre el uso de la deuda y la divulgación de valor razonable en el nivel de jerarquía 3.

H1. La probabilidad de utilizar el nivel 3 aumenta si la empresa tiene una alta proporción de deuda a capital.

Entre más visible sea la empresa y mayor tamaño de los activos, mayor será el escrutinio sobre la ganancia reportada. El tamaño ha sido mencionado específicamente como criterio para llevar acciones contra las empresas. Por consiguiente, las empresas grandes van a tener más incentivos para divulgar información más detallada y así minimizar el riesgo de litigación. Entonces se puede concluir que el costo político aumenta con el tamaño de los activos.

H2. La probabilidad de seleccionar el nivel 3 aumenta con el tamaño de la firma.

El tamaño también ha sido mencionado en cuanto a los recursos de la empresa disponibles para crear un equipo interno o subcontratación de consultores externos con el fin de cumplir con el nivel de detalle que requiere la divulgación bajo el nivel 3 (Earley et al., 2012).

Asimetría de información

Si los mercados no son líquidos o es difícil obtener insumos de carácter público para el modelo, entonces los gerentes van a tratar de utilizar el nivel 3 de divulgación de tal manera que se informe claramente acerca del "verdadero" valor de los activos y pasivos. Por lo tanto, se puede establecer una clara asociación entre el uso del nivel 3 y la asimetría de información

Típicamente, se utiliza en la literatura la razón de valor de mercado a valor en libros del capital (Smith y Watts, 1992; Amir y Lev, 1996). Se presume que el valor de mercado del capital captura fundamentalmente el valor de las oportunidades de crecimiento, mientras que el valor en libros del capital refleja el valor de los activos netos reportados en los estados financieros. Por lo tanto, entre mayor sea esta razón, mayor es la asimetría de información y más motivación va a tener la gerencia para seleccionar la alternativa de valor razonable de nivel 3 y menor la intención de reportar valor de mercado (niveles 1 y 2) para reducir la brecha de asimetría. Por consiguiente:

H3. La probabilidad de utilizar el nivel 3 aumenta mientras mayor sea la diferencia entre el valor de mercado y el valor en libros del capital de una empresa.

Oportunismo gerencial

Existe evidencia de que el oportunismo gerencial se manifiesta implantando métodos contables que "suavizan" las ganancias (Heflin et al., 2002; Graham et al., 2005). Por lo tanto, podemos esperar una relación inversa entre el valor razonable divulgado en la jerarquía 3 y la volatilidad de las ganancias.

H4. La probabilidad de seleccionar el nivel 3 de jerarquía aumenta, si hay un aumento en la volatilidad de las ganancias reportadas.

Investigación empírica y definición de variables

Se utilizaron 2 procedimientos para este análisis: la prueba no paramétrica de clasificación de suma de 2 muestras Mann-Whitney-Wilcox y una regresión logística. La prueba no paramétrica se utilizó para analizar las diferencias entre las variables independientes entre grupos de firmas que utilizan el nivel 3 y aquellas que no lo hacen. El modelo de regresión logístico se utilizó para examinar la relación entre la selección del nivel de jerarquía en las empresas latinoamericanas y las variables establecidas. El modelo binomial tiene 2 posibles resultados (0, 1), p covarianzas y un término constante (β) denotado por el vector x . La función logística se puede describir como sigue:

El modelo supone la siguiente relación entre las variables explicativas propuestas y el nivel de jerarquía de divulgación del valor razonable:

Donde,

La tabla 2 resume las variables utilizadas como variables independientes y el signo que predecimos para cada variable y el nivel de jerarquía 3 bajo el ASC 820/NIIF 13.

Tabla 2 Variables independientes y signos anticipados de las variables independientes Las variables se agrupan de acuerdo a su hipótesis principal de nivel de jerarquía

| Hipótesis | Signo anticipado | Indicador | Nombre variable | |

|---|---|---|---|---|

| Eficiencia contractual | ||||

| La probabilidad de uso de nivel 3 aumenta con más deuda | H1 | + | Deuda/Activos | APA |

| La probabilidad de uso de nivel 3 aumenta con tamaño | H2 | + | Log de activos totales | TAM |

| Asimetría de información | ||||

| La probabilidad de uso de nivel 3 aumenta entre mayor sea la asimetría | H3 | + | Valor de mercado a valor en libros del capital | MERLIB |

| Oportunismo gerencial | ||||

| La probabilidad de uso de nivel 3 aumenta con el incremento en volatilidad de las ganancias | H4 | + | Desviación estándar ganancia de operaciones a desviación estándar flujo de efectivo de operaciones | SUAGAN |

Fuente: elaboración propia

Análisis de los resultados

Resumen estadístico

La tabla 3 presenta un resumen de las estadísticas para la muestra de las 40 compañías. De la información de esta tabla se desprende que hay una dispersión mayor en el nivel de apalancamiento, lo que puede afectar el poder explicativo de esta variable. La proporción de deuda a capital en una empresa puede ser afectada por la disponibilidad de crédito y las ventajas fiscales provistas por el financiamiento con deuda. También por el acceso limitado a otras fuentes de financiamiento, por ejemplo, el mercado de acciones, y por la industria en la que participa, debido a que por lo regular las empresas tienden a tener un nivel de apalancamiento financiero muy parecido al de sus pares.

Tabla 3 Resumen estadístico de las variables explicativa para las compañías en la muestra (n=40)

| Variables independientes | Media | Desviación estándar | Mínimo | Máximo |

|---|---|---|---|---|

| APA | 26.4% | 13.6 | 0.8% | 55.0% |

| TAM | 3.97 | 0.72 | 1.68 | 5.5 |

| SUAGAN | 65.7% | 0.33 | 0.4% | 1.2% |

| MERLIB | 2.09 | 1.07 | 0.461 | 5.33 |

APA: apalancamiento; MERLIB: valor de mercado a libros del capital; SUAGAN: "suavización" de ganancias; TAM: tamaño.

Fuente: elaboración propia.

Prueba no paramétrica de Mann-Whitney

Para comenzar el análisis, utilizamos la prueba de Mann-Whitney para comparar las compañías que reportaron valor razonable utilizando nivel 3 y las que solo utilizaron niveles 1 y 2. Tomando en consideración que es una muestra pequeña, se utilizó esta prueba no paramétrica en lugar de utilizar la prueba estadística-t. La tabla 4 muestra las diferencias entre las variables independientes.

Tabla 4 Prueba de clasificación Mann-Whitney de 2 muestras grupo nivel 3 (N3=12) vs grupo niveles 1 y 2 (N12=28)

| Variable explicativa | Estadística - Z | Pr > I Z I |

|---|---|---|

| APA | − 0.266 | 0.791 |

| TAM | − 2.22 | 0.026* |

| SUAGAN | 0.852 | 0.394 |

| MERLIB | 1.156 | 0.248 |

APA: deuda a capital; MERLIB: razón de valor de mercado a valor en libros del capital; SUAGAN: desviación estándar ganancias operacionales a desviación estándar flujo de efectivo; TAM: log de activos totales.

* Indica significancia estadística a menos del 5%. Las compañías que reportaron información de valor razonable utilizando nivel 3 de jerarquía fueron 12; las firmas que solo reportaron valor razonable utilizando solo niveles 1 y 2 fueron 28.

Fuente: elaboración propia.

El tamaño de los activos (TAM), consistente con el costo político, es estadísticamente significativo. Dicha diferencia parece confirmar el hecho de que entre más grande sea la empresa, más divulgación va a tratar de hacer debido al riesgo político y al riesgo de litigación. Otra consideración importante es que entre mayor sea el tamaño de la compañía, más recursos van a tener para cumplir con las exigencias de la divulgación en el nivel 3, según lo requieren ASC 820/NIIF 13.

La otra diferencia con el signo correcto es la de apalancamiento (APA). Aunque no sea estadísticamente significativa en este análisis de una sola variable a la vez, muestra que el promedio (media y mediana) del apalancamiento en compañías que reportan nivel 3 es mayor que el promedio de las compañías que solo reportan niveles 1 y 2.

Las variables que se utilizan para examinar las hipótesis de oportunismo gerencial y asimetría de información no muestran diferencias con el signo correcto (negativo) y tampoco dichas diferencias son estadísticamente significativas. Los resultados relativos a la variable que examina la hipótesis de asimetría de información (MERLIB) pueden estar altamente influenciados por la presencia de bancos en la muestra. Los bancos, típicamente, tienen una proporción de valor de mercado a valor en libros de capital muy cercana a uno, por lo que es poco probable que haya diferencias sustanciales entre los grupos analizados (nivel 3 versus niveles 1 y 2).

Análisis multivariable

En la tabla 5 se presentan los coeficientes de correlación Spearman para las variables independientes.

Tabla 5 Matriz de correlación Spearman

| Variables | Nivel 3 | APA | TAM | SUAGAN | MERLIB |

|---|---|---|---|---|---|

| Nivel 3 | 1 | ||||

| APA | 0.04 | 1 | |||

| TAM | 0.34* | 0.05 | 1 | ||

| SUAGAN | −0.13 | 0.08 | −0.21 | 1 | |

| MERLIB | −0.17 | −0.14 | −0.12 | −0.31* | 1 |

APA: apalancamiento; MERLIB: razón de valor de mercado a valor en libros del capital; SUAGAN: suavización de las ganancias; TAM: tamaño.

* Estadísticamente significativa al 5%.

Fuente: elaboración propia

Los resultados presentados en la tabla 5 confirman el análisis de Mann-Whitney, que muestra que el tamaño de las compañías está íntimamente relacionado con el uso del nivel 3. De igual forma, existe una correlación positiva, aunque baja y no estadísticamente significativa, del uso del nivel 3 y el apalancamiento. Las otras 2 variables, SUAGAN y MERLIB, tienen una relación inversa a la anticipada en las hipótesis, por lo que no se puede alcanzar conclusión alguna, ya que no es estadísticamente significativa.

La tabla 5 también muestra las correlaciones Spearman entre las variables independientes. La más interesante, por el tamaño, el signo y su significancia estadística, es la correlación entre la suavización de las ganancias y la razón de valor de mercado a valor en libros del capital. Este resultado sugiere que, en el caso de las compañías latinoamericanas, entre mayor sea la asimetría de información, menor es la aplicación de técnicas contables para aminorar la volatilidad de las ganancias con respecto a los flujos de efectivo.

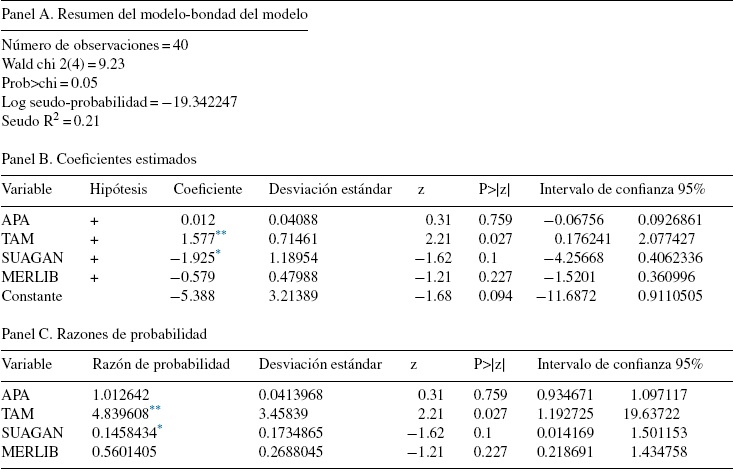

La tabla 6 presenta los resultados del modelo de regresión logística. El objetivo con este modelo de regresión es identificar el papel que juegan las diversas variables independientes sobre la propensión a que se utilice el nivel 3 de divulgación.

Tabla 6 Resultados de la regresión logística

APA: apalancamiento; MERLIB: razón de valor de mercado a valor en libros del capital; SUAGAN: suavización de las ganancias; TAM: tamaño.

* Significancia al 10%.

** Significancia al 5%.

Selección =0 (niveles 1 y 2).

Fuente: elaboración propia.

El panel A de la tabla 6 indica la capacidad del modelo explicando la selección de forma de divulgación, con una significancia de razón de probabilidad chi-cuadrado de 0.05 y una Seudo-R2 de 0.21. No se debe confundir la Seudo-R2 con la R2 del método de regresión ordinaria de mininos cuadrados; por lo regular, la Seudo-R2 da números bajos.

Las variables más significativas que impactan la probabilidad de que la gerencia seleccione el nivel 3 de la jerarquía son el tamaño de la empresa (TAM) y la posibilidad de suavización de las ganancias de la empresa (SUAGAN). La variable TAM es significativa al 5% y tiene el signo anticipado, es decir, entre más grande sea la empresa, más probabilidad de que divulgue la información sobre valor razonable utilizando el nivel 3 en la jerarquía. Mientras tanto, la variable SUAGAN es significativa al 10% y su relación con el uso del nivel 3 no está de acuerdo con la predicción de que la gerencia seleccionaría el nivel 3 de tal forma que pueda reducir la volatilidad de las ganancias.

El signo del coeficiente de APA es el correcto -en otras palabras, positivo, pero muy cerca de cero (0.012)- y no es significativo. Por otro lado, el signo de MERLIB es contrario a lo anticipado, pero una vez más, este coeficiente no es estadísticamente significativo.

El panel C de la tabla 6 muestra la transformación de los coeficientes de la regresión logística a razones de probabilidad. Estas razones nos ayudan a interpretar los posibles efectos de las variables independientes sobre la selección de nivel de jerarquía. La forma de interpretar las razones de probabilidad o de posibilidad dependerá del formato en el que se incorpora la variable en el modelo.

En el caso de la variable TAM, esta tiene una razón de probabilidad de 4.839608 (estadísticamente significativa al 2.7%). Es decir, que para cada unidad de incremento en el logaritmo de los activos totales (activos expresados como $/000) la posibilidad de selección del nivel 3 de jerarquía aumenta por 4.839608 veces. La forma de interpretar esta razón de probabilidades es la siguiente: vemos en la tabla 3 que el máximo valor de TAM es 5.5; podemos suponer que un aumento en TAM de 4.5 a 5.5 (expresado en formato de logaritmo), lo que significa un incremento de (e4.5-e5.5)*1,000 = $154,674.80, aumenta la posibilidad de utilizar nivel 3 en aproximadamente 5 veces (4.839608).

La interpretación de las razones de probabilidad para SUAGAN (razón de desviación estándar de las ganancias operacionales a desviación estándar de los flujos de efectivo) está basada en que la variable es continua y el rango es de 0.4 a 1.2% (tabla 3). Lo que procede es convertir la razón de probabilidades de 0.1458434 (= e−1.925) asumiendo un cambio de 10% en SUAGAN, o sea 0.82489 (= e−0.1925), (donde −0.1925 es el 10% de −1.925). Esto significa que la posibilidad de seleccionar el nivel 3 de jerarquía se reduce en (1 − 0.8249)*100 = 17.51% por cada 10% de aumento en el SUAGAN.

Conforme a lo anticipado, estos resultados reflejan que el tamaño de la firma como indicador de riesgo político aumenta sustancialmente la posibilidad de seleccionar el nivel 3 de la jerarquía. Por otro lado, un aumento de 10% en SUAGAN reduce la posibilidad de usar el nivel 3 en un 17.51%, asumiendo un 10% de aumento en la razón de la volatilidad de las ganancias operacionales a la volatilidad del efectivo. Por lo tanto, la gerencia parece no utilizar la oportunidad de divulgación que le provee el nivel 3 para reducir la volatilidad de las ganancias.

Conclusiones

Los resultados obtenidos sugieren que la eficiencia contractual explica la selección del nivel de jerarquía en la aplicación del ASC 820. Específicamente, podemos concluir que entre mayor sea el tamaño de los activos de la empresa, mayor es la probabilidad de que la gerencia seleccione el nivel 3 de jerarquía. Esto parece confirmar el hecho de que entre más grande sean las empresas, mayor es el riesgo legal y político. Por lo tanto, la empresa va a tratar de divulgar tanta información como sea posible para tratar de minimizar estos riesgos. Otra consideración importante que puede estar incidiendo en el resultado obtenido es el hecho de que la empresa de mayor tamaño tenga más capacidad económica y, por ende, más posibilidad de tener recursos internos -o contratar recursos externos- para cumplir con las exigencias de divulgación del nivel 3 impuestas por la normativa contable.

Los resultados no son concluyentes con respecto a la relevancia de la hipótesis de asimetría de la información al momento de seleccionar el nivel de jerarquía. De los resultados no se puede sostener que la gerencia de las empresas utiliza el nivel 3 para reducir la asimetría de información entre la gerencia y los usuarios externos de los estados financieros.

No se encontró evidencia que apoye el que la gerencia de las empresas de América Latina seleccione el nivel 3 de jerarquía con el propósito de reducir la volatilidad de las ganancias de sus empresas. Los resultados indican que, a mayor volatilidad de las ganancias, aumenta la probabilidad de que la gerencia seleccione los niveles 1 y 2. Por lo tanto, existe muy baja probabilidad de que la gerencia utilice el nivel 3 para disminuir la volatilidad de las ganancias de la compañía. Hay que recordar que los niveles 1 y 2 provocan que las ganancias sean más susceptibles a la volatilidad de los mercados. Esto pudiera implicar que es más probable que la gerencia tenga una conducta más ética de lo que hubiera sido el caso si el resultado hubiera mostrado una relación positiva entre la selección del nivel de jerarquía y la volatilidad de las ganancias. Esto es contrario a lo concluido por Yao et al. (2014), que señalan que la gerencia tiene la posibilidad de manipular las ganancias, especialmente si utiliza el nivel 3.

Este estudio sugiere que la aplicación de la contabilidad de valor razonable interactúa con muchos aspectos del ámbito empresarial, los cuales pueden ser fuente de investigaciones futuras. Los resultados de estos estudios podrían ser cada vez más trascendentes ante la preferencia cada vez mayor del uso de valor razonable como criterio de medición. Mientras tanto, el tema seguirá generando debate y será interesante observar lo que suceda en los próximos años.

nova página do texto(beta)

nova página do texto(beta)