Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

Contaduría y administración

Print version ISSN 0186-1042

Contad. Adm vol.59 n.2 Ciudad de México Apr./Jun. 2014

Relación de causalidad entre el índice de precios del productor y el índice de precios del consumidor incorporando cambios estructurales. El caso de México1

Causal link between the producer price index and consumer price index incorporating structural change. The case of Mexico

Mario Gómez Aguirre*, José César Lenin Navarro Chávez**

* Universidad Michoacana de San Nicolás de Hidalgo mgomez@umich.mx

** Universidad Michoacana de San Nicolás de Hidalgo cesar12@hotmail.com

Fecha de recepción: 26.04.2012

Fecha de aceptación: 26.11.2012

Resumen

En este artículo se analiza la relación de causalidad entre los precios del productor y del consumidor para el caso de México durante el periodo de enero de 1994 a febrero de 2012. Para ello, se utilizan las pruebas de raíz unitaria (Dickey-Fuller 1979 y 1981; Phillips-Perron, 1988; Lee-Strazicich, 2003) y pruebas de causalidad (Granger, 1969; Toda y Yamamoto,1995). Los resultados indican que, tomando en cuenta cambios estructurales y la tendencia determinística, ambos índices de precios son estacionarios. La relación de causalidad es unidireccional, de los precios del consumidor a los precios del productor.

Palabras clave: precio, causalidad, raíz unitaria, cambio estructural, México.

Clasificación JEL: E31, E50 and C32

Abstract

This paper analyzes the causal relationship between producer and consumer prices in the case of Mexico during the period 1994:01-2012:02. To do this, we use three unit root tests (Dickey-Fuller, 1979 y 1981; Phillips-Perron, 1988; Lee-Strazicich, 2003) and two tests of causality (Granger, 1969; Toda y Yamamoto,1995). The results indicate that taking into account structural changes and the deterministic trend, both price indexes are stationary. We find unidirectional causal relationship running from CPI to IPP.

Keywords: price: causality; unit root; structural change; Mexico.

JEL Classification: E31, E50 and C32

Introducción

En la actualidad no existe un consenso sobre la relación de causalidad entre el índice de precios del consumidor y del productor. Conocer esta relación de causalidad sería de gran utilidad para los bancos centrales, ya que uno de los objetivos importantes es la estabilidad del poder adquisitivo de la moneda nacional debido a que una inflación baja y predecible puede contribuir al ahorro, la inversión, el crecimiento de la actividad económica y a la creación de empleos. Recientemente, los bancos centrales cuentan con autonomía suficiente y su objetivo principal es la estabilidad de precios utilizando la política monetaria (Roa y Bkhari, 2011). La información contenida en los precios del productor pudiera ser de utilidad, en el sentido de identificar las perturbaciones de oferta y mejorar los pronósticos de la inflación de precios del consumidor (Sidaoui et al., 2009).

En la literatura sobre la relación de causalidad entre los precios del consumidor y productor existen dos mecanismos que explican la dirección de causalidad entre ellos, tanto de la demanda como de la oferta, respectivamente. Por el lado de la oferta, las materias primas sirven como inputs para la producción de bienes intermedios que a su vez sirven como inputs para la producción de bienes finales (Akcay, 2011); de esta manera, el traspaso se da de los precios de las materias primas a los precios de los bienes intermedios y a los bienes finales, así como a los precios del consumidor (Rogers, 1998). Por el lado de la demanda, los inputs entre usos en competencia es determinada por la demanda final de bienes y servicios (Akcay, 2011). De tal manera que el costo de producción se ve reflejado en el costo de oportunidad de los recursos y bienes intermedios que a su vez es producto de la demanda de bienes y servicios finales (Caporale et al., 2002); así, la relación de causalidad puede ir en un sentido u otro o en ambos.

En términos econométricos, la estabilidad de los parámetros de un modelo de regresión es una de las hipótesis básicas en econometría, la cual es necesaria para la predicción y la inferencia econométrica. Cambio estructural o inestabilidad estructural ha sido interpretada comúnmente como cambios en los parámetros de un modelo de regresión (Maddala y Kim, 1998). La estabilidad de los parámetros es una de las hipótesis básicas en econometría, la cual es necesaria para la predicción y la inferencia econométrica.

Para el caso de México sólo se conoce el trabajo de Sidaoui et al. (2009) en relación con la causalidad de precios, donde los resultados indican que la causalidad va de los precios del productor a los precios del consumidor; sin embargo, este análisis no toma en cuenta la presencia de cambios estructurales en la modelación econométrica, ya que si existen y no son especificados en el modelo se podría llegar a conclusiones incorrectas. El resto de las investigaciones para otros países tampoco han tomado en cuenta la presencia de cambios estructurales, de acuerdo con la revisión de la literatura presentada en la segunda sección.

El objetivo de nuestra investigación es analizar la relación de causalidad entre el índice de precios del productor y el índice de precios del consumidor para el caso de México incorporando cambios estructurales. Un aspecto importante es referente al periodo de estudio, para el caso de México después de 1994 se incorpora el precio del sector servicios en el índice de precios al productor y la metodología es homogénea con el índice de precios del consumidor, razón por la cual se considera que es más adecuado hacer un análisis de causalidad entre los precios; por ello, el periodo de estudio es de enero de 1994 a febrero de 2012. Después de esta introducción el estudio consta de cinco secciones; en la segunda sección se hace una breve exposición de los hallazgos sobre esta relación de causalidad, según los autores, más relevantes y recientes; en la tercera se menciona la metodología de la prueba de raíz unitaria con cambio estructural múltiple de Lee y Strazicich (2003), la prueba de causalidad de Granger (1969) y la de causalidad de Toda y Yamamoto (1995); en la sección siguiente se analizan los resultados obtenidos; finalmente, se presentan las conclusiones.

Evidencia empírica

En esta sección se hace una breve exposición de los hallazgos sobre el tema. Colclough y Lange (1982) utilizan las pruebas de causalidad de Sim (1972) y Granger (1969) para analizar la relación de causalidad entre los precios del productor y consumidor en el caso de Estados Unidos. Los resultados indican que la causalidad va de los precios del consumidor a los del productor. En este mismo sentido, también para Estados Unidos Jones (1986) muestra evidencia de que existe una causalidad bidireccional en los precios.

Caporale et al. (2002) analizan la relación de causalidad de los precios en los países del G7 para el periodo de enero de 1976 a abril de 1999. Ellos utilizan la prueba de causalidad de Toda y Yamamoto (1995) con un vector autorregresivos (VAR) de dos variables y encuentran una causalidad unidireccional de los precios del productor a los precios al consumidor en Francia y Alemania; causalidad bidireccional para Italia, Japón, Reino Unido y Estados Unidos; y ninguna relación de causalidad para el caso de Canadá. Al utilizar un VAR con cinco variables, los resultados indican que la causalidad es unidireccional de los precios del productor a los precios del consumidor para todos los países.

Ghazali et al. (2008) analizan la relación de causalidad de los precios del productor y consumidor para el caso de Malasia durante el periodo de enero de 1986 a abril de 2007, utilizando para ello las pruebas de causalidad de Granger (1969) y Toda y Yamamoto (1995). Sus resultados muestran evidencia de una relación de equilibrio de largo plazo entre los precios y una causalidad unidireccional de los precios del productor a los precios del consumidor. Sidaoui et al. (2009) analizan la relación de causalidad entre el índice nacional de precios al productor y el índice nacional de precios al consumidor para el periodo de enero 2001 a junio de 2009. Utilizando las pruebas de causalidad de Granger los resultados indican que al parecer la información de los precios del productor es útil para mejorar los pronósticos de la inflación de los precios del consumidor, ya que la causalidad va de los precios del productor a los precios del consumidor.

Aviral y Muhammad (2010) analizan la relación de causalidad entre los precios del productor y consumidor para el caso de India. Estos autores encuentran evidencia de causalidad bidireccional entre los precios tanto en el corto como en el largo plazos. Por su parte, Akcay (2011) examina la relación causal entre los índices de precios del consumidor y productor para cinco países europeos con datos mensuales ajustados estacionalmente, de agosto de 1995 a diciembre de 2007. Empleando la prueba de causalidad de Toda y Yamamoto (1995) sus resultados indican que hay causalidad del índice de precios del productor al índice de precios del consumidor para Finlandia y Francia, causalidad bidireccional en Alemania y para el caso de Países Bajos y Suecia no existe ninguna relación causal estadísticamente significativa. Finalmente, Zhahbz et al. (2012) analizan la relación de causalidad entre los precios del productor y los precios del consumidor de Pakistán con datos mensuales para el periodo 1961-2010. Los resultados proveen evidencia de que existe una relación de cointegración de largo plazo entre los precios y una relación de causalidad que va de los precios del consumidor a los precios del productor. Como se puede observar, la evidencia empírica muestra que la causalidad de los precios puede ir en uno u otro sentido o en ambos. No obstante, ningún estudio toma en cuenta la presencia de cambios estructurales en la modelación econométrica

Prueba de raíz unitaria y de causalidad

Para la realización de las pruebas de causalidad es necesario que las variables sean estacionarias para evitar obtener resultados espurios en regresiones con series de tiempo no estacionarias. Para ello, se analiza la estacionariedad de las series por estudiar, aplicando la prueba de Dickey-Fuller (DF) o Dickey-Fuller Aumentada (DFA), la de Phillips-Perron (PP) y la prueba de Lee y Strazicich (LS) (2003), que permite dos cambios estructurales. Para de esta manera no incurrir en la diferenciación de las series cuando no es necesario ni correcto (Fernández, 1997 e Islam, 2001), puesto que las series pueden ser estacionarias al tomar en cuenta la tendencia determinística y los cambios estructurales existentes. Las pruebas de raíz unitaria DF o DFA y PP son muy conocidas en la literatura y no se menciona en el documento, solamente la prueba LS.

De acuerdo con Lee y Strazicich (2003), se considera el siguiente proceso de generación de datos (pgd):

donde: Zt contiene variables exógenas y εt = iid NI(0,σ2). Para esta prueba, en el modelo A se permiten dos cambios estructurales en el nivel y en el Modelo C se permiten dos cambios estructurales en el nivel y en la pendiente. Para el caso del primer modelo Zt = [1,t,D1t ,D2t]' donde Djt = 1 para t ≥ TBj + 1, j = 1,2, y 0, de otra forma; TBj es el periodo del cambio estructural. Para el modelo C, que permite dos cambios estructurales en el intercepto y la pendiente de la tendencia Zt = [1,t,D1t ,D2t, D1t D2t]' donde DTjt = 1 para t ≥ TBj + 1 ,j = 1,2 y 0 de otra forma. El pgd incorpora los cambios estructurales bajo la hipótesis nula y la alternativa y se determinan endógenamente.

En este sentido, las pruebas de raíz unitaria con cambio estructural de Zivot y Andrews (1992), Perron (1997) y Lumsdaine y Papell (1997) han sido criticadas porque suelen determinar incorrectamente el periodo de cambio estructural y realizan rechazos espurios de la hipótesis nula de raíz unitaria, ya que sólo incorporan los cambios estructurales en la hipótesis alternativa y no en ambas (hipótesis nula e hipótesis alternativa). Erróneamente se puede rechazar la hipótesis nula de raíz unitaria en una serie y aceptar que es estacionaria cuando en realidad puede tener raíz unitaria con cambio estructural. Esta desviación y rechazo espurio aumentan con la magnitud del cambio estructural (Lee y Strazicich, 2001 y 2003).

De acuerdo con el principio LM, la prueba estadística de raíz unitaria se obtiene de la siguiente regresión:

donde:  son los coeficientes de la regresión de Δyt sobre ΔZt; y φx es dada por

son los coeficientes de la regresión de Δyt sobre ΔZt; y φx es dada por  . y1 y Z1 representan la primera observación de yt y Zt , respectivamente. La hipótesis nula de raíz unitaria es descrita por Φ= 0. Para corregir la autocorrelación en los errores se incluyen términos de

. y1 y Z1 representan la primera observación de yt y Zt , respectivamente. La hipótesis nula de raíz unitaria es descrita por Φ= 0. Para corregir la autocorrelación en los errores se incluyen términos de  en la regresión (2) como en la prueba de DFA estándar.

en la regresión (2) como en la prueba de DFA estándar.

Existen varias pruebas de causalidad, entre ellas la de Granger (1969), Sim (1972), Geweke et al. (1982) y la prueba de causalidad propuesta por Toda y Yamamoto (1995). En las primeras tres pruebas se requiere que las variables sean estacionarias para evitar obtener resultados espurios en regresiones con series de tiempo no estacionarias y conocer el orden de integración de las series para la última prueba. En esta investigación se aplica la de Granger y Toda y Yamamoto.

Para el caso de la causalidad de Granger (1969), el procedimiento es el siguiente:

Donde: IPPt y IPCt son el índice nacional de precios al productor (IPP) y al consumidor (IPC) respectivamente, consideradas como series de tiempo estacionarias y expresadas en logaritmos naturales. Los coeficientes a estimar son a0 hasta an , b1 hasta bm, c0 hasta cn y d1 hasta dm. εt y ηt son los términos de errores no correlacionados de cada ecuación.

Se plantean las dos hipótesis siguientes:

Hipótesis 1. Si los coeficientes estimados (de la ecuación 3) sobre IPPt rezagada son estadísticamente iguales a cero, entonces se dice que IPPt no causa a IPCt. De lo contrario, IPPt sí causa a IPCt .

Hipótesis 2. Si los coeficientes estimados (de la ecuación 4) sobre IPCt rezagada son estadísticamente iguales a cero, entonces se dice que IPCt no causa a IPPt. De lo contrario, IPCt sí causa a IPPt.

Es posible encontrar cuatro resultados de acuerdo con Granger (1969):

1. Causalidad unidireccional de IPPt a IPCt si la hipótesis 1 es rechazada y la hipótesis 2 es aceptada.

2. Causalidad unidireccional de IPCt a IPPt si la hipótesis 2 es rechazada y la hipótesis 1 es aceptada.

3. Retroalimentación o causalidad bidireccional si la hipótesis 1 y la hipótesis 2 son rechazadas.

4. IPCt y IPP, son independientes cuando ambas hipótesis no pueden ser rechazadas.

Por su parte, Toda y Yamamoto (1995) proponen una aproximación para evaluar la relación de causalidad independientemente del orden de integración y/o del rango de cointegración en el sistema VAR estimado a través del sistema SUR (seemingly unrelated regressions); es decir, esta prueba es robusta con respecto a las propiedades de integración y cointegración. El procedimiento utiliza la prueba estadística modificada Wald (MWald) para la restricción de los parámetros en el VAR (k), donde k es el orden de los rezagos del sistema. El estadístico MWald tiene una distribución asintótica Chi-cuadrada cuando el VAR (k+dmax) es estimado (donde dmax es el máximo orden de integración que se espera pueda ocurrir en el sistema).

La prueba de causalidad de Toda y Yamamoto (1995) consiste en plantear el siguiente modelo:

donde: e1t y e2t son los errores ruido blanco con media cero, varianza constante y no autocorrelación. La causalidad en el sentido de Granger va de IPPt a IPCt si ci ≠ 0, ∀i en la ecuación 5. De igual forma, para la ecuación 6 la causalidad en el sentido de Granger va de IPCt a IPPt , si mi ≠ 0, ∀i.

Análisis de resultados

Los datos del IPC y IPP fueron tomando del Instituto Nacional de Estadística y Geografía (INEGI). La información es mensual y está expresada en logaritmos naturales durante el periodo de enero de1994 a febrero de 2012. En la gráfica 1 se puede observar que existe una tendencia positiva con cambios alrededor de 1999–2000 en ambas series. Para distinguir si se trata de una tendencia determinística o estocástica se aplican la pruebas de raíz unitaria.

Los resultados de las pruebas de raíz unitaria sin cambio estructural se muestran en el cuadro 1. En ambas series de precios se puede rechazar la hipótesis nula de raíz unitaria con la prueba DF o DFA. No obstante, la prueba PP la acepta.

Para tomar en cuenta la posible presencia de cambios estructurales, se aplicó la prueba LS utilizando el modelo C debido a que las series muestran una tendencia que puede ser determinística o estocástica. Los resultados indican que ambas series de precios son estacionario alrededor de una tendencia determinística con dos cambios estructurales, puesto que la hipótesis nula de raíz unitaria se rechaza a un nivel de significancia del 10% (ver cuadro 2).

En relación con los cambios estructurales detectados, para el año 1997 la inflación se redujo de manera considerable después de la crisis 1994-1995, alcanzando el 15.7% en el año, tasa inferior al 27.7% registrado en 1996. La reducción de inflación fue consecuencia, principalmente, de la relativa estabilidad del tipo de cambio que facilitó un ajuste a la baja de las expectativas inflacionarias y el abatimiento mismo de la inflación (Banco de México, Resumen de Informe Anual 1997). En 1999 se continuó con la reducción de la inflación (después del repunte en el año 1998 alcanzando el 18.6%), el crecimiento de los precios durante el año fue de 12.32%. Para el año 2001 el Banco de México anunció formalmente que iba a adoptar un esquema de objetivos de inflación, y en diciembre de ese año el crecimiento de los precios a tasa anual resultó de 4.4%, inferior a la alcanzada en el año 2000 de 8.9% (Banco de México, Resumen Informe Anual 2001).

Las perturbaciones que registró la inflación general en 2004 fueron, principalmente, consecuencia de fuentes de origen externo, como la elevación de los precios internacionales de diversas materias primas debido en gran medida a la participación en el crecimiento mundial de economías como el caso de China. Aunado a lo anterior, el crecimiento de la inflación fue también influida por una revisión de los precios del transporte público al inicio del año en algunas ciudades y por un alza de los precios de algunas frutas y verduras durante el segundo semestre, alcanzándose una inflación general anual de 5.19%, mientras que en el año anterior se ubicó en 3.98% (Banco de México, Resumen Informe Anual 2004).

Regresando a los resultados de la prueba LS, entonces no habría necesidad de transformar los datos en primeras diferencias o aplicar pruebas de cointegración. Para eliminar la tendencia determinística e incorporar los cambios estructurales; para cada serie se estimó la ecuación siguiente (Fernández, 1997; Islam, 2001):

donde: las variables dummy D1t, D2t, D1t y D2t son definidas de acuerdo con los cambios estructurales identificados en el cuadro 2. El periodo donde ocurre el cambio en los parámetros de la función tendencia será el periodo de rompimiento (TB) . yt es la variable macroeconómica por analizar (que en este caso es el IPP o IPC) y las variables dummy toman los siguientes valores para el primer cambio estructural: Dlt=1 si t>TB, 0 de otra forma, DTlt= t — TB si t > TB ,0 de otra forma. Para el segundo cambio estructural: D2t =1 si t>TB, 0 de otra forma, DT2t = t — TB si t>TB, 0 de otra forma. Las series sin tendencia y tomando en cuenta los cambios estructurales se presenta en la gráfica 2, donde se da la impresión de que existe una dirección de causalidad en ambas direcciones.

Se aplica nuevamente la prueba de DF o DFA y PP para saber si la serie son estacionarias una vez tomado en cuenta los cambios estructurales y la tendencia determinística.

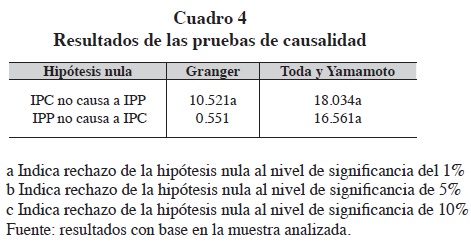

En el cuadro 3 los resultados muestran que ambas series son estacionarias, ya que las dos pruebas rechazan la hipótesis nula de raíz unitaria. Una vez realizadas las pruebas de causalidad, los resultados se presentan en el cuadro 4. Éstos indican que la causalidad va en ambos sentidos, del IPP al IPC y de estos últimos a los primeros con un nivel de significancia del 1% en la prueba de Toda y Yamamoto. Sin embargo, en el caso de la prueba de Granger, la causalidad es unidirección, del IPC al IPP a un nivel de significancia del 1%. De esta manera, la relación de causalidad del IPP al IPC no es concluyente.

Uno de los objetivos más importantes del Banco de México es la estabilidad del nivel de precios a través del diseño de una política monetaria apropiada. El análisis de la descomposición de varianza permite medir en diferentes horizontes del tiempo el porcentaje de volatilidad que registra una variable por choques de las demás (Loría, 2007). En este sentido, dicho análisis puede ser útil para un apropiado diseño de la política monetaria.

Analizando el cuadro 5, se observa que el IPC tiene un fuerte comportamiento autorregresivo, ya que después de 35 meses, el 98.91% de la varianza pueden ser atribuida a choques sólo en el IPC, mientras que el resto es explicado por el IPP. Esto muestra una muy poca participación de IPP en la explicación. En este mismo sentido, en el cuadro 6 se muestran los resultados para el IPP, en donde el porcentaje de variación explicados por choques en el IPC muestran un crecimiento hasta alcanzar el 52.51% después de 35 meses, el resto es explicado por choques en el IPP, que muestra una participación decreciente. Estos resultados confirman que la causalidad va en un solo sentido, del IPC a IPP y no en ambos.

De esta manera, la evidencia mostrada va más acorde por el lado de la demanda, donde la demanda de inputs entre usos en competencia es determinada por la demanda final de bienes y servicios (Akcay, 2011). De tal manera que el costo de oportunidad de los recursos y bienes intermedios se vea reflejado en el costo de producción y éste, a su vez, en la demanda de bienes y servicios finales (Caporale et al., 2002).

Con fines de comparación con el trabajo de Sidaoui et al. (2009) realizado para el caso de México se decidió reducir la muestra de junio de 2009 a enero de 2001, los resultados se presentan en el cuadro 7. Se muestra evidencia de causalidad unidireccional, del IPC al IPP al 5 y 10% de significancia en la prueba de Granger y de Toda y Yamamoto. Esto demuestra que al tomar en cuenta los cambios estructurales y la tendencia determinística las series son estacionarias y no son integradas de orden uno que permitan el análisis de cointegración.

En el cuadro 8 se muestra la descomposición de varianza de IPC, también se observa nuevamente que el IPC tiene un fuerte comportamiento autorregresivo. Después de 35 meses, el 98.91% de la varianza es explicada por choques del mismo IPC, mientras que el resto es explicado por choques del IPP.

Por otra parte, en el cuadro 9 se muestran los resultados para el IPP en donde el porcentaje de variación explicados por choques en el IPC alcanzan el 52.51% después de 35 meses, mientras que el resto es explicado por choques en el IPP. Estos resultados confirman también para este periodo que la causalidad va del IPC al IPP.

El resultado de esta causalidad de los precios en ambos sentidos para el caso de México es diferente a lo encontrado por Sidaoui et al. (2009), quienes argumentan que la causalidad va del IPP a PPC. Sin embargo, su análisis no toma en cuenta la presencia de cambios estructurales en la modelación econométrica, ya que si existen y no son especificados en el modelo se podría llegar a conclusiones incorrectas.

Conclusiones

El análisis de relación de causalidad entre el IPC y IPP es de gran utilidad para los bancos centrales, en donde actualmente en la mayoría de los países tiene suficiente independencia en la estabilidad de precios. En el caso del Banco de México, uno de los objetivos importantes es la estabilidad del poder adquisitivo de la moneda nacional, para lo cual se requiere de una inflación baja y predecible puede contribuir al crecimiento de la actividad económica y a la creación de empleos.

En la literatura sobre la relación de causalidad entre IPC y IPP existen dos mecanismos que explican la dirección de causalidad entre ellos: el de la demanda y el de la oferta, respectivamente. Por el lado de la oferta, la causalidad va de los precios del productor a los precios del consumidor; mientras que por el lado de la demanda la causalidad va de los precios al consumidor a los precios del productor. De esta manera, la relación de causalidad puede ir en un sentido u otro o en ambos. En términos econométricos, la estabilidad de los parámetros de un modelo de regresión es una de las hipótesis básicas en econometría, la cual es necesaria para la predicción y la inferencia econométrica.

En la presente investigación se analizó la relación de causalidad entre el IPC y el IPP para el caso de México incorporando cambios estructurales. Los resultados indican que una vez tomado en cuenta dos cambios estructurales y la tendencia determinística, ambas series son estacionarias. La dirección de causalidad va del IPC al IPP de manera concluyente en ambas pruebas de causalidad. De esta manera, la información contenida en el IPC tiene poder predictivo sobre el IPP, lo cual se confirma con el resultado del análisis de la descomposición de varianza en las dos muestras analizadas.

Los resultados son diferentes al trabajo de Sidaoui et al. (2009) en relación con la causalidad de precios, donde los resultados indican que la causalidad va de los precios del productor a los precios del consumidor. Sin embargo, este análisis no toma en cuenta la presencia de cambios estructurales en la modelación econométrica, ya que si existen y no son especificados en el modelo se podría llegar a conclusiones incorrectas. De acuerdo con el resultado de la prueba de raíz unitaria que permite dos cambios estructurales, las series son integradas de orden cero o son estacionarias alrededor de una tendencia determinística (y no estocástica) con dos cambios estructurales y no es posible realizar el análisis de cointegración. De esta manera, las acciones en materia de política monetaria para estabilizar el poder adquisitivo y los precios del consumidor afectan el comportamiento de los precios del productor, y no los precios del productor afectan a los precios del consumidor.

Referencias

Akcay J. (2011). The causal relationship between producter price index and consumer price index: empirical evidence from selected european countries. International Journal of Economics and Finance 3 (6): 227-232. [ Links ]

Aviral, T. y S. Muhammad (2010). Modelling the relationship between whole sale price and consumer price indices: cointegration and causality analysis for India. MPRA Paper No. 27333. [ Links ]

Banco de México. Informes anuales, varios años. http://www.banxico.org.mx [ Links ]

Caporale, G. M., M. Katsimi y N. Pittis (2002). Causality links between consumer and producer prices: some empirical evidence. Southern Economic Journal 68: 703-711. [ Links ]

Colclough, W. G. y M. D. Lange (1982). Empirical evidence of causality from consumer to wholesale prices. Journal of Econometrics 19: 379-384. [ Links ]

Dickey, D.A. y W. A. Fuller (1979). Distribution of the estimators for autoregressive time series with a unit root. Journal of the American Statistical Association 74: 427-431. [ Links ]

---------- (1981). Likelihood ratio tests for autoregressive time series with a unit root. Econométrica 49: 1057-1072. [ Links ]

Fernandez, D. G. (1997). Breaking trends and the money-output correlation. The Review of Economics and Statistics 79: 674-79. [ Links ]

Geweke, J., R. Meese y W. Dent (1982). Comparing alternatives tests of causality in temporal systems. Journal of Econometrics 21: 161-194. [ Links ]

Ghazali, M. F., O. A., Yee y M. Z., Muhammed (2008). Do producer prices cause consumer prices? some empirical evidence. International Journal of Business and Management 3 (11): 78-82. [ Links ]

Granger, C. W. J. (1969). Investigating causal relations by econometrics models and cross spectral methods. Econométrica 37: 424-438. [ Links ]

Islam, M. Q. (2001). Structural break, unit root, and the causality between government expenditures and revenues. Applied Economics Letters 8: 565-567. [ Links ]

Jones J. D. (1986). Consumer prices, wholesale prices, and causality. Empirical Economics 11: 41-55. [ Links ]

Lee, J. y M. Strazicich (2001). Break point estimation and spurious rejections with endogenous unit root tests. Oxford Bulletin of Economics and Statistics 63:535-558. [ Links ]

---------- (2003). Minimum lagrange multiplier unit root test with two structural breaks. Review of Economics and Statistics 85: 1082-1089. [ Links ]

Loría, E. (2007). Econometría con aplicaciones. México: Prentice Hall. [ Links ]

Lumsdaine, R. y D. Papell (1997). Multiple trend breaks and the unit root hypothesis. The Review of Economics and Statistics 79: 212-218. [ Links ]

Maddala, G. S. y In-Moo Kim (1998). Unit root, cointegration and structural change, Cambridge, UK: Cambridge University Press. [ Links ]

Perron, P. (1997). Further evidence on breaking trend functions in macroeconomic variables. Journal of Econometrics 80 (2): 355-385. [ Links ]

Rao, N. M. y S. H. Bukhari (2011). Asymmetric shocks and co-movement of price indices. SBP Working paper 38, State Bank of Pakistan: 1-26. [ Links ]

Rogers, R. M. (1998). A primer on short-term linkages key economics data series. Federal Reserve Bank of Atlanta Economic Review: 40-54. [ Links ]

Sidaoui J., C. Capistrán, D. Chiquiar y M. Ramos-Francia (2009). Una nota acerca del contenido predictivo del INPP respecto a la inflación del INPC: el caso de México. Documento de Investigación 2009-14, Banco de México: 1-19. [ Links ]

Sim, C. A. (1972). Money, income and causality. American Economic Review 62 (4):540–552 [ Links ]

Toda, H.Y. y Yamamoto (1995). Statistical inference in Vector Autoregressions with Possibly Integrated Processes. Journal of Econometrics 66: 225-250. [ Links ]

Zhahbaz, M., A. T. K. Kumar y Mohammad (2012). Does CPI Granger-Cause WPI? New extensions from frecuency domain approach in Pakistan. MPRA. Disponible en: http://mpra.ub.uni–muenchen.de/38816/ [ Links ]

Zivot, E. y D. Andrews (1992). Further evidence on the great crash, the oil price shock, and the unit root hypothesis. Journal of Business and Economic Statistics 10 (3): 251-270. [ Links ]

1 Se agradecen los comentarios y recomendaciones de los dictaminadores anónimos que sin duda alguna enriquecieron este trabajo de investigación. Los errores que aún pudieran permanecer son responsabilidad de los autores de este artículo.

2 Los cálculos de las pruebas de raíz unitaria sin cambio estructural se realizaron en el programa Eviews 7.0.

3 Los cálculos de las pruebas de raíz unitaria con cambio estructural se realizaron en el programa RATS 6.0.