Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Similars in

SciELO

Similars in

SciELO

Share

Contaduría y administración

Print version ISSN 0186-1042

Contad. Adm vol.58 n.4 Ciudad de México Oct./Dec. 2013

El sistema financiero y su efecto en la dinámica del sector privado

The financial system and his impact on the private sector dynamics

Salvador Rivas Aceves y Juan Froilán Martínez Pérez

* Departamento de Economía, Universidad Autónoma Metropolitana, Azcapotzalco. rivas.salvador@gmail.com.

* Departamento de Economía, Universidad Autónoma Metropolitana, Azcapotzalco. mpjjster@gmail.com.

Fecha de recepción: 16.12.2011.

Fecha de aceptación: 15.03.2012.

Resumen

Mediante un modelo de crecimiento endógeno estocástico, de economía cerrada, con agentes económicos que inicialmente tienen dotaciones iniciales y preferencias iguales entre sí y con sistema financiero se caracteriza el equilibrio y se verifica que cuando el sistema financiero es eficiente la reasignación del capital en la economía no sufre distorsiones y la tasa de crecimiento de equilibrio se mantiene. Sin embargo, si el sistema financiero es ineficiente, entonces aparecen distorsiones que generan un elevado costo del capital afectando de manera negativa a las empresas de tipo prestatario y, en consecuencia, la tasa de crecimiento de equilibrio cae. Asimismo, un sistema financiero ineficiente genera disminuciones en el bienestar económico.

Palabras clave: sistema financiero eficiente, mercado financiero, crecimiento económico.

Clasificación JEL: G14, E44, O40.

Abstract

In the framework of a closed economy, identical agents, constant returns to scale and introducing a financial market, through a model of endogenous growth the macroeconomic equilibrium is characterized and it is shown that capital distribution is perfect with the existence of an efficient financial market. Nevertheless, the capital distribution is ineffective when the financial market is not efficient, which generates distortions that increase the cost of capital and hence rate of growth decreases. At the same time, a welfare analysis is carried out to verify the impact due to both types of financial markets, an efficient one and an inefficient one.

Keywords: financial market efficiency, economic growth.

JEL Classification: G14, E44, O40.

Introducción

El vínculo entre el sistema financiero y el sector real de la economía ha sido tema de gran relevancia en los últimos años, sobre todo a raíz de la crisis financiera y económica de tipo mundial que se originó a finales del 2008 en Estados Unidos de América. Debido a dicha crisis, la relación entre el sistema financiero y la economía real se manifestó de una manera muy violenta y con consecuencias funestas. Desde un inicio, con el papel cada vez más importante del sistema financiero y, sobre todo, en épocas de crisis financieras o cambiarias, los estudios teóricos pioneros que mostraron relación entre el sector financiero y el sector real fueron desarrollados por Bagehot (1968), Gurley y Shaw (1995) y McKinnon (1973), quienes muestran que un sistema financiero bien desarrollado puede generar impactos positivos sobre la economía real.

Si el sistema financiero presenta una buena estructura económica, es decir, si es eficiente y cumple la función de intermediación financiera, entonces el sector financiero debe promover la acumulación del capital físico y del capital humano bajo la presencia de restricciones al crédito y, así, estimular el crecimiento (Ba-nerjee y Newman, 1993; Galor y Zeira, 1993; Aghion y Bolton, 1997; y Piketty, 1997). En contra parte, las restricciones al crédito en realidad pueden impedir el proceso de acumulación de capital y, por lo tanto, tener un impacto negativo sobre el crecimiento económico (véase Benabou, 1993, 1996a y 1996b; Durlauf, 1996a y 1996b; Fernández y Rogerson, 1994 y 1996; Kremer y Maskin, 1994; así como Rivas y Martínez, 2011a y 2011b).

En general el eje conductor de los desarrollos teóricos arriba mencionados se basa en el argumento de que el sistema financiero está "bien desarrollado". Puede que no sea evidente, pero un sistema financiero sólido presenta pocas o nulas ineficien-cias, lo que se traduce en una reasignación de recursos de manera eficiente, lo cual representa la función básica de un sistema financiero. Sin embargo, la existencia de ineficiencias al interior de dicho mercado puede ocasionar la aparición de restricciones al crédito, lo que ocasiona modificaciones en la composición del bienestar económico generando, así, asimetría en la distribución del ingreso. Este resultado se dará dependiendo de las características propias de cada sistema financiero particular, así como de su concordancia con su entorno económico. Lo anterior puede ocurrir o no; todo dependerá de las características propias del sistema financiero en concordancia con su entorno económico.

En este trabajo se demostrará que la relación existente entre el sistema financiero y el sector real de la economía es favorable, positiva o directa si las restricciones al crédito e ineficiencias del sector financiero no están presentes. Por el contrario, el tipo de vínculo existente es de índole negativa cuando el sistema financiero no reasigna eficientemente los recursos en su poder, impactando de manera negativa sobre el crecimiento de la economía real.

Basándonos en la idea de Kunieda (2008) de que un mercado con crédito puede aumentar el crecimiento económico debido a que permite la reasignación del capital productivo al interior del sector privado es de interés mostrar cómo la economía, en equilibrio, crece a una tasa de crecimiento balanceado y de pleno empleo, lo cual se desarrolla en el siguiente apartado. Más adelante se señala que dicho equilibrio puede o no ser modificado en función de las características del sistema financiero; es decir, si presenta ineficiencias o no, lo que ocasiona impactos negativos y positivos, respectivamente, sobre el crecimiento. Los resultados encontrados muestran que: 1) existe un vínculo entre sector financiero y sector real, y 2) la dirección y la magnitud de dicha relación dependen de las características del sistema financiero. Posteriormente, se enlistan las referencias empleadas y se presenta un apéndice matemático con las derivaciones principales.

La economía

Si partimos de la idea de que la economía está compuesta por agentes económicos idénticos; es decir, con preferencias y dotaciones iniciales iguales para todos y con un horizonte de vida infinito para cada poblador, esto implicaría que cada agente se preocuparía por las decisiones que toma a lo largo de su vida, así como por las que tomaría toda su descendencia. Al interior de la economía se produce un único bien de consumo que es perecedero que no se puede comerciar con el resto del mundo porque inicialmente se considera cerrada a la economía. Desde estas condiciones la economía se comporta de la siguiente manera.

Hogares

Los hogares están compuestos por consumidores que buscan maximizar el valor esperado de su utilidad debido al consumo del bien perecedero, el cual está medido por:

en donde la función de utilidad u(ct) cumple con que U' (ct) > 0 y U" (ct) < 0 ; en otras palabras, presenta rendimientos marginales decrecientes. Desde esta definición, el consumo per cápita está representado por Ct y p es la tasa subjetiva de descuento que mide las preferencias por el consumo presente del individuo representativo. Suponga una utilidad logarítmica del tipo u(ct) = ln Ct y, además, que el consumidor tiene acceso a información para la toma de decisiones, la cual está disponible en cada momento t. En consecuencia, la función de utilidad de tipo von Neumann-Morgenstern separable en t = 0 que mide dicho comportamiento es:

con F0 como el conjunto de información inicial o las condiciones iniciales de las variables económicas, el cual será definido más adelante.

Aparato productivo

Los productores utilizan todo el capital disponible kt para producir el bien de consumo; se considera disponible en el sentido de que es aquel que no ha sido consumido, lo que implica que el bien de consumo puede utilizarse como bien de capital. Asimismo, la producción per cápita, que está cuantificada por yt se lleva a cabo a través de una tecnología dada para todos los productores, de tal forma que las condiciones de producción son:

en donde a mide la media esperada de la productividad marginal del capital, σy la dispersión en la productividad esperada y Vy un salto en la productividad. Por su parte, dWt es un proceso de Wiener definido en un espacio fijo de probabilidad cuya filtración aumentada cumple que (Ω, F, (Ft)t≥0, ℙ), con incrementos temporales independientes, media cero y varianza igual al incremento temporal, mientras que dZt es un proceso de Poisson que caracteriza la dinámica del salto en la productividad con una intensidad θy de manera que:

Se supone adicionalmente que dWt y dZt no están correlacionados, que el número inicial de saltos en la productividad es Z0 = 0 , que existe un nivel de capital inicial positivo k0 y además se considera que o(dt) mide efectos de las variables en cuestión que persistan más allá de t + dt, los cuales son insignificantes y con o(dt)/t → 0 cuando t → 0.

Comportamiento agregado

Si consideramos que los agentes económicos toman de manera simultánea decisiones de producción y de consumo, en otras palabras, que los hogares son los dueños de los medios de producción, en consecuencia, la producción total en la economía se destinará a la inversión o al consumo, es decir:

Al sustituir la ecuación (3) en (7) se encuentra la identidad contable que determina la dinámica de la acumulación del capital para cada agente económico representativo, por lo tanto:

Equivalentemente,

La toma decisiones de los agentes involucra el conocimiento, de manera simultánea, de la restricción establecida en (8') y de la información disponible en t = 0 determinada por FQ = {k0, Z0}.

Equilibrio macroeconómico

Desde las condiciones establecidas, el agente representativo toma sus decisiones en función de los resultados arrojados por la solución del problema de control óptimo estocástico determinado por las ecuaciones (2) y (8'). Dicha solución (véase el apéndice matemático), está dada por la condición Hamilton-Jacobi-Bellman siguiente:

La derivada de la ecuación anterior respecto del consumo per cápita es igualada a cero y da como resultado:

Ahora, si se define V(kt) = β0 + β1 ln kt , entonces se puede encontrar que la primera y segunda derivada son respectivamente V'(kt) = β1/kt y V''=-β1/kt2, por lo que el consumo per cápita es:

en donde β1 es una constante por determinar. Este primer resultado muestra que se consume siempre una proporción fija del capital, y dado que sólo existe un único bien que se destina ya sea al consumo o la inversión, entonces la proporción fija que no se consume representa la inversión. Para determinar β1 es necesario sustituir la función V(kt) y sus correspondientes derivadas de primer y segundo orden en la ecuación (9), además suponer que (1 — ρβ1) = 0 y, por último, considerar la condiciones establecidas en las ecuaciones (4) a (6). De esta forma se obtiene:

En consecuencia, al considerar las condiciones anteriores se tiene que el equilibrio macroeconómico es:

en donde ξ = wt y además ξ ~ N (0,1) . Se puede apreciar que las proporciones β1 y β0 son invariantes en el tiempo, que el nivel de capital depende sólo del nivel de capital inicial y que el consumo per cápita está directamente determinado por las preferencias de los consumidores y por la trayectoria de equilibrio del capital.

Tasa de crecimiento económico

El crecimiento de esta economía depende de cómo crezca la acumulación del capital, condición determinada por la trayectoria de equilibrio establecida en (15). Asimismo, la ecuación (17) muestra de manera detallada el dinamismo en el crecimiento, el cual presenta dos componentes: el determinista y el estocástico. Al considerar la ecuación (8) y la ecuación (17) se tiene que el componente determinista es:

Para que la economía crezca es necesario que siempre se cumpla que α + αvyθy > ρ, en caso contrario la economía decrecerá. Más todavía, un aumento en la media esperada de la productividad marginal del capital o en la intensidad del salto de dicha productividad, incrementan la tasa de crecimiento económico. Por su parte, la variabilidad en el componente determinista de la tasa de crecimiento es:

Lo anterior significa que la varianza en la tasa de crecimiento depende de la varianza en la productividad marginal del capital y de la varianza en el salto de la misma. Por el otro lado, el componente estocástico es:

La ecuación anterior muestra que cada incremento temporal en la economía afectará directamente a la desviación estándar estocástica de la tasa de crecimiento.

Bienestar económico

Para verificar cuál es el efecto que tienen las variables fundamentales de la economía sobre el bienestar económico es necesario recurrir a la ecuación (2), sólo que considerando que para cualquier momento dicha ecuación cumple con lo siguiente:

es decir, mide la utilidad indirecta de los agentes; por lo tanto, la ecuación del bienestar económico de los hogares, exactamente en t = 0, es el resultado de la sustitución de las condiciones de equilibrio (13) y (14) en (21), de tal forma que:

Ahora se realiza un análisis de estática comparativa:

De las ecuaciones (23) a (25) se deduce qué incrementos en la media esperada de la productividad marginal del capital (siempre que θy > σy2 ), así como en la intensidad del salto en la productividad, tienen un impacto positivo en el bienestar económico de los hogares; sin embargo, incrementos en la desviación estándar de la productividad marginal del capital genera efectos negativos sobre el bienestar económico.

Sistema financiero

Dentro de los múltiples objetivos que persigue el sistema financiero de una economía, uno de los más importantes es la canalización de recursos provenientes de unidades o agentes económicos que registran superávits, al término de sus actividades económicas de cada periodo, hacia otras unidades o agentes económicos que hayan registrado déficits; esto es, realizan la intermediación financiera. Basado en esta idea, el análisis realizado en este apartado introduce a la economía el sistema financiero.

Aparato productivo

Para introducir el sistema financiero es necesario modificar un poco el comportamiento de la economía, ya descrito en el aparato anterior, así que partimos de la idea de que el sector productivo de la economía ahora está compuesto por dos tipos de empresas productoras, a saber: una primera empresa que posee el capital necesario para realizar sus actividades de producción, más un remanente resultado de sus superávits registrados en periodos previos, y una segunda empresa que no posee el capital necesario para producir.

Lo anterior implica que del total de la población de la economía N, que se supone permanece constante periodo tras periodo, los hogares dueños de las empresas son de dos tipos, los prestamistas (l) y los prestatarios (b) es decir, N = Nl + Nb. Las empresas prestamistas tienen un stock de capital mayor al de las empresas prestatarias y de manera conjunta componen el stock de capital total de la economía, de tal suerte que Kt = Ktl + Ktb con Ktl >Ktb. Ambos agentes representativos, empresa prestamista y prestataria, necesitan un nivel kt para llevar a cabo el proceso productivo (véase ecuación 8), la primera de ellas posee:

en donde  t mide el nivel de capital adicional con

t mide el nivel de capital adicional con  0 > 0 , mientras que la segunda sólo posee menos de lo necesario para producir. Con estas condiciones, la empresa prestamista puede decidir otorgar bajo la forma de crédito su capital adicional, dando lugar al sistema financiero. Dado que es de interés analizar exclusivamente el efecto del sistema financiero sobre el crecimiento, por simplicidad en el análisis suponemos que el sistema financiero tiene como único objetivo la reasignación del capital sin la obtención de ganancia alguna y no realiza ninguna otra actividad. Esto permite que la empresa prestataria pueda acudir a solicitar en préstamo el capital que le falta para realizar sus actividades de producción. Se supone que la cantidad de capital que la empresa prestamista coloca en el sistema financiero es exactamente igual a la cantidad de capital requerida por la empresa prestataria, de tal forma que no existen recursos ociosos en la economía. Esto implica que para producir el productor prestatario necesita:

0 > 0 , mientras que la segunda sólo posee menos de lo necesario para producir. Con estas condiciones, la empresa prestamista puede decidir otorgar bajo la forma de crédito su capital adicional, dando lugar al sistema financiero. Dado que es de interés analizar exclusivamente el efecto del sistema financiero sobre el crecimiento, por simplicidad en el análisis suponemos que el sistema financiero tiene como único objetivo la reasignación del capital sin la obtención de ganancia alguna y no realiza ninguna otra actividad. Esto permite que la empresa prestataria pueda acudir a solicitar en préstamo el capital que le falta para realizar sus actividades de producción. Se supone que la cantidad de capital que la empresa prestamista coloca en el sistema financiero es exactamente igual a la cantidad de capital requerida por la empresa prestataria, de tal forma que no existen recursos ociosos en la economía. Esto implica que para producir el productor prestatario necesita:

Análogamente a lo supuesto por Rivas y Martínez (2009), se supondrá que existe un costo por el crédito, aunque el comportamiento de dicho costo ahora presentará una dinámica muy distinta a la utilizada por dichos autores. En consecuencia, el capital  t puede ser adquirido pagando un costo δ > 0, y cuya dinámica es:

t puede ser adquirido pagando un costo δ > 0, y cuya dinámica es:

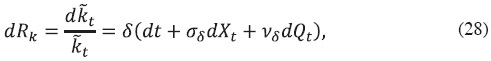

en donde, dRk mide el rendimiento del capital disponible en el sistema financiero, δ es el rendimiento medio esperado, σδ representa la volatilidad en el rendimiento, Vδ un salto en el rendimiento medio esperado, dXt es otro proceso de Wiener definido en un espacio fijo de probabilidad cuya filtración aumentada cumple que (Ω, F, (Ft)t≥0, ℙ), con incrementos temporales independientes, media cero y va-rianza igual al incremento temporal, mientras que dQt es un nuevo proceso de Poisson que caracteriza la dinámica del salto en el rendimiento del capital, con una intensidad θδ de manera que:

Los procesos dXt y dQt no están correlacionados y el número inicial de saltos en el rendimiento del capital es Q0 = 0. En consecuencia, la empresa prestamista obtendrá al final del periodo  t + dRk

t + dRk t = (+ dRk) y, evidentemente, la empresa prestataria pagará esa misma cantidad. Con ello, las restricciones presupuestales de cada agente se modifican de tal manera que para prestamista y prestatario se tiene, respectivamente:

t = (+ dRk) y, evidentemente, la empresa prestataria pagará esa misma cantidad. Con ello, las restricciones presupuestales de cada agente se modifican de tal manera que para prestamista y prestatario se tiene, respectivamente:

Es importante señalar que existe información perfecta entre los agentes prestamistas y prestatarios, por lo que los procesos de creación de riqueza y acumulación de capital en ambos están sujetos al mismo conjunto de información. Al sustituir (28) en (32) y (33) se obtiene:

de donde dUt y dMt son los procesos de difusión y de Poisson resultantes de la modificación de la ecuación de acumulación del capital, respectivamente para empresas prestamistas y prestatarias; además, todos los procesos involucrados no están correlacionados entre sí. Ahora, la toma decisiones de los agentes representativos considera de manera simultánea las restricciones (32') y (33'), así como la información disponible en t = 0 determinada por F0 = {k0, ZQ,  0 QQ, M0}.

0 QQ, M0}.

Equilibrio macroeconómico

Para determinar el equilibrio macroeconómico se necesita establecer el equilibrio del sector de los hogares, que bajo las condiciones establecidas es igual para empresas prestamistas y empresas prestatarias y se rige con el mismo esquema que el establecido en el aparatado anterior, así como el equilibrio del aparato productivo que depende de los equilibrios individuales de ambos tipos de empresas.

Equilibrio de la empresa prestamista

El agente prestamista toma sus decisiones con base en las condiciones establecidas por la ecuación (2) sujeta a la restricción (32'), cuya condición Hamilton-Jaco-bi-Bellman igualada a cero es la siguiente (véase el apéndice matemático):

La ecuación anterior tiene las siguientes condiciones de optimalidad:

Las ecuaciones (35) y (39) muestran que el agente prestamista consumirá siempre una proporción fija de su capital, por lo que un mayor nivel de capital resulta siempre en un mayor nivel de consumo. De las condiciones de optimalidad anteriores resulta:

Por lo tanto, el equilibrio del agente representativo de tipo prestamista es:

De este equilibrio se rescata lo siguiente: las proporciones β1l β0l son invariantes en el tiempo en que el nivel de capital depende sólo del nivel de capital inicial y que el consumo per cápita está directamente determinado por las preferencias de los consumidores y por la trayectoria de equilibrio del capital.

Equilibrio de la empresa prestataria

El agente prestatario toma sus decisiones con base en las condiciones establecidas por la ecuación (2) sujeta a la restricción (33'), cuya condición Hamilton-Jaco-bi-Bellman de manera conjunta con sus condiciones de optimalidad son (véase el apéndice matemático):

Al igual que para el agente prestamista, para el agente prestatario su nivel de consumo siempre será una proporción fija de su capital, tal y como lo muestran las ecuaciones (48) y (52). Asimismo, el nivel de consumo aumentará cuanto mayor sea su nivel de capital. De las condiciones de optimalidad anteriores se obtiene que:

De esta manera el equilibrio para el agente prestatario es:

Se puede verificar una vez más que las proporciones β1b y β0b son invariantes en el tiempo, que el nivel de capital del prestatario también depende sólo del nivel de capital inicial con que cuente y que su consumo per cápita está directamente determinado por sus preferencias y por la trayectoria de equilibrio del capital.

Tasa de crecimiento económico

La tasa de crecimiento de la economía, cuando existe mercado de capitales, depende del promedio del crecimiento de ambos tipos de empresa tanto prestamista como prestataria, de tal forma que al considerar las ecuaciones (32), (33), (46) y (59) el componente determinista del crecimiento es:

Equivalentemente,

La tasa de crecimiento de una economía sin sistema financiero es exactamente igual a una con sistema financiero eficiente, lo anterior se verifica porque las ecuaciones (18) y (61) son iguales. Esto significa que la economía crece al mismo ritmo cuando el sistema financiero permite la reasignación del capital de tal forma que todos los productores lleven a cabo sus procesos productivos. A primera vista puede parecer que el efecto del sistema financiero sobre el crecimiento es nulo; sin embargo, esto no es así porque depende del nivel que tome el costo del capital en el sistema financiero, escenario que se analizará en la siguiente sección.

Si el componente determinista en el crecimiento está dado por (61), entonces su variabilidad y la parte estocástica de la tasa de crecimiento son iguales a las condiciones establecidas en (19) y (20). De esta manera se muestra que, con un sistema financiera eficiente, el crecimiento de equilibrio se mantiene.

Restricciones al crédito e ineficiencia del sistema financiero

En el apartado anterior se mostró que la tasa de crecimiento económico de una economía con un sistema financiero eficiente es igual a la de una sin sistema financiero. Lo anterior se cumple siempre y cuando la única función del sistema financiero sea la de reasignar el capital no utilizado en la economía; sin embargo, si el sistema financiero amplía su campo de acción y busca realizar una diversidad de actividades con el objetivo de obtener alguna ganancia derivada del manejo de los recursos en él depositados, entonces se pueden generan ineficiencias al interior de dicho mercado con lo que el costo del capital aumentaría. Esta misma consecuencia resulta de las restricciones al crédito, es decir, limitación en el uso del capital o poco capital disponible para el crédito productivo genera costos del capital elevados.

Y es precisamente un costo elevado lo que genera impactos negativos sobre el crecimiento. Considérese la restricción presupuestal del prestatario establecida por (33) y supongamos que el costo del capital, determinado por la ecuación (28), es tan elevado que ocasione que dicha restricción sea igual a cero o negativa. En otras palabras que se cumpla que  t(1+ dRk) — cbtdt ≥ α(dt + σydWt + VydZt); si esto es así, entonces existen dos posibles escenarios, a saber: el primero se da cuando el productor desea mantener fijo su nivel de consumo y, por tanto, un elevado costo en el capital lo lleva a sacrificar el pago de su deuda; el segundo consiste en mantener el pago de la deuda a costa de sacrificar su consumo. Desde cualquier escenario, el productor tiene incentivos para no llevar a cabo sus actividades económicas porque de lo contrario no sería óptimo hacerlo toda vez que no se obtendrían las ganancias necesarias para subsistir, lo que se traduce en una caída de la tasa de crecimiento, pues el sector prestatario no produciría. Si esto es así, la tasa de crecimiento de la economía sería:

t(1+ dRk) — cbtdt ≥ α(dt + σydWt + VydZt); si esto es así, entonces existen dos posibles escenarios, a saber: el primero se da cuando el productor desea mantener fijo su nivel de consumo y, por tanto, un elevado costo en el capital lo lleva a sacrificar el pago de su deuda; el segundo consiste en mantener el pago de la deuda a costa de sacrificar su consumo. Desde cualquier escenario, el productor tiene incentivos para no llevar a cabo sus actividades económicas porque de lo contrario no sería óptimo hacerlo toda vez que no se obtendrían las ganancias necesarias para subsistir, lo que se traduce en una caída de la tasa de crecimiento, pues el sector prestatario no produciría. Si esto es así, la tasa de crecimiento de la economía sería:

Evidentemente, la tasa de crecimiento establecida en (62) es menor que cida en (61); es decir, α + α vyθ - ρ/Nl ≤ α vyθy- ρ. Es en cuando el sistema financiero tiene efecto negativo sobre el crecimiento. En consecuencia, un aumento desmedido en el costo de capital ocasionado por restricciones al crédito o por ineficiencias del sistema financiero, que genere desincentivos en el aparato productivo, genera una caída en la tasa de crecimiento; además, desempleo en los factores de la producción. El aumento puede medirse tanto por el costo medio esperado δ, por el componente volátil σδ como por los saltos inesperados medidos por Vδ.

Bienestar económico

Con la existencia de dos tipos de hogares, prestamistas y prestatarios, el bienestar económico en toda la economía depende del bienestar económico de cada uno de ellos. Por lo tanto, al considerar para cada agente que:

como la utilidad indirecta de ambos agentes y si se sustituyen (42) y (43) en (63), así como (55) y (56) en (64), entonces la ecuación del bienestar económico en es:

El análisis de estática comparativa dice que:

De lo anterior se deduce que el bienestar económico se ve afectado de manera positiva cuando se presentan incrementos en la productividad media esperada (siempre que se cumpla que θy > α σy2), así como cuando aumenta la intensidad del salto en la productividad marginal del capital; sin embargo, el bienestar económico cae cada vez que la variabilidad en la productividad aumenta. Es importante señalar qué modificaciones en el rendimiento del capital no impacta sobre el bienestar económico, siempre y cuando el sistema financiero tenga como única función reasignar el capital ocioso.

Si el sistema financiero no sólo reasigna el capital sino amplía sus actividades de intermediación financiera, con el objetivo de obtener ganancias, entonces el costo será tan elevado que el bienestar económico de la economía estará determinado sólo por el de los hogares prestamistas, el cual es evidentemente menor que el mostrado en (65). Por ende, es deseable que el costo del capital se mantenga al alcance de las empresas prestatarias.

Conclusiones

A través de un modelo de crecimiento endógeno, de economía cerrada, con agentes económicos idénticos y bajo ambientes estocásticos, se mostró que el crecimiento económico depende de manera directa de la productividad marginal media esperada del capital, de la dispersión en la misma y de los saltos productivos, mientras que de manera negativa de la tasa subjetiva de descuento.

Al introducir una distribución asimétrica del ingreso, generada por superávits y déficits en los agentes participantes en las actividades productivas, la reasignación del capital remanente y desempleado resultante queda en manos del sistema financiero. Si el sistema financiero es eficiente, entonces la reasignación se lleva a cabo sin ningún problema y las empresas productivas de tipo prestamista y prestataria participan ambos en las actividades económicas, manteniendo así la tasa de crecimiento económico intacta. Por el contrario, si el sistema financiero presenta ineficiencias, o existen restricciones al crédito, o represión financiera, entre otras, entonces el costo del capital se eleva de tal manera que deja fuera de las actividades productivas a las empresas de tipo prestatarias, causando desempleo en los factores de la producción y, por tanto, afectando de manera negativa a la tasa de crecimiento económico.

El análisis aquí realizado permite verificar que existe un vínculo entre la economía real y el sistema financiero, y que el buen funcionamiento de este último fomenta el crecimiento. Con respecto del análisis, es importante decir que los resultados dependen de los supuestos establecidos por la cual es importante ampliarlo. En este sentido, la agenda pendiente señala que se debe modelar el efecto del sistema financiero internacional (economía abierta) sobre el crecimiento e introducir el mercado de futuros, de opciones, etc., al interior del sistema financiero doméstico, dejando una vez establecido el vínculo entre economía real y sistema financiero. Por otro lado, es necesario evaluar el caso de información asimétrica y heterogeneidad entre los agentes.

Referencias

Aghion, P. y P. Bolton (1997). A trickle down theory of growth and development. Review of Economic Studies 64: 151-172. [ Links ]

Bagehot, W. (1968). Lombard street: el mercado monetario de Londres. México: Fondo de Cultura Económica. [ Links ]

Banerjee, A. y A. Newman (1993). Occupational choice and the process of development. Journal of Political Economy 101: 274-298. [ Links ]

Benabou, R. (1993). Workings of a city: location, education and production. Quarterly Journal of Economics 108: 619-652. [ Links ]

----------, (1996a). Equity and efficiency in human capital investment: the local connection. Review of Economic Studies 62 (2): 237-264. [ Links ]

----------, (1996b). Inequality and growth. NBER Working Paper 5658: 1-56. [ Links ]

Durlauf, S. (1996a). A Theory of Persistent Income Inequality. Journal of Economic Growth 1 (1): 75-94. [ Links ]

----------, (1996b). Neighborhood feedbacks, endogenous stratification and income inequality forthcoming. En W. Barnett, G. Gandolfo y C. Hillinger (eds.). Proceedings of the Sixth International Symposium on Economic Theory and Econometrics. Cambridge University Press. [ Links ]

Fernández, R. y R. Rogerson (1994). Public education and the dynamics of income distribution: a quantitative evaluation of education finance reform. NBER Working Paper 4883. [ Links ]

----------, (1996). Income distribution, communities and the quality of public education. Quarterly Journal of Economics 111: 135-164. [ Links ]

Galor , O. y J. Zeira (1993). Income distribution and macroeconomics. Review of Economic Studies 60: 35-52. [ Links ]

Gurley, J. G., y E. S. Shaw (1995). Financial aspects of economic development. American Economic Review 45: 515-538. [ Links ]

Kremer M. y E. Maskin (1994). Segregation of workers by skill and the rise of inequality. Working Paper Massachusetts Institute of Technology. [ Links ]

Kunieda, T. (2008). Macroeconomics for credit market imperfections and heterogeneous agents. EE.UU: Brown University Press. [ Links ]

Mckinnon, R. I. (1973). Money and capital in economic development. Washington, DC: Brookings Institution. [ Links ]

Piketty, T. (1997). The dynamics of wealth distribution and the interest rate with credit rationing. Review of Economic Studies 64: 173-189. [ Links ]

Rivas Aceves S. y J. F. Martínez Pérez (2009). El impacto de la regulación gubernamental en el mercado de capitales sobre el crecimiento. En José A. Sánchez Daza (coord.). Economía teórica y aplicada, México y el mundo. México: UAM-Eón: 59-68. [ Links ]

----------, (2011a). La crisis financiera global, el mercado de capitales y el crecimiento económico: algunos aspectos para la economía de México. La integración económica ante la primera crisis financiera del siglo XX. México: UAM-Eón: 73-98. [ Links ]

----------, (2011b). La Crisis Financiera Internacional y el Crecimiento Económico: La Banca de Desarrollo, una Posible Solución. capítulo en libro La integración económica: balance de un proceso inconcluso, Editorial Eón, México, 2011: 199-224. [ Links ]