Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Contaduría y administración

versão impressa ISSN 0186-1042

Contad. Adm vol.58 no.3 Ciudad de México Jul./Set. 2013

Factores que explican la extensión de revelación de activos intangibles de los bancos que cotizan en la Bolsa de Valores de Panamá1

Factors that explain the extension of disclosure of intangible assets of banks listed on the Panama Stock Exchange

Edila E. Herrera R.

Centro Regional Universitario de Los Santos. Universidad de Panamá eherreradeleon@hotmail.com

Fecha de recepción: 26.10.2011

Fecha de aceptación: 08.02.2012

Resumen

En este estudio se analiza el nivel de revelación de información voluntaria de activos intangibles; asimismo, identifica los factores que explican su divulgación por parte de los bancos que cotizan en la Bolsa de Valores de Panamá durante el periodo 2005-2009. La información es registrada en un índice que contiene 158 indicadores, distribuidos en cinco categorías: capital humano, estructural tecnológico, estructural organizativo, relacional del negocio y relacional social. Las tres hipótesis que se plantean son: H1 existe una relación positiva entre el tamaño y la extensión de revelación de información de activos intangibles; H2 existe una relación positiva entre los años de constitución y la extensión de revelación de información de activos intangibles; H3 existe una relación positiva entre el nivel de endeudamiento y la extensión de revelación de información de activos intangibles. Los resultados indican que para los bancos panameños es más importante revelar información sobre intangibles en el orden siguiente: capital relacional del negocio, relacional social, estructural organizativo, humano y estructural tecnológico. Cabe aclarar que la H1 fue aceptada excepto en la categoría capital estructural tecnológico; la H2 fue aceptada en todas sus categorías, mientras que la H3 fue rechazada.

Palabras claves: Bolsa de Valores de Panamá, revelación voluntaria de activos intangibles, bancos.

Abstract

This paper analyzes the level of voluntary disclosure of intangible assets, and identifies the factors that explain the disclosure of such information by the banks listed on the Panama Stock Exchange during the period 2005-2009. The information is recorded on an index that contains 158 indicators divided into five categories: human capital, technological structural, organizational structure, relational business and social relational. Three hypotheses are posed: H1 there is a positive relationship between the size and extent of disclosure of intangible assets; H2 a positive relationship between the extent of incorporation and disclosure of intangible assets; H3 there is a positive relationship between leverage and the extent of disclosure of intangible assets. The results indicate that for Panama banks it is more important to disclose information on intangibles in the following order: business relational capital, social relational, organizational structure, human and technological structural. H1 was accepted as a size category except for the structural capital; H2 was accepted for the years in all categories, while H3 was rejected.

Keywords: Panama Stock Exchange, voluntary disclosure of intangible assets, banks.

Introducción

Muchos señalan que la profesión contable no ha podido adaptarse a los cambios fundamentales del entorno empresarial, ya que no se ha desarrollado una orientación oportuna para informar sobre los activos intangibles (Clem et al., 2004). Organismos de regulación internacionales como el Internacional Accounting Standards Board (IASB) han manifestado la necesidad de alcanzar un alto grado de estandarización en las prácticas contables.

La NIC 38 es la Norma Internacional que regula el tratamiento contable de los activos intangibles y establece las formas de valoración, reconocimiento y revelación de estos elementos en los estados financieros. Define un activo intangible como aquel bien identificable, de carácter no monetario y sin apariencia física; sin embargo, esta norma presenta muchas limitaciones en cuanto a revelación de la información porque existe una restricción en cuanto al reconocimiento de los recursos intangibles como activos.

Con el transcurrir de los años se viene debatiendo sobre el vínculo entre la contabilidad y el grado de inversión en actividades que pueden dar lugar a los activos intangibles (Dedman et al., 2009). Investigadores como Collins et al. (1997) y Cañibano et al. (2002) afirman que los cambios tecnológicos y económicos han incrementado la importancia de los intangibles, e indican que su tratamiento contable es el principal motivo de reducción de la utilidad de los estados financieros, al igual que la pérdida en la relevancia de la valoración de los resultados contables en el tiempo.

En épocas anteriores, las empresas tenían un alto volumen de activos tangibles; actualmente, en cambio, han cobrado relevancia los intangibles como las relaciones y alianzas con los clientes, proveedores, competidores, así como el desarrollo de nuevas tecnologías (Sveiby, 1997; Bueno, 1998; Edvinsson y Malone, 1997; Nevado, 2006; Sukhdev, 2011). Esta nueva concepción ha situado a los activos intangibles como una de las fuentes generadoras de valor y creadoras de ventajas competitivas sostenibles de las organizaciones. A pesar de que los activos intangibles carecen de cuerpo físico, son el sello distintivo de las empresas en las economías modernas (Lev et al., 2009).

La información es importante cuando ayuda a los inversionistas a conocer el valor real de las acciones en las empresas; sin embargo, los intangibles generalmente son inverificables e inciertos por naturaleza (Wyatt, 2008). Las empresas necesitan una herramienta para poder mostrar al mercado y a sus accionistas su valor de manera objetiva, por lo cual es necesario valorar todos los activos, tangibles e intangibles.

Para tratar de subsanar este problema, existe actualmente una tendencia a revelar información voluntaria de activos intangibles a través de la memoria anual; diferentes investigadores han realizado estudios basados en este informe (Cooke, 1989; Gelb, 2002; Vergauwen, et al., 2007; Torsten et al., 2008; Chander y Mehra, 2010, Kang y Gray, 2011). La memoria anual tiene aspectos importantes de la empresa que no pueden ser incluidos en los estados financieros porque la norma contable no lo permite, logrando con ello reducir la asimetría de información, que surge cuando una de las partes de un negocio posee más información que la otra.

El instrumento para la recolección de los datos utilizado en esta investigación es el índice de divulgación Ij, que está basado en el enfoque dicotómico (Cooke, 1989 y 1992; Macagnan, 2007) para conocer el grado de divulgación de información voluntaria de activos intangibles relacionados con el capital humano, estructural tecnológico, estructural organizativo, relacional del negocio y relacional social.

Asimismo, se estudian factores determinantes que explican la extensión de la revelación de los activos intangibles, tales como el tamaño de la empresa, que se mide en función de los ingresos por intereses y comisiones; la antigüedad, medida por los años de constitución; y el endeudamiento, que se mide a través del total de pasivos entre el total de activos. Por lo anterior, los objetivos de esta investigación son, en primer lugar, analizar el nivel de revelación de información voluntaria de activos intangibles; y, en segundo lugar, identificar los factores que explican la extensión de la revelación de los mismos por parte de los bancos que cotizan en la Bolsa de Valores de Panamá durante el periodo 2005-2009, información que aparece en sus memorias anuales.

Cabe aclarar que en Panamá no existen estudios sobre el tema, a pesar de ser un país donde se invierten sumas importantes en el mercado de valores. La importancia de esta investigación se justifica en la disparidad existente entre los valores asignados por los mercados y por los libros contables, especialmente en aquellas empresas que integran los mercados de capitales, pues los inversionistas pocas veces cuentan con las herramientas necesarias para decidir cuáles son las empresas que proyectan mayores beneficios en el futuro.

La estructura de esta investigación está integrada de la siguiente manera: al principio se presenta la literatura sobre revelación voluntaria de información sobre activos intangibles; enseguida se muestra la metodología utilizada; posteriormente, los resultados obtenidos; y, finalmente, las conclusiones.

Revelación voluntaria de información sobre activos intangibles

El crecimiento de las necesidades de información de los inversionistas y la complejidad del mercado afecta tanto el volumen como la calidad de divulgación voluntaria de información (Boesso y Kumar, 2007). La revelación voluntaria de los intangibles aumentará la capacidad de predicción del fracaso empresarial (Stewart, 2011) reduciendo los riesgos de los inversionistas en los mercados de capitales.

La revelación voluntaria de activos intangibles sirve como herramienta de apoyo para diferentes decisiones (Chander y Mehra, 2010). El alcance de la revelación voluntaria no sólo ampliará el conocimiento de los factores que explican la variabilidad de la divulgación, sino que también puede ayudar a los formuladores de políticas en la selección de un curso apropiado de acción para remediar deficiencias (Cooke, 1989).

En ausencia de regulación, existe una presión considerable sobre las empresas de mercados emergentes para comunicarse de manera transparente y revelar voluntariamente información corporativa importante (Kang y Gray, 2011). Esto pudiera contribuir a generar confianza en estos mercados por parte de los inversionistas.

Necesidades de información de los inversionistas en el sector bancario

Los activos intangibles están jugando un papel importante en la creación y maximización de la riqueza de los accionistas. Los inversionistas también conceden mayor importancia a dichos activos en la evaluación de sus participaciones en diferentes empresas (Chander y Mehra, 2010). Los movimientos de precio de las acciones pueden afectar las perspectivas de una empresa y proporcionar información útil que permite tener una percepción de sus fortalezas y debilidades (Lev, 2011).

Chen et al. (2009) analizan el desarrollo de la divulgación voluntaria de las opciones reales en el sector bancario; además, indican que la mayor parte de los registros contables en las empresas emergentes enfrentan problemas en cuanto a la divulgación de información a los propietarios sobre el valor de los activos intangibles y la posición de la empresa.

Los inversionistas se encuentran frente a una limitación en cuanto a la información directa acerca de los activos intangibles como componentes importantes del valor de los bancos (Kohlbeck, 2004); la mayoría de ellos no son reconocidos y otros revelan estimaciones o proporcionan otra información sobre estos activos. Gelb (2002) indica que las revelaciones adicionales pueden reflejar a los inversores aumento de las necesidades de información más que insuficiencias del proceso de contabilidad.

Por otra parte, el hecho de interactuar con los inversores no significa solamente suministrar información; los directivos, que pueden aprender mucho de los inversores, suelen pasar por alto el hecho de que la información fluye en ambos sentidos. Los movimientos de precios bursátiles, como anuncios de ganancias, revelan mucho acerca de las expectativas de crecimiento de los inversionistas y sus percepciones de la gestión de la credibilidad (Lev, 2011).

Teorías sobre revelación voluntaria de información

Este trabajo se basa en la teoría de la agencia y la teoría del costo del propietario. La teoría de la agencia se refiere a los conflictos de intereses que surgen entre los propietarios y los inversionistas como consecuencia de la asimetría de información, donde una de las partes está mejor informada que la otra. Esta teoría sugiere que el daño de gestión puede ocurrir cuando los intereses de los propietarios y gerentes divergen (Nyberg et al., 2010). En este sentido, Eisenhardt (1989) concluye que la teoría de la agencia ofrece una visión única de los sistemas de información, la incertidumbre de resultados, los incentivos y el riesgo. Jensen y Meckling (1976) han demostrado analíticamente que los costos de agencia aumentan con la cantidad de capital externo; esto sugiere la necesidad de revelar mayor información por parte de empresas que se financian con el dinero de sus inversionistas.

La relación de agencia implica la existencia del problema del riesgo moral, que es la posibilidad de que los administradores pudieran utilizar su capacidad de decisión para obtener maliciosamente beneficios personales a expensas del accionista. Estos conflictos generarían costos de agencia, que son aquellos generados por la vigilancia emprendida por el principal (gastos de control o vigilancia), los derivados de los mecanismos de garantía establecidos por el agente (gastos de garantía) y la reducción de riqueza experimentada por el principal debido a las divergencias entre las decisiones del agente y aquellas que maximizarían la riqueza (pérdida residual).

Por otra parte, el oportunismo o interés propio aqueja las interacciones y las relaciones humanas. Las organizaciones gastan un esfuerzo considerable para reducir dicho oportunismo. La teoría de la agencia defiende los contratos formales como restricciones al oportunismo; sin embargo, la asimetría de la información no se presta a los contratos formales (Dawson et al., 2010).

Con los escándalos surgidos a principios del siglo XXI quedó demostrado lo extraordinariamente difícil que puede ser para los accionistas ejercer un control efectivo de la gestión o, en general, para que las empresas logren el alineamiento apropiado de intereses entre administradores y propietarios, ya que fueron los accionistas quienes resultaron más afectados por los escándalos de Enron, Tyco, Worldcom, entre otros (Heath 2009).

La teoría de costos del propietario (Macagnan, 2007) parte de la tesis de que la revelación de informaciones tiene costos para la empresa, donde revelar información sobre activos intangibles podría generar pérdidas en las ventajas competitivas, pues estarían revelando información estratégica a sus competidores.

La revelación de informaciones tiene costos para la empresa (Verrecchia, 1983; Dye, 1986; Fishman y Hagerty, 1989; Wagenhofer, 1990; Darrough y Stoughton, 1990; Lev, 1992; King y Wallin, 1995; Camfferman, 1997 y Birt et al., 2005). La divulgación de información en las memorias anuales implica costos como la recopilación de información, gestión, supervisión, auditoría y honorarios legales (Cooke, 1989).

Metodología

Selección de la muestra

Este estudio empírico analiza, en primer lugar, el nivel de revelación de información voluntaria sobre activos intangibles y, en segundo lugar, los factores que explican la extensión de revelación de este tipo de informaciones por parte de los bancos que cotizan en la Bolsa de Valores de Panamá durante el periodo 20052009, información que aparece en sus memorias anuales.

El hecho de analizar solamente el segmento financiero permite homogenizar los indicadores escogidos de manera que los mismos pudieran ser aplicados a toda la muestra de esta investigación, la cual está integrada por ocho bancos (cuadro 2) de un total de doce registrados en la Bolsa de Valores de Panamá durante el periodo investigado (cuadro 1), representando el 67%. Esto obedece a que tres de estos bancos no presentan memorias anuales y uno de ellos atravesó un proceso de fusión significativo, lo que podría alterar los resultados.

Índice de revelación

En investigaciones de carácter empírico sobre revelación voluntaria de activos intangibles generalmente se emplean los modelos de: Navegador de Skandia (de Edvinsson y Malone, 1997), Intangible Assets Monitor (de Sveiby, 1997) y Meritum (de Cañibano et al., 2002), para medir el capital humano, capital estructural y capital relacional. Este estudio se basa en el modelo Macagnan (2007), cimentado en el modelo Intellectus (Bueno, 2003).

La investigación realizada por Macagnan (2007) emplea 123 indicadores, que analizan la revelación de informaciones voluntarias en diferentes sectores empresariales y están organizados en capital humano, estructural tecnológico, estructural organizativo, relacional del negocio y relacional social. En el caso de este estudio, la muestra está compuesta por entidades del sector bancario, por lo que se incluyen algunos indicadores del modelo Macagnan (2007), otros se excluyen y se integran nuevos. El mayor porcentaje se concentra en aquellos que miden aspectos financieros y relacionados con clientes y proveedores (capital relacional del negocio), los cuales representan el 42% del total.

El modelo de esta investigación lo componen 158 indicadores, clasificados en cinco categorías básicas que miden la extensión de revelación de los índices:

• Capital humano. Está representado por los activos intangibles que indican valores como la competencia y habilidades técnicas del personal. Esta categoría está compuesta por treinta y nueve indicadores.

• Capital estructural tecnológico. Está constituido por los valores tecnológicos de la empresa y se encuentra representado por veinte indicadores que incluyen las inversiones en investigación y desarrollo, licencias y patentes, así como la evolución técnica del sistema productivo.

• Capital estructural organizativo. Está integrado por diecinueve indicadores, tales como sistemas y procesos, estructura organizacional, bases de datos y demás aspectos relacionados con la estructura organizacional de la empresa.

• Capital relacional del negocio. Son indicadores que reflejan la capacidad de interacción de la empresa con el mercado, entre ellos relaciones con clientes o consumidores, proveedores, intermediarios, socios, dueños. Esta categoría se encuentra representada por sesenta y seis indicadores.

• Capital relacional social. Esta categoría está compuesta por catorce indicadores y se refiere a las inversiones sociales, así como a logros relacionados en el ambiente.

Recopilación de los datos

La información referente a los indicadores se obtiene de las memorias anuales publicadas en la página de internet de cada uno de los bancos que integran la muestra. Hay que resaltar que gran parte de estas memorias se adquieren directamente a través de visitas a las entidades bancarias debido a que la mayoría de éstas no presentan esta información en su página web. Esta información se registra en una matriz, que tiene los 158 indicadores para cada uno de los bancos que forman parte de la muestra, además de una columna para cada año (2005 al 2009).

El índice de divulgación Ij utilizado se basa en el enfoque dicotómico (Cooke, 1989 y 1992; Macagnan, 2007) y se define como:

Donde:

nj = Número de ítems esperados para cada empresa j

nj ≤ 158

Xij ≈ 1 si el ítem es revelado

≈ 0 si no es revelado

De modo que 0 ≤ Ij ≤1

Posteriormente, se divide el valor total de los ítems para cada empresa entre el número máximo de los mismos que se puede lograr.

Hipótesis contrastadas

H1 Existe una relación positiva entre el tamaño y la extensión de revelación de información de activos intangibles.

Una relación positiva significa que cuanto mayor es el valor de la variable explicativa (tamaño), mayor es la extensión de la revelación de activos intangibles. El tamaño se ha encontrado como factor significativo para explicar la diferencia en el alcance de divulgación en diferentes países (Cerf, 1961; Singhvi, 1967; Singhvi y Desai, 1971; Stanga, 1976; Belkaoui y Kahl, 1978; Firth, 1979 y 1980; y Cooke, 1989 y 1992).

Es importante señalar que el tamaño de una empresa se puede medir con base en diferentes aspectos; por ejemplo, Cooke (1989) analiza el tamaño de la empresa de acuerdo con el total de activos, número de acciones en circulación, tasa de retorno o a través de la negociación de acciones en el mercado bursátil. En este estudio se mide el tamaño con relación al total de ingresos por intereses y comisiones.

Según la teoría de la agencia (Jensen y Meckling, 1976), a mayor tamaño de la empresa debe existir mayor revelación de activos intangibles y así evitar los conflictos de intereses entre los propietarios e inversionistas. McNally et al. (1982) revelan que el tamaño es una característica dominante en las prácticas de revelación voluntaria. Hidalgo y García (2009) muestran una relación positiva entre el tamaño de la empresa y la extensión de información divulgada; esto se debe a la necesidad de obtener mayor cantidad de fondos del exterior, adicional a que las empresas de mayor tamaño cuentan con el personal necesario para procesar información detallada de la empresa.

H2 Existe una relación positiva entre los años de constitución y la extensión de revelación de información de activos intangibles.

Esta hipótesis es contrastada por Macagnan (2007), quien muestra una relación positiva en cuanto a la revelación de capital estructural organizativo y capital relacional social. Gibbins et al. (1990) concluyen que la historia de la empresa es uno de los factores condicionantes de la extensión de revelación de activos intangibles, H3 Existe una relación positiva entre el nivel de endeudamiento y la extensión de revelación de información de activos intangibles.

La teoría de la agencia (Jensen y Meckling, 1976) pudiera explicar la posible relación entre el endeudamiento y revelación voluntaria de activos intangibles. De acuerdo con esta teoría, las empresas muy endeudadas tienen un incentivo para incrementar el nivel de información a las partes interesadas, logrando así la reducción de los costos de agencia. Malone et al. (1993), así como Healy y Palepu (2001) encontraron en sus investigaciones una relación positiva entre el endeudamiento y la revelación de información. Billings (2011) concluye que los planes de los directivos para emitir deuda o acciones no parecen jugar un papel importante en sus decisiones en cuanto a divulgación de información.

Por otro lado, Depoers (2000) demuestra en su investigación una relación negativa entre el endeudamiento y la revelación de información sobre intangibles, que pudiera ser explicada por la teoría del costo del propietario (Macagnan 2007) que plantea que revelar información sobre recursos intangibles podría generar pérdidas en las ventajas competitivas de las empresas, ya que estarían revelando información estratégica a sus competidores. Una relación negativa significa que cuanto mayor es el valor de la variable explicativa (endeudamiento), menos es la extensión de revelación de activos intangibles (variable dependiente).

Con base en estas hipótesis se presentan los modelos que explican la extensión de la revelación de activos intangibles.

Modelo 1

Rch = ß0 + ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (2)

Modelo 2

Rcet =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (3)

Modelo 3

Rceo =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (4)

Modelo 4

Rcrn =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (5)

Modelo 5

Rcrs -ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (6)

Donde:

Las variables dependientes están representadas por:

Rch= Revelación de capital humano (ecuación 2)

Rcet=Revelación de capital estructural tecnológico (ecuación 3)

Rceo=Revelación de capital estructural organizativo (ecuación 4)

Rcrn=Revelación de capital relacional del negocio (ecuación 5)

Rcrs=Revelación de capital relacional social (ecuación 6)

Las variables independientes las representan:

ß1 = Tamaño (total de ingresos generados por intereses y comisiones bancarias)

ß2 = Años (tiempo de constitución del banco)

ß3 = Endeudamiento (total de pasivos entre el total de activos)

ß0= Constantes o parámetros

ε= Error estándar 1.96 (nivel de confianza 95%)

Resultados

Una vez que se mostró la metodología de esta investigación, se presentan los resultados estadísticos obtenidos con el uso del programa SPSS; después se analiza la información relativa a cada uno de los objetivos.

Análisis descriptivo

A continuación se presentan los resultados del análisis descriptivo de las variables dependientes que muestran el nivel de revelación de activos intangibles: capital humano, capital estructural tecnológico, capital estructural organizativo, capital relacional del negocio y capital relacional social.

El cuadro 3 muestra el promedio de los indicadores de revelación de activos intangibles en cada una de las cinco categorías.

Se observa que el menor porcentaje de la media lo muestra la variable capital estructural tecnológico con el 9.63%, mientras que el mayor porcentaje es revelado por la variable capital relacional del negocio con un 43.30%. Existe una elevada dispersión entre la media y la desviación típica, lo cual refleja el alejamiento de una serie de números de su valor medio; esto indica que los datos analizados son muy dispersos.

Análisis de correlación

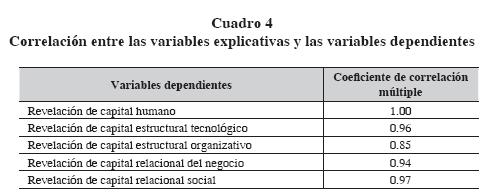

El cuadro 4 muestra el análisis de correlación entre las variables explicativas (tamaño, años de constitución y endeudamiento) y las variables dependientes.

Se puede apreciar una correlación positiva perfecta entre las variables explicativas y la variable dependiente revelación de capital humano. Existe una correlación positiva muy fuerte entre las variables explicativas y las variables revelación de capital estructural tecnológico, revelación de capital relacional del negocio y revelación de capital relacional social. Por otro lado, existe una relación positiva considerable entre las variables explicativas y la variable revelación de capital estructural organizativo.

Análisis de regresión múltiple

El cuadro 5 presenta el análisis de regresión entre las tres variables explicativas (independientes) y la extensión de revelación de capital humano (variable dependiente) con un coeficiente R2 de 99.42%

La ecuación (2) muestra que existe relación positiva entre las variables independientes (tamaño, años de constitución, endeudamiento) y la revelación de información sobre capital humano (variable dependiente) con un margen de error Pt ≤ 0.05.

Rch = ß0 + ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (2)

Rch = 1.0655010609 + 0.0000000011 + 0.0035777783 + (-1.3425016198) +1.96 t = 8.2686091090 + 15.5992721466 +14.4842974728 + (-9.0170252786)

De acuerdo con las betas del pulgar, los coeficientes son válidos, pues los símbolos de t mantienen la misma tendencia que los símbolos de las betas (positivo, positivo, positivo y negativo). Las probabilidades de error para cada una de las variables muestran que Pt ≤0.05; por lo tanto, se encuentra dentro de los rangos de error permitidos.

Los resultados indican que cuanto mayor sea el tamaño de la empresa y a mayor cantidad de años de constitución, mayor es la extensión de revelación de activos intangibles relativos a capital humano; por otro lado, entre mayor es el endeudamiento de la empresa, menor es la extensión de revelación de información relativa a capital humano.

El cuadro 6 presenta los resultados relativos a capital estructural tecnológico con un R2 de 91.71%. La ecuación (3) indica que existe relación positiva entre las variables independientes y la revelación de información sobre capital estructural tecnológico, con un margen de error Pt ≤ 0.05 .

Rcet =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (3)

Rcet = 0.3377958326 + 0.0000000001 + 0.0040513408 + (-0.4495413693) +1.96

t = 1.0354056391 + (-0.4552164604) + 6.400879132 + (-1.1783518154)

Los resultados revelan que a mayor cantidad de años de constitución de la empresa, mayor es la extensión de revelación de activos intangibles relativos a capital estructural tecnológico con una probabilidad de error Pt ≤ 0.05. Las hipótesis sobre tamaño y endeudamiento son rechazadas, además hay que resaltar que la probabilidad de error en ambos casos es Pt ≤ 0.05 Esto pudiera explicarse por el tamaño de la muestra que no es relativamente grande.

El cuadro 7, que contiene los resultados relativos a capital estructural organizativo, muestra un R2 de 72.72%. La ecuación (4) señala que existe relación positiva entre las variables independientes y la revelación de información sobre capital estructural organizativo con un margen de error Pt ≤ 0.05.

Rceo =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (4)

Rceo = 1.3935844259 + 0.0000000001 + 0.0032721460 + (-1.4451736797) +1.96

t = 2.2136348453 + 0.3418722535 + 2.6791065926 + (-1.9630972478)

Se observa que a mayor tamaño y mayor cantidad de años de constitución de la empresa, mayor es la extensión de revelación de capital estructural organizativo con una probabilidad de error para estas variables de Pt ≈ 0.75 y Pt ≈0.06, respectivamente; es decir, Pt ≥ 0.05 . Por su parte, entre mayor sea el nivel de endeudamiento, menor es la extensión de revelación de capital estructural organizativo con un margen de error Pt ≈ 0.12; o sea, (Pt≥ 0.05).

El cuadro 8 contiene los resultados relativos a capital relacional del negocio y refleja un R2 de 87.52%. La ecuación (5) muestra que existe relación positiva entre las variables independientes y la revelación de información sobre capital relacional del negocio con un margen de error Pt ≤ 0.05 .

Rcrn =ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (5)

Rcrn = 1.4244080896 + 0.0000000000+0.0058496245 + (-1.4055148728) +1.96

t = 2.3108994338 + 0.0895148056 + 4.8916931879 + (-1.9499843811)

Los resultados indican que a mayor tamaño se revela más información sobre capital relacional del negocio con una probabilidad de error Pt ≈ 0.94; es decir, Pt ≥0.05. Por su parte, a mayor cantidad de años de constitución de la empresa, mayor es la extensión de revelación de capital relacional del negocio con una probabilidad de error Pt ≤0.05. En cuanto al endeudamiento, entre mayor es éste, menor es la extensión de revelación de activos intangibles relativos a capital relacional del negocio con una probabilidad de error Pt ≈ 0.12 ; esto es, Pt ≥ 0.05 .

El cuadro 9 muestra los resultados relativos a capital relacional social y presenta un R2 de 93.61%. La ecuación (6) indica que existe relación positiva entre las variables independientes y la revelación de información sobre capital relacional social con un margen de error Pt ≤ 0.05.

Rcrs -ß0+ ß1Tamaño +ß2 Años + ß3Endeudamiento+ε (6)

Rcrs = 0.5771458501 + 0.0000000020 + 0.0090390972 + (-0.9282004977) +1.96

t = 0.6104278459 + 3.7146427555 + 4.9278607010 + (-0.8395365897)

Los resultados revelan que a mayor tamaño y años de constitución de la empresa, mayor es la extensión de revelación de capital relacional social con una probabilidad de error Pt ≤0.05. Sin embargo, entre mayor es el nivel de endeudamiento, menor es la extensión de revelación de activos intangibles relativos a capital social con una probabilidad de error de Pt ≈0.45; es decir, Pt ≥0.05

Conclusiones

Después de analizar el nivel de revelación de información voluntaria de activos intangibles, los resultados muestran que el capital relacional del negocio es la categoría más revelada, seguida del capital relacional social, capital estructural organizativo, capital humano y, en último lugar, el capital estructural tecnológico. El indicador que más se revela en cuanto a capital humano es el número de gerentes/ directivos con un 100%, lo que demuestra la importancia que otorgan los bancos a las informaciones sobre las personas que dirigen la organización.

Por lo que respecta a capital estructural tecnológico los indicadores más revelados son: nuevos productos/servicios y características de los productos/servicios ofertados con un 35% de revelación cada uno. A pesar de la importancia de que los interesados conozcan los servicios bancarios, el porcentaje de revelación sobre éstos es relativamente baja en las memorias anuales. En cuanto a revelación de capital estructural organizativo, el indicador más revelado es el historial y evolución de la empresa con un 98%. Por otro lado, no se presenta información relativa a los indicadores: nivel de informatización de la empresa, datos del sistema de información, mejoras a los procesos, organización de los tiempos de trabajo y trabajadores con autonomía para realizar su trabajo.

En cuanto a la revelación de capital relacional de negocio, se observa que son divulgados en un 100% indicadores tales como capacidad de respuesta (número de sucursales), localización de las mismas, historial bursátil y evolución de las utilidades; en cuanto a revelación de capital relacional social, los indicadores que reflejan el mayor porcentaje son atención a obras sociales e información sobre las inversiones en las mismas.

Al desarrollar el segundo objetivo de esta investigación, se concluye que la hipótesis sobre el tamaño de la empresa, representada en función de los ingresos por intereses y comisiones, es aceptada como factor que explica la extensión de revelación de activos intangibles relativos a capital humano, capital estructural organizativo, capital relacional del negocio y capital relacional social debido a que existe una relación positiva. Esto prueba la teoría de la agencia (Jensen y Meckling, 1976), la cual plantea que a mayor tamaño de la empresa debe existir mayor revelación de activos intangibles. Por otro lado, esta hipótesis es rechazada como factor que explica la extensión revelación de activos intangibles relativos a capital estructural tecnológico. Esto muestra que las empresas de mayor tamaño revelan menos información sobre sus tecnologías, ya que estarían revelando información a sus competidores provocando pérdidas de ventajas competitivas, comprobando la teoría del costo del propietario (Macagnan, 2007).

La hipótesis sobre los años de constitución de la empresa, como factor explicativo de la revelación de activos intangibles, es aceptada en las categorías estudiadas.

Este resultado demuestra que las empresas más antiguas se preocupan por divulgar mayor información de este tipo.

La hipótesis sobre endeudamiento es rechazada para cada una de las variables dependientes contrastadas porque existe una relación negativa. Esto demuestra que en la medida que las empresas incrementan sus deudas revelan menos información de sus activos intangibles. Esta situación pudiera provocar un riesgo moral, donde los administradores pudieran utilizar su capacidad de decisión para obtener beneficios perjudicando a los inversores, quienes no contarían con la información necesaria y, por consiguiente, estarían en desventaja en un momento determinado.

Referencias

Belkaoui, A. y A. Kahl (1978). Corporate financial disclosure in Canada research monograph 1. Canadian Certified General Accounting Association. Vancouver. [ Links ]

Billings, M. (2011). Discussion of 'critical accounting policy disclosures'. Journal Of Accounting, Auditing y Finance 26 (1): 77-80. [ Links ]

Birt, J., C. Bilson, T. Smith y R. Whaley (2005). Ownership, competition and financial disclosure. Working Paper [ Links ]

Boesso, G. y K. Kumar (2007) Drivers of corporate voluntary disclosure: a framework and empirical evidence from Italy and the United States. Accounting, Auditing & Accountability Journal 20 (2): 269-296. [ Links ]

Bueno, E. (1998). El capital intangible como clave estratégica en la competencia actual. Boletín de Estudios Económicos 53 (164): 207-229. [ Links ]

----------(2003). Modelo Intellectus: medición y gestión del capital intelectual. Documentos Intellectus 5. Madrid: IADE. [ Links ]

Camfferman, K. (1997). Voluntary annual report disclosure by listed dutch companies. New York: Garland Publishing. [ Links ]

Cañibano, L. y M. Sánchez, M. García-Ayuso y C. Chaminade (Equipo Editor) (2002): Directrices para la gestión y difusión de información sobre intangibles. Madrid: Fundación Airtel Móvil. [ Links ]

Chander, S. y V. Mehra (2010). Disclosure of intangible assets in indian drugs and pharmaceutical industry. IUP. Journal of Accounting Research & Audit Practices 9 (4): 7-23. [ Links ]

Chen, A. H., J. A. Conover y J. W. Kensinger (2009). Voluntary disclosure of real options: when and how it can be done. Research in Finance 25 (1): 27-157. [ Links ]

Cerf, A. R. (1961). Corporate reporting and investment decisions. Berkely, California: The University of California Press. [ Links ]

Clem, A., A. R. Cowan y C. Jeffrey (2004). Market reaction to proposed changes in accounting for purchased research and development in RyD-intensive industries. Journal of Accounting, Auditing & Finance 19 (4): 405-428. [ Links ]

Collins, D. W., E. L. Maydew e I. S. Weiss (1997). Changes in the value-relevance of earnings and book value over the past forty years. Journal of Accounting and Economics 24 (1): 39-67. [ Links ]

Cooke, T. E. (1989). Voluntary corporate disclosure by swedish companies. Journal of International Financial Management & Accounting 1 (2): 171-195. [ Links ]

----------(1992). The impact of size, stock market listing and industry type on disclosure in the annual reports of japanese listed corporations. Accounting and Business Research 22 (87): 229-237. [ Links ]

Darrough, M. y N. Stoughton (1990). Financial Disclosure Policy in an Entry Game. Journal of Accounting and Economics 12 (1-3): 219-243. [ Links ]

Dawson, G. S., R. T. Watson y M. Boudreau (2010). Information asymmetry in information systems consulting: toward a theory of relationship constraints. Journal of Management Information Systems 27 (3): 143-178. [ Links ]

Dedman, E., S. Mouselli, Y. Shen y A. W. Stark (2009). Accounting, intangible assets, stock market activity, and measurement and disclosure policy-views from the U.K. Abacus 45 (3): 312-341. [ Links ]

Depoers, F. (2000). A cost-benefit study of voluntary disclosure: some empirical evidence from French listed companies. The European Accounting Review 9 (2): 245-263. [ Links ]

Dye, R. A. (1986). Proprietary and Nonproprietary Disclosures. Journal of Business 59 (2): 331-366. [ Links ]

Edvinsson, L. y M. Malone (1997). El capital intelectual: cómo identificar y calcular el valor de los recursos intangibles de su empresa. Barcelona: Ediciones Gestión 2000: 45-58. [ Links ]

Eisenhardt, K. M. (1989). Agency theory: an assessment and review. Academy of Management Review 14 (1): 57-74. [ Links ]

Firth, M. (1979). The impact of size, stock market listing and auditors on voluntary disclosure in corporate annual reports. Accounting and Business Research 9 (36): 273-280. [ Links ]

---------- (1980). Raising financial and firms' corporate reporting policies. Abacus 16 (2): 100-115. [ Links ]

Fishman, M. y K. Hagerty (1989). Disclosure decisions by firms and the competition for price efficiency. The Journal of Finance 44 (3): 633-646. [ Links ]

Gelb, D. S. (2002). Intangible assets and firms' disclosures: an empirical investigation. Journal of Business Finance and Accounting 29 (3/4): 457-476. [ Links ]

Gibbins, M., A. Richardson y J. Waterhouse (1990). The management of corporate financial disclosure: opportunism, ritualism, policies and processes. Journal of Accounting Research 28 (1): 121-143. [ Links ]

Healy, P.M. y K.G. Palepu. (2001). Information asymmetry, corporate disclosure and capital markets: a review of the empirical disclosure literature. Journal of Accounting and Economics 31 (1-3): 405-440. [ Links ]

Heath, J. (2009). The uses and abuses of agency theory. Business Ethics Quarterly 19 (4): 497-528. [ Links ]

Hidalgo G., R. y M. E. García (2009). Divulgación de información sobre el capital intelectual de empresas nacionales que cotizan en la Bolsa Mexicana de Valores. Contaduría y Administración, septiembre-diciembre (229): 105-131. [ Links ]

International Accounting Standard 38 on Intangible Assets. Available from http://www.iasplus.com/standard/ias38.htm [ Links ]

Jensen, M. C., y W. H. Meckling (1976). Theory of the firm: managerial behavior, agency costs and ownership structure. Journal of Financial Economics 3 (4): 305-360. [ Links ]

Kang, H., y S. J. Gray (2011). The content of voluntary intangible asset disclosures: evidence from emerging market companies. Journal of International Accounting Research 10 (1): 109-125. [ Links ]

King, R. R., y D. E. Wallin (1995). Experimental tests of disclosure with an opponent. Journal of Accounting and Economics 19 (1): 139-167. [ Links ]

Kohlbeck, M. (2004). Investor valuations and measuring bank intangible assets. Journal of Accounting, Auditing & Finance 19 (1): 29-60. [ Links ]

Lev, B. (1992). Information disclosure and strategy. California Management Review 34 (4): 9-32. [ Links ]

---------- (2011). How to win investors over. Harvard Business Review 89 (11): 52-62. [ Links ]

----------S. Radhakrishnan y W. Zhang (2009). Organization capital. Abacus 45 (3): 275-298. [ Links ]

Macagnan, C. B. (2007). Condicionantes e implicación de revelar activos intangibles. Tesis doctoral. Universidad Autónoma de Barcelona. Departamento de Economía de la Empresa. [ Links ]

Malone, D., C. Fries y T. Jones (1993). An empirical investigation of the extent of corporate financial disclosure in the oil and gas industry. Journal of Accounting, Auditing & Finance 8 (3): 249-275. [ Links ]

McNally, G. M., L. H. Eng y C. R. Hasseldine (1982) Corporate financial reporting in new zealand: an analysis of user preferences, corporate characteristics and disclosure practices for discretionary information. Accounting and Business Research 13 (49): 11-20. [ Links ]

Nevado P., D. y V. R. López R. (2006). Capital intelectual. Valoración y medición. Modelos, informes, desarrollos y aplicaciones. Madrid: Prentice Hall. [ Links ]

Nyberg, A. J., I. Fulmer, B. Gerhart y M. A. Carpenter (2010). Agency theory revisited: ceo return and shareholder interest alignment. Academy of Management Journal 53 (5): 1029-1049. [ Links ]

Singhvi, S.S. (1967), Corporate Disclosure Through Annual Reports in the USA and India, Unpublished Doctoral Dissertation, Columbia University, USA [ Links ]

Singhvi, S. y H. Desay (1971). An empirical analysis of the quality of corporate financial disclosure. The Accounting Review 46 (1): 129-138. [ Links ]

Stanga, K. (1976). Disclosure in published annual reports. Financial Management 5 (4): 42-52. [ Links ]

Stewart, J. (2011). Does the capitalization of intangible assets increase the predictability of corporate failure? Accounting Horizons 25 (1): 41-70. [ Links ]

Sukhdev, M. (2011). Voluntary disclosures of intellectual capital. An empirical analysis. Journal of Intellectual Capital 12 (2): 301-318. [ Links ]

Sveiby, K. E. (1997). The intangible assets monitor. Journal of Human Resource Costing and Accounting 2 (1): 73-97. [ Links ]

Torsten, G., T. Sandra y H. Alexander (2008). Intangible asset disclosure in the telecommunications industry. Journal of Intellectual Capital 9 (1): 37-61. [ Links ]

Vergauwen, P., L. Bollen y E. Oirbans (2007). Intellectual capital disclosure and intangible value drivers: an empirical study. Management Decision 45 (7): 1163-1180. [ Links ]

Verrecchia, R. E. (1983). Discretionary Disclosure. Journal of Accounting and Economics 5 (3): 179-194. [ Links ]

Wagenhofer, A. (1990). Voluntary disclosure with a strategic opponent. Journal of Accounting and Economics 12 (4): 341-363 [ Links ]

Wyatt, A. (2008). What financial and non-financial information on intangibles is value-relevant? A review of the evidence. Accounting and Business Research 38 (3): 217-256. [ Links ]

1Parte del proyecto de investigación: Revelación de recursos intangibles, su relación con la rentabilidad de las acciones. Caso Panamá, Brasil y España, patrocinado por el Banco Mundial.