Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Contaduría y administración

versión impresa ISSN 0186-1042

Contad. Adm no.228 Ciudad de México may./ago. 2009

Artículos de investigación

Estructura de capital de las empresas que cotizan en la bolsa de valores chilena. Un análisis comparativo basado en la teoría de asimetrías de información1

Capital structure of the firms in the chilean stock market. A comparative analysis based in the theory of asymmetric information

Paolo Saona Hoffmann

Profesor Saint Louis University. E –mail: psaonaho@slu.edu

Fecha de recepción: 04.07.2008

Fecha de aceptación: 07.11.2008

Resumen

En este trabajo se estudia la estructura de capital de las empresas que cotizan en la bolsa de valores de Chile, para lo cual se efectúa un análisis comparativo basado en la teoría de asimetrías de información. De acuerdo con esta teoría, las empresas de mejor calidad envían señales al mercado sobre su condición con el propósito de establecer un criterio de separación y diferenciarse de las que tienen una calidad inferior (Akerlof, 1970). Se ha considerado a las empresas pertenecientes al Índice de Precios Selectivo de Acciones (IPSA) en el mercado de valores chileno como las que cuentan con menores asimetrías de información y se han comparado con el resto de las empresas que cotizan en la bolsa, pero que no pertenecen al índice, suponiendo que son las que poseen mayores asimetrías de información. Entre los principales hallazgos se encontró que pertenecer al índice implica una reducción en la brecha informativa con el mercado y que la mayor visibilidad de las empresas indexadas les permite acceder más fácilmente a los mercados de deuda.

Palabras clave: bolsa de valores, Chile, estructura de capital, asimetrías de información, datos de panel.

Clasificación JEL: G32

Abstract

In this work we study the capital structure of the firms in the chilean stock market performing a comparative analysis based in the theory of asymmetric information. The theory assures that high quality firms "signal" their condition to the market place in order to set up a separating equilibrium. By doing so, these firms will differentiate themselves form those of lower quality (Akerlof, 1970). Firms in the Selective Price Index (IPSA) in the chilean market have been considered as those with less asymmetric information compared with the other quoted firms which embody the group of firms with higher asymmetric information. It was determined that being part of the index involves a reduction in the informational gap with the capital markets and that the higher visibility of indexed firms provides them with a straightforward access to the debt market.

Keywords: stock market, Chile, capital structure, asymmetric information, panel data.

JEL classification: G32

Introducción, marco teórico e hipótesis

La incorporación de las asimetrías de información al análisis económico ha dado lugar a un gran número de enfoques para explicar las decisiones financieras adoptadas por las empresas; de forma particular, la teoría de la asimetría informativa permite explicar las decisiones de endeudamiento empresarial. Así, en el contexto de mercados de capitales imperfectos, las partes mejor informadas pueden transmitir señales a los partícipes menos informados con el objeto de reducir esta brecha informativa entre ambos.

Un ejemplo de lo anterior es la información privada acerca de los flujos de retorno de la empresa y/o oportunidades de crecimiento, que a su vez son desconocidas total o parcialmente por los acreedores y accionistas (Harris y Raviv, 1991; Schmid et al., 2002). De acuerdo con Hovakimian et al. (2004), la elección del financiamiento corporativo se encuentra condicionada por los costos de selección adversa que aparecen como resultado de la información desigualmente distribuida entre los directivos mejor informados y los acreedores o inversores menos informados.

En el modelo seminal de Ross (1977), los directivos conocen perfectamente la distribución de los retornos de los proyectos de la empresa, mientras que los inversores no poseen información perfecta acerca de la distribución de dichos retornos. Esta brecha informativa entre ambos partícipes puede ser reducida por la dirección con lo que se emitirán mayores niveles de deuda, la cual es entendida como una mayor capacidad de generación de futuros flujos de tesorería para hacer frente al servicio de la deuda.

En el mismo sentido, Leland y Pyle (1997) plantean un modelo donde el endeudamiento se utiliza como instrumento para comunicar al mercado las mejores oportunidades de inversión de la empresa. En este modelo, a medida que mayor sea la proporción de los capitales propios en manos de los directivos, éstos señalizarán la bondad de la cartera de proyectos de inversión mediante un incremento en el apalancamiento financiero de la empresa.

Junto a estos clásicos modelos, el reciente trabajo de Schmid et al. (2002) destaca que la teoría de la asimetría informativa lleva consigo, necesariamente, el concepto de selección adversa. Éste se emplea cuando se formaliza un contrato con un partícipe que posee información que la otra parte desconoce, aquélla con déficit informativo debe enfrentar las consecuencias de la selección adversa dado que no está en conocimiento de si las características relevantes del partícipe informado son buenas o malas. Para poder demostrar este problema de selección adversa y cómo la señalización puede resolverlo, Akerlof (1970) empleó en su trabajo el ejemplo del "mercado de los limones" para coches usados con el objeto de ilustrar cómo los vendedores de vehículos de mejor calidad pueden usar garantías para señalizar dicha calidad a los compradores, quienes a su vez no están en capacidad de distinguir entre los "buenos coches" y los "limones" (coches de mala calidad).

De forma análoga a lo ya expuesto, la mayor visibilidad y reputación de las empresas cotizadas y, en particular, de las que pertenecen al índice de acciones con mayor presencia bursátil en un determinado mercado, presentan una brecha informativa menor entre la empresa y los acreedores e inversores (Korajczyk y Levy, 2003). En este sentido, se conjetura que aquellas empresas pertenecientes al índice presentarán un mayor nivel de endeudamiento por dos motivos. En primer lugar, como mecanismo de señalización de la calidad de su cartera de proyectos de inversión; y, en segundo, por su mayor acceso a las fuentes externas de financiamiento asumiendo un menor costo de capital.

Para poder analizar el efecto que tiene la pertenencia al índice bursátil sobre la decisión de endeudamiento de las empresas, debemos tener en cuenta otros factores que determinan esta decisión. Así, la existencia de oportunidades de crecimiento, es decir, las opciones empresariales de llevar a cabo una inversión que en el futuro generará una rentabilidad superior al costo de capital, está inversamente relacionada al nivel de deuda de las empresas (Barclay y Smith, 1995; Myers, 2000). Además, la estructura de capital adoptada por las empresas es el reflejo de las circunstancias económicas, así como de las características institucionales y regulatorias específicas de cada país (Cobham y Subramaniam, 1998; Shin y Park, 1999; Prasad et al., 2001).

De acuerdo con Agosin y Pastén (2003), el mercado de capitales chileno se caracteriza por estar en vías de desarrollo, pequeño y sin liquidez, por poseer un mercado de bonos en estado embrionario y por tener un sector bancario que financia a las empresas básicamente a corto plazo. Más aún, según Lefort y Walker (2000b), el 70% de las empresas que cotizan en la bolsa de valores en Chile pertenecen a uno de aproximadamente 50 conglomerados, que a su vez controlan alrededor del 91% del total de activos de las empresas cotizadas en bolsa. Adicionalmente, ha habido importantes mejoras en los mecanismos de gobierno corporativo desde la crisis bancaria de los años ochenta. Estas mejoras se han traducido básicamente en la adopción de prácticas de supervisión bancaria que limita el poder de los controladores para que no hagan mal uso de los préstamos bancarios en su beneficio propio. La historia económica chilena muestra que, a nivel de los países en vías de desarrollo, existen enormes sinergias entre las mejoras a los mecanismos de gobierno corporativo y las mejoras en la supervisión bancaria (Agosin y Pastén, 2003). Desde esta perspectiva, en el caso de los países cuyo marco legal se enraíza en el derecho continental, los problemas de agencia generados por las oportunidades de crecimiento pueden ser controlados directamente por los acreedores que en su mayor parte están constituidos por bancos e instituciones financieras. Este sistema legal supera las limitaciones de una escasa protección de los derechos de los inversores a través de la formalización de contratos privados como mecanismo de gobierno corporativo (Lefort, 2003). Por lo tanto, es posible esperar una relación positiva entre la existencia de oportunidades de crecimiento y el nivel de deuda suscrita por las empresas en este marco legal.

La estructura de propiedad es otro de los factores que determina la estructura de capital de las empresas. En este sentido, la separación entre la propiedad de los activos empresariales y el control de los mismos da origen a los tradicionales conflictos de agencia entre principal y agente (Berle y Means, 1932). En consecuencia, contar con una estructura de propiedad altamente concentrada posee una doble lectura para los acreedores. En primer lugar, ésta puede ser vista como un mecanismo de señalización de algunos problemas de agencia entre directivos y accionistas; y, en segundo, implica el ejercicio de un mejor control de la conducta de los directivos por parte de los accionistas (Carlin y Mayer, 2000). Este argumento también apoya una relación positiva entre el nivel de endeudamiento y la concentración de la estructura de propiedad de las empresas. No obstante esto, aquellas empresas que pertenecen al índice pudieran prescindir del efecto de señalización de menores costos de agencia debido a que, por definición, el conjunto de estas empresas posee mayor visibilidad —menores asimetrías informativas— que aquellas empresas que no pertenecen al índice.

Otro elemento que determina la decisión de endeudamiento es la capacidad de generar suficientes fondos internos para el financiamiento de los proyectos de inversión. A medida que se reduce la generación de fondos internos aumentan los problemas de agencia y las asimetrías de información se tornan relevantes. Como resultado de este proceso, las empresas se verán obligadas a recurrir a fuentes externas de financiamiento con lo que se situarán en una débil posición negociadora frente a sus acreedores. En un escenario como éste, los acreedores en general restringirán su oferta de fondos para las empresas deficitarias. No obstante, la menor brecha informativa de las empresas pertenecientes al índice bursátil les permite aumentar su capacidad de endeudamiento aun careciendo de déficit de fondos.

Un elemento adicional que explica la decisión de financiamiento de las empresas está definido por la calidad de las garantías colaterales que éstas sean capaces de ofrecer a los acreedores. Este argumento sustenta la hipótesis de la relación positiva entre la tangibilidad de los activos y el nivel de deuda (Rajan y Zingales, 1995; Johnson, 1997a; Wald, 1999; Doukas y Pantzalis, 2003; Tiziana y La Rocca, 2004; Hovakimian, 2005). A diferencia de las pequeñas empresas, las de mayor tamaño, y en especial las que pertenecen al índice de acciones con mayor presencia bursátil, normalmente son seguidas por los analistas externos. En consecuencia, el acceso a las fuentes externas de financiamiento es más fácil para las empresas de mayor tamaño (Barclay et al., 1995), las cuales se espera además que enfrenten un menor costo de capital. Planteado en otros términos, la relación positiva esperada entre el tamaño y el nivel de deuda para las empresas indexadas implica que éstas tienen menor riesgo de no pagar y, por lo tanto, gozan de una mayor capacidad de endeudamiento (Hovakimian, 2005).

Finalmente, otro de los factores tradicionalmente utilizados para explicar la decisión de endeudamiento de las empresas viene representado por su rentabilidad. En este caso, los costos de quiebra esperados se incrementan a medida que la rentabilidad de las empresas se reduce. Según Fama y French (2002), la amenaza de estos costos de quiebra obliga a las empresas a registrar menores niveles de endeudamiento objetivo. Del mismo modo, Hart y Moore (1995) señalan que a mayor rentabilidad media de los proyectos de inversión, menor será el nivel de deuda. En consecuencia, se espera que esta relación negativa entre la rentabilidad y el nivel de deuda sea más sensible para aquellas empresas pertenecientes al índice que para las que no pertenecen a él, debido a que las primeras se encuentran más expuestas al análisis y seguimiento por parte de los acreedores que las segundas.

De este modo, se establece la hipótesis de que las empresas que pertenecen al índice bursátil tienen mayor visibilidad por parte de los acreedores, lo que reduce los problemas de asimetrías de información entre propietarios y acreedores incrementando, así, su capacidad de endeudamiento.

El artículo se encuentra estructurado de la siguiente manera: después de esta introducción, en la segunda sección se explica la muestra de empresas, variables y la metodología utilizadas para el contraste de la hipótesis de investigación; en la tercera se explican los principales resultados, mientras que en el apartado final se sintetizan las principales conclusiones.

Muestra, variables y metodología

Para el análisis empírico se ha confeccionado un panel de datos desequilibrado de las empresas no financieras cotizadas en la bolsa de Chile. El periodo de análisis abarca desde 1991 hasta 2005. Los datos se han obtenido de la Ficha Estadística Codificada Uniforme (FECU); se ha formado un panel con 2,844 observaciones, con 218 empresas, promediando un total de 13.05 observaciones por empresa durante el periodo de análisis.2

La variable por explicar es el endeudamiento, determinado como el nivel de deuda total sobre el total de activos a valor libro (DTAB). El nivel de endeudamiento incluye la deuda con bancos e instituciones financieras de corto y largo plazo, bonos de corto y largo plazo y acreedores de corto y largo plazo, debido a que éstos son los más susceptibles para generar problemas de agencia potenciales y de asimetrías de información.

Por lo que respecta a las variables explicativas, éstas son las del Índice de Precios Selectivo de Acciones (IPSA), definida como una variable muda que toma el valor 1 cuando la empresa pertenece al índice y cero en caso contrario. Se considera que una empresa pertenece a IPSA cuando al 31 de diciembre del año correspondiente está incluida en dicho índice.3 Las oportunidades de crecimiento son medidas como la proporción de valor de mercado sobre el valor contable (Q1).4 Esta proporción ha sido definida como el valor en libro de los activos menos el capital social más la capitalización de mercado; y todo dividido por el total de activos a valor en libro (Rajan y Zingales, 1995; Lang et al., 1996; Cuñat, 1999; Johnson, 1997 a, b; Krishnaswami et al., 1999; Barclay et al., 2003; Aivazian et al., 2005, entre otros). La concentración accionarial ha sido determinada como el porcentaje de propiedad en manos del accionista mayoritario (PA1). El déficit de fondos (DEF) para el financiamiento de la cartera de proyectos ha sido calculada como la variación del activo inmovilizado entre el año actual y el anterior, más la variación del fondo de maniobra entre el año actual y el anterior, y menos el flujo de tesorería del periodo actual, y todo dividido sobre el total de activo (Shyam–Sunder y Myers, 1999). El tamaño de las empresas se calcula como la transformación logarítmica del total de activos (LNTAB) debido a que es la solución usual cuando se trabaja con variables que no tienen valor negativo y que presentan a su vez una elevada variabilidad. La rentabilidad de la cartera de activos empresariales (ROA) se estima como el beneficio sobre el total de activos. Finalmente, siguiendo a Begley et al. (1996), Azofra et al. (2004, 2007) y Andrés et al. (2005) la probabilidad de quiebra (z1) se aproxima a través del valor z–Score de Altman (1968).5

Una vez definidas la muestra de empresas y variables por utilizar para la contrastación de la hipótesis se trabaja en dos etapas. En la primera se efectúa un análisis univariante en el que se describe la situación de una empresa chilena tipo, la situación de la empresa tipo perteneciente al IPSA y las características de la empresa tipo incluida en la muestra y que no pertenece al IPSA. Para ello se utiliza la estadística descriptiva y el análisis de diferencia de medias tanto para las empresas que pertenecen al índice como para las que no.

Por lo que respecta a la segunda etapa, en ésta se desarrolla un análisis multivariante aplicando regresiones con datos de panel. Para la estimación empírica se utilizará el Método de Momentos Generalizados (por sus siglas en inglés, GMM). De acuerdo con Hsiao (2003), las distintas ventajas en la utilización de datos de panel estriban en la mayor adecuación de la inferencia de los parámetros del modelo debido a mayores grados de libertad y a la mayor variabilidad de la muestra. También señala que los datos de panel poseen una mayor capacidad para capturar la complejidad de la conducta humana en comparación con los modelos de series temporales,6 a la vez que simplifican el tratamiento computacional y la inferencia estadística de los datos. Por otra parte, la metodología de datos de panel permite controlar la heterogeneidad individual de las observaciones (Baltagi, 1995; Himmelberg et al., 1999; López, 2005), así como la posibilidad de considerar los problemas de simultaneidad habituales en los estudios sobre decisiones empresariales (Arellano y Bover, 1990; Bond, 2002).

A pesar de las ventajas señaladas, Blundell y Bond (1998) han mostrado que cuando el periodo de estudio es relativamente corto y el número de individuos es relativamente grande, el estimador en diferencias GMMdif presenta un desempeño deficiente básicamente en dos situaciones:7 cuando el coeficiente retardado de la variable dependiente en los modelos dinámicos es cercano a la unidad y cuando la varianza relativa de los efectos fijos es grande. En consecuencia, al emplear las simulaciones de Monte Carlo, Blundell y Bond (1998), éstas muestran que en esta situación el GMM en el estimador de sistema, GMMsys, provee mejores estimadores que el GMMdif, debido a la utilización de menores restricciones de la condición inicial del proceso en el contexto de los datos de panel. Por lo tanto, se opta por el uso de la especificación en niveles, GMMsys, para evitar una reducida precisión asintótica en los estimadores (Alonso–Borrego y Arellano, 1999; Blundell y Bond 1998).

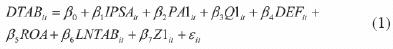

Para el contraste empírico de los determinantes del endeudamiento de las empresas, en función de que pertenezcan o no al índice, se aplicará el siguiente modelo:

Donde DTAB es la variable dependiente que mide el endeudamiento y las variables explicativas son las que pertenecen al IPSA o las que no, la concentración accionarial (PA1), las oportunidades de crecimiento (Q1), el déficit de fondos (DEF), la rentabilidad de los activos (ROA), el tamaño de la empresa (LNTAB) y el riesgo de quiebra (z1) para las i empresas, durante el periodo de análisis t. En la ecuación (1) εit,= ηi+ ηt+ eit corresponde al término de error que incluye el efecto individual ηi, el temporal ηt y el error estocástico eit .

Resultados del análisis univariante

La empresa chilena tipo registra un nivel de endeudamiento que asciende a 25.2% del total de activos según se muestra en el cuadro 1. No se observan grandes diferencias en este nivel de endeudamiento entre las empresas que pertenecen al IPSA y las que no pertenecen.

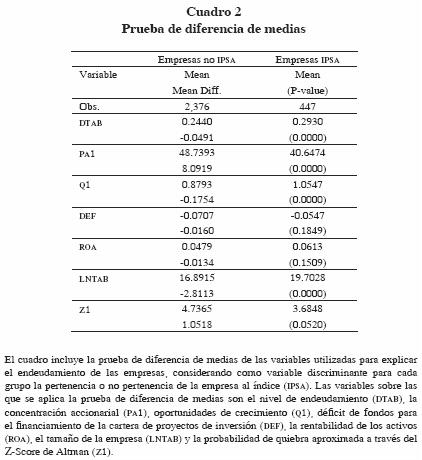

La adopción del derecho continental en la economía chilena ha motivado el desarrollo de estructuras de propiedad mayoritaria y piramidal, básicamente dominada por accionistas institucionales capaces de controlar eficientemente la conducta de los directivos (Lefort y Walker, 1999; Yafeh y Yosha, 2003; Aguilera y Ermoli, 2008). Prueba de ello es que en el cuadro 1 se observa que en término medio el accionista mayoritario posee 47.46% del capital social de la empresa. En el cuadro 2, si se comparan las medias de la concentración accionarial entre las empresas pertenecientes al IPSA y de las que no, se observa que las que no pertenecen poseen una mayor concentración accionarial (48.74%) en manos del accionista mayoritario, en comparación con las empresas que pertenecen al índice (40.65%). Esta diferencia de medias es estadísticamente significativa, lo que resulta coherente con el hecho de que las empresas indexadas pueden prescindir de una elevada concentración de la propiedad para resolver los problemas de agencia.

De igual forma, se observa que el cuadro 1 registra un nivel medio de oportunidades de crecimiento para una empresa no indexada de 0.88 y de 1.05 para las empresas indexadas; mientras que en el cuadro 2, dicha diferencia de medias es estadísticamente significativa. Lo anterior permite afirmar que las empresas indexadas poseen oportunidades de crecimiento —valor medio mayor a 1—, en tanto que las no indexadas carecen de éstas —valor medio menor a 1.

Otro elemento que merece mención corresponde al tamaño medio de las empresas. El cuadro 1 muestra que las empresas que pertenecen al IPSA son más grandes que las que no pertenecen; además, se observa que esta diferencia en tamaño es estadísticamente significativa (cuadro 2).

Adicionalmente, las empresas en término medio registran un superávit (déficit con signo negativo) para el financiamiento de su cartera de proyectos de inversión del 6.8% del total de activos. Finalmente, el cuadro 1 señala que las empresas indexadas poseen no sólo una mayor rentabilidad (6.1 %) en relación con las no indexadas (4.8%), sino también una mayor probabilidad de quiebra expresada a través de la variable z1,8 que ayuda a explicar el mayor nivel de endeudamiento de las empresas incluidas en el IPSA en relación con las que están fuera del índice (cuadro 2).

Resultados del análisis multivariante

Análisis conjunto de la decisión de endeudamiento en empresas indexadas y no indexadas

A continuación se interpretan los resultados para el análisis multivariante. Cabe aclarar que para todas las regresiones del cuadro 3 se ha estimado el test de Hansen de sobreidentificación de restricciones, el cual prueba la validez conjunta de los instrumentos utilizados para resolver los problemas de simultaneidad de las variables. Para la estimación de los modelos se han utilizado como variables endógenas la estructura de propiedad PA1, las oportunidades de crecimiento Q1 y el déficit de fondos DEF. Asimismo, se comprueba que el término de error no presenta autocorrelación de segundo orden en ninguno de los modelos.

Los resultados del cuadro 3 muestran que los coeficientes de las variables son consistentes a medida que éstas se incorporan al modelo. En primer lugar, existe una relación positiva y estadísticamente significativa entre la variable IPSA y el nivel de endeudamiento. Esto implica que existe una mayor visibilidad de las empresas indexadas en los mercados de deuda. Situación que les permite emitir deuda asumiendo un menor costo de capital que aquellas empresas que no pertenecen al índice. Estos resultados son análogos a los de Schoubben y Van Hulle para las empresas alemanas (2004). Este hallazgo es coherente también con los resultados observados en los cuadros 1 y 2, donde se aprecia que en término medio las empresas indexadas poseen un mayor volumen de endeudamiento que las que están fuera del índice.

Igualmente, los resultados del cuadro 3 muestran que para el caso de las empresas chilenas, la estructura de propiedad parece constituir un eficiente mecanismo de gobierno corporativo que facilita el acceso a las fuentes externas de financiamiento. Las estructuras piramidales de control imperantes en Chile y la concentrada configuración de la propiedad de las empresas permiten a los accionistas ejercer un eficiente control sobre las acciones de sus directivos, reduciendo así los conflictos de agencia potenciales y facilitando el acceso al mercado de deuda. Este resultado es coherente con los postulados de Lefort (2003) y Lefort y Walker (2000 b) para el escenario chileno.

En relación con las oportunidades de crecimiento, las características institucionales dominantes en el sistema financiero chileno permiten a las empresas mitigar los problemas de agencia potenciales de forma más directa que lo observado en los países anglosajones. Cabe recordar que en los países con derecho continental como Chile, los acreedores pueden ejercer un control más eficiente sobre las empresas debido a la mayor información privada de que disponen, porque gran parte de la deuda de las empresas es de origen bancario. Este mejor control de los problemas de agencia explica la relación positiva entre las oportunidades de crecimiento y el nivel de deuda de la empresa (ver cuadro 3). Adicionalmente, los resultados también revelan que las empresas chilenas presentan una relación inversa entre el déficit de fondos, la rentabilidad y el tamaño de las empresas con el nivel de deuda.

Análisis comparado de la decisión de endeudamiento de las empresas indexadas y no indexadas

Este apartado se centra en el análisis comparado de la decisión de endeudamiento de las empresas incluidas en el índice y de las que no pertenecen a dicho indicador. Los datos del cuadro 4 indican una diferencia en la relación entre la concentración accionarial y el nivel de deuda para ambos grupos de empresas. Esta relación se describe como positiva y estadísticamente significativa para las empresas que no pertenecen al IPSA y como no significativa para las empresas indexadas. Estos resultados muestran que las empresas indexadas pueden prescindir de una concentrada estructura de propiedad como mecanismo de gobierno debido a que estas empresas enfrentarían menores conflictos de agencia y menores asimetrías de información. Las empresas no indexadas, por el contrario, hacen uso de una concentrada estructura de la propiedad (ver cuadros 1 y 2) como mecanismo de gobierno corporativo. Un escenario como éste configura un conjunto de señales positivas para el mercado de deuda como reflejo de un eficiente control de los potenciales problemas entre principal y agente, situación que les permitiría recurrir a fuentes externa de financiamiento en condiciones más ventajosas. Pertenecer al índice es una alternativa a la estructura de propiedad concentrada para dotarse de un eficiente gobierno corporativo.

Las particularidades del entorno institucional chileno se plasman nuevamente en la relación entre las oportunidades de crecimiento y el nivel de deuda de sus empresas. Si bien el cuadro 4 muestra una relación positiva entre ambas variables, el coeficiente estimado es menor para el caso de las empresas indexadas (0.0330) que para las no indexadas (0.1557). En este caso, debido a que las empresas indexadas presentan menores problemas de información desigualmente distribuida en relación con las no indexadas, el hecho de contar con oportunidades de crecimiento es menos sensible al nivel de endeudamiento que para aquellas empresas menos visibles, como las no indexadas.

Vinculado a lo anterior, el déficit de fondos continúa presentando una relación negativa con el nivel de endeudamiento para ambas muestras. No obstante lo anterior, dicha relación parece ser más sensible para las empresas no indexadas que para las que pertenecen al IPSA. Una vez más, el argumento de las asimetrías de información entre la empresa y el mercado parece seguir siendo mayor en las empresas no indexadas que ven reducir su nivel de deuda a medida que se incrementa el déficit de fondos en una mayor proporción que lo observado en las empresas indexadas. En este caso, el acceso al crédito será más difícil para las empresas que no están dentro del IPSA.

El cuadro contiene las estimaciones realizadas para una muestra de 26 empresas que pertenece al Índice de Precios Selectivo de Acciones y para una muestra de 171 empresas que no pertenece al índice. El análisis se realiza para el periodo comprendido entre los años 1991 y 2005, y la regresión estimada en ambos casos corresponde a:

Donde la variable dependiente corresponde al endeudamiento DTAB y las variables independientes son la concentración accionarial (PA1), las oportunidades de crecimiento (Q1), el déficit de fondos para el financiamiento de la cartera de proyectos de inversión (DEF), la rentabilidad de los activos (ROA), el tamaño de la empresa (LNTAB) y la probabilidad de quiebra aproximada a través del Z–Score de Altman (z1). El test de Hansen de sobreidentificación de restricciones de los modelos indica que en su conjunto los modelos están bien especificados. No se observa autocorrelación de segundo orden en ninguno de los modelos. Significación estadística: *** al nivel del 1%, ** al nivel del 5% y * al nivel del 10% registrada junto a cada coeficiente. Entre paréntesis aparece el p–value, y bajo éste, el error estándar asociado a cada variable.

En lo concerniente a la rentabilidad de los activos, tanto para las empresas que están dentro del índice como fuera, se sigue observando una relación negativa con el nivel de endeudamiento. Esto implica que a mayor rentabilidad, menor será la dependencia de las empresas a las fuentes externas de financiamiento. Estos resultados presentan además una mayor sensibilidad a la evolución de la rentabilidad para las empresas indexadas que para las no indexadas. Análogamente, a mayor riesgo de quiebra de las empresas mayor es también el nivel de endeudamiento registrado en sus libros.

Un resultado interesante en ambas muestras aparece reflejado en el tamaño de las empresas. Para las que pertenecen al IPSA, se observa una relación directa y estadísticamente significativa con el nivel de deuda; mientras que para las que están fuera de él, dicha relación es inversa. Estos resultados señalan que debido a que las empresas indexadas son las más grandes (ver cuadros 1 y 2) las asimetrías de información con el mercado son particularmente menores. Por lo tanto, el acceso a las fuentes externas de financiamiento es más expedito, facilitado además por un menor costo de capital. Sin embargo, las empresas que no están indexadas enfrentan mayores dificultades para la emisión de deuda, así también como un mayor costo de capital al momento de la emisión de ésta.

En síntesis, y retomando los argumentos de Akerlof (1970), el hecho de que una empresa logre estar presente en el IPSA representa un equilibrio de señalización frente a las demás empresas no indexadas. En este sentido, pertenecer al índice implica una reducción de la brecha informativa entre la empresa y los actuales y potenciales inversores y accionistas. Finalmente, esta menor asimetría de información redunda en menores problemas de agencia y en un acceso más expedito al mercado de deuda. De este modo, se ha contrastado la hipótesis de que las empresas que pertenecen al IPSA tienen mayor visibilidad por parte de los acreedores, situación que reduce las asimetrías informativas y facilita el endeudamiento.

Conclusiones

En este artículo se estudió la estructura de capital de las empresas que cotizan en la bolsa de valores chilenas haciendo un análisis comparativo basado en la teoría de asimetrías de información. Los postulados de esta teoría son que las empresas que cuenten con una mejor calidad de sus proyectos de inversión señalizarán al mercado dicha condición a través de la emisión de un mayor volumen de deuda. Esto implica que las empresas de mejor calidad son conscientes de su capacidad para generar flujos de tesorería suficientes como para cumplir con el servicio de la deuda. Por el contrario, las empresas con baja calidad de sus proyectos de inversión no podrán imitar dicha conducta, produciéndose entonces un equilibrio de señalización entre ambos grupos de empresas (Akerlof, 1970). Como elemento de señalización se ha considerado el de pertenecer al Índice Selectivo de Precios de Acciones para las empresas cotizadas en el mercado accionarial chileno. Se entiende que las empresas que pertenezcan al índice selectivo de acciones serán más visibles en el mercado de deuda y más conocidas por los actuales y potenciales inversores.

La principal conclusión de este artículo es que las empresas que pertenecen al IPSA tienen una mayor visibilidad en el mercado, lo que les hace reducir las asimetrías informativas con éste y facilitarle el acceso a las fuentes externas de financiamiento. De este modo, se establece un equilibrio de señalización —o de separación— con aquellas empresas no indexadas.

Aunado a lo anterior, la segunda conclusión que se desprende de este trabajo es que las empresas indexadas no requieren estructuras de propiedad tan concentradas para resolver los problemas de agencia. Por último, se concluye también que las características institucionales propias del sistema financiero chileno y su legislación permiten a sus empresas mitigar los problemas de agencia ocasionados por las oportunidades de crecimientos de forma más directa que lo usualmente observado en los países anglosajones gobernados bajo el régimen jurisprudencia. Las características de deuda privada bancaria imperante en Chile más que deuda pública, así como la concentrada estructura de propiedad de sus empresas, permiten a los acreedores y accionistas ejercer un eficiente control sobre la conducta gerencial. Estas prácticas minimizan los problemas de agencia, en especial de los provenientes de las asimetrías informativas generadas por las oportunidades de crecimiento.

Referencias

Agosin, M., E. y E. Pastén (2003). "Corporate governance in Chile. Policy dialogue meeting on corporate governance in developing countries and emerging economies." Working Paper OECD Development Centre and the European Bank for Reconstruction and Development, pp. 1–32. [ Links ]

Aguilera, R. y I. Ermoli (2008). "A comparative analysis of corporate governance systems in Latin America," Ed. McGee, R., Corporate Governance in Developing Economies. New York. NY. [ Links ]

Aivazian, V., Y. Ge y J. Qiu (2005). "The impact of leverage on firm investment: Canadian evidence". Journal of Corporate Finance. Vol. 11, pp. 277–291. [ Links ]

Akerlof, G. (1970). "The market of "lemons": quality and the market mechanism". Quarterly Journal of Economics. Vol. 84, pp. 488–500. [ Links ]

Alonso–Borrego, C. y M. Arellano (1999). "Symmetrically normalized instrumental variable estimation using panel data". Journal of Business & Economic Statistics. Vol. 17, pp. 36–49. [ Links ]

Altman, E. (1968). "Financial ratios, discriminant analysis and the prediction of corporate bankruptcy". Journal of Finance. Vol. 23, pp. 589–609. [ Links ]

Andrés, P., F. López, J. Rodríguez y E. Vallelado (2005). "Determinants of bank debt in a continental financial system. Evidence from Spanish companies". Financial Review. Vol. 40, pp. 305–333. [ Links ]

Arellano, M. y O. Bover (1990). "La econometría de datos de panel". Investigaciones Económicas (Segunda Época). Vol. 14, N° 1, pp. 3–45. [ Links ]

Azofra, V., E. Vallelado y P. Saona (2004). "Estructura de propiedad y oportunidades de crecimiento como determinantes del endeudamiento de las empresas chilenas". Revista ABANTE, Vol. 7, N° 2, pp. 105–145. [ Links ]

–––––––––– (2007). "Oportunidades de crecimiento y estructura de propiedad como determinantes del apalancamiento de las empresas españolas". Revista Española de Financiación y Contabilidad. Vol. 36, N° 133, pp. 11–30. [ Links ]

Baltagi, B. (1995). "Econometric analysis of panel data", ed. John Wiley & Sons Ltd. Baffins Lane, Chichester, Inglaterra. [ Links ]

Barclay, M. y C. Smith (1995). "The maturity structure of corporate debt". Journal of Finance. Vol. 50, N° 2, pp. 609–631. [ Links ]

––––––––––, y R. Watts (1995). "The determinants of corporate leverage and dividend policies". Journal of Applied Corporate Finance. Vol. 7, N° 4, pp. 4–19. [ Links ]

––––––––––, L. Marx y C. Smith (2003). "The joint determination of leverage and maturity". Journal of Corporate Finance. Vol. 9, pp. 149–167. [ Links ]

Begley, J., J. Ming y S. Watts (1996). "Bankruptcy classification errors in the 1980s: An empirical analysis of Altman's and Ohlson's models". Review of Accounting Studies. Vol. 1, pp. 267–284. [ Links ]

Berle, A. y G. Means (1932). "The modern corporation and private property". McMillan, New York. NY. [ Links ]

Blundell, R. y S. Bond (1998). "Initial conditions and moment restrictions in dynamic panel data models". Journal of Econometrics. Vol. 87, pp. 115–143. [ Links ]

––––––––––, S. Bond y F. Windmeijer (2000). "Estimation in dynamic panel data models: Improving on the performance of the standard GMM estimators". Working Paper, The Institute for Fiscal Studies. N° 12, pp. 1–46. [ Links ]

Bond, S. (2002). "Dynamic panel data models: A guide to micro data methods and practice". Portuguese Economic Journal. Vol. 1, N° 2, pp. 141–162. [ Links ]

Carlin, W. y C. Mayer (2000). "International evidence on corporate governance: Lessons for developing countries". Revista ABANTE. Vol. 2, N° 2, pp. 133–160. [ Links ]

Chung, K. y S. Pruitt (1994). "A simple approximation of Tobin's Q". Financial Management. Vol. 23, pp. 70–74. [ Links ]

Cobham, D. y R. Subramaniam (1998). "Corporate finance in developing countries: New evidence for India". World Development. Vol. 26, N° 6, pp. 1033–1047. [ Links ]

Cuñat, V. (1999). "Determinantes del plazo de endeudamiento de las empresas españolas". Investigaciones Económicas. Vol. 23, N° 3, pp. 351–392. [ Links ]

Doukas, J. y CH. Pantzalis (2003). "Geographic diversification and agency costs of debt of multinational firms". Journal of Corporate Finance. Vol. 9, pp. 59–92. [ Links ]

Fama, E. y K. French (2002). "Testing trade–off and pecking order predictions about dividend and debt". Review of Financial Studies. Vol. 15, N° 1, pp. 1–33. [ Links ]

Harris, M. y A. Raviv (1991). "The theory of capital structure". Journal of Finance. Vol. 46, N° 1, pp. 297–355. [ Links ]

Hart, O. y J. Moore (1995). "Debt and seniority: An analysis of the role of hard claims in constraining management". American Economic Review. Vol. 85, pp. 567–585. [ Links ]

Himmelberg, Ch., R. Hubbard y D. Palia (1999). "Understanding the determinants of managerial ownership and the link between ownership and performance". Journal of Financial Economics. Vol. 53, pp. 353–384. [ Links ]

Hovakimian, A. (2005). "Are observed capital structures determined by equity market timing?." Journal of Financial and Quantitative Analysis 41, N° 1: 221–243. [ Links ]

––––––––––, G. Hovakimian y H. Tehramian (2004). "Determinants of target capital structure: The case of dual debt and equity issues". Journal of Financial Economics. Vol. 71, pp. 517–540. [ Links ]

Hsiao, C. (2003). "Analysis of panel data", 2ª Cambridge University Press, Cambridge. [ Links ]

Johnson, S. (1997 a). "An empirical analysis of the determinants of corporate debt ownership structure". Journal of Financial and Quantitative Analysis. Vol 32, N° 1, pp. 47–69. [ Links ]

–––––––––– (1997 b). "The effect of bank debt on optimal capital structure". Financial Management. Vol. 26, N° 4, pp. 47–56. [ Links ]

Korajczyk, R. y A. Levy. (2003). "Capital structure choice: Macroeconomic conditions and financial constraints". Journal of Financial Economics. Vol. 68, pp. 75–109. [ Links ]

Krishnaswami, S., P. Spindt y V. Subramaniam (1999). "Information asymmetry, monitoring, and the placement structure of corporate debt". Journal of Financial Economics. Vol. 51, pp. 407–434. [ Links ]

Lang, L., E. Ofek y R. Stulz (1996). "Leverage, investment, and firm growth". Journal of Financial Economics. Vol. 40, pp. 3–29. [ Links ]

Lefort, F. (2003). "Gobierno corporativo: ¿Qué es? ¿Cómo andamos por casa?", Cuadernos de Economía. Vol. 120, pp. 207–237. [ Links ]

–––––––––– y E. Walker (1999). "Ownership and capital structure of Chilean conglomerates: facts and hypothesis form governance". Revista ABANTE. Vol. 3, N° 1, pp. 3–27. [ Links ]

–––––––––– (2000 a). "Corporate governance: Challengers for Latin America". Revista ABANTE. Vol. 2, N° 2, pp. 99–111. [ Links ]

–––––––––– (2000 b). "The effects of economic and political shocks on corporate governance systems in Chile". Revista ABANTE. Vol. 2, N° 2, pp. 183–206. [ Links ]

Leland, H. y D. Pyle (1977). "Information asymmetric, financial structure, and financial intermediation". Journal of Finance. Vol. 32, pp. 371–388. [ Links ]

Lindenberg, E. y S. Ross (1981). "Tobin's Q ratio and industrial organization". Journal of Business. Vol. 54, N° 1, pp. 1–32. [ Links ]

López, F. (2005). "Debt ownership structure and legal system: An international analysis". Applied Economics. Vol. 37, pp. 355–365. [ Links ]

Myers, S. (2000). "Outside equity". Journal of Finance. Vol. 55, pp. 1005–1037. [ Links ]

Prasad, S., CH. Green y V. Murinde (2001). "Company financing, capital structure, and ownership: A survey, and implications for developing countries". Working Paper, pp. 1–85. [ Links ]

Rajan, R. y L. Zingales (1995). "What do we know about capital structure? Some evidence from international data". The Journal of Finance. Vol. 50, N°5, pp. 1421–1460. [ Links ]

Ross, S. (1977). "The determinants of financial structure: the incentive signaling approach". Bell Journal of Economics. Vol. 8, pp. 23–40. [ Links ]

Schmid, L., T. O'brieng y S. Peters (2002). "Debt vs. equity and asymmetric information: A review". Financial Review. Vol. 37, N° 3, pp. 317–349. [ Links ]

Schoubben, F. y C. Van Hulle (2004). "The determinants of leverage; differences between quoted and non quoted firms". Tijdschrift voor Economie en Management XLIX, 4, pp. 589–621. [ Links ]

Shin, H. y Y. Park (1999). "Financing constraints and internal capital markets: Evidence from Korean chaebols". Journal of Corporate Finance. Vol. 5, pp. 169–191. [ Links ]

Shyam–Sunder, L. y S. Myers (1999). "Testing static tradeoff against pecking order models of capital structure". Journal of Financial Economics. Vol. 51, pp. 219–244. [ Links ]

Tiziana, E. y M. La Rocca (2004). "Capital structure, debt–maturity structure and local financial development: an empirical analysis in Italy". Working Paper, pp. 1–26. [ Links ]

Wald, J. (1999). "Capital structure with dividend restrictions". Journal of Corporate Finance. Vol. 5, pp. 193–208. [ Links ]

Yafeh, Y. y O. Yosha (2003). "Large shareholders and banks: Who monitors and How?". Economic Journal. Vol. 113, pp. 128–146. [ Links ]

1 El autor agradece los valiosos comentarios y recomendaciones del profesor E. Valladolid del Departamento de Economía Financiera y Contabilidad de la Universidad de Valladolid, España, así como de dos árbitros anónimos. Todos los errores son de exclusiva responsabilidad del autor.

2 La estadística descriptiva y composición de los datos se presenta en el cuadro 1.

3 La decisión sobre las empresas que forman el índice corresponde a una comisión que selecciona trimestralmente (marzo, junio, septiembre y diciembre) las empresas que conforman el índice. El IPSA mide las variaciones de precios de las 40 sociedades con mayor presencia bursátil en la Bolsa de Comercio de Santiago de Chile. La base del índice se renueva al principio de cada año, tomando el valor 100 el último día hábil del mes de diciembre del año anterior.

4 Chung y Pruitt (1994) han comparado los valores de la Q obtenidos por el método de Lindenberg y Ross (1981) con la Q aproximada, obteniendo como resultado que al menos el 96.6% de la variabilidad de la Q de Tobin es explicada por el cociente entre el valor de mercado de los activos y el valor contable de los mismos.

5 El Z–Score se calcula como Z1 = 1.2 (fondo de rotación/activo total) + 1.4 (beneficios retenidos/activo total) + 3.3 (beneficios antes de intereses e impuestos/activo total) + 0.6 (capitales propios a valor de mercado/pasivo total) + 1.0 (cifra de negocios/activo total).

6 En este sentido, los datos de panel permiten construir y probar hipótesis conductuales más complejas, controlar el impacto de las variables omitidas, dejar al descubierto las relaciones dinámicas, generar predicciones de mayor precisión para resultados individuales a través de un conjunto de datos en vez de la generación de predicciones de resultados individuales empleando sólo los datos sobre el individuo en cuestión y, finalmente, proporciona microfundamentos para el análisis de datos agregados.

7 Blundell et al. (2000) han señalado que los modelos de datos de panel dinámicos donde las series son altamente autorregresivas y el número de observaciones de series temporales es moderadamente pequeño, el estimador estándar ha presentado sesgos en grandes muestras finitas, además de una pobre precisión en estudios de simulación.

8 El coeficiente de la Z–Score debe ser interpretado del siguiente modo: a mayor Z–Score, menor es la probabilidad de quiebra; por lo tanto, a menor probabilidad de quiebra menor será el nivel de endeudamiento. Análogamente, a mayor probabilidad de quiebra, mayor será el nivel de endeudamiento.