Servicios Personalizados

Revista

Articulo

Indicadores

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Contaduría y administración

versión impresa ISSN 0186-1042

Contad. Adm no.221 Ciudad de México ene./abr. 2007

Ensayos

La industria automotriz en México. Antecedentes, situación actual y perspectivas1

Arturo Vicencio Miranda*

* Profesor de la Universidad Iberoamericana Ciudad de México. Correo electrónico: arturo.vicenciomiranda@gm.com

Resumen

En México y otras naciones manufactureras, la industria automotriz es considerada un pilar estratégico económico en virtud de los diferentes beneficios que trae consigo la generación de empleos a gran escala, las recaudaciones fiscales derivadas de las operaciones comerciales de la industria, la capacitación del personal, el desarrollo de proveedores locales y la modernización tecnológica relacionada. Aunque México, tradicionalmente se ha mantenido dentro del grupo de los países líderes en la producción mundial de vehículos, ha sido desplazado paulatinamente por la incursión de naciones emergentes hasta ocupar la posición número once desde el año 2004; aunado a que el mercado local de la comercialización de vehículos no logra repuntar como se esperaba que lo hiciera con la entrada del nuevo siglo.

El tema se aborda en este trabajo partiendo de una revisión histórica de cómo se fue dando la conformación de esta industria hasta llegar a una definición de la situación actual, en la que se persigue ofrecer un perfil estratégico del rumbo por seguir para asegurar la competitividad en el mercado internacional.

Palabras clave: industria automotriz, estrategia y competitividad.

Introducción

El potencial de la industria automotriz mexicana es tal que representa el segundo sector económico más importante del país, además de que significa el elemento primordial de la modernización y estrategias de globalización del mismo. Esta industria opera en una zona geográfica privilegiada; se ubica al lado del mercado de consumo más grande en el nivel mundial: Estados Unidos; en un ambiente de desregulación comercial, mano de obra experimentada, transferencia de tecnología probada y una infraestructura de producción considerable.

Sin embargo y pese a su importancia, esta industria atraviesa por un periodo de crisis en el que el país no está respondiendo de una forma oportuna a la globalización que se ha suscitado en los últimos años al carecer las organizaciones de una estrategia efectiva y se han dejado de aprovechar diversas oportunidades que pudieran fomentar el crecimiento de la misma, pasando de ser un área principal de captación de inversiones a un observador del fenómeno económico mundial. En un estudio ordenado por la Comisión Económica para América Latina y el Caribe (CEPAL) denominado "La inversión extranjera en América Latina y el Caribe, Informe 2003" se concluye, entre otras cosas, que pese a los cerca de 50 billones de dólares de inversión extranjera directa (IED) en el sector automotriz de toda la región, se detectan signos de agotamiento en la que había sido una exitosa estrategia de atracción de IED hacia América Latina, principalmente en México y Brasil, por lo que el cambio de estrategia para reconquistar la atracción se hace inminente.

Este trabajo aborda esta problemática en cuatro partes: en la primera de ellas se hace una revisión histórica de cómo ha evolucionado la industria automotriz en México, la cual tiene sus orígenes hacia el segundo cuarto del siglo pasado, incluyendo los diferentes decretos automotrices que han constituido la política de desarrollo industrial del sector; evolución que en la segunda parte se convierte en un análisis sobre el crecimiento del sector automotriz; la tercera incluye una descripción de la importancia económica y situación actual en cuanto a infraestructura en sus dos vertientes: la industria terminal y la de autopartes; finalmente, se establece un perfil estratégico sobre el que se propone se debe basar el crecimiento de esta industria, partiendo de las perspectivas actuales con el fin de contrarrestar la pérdida paulatina de competitividad en el nivel internacional.

Para la elaboración de este trabajo se han consultado diferentes investigaciones que abordan el tema desde distintas perspectivas (Moreno Brid, 1996; Muller et al. 1998; Brown, 1998; Vieyra Medrano, 1999 y 2000; Juárez Núñez, 2000 y Álvarez, 2002). Se revisó información concentrada por la Asociación Mexicana de la Industria Automotriz (AMIA) y la Industria Nacional de Autopartes (INA), cuyas estadísticas se presentan a manera de análisis estratégico; asimismo, se incluyen aquí también las principales observaciones derivadas del primer, segundo y tercer Congreso Internacional de la Industria Automotriz en México (CIIAM), celebrados en 2003, 2004 y 2005 respectivamente.

1. Desarrollo de la industria automotriz en México: definición y transformación de su política regulatoria

El desarrollo de la industria automotriz en México es el resultado de una serie de sucesos y transformaciones que incluyen por un lado la evolución hacia la globalización del sector en el nivel internacional, así como el alineamiento a la política industrial en el nivel nacional; aspectos que le han permitido mantener un proceso de evolución constante.

El sector automotriz en México siempre ha sido una piedra angular del desarrollo industrial del país y, por ende, desde su origen cuenta con programas específicos de desarrollo que al paso de los años han quedado enmarcados dentro de lo que se conoce como "Decretos automotrices", los cuales son emitidos por el gobierno federal y tienen por objeto la regulación de la producción y ventas; esto incluye limitaciones al número de empresas terminales, restricciones a la participación de la inversión extranjera en las empresas de autopartes y algunas prohibiciones como: i) la importación de vehículos, ii) la importación de partes que eran producidas localmente y iii) la producción de autopartes en las empresas terminales, además de las cuotas de contenido local en los automóviles (Brown, 1998).

Sin embargo, en algunas ocasiones estos decretos han mostrado no ser muy consistentes porque suelen ser el reflejo de la política industrial de cada uno de los diferentes gobiernos que los han liberado (Moreno Brid, 1996).

Es en la década de los sesenta —siguiendo la política del modelo de sustitución de importaciones en todos los diferentes sectores del país— cuando el primer decreto automotriz es emitido, éste buscaba el fortalecimiento de la industria automotriz enfocada hacia el mercado interno. Para mediados de la década de los ochenta, el gobierno abrió la frontera principalmente para la compra de autopartes, situación que está alcanzando su punto máximo como consecuencia del Tratado de Libre Comercio de América del Norte (TLCAN), en el que paulatinamente a partir de 1994 se fueron reduciendo las tasas arancelarias de algunas partes componentes y de igual forma ha ido disminuyendo la exigencia de contenido nacional mínimo a los fabricantes de la industria terminal ubicados en el país hasta llegar a la total liberalización del sector en 2004, no sólo de las autopartes sino también de los vehículos terminados; con ello terminó la política de proteccionismo hacia la industria automotriz. A continuación se analiza detalladamente cómo ha sido el desarrollo estratégico de esta industria a lo largo de seis fases que claramente se identifican.

Primera fase: Nacimiento de la industria e inicio de operaciones (1925–1960)

La historia de la industria automotriz en México data de 1925 con la instalación de las líneas de ensamble de Ford, cuyo desarrollo en Estados Unidos se incrementaba notablemente; posteriormente, en 1935 llega la que a la postre se convertiría en el mayor fabricante de vehículos en el nivel mundial: General Motors, en tanto que en 1938 inicia operaciones Automex que posteriormente se convertiría en Chrysler. Todas ellas centraron su actividad operacional en el montaje de vehículos destinados al mercado local que anteriormente satisfacía su demanda con importaciones.

Varias fueron las razones que movieron a los fabricantes norteamericanos en un inicio y posteriormente a los europeos y asiáticos a trasladar su centro de fabricación a México, Dombois (1990)2 maneja las siguientes:

1) Reducción de los costos de producción. En virtud de que los costos de importación de juegos CKD (Completely Knocked Down) usados para el ensamble eran menores a los pagados por la importación de vehículos.

2) Bajos costos de transporte.

3) Bajos salarios. Principalmente en la mano de obra usada en tareas de montaje.

4) Expectativas de un mercado factible de monopolizar.

La característica principal en todas las plantas automotrices era que se trabajaba con un nivel de productividad bajo, resultado de mínimas inversiones y falta de infraestructura. Es hasta después de la Segunda Guerra Mundial cuando el gobierno orienta sus esfuerzos hacia la industrialización del país; ya para 1950 México da un giro en su estructura económica hasta ese entonces dependiente de la agricultura y adquiere un enfoque pleno hacia el desarrollo industrial. Situación que como se verá posteriormente fortaleció en gran medida al sector automotriz.

Segunda fase: Crecimiento basado en la sustitución de importaciones (1962–1976)

Como se indicó anteriormente, en México se fabrican vehículos desde 1925; hasta 1962 es cuando se emite el primer decreto automotriz, con el cual se inicia bajo bases más firmes el desarrollo automotriz en nuestro país; la situación prevaleciente en ese entonces se caracterizaba por plantas exclusivamente de ensamble en el que menos del 20% de los componentes eran de origen nacional, mientras que las ventas se cubrían principalmente con vehículos importados.

Este primer decreto orientaba al sector hacia la satisfacción del mercado doméstico y en él se incluyeron aspectos como los siguientes:

• Se limitaron las importaciones de vehículos.

• Se limitó la importación de ensambles principales completos como motores y transmisiones.

• Fijó en un 60% el contenido nacional mínimo para los vehículos fabricados en territorio nacional.

• Limitó a un 40% de capital extranjero las inversiones en las plantas fabricantes de autopartes.

• Estableció un control de precios con el fin de contener las utilidades e incentivar a un incremento de la productividad.

De entre los movimientos más importantes de mencionar por parte de las organizaciones de la industria terminal que se dieron en esa época bajo el esquema regulatorio existente, tenemos los siguientes:

• En 1964 Volkswagen, que desde una década antes se dedicaba a la comercialización de vehículos importados, inicia sus operaciones de ensamble en el Estado de México y tres años después traslada su centro de producción al estado de Puebla

• Ford hace una expansión de su producción en 1964 e instala dos nuevas plantas en el Estado de México, en tanto que General Motors inaugura el complejo de motores y fundición en Toluca en 1965, destinado principalmente a proveer de motores de 6 cilindros y partes de fundición a la planta localizada en la Ciudad de México

• Siguiendo el mismo camino, Chrysler abre una planta de motores en Toluca en 1964 y en 1968 inaugura su planta de ensamble

• Finalmente, Nissan Mexicana que quedó constituida desde 1961 y que comercializaba vehículos en México desde 1959, inicia las operaciones en la planta de la Ciudad Industrial del Valle de Cuernava (CIVAC), en el estado de Morelos fabricando el Datsun Sedan Bluebird.

Como era de esperarse ante el proteccionismo del mercado doméstico, la industria automotriz creció notablemente y de los 96,781 vehículos que se fabricaron en 1965 se pasó a 250,000 unidades en 1970. El haber logrado la meta de contenido nacional se reflejó considerablemente en la activación del sector de las autopartes y este fenómeno se extendió a otros sectores de la economía del país.

Ya para inicios de la década de los setenta sólo siete fabricantes de vehículos permanecían en el país con plantas ubicadas alrededor de la Ciudad de México, que en su gran mayoría contaban con una infraestructura tecnológica de producción que se hacía obsoleta año con año. Sin embargo, así como es cierto que la producción tuvo un incremento considerable también lo es que los niveles de calidad no eran muy satisfactorios y los costos de producción estaban por encima de los que se daban en otras naciones, pero dado el cierre de fronteras prevaleciente, la falta de competitividad internacional no era un factor de preocupación para los dirigentes de esa época.

Tercera fase: Enfoque orientado hacia la competitividad internacional a través de la protección comercial y promoción de las exportaciones (1977–1989)

Con la emisión del segundo decreto automotriz de 1972, el gobierno implantó nuevas políticas regulatorias con el objetivo de mejorar el funcionamiento de los mercados, de las que destacaron las siguientes:

– Se redujo el porcentaje de contenido nacional mínimo para vehículos destinados al mercado de exportación

– Se obligaba a los fabricantes de la industria terminal a exportar un equivalente del 30 % del valor de sus importaciones

Sin embargo, aunque en la teoría el modelo se acoplaba a las nuevas necesidades del mercado, en la realidad y ante lo obsoleto de la infraestructura de producción se tuvo muy poco avance y para 1975 las exportaciones de la industria automotriz estaban por debajo del 16% de lo que el sector importaba, por lo que la balanza comercial del mismo año entró en crisis, situación característica de los diferentes ramos industriales dado el fenómeno macroeconómico prevaleciente.

El cambio de estrategia gubernamental del modelo de sustitución de importaciones hacia el concepto de promoción a las exportaciones, Brown (1998) se lo atribuye a dos factores principales: Por una parte México como país productor, se vio en dificultades de enfrentar los efectos de la crisis del petróleo y los consiguientes y crecientes déficit en la balanza de pagos. Por otra, la devaluación del peso en 1976 y la recesión que sobrevino afectaron severamente a la industria automotriz.

La crisis en la balanza de pagos, en gran medida derivada de la falta de competitividad de los diferentes sectores industriales administrados por el gobierno, fue la evidencia de que la industria en general debía incrementar sus niveles de productividad, y el sector automotriz fue el primero no sólo en entenderlo sino en ponerlo en práctica como parte de un modelo de reestructuración (Moreno Brid, 1996).

Ante las grandes expectativas que el descubrimiento de los yacimientos petroleros trajo para el país y, por ende, los beneficios esperados en la economía del mercado doméstico, así como sacando ventaja de las condiciones de competitividad que se vivían en el mercado automotriz internacional, el gobierno publica un nuevo decreto en 1977, cuyo objetivo central fue transformar a México en un país exportador altamente competitivo para lo cual abrió el sector para las inversiones foráneas.

Este decreto estableció un estricto control sobre la balanza comercial de los fabricantes de la industria terminal, a los cuales les medía el nivel de sus importaciones incluyendo la que les era transferida por sus proveedores directos. Este decreto incluía que al menos el 50% del intercambio comercial de las compañías armadoras debía provenir de la exportación de autopartes localmente producidas, mientras que como otra medida de protección al sector nacional de las autopartes, no se permitía que los capitales foráneos tuvieran la mayor participación de las inversiones.

Ante la necesidad de incrementar la competitividad para poder afrontar los mercados internacionales, la infraestructura tecnológica del sector se tuvo que modernizar; situación que se adecuó en paralelo a los ajustes estructurales que las compañías norteamericanas realizaron en su país con el fin de hacer frente a los cada vez más pequeños, más eficientes y económicos vehículos japoneses, que para finales de la década de los setenta comenzaban a penetrar el mercado estadounidense, fabricados en plantas que se fueron instalando a todo lo largo de su territorio. Ante esta situación, las compañías norteamericanas comenzaron a incrementar sus inversiones en la zona norte de México hacia donde llegaron cantidades considerables de millones de dólares convertidos en centros de producción; ejemplo de esto fueron la puesta en marcha de las plantas de ensamble y motores que General Motors instaló en el complejo de Ramos Arizpe, Coahuila en 1981, que en su momento representó la inversión más grande de esta corporación en toda América Latina. La planta de motores de Chrysler también en Ramos Arizpe en 1981, la planta de motores de Ford en Chihuahua (1983) y la de ensamble en Hermosillo, Sonora (1986) en conjunto con Mazda dedicada al mercado de exportación, misma que en ese entonces representó la planta de ensamble con el más elevado nivel de tecnología en México.

Haciendo un comparativo de cómo se fueron acelerando las exportaciones del país se tiene que para 1977 éstas alcanzaron un monto equivalente a 181 millones de dólares (de los cuales el 83.7% correspondieron a las autopartes). Para ese año las exportaciones automotrices sólo representaron el 4.3% de las totales del país y 10.9% de las del sector manufacturero. La proporción de las autopartes en las exportaciones conservó un margen de participación considerablemente mayor hasta 1987, que es cuando de alguna forma se activan en gran medida las exportaciones de vehículos, para 1989 de los 3,900 millones de dólares que se captaron por concepto de las exportaciones, las autopartes representaron tan solo el 57 % del total (véase figura 1).

La transferencia de tecnología jugó un papel muy relevante en este proceso de reestructuración industrial reflejado en la puesta en marcha de distintas plantas productivas en las que el equipo, maquinaria y las nuevas condiciones de trabajo contrastaban considerablemente con las viejas plantas de los años sesenta ubicadas principalmente alrededor de la Ciudad de México (Moreno Brid, 1996). Otra diferencia considerable que caracterizó a las nuevas plantas fue que la gran mayoría de los trabajadores eran jóvenes, más calificados y mejor entrenados para realizar una gama muy amplia de tareas que los que componían la fuerza de trabajo de las plantas existentes. Las promociones y asignaciones especiales comenzaron a basarse en el desempeño individual y las aptitudes de los trabajadores, en lugar de sólo tomar en cuenta la antigüedad de los mismos en las empresas —y aunque los salarios y prestaciones ya no eran iguales a los de las otras plantas— seguían estando por arriba del promedio de lo que se pagaba en el sector manufacturero.

Dicho proceso de reestructuración no pudo cumplir inmediatamente con el objetivo central: revertir el déficit de la balanza comercial del sector, situación que siguió persistiendo durante los cinco años posteriores a la firma del decreto; originada principalmente por la apreciación del peso contra el dólar, el incremento de la demanda doméstica y la presión de los demás países a tener condiciones más favorables de intercambio comercial, de tal forma que para 1982, cuando la economía mexicana se colapsó, el déficit en la balanza comercial del sector excedía el billón de dólares. Es precisamente a partir de la crisis estructural de la economía mexicana de ese año, que el modelo de apertura comercial empieza a formar parte de la nueva política de apertura económica y de reestructuración del aparato productivo (Vieyra Medrano, 1999).

Para 1983 y ante la situación macroeconómica desfavorable, se establece una nueva regulación enmarcada bajo el nombre de "Decreto para la racionalización de la industria automotriz", en el que se marcaba una orientación importante hacia el fortalecimiento de las exportaciones, la atención central se fijó más en la exportación de vehículos que en la de autopartes, para lo cual se redujo nuevamente el contenido mínimo de integración nacional en los vehículos destinados a los mercados internacionales.

Esta nueva regulación en conjunto con el incremento de la demanda interna, el tipo de cambio y los incrementos de la productividad en las nuevas plantas hicieron que pronto la balanza comercial del sector tuviera un superávit; en esta misma época el gobierno vendió las acciones que poseía de Renault y Vehículos Automotores Mexicanos (VAM) a inversionistas franceses y norteamericanos con lo que culminó la inversión de capitales nacionales en la industria terminal.

Como característica relevante de este periodo es importante hacer notar que la evolución que tuvieron las compañías transnacionales a partir de la segunda mitad de la década de los ochenta, al diseñar su expansión basada en el desarrollo principalmente del sector externo, significó un factor determinante para la situación actual.

Cuarta fase: El principio de la liberalización comercial (1990–1993)

Convencido de que para consolidar los logros alcanzados con anterioridad ante las circunstancias internacionales y buscando adecuarse a los nuevos objetivos de la política industrial y de comercio exterior de ese entonces, el gobierno del presidente Salinas emitió un nuevo decreto en diciembre de 1989. En éste se entendía claramente que para poder competir dentro del esquema de globalización de la industria, era necesario modernizar el sector para lo cual un proceso de desregulación económica, así como una aceleración en el ritmo de las inversiones se hacían inminentes. Buscando como punto final elevar los niveles de eficiencia, productividad y tecnología en los niveles internacionales.

La nueva reglamentación conocida como Decreto para la modernización y promoción de la industria automotriz3 autorizaba la importación de vehículos nuevos por primera vez desde 1962, siempre y cuando la industria terminal mantuviera un saldo positivo en su balanza comercial. Esta situación hizo que más del 15% de los vehículos que se vendieran en México entre 1991 y 1992 fueran importados, cifra que alcanzó un nivel del 20% en 1993.

Las compañías recibieron concesiones fiscales por el equivalentes al 30% de sus inversiones, en tanto que se fortaleció de igual forma a la industria de autopartes al fijarse que como mínimo los vehículos fabricados en territorio nacional debían incluir al menos el 36% de sus componentes fabricados localmente, permitiendo excepciones en los vehículos de exportación (Moreno Brid, 1996).

Quinta fase: El tratado de libre comercio y la liberalización paulatina de la industria automotriz

Aunque si bien es cierto que antes de la firma del TLCAN el mercado automotriz estadounidense estaba abierto a las importaciones provenientes de México —con tarifas arancelarias sumamente bajas: 2.5% en promedio en automóviles y 3% en autopartes—, es con la entrada en vigor del citado tratado el primer día de enero de 1994 cuando el sector comienza a tener un proceso de transformación mayor totalmente alejado del proteccionismo que lo había caracterizado para adecuarse a las necesidades de consumo de un mercado en expansión; los acuerdos sobre el sector automotriz jugaron un papel muy relevante durante las negociaciones del acuerdo global, ello en virtud de que representaba tanto para México como Estados Unidos y Canadá el sector más grande en cuanto a intercambio económico. Según cita Moreno Brid (1996) con datos obtenidos del departamento de comercio de los Estados Unidos en 1993: en 1992 el 65% de las exportaciones estadounidenses de vehículos y autopartes fueron a parar a México (6.8 billones de dólares) y Canadá (23.7 billones de dólares).

De entre los aspectos más relevantes que la firma del tratado trajo consigo, se encuentran los siguientes:

• Las tarifas arancelarias a las importaciones fueron reducidas a la mitad

• La tarifa de importación de automóviles y camiones ligeros se redujo de 20 a un 10 %, acordándose eliminarse por completo a partir del año 2004

• 16 % de las fracciones de autopartes sufrieron reducción de las mismas tarifas inmediatamente, 54 % en el periodo de los primeros cinco años posteriores, quedando desgravadas en su totalidad al cabo de diez años

• En concreto, la tasa arancelaria sobre las autopartes pasó de 14 % en 1993 a 10 % en 1994 y 3 % en 1998

• Se redujo de 1.75 a 0.8 el factor de compensación de la balanza comercial, con lo cual las compañías manufactureras instaladas en México pudieron acelerar el ritmo de sus importaciones

• El margen de contenido nacional para vehículos fabricados en México se definió bajo el siguiente esquema: 34 – 36 % en 1993, 29 % en 1998 y 0 % para el 2004

Sin lugar a dudas con la firma del TLCAN el sector automotriz ha sido uno de los más activos, el Producto Interno Bruto (PIB) específico en México subió en promedio en un 8.8 % entre 1998 y 1999. La desregulación gradual del sector a partir de 1994 hasta hacerse total a partir del 2004 ha creado oportunidades de negocios para compañías del exterior y ello está obligando a los fabricantes de autopartes instalados en el país a elevar la calidad y reducir los costos de producción de sus productos con el fin de mantener y/o incrementar sus negocios después del año 2003 para lo cual deben cumplir los requerimientos de los mercados de exportación.

Se puede decir que la industria terminal en un inicio y la de autopartes después, pasaron de un proceso de ensamble y poca integración productiva a una fase de mayor integración y evolución tecnológica. Junto con este proceso de industrialización del sector se desencadenó una serie de cambios, desde la reconfiguración geográfica de la producción hasta la adopción de nuevas tecnologías que impactaron en la organización productiva del trabajo y en todo el sistema de proveedores que abastecen a esta industria (Vieyra Medrano, 1999 y 2000).

En una investigación ordenada por el Ministerio de Desarrollo Económico de Ontario en Canadá, a fin de comparar los factores de competitividad de la industria automotriz entre este país y México, se concluyó lo siguiente:4

• El retorno sobre las inversiones es mayor en México que en Canadá y Estados Unidos.

• En el caso de la industria terminal las dos principales razones de invertir en México son: bajo costo de la mano de obra y expectativas de crecimiento de la demanda interna de automóviles.

• En el caso de las autopartes, la principal razón de invertir en México son los altos costos de transportación que implica abastecer a las plantas ensambladoras con productos provenientes del exterior.

• Mientras la productividad global de trabajo es menor en México que en Canadá debido al nivel de tecnología involucrado, haciendo un balance del capital invertido, la mano de obra mexicana es tan productiva como la canadiense.

• En casos determinados, el alto nivel de la productividad en la mano de obra mexicana se atribuye a una fuerza de trabajo más flexible que la de Canadá.

• El TLCAN ha sido importante para simplificar los procesos de inversión, pero no ha sido un factor determinante para incrementar las inversiones.

• El tratado de libre comercio con la Comunidad Económica Europea (CEE), que entró en vigor a partir del primero de julio de 2000, va a tener un significativo impacto en las inversiones del sector automotriz en el largo plazo.

• México tiene una desventaja competitiva en la producción de ciertos insumos, particularmente en placas de acero, resinas plásticas y en general partes que requieren de una gran tecnología.

• Dentro de México, una expansión industrial mayor en sitios potenciales está obstaculizada por carencia de abastecimiento de agua y una inadecuada infraestructura con respecto a las instalaciones y sistemas de transportación.

• En el caso de la industria terminal, se piensa que las inversiones crecerán en el largo plazo.

• En el caso de la industria de autopartes, las inversiones están directamente relacionadas con las decisiones de inversión de la industria terminal, dado el alto índice de partes que son importadas al país y la preferencia de las compañías ensambladoras por usar partes fabricadas localmente, en forma general se piensa que las inversiones en este rubro crecerán en forma considerable.

• En el caso de la industria terminal, se estima que las inversiones crecerán considerablemente en el largo plazo, en tanto que en el corto plazo el exceso en la capacidad actual instalada determina en gran medida las inversiones en nuevos centros de producción.

Sexta fase: Enfoque moderno hacia el fortalecimiento de la competitividad y desarrollo del mercado interno

En diciembre del 2003, la administración del presidente Fox publica el "Decreto para el apoyo de la competitividad de la industria automotriz terminal y el impulso al desarrollo del mercado interno de automóviles"; en el que estando consciente el gobierno federal de la apertura y la entrada en vigor de las desregulaciones aplicables en esta industria contraídas por México en el contexto internacional —las cuales incluyen las contenidas en el acuerdo de libre comercio con la CEE, además de las ya discutidas enmarcadas dentro del TLCAN— reconoce la necesidad de crear nuevos mecanismos que propicien el incremento de la competitividad del sector automotriz, buscando entre otras cosas, el fortalecimiento del mercado interno.

Este decreto contempla:

• Seguir estimulando la llegada de inversiones para la construcción y/o ampliación de instalaciones de producción en México.

• Disminución de los costos de las importaciones vía reducción arancelaria.

• Autorización de registro de nuevas compañías productoras en la industria terminal en territorio nacional (siempre y cuando su inversión en activos fijos sea al menos de 100 millones de dólares) y contemplen la fabricación de 50 mil vehículos anuales como mínimo, con un plazo para el cumplimiento de tres años a partir del inicio de las operaciones.

• Beneficios a la importación de ciertos vehículos con tasa cero en aranceles, alcanzando volúmenes de hasta el equivalente al 10% de la producción del año inmediato anterior.

• Autorización a empresas para la importación de mayores cantidades de vehículos, siempre y cuando presenten compromisos concretos de incrementar la inversión a fin de ampliar su infraestructura de producción en México, continúen con programas de capacitación y desarrollo, desarrollen proveedores locales y transfieran su tecnología a proveedores de primer y segundo nivel.

La respuesta a esta política industrial para el sector no ha tardado en concretarse principalmente en la industria terminal, lo cual queda comprobado con la puesta en marcha de la nueva planta de Toyota en el Noroeste del país, las inversiones de Nissan en la planta de Aguascalientes, de Volkswagen en la planta de Puebla y los anuncios de expansión e inversión de General Motors (incluyendo la construcción de una pista de pruebas en el Estado de Michoacán), Daimler Chrysler y Ford en las plantas ubicadas en el norte de México.

En julio de 2004 se llevó a cabo el segundo CIIAM, bajo el lema de "La competitividad" a diferencia de "La apertura comercial del 2004" del primer congreso en 2003. Las conclusiones de este segundo congreso coinciden en la necesidad de fortalecer el mercado interno, incrementar la participación en el mercado mundial y un aumento de la productividad como medio competitivo.

2. Análisis del desarrollo del sector

Como anteriormente se señaló en la revisión de las diferentes fases que han caracterizado el desarrollo de la industria automotriz en México, y pese a que desde 1925 ya se fabricaban automóviles en el país, es a partir de 1962 con la aparición del primer decreto automotriz cuando inicia sobre bases más firmes el desarrollo automotriz en nuestro país. Sin embargo, y a pesar de que México cuenta con más de cuatro décadas de experiencia en este sector, su industrialización no ha llegado a alcanzar los niveles de otros países, como Corea que inició su industria automotriz once años después que México y para fines de los años ochenta producía el doble de vehículos que México. Según un estudio realizado en el Instituto para el Desarrollo Económico de Japón acerca del limitado desarrollo automotriz mexicano en comparación con el desarrollo coreano, Taeko Taniura detectó dos grandes fallas en la política para el desarrollo automotriz en México:

1) Decretos automotrices

El primer decreto automotriz se orientó exclusivamente a la producción de vehículos para el mercado doméstico y no se fijó un límite de armadoras en la industria terminal, lo cual originó que para 1965, año en el que se liberó la fabricación de autopartes sólo se produjeran entre las siete compañías existentes 96,781 vehículos que dada su variedad imposibilitaron el uso de la economía de escala. En tanto que Corea con su primer decreto automotriz buscó las economías de escala orientando su producción tanto al mercado interno como al de exportación, fijando niveles de contenido nacional en la fabricación de sus vehículos de un 90 y 70% para el mercado interno y de exportación respectivamente. Además de que sólo se permitió el establecimiento de cuatro compañías armadoras (todas de origen coreano) y 250 fabricantes de autopartes, alcanzando por ende grandes niveles de especialización.

Con el segundo y tercer decreto automotriz de 1972 y 1977, respectivamente, se intentó corregir este error abriendo el mercado hacia la exportación; sin embargo, la crisis petrolera de principios de los años setenta obligó a una contracción de la demanda estadounidense de vehículos (principal destino de exportación) y las expectativas de exportación se vinieron abajo, haciendo fracasar al segundo decreto; mientras que el tercero sufrió un revés con el boom petrolero en México que atrajo nuevamente las miradas hacia el mercado doméstico (por el supuesto poder adquisitivo que se esperaba alcanzar) desinteresando las exportaciones.

2) Organización industrial

El crecimiento de la industria automotriz mexicana se dio sin un orden preestablecido de desarrollo; es decir, no se supo estratificar de una forma correcta cada uno de los elementos que intervienen en la cadena productiva de la industria automotriz. Permitiendo que por doquier aparecieran fabricantes de autopartes comunes para todas las armadoras, que en la mayoría de los casos carecen de especialización dada la diversidad de productos que mantienen en el mercado y que da origen a una baja productividad, motivada entre otras cosas por las tan complicadas relaciones de intercambio entre proveedores y armadoras.

A lo anterior podemos agregar que cuando México decidió moverse hacia la apertura y globalización comercial a fines de los años ochenta, la infraestructura de esta industria no le permitió adecuarse a los requerimientos internacionales que en términos de calidad, productividad y costo se vivían y siguen vigentes en los mercados líderes en producción y ventas automotrices. Si bien es cierto que la industria terminal aparenta funcionar satisfactoriamente en el nuevo modelo mundial, y aunque el comportamiento de la producción ha sido ascendente desde la década de los noventa, no mantiene el mismo nivel de crecimiento que otras naciones emergentes, por lo que en 2004 fue desplazado hasta la posición once en cuanto a los países líderes productores de vehículos.

Esta problemática se vive de una forma más intensa en la industria de autopartes, donde cada día las compañías instaladas en México pierden mercado ante la incursión en la fabricación de vehículos de partes componentes importadas principalmente desde los países de origen de las compañías de la industria terminal con proveedores desarrollados localmente, cuyos niveles de calidad y productividad les permiten exportar partes a México a precios competitivos.

3. Estructura actual

El sector de la industria automotriz compuesto tanto por la industria terminal como por la industria de autopartes sin lugar a dudas tiene un papel relevante dentro de la economía nacional actual; según el Instituto Nacional de Estadística Geografía e Informática (INEGI) así como la Secretaría de Economía (SE), 2005, algunos de los indicadores más representativos son los siguientes:

• Genera el 1.6% de todo el empleo nacional (488,900 empleos directos)

• 18% del empleo del sector manufacturero

• Aporta alrededor del 2.5% del PIB nacional

• 16% del PIB del sector manufacturero

• 19% del total de las exportaciones (segundo lugar sólo por debajo de las exportaciones de petróleo)

• 21 % del total de las exportaciones de manufactura

• 11% del total de las importaciones

• Mercado de equipo original estimado en 26 billones de dólares

• Monto de las exportaciones 32.5 billones de dólares

• Monto de las importaciones 23 billones de dólares

Estos números no son más que el resultado del cambio estructural desde el cual ha evolucionado esta industria y que hoy en día la hacen ser un sector exportador por excelencia al ser de las áreas más beneficiadas con la firma del TLCAN y cuya infraestructura la coloca como la undécima potencia en el nivel mundial. Con relación al futuro inmediato, el aspecto más importante de la macroeconomía para el sector automotriz es el esperado crecimiento de la demanda interna con el fin de seguir el modelo de los mercados canadiense y estadounidense, cuya estructura automotriz y parque vehicular son considerables; por ello una parte relevante de la estrategia global para los próximos años debe ser incentivar el consumo doméstico, contraído durante la década de los ochenta y noventa principalmente por las crisis económicas concurrentes.

Ejemplo de la relevancia de esta industria en el país es el hecho que seis de las diez principales empresas transnacionales son automotrices: General Motors, Delphi, Volkswagen, Daimler Chrysler, Ford y Nissan; lo que representa el principal foco de atracción de IED en la región. Información de la SE (2004) muestra que en el periodo comprendido entre los años 1999 y 2004, la IED alcanzó los 9,390 millones de dólares; equivalente al 21. 2% de la IED del sector manufacturero en el mismo periodo. Los países origen de esta inversión en la industria automotriz fueron: Estados Unidos, con el 57.6%; Japón, con 18%; Canadá, el 8.9%; Alemania, el 6.6%; Francia, el 4%; España, el 3% y otros países, el 1.9%. Tan sólo en el 2004, la IED en la industria automotriz alcanzó 2,018 millones de dólares. En el 2005, se obtuvieron 1,500 y para los próximos cuatro años la AMIA estima se recibirán en México 6,500 millones de dólares en el mismo rubro en todo el sector automotriz.

Capacidad de la industria terminal

Al primer trimestre de 2006 se encuentran instaladas en territorio nacional nueve compañías ensambladoras de vehículos (véase su distribución geográfica en la figura 2):

BMW. Con una planta en Lerma, Estado de México que inició operaciones a finales de 1994 y en la que en la actualidad se producen vehículos blindados para el mercado nacional y de exportación, dado que la producción del BMW Serie 3 se decidió sustituir con importaciones desde Alemania.

Daimler Chrysler. Una planta de camiones en Santiago Tianguistenco (anteriormente Mercedes Benz) en la que fabrican los productos de la línea Freigthliner, una en Toluca (inaugurada en 1968) en la que se fabrica el PT Cruiser que es exportado a 60 países y la planta de camiones y motores en Ramos Arizpe, Coahuila de donde se exportan hacia Estados Unidos y Canadá. En esta última, según información de Peter Rosenfeld, vicepresidente ejecutivo de compras y abastecimientos, se programa una inversión de 210 millones de dólares orientada a la búsqueda de mayor flexibilidad en los procesos de manufactura para lo cual el número de robots del área de carrocerías pasará de 160 a 360, con lo que la planta tendrá la capacidad de producir diferentes tipos de vehículos en la misma línea de producción.5

Ford. Con plantas en Cuautitlán, Estado de México; Chihuahua, Chihuahua y Hermosillo, Sonora, la cual se va a beneficiar dentro del plan de negocios que la compañía tiene para Norteamérica, en el que se incluye una inversión total de 1,600 millones de dólares con lo cual la capacidad instalada va a llegar a las 300,000 unidades anuales, además de la construcción de un parque industrial de proveedores similar a las plantas modulares en Brasil. Los planes de la compañía son producir en esta planta el Ford Fusion a partir de 2006 y otros dos modelos adicionales para su exportación a los Estados Unidos, con lo que la compañía busca convertir a este centro de producción en un bastión estratégico dentro de la competida disputa de este mercado con los fabricantes japoneses.6

Después del anuncio hecho por los ejecutivos de esta compañía en 2005 con respecto al cierre de diferentes plantas en Norteamérica, la ubicada en Cuautitlán —que era una de las señaladas como candidata a cerrar sus operaciones— ha hecho a un lado estos rumores al confirmarse desde el corporativo en Dearborn, Michigan, que existe un nuevo programa para esta planta, el Ford bronco, cuyo inicio de producción se espera para el segundo semestre del 2007.

General Motors. Un complejo de fundición, motores y camiones en Toluca, Estado de México (inaugurado en 1963), en el que se producen camiones ligeros Kodiak y camiones pesados Volvo; una planta de ensamble en Silao, Guanajuato (inaugurada en 1994) en donde se producen las camionetas Suburban, Silverado, Tahoe y Yukón, principalmente para el mercado de exportación; y otro complejo industrial en el que produce motores, partes estampadas y los vehículos: Rendezvous y Chevy, además de la incursión más reciente: el HHR, en Ramos Arizpe, Coahuila7. Esta planta se encuentra en preparación para comenzar la fabricación de un nuevo vehículo utilitario a partir de 2007.

Honda. En 1994 inició en el Salto, Jalisco, la construcción de una planta de ensamble de autos en la que desde 1995 se fabrica el Accord, cuyo volumen en un inicio muy reducido se ha incrementado significativamente para la empresa. Desde 2002 parte de la producción del Accord Sedan se exporta a Brasil.

Nissan. Con una planta en Cuernavaca, Morelos (inaugurada en 1966), la cual tiene una capacidad de producción de 132,000 autos y 86,000 camiones ligeros ambos en dos turnos, en la que actualmente se fabrican los vehículos: Tsuru, Tsubame, su serie de camiones ligeros y el Scénic de Renault. En tanto que en Aguascalientes cuenta con una de las plantas más modernas de América Latina con una capacidad instalada de 202,500 autos en dos turnos, fabricando actualmente el Sentra, Platina y el Clío de Renault; además de contar con una capacidad instalada que le permite fabricar anualmente: 168,000 transejes (1 turno), 648,000 motores (dos turnos) y 11,280 toneladas de fundición de aluminio.

Volkswagen. Con su tradicional planta en la ciudad de Puebla, en la que laboran alrededor de 10,000 trabajadores, la cual ante la salida de producción del Volkswagen Sedan (ante sus bajas ventas: 36,500 unidades en 1999, 41,200 en 2000, 38,800 en 2001, 24,400 en 2002 y solo 14,500 en 2003) se dedica desde este año exclusivamente a la fabricación del Beetle, el Jetta versión 5 y el Bora, principalmente, destinados para la exportación hacia Europa y Estados Unidos; para lo cual se ha destinado una inversión de 2,000 millones de dólares a completarse entre los años 2003 y 2008. Información proporcionada por Thomas Kerig8, director de relaciones corporativas y estrategia de Volkswagen de México, señala que en virtud de la devaluación del dólar estadounidense contra el euro, la casa matriz contempla agregar a los modelos previamente descritos a fabricarse en la planta de Puebla el modelo Golf quinta generación como parte de un programa que busca elevar la competitividad de la empresa a nivel mundial.

Volkswagen maneja la posibilidad de subir el volumen de producción del nuevo Jetta hasta las 400,000 unidades anuales en lugar de las 250,000, que originalmente se han contemplado. Con lo que según información de Otto Lindner, presidente de la empresa en México, existe la posibilidad del crecimiento de la infraestructura en este país como parte de la estrategia internacional de esta compañía de producir a costos de dólar vehículos que van a ser comercializados en dólares, ante la fuerte devaluación de esta moneda frente al euro y, por ende, el encarecimiento de la producción en Europa.

Desde Alemania se maneja información acerca de la posibilidad de incrementar la infraestructura en Puebla con una nueva planta o incluso localizarla en el norte del país, aunque Estados Unidos y Brasil están pugnando por atraer esta inversión.

Después de negociaciones que tomaron más de una década, la firma japonesa Toyota Motor Corp., el segundo fabricante mundial de vehículos confirmó desde finales del 2002 una inversión por 140 millones de dólares para construir una nueva planta de ensamble en Tijuana, Baja California Norte en la que contempla fabricar inicialmente 30,000 unidades al año de la camioneta Tacoma que se exporta a los Estados Unidos desde 2006. Esta planta entró en operaciones desde septiembre de 2004 con la fabricación de componentes automotrices para las plantas de Estados Unidos.

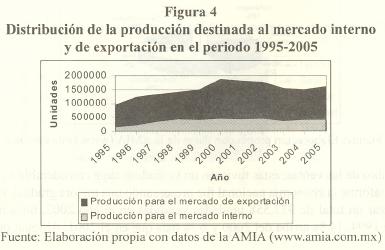

Por lo que se refiere al comportamiento de la producción total en México, en 2000 se alcanzó un volumen histórico con 1'889,486 vehículos producidos; pero posteriormente, como se observa en la figura 3, ésta presenta un comportamiento descendente de 3.8% en el 2001, 6% en 2002, 18.5% en 2003 y 20% en el 2004; en tanto que el 2005 presenta cierta recuperación, alcanzando un volumen total de 1 '606,460 unidades, de las cuales el 74% fue destinado al mercado de exportación (véase figura 4).

El comportamiento descendente de los primeros años de esta década se atribuye principalmente a la desaceleración de la economía estadounidense, cuya recuperación en los números de la industria automotriz comenzó a mostrarse hasta el año 2005.

Aunque en la década de los noventa el sector fue dominado por empresas como Daimler Chrysler y Volkswagen, la entrada del nuevo siglo representó el liderazgo de General Motors, dado sus estrategias de diversificación y el incremento de las exportaciones a Norteamérica, en 2005 produjo el 27% de la producción nacional, Nissan alcanzó un nivel del 22%, Daimler Chrysler el 21% y Volkswagen 19% (véase figura 5).

Según datos del Sistema de Información del Sector Automotor Mexicano (SISAM), las armadoras instaladas en México operaron al 60% de su capacidad en 2004 con un crecimiento de apenas el 6% en 2005 y con expectativas de crecimiento del 15% para el 2006; mientras que China se perfila como la fábrica de autos de Europa y las armadoras instaladas en Brasil mantienen un ritmo de crecimiento considerable durante los últimos cuatro años.

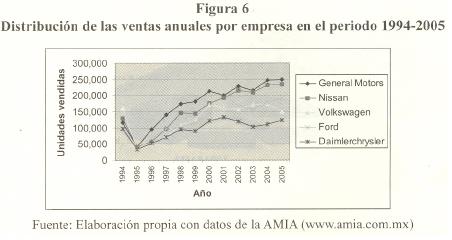

En el rubro de las ventas, éstas tuvieron un verdadero auge considerable a partir de 1997 conforme la economía nacional fue presentando una mejora gradual, llegando a alcanzar un total de 977,558 unidades vendidas en el año 2002, 66% más que durante 1994, 14 % arriba del 2000 y 6 % más que en el 2001. Al igual que en la producción, es General Motors quien ha dominado este rubro desde la segunda parte de la década de los noventa, seguido muy de cerca por Nissan, Volkswagen y más recientemente Ford (véase figura 6).

Finalmente, en 2004 se logró superar el millón de unidades vendidas al alcanzar la cifra de 1' 096,777, la cual se incrementó en un 3% en 2005, año en el que se vendieron en el país 1' 131,768 vehículos; manifestándose el liderazgo de General Motors con el 23% de participación del mercado seguido por Nissan con el 21 % (véase figura 7).

El punto desfavorable es que las importaciones de vehículos han crecido notablemente pasando de un 11.5% de lo que se vendió en 1994 a 37.6% en 1999, 46.5% en 2000, 52.6% en 2001, 53.5% en 2002 y entre el 2003 y 2005;un promedio del 63% del total de vehículos que se vendieron en México llegaron del exterior (véase figura 8).

Industria de autopartes

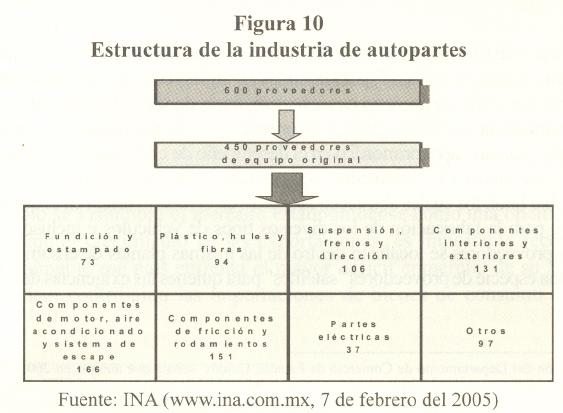

Según información de la INA, en territorio nacional se encuentran instaladas 600 fabricantes de componentes automotrices, de las cuales 230 empresas son grandes, 162 medianas y 208 son pequeñas y/o micro. En su conjunto generan el 89% del empleo directo de la industria automotriz y el 41% del total del empleo generado por la cadena automotriz que alcanza la cifra de 1'062,542 plazas; en tanto que cubren casi el 9% de las exportaciones del sector manufacturero; en 2005, esta industria reportó ventas por 23.5 billones de dólares.

Del total 450 son proveedores de equipo original, y de éstos sólo el 33% son empresas consideradas como proveedores de primer nivel, es decir que tienen relación directa con las compañías de la industria terminal. El resto se compone de empresas de segundo y tercer nivel que no tienen negociación directa con las armadoras, sino que sólo abastecen componentes a los proveedores de primer nivel. En lo que a especialización se refiere, la industria de autopartes presenta más desarrollo en la fabricación de componentes para motor, transmisión y carrocería, la experiencia es muy notoria en la fabricación de anillos, monobloques, pistones, árboles de levas, carburadores, transmisiones, ejes, arneses eléctricos, rines, vidrio, estampados y partes de plástico (véase figura 9).

Aunque en la industria terminal México ha probado ser un competidor importante en el nivel mundial en virtud del todavía competitivo costo de la mano de obra y de su fácil disposición hacia el entrenamiento además de las cuestiones logísticas. El sector de las autopartes no presenta una posición competitiva equivalente, en él se requiere inversión con créditos más accesibles, mayor entrenamiento de la mano de obra y sobre todo desarrollar un mejor ambiente para el desarrollo de negocios, en razón principal de que sus competidores canadienses, estadounidenses, europeos y asiáticos esperan sacar ventaja ante la apertura de los mercados. En el transcurso de los tres primeros años de este siglo, del total de las exportaciones de autopartes sólo el 35% fue de manera directa, el resto se hizo vía exportación de vehículos.9

De entre las autopartes que reportan números positivos en la balanza comercial se encuentran: sistemas eléctricos, tableros, parabrisas, limpia parabrisas, transmisiones, ensamble de motores.

En tanto que las siguientes autopartes muestran una baja competitividad (balanza comercial negativa): alfombras y asientos, partes estampadas, componentes de motor, llantas, pinturas y químicos

En su análisis a la industria de autopartes, Álvarez (2002) encontró que algunas empresas locales se mantienen como proveedores de la industria terminal sólo mediante la importación y distribución de componentes; estrategia sin la cual no podrían afrontar las negociaciones desiguales actuales, que año con año significan reducción en los precios de venta.

La aplicación de sistemas de producción altamente competitivos, caracterizados por la producción Justo a tiempo (JIT, por sus siglas en inglés) o por su aplicación en México del sistema conocido como Justo en secuencia, hacia donde se han movido las compañías de la industria Terminal, obligó a incorporar redes de proveedores experimentados y confiables con un papel primordial en el desempeño de cada planta de ensamble. Este nuevo sistema ubica a los proveedores en parques industriales alrededor de las plantas de ensamble final, los cuales abastecen las partes en el mismo orden en el que se van a ir utilizando para la fabricación de los diversos tipos de vehículos e incluso en algunos casos los proveedores se localizan dentro de las mismas plantas de ensamble final. Se trata de una especie de proveedores "satélites" para quienes las exigencias de calidad son mucho más altas que las que se tendrían con otro tipo de proveeduría; en ellos, las armadoras tiene mayor control del proceso, al cuidar los sistemas de calidad y producción de los componentes desde antes que éstos sean recibidos.

Este sistema de trabajo se observa notoriamente en las plantas de Volkswagen en Puebla, Nissan en Aguascalientes y las de General Motors tanto en Silao, Guanajuato como en Ramos Arizpe, Coahuila; la gran mayoría de los casos, los proveedores son del mismo origen que las empresas de la industria terminal.

3.1 Perspectivas

Después de revisar el contexto general bajo el que se desenvuelve y se conforma el sector automotriz mexicano, se concluyen algunas de las características que definen su situación actual y que permiten establecer cuáles son las perspectivas de cambio vigentes de no implantar ningún modelo estratégico que busque reestructurar su margen de desarrollo en virtud de que este sector de manera global es uno de los que más ha resentido la recesión económica mundial.

a) Industria terminal

– En cierta medida el mercado interno se ha activado como resultado de los financiamientos que hasta por 36 meses están ofreciendo las compañías armadoras, así como la baja en los precios de venta connotada a partir de los modelos 2002.

– Las exportaciones mexicanas cayeron debido a la disminución de la demanda de su principal cliente: Estados Unidos; los síntomas actuales de recuperación siguen ligados a la demanda de este mercado.

– Las mayores inversiones en México de la industria terminal son de las tres grandes norteamericanas, las cuales vienen sufriendo una caída en sus ventas en Estados Unidos ante la gran aceptación que están teniendo los vehículos japoneses en ese mismo mercado10.

– Si sólo se vislumbra el mercado estadounidense como una opción que determine el crecimiento de las exportaciones, es importante recordar que actualmente ese país enfrenta el mayor déficit comercial de su historia; a ello han contribuido las importaciones de bienes de consumo duradero, incluidos los vehículos y las autopartes. Si bien tal situación deficitaria del intercambio comercial podría ser sostenible algunos años gracias al ritmo y potencial de la economía estadounidense, existe el riesgo de que a futuro se presente una contracción de la demanda y uno de los mercados que resentiría mayormente esa desaceleración sería el del sector automotriz.

– Es importante señalar que el mercado norteamericano ha mostrado una cierta preferencia en los últimos años por vehículos europeos y asiáticos, fabricados tanto en territorio estadounidense como importados de sus países de origen, por lo que la recuperación de la economía de ese país no ha mostrado el mismo efecto en México.

b) Industria de autopartes

– Este sector ha basado su competitividad en el nivel internacional en el cumplimiento de los requisitos marcados por las compañías armadoras mediante la certificación de sus procesos de producción, distribución y embarque.

– Una desventaja del sector es que pese a las inversiones de los últimos años, éstas se han orientado a la producción y no han alcanzado a los sistemas de administración. Lo que ha resultado en una baja de la productividad y no le ha permitido establecer estrategias que le permitan detectar y aprovechar oportunidades.

– Después de la liberalización total de las autopartes dentro del marco del TLCAN no se espera un desarrollo para la primera década de este siglo de las organizaciones que lo componen, sino más bien una contracción de las mismas.

– Según estudios del Centro de Estudios Económicos del Sector Privado (CEESP) en 2004 se estimó que el 40% de las fábricas de autopartes en nuestro país desaparecerán o serán absorbidas para finales del 2006. Atribuyendo las causas a la falta de crédito, aceleración de las importaciones, la entrada de productos ilegales y sobre todo al ingreso de China a la Organización Mundial de Comercio (OMC). El mismo estudio concluye que sólo el 20% de los fabricantes de autopartes que concentran el 55% de la producción nacional podrán afrontar de forma competitiva la apertura del mercado.

– Las organizaciones están obligadas a especializarse con el fin de mantener su participación en el mercado interno y expandir sus fronteras.

– Las nuevas inversiones en el sector estarán enfocadas hacia la producción para el mercado de exportación.

– Las inversiones en este sector se pueden incrementar conforme las inversiones de las compañías armadoras también lo hagan.

– Analistas del UK Trade & Investment prevén que dado los grandes niveles de inversión que proveedores asiáticos y europeos han hecho en Estados Unidos, nuevas inversiones de esos destinos pudieran llegar a México.

Con algunos altibajos iniciales, la industria automotriz instalada en México ha superado el escollo que pueden representar para cualquier sector las limitaciones de crecimiento del mercado interno y el desigual desarrollo de la infraestructura industrial; sin embargo, en lo que se refiere al comportamiento futuro es necesario apuntar que con el nivel de automatización logrado por el sector automotriz y el abaratamiento de la tecnología, los bajos costos salariales no serán suficientes para justificar la ampliación de las operaciones en México. El estatus alcanzado por la industria automotriz obliga necesariamente a replantear su papel actual en la economía mexicana y su vinculación con nuevas formas de desarrollo industrial.

En el informe de la CEPAL del 2003, que se comentó previamente, se destaca el marco analítico empleado para seguir el desempeño de la IED, el cual consiste en una apreciación no solamente basada en el seguimiento de nivel agregado de los flujos, sino en la "calidad" de los mismos, es decir, destacando el papel que desempeñan los fundamentos microeconómicos. A este respecto, se consideran las estrategias corporativas que siguen las empresas y que son determinantes respecto a los flujos de IED destinados a América Latina y el Caribe, destacando el caso de México, donde las empresas transnacionales destinan flujos de IED siguiendo una estrategia de incremento en la eficiencia con miras a penetrar y dominar otros mercados, principalmente el estadounidense.

En este contexto, resulta relevante el análisis realizado en el apartado Inversión y estrategias empresariales en la industria automotriz, donde se evalúa la situación competitiva del sector automotriz en Brasil y México, señalando que las empresas transnacionales, en su estrategia de búsqueda por incrementar su eficiencia, han establecido Sistemas Internacionales de Producción Integrada (SIPI) a través de la IED. Asimismo, la puesta en marcha del TLCAN, así como las políticas públicas implantadas para incentivar la entrada de inversión extranjera permitieron a las empresas una mayor dinámica del sector, logrando el establecimiento de una plataforma de exportación y canalizando, así, los flujos de IED con miras a satisfacer el exigente mercado de América del Norte.

En este apartado se señala que el principal reto de la industria automotriz mexicana es la consolidación de una eficiente red de proveedores, cuyas operaciones sean de carácter transnacional con miras a facilitar el establecimiento de las principales empresas automotrices en la región y lograr, de esta manera, una integración sinérgica del sector que derive en avances en la eficiencia operativa y competitividad internacional.

En el marco del segundo CIIAM, la SE estableció tres grandes líneas de acción a mediano plazo para esta industria:

1) Impulsar la competitividad con mayor capacidad de producción, desarrollo de más proveedores de segundo y tercer nivel y garantizar acceso a insumos en buenas condiciones

2) Fortalecer el mercado interno mediante la participación de todos los actores

3) Adecuar el marco normativo del sector automotriz, actualizando y desarrollando normas para vehículos nuevos, en circulación y autopartes a fin de tener un mercado con mejores condiciones de competitividad.

Aspectos que requieren un plan estratégico sólido que sustente el desarrollo esperado.

3.2 Competitividad de la industria automotriz en México

Pese al bajo crecimiento de esta industria y las grandes amenazas que representa la incursión de países emergentes en la misma, hoy en día México basa su competitividad en los siguientes elementos:

Posición geográfica. Estados Unidos es sin lugar a dudas el mayor consumidor de vehículos y partes relacionadas en el nivel mundial, por lo que México es un centro estratégico, tanto de manufactura como de distribución para todas aquellas naciones interesadas en acceder al mercado estadounidense. El país cuenta con importantes puertos de acceso tanto en el Océano Pacífico como en el Océano Atlántico.

Infraestructura. Las plantas armadoras de vehículos operan por debajo de su capacidad instalada, lo cual aunado a los planes de reestructura anunciados por General Motors y Ford en el que se contempla el cierre de plantas en Estados Unidos, las convierte en la primera opción para incrementar sus volúmenes de producción y seguir abasteciendo ese mercado. En tanto que por el lado de las compañías de origen japonés, la posibilidad de que incrementen sus niveles de producción es inminente a raíz del éxito comercial que están teniendo sus productos tanto en Estados Unidos y Canadá, como en Centro y Sudamérica.

Los parques industriales ubicados sobre todo en el bajío y en el norte de México juegan un papel relevante en la búsqueda de ventaja competitiva, en virtud de las importantes inversiones convertidas en tecnología de producción realizadas durante la década de los noventa y principios de este siglo, además de la infraestructura ferroviaria y carretera que la comunica tanto con el centro, como con el norte del país. Las plantas automotrices ubicadas en el norte de México se han caracterizado por su desarrollo intensivo de sistemas flexibles, que obedecen a una estrategia de competencia y abastecimiento mundial, más que a una orientación hacia el mercado doméstico del que se han encargado las plantas ubicadas en el centro del país (Vieyra Medrano, 1999).

Acuerdos comerciales. México se vuelve atractivo a las inversiones del exterior en virtud de que las plantas instaladas en territorio nacional cumplen con las reglas de origen de los acuerdos con Norteamérica y Europa; además de que representa una ventaja para la exportación al tener acuerdos comerciales en otras regiones, principalmente Centro y Sudamérica, elemento de gran atracción durante la reciente firma del Tratado de Libre Comercio con Japón.

Transferencia de tecnología. Por décadas, las plantas de manufactura instaladas en territorio nacional han probado el uso eficiente de las tecnologías utilizadas alrededor de las operaciones, donde se mantiene un adecuado balance entre tecnología de punta y sistemas tradicionales de producción adaptados.

Los centros de producción en México han logrado igualar e incluso superar los estándares de calidad de las plantas de origen, muestra de ello son las plantas de Nissan en Aguascalientes, de General Motors en Silao, de Daimler–Chrysler en Ramos Arizpe y de Ford en Hermosillo.

Mano de obra calificada. La importancia económica de este sector y la alta dependencia de tecnología de los países de origen han fomentado el desarrollo de mano de obra calificada que va mucho más allá de los operarios directos de las líneas de producción. México cuenta con personal suficientemente experimentado en planeación, calidad, producción y diseño; muchos de ellos capacitados en el exterior por las mismas compañías automotrices durante la década de los noventa. Situación que ante el encarecimiento de estas actividades en los países de origen, representa una ventaja competitiva de singular importancia.

Prueba de la validez de estos cinco elementos de competitividad, lo constituye el más reciente anuncio realizado por la General Motors, en el que se confirma la construcción de una nueva planta en San Luís Potosí, en la que se invertirán 650 millones de dólares, con lo que el actual gobierno alcanzará la cifra de 8 billones de dólares de IED en la industria automotriz11; según información proveniente directamente de la empresa, esta planta se comenzará a construir a partir de junio del 2006, y se espera arranque operaciones a partir del segundo semestre del 2008. Dicha planta se encargará de la fabricación de un nuevo vehículo compacto cuyo diseño tiene su origen en su filial coreana Daewoo, destinado tanto para el mercado doméstico como para su exportación a América Latina e incluso Estados Unidos y Canadá.12

4. Perfil estratégico

El actual escenario mundial en el que se desenvuelve la industria automotriz obliga a que se haga un fortalecimiento y/o replanteamiento de las estrategias por seguir, dirigidas a alcanzar niveles de competitividad internacional, para lo cual el involucramiento activo de todos los actores es inminente. Gobierno y organizaciones privadas tienen que trabajar de manera conjunta con el fin de poner en marcha sistemas que alineados estratégicamente lleven al país al logro de este objetivo.

Las líneas estratégicas por seguir deben orientarse en los siguientes aspectos:

Desarrollo de proveedores locales

Las organizaciones que a la fecha fabrican componentes automotrices en México deben establecer cadenas de suministro de segundo y tercer nivel mediante el establecimiento de contratos a largo plazo, extendiendo a todo lo largo los mismos sistemas de calidad que se utilizan en los proveedores de primer nivel de la misma forma en el que las compañías de la industria terminal lo han hecho extensivo hacia ellos como un medio para el aseguramiento de la calidad.

Sistemas de calidad efectivos

Por más de dos décadas, las organizaciones productivas en México y principalmente las automotrices, se han enrolado en el proceso de certificar sus sistemas de calidad con base en las normas ISO 9000, lo cual prácticamente se ha convertido en un requerimiento primordial de la industria automotriz. Sin embargo y pese a que los procesos de certificación se han cumplido, son pocas las organizaciones que han logrado elevar sus niveles de calidad, en virtud de que estas certificaciones se han quedado solo en el papel, al cumplirse el protocolo enmarcado dentro de las normas ISO 9000, pero no se han reflejado en los productos que salen de las líneas de producción en forma importante. El problema descrito es más notorio en la industria de autopartes que en la industria terminal, en razón principal de que las compañías armadoras ya utilizaban sistemas de calidad específicos en sus países de origen, que se hicieron extensivos en sus plantas de ultramar.

La administración de las organizaciones debe centrar sus esfuerzos en implantar sistemas de calidad efectivos que logren llevar a la práctica la afirmación de que calidad es el equivalente a productividad relacionando en forma directa los beneficios de los sistemas de calidad con el incremento de la rentabilidad.

Diversificación de las exportaciones

La plataforma de exportación que hasta la fecha mantiene una dependencia directa del mercado en Norteamérica, principalmente en el rubro de la industria terminal debe diversificar sus destinos. Según información de la AMIA, a febrero del 2006 esta industria mantiene un patrón de exportación a esta región del 87% de su producción, en tanto que el 9% se envía a Europa y sólo un 4% tiene como destino final América Latina y el Caribe. Las exportaciones conjuntas de General Motors, Ford y Daimler Chrysler representan el 65% de este total.

Si bien es cierto que los acuerdos de libre comercio con la CEE y Japón representan una ventaja a compañías de ese origen para exportar a Estados Unidos, la presencia de marcas europeas y asiáticas en América Latina es muy fuerte, por lo que este mercado es una opción estratégica para incrementar las exportaciones.

Sistemas de producción

El modelo de producción global al que varias plantas se movieron durante la década de los noventa representa una alta dependencia al éxito de un vehículo, dadas las condiciones actuales de diversificación del mercado, destinar plantas exclusivamente a la producción de un solo modelo resulta no ser la mejor opción. Las empresas de la industria terminal deben continuar estableciendo sistemas de manufactura flexible, que les permitan afrontar los cambios en los requerimientos del mercado con la opción de poder fabricar diferentes modelos de vehículos indistintamente.

La situación no es la misma en la industria de autopartes, donde lo que se debe perseguir es la especialización de los fabricantes, que en la mayoría de los casos diversificaron tanto su producción que hoy en día no pueden competir internacionalmente.

El nuevo paradigma de producción flexible exige entre otras cosas: flexibilidad de la fuerza de trabajo, descentralización de funciones y procesos ajenos a la columna vertebral de las operaciones, promoción de la subcontratación, mejora continua, relación de la empresa con su entorno; además de la formación de redes entre las grandes, medianas y pequeñas empresas por medio de la utilización de sistemas informáticos, estrecha cooperación tecnológica, capacitación, planeación de la inversión y la producción (Álvarez, 2002).

Diversificación en las inversiones

Si bien es cierto que las inversiones en centros de producción generan beneficios considerables para la actividad económica, mismas que deben continuar, México debe dar el siguiente paso al buscar flujos de capital para la instalación de centros de investigación, ingeniería y/o pruebas. El encarecimiento en el costo de la mano de obra sobre todo especializada tanto en Europa occidental como en Estados Unidos está obligando a las grandes transnacionales a mover sus actividades de soporte de ingeniería fuera de sus países de origen; para lo cual el fortalecimiento de los sistemas educativos del país es requerido.

Desarrollo del mercado local con producción nacional

El fortalecimiento del mercado interno es básico para el crecimiento de la industria automotriz, la flexibilidad en los sistemas de producción de las plantas en México debe emplearse de una u otra forma para poder ofrecer una cartera de productos variable y a precios competitivos, sustituyendo de manera considerable la importación de vehículos que se viene comportando en forma ascendente desde la última década.

5. Conclusiones

Cada uno de los decretos automotrices analizados fue conformando el desarrollo de la industria automotriz mexicana desde diferentes perspectivas, es decir, desde una fase inicial de integración hasta su enfoque actual de competitividad internacional.

La firma del TLCAN consolidó la orientación exportadora de la industria terminal y coloca a México en una posición estratégica para las negociaciones con Europa y Japón, pero la apertura comercial resultó también en una contracción de la industria de autopartes hasta llevarla al grado de que sólo la tercera parte de éstos son considerados como proveedores de primer nivel, en virtud sobre todo de sus bajos niveles de productividad y calidad que resultan en una pérdida de competitividad, ante la inclusión por parte de las organizaciones de la industria terminal, de partes provenientes desde sus países de origen, cuya calidad es reconocida en el nivel internacional (Brown, 1998 y Álvarez, 2002). El crecimiento de empresas proveedoras de autopartes ha sido más notorio en aquellas cuyo proceso de producción requiere un considerable número de operaciones manuales actuando en paralelo a procesos semiautomáticos, por lo que el siguiente paso debe ser el de buscar inversiones orientadas hacia la modernización de sus sistemas de producción, tal y como se ha ido dando en la industria terminal.

El papel de los proveedores de autopartes dentro de los procesos de reestructuración de las diferentes organizaciones de la industria terminal —que ante la presión que la globalización mundial de este sector las está llevando de forma inminente hacia la implantación de sistemas de producción flexible— toma singular importancia al abrir una posibilidad de crecimiento, siempre y cuando los proveedores estén preparados para trabajar con sistemas que les permitan abastecer los componentes a las líneas de producción en la misma secuencia en la que éstas los vayan requiriendo de acuerdo con las necesidades del mercado. Este nuevo tipo de organización no sólo requiere que se trabaje a mayores niveles de productividad y calidad —mediante la implantación de sistemas de diseño y manufactura asistidos por computadora, automatización de procesos, supervisión integrada al proceso, control estadístico y de calidad total (Brown, 1998)— si no que implica también la relocalización geográfica de los proveedores a lugares cercanos alrededor de las plantas de la industria terminal o incluso dentro de ellas mismas; además de que el involucramiento de los proveedores debe darse desde las etapas iniciales de planeación y diseño de los vehículos. En la práctica, se observa que la gran mayoría de los proveedores que han logrado adaptarse a este sistema, son los que han establecido alianzas comerciales con compañías foráneas; el replanteamiento de la estrategia por seguir por la industria de autopartes debe darse en dos principales vertientes: por un lado, debe consolidar su capacidad exportadora y afianzar su presencia en el mercado estadounidense; y por el otro, debe aprovechar la inercia de las inversiones realizadas y anunciadas por parte de las organizaciones de la industria terminal para incrementar el uso de autopartes locales en los centros de fabricación ubicados en territorio nacional.

El 2005 representó el primer año de recuperación de la producción total de la industria terminal, desde que las exportaciones se fueron a la baja a partir de 2001, esta tendencia positiva se debe en parte a los cambios de estrategias sobre todo de las armadoras norteamericanas que, ante la presión que representa el crecimiento en las ventas de las compañías asiáticas en Estados Unidos, buscan reducir sus costos de producción, por lo que incrementar las importaciones desde las plantas situadas en Canadá y sobre todo en México se vuelve la primera opción. La infraestructura actual subutilizada aunada a los anuncios de nuevas inversiones en el país permite estimar que esta tendencia favorable de producción habrá de incrementarse y en un plazo máximo de tres años, la producción total debe exceder los 2 millones de unidades; para lo cual es inminente que se establezcan los mecanismos que permitan el flujo de IED en forma oportuna y México pueda seguir siendo un elemento importante en el contexto internacional de esta industria.

Aunque en forma inconsistente, el comportamiento de la venta de vehículos en México presenta cierto crecimiento en la última década, a excepción del periodo 2002–2003 en el que éstas tuvieron una caída cercana al 2%. La proliferación de planes de financiamiento y la variada oferta de productos para diversos niveles económicos de la sociedad ha ayudado a este fenómeno; sin embargo, debe buscarse el alinear esta tendencia favorable con la oferta de producción nacional y poder abatir con ello el auge de importaciones sobre todo de vehículos de origen coreano que están entrando al país.

Definitivamente, la información analizada permite afirmar que la estructura actual de esta industria sigue colocando a México en una posición competitiva aceptable en el panorama internacional, pero con una tendencia descendente ante el crecimiento de naciones emergentes. Ante esta situación, la puesta en práctica de acciones como las recomendadas en este artículo por parte de todos los actores que intervienen en esta industria, debe ayudar en gran medida al fortalecimiento de la misma, siempre y cuando se busque alinear el desarrollo estratégico nacional de toda la industria automotriz con los planes individuales de reconfiguración de las compañías norteamericanas y europeas, además de los de crecimiento sostenido característico de las firmas asiáticas con el fin de obtener ventaja de todas las oportunidades existentes en el panorama mundial.

Referencias bibliográficas

ÁLVAREZ, Ma. de Lourdes (2002), "Cambios en la industria automotriz frente a la globalización: el sector de autopartes en México", en Contaduría y Administración, 206, Facultad de Contaduría y Administración, UNAM, México. [ Links ]

BROWN GROSSMAN, Flor (1997), La industria de autopartes Mexicana: Reestructuración reciente y perspectivas, México, Centro Internacional de Investigaciones para el Desarrollo, UNAM, México. [ Links ]

CAMACHO, Fernando (1997), La industria automotriz en Aguascalientes 1980–1997, Cuaderno de trabajo Economía, 75. [ Links ]

INDUSTRY CANADA AND THE ONTARIO MINISTRY OF ECONOMIC DEVELOPMENT (2001), Competitiveness Factors for Attracting and Maintaining Automotive Investment: Comparison between Canada and Mexico, Charles River Associates, Canada. [ Links ]

JUÁREZ NUÑEZ, Huberto (2000), Nuevas integraciones industriales en la industria del automóvil en México. El caso de la "Fábrica modular", Benemérita Universidad Autónoma de Puebla, México. [ Links ]

MALDONADO AGUIRRE, Serafín (1995), La rama automovilística y los corredores industriales en el Noroeste de México, Banco Nacional de Comercio Exterior, 45, México. [ Links ]

INSTITUTO NACIONAL DE ESTADÍSTICA, GEOGRAFÍA E INFORMÁTICA (2002), La industria automotriz en México, Aguascalientes. [ Links ]

MORENO BRID, J. C. (1996), "Mexico's auto industry after NAFTA: A successful experience in restructuring?", Working Paper No. 232, The Helen Kellogg Institute for International Studies, University of Notre Dame, Notre Dame, IN. [ Links ]

MULLER, Helen J., Robert R. Rehder y Geoffrey J. Bannister (1998), "The Mexican–Japanese–US Model for Auto Assembly in Northern Mexico", Latin American Business Review, 1, No. 2, México, 47–67. [ Links ]

RESÉNDIZ M., Juan Carlos (2002), "La industria automotriz y de autopartes", Análisis sectorial AUT, Número 1, Yaxkin Consulting, México. [ Links ]

SONG, Maning (2002), Can Chinese companies complete globally in the value chain of automotive industry after the WTO accession? Dissertation. http://www.jims.cam.ac.uk/library/infores/mba_dissertations/2002/SongManing.pdf [ Links ]

STURGEON, Timothy (1997), "Globalization and the threat of Overcapacity in the Automotive Industry. Globalization and jobs in the automotive Industry", A research Project Funded by the Alfred P. Sloan Foundation. Massachusetts Institute of technology. [ Links ]

VELOSO, Francisco (2000), "The automotive supply chain: Global Trends and Asian Perspectives", Background paper prepared for the project International competitiveness of Asian Economies: A Cross–Country Study. Cambridge: Massachusetts Institute of Technology. http://in3.dem.ist.utl.pt/laboratories/pdf/auto2.pdf [ Links ]