Introducción

El estudio de la moral tributaria, entendida como la disposición intrínseca de los contribuyentes a pagar impuestos (Torgler, 2005), es reciente. Sus mayores desarrollos se ubican en la primera década del siglo XXI como respuesta a las falencias de los modelos establecidos en los años setenta para explicar la evasión desde un enfoque económico. 2

Si bien hay factores que pueden afectar la relación costo-beneficio de la evasión -como la probabilidad de ser auditado y los castigos monetarios y judiciales a los que se expone un evasor- hay muchas otras variables políticas, sociales y culturales que también inciden en la decisión del contribuyente. Por ejemplo, su percepción acerca del grado de justicia existente en la relación Estado-sociedad y del funcionamiento de las instituciones. 3

En este sentido, no son sorprendentes los hallazgos de autores como Bergman (2010), quien muestra que los individuos que son auditados y eventualmente castigados por evadir impuestos no exhiben posteriormente una mayor probabilidad de cumplir con sus obligaciones fiscales. En su lugar, es más importante la percepción que se forman los contribuyentes acerca de las estrategias y decisiones de los demás, así como la información que los últimos proveen en cuanto a la efectividad de las acciones de control realizadas por la administración tributaria. En otras palabras, es difícil que un ciudadano cumpla cabalmente con el pago de sus impuestos si en su sociedad la evasión es común.

A los contribuyentes, en general, no sólo les interesan los beneficios materiales que reporta la evasión, sino también las connotaciones morales de esta decisión, es decir, sus costos psicológicos. La evasión se hace reprochable cuando se considera que el gasto público financiado por los impuestos es necesario y que el gobierno cuenta con las condiciones para su adecuada gestión. Por otro lado, es probable que la evasión sea la norma si no hay elementos que les permitan a los ciudadanos confiar en que sus aportes serán usados eficientemente y persiguiendo el bienestar social.

Así, entre los diversos elementos que cabe considerar (ya que contextualizan o sirven de referente al ciudadano a la hora de calcular y pagar sus impuestos(, la corrupción es uno de ellos, en tanto que atenta contra la moral tributaria. Para un ciudadano que percibe que sus aportes al erario son presa de la corrupción, poco sentido tiene cumplir con la obligación fiscal, incluso si es creíble la amenaza de la administración tributaria de auditar y castigar.

Este estudio parte de la premisa de que la corrupción es un determinante de la moral tributaria, la cual está en línea con buena parte de la literatura que analiza desde un enfoque macroeconómico la relación entre presión tributaria (PT) y corrupción. 4 Se argumenta que este fenómeno afecta la sostenibilidad fiscal de un Estado al disuadir a los ciudadanos de pagar impuestos. Además, se encuentra que es especialmente importante la percepción pública de la corrupción, 5 aunque no así la experiencia personal con ésta.

Establecer que la percepción colectiva de la corrupción es un factor relevante a la hora de explicar la moral tributaria -en particular para algunos países de América Latina- implica pensar en alternativas diferentes a los cambios normativos para incrementar la pt en la región, por lo general insuficiente. Es fundamental implementar políticas de largo plazo relacionadas con áreas como la educación, para lograr que en el imaginario común los actos de corrupción no sean justificados o aceptados bajo ninguna circunstancia. Además, se requiere promover una mayor transparencia en las actuaciones de los funcionarios públicos y endurecer los castigos que reciben las partes involucradas en actos de corrupción.

El documento consta de cuatro partes adicionales a esta introducción. En la primera, se discuten los elementos teóricos que permiten asociar la corrupción con la decisión de evadir y se formaliza esa relación. Posteriormente, se hace una revisión de la literatura que estudia los determinantes de la moral tributaria con el fin de identificar las variables de control a tener en cuenta en el ejercicio empírico. En la tercera sección se estiman diversos modelos probit ordenados y tobit, con los que se verifica la relevancia del fenómeno en la formación de la disposición de los contribuyentes a pagar impuestos. Para este trabajo se tomó como insumo la encuesta de percepción ciudadana aplicada en dieciocho países de América Latina por Latinobarómetro (2010) . 6 Finalmente se presentan las conclusiones.

Moral tributaria y corrupción

El Estado puede introducir un conjunto de parámetros que los ciudadanos deben observar para aportar a su sostenimiento; pero el logro de una meta de recaudación está delimitado por el grado en que los contribuyentes aceptan su obligación. 7 Por lo tanto, no sólo es necesario aplicar programas de fiscalización que desincentiven acciones como la evasión, sino también propiciar el pago voluntario de los tributos, considerando aquellos elementos asociados con la moral tributaria.

Inicialmente, el problema de la evasión tributaria fue considerado desde la perspectiva de la economía del crimen de Becker (1968). Allingham y Sandmo (1972), por ejemplo, planteaban la decisión de un potencial evasor bajo un análisis de costo-beneficio, en que el monto evadido dependía inversamente de la probabilidad de ser descubierto y de las respectivas sanciones. No obstante, la evidencia sugiere que los contribuyentes incorporan otros elementos para decidir si pagan o no impuestos, entre ellos su percepción acerca del grado de justicia de la relación Estado-sociedad y del funcionamiento de las instituciones. 8

En efecto, si los ciudadanos tomaran sus decisiones con respecto al pago de impuestos haciendo un análisis a la Becker (1968), entonces se podría anticipar una menor pt que la observada; esto es así porque la probabilidad de detección de los evasores es, por lo general, muy baja (Torgler y Schaltegger, 2005). Así, lo que debe sorprender no es que la evasión en algunos países, especialmente en aquellos en vías de desarrollo, sea alta, sino que sean muchos los contribuyentes que cumplen con sus obligaciones fiscales pese a las facilidades para no hacerlo (Alm y Torgler, 2011).

La literatura correspondiente ha encontrado que es esencial que los ciudadanos perciban que son tratados justa e imparcialmente por las autoridades, lo que legitima su ejercicio, para que estén dispuestos realmente a pagar sus impuestos (Leonardo, 2011). Por lo tanto, la corrupción justifica la evasión en la medida en que los contribuyentes -bajo este escenario- consideren que sus impuestos no financian la provisión pública de bienes y servicios, sino que se desvían para enriquecer a unos pocos, por ejemplo políticos y burócratas (Cummings, Martínez-Vázquez, McKee y Torgler, 2004).

Visto el fenómeno desde el gasto, la prevalencia de la corrupción en una sociedad sugiere que el acceso a los bienes y servicios provistos públicamente puede estar condicionado a los contactos políticos, o a la misma capacidad económica de cada potencial beneficiario para pagar sobornos; lo que socava la confianza del contribuyente en las instituciones e incluso en el funcionamiento de la democracia (Warren, 2004). La corrupción desincentiva el pago voluntario de los impuestos, no sólo porque no permite garantizar que la función estatal esté regida por la búsqueda del bien común, sino porque además hace probable que los ciudadanos no reciban un trato imparcial de la administración tributaria.

Es decir, la relación entre gobierno y gobernados se ve minada por la desconfianza cuando la corrupción es recurrente y generalizada (Leonardo, 2011), lo que hace menos probable que los segundos cumplan con las leyes y demás disposiciones. La corrupción pone en entredicho la legitimidad del sistema político y afecta la confianza interpersonal (Seligson, 2002); cada individuo puede apreciar que los demás no se comportan como deberían (según algún criterio moral) y que por tal razón él tampoco debe ceñirse a una norma de acción (los contribuyentes pueden imitar tanto los buenos como los malos ejemplos).

No sorprende, entonces, encontrar una relación negativa entre moral tributaria y percepción de la corrupción. 9 En la encuesta realizada por Latinobarómetro en 2010, se calcula la moral tributaria (Moral_tributaria) de cada encuestado restando de diez su respuesta cuando se le pide que indique cuán justificable cree que es evadir impuestos en una escala de uno a diez, donde uno es "para nada justificable" y diez es "totalmente justificable". Posteriormente, en el eje de ordenadas se consideran los promedios de estos valores para cada país de América Latina; en el eje de abscisas se toma un índice de la corrupción pública (Corrupción1), calculado como la diferencia entre diez y el obtenido por Transparencia Internacional (2010). En el gráfico 1 se observa, en parte, lo enunciado al comienzo del párrafo, no obstante es necesario un análisis multivariable para considerar el efecto conjunto de otros factores.

Por supuesto, se debe aclarar que una cosa es la percepción que se tiene acerca de la corrupción en un país (manera agregada), y otra la experiencia de cada ciudadano con este fenómeno (Seligson, 2002). 10 Por lo pronto, se anticipa que las personas se crean una idea de cómo opera el Estado o qué atributos presentan las instituciones, en parte mediante el imaginario común; esto es, capturado en la presente investigación usando alternativamente dos índices de percepción de la corrupción pública.

Para formalizar lo discutido anteriormente, se puede recurrir a un sencillo modelo que guarda elementos en común con el planteado por Friedman, Johnson, Kaufmann y Zoido (2000). 11 Se asume que la utilidad de un contribuyente depende de su ingreso disponible y de su aporte al financiamiento del gasto público, lo que supone una diferencia importante con los análisis de la evasión tributaria a la Becker (1968); el ciudadano aquí considerado es aquel que en algún grado presta atención al bienestar de su prójimo, potencial beneficiario de los bienes y servicios provistos por el Estado.

f (I) y G (A) son funciones crecientes y cóncavas que dependen: del ingreso disponible (I = Y - T), es decir, de los ingresos brutos del contribuyente (Y) menos los impuestos que paga (T), y del aporte efectivo que hace al gasto público (A), que corresponde a una proporción de T destinada a la provisión pública de bienes y servicios. Esto significa que el ciudadano no sólo busca su bienestar, sino que es consciente de su función en la sociedad y de sus deberes. Si se asume que la función de utilidad es separable, entonces puede expresarse de la siguiente forma:

U (I, A) = f (I) + ( G (A) [1]

( ( [0,1] es un parámetro que captura la importancia para el contribuyente de cumplir con sus obligaciones fiscales. Por otro lado, A = (1 - ) T, con ( [0,1] se ve como la proporción de la recaudación que presumiblemente se pierde a causa de la corrupción.

Cabe enfatizar que es un parámetro que el individuo se forma con base en su percepción a priori, influenciada por la connotación social que tiene la corrupción y que se ajusta según su experiencia personal con el fenómeno (por ejemplo, si algún funcionario público le ha pedido un soborno para agilizar un proceso). Un contribuyente no puede conocer con certeza qué porcentaje de sus impuestos será apropiada por los corruptos.

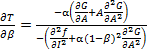

La condición que caracteriza el monto de impuestos que un contribuyente racional pagará, si se tiene en cuenta la solución interior (i.e., valores mayores a cero) y que el tipo de funciones consideradas garantizan el cumplimiento de los criterios de segundo orden, está dada por la expresión [2]:

Ya que lo que interesa es establecer el signo en que cambia T dada una variación de la incidencia de la corrupción, se derivan ambos lados de [2] con respecto a β, de lo que se obtiene:

El signo del lado derecho de [3] depende del numerador, pues su denominador se sabe que es positivo (f (I) y G (A) son funciones cóncavas). Así,  si

si  .

.

El caso  es posible teóricamente sólo cuando la utilidad marginal del aporte efectivo al gasto público decrece rápidamente, es decir, cuando

es posible teóricamente sólo cuando la utilidad marginal del aporte efectivo al gasto público decrece rápidamente, es decir, cuando  es lo suficientemente grande en términos absolutos. Sin embargo, si la corrupción es un fenómeno recurrente, es poco probable que lo anterior ocurra, pues buena parte de los recursos serán apropiados por particulares.

es lo suficientemente grande en términos absolutos. Sin embargo, si la corrupción es un fenómeno recurrente, es poco probable que lo anterior ocurra, pues buena parte de los recursos serán apropiados por particulares.

Sin embargo, Huntington (1968) y Leys (1989) defienden que la corrupción es un mal necesario que contribuye a la estabilidad del sistema político, pues el pago de un soborno, por ejemplo, se podría considerar como una cuota para agilizar un proceso burocrático (Seligson, 2002). Aunque esto corresponde a un caso que refuta el argumento principal de este artículo, cabe reiterar que las condiciones para que ello ocurra son difíciles de observar en la práctica. 12

Por último, cierta literatura también sugiere que la relación entre corrupción y moral tributaria podría ser indirecta, es decir, a través de la intermediación de una problemática como la informalidad. Por una parte, Friedman, Johnson, Kaufmann y Zoido-Lobaton (2000) ofrecen evidencia de que los empresarios deciden operar sin cumplir con los requisitos legales para ello con el ánimo de evitar ser sujetos de actos de corrupción, no como rechazo de los impuestos fijados por la ley. Asimismo, otros trabajos establecen que hay una asociación negativa entre informalidad y disposición de las personas a cumplir con sus obligaciones fiscales. 13

Otros determinantes de la moral tributaria

Debido a que la decisión de pagar impuestos no sólo depende de argumentos económicos, como son la probabilidad de ser auditado o la respectiva sanción aplicable a un evasor, 14 es fundamental considerar otros factores como: la satisfacción con la intervención del Estado, el sentido de responsabilidad social y solidaridad, las normas éticas, el altruismo, e incluso la nacionalidad. A continuación se presentan las principales variables del estudio y los controles utilizados en la constatación econométrica.

Como insumo de este estudio se tomó la encuesta sobre opinión pública realizada por Latinobarómetro en dieciocho países de la región durante 2010; 15 se aplicaron entre mil y mil doscientas entrevistas en cada caso. La variable dependiente Moral_tributaria (explicada en la sección anterior), toma un valor teórico entre cero y nueve. Entre más próximo sea éste al límite superior, se dice que el individuo tiene una mayor moral tributaria.

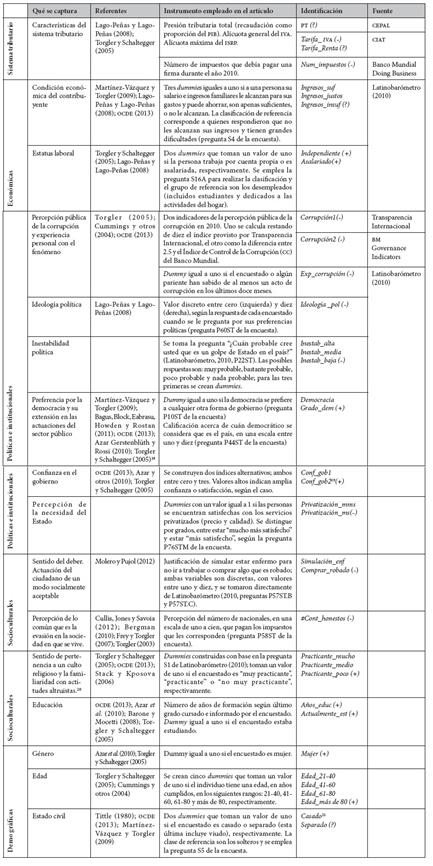

Con el propósito de sintetizar los referentes utilizados en la sección empírica, la tabla 1 clasifica cada una de las variables que sirven de regresores en cinco categorías (sistema tributario, económicas, políticas e institucionales, socioculturales y demográficas), según las características que capturan; cita, cuando es precedente, parte de la literatura que justifica su elección; describe cómo se miden en el documento; les asigna nombres para identificarlas; indica entre paréntesis el signo esperado de su relación con la moral tributaria, a menos que no haya consenso teórico ni práctico al respecto, caso en el que se deja un símbolo de interrogación (?); y menciona las bases de datos empleadas. Los factores que significan una innovación de este trabajo se diferencian, así como en las tablas de resultados, a través del tono grisáceo aplicado a las correspondientes filas.

Tabla 1: La moral tributaria y sus determinantes: variables consideradas

Fuente: elaboración propia con base en revisión de la literatura y de fuentes de información pertinentes.

Debido a que muchas de las preguntas de Latinobarómetro (2010) tienen pocas opciones de respuesta (entre cuatro y cinco), en varios casos fue necesario crear dummies para capturar determinados factores, entre ellos el grado en que un encuestado respondía sobre su práctica religiosa. Esto, a pesar de exigir que los respectivos análisis se hagan con base en la respuesta o condición excluida y suponer una pérdida de eficiencia al estimarse un mayor número de coeficientes, permite estudiar relaciones no lineales. No siempre un factor se asocia monótonamente con la moral tributaria. Por ejemplo -y según las estimaciones que se comentan en la siguiente sección- aquellos que cuentan con una mejor condición económica no necesariamente exhiben una mayor (o menor) disposición a pagar impuestos ceteris paribus. De hecho parece existir cierta concavidad en la asociación.

A continuación se comentan algunas de las variables presentadas en la tabla 1, ya sea porque teóricamente afectan de diferente modo la disposición de los contribuyentes a pagar impuestos, o debido a que no han sido ampliamente utilizadas en la literatura, lo que requiere su justificación. Primero se detallan aquellas que son innovadoras; luego se analizan otras que, aunque son de uso común, exhiben matices o especificidades que llaman la atención.

Entre las variables que no han sido ampliamente utilizadas en la literatura se encuentra la percepción pública de la corrupción, que es diferente a la experiencia personal con el fenómeno o la opinión de cuán controlada está. Para medirla se utilizó Corrupción1 (su construcción se explicó en la sección anterior), que muestra qué tan común es el fenómeno en un país de acuerdo con la opinión de empresarios, analistas de riesgo y público en general.

Además, se incluye una variable alternativa de la percepción pública de la corrupción para confirmar la robustez de las estimaciones, en relación con la significancia y el signo del respectivo coeficiente. Se considera un cambio de escala del índice provisto por el Banco Mundial, que se identifica como cc y se encuentra originalmente entre -2.5 y 2.5 donde a mayor valor corresponde una menor incidencia del fenómeno en el respectivo país. El procedimiento que se sigue para calcular Corrupción2 es restar cc de 2.5, con lo que se obtiene una medida entre 0 y 5. 16

Adicionalmente, es necesario controlar por el grado de (in)estabilidad política. Aun cuando una persona tenga la intención de participar con el financiamiento del Estado, según su capacidad económica, no necesariamente lo hará si es probable que haya un cambio de régimen. Un ciudadano esperará que sus deudas tributarias sean olvidadas o no existan las condiciones para que se le exija su pago si es factible que en el corto plazo haya una ruptura de la democracia.

Asimismo, la percepción acerca de la necesidad del aparato gubernamental puede incidir en la disposición del ciudadano a pagar impuestos. Si el Estado es visto como un actor fundamental en la dirección de la economía y el establecimiento del orden social, esto motivará al contribuyente para aceptar sus obligaciones fiscales. En el caso opuesto, es posible que se tienda a justificar la evasión. 17

En cuanto a las variables compartidas con la literatura se incluyen algunas relacionadas directamente con el sistema tributario, pues la justificación de la evasión podría deberse a una especie de fatiga impositiva (Lago-Peñas y Lago-Peñas, 2008) que se genera por una carga excesiva 18 o por altas alícuotas. Si bien habría sido preferible contar con información particular de cada contribuyente (por ejemplo, su percepción acerca del monto que paga en impuestos) no hay ninguna pregunta en la encuesta practicada por Latinobarómetro (2010) que dé cuenta de ello, razón por la que emplean datos agregados (macroeconómicos) del año 2010. 19

Sin embargo, lo anterior da lugar a que sea razonable la existencia de una relación opuesta a la estándar, por lo menos en cuanto a la PT y la alícuota máxima del ISRP. Los países con altos niveles de recaudación normalmente tienen una mayor fortaleza institucional (Besley y Persson, 2009), lo que les permite presionar a sus ciudadanos para que cumplan con sus obligaciones. 20 Así, es probable que se determine una asociación positiva con la moral tributaria. Del mismo modo puede ocurrir cuando la tasa máxima del ISRP es elevada, pues ello favorece la progresividad del impuesto y transmite la idea de que el sistema es justo (quienes más tienen, más pagan). En síntesis, los signos de estas dos variables son ambiguos, pues hay argumentos que se contraponen.

De otro lado, la asociación entre la condición económica del contribuyente y la moral tributaria no es teóricamente clara. Es posible que un ciudadano no acuda a la provisión pública de bienes y servicios si puede obtenerlos en condiciones de mercado (especialmente cuando existen notables diferencias en su calidad según el sector que los produce( de modo que no tendría incentivos económicos para participar en el sostenimiento del Estado. Esta relación se encuentra en línea con los trabajos de Martínez-Vázquez y Torgler (2009) y Lago-Peñas y Lago-Peñas (2008). Sin embargo, y desde un análisis más práctico, a quienes les va bien económicamente les es más fácil pagar sus impuestos (además de que esa buena racha se podría asociar con la acción estatal); ideas respaldadas por los hallazgos de la OCDE (2013).

El estatus laboral también puede incidir en la moral tributaria de un ciudadano. Por ejemplo, es más fácil que a un empleado dependiente se le realicen retenciones en la fuente en comparación con un trabajador por cuenta propia (Torgler y Schaltegger, 2005). De este modo, para el primero es más probable que la evasión sea injustificable porque desde un comienzo es difícil que deje de pagar impuestos.

Por otra parte, la ideología política de cada agente, al recoger un conjunto de intereses con respecto a la función del Estado y sus objetivos, constituye un referente de la utilidad personal que se desprende del cumplimiento de las obligaciones tributarias. En un continuum que incluye posiciones entre la izquierda y la derecha, donde la primera se relaciona con un interés redistributivo y la última con el aseguramiento de unas condiciones propicias para el libre mercado, se espera que la moral tributaria disminuya en la medida en que la ubicación ideológica sea próxima a la derecha.

Por otro lado, es razonable que la percepción que tiene un ciudadano del número de evasores capture parte de su evaluación del sistema tributario. Un individuo puede asumir que son muchos quienes evaden impuestos -aun cuando no tenga elementos de juicio para asegurarlo- si predominan los tratamientos particulares que no tienen en cuenta las capacidades de pago de los contribuyentes. A su vez, esta idea se encuentra relacionada teóricamente con el concepto kantiano de moralidad que sugiere que un impuesto será justo para una persona si ella considera que también lo es para las demás (Alm y Torgler, 2011).

Finalmente, la relación entre nivel educativo y moral tributaria es ambigua. Un individuo altamente educado podría ser consciente de la importancia de la provisión pública de determinados bienes y servicios, de suerte que le sería más fácil aceptar su obligación de aportar a su financiamiento. También es factible que esta misma persona conozca las oportunidades que presenta el sistema tributario para evadir y, eventualmente, lo haga. Pese a lo anterior, en la literatura empírica predominan los resultados consistentes con la idea de que el primer efecto compensa al segundo. 21 Además, el papel de la educación puede ser más importante si el contribuyente está estudiando, pues ello supone una mayor probabilidad de que se cuestione su papel en la sociedad.

Estimaciones de los modelos probit ordenados y tobit

Teniendo en cuenta que la variable dependiente (Moral_tributaria) adopta valores naturales entre cero y nueve, asociados directamente con el grado en que un ciudadano está dispuesto a pagar impuestos, se estiman algunos modelos probit ordenados, práctica usual en este tipo de trabajos. Con esto se busca identificar qué elementos favorecen la probabilidad de que un contribuyente considere cada vez menos justificable la evasión.

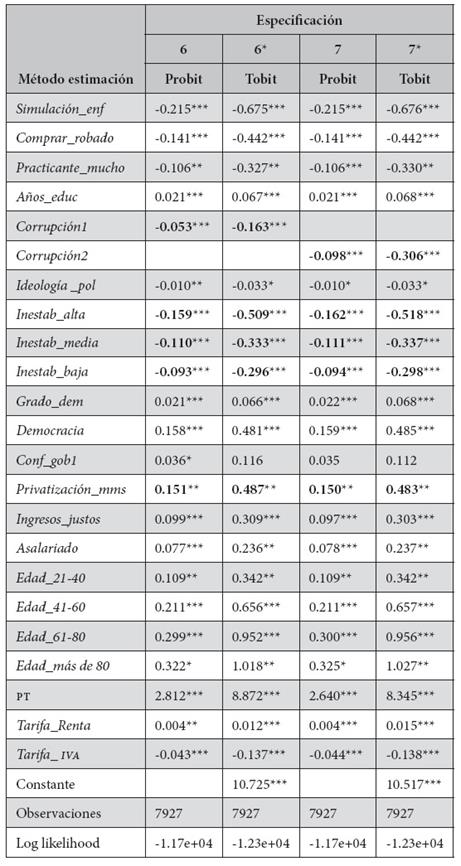

Como estrategia para verificar la robustez de los resultados en relación con el signo y significancia estadística de los coeficientes, se consideran varias especificaciones con base en la tabla 2. Las primeras cinco se diferencian en que paulatinamente van agregando nuevos factores (siguiendo la clasificación presentada en la tabla 1), mientras que las siguientes excluyen aquellas variables irrelevantes (al menos a un nivel de confianza de 90%) y alternan la medida con que se captura la percepción pública de la corrupción.

Sin embargo, un riesgo presente en este tipo de ejercicios es la potencial endogeneidad y multicolinealidad que obedecen a diversas causas, entre ellas: la exclusión de variables relevantes, o la inclusión de factores redundantes, problemas de muestreo en la realización de la encuesta, y simultaneidad (Gujarati, 2003). En ese orden de ideas, y como una medida adicional para verificar la robustez de los resultados, se evaluaron las especificaciones 6 y 7 22 de la tabla 2 a través de modelos tobit, usualmente empleados cuando la variable dependiente es censurada.

Cuando a un individuo se le pide que ubique su justificación de la evasión en una escala entre uno y diez, es posible que en los extremos se concentren personas que difieren -así sea por poco- en el grado de intensidad de sus preferencias, de modo que en los respectivos modelos tobit se censuró en los límites superior e inferior de Moral_tributaria; además, se proveen errores estándar robustos Aun cuando no se utilizan instrumentos ni estimaciones en dos etapas, dado que muchos de los regresores no son variables continuas, los modelos tobit permiten controlar parcialmente por los riesgos comentados en el párrafo anterior (Takeshi, 1994).

Cabe mencionar que cuando había más de una medida para capturar alguna variable, se utilizó aquella que implicaba una menor pérdida de observaciones, teniendo la precaución de verificar que los coeficientes no cambiaran de signo o significancia; esto con excepción de la percepción pública de la corrupción. Por lo tanto, la confianza en el gobierno se incluyó a través de Conf_gob1; también se probó el estrato socioeconómico declarado por cada encuestado como sustituto de la percepción de su condición económica, pero se prefirió la última alternativa.

Dado que los hallazgos generales no cambian independientemente de si se usan modelos probit o tobit, en la tabla 3 sólo se contrastan las especificaciones depuradas, que son fundamentales para justificar parte de las conclusiones de este trabajo. No obstante, en el anexo se encuentran todas las estimaciones probit a las que habría lugar según la tabla 2.

Tabla 3: Especificaciones depuradas usando modelos probit ordenados y tobit

Fuente: elaboración propia. * Significativo al 10%, ** significativo al 5%, *** significativo al 1%.

Con base en la tabla 3, y según se corrobora en las especificaciones intermedias ( anexo ), la mayoría de los resultados concuerdan con las expectativas. En primer lugar, las estimaciones sugieren que los ciudadanos de un país en que la corrupción es un fenómeno frecuente, e incluso inherente al sector público, pueden considerar que no pagar impuestos no es algo grave, pues bajo esas circunstancias es razonable que parte de esos recursos enriquezcan a unos pocos (burócratas, políticos y contratistas del Estado). La corrupción, entonces, afecta el potencial de recaudación de un país (Hessing, Effers, Robben y Webley, 1992), argumento que coincide con la literatura que analiza los determinantes de la PT. 23

No obstante, llama la atención que la experiencia personal con esta problemática no sea relevante, a pesar de que el respectivo coeficiente es negativo. Así, basta con que un país tenga la fama de facilitar la ocurrencia de hechos de corrupción (en tanto que ésta se reproduce como un parásito en sus instituciones y permea a la sociedad) para que un contribuyente encuentre en ello una excusa para no cumplir con sus obligaciones tributarias.

En lo que respecta a los factores socioculturales, se observa que las personas que tienden a aprobar comportamientos ilegales o reprochables socialmente, también tienen una mayor probabilidad de justificar la evasión; además, ésta última opera como un virus, pues los contribuyentes tienden a replicar el comportamiento que presumen de los demás (a juzgar por el resultado para #Cont_honestos). Por otro lado, quienes acumulan más años de educación o alcanzan mayores niveles exhiben asimismo una alta moral tributaria. 24

Sin embargo, no se corrobora que practicar una religión favorezca la aparición de sentimientos de obligación en relación con el pago de impuestos. De hecho, que se exprese ser muy practicante parece favorecer la aceptación de la evasión. Esto, aunque merece investigaciones más profundas y considerando que no existe consenso en la literatura empírica, podría ser efecto del desprestigio del que se ha hecho gradualmente acreedor el catolicismo, religión predominante en la región, por la participación de altas figuras de la iglesia en escándalos públicos.

Para los factores políticos e instituciones (sin considerar la corrupción), es claro que la inestabilidad y las fallas de la democracia conjuran una justificación para evadir. Además, la ubicación en la derecha ideológica se asocia con una menor importancia asignada a la tarea redistributiva del Estado y, consecuentemente, con una menor disposición a proveerlo de recursos. Por otro lado, es curioso que expresar una alta satisfacción con los servicios privatizados se asocie positivamente con la moral tributaria. No obstante, esto probablemente obedezca a que lo primero puede verse como un logro de la administración pública y no necesariamente como una prueba de que el Estado es excesivamente grande o ineficiente. 25

Adicionalmente, la preferencia por la democracia ante cualquier otra forma de gobierno y el grado en que se manifiesta en los procesos de decisión pública, favorecen la moral tributaria. Lo ideal para un contribuyente sería que el gasto público atendiera sus demandas, pero, dado que ello es improbable, es fundamental que él se sienta partícipe en la decisión de qué se financia y cómo. Algo llamativo, sin embargo, es que la confianza en el gobierno, si bien presenta el signo esperado, tiende a ser poco relevante en las especificaciones depuradas (6, 6*, 7 y 7* de la tabla 3).

Por su lado, la condición económica de los ciudadanos importa, y los resultados, hasta cierto punto, están en línea con lo que en la sección anterior se llamó un análisis práctico. Si bien aquéllos en mejor situación no necesariamente expresan una mayor moral tributaria, sí lo hacen quienes cuentan con los ingresos necesarios para cubrir sus gastos (que son comparables a la clase media), 26 del mismo modo que ocurre con las personas asalariadas. En relación con los factores demográficos, y a excepción de la edad, todos los demás no fueron estadísticamente significativos.

Los hallazgos relacionados con las características del sistema tributario coinciden en buena parte, excluyendo la especificación 8 ( anexo ), con el análisis que en este artículo se antepone al planteamiento de la fatiga impositiva. En efecto, la PT y la tasa máxima del ISRP se asocian positivamente con la moral tributaria. Además, el coeficiente que acompaña a la tasa del IVA es negativo, sin que ello dependa de la especificación, lo que sugiere que los impuestos indirectos y generales sí podrían propiciar agotamiento fiscal. Esto ayuda a explicar por qué para la primera década del siglo XXI se observa un estancamiento de la recaudación de impuestos al consumo en América Latina y se evitaron las alzas de las tarifas generales, en contraste con lo que fue una tendencia de las reformas tributarias en la región durante los noventa. 27

En síntesis, las estimaciones de la tabla 2 y del anexo coinciden, en general, con otros trabajos empíricos y lo desarrollado en este documento sobre la relación negativa entre corrupción y moral tributaria. Sin embargo, es factible que las variables incluidas no permitan controlar adecuadamente (por elementos históricos que inciden en la formación de un sentido de ciudadanía y en la conformación de pactos sociales y políticos que regulan la convivencia), de modo que se agregan a la especificación 6 algunos dummies para distinguir entre países. 28 Con esto se obtiene la especificación 8 ( anexo ), tras un proceso iterativo de eliminación de aquellas variables no significativas.

Aunque el papel de practicar una religión y el efecto de la educación quedan en entredicho porque los respectivos coeficientes dejan de ser significativos, del mismo modo como cambia la incidencia de la PT y la tasa máxima del ISRP, la corrupción continúa siendo un elemento central. También se sugiere que hay países en los que sus nacionales tienden a poseer una mayor moral tributaria en comparación con Nicaragua. Ellos son: Argentina, Brasil, Colombia y Perú (en contraste con El Salvador, Guatemala, Panamá y Paraguay), lo que indica que efectivamente existen factores culturales e históricos, idiosincráticos y no observables que afectan las percepciones de los ciudadanos frente a temas como la evasión fiscal. 29

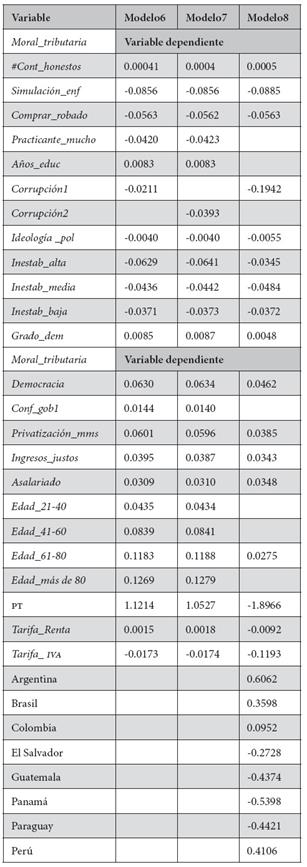

Por último, y teniendo en cuenta que los coeficientes estimados en la tabla 3 y en el anexo sólo permiten contrastar los signos y significancia estadística de las variables independientes (aunque no permiten establecer qué tan sensible es la moral tributaria a su cambio( se calculan las elasticidades de cada factor en las especificaciones 6, 7 y 8. Esto permite considerar qué elementos son especialmente relevantes para explicar la disposición intrínseca a pagar impuestos, además de ayudar a identificar qué elementos del sistema y contexto se deberían intervenir, en principio, para incrementar la pt, sin tener que recurrir a reformas tributarias.

Tabla 4: Efectos marginales de las especificaciones 6, 7 y 8 (modelos probit)

Fuente: elaboración propia.

Según se observa en la tabla 4, la corrupción es importante aunque no es el factor con mayor efecto marginal, anteponiéndose inclusive a otras variables como años de educación y calificación de la democracia. Además, un cambio de la medida de la percepción pública de la corrupción, reemplazando Corrupción1 por Corrupción2, genera una mayor incidencia sobre Moral_tributaria, mientras que la incorporación de dummies para diferenciar entre países supone una menor relevancia de los factores políticos a favor de las características del sistema tributario (PT, Tarifa_Renta, Tarifa_ IVA).

Conclusiones

El tema de la moral tributaria es central en lo que atañe al estudio de la capacidad fiscal de un Estado, aunque el análisis normativo de la tributación lo desconoce al asumir que los contribuyentes aceptan lo que por ley les corresponde pagar (análisis de la tributación óptima), a la vez que consideran racionalmente los costos y beneficios de evadir. 30 No obstante, el grado en que un ciudadano asume su responsabilidad fiscal no está mediada sólo por consideraciones económicas, dado que también son importantes aspectos como la evaluación que hace de la relación Estado-sociedad, con base en su experiencia y en referentes construidos socialmente.

Así, la corrupción facilita la toma de la decisión de evadir, pues aunque tal comportamiento se enfrenta a preceptos de lo que es considerado moralmente aceptable, el costo de desviarse es menor cuando se percibe que los aportes hechos al erario se desvían hacia las manos de unos particulares. Sin embargo, con base en las estimaciones realizadas, sorprende que no sea relevante la experiencia personal con el fenómeno (la corrupción), sino la percepción pública que se tiene de su incidencia.

Si no se hace nada al respecto, es razonable que la corrupción se convierta gradualmente en una norma (o se considere como necesaria para lidiar con la administración pública(, de modo que la moral tributaria de los ciudadanos también se reduzca. En consecuencia, existe un círculo vicioso en el que la misma debilidad institucional de un país para tratar el fenómeno le niega los recursos necesarios para invertir y responder oportunamente a la problemática. Esto se corrobora empíricamente en trabajos como el de Bird, Martínez y Torgler (2008), que encuentran una relación negativa entre corrupción y PT.

Por supuesto, la moral tributaria es interdependiente de muchos elementos que afectan la percepción del individuo y su relación con sus conciudadanos y con el Estado, por lo que sería simplista decir que la corrupción es el único factor a tener en cuenta. De hecho, en el estudio empírico se evidencia que otros determinantes importantes son, por ejemplo, el ámbito institucional plasmado en temas como el grado de inestabilidad política, la aceptación de la democracia como forma de gobierno y la calificación de su funcionamiento, además del compromiso social del contribuyente, que tiene que ver con la alineación de sus intereses con los de su comunidad.

Por lo tanto, son varias las propuestas que pueden surgir para incentivar a las personas para que contribuyan con el financiamiento del Estado, entre las cuales está la construcción y consolidación de una organización política que asegure la debida independencia entre poderes. Esto ayuda a evitar, entre otras cosas, que un mandatario que llega al poder democráticamente, luego, con el interés de perdurar en él, atente contra la democracia y su funcionamiento.

Adicionalmente, las fallas de la democracia tienen un efecto ampliado sobre la moral tributaria de los ciudadanos mediante la extensión de fenómenos como la corrupción. Ésta se constituye en un instrumento para el pago de favores por parte de los gobernantes con vicios de dictadores, o como un mecanismo con el que los ciudadanos enfrentan la ineficiencia del sector público (esto también por cambios en aspectos como el esquema de contratación de los funcionarios).

En consecuencia, las reformas tributarias que amplían ciertas bases o aumentan las alícuotas, y que a su vez pueden generar agotamiento fiscal, no son la única alternativa para incrementar la recaudación. Se debe optar por estrategias que incentiven el pago voluntario de los impuestos, por ejemplo, la simplificación del sistema impositivo y la introducción de reformas institucionales que aseguren la independencia entre poderes y establezcan principios de eficiencia y rendición de cuentas (accountability) en la gestión pública y la democracia. Un gobierno que no tiene en cuenta esto, y en su lugar continúa haciendo cada vez más pesada la carga fiscal de ciertos contribuyentes, termina por darles razones para que incumplan sus obligaciones y genera problemas de inequidad.

nueva página del texto (beta)

nueva página del texto (beta)