1. Introducción

Existe en la actualidad incertidumbre y preocupación en la región del Tratado de Libre Comercio de América del Norte (TLCAN), específicamente en México, en cuanto a los posibles resultados de una renegociación o, incluso, su cancelación. Las autoridades responsables han indicado que este proceso de renegociación del TLCAN, iniciado en agosto de 2017, bien pudiera culminar hasta mediados o finales de 2018 o hasta prolongarse para 2019.1

Es en este contexto que el presente documento analiza las condiciones del comercio entre México y Estados Unidos con énfasis en sus principales capítulos y cadenas de valor, incluyendo la cadena del calzado; adicionalmente, se realizan un grupo de estimaciones sobre el posible efecto arancelario que pudiera tener la cancelación del TLCAN para las exportaciones mexicanas a Estados Unidos y las estadounidenses en México. El documento concluye con un grupo de propuestas y aspectos relevantes ‒desde la perspectiva de la cadena de valor del calzado‒ para la futura renegociación del TLCAN.

2. Antecedentes del TLCAN y propuestas de renegociación por parte de la Administración Trump

El apartado se divide en dos secciones. La primera aborda un grupo de antecedentes generales del TLCAN y reflexiones iniciales para su evaluación, mientras que la segunda parte se concentra en los recientes argumentos de la Administración Trump para la renegociación del TLCAN, así como resultantes escenarios para México en 2017.

2.1. Antecedentes del TLCAN

El Tratado de Libre Comercio entre Canadá, Estados Unidos y México entró en vigor el 1 de enero de 1994 y fue uno de los acuerdos comerciales más innovadores del siglo XX que buscó explícitamente integrar aspectos comerciales y de inversión, incluyendo rubros de compras de gobiernos, laborales y de medio ambiente, entre otros. Por otro lado, el TLCAN respondió a un proceso de integración ya existente en la región, particularmente en cadenas de valor como la de autopartes-automotriz y la electrónica. En su momento, diversos modelos institucionales y autores previeron potenciales pérdidas para México en la agricultura y los servicios, aunque prácticamente todos los análisis auguraban un cierre en las brechas en el sector manufacturero ‒de productividad, empleo y de salarios reales‒ entre los tres países. El TLCAN, con base en una organización industrial de la década de los ochenta del siglo XX, no previó explícitamente la competencia con terceros países, concretamente de Asia y China.2

Un puntual análisis sobre los efectos del TLCAN en México y la región irían más allá de los objetivos de este documento, aunque se enfatizan tres aspectos relevantes para un próximo debate en torno al TLCAN.

En primer lugar, el TLCAN logró incrementar significativamente la participación del comercio ‒importaciones y exportaciones‒ intrarregional: de niveles inferiores al 38% a principios de la década de los noventa del siglo XX hasta un 46.4% en 2000; desde entonces, sin embargo, ha descendido a niveles cercanos al 40%. Este reciente y creciente proceso de desintegración regional es generalizado, aunque con diferencias en cadenas de valor específicas y considerando al menos dos fases del TLCAN: a) 1994-2000, con un importante dinamismo en el comercio, las inversiones y la generación de empleo, y b) 2001-hasta hoy en día, en donde el proceso de integración ha retrocedido en las mismas variables (Dussel Peters y Ortiz Velásquez, 2016).

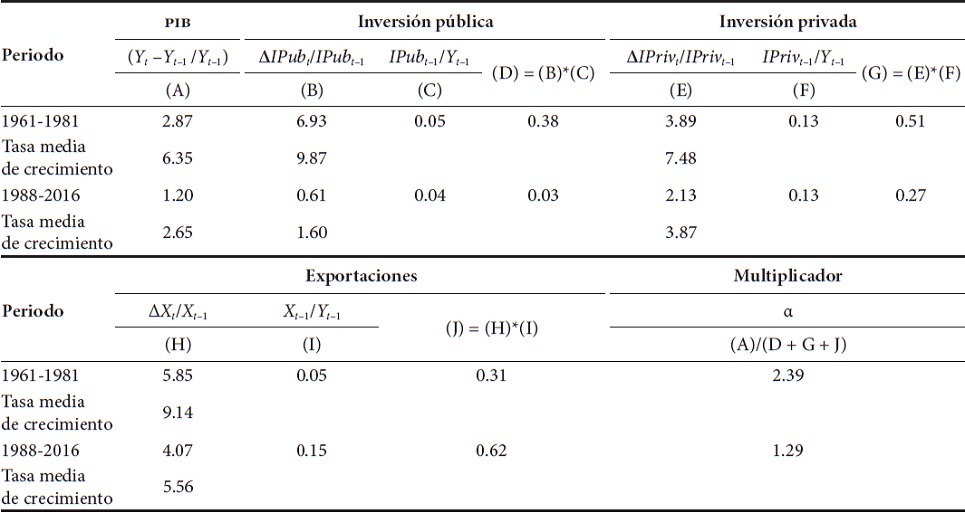

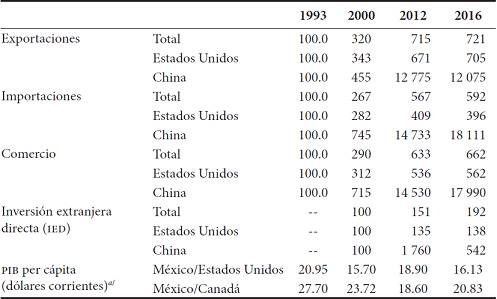

Segundo, si bien el TLCAN logró un incremento importante del comercio exterior de México hacia Estados Unidos ‒las exportaciones a este país aumentaron en 605% y las importaciones en 296%‒, también lo hizo, incluso con mucho mayor dinamismo, el comercio exterior con otros países como China, con los que México no cuenta con un acuerdo comercial (véase el Cuadro 1). Aún más relevante es que la brecha del producto interno bruto (PIB) entre ambos países no se cerró, e incluso se incrementó: el PIB per cápita de México representó el 20.95% del de Estados Unidos en 1993 y 16.13% en 2016.3

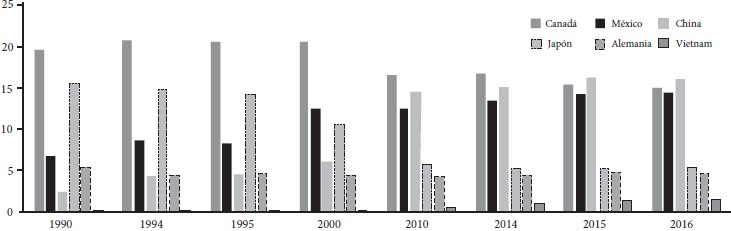

Tercero, la Gráfica 1 refleja que en términos de empleos también la región del TLCAN experimentó las dos fases antes señaladas: si hasta el 2000 los tres países del Tratado habían incrementado su empleo manufacturero ‒comparado con 1993, con un 11.5% o 2 471 millones de empleos‒, desde entonces se aprecia una clara tendencia a la baja: durante 2000-2015 el empleo manufacturero se redujo en un 21.7% o en 5 176 millones de empleos. Contrario a lo esperado, no obstante, para este periodo México apenas generó 307 000 empleos, es decir, incluso y asumiendo que la totalidad del empleo manufacturero generado en México hubiera sido transferido directamente de Estados Unidos, éste apenas representó el 5.9% del empleo manufactuero perdido en Estados Unidos durante dicho periodo.4

2.2. Argumentos para una renegociación del TLCAN desde la perspectiva de la Administración Trump: escenarios

Desde su nominación como candidato a la Presidencia del Partido Republicano en junio de 2015, Donald Trump ha insistido reiteradamente en definir al TLCAN como un “desastre” y el “peor de los acuerdos comerciales” para Estados Unidos y que no aceptará la renegociación, que invocaría al artículo 2205 del TLCAN y a su cancelación seis meses después; en otras ocasiones señaló la imposición de aranceles a las importaciones desde México de 35% (y 45% de China). México, desde esta perspectiva, ha obtenido beneficios comerciales, aunados a inversiones, que han generado empleos en México y no en Estados Unidos (Trump, 2015; 2016). El Secretario de Comercio, Wilbur Ross, el Representante del Comercio y el jefe del Consejo Nacional de Comercio, Peter Navarro, todos fuertes críticos del TLCAN y de México, serán los principales negociadores por parte de Estados Unidos.

Si bien las propuestas por parte de la Administración han sido confusas por el momento, destaca al menos un grupo de apreciaciones generales: 1) un impuesto general a las importaciones5; 2) un impuesto fronterizo (border adjustment tax, BAT) (Jenkins, 2017); 3) la propia renegociación del TLCAN, con objetivos todavía no definidos, o 4) la cancelación del Tratado.

Por el momento se han llevado a cabo siete rondas de renegociación del TLCAN hasta marzo de 2018 (Ambriz, 2018), aunque también ya existen perspectivas de que “bajo esta Administración se van a ver muy buenos acuerdos negociados” (Mnuchin, 2017), aunque no en el corto plazo.

En el caso de Estados Unidos ‒y después de agresivas y violentas críticas por parte de Trump como Candidato a la Presidencia de Estados Unidos con fuertes acusaciones a los mexicanos y al TLCAN como “el peor tratado comercial”‒ la propia Administración Trump ha suavizado significativamente su propuesta de renegociación, destacando:

Ha realizado un esfuerzo importante mediante consultas en su Senado y con más de 117 ponentes y especialistas y más de 140 expositores, incluyendo a los diversos senadores (USTR, 2017a), además de haber recibido más de 12 000 respuestas por medios digitales.

En el documento más reciente (USTR, 2017b) se plantean docenas de aspectos relevantes, destacando para México:6

El principal problema general para Estados Unidos es que con el TLCAN México genera un déficit comercial, miles de empresas han cerrado y millones de empleos estadounidenses se han perdido (USTR, 2017b, p. 2).

En general, busca reducir subsidios y el reconocimiento de “sensibilidades” (USTR, 2017b, p. 3) en las importaciones estadounidenses.

Estados Unidos busca incrementar su acceso al mercado de Canadá y México, tanto en bienes como en servicios, y reducir los subsidios que pudieran afectar negativamente su economía.

Se plantea explícitamente “reforzar” (USTR, 2017b, p.6) las reglas de origen para garantizar que los beneficios del TLCAN efectivamente vayan hacia Estados Unidos, así como una mejor implementación de la certificación y verificación de estas reglas de origen.

Integrar los “acuerdos paralelos” en medio ambiente y aspectos laborales al TLCAN y mejorar las condiciones laborales en el Tratado (y México).

Se plantea la eliminación del capítulo 19 del TLCAN (USTR, 2017b, p. 14) para que las disputas en el mismo se definan según la legislación estadounidenses y entre Estados.

¿En qué consisten, por el momento, los principales argumentos y estrategias mexicanas y de su Ejecutivo? En forma breve conviene destacar:

En los Objetivos de la Política Exterior de México del 23 de enero de 2017 (Peña Nieto, 2017a) se enfatiza la importancia de Estados Unidos; Asia Pacífico recibe una atención secundaria y en ningún momento se hace referencia explícita a China.

En los 10 Objetivos del Gobierno de la República en la negociación con EUA del 23 de enero de 2017 (Peña Nieto, 2017b) se presenta un grupo de aspectos que no están incluidos propiamente en el TLCAN y en la renegociación ‒migración, remesas e ingreso ilegal de armas y de dinero de procedencia ilícita, entre otros‒ y destaca: a) “que los protocolos y acuerdos que se han alcanzado, se mantengan y mejoren” (Peña Nieto, 2017b, Segundo); b) “preservar el libre comercio entre Canadá, Estados Unidos y México (Peña Nieto, 2017b, Sexto); c) la inclusión de nuevos sectores como telecomunicaciones, energía y comercio electrónico (Peña Nieto, 2017b, Séptimo); d) “cualquier nuevo acuerdo comercial con Estados Unidos debe traducirse en mejores salarios para los trabajadores en México” (Peña Nieto, 2017b, Octavo), y e) asegurar el flujo de inversiones hacia México (Peña Nieto, 2017b, Noveno).

Los 5 Principios que guiarán la negociación con el gobierno de los EUA (Peña Nieto, 2017c), y la propia renegociación, destacan la integración de América del Norte (Peña Nieto, 2017c, Cuarto) y la relevancia de una perspectiva “integral” (Peña Nieto, 2017c, Quinto), incluyendo aspectos de comercio, migración, fronterizos y de otra índole.

Por último, es importante destacar el Informe al Senado sobre el inicio de Negociaciones para Modernizar el Tratado de Libre Comercio de América del Norte (Secretaría de Economía, 2017a) y el documento Prioridades de México en las negociaciones para modernizar el Tratado de Libre Comercio de América del Norte (Secretaría de Economía, 2017b). En el documento ‒y tal como lo hace el propio Secretario de la Secretaría de Economía en múltiples otras ocasiones antes y después‒ se destaca:

El aspecto dinamizador del TLCAN, el cual “ha contribuido a impulsar la transformación competitiva del sector exportador ‒el más dinámico de la economía en los últimos años‒, ha impulsado el desarrollo de varias regiones del país y ha detonado la creación de empleos y la atracción de inversiones, especialmente al sector manufacturero (...); se han convertido en un factor fundamental para la competitividad de nuestra economía la atracción de inversión nacional y extranjera y la adopción de nuevas tecnologías” (Secretaría de Economía, 2017a, p. 3). En el documento del 31 de julio, la Secretaría de Economía simplemente asume el “éxito” (Secretaría de Economía, 2017b, p. 1) del TLCAN y la necesidad de su ampliación para la renegociación próxima.

Se plantea que “desde el inicio de su Administración, el Presidente Enrique Peña Nieto instruyó a la Secretaría de Economía a diversificar y profundizar las relaciones comerciales del país” (Secretaría de Economía, 2017a, p. 4).

Considera al TLCAN como “un tratado exitoso que ha logrado mantener la competitividad de la región vis-à-vis otras regiones (particularmente Asia), y cuyos resultados en materia de comercio e inversiones son evidentes” (Secretaría de Economía, 2017a, p. 5) con base en el comercio y la IED de México con Estados Unidos y Canadá entre 1993-2016.

En forma interesante (sic), la propia Secretaría de Economía pareciera justificar su estrategia con base en “consultas públicas”: con los sectores públicos del país y vía internet (con 600 registros), sin señalar aspectos relevantes resultantes de la propia consulta.

Adicionalmente, el documento de la Secretaría de Economía, probablemente base para la renegociación del TLCAN, señala que:7 1) “el TLCAN se ha convertido en el motor principal del crecimiento de nuestro comercio exterior y en la base de nuestra competitividad internacional” (Secretaría de Economía, 2017a, p. 7); 2) México no aceptaría nuevos aranceles o cuotas que “restringieran las exportaciones mexicanas a EE.UU.” (Secretaría de Economía, 2017a, p. 7); 3) el TLCAN debiera continuar con su naturaleza trilateral (y no como un grupo de acuerdos bilaterales), y 4) “de no hacerlo” (Secretaría de Economía, 2017a, p. 8) México se atendría a las decisiones que terceros países ‒Estados Unidos y Canadá‒ tomaran al respecto, además de incrementos arancelarios y la reducción en los niveles de IED y con potenciales efectos negativos en el crecimiento económico (Secretaría de Economía, 2017a, p. 9). La Secretaría de Economía (2017a, pp. 9-10) añade un listado de temas que esperaría de la renegociación, incluyendo un nuevo acceso a mercados de bienes y servicios, modernización de procedimientos aduaneros, el impulso a las pequeñas y medianas empresas, así como aspectos puntuales vinculados a la solución de controversias y el sector energético.

Con base en los planteamientos anteriores, se vislumbran al menos cinco diferentes escenarios vinculados a la renegociación del TLCAN.

Escenario 1. Una renegociación exitosa del TLCAN y de mutuo acuerdo por parte de los tres miembros y con cambios menores con el objetivo de mantener los acuerdos históricos del TLCAN.

Escenario 2. Por diversas razones, los tres miembros no logran acuerdos y el TLCAN no se renegocia. No obstante, el Tratado sigue vigente en su formato actual.

Escenario 3. Por diversas razones, los tres miembros no logran acuerdos y el TLCAN no se renegocia. Uno o todos los miembros del Tratado deciden cancelar su participación en el mismo. El artículo 2205 del TLCAN permite que después de su notificación por escrito, una o todas las Partes puedan revocar su participación seis meses después de la cancelación.8 Este escenario será profundizado en términos de sus costos arancelarios para ambas partes.

Escenario 4. Por diversas razones, los tres miembros no logran acuerdos comunes y el TLCAN no se renegocia. Uno o todos los miembros del TLCAN deciden incrementar unilateralmente los aranceles a productos específicos hasta llegar a los niveles de nación más favorecida (NMF) comprometidos ante la Organización Mundial del Comercio (OMC).

Escenario 5. Una renegociación exitosa del TLCAN y de mutuo acuerdo por parte de los tres miembros con el objetivo de hacer frente a la reciente desintegración del TLCAN en cadenas de valor específicas mediante instrumentos que permitan incrementar el valor agregado regional ‒o hacer más estrictas las reglas de origen existentes‒ para que su producción se beneficie del trato privilegiado en la región.

Adicional a estos escenarios, es importante abordar un grupo de temas que pudieran ser significativos para las futuras negociaciones del TLCAN.

Primero. Es indispensable que los tres países miembros del TLCAN realicen monitoreos y evaluaciones públicas del Tratado con el objeto de permitir propuestas puntuales y con respectivas estrategias, políticas y financiamiento precisos. En el caso de México, después de 23 años del TLCAN no se ha realizado una evaluación pública del mismo (Valdés-Ugalde, 2000), lo cual genera una enorme debilidad, ante un proceso de renegociación, y la total falta de priorización en el mismo.9

Segundo. Pareciera relevante y sensato que los miembros del TLCAN actualizaran los beneficios que han ofrecido a través de otros tratados y acuerdos comerciales a terceros países y, por el momento, no a los propios miembros del Tratado. El proceso requiere de una detallada actualización de los acuerdos suscritos desde enero de 1994 por cada uno de sus miembros.

Tercero. Las reglas de origen constituyen el núcleo de la mayoría de los acuerdos comerciales actuales, incluyendo el TLCAN y el Acuerdo de Asociación Transpacífico (TPP). Para el caso del TLCAN, en éste se definen reglas de origen para sectores específicos con el objeto de que los miembros del mismo se beneficien y logren “acumular origen”, es decir, realizar actividades en la región del TLCAN y que éstas no se graven en la propia región. Si bien existen propuestas de reformas, actualización y modernización para múltiples sectores ‒y como se llevó a cabo en el TPP (Dussel Peters, 2016)‒ el proceso de renegociación del Tratado, bajo este rubro, pudiera tomar tiempo ante los diversos intereses sectoriales.10

En el TLCAN, las principales disposiciones respecto a las reglas de origen para la industria del calzado son (SECOFI, 1993):

Un cambio a la partida 64.01 a 64.05 de cualquier partida fuera del grupo, excepto de la subpartida 6406.10, cumpliendo con un contenido regional no menor a 55% bajo el método de costo neto.

Un cambio a la subpartida 6406.10 de cualquier otra subpartida, excepto de la partida 64.01 a 64.05, cumpliendo con un contenido regional no menor a 55% bajo el método de costo neto.

Un cambio a la subpartida 6406.20 a 6406.99 de cualquier otro capítulo.

Cuarto. Inclusión de nuevos temas comerciales. La armonización y compatibilidad de herramientas electrónicas ‒en algunos casos específicas para la cadena del calzado11‒, para hacer más eficientes e inteligentes a las aduanas y los pasos fronterizos.

Quinto. El Security and Prosperity Partnership of North America firmado en 2005 buscó para los tres miembros TLCAN profundizar y mejorar la integración regional mediante la cooperación y el incremento de la seguridad, negocios más competitivos y economías más resistentes (Jotanovic y Gilmour, 2009). Desde entonces, se han implementado pocos instrumentos con respectivo financiamiento en el ámbito del TLCAN.

Para el caso específico de la cadena del calzado, y además de las expresiones de la Administración Trump, también es importante señalar argumentos de contrapartes empresariales en Estados Unidos. La Footwear Distributors & Retailers of America (FDRA), por ejemplo, se ha pronunciado abiertamente en contra de una cancelación o restricción al TLCAN (Belgum, 2016); bajo esta misma perspectiva también buscaría un acuerdo bilateral con Vietnam ante la cancelación del TPP (Butler-Young, 2016a). Otros organismos, como la American Apparel and Footwear Association, han también señalado que es vital para la cadena en Estados Unidos tener un acceso a los proveedores más eficientes y competitivos, incluyendo México, también con el objeto de eliminar impuestos y barreras arancelarias y no arancelarias (Butler-Young, 2016b).12 En todos los casos, los organimos empresariales y públicos estadounidenses destacan ahorros importantes para los consumidores estadounidenses.13

En México, particularmente la Cámara del Calzado del Estado de Guanajuato (CICEG) ha sostenido diversas reuniones con contrapartes empresariales y funcionarios públicos para analizar el tema de las reglas de origen del TLCAN, así como del acceso a mercados y la certificación de origen, entre otros aspectos (CICEG, 2017b). Desde la perspectiva de la CICEG, sólo tendría sentido la relajación de la regla de origen para la cadena del calzado considerando que “Estados Unidos no importa cortes, tiene una fabricación limitada de calzado y sus principales exportaciones a México son de calzado desechable (...), los fabricantes nacionales podrían incorporar en sus exportaciones a Estados Unidos cortes fabricados de países como China, India, Rumania o Italia (...)” (CICEG, 2015). Adicionalmente, este organismo se ha externado en contra de cualquier incremento arancelario o fronterizo y buscará identificar entre los exportadores de calzado el contenido regional de las exportaciones mexicanas y el potencial de su incremento.

3. Estimaciones arancelarias en México y Estados Unidos con y sin TLCAN

En lo que sigue se presentan las principales tendencias comerciales en Estados Unidos y en México con sus principales socios comerciales y con énfasis en el TLCAN, así como en la cadena del calzado. De igual forma, se realizan una serie de estimaciones arancelarias ‒para el total de la economía, sus respectivos principales capítulos y el calzado‒ destacando el impacto de la cancelación del TLCAN y, por ende, asumiendo que el respectivo país cobraría el arancel de NMF comprometido en la OMC. En todos los casos se efectúan estimaciones ponderadas por las importaciones respectivas, partiendo de los aranceles a seis dígitos del Sistema Armonizado y agregando a cuatro y dos dígitos respectivamente. La contribución, desde esta perspectiva, es significativa: ¿qué capítulos, partidas y fracciones de las exportaciones mexicanas a Estados Unidos se benefician, particularmente en la cadena del calzado?

Es también significativo comprender que, en muchos casos, las importaciones de Estados Unidos provenientes de México no gravan arancel ‒o un arancel muy inferior al establecido incluso bajo el TLCAN‒ debido a que contienen componentes estadounidenses. En el 2000, la USITC (2001) estableció, para las importaciones de calzado de México a ocho dígitos del Sistema Armonizado, que las fracciones libres de arancel representaban el 79% de las importaciones y que en algunos casos ‒como por ejemplo el calzado sintético y de tela (fracciones 64081935, 64091950 y 64091970)‒ el arancel efectivo era muy inferior al estipulado incluso en el TLCAN, dado que el 67% del total de estas importaciones integraban componentes estadounidenses.14

3.1. Estados Unidos: comercio exterior total y del calzado, 1990-2016

Con el objeto de examinar las principales tendencias del comercio de Estados Unidos con México ‒con énfasis en sus importaciones y el arancel efectivamente cobrado, así como comparativos con el arancel de NMF‒ durante el periodo del TLCAN, el análisis distingue cuatro principales tópicos.

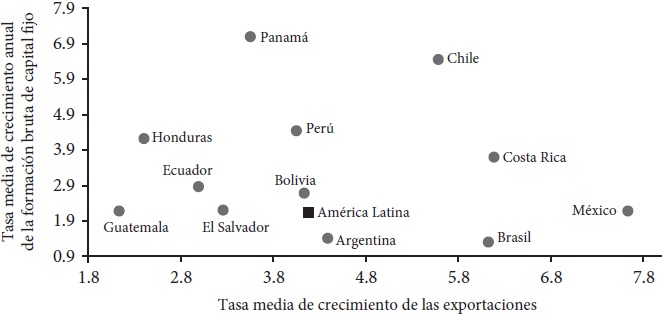

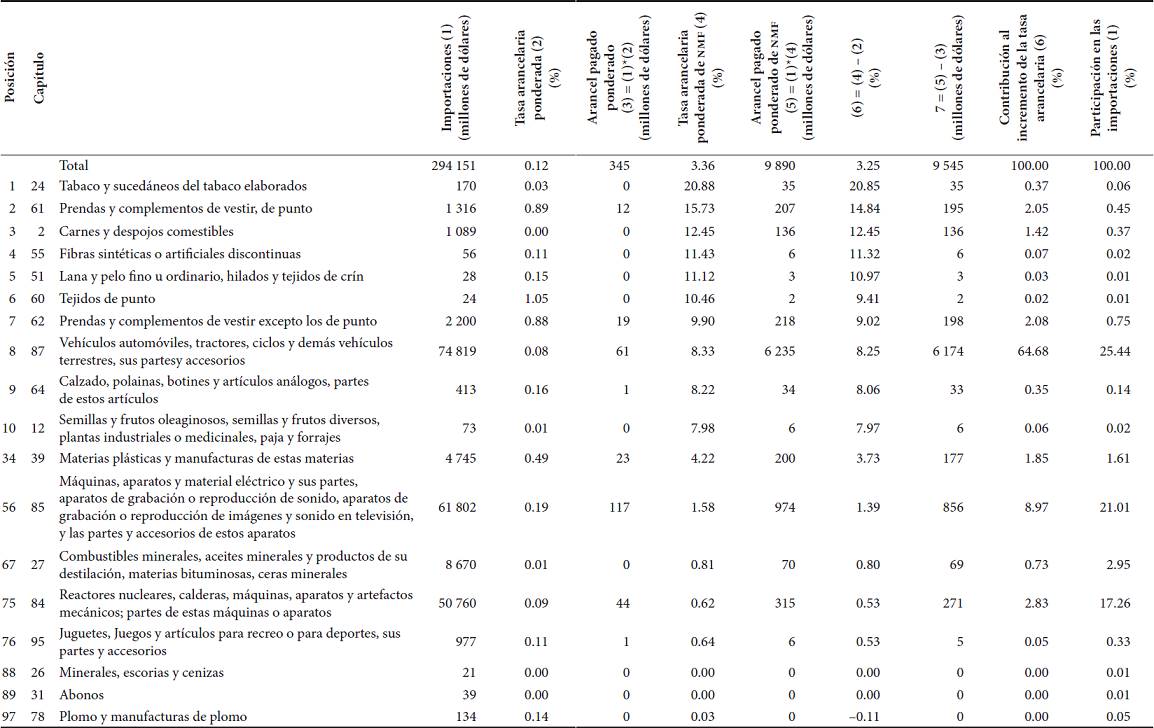

Primero. El Cuadro 2 refleja que el comercio exterior de Estados Unidos, tanto importaciones como exportaciones, puede nítidamente dividirse en dos periodos: a) 1994-2000 y b) 2000-2016. El dinamismo del comercio exterior en el primer periodo es significativamente superior al segundo, con una tasa de crecimiento promedio anual (TCPA) de las importaciones de 10.7 y 3.7 por ciento respectivamente. Durante el mismo periodo, y un tema todavía poco reconocido internacionalmente, China desplazó a Canadá como el primer socio comercial de Estados Unidos desde 2015 (véase la Gráfica 2). Como tercer aspecto significativo, y respecto a México, destaca, por un lado, que la participación de México en el comercio exterior de Estados Unidos aumentó significativamente desde inicios del TLCAN y hasta el 2000, aunque durante una década se mantuvo constante ‒de 12.36% del total del comercio de Estados Unidos en 2000 al 12.33% en 2010‒, para aumentar desde entonces hasta el 14.41% en 2016. Desde esta perspectiva, México se ha consolidado como el tercer socio comercial de Estados Unidos y muy probablemente rebasará a Canadá para convertirse en el segundo socio comercial del país estadounidense en el corto plazo.

Es importante remarcar, adicionalmente, que el incremento de la participación de México en el comercio exterior de Estados Unidos se ha dado particularmente tanto de las exportaciones como de las importaciones estadounidenses provenientes de México durante 2000-2016: las exportaciones a México aumentaron del 14.24% del total en 2000 al 15.89% del total estadounidense en 2016, mientras que las importaciones provenientes de México lo hicieron del 11.16 al 13.44 por ciento respectivamente15 (véase el Cuadro 2). Como resultado de estas tendencias, el déficit comercial de Estados Unidos con México se ha incrementado ‒considerando el aspecto del alto porcentaje de componentes estadounidenses en las exportaciones mexicanas‒ y sólo después de China, Japón y Alemania; no obstante, el déficit con México se ha mantenido relativamente constante durante 2000-2016. Por último, y respecto a la tasa arancelaria, Estados Unidos ha reducido significativamente la tasa arancelaria a sus importaciones totales, de niveles mayores al 3% en la década de los noventas a niveles cercanos al 1.5% en el siglo XXI. Sin embargo, y como se examinará detalladamente más abajo, existen muy importantes diferencias por países: México y Canadá han sido de los países más beneficiados por la reducción arancelaria del TLCAN; el arancel de importación de Estados Unidos se redujo para México de niveles superiores al 3% a inicios de la década de los noventa al 0.12% en 2016. China, por el contrario, y sin acuerdo comercial con Estados Unidos, ha visto reducida la tasa arancelaria de niveles superiores al 7% hasta el 2000 al 2.90% en 2016; la tasa arancelaria de China en 2016 sólo se ha visto superada por la de Vietnam, que fue de 7.16% para dicho año (véase el Cuadro 2).

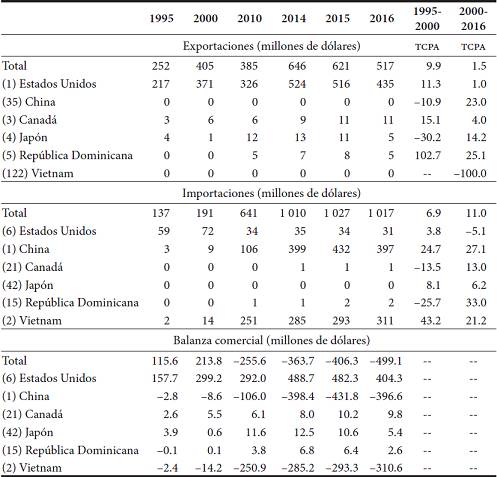

Segundo, y específicamente respecto al comercio de Estados Unidos en el calzado (capítulo 64), el Cuadro 3 arroja información significativa sobre las principales tendencias durante 1990-2016, así como sobre la tasa arancelaria de un grupo de países desde los que Estados Unidos realiza importaciones de calzado. Por un lado, llama la atención el abultado y creciente déficit comercial en este sector por parte de Estados Unidos, el cual se ha incrementado en casi tres veces durante el periodo; el déficit es resultado de una relación de 18:1 de importaciones versus exportaciones durante el periodo sin mayores alteraciones. En segundo lugar, Asia, particularmente China y Vietnam, se ha consolidado como el principal socio comercial de Estados Unidos: si en 1990 China y Vietnam apenas conformaban el 15.43% de las importaciones estadounidenses, en 2016 lo hicieron con el 57.81 y 19.16 por ciento respectivamente. Italia y, en mucha menor medida, México son las excepciones: la participación de México en el comercio de calzado de Estados Unidos aumentó del 13.21% en 1990 al 21.02% en 2000, para caer al 8.69% en 2016. Llama la atención, por un lado, que esta participación cae tanto en las importaciones como en las exportaciones de Estados Unidos; es notable la tendencia para las importaciones estadounidenses de calzado de México, del 2.36% en 2000 al 1.61% en 2016.

Adicionalmente, durante 2000-2016, las exportaciones de calzado de Estados Unidos a México presentan una TCPA negativa (-3.2%) y una TCPA positiva de sus importaciones provenientes del país mexicano (1.0%). No obstante, el déficit comercial de Estados Unidos con México es secundario y representó 317 millones de dólares o el 1.31% del déficit comercial en calzado de Estados Unidos con el mundo (véase el Cuadro 3). Por último, el Cuadro 3 también refleja que la cadena del calzado ‒y a diferencia del resto de las importaciones estadounidenses‒ todavía incurre en altas y relativamente inalteradas tasas arancelarias: durante 1990-2016, la tasa arancelaria al total de sus importanciones de calzado se ha mantenido en un rango del 10-11%. En este rubro sólo sobresale México, quien en 2010 pagaba una tasa arancelaria inferior al 1% y para 2016 del 0.16%, mientras que todos sus principales competidores pagan aranceles superiores al 10%.

Tercero. En lo que sigue, el análisis se concentra en el impacto arancelario que pudiera tener la cancelación del TLCAN en las importaciones estadounidenses provenientes de México y, puntualmente, comparando la tasa arancelaria ponderada por importaciones y efectiva ‒calculada y presentada en los cuadros anteriores‒ con la tasa arancelaria de NMF, también ponderada; en todos estos casos, con énfasis en el capítulo 64 y sus principales partidas y subpartidas.

Respecto al primer tópico, el Cuadro 4 refleja la complejidad y polarización de los beneficios arancelarios del TLCAN. Por un lado, indica que si en 2016 se cancelara el TLCAN, las importaciones de Estados Unidos provenientes de México gravarían un 3.25% (y no un 0.12% como lo hicieron en 2016, es decir, 29 veces más), pagando 9 545 millones de dólares adicionales. La cancelación del TLCAN y el cobro de la tasa arancelaria de NMF genera escenarios extremos a nivel de capítulos (véase el Cuadro 4): mientras que las importaciones de Estados Unidos de tabaco (capítulo 24) verían incrementada su tasa arancelaria de 0.03% a 20.88%, en Plomo y sus manufacturas (capítulo 78) sorprendentemente verían un beneficio arancelario al imponerse la tasa arancelaria de NMF. No obstante, la cadena autopartes-automotriz (capítulos 84 y 87) sería la principal perjudicada de la cancelación del TLCAN, pagando el 67.52% del incremento arancelario, seguidos de la electrónica (capítulo 85), con el 8.97%; es decir, tan sólo tres capítulos pagarían el 76.49% del incremento arancelario al cancelarse el Tratado. El calzado (capítulo 64) se encuentra entre los sectores más afectados por la cancelación, al aumentar la tasa arancelaria de 0.16% en 2016 a 8.22% (o en 50 veces), aunque, como se analizó más arriba, las exportaciones del sector son menores en comparación con su producción y en comparación con otros sectores de México.

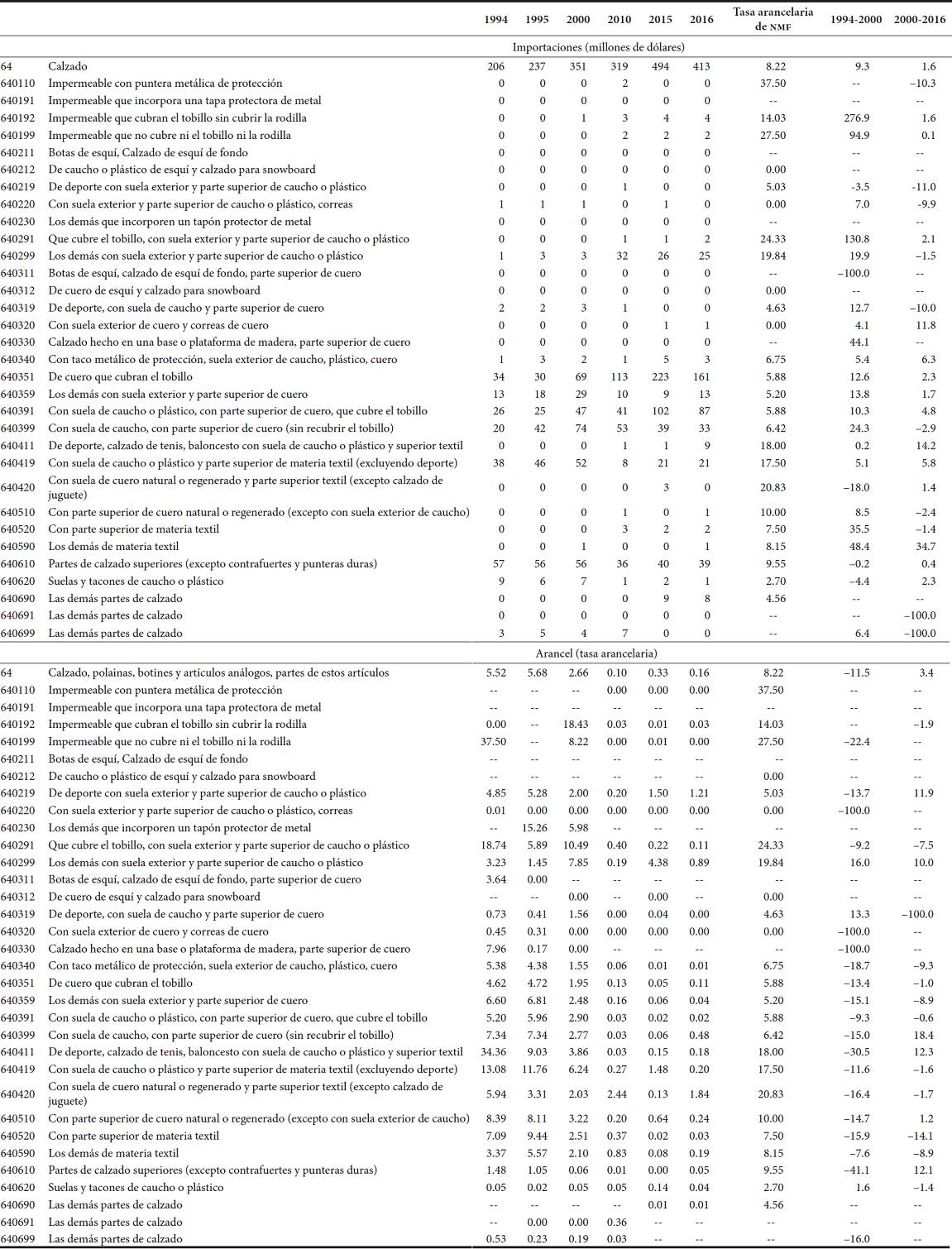

El Cuadro 5 se elabora con base en los principales importadores de calzado a Estados Unidos por capítulos (a cuatro dígitos del Sistema Armonizado) en 2016. Llama la atención, por un lado, la alta tasa arancelaria ponderada, la cual sorprendentemente no difiere significativamente de la tasa arancelaria de NMF ‒de 10.99 y 12.49 por ciento respectivamente. Existen, sin embargo, diferencias importantes por países y respectivos capítulos. En primer lugar, es significativo que la tasa arancelaria de las importaciones de calzado de Estados Unidos en 2016 fuera del 25.83% para el calzado impermeable (partida 6401) y de apenas un 3.15% para partes de calzado, es decir, el capítulo de calzado presenta una variación de la tasa arancelaria muy significativa en 2016. En segundo lugar, y a nivel de países, en varios casos ‒particularmente de China y Vietnam‒ la diferencia entre la tasa arancelaria de NMF y la efectivamente pagada es negativa; en un principio, los respectivos países tendrían espacio para exigir una negociación de estos aranceles superiores, incluso al arancel de NMF. Tercero, y para el caso de México, destaca ‒además de que la tasa arancelaria de las importaciones de Estados Unidos de México aumentara del 0.16 al 8.22 por ciento o en 50 veces‒ que las importaciones estadounidenses provenientes de México de las partidas de calzado de cuero y de materia textil pagaran el 67.30% del incremento arancelario; estas partidas participan con el 79.31% de dichas importaciones en 2016 (véase el Cuadro 5).

Por último, el Cuadro 6 refleja las fracciones que Estados Unidos importa de México ‒a seis dígitos del Sistema Armonizado‒ que se verían afectadas en caso de una cancelación del TLCAN. Más allá de la dinámica importadora de Estados Unidos vía México ‒en 2016 las importaciones mexicanas de calzado que cubra el tobillo (fracción 640351) y con suela de caucho o plástico, con parte superior de cuero (fracción 640399), participaron con el 39.06 y el 20.95 por ciento de las importaciones estadounidenses respectivamente‒, el cuadro refleja que son estas mismas fracciones arancelarias las que verían afectadas las importaciones de Estados Unidos a través de sus aranceles, con una contribución del 27.93 y 15.21 por ciento respectivamente. Otras fracciones como Los demás con suela exterior y parte superior de caucho o plástico (fracción 640299) y Con suela de caucho, con parte superior de cuero (fracción 640399), también contribuirían en forma importante al incremento arancelario en caso de la cancelación del TLCAN.

3.2. México: comercio exterior total y del calzado, 1990-2016

En lo que sigue se examina el comercio de México con Estados Unidos, con énfasis en la cadena del calzado (capítulo 64 del Sistema Armonizado). Al igual que en la sección anterior, se examinan aspectos arancelarios con el objeto de permitir una reflexión sobre la potencial cancelación del TLCAN.16

El Cuadro 7 refleja los profundos cambios por los que ha transcurrido el comercio internacional de México desde inicios del TLCAN, destacando una profunda diversificación desde la década de los noventa del siglo XX. Estados Unidos es por mucho el principal socio comercial de México, aunque su participación ha disminuido de niveles superiores al 81% en 1999 al 63.37% en 2016. Como contraparte, los países asiáticos y China, principalmente, han incrementado su presencia en México; en el caso de China, pasó de una participación inferior al 1% del comercio de México hasta 2000 al 9.9% en 2016. Este proceso coincide con una profundización de la integración regional del TLCAN durante 1994-2000 y a su creciente desintegración desde entonces, así como también a la creciente presencia de China en México y en la región del TLCAN en su conjunto (Dussel Peters, 2016). Este proceso es particularmente notorio con las importaciones mexicanas ‒aunque la participación de las exportaciones mexicanas a Estados Unidos también ha caído de niveles superiores al 88% en 1999-2000 al 80.94% en 2016‒, cuya participación se ha desplomado durante el periodo de estudio: si éstas habían alcanzado niveles superiores al 75% durante buena parte de la década de los noventa del siglo XX, desde 2007 representan menos del 50% y el 46.40% para 2016. Desde esta perspectiva, el creciente superávit comercial de México con Estados Unidos es resultado de la significativa caída de la competitividad de las exportaciones estadounidenses y su desplazamiento en el mercado mexicano por la competencia asiática, especialmente de China, quien se convierte en el segundo socio comercial de México desde 2003.17

En segundo lugar, es importante señalar las principales tendencias del comercio de México en el capítulo del calzado (64) (véase el Cuadro 8). Al igual que en otros capítulos, el calzado refleja un significativo desplazamiento de Estados Unidos por países asiáticos, particularmente China y Vietnam. En términos generales, el Cuadro 8 refleja el desplome de la participación de Estados Unidos en las importaciones mexicanas de niveles superiores al 50% en la década de los noventa y del 37.5% de las importaciones del calzado en 2000 al 3.0% en 2016; para el mismo periodo, la participación de China y Vietnam aumentó de niveles cercanos al 2% en la década de los noventa a niveles inferiores al 4.5 y 7.5 por ciento en 2000 y al 42.1 y 28.6 por ciento en 2016 respectivamente.18 Adicionalmente, es importante destacar que las exportaciones, por el momento, juegan un papel menor en la cadena del calzado de México y se mantuvieron prácticamente estancadas durante 2000-2010, presentando desde entonces una dinámica de crecimiento importante, aunque inferior a sus importaciones: como resultado, la cadena del calzado de México es deficitaria desde 2002, particularmente con China y Vietnam. Como contraparte, Estados Unidos concentra más del 80% de las exportaciones mexicanas y en algunos años antes de 2004 más del 94%.

Con el objetivo de concentrarnos en los aspectos arancelarios del TLCAN ‒para un análisis completo del comercio de México véase CICEG (2017a; 2017b) y Dussel Peters (2017)‒ en lo que sigue se abordan aspectos de la relación del comercio de México con Estados Unidos durante 2015.

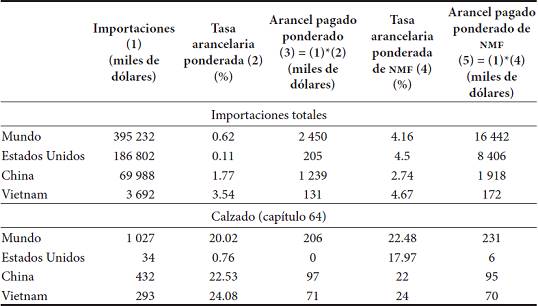

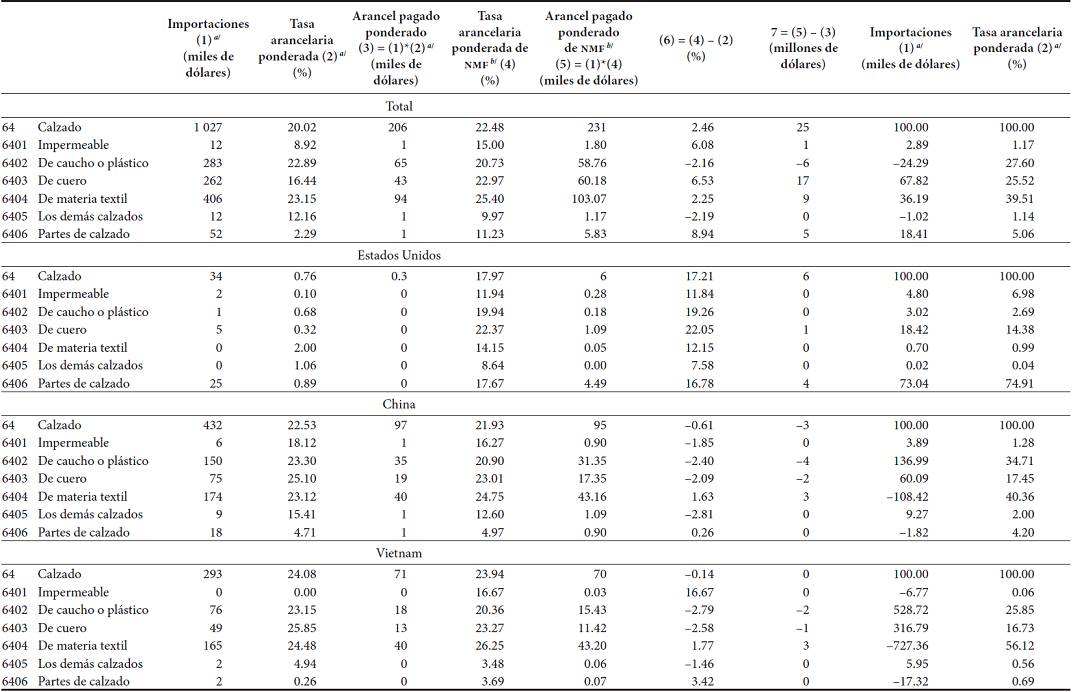

Primero. Llama la atención la muy baja tasa arancelaria con que México grava sus importaciones, en promedio de apenas 0.62% y muy por debajo del 4.16% para las importaciones bajo el status de NMF; si bien Estados Unidos es por mucho el país más beneficiado por el TLCAN ‒con una tasa arancelaria ponderada de 0.11%‒, incluso países como China o Vietnam gravaron una tasa de apenas 1.77 y 3.54 por ciento respectivamente (véase el Cuadro 9). No obstante, las importaciones de México de la cadena del calzado son de las más altas en la actualidad: de 0.76% para Estados Unidos, 22.53% para China y 24.08% para Vietnam. Si bien las importaciones de México provenientes de Estados Unidos son reducidas, de apenas 34 millones de dólares en 2015, éstas se verían significativamente afectadas con la desaparición del TLCAN y gravarían un arancel estimado ‒con base en el arancel ponderado de NMF‒ de 17.97% (a diferencia del 0.76% actual). El arancel ponderado efectivamente pagado por Vietnam y China es semejante a la tasa arancelaria de NMF, congruente con la inexistencia de un acuerdo comercial o beneficios arancelarios bilaterales específicos (véase el Cuadro 9).

El Cuadro 10 refleja los significativos efectos que tendría la eliminación del TLCAN sobre las importaciones provenientes de Estados Unidos en sus principales capítulos, calculado a través del arancel efectivamente cobrado a nivel de capítulos y según la tarifa arancelaria de NMF para 2015. El cuadro sólo selecciona un grupo de capítulos, destacando un par de ejemplos. En primer lugar, el efecto total: si en 2015 las importaciones estadounidenses gravaran la tarifa de NMF, ésta aumentaría del 0.11 al 4.50 por ciento, con un costo para los exportadores estadounidenses de 8 198 millones de dólares. En segundo lugar, el cuadro refleja casos extremos: si el capítulo 17 (Azúcares y artículos de confitería) pagó un arancel de 0.11% en 2015, bajo el status de NMF la tarifa arancelaria sería de 61.28%; otros casos como el tabaco y particularmente productos agrícolas y alimenticios se verían significativamente afectados y muy probablemente desplazados por otros competidores con beneficios arancelarios a través de otros tratados con los que México cuenta. En el otro extremo se encuentran los Combustibles minerales (capítulo 27), los cuales prácticamente no se ven afectados por la diferencia entre la tasa arancelaria de NMF y la efectivamente cobrada en 2015. En tercer lugar, destacan por su importancia la cadena autopartes-automotriz (capítulos 84 y 87), electrónica (capítulo 85) y la cadena hilo-textil-confección (capítulos 50-63). Todas estas importaciones estadounidenses se verían críticamente afectadas por el cambio en la tasa arancelaria; carnes y despojos comestibles (capítulo 2) sería uno de los más afectados, ya que la tasa arancelaria se incrementaría de ser libre de arancel al 41.03%. Para el caso de electrónica (capítulo 85), el principal capítulo de importación de México de Estados Unidos, la tarifa arancelaria aumentaría del 0.09 al 2.29 por ciento, con un costo arancelario adicional de 518 millones de dólares; para el sector automotriz (capítulo 87), por ejemplo, el incremento en la tasa arancelaria sería del 0.21 al 7.75 por ciento o de 1 494 millones de dólares.19

Por último, el Cuadro 11 refleja, a nivel de partidas ‒considerando que el relativamente alto nivel de importaciones mexicanas de Estados Unidos no hace necesaria una mayor desagregación‒, las implicaciones de la cancelación del TLCAN para las importaciones mexicanas de calzado de Estados Unidos para 2015. Por un lado, se verifica que tanto China como Vietnam pagan la tasa arancelaria de NMF. Por otro, resulta de interés que, por mucho, la partida más afectada por la cancelación del Tratado sería la de partes de calzado (6406) provenientes de Estados Unidos, cuya tasa arancelaria aumentaría del 0.89 al 17.67 por ciento; esta partida contribuyó con el 75% de las importaciones mexicanas provenientes de Estados Unidos y, en caso de la cancelación del TLCAN, competiría sin ventaja arancelaria con otros países asiáticos como China y Vietnam.

4. Conclusiones y propuestas

El TLCAN en México ha implicado un cualitativo parteaguas en la estrategia del país, generando un importante proceso de polarización de hogares, empresas y regiones orientadas hacia la exportación, mientras que la mayoría del país no se vincula con estos procesos y productos. Como resultado, cadenas de valor como la de electrónica, aeronáutica y autopartes-automotriz han logrado un importante proceso de orientación hacia las exportaciones, mientras que otras cadenas de valor como la del calzado se han orientado hacia el mercado interno (Dussel Peters, 2017). En este proceso de creciente polarización, la socioeconomía mexicana se ha vinculado activamente al TLCAN, considerando la heterogeneidad y polarización arriba señalada. En términos generales, y contrario a lo esperado, desde la implementación del Tratado no se han cerrado las brechas entre el PIB per cápita de Estados Unidos y de México.

Probablemente, uno de los principales resultados del estudio es que si bien mantener el TLCAN pareciera ser de interés de sus tres miembros, los efectos de su cancelación no serían tan significativos para la economía en su conjunto, en términos arancelarios, y hasta pudieran sobrellevarse, por ejemplo, con el reciente proceso devaluatorio del peso mexicano desde el anuncio de que Donald Trump había ganado las elecciones estadounidenses en noviembre de 2016 y ante la posibilidad de reducción de costos con la diversificación en la proveeduría internacional, considerando que las exportaciones mexicanas ya no debieran cumplir con reglas de origen regionales del Tratado. Este escenario, a inicios de 2017, pareciera todavía lejano, pero es significativo considerarlo en el próximo proceso de renegociación del TLCAN.

El análisis parte de la debilidad estructural del Ejecutivo y Legislativo mexicano ante la falta de una evaluación pública ‒más allá de la existente por parte de la Secretaría de Economía, así como de cientas de otras existentes‒ y la generalizada polarización de la socioeconomía mexicana y de un pequeño grupo de funcionarios y consultores altamente ideologizados, con poco pragmatismo y capacidad de negociación ante las propuestas de la Administración Trump. Se presentaron brevemente cinco escenarios para la renegociación del TLCAN; uno de éstos ‒el fracaso de la renegociación y la cancelación del TLCAN firmado en 1993‒ fue retomado para las estimaciones del costo arancelario.

El análisis del comercio del TLCAN refleja que durante 1994-2000 la región logró incrementar significativamente su integración, mientras que desde 2001 vive una creciente desintegración en términos comerciales; en este segundo periodo, Estados Unidos ha sido masivamente desplazado por terceros países, particularmente China y Vietnam, y, de igual forma, se presencia un proceso de desintegración regional del TLCAN (Dussel Peters y Ortiz Velásquez, 2016). Si bien México se ha consolidado como el tercer socio comercial de Estados Unidos en las últimas dos décadas, y se estima que sobrepase a Canadá para convertirse en el segundo socio comercial de Estados Unidos, el creciente posicionamiento de China ha sido seguramente el principal evento del TLCAN desde el inicio de su existencia: hace un lustro desplazó a México como el segundo socio comercial y en 2018 a Canadá. La cadena del calzado refleja estas tendencias: si hasta finales de la década más del 50% de las importaciones provenían de Estados Unidos, hoy en día es apenas el 3.5% de las importaciones mexicanas; China y Vietnam representan más del 70%. El alto déficit que México tiene con Asia ‒particularmente con China, tanto en general como en la cadena del calzado‒ se asemeja al superávit que México tiene con Estados Unidos.

Una de las principales contribuciones del presente documento ‒además de la discusión en torno a las reglas de origen y las particularidades de la cadena del calzado, entre otras‒ es la discusión arancelaria, seguramente el principal efecto ante el potencial fracaso de la renegociación del TLCAN y su cancelación. Al respecto, se plantéa que el efecto sería relativamente reducido ante los bajos aranceles que pagan las importaciones de Estados Unidos y México en la actualidad, con un arancel ponderado de 0.12 y 0.11 por ciento respectivamente; también las respectivas importaciones de calzado de Estados Unidos y México gravaron un arancel muy por debajo del 1% y de sus competidores asiáticos. Con la cancelación del TLCAN ‒y por ende el cobro del arancel de NMF‒ la tasa arancelaria de las importaciones totales de Estados Unidos provenientes de México aumentaría en 29 veces, del 0.12 al 3.25 por ciento, y tres capítulos ‒automotriz, autopartes y electrónica‒ pagarían el 76.49% del aumento arancelario del arancel de NMF y el efectivamente cobrado en 2016. Para la cadena del calzado, la cancelación del Tratado implicaría un incremento de la tasa arancelaria de las importaciones mexicanas de Estados Unidos del 0.16 al 8.22 por ciento (o de 50 veces); en México se verían afectadas, particularmente, las partidas de calzado de cuero y de materia textil (ambas partidas pagarían el 67.30% del aumento del arancel). En general, la tasa arancelaria mexicana es muy baja (0.62% para el total de las importaciones) y aumentaría al 4.16% bajo la tasa arancelaria de NMF. En caso de que se cancelara el TLCAN, las importaciones provenientes de Estados Unidos verían incrementar su tasa arancelaria del 0.10 al 4.69 por ciento (o en 45 veces) y si las importaciones mexicanas de Estados Unidos gravaran la tasa arancelaria de NMF, la cadena autopartes-automotriz y la electrónica contribuirían con el 38.56 y el 10.71 por ciento del incremento arancelario respectivamente, mientras que el calzado importado desde Estados Unidos por México vería incrementar su tasa arancelaria significativamente, del 0.76 al 17.97 por ciento; la partida partes de calzado (6406) y de cuero (6403) contribuirían con el 73.04 y 18.42 por ciento de este incremento respectivamente.

Es por ello que buena parte de la renegociación del TLCAN se ha concentrado en la cadena autopartes-automotriz: además de su poder económico en general y su capacidad de captar a los consultores ya señalados, es este grupo de relativamente reducidas empresas el que pagará la mayor parte del costo arancelario de la cancelación del TLCAN (o el 76% del aumento arancelario de las exportaciones mexicanas a Estados Unidos y el 38.56% de las estadounidenses a México).

Del análisis se desprenden un grupo de propuestas.

Primero. Buena parte de la discusión sobre la renegociación del TLCAN en México se ha concentrado en los embates y las diversas críticas de la Administración Trump al Tratado y a México, enfatizando la importancia de mantener producción y empleos en Estados Unidos; de ahí la creciente preocupación en México. Otra alternativa (véase el escenario 5) sería tomar en serio las propias preocupaciones de la Administración Trump y, en el marco del TLCAN, buscar no sólo mantener, sino también incrementar el grado de integración intra-TLCAN en el mediano plazo (por ejemplo, en cinco años). Es decir, buscar que en cadenas de valor como automotriz y calzado no sólo no se reduzca el valor agregado regional, para el caso del sector automotriz del 62.5 al 53 por ciento en el marco del TPP (Dussel Peters, 2017), sino que incluso se acreciente. Que desde esta perspectiva regional se pudiera establecer ‒y en el marco de la renegociación del TLCAN‒ que se mantengan las reglas de origen según lo establecido en el Tratado y que en un marco temporal de cinco años éstas aumenten para que se incentive la proveeduría y producción regional. En el caso del calzado, por ejemplo, se pudiera plantear mantener las reglas de origen de un 55% de contenido regional (según la metodología del costo neto) durante un periodo de cinco años y, posteriormente, incrementar el porcentaje a un 60% para que esta producción sea considerada como regional (o aumentos regionales incluso mayores). Adicionalmente, se sugiere que el TLCAN, en general y en la cadena del calzado, considere como original a todo producto extra-TLCAN siempre y cuando no exista fabricación del mismo en la región del Tratado. De esta forma, se incentivaría al establecimiento de proveedores regionales, de Asia y China, a que inviertan en la región del TLCAN en el corto y mediano plazos. Esta estrategia de renegociación del Tratado sería compatible con estrategias de desarrollo y competitividad de la región y cada uno de sus miembros en el corto, mediano y largo plazos (véase líneas abajo).

Segundo. Es indispensable que el sector público en México inicie inmediatamente con una evaluación pública del TLCAN20 con la participación de las autoridades públicas relevantes ‒Secretaría de Economía, Secretaría de Hacienda y Crédito Público (SHCP), así como la Secretaría de Agrícultura, Ganadería, Desarrollo Rural, Pesca y Alimentación (SAGARPA), entre otras‒, además de organismos empresariales, académicos, grupos sociales y expertos, que permita una efectiva evaluación territorial y de cadenas de valor en México. Con base en este proceso se podrán implementar estrategias y políticas acorde a estos resultados. La renegociación del TLCAN, desde esta perspectiva, permite una muy significativa oportunidad a México para vincular una estrategia del TLCAN en el corto, mediano y largo plazos con una estrategia nacional de desarrollo; todos éstos acompañados por instrumentos y financiamiento respectivos.

Tercero. Más allá de las presiones y declaraciones recientes por parte de la Administración Trump, es importante reconocer el creciente posicionamiento de México en Estados Unidos ‒a través de sus importaciones y exportaciones‒ y la significativa caída de la participación del comercio de Estados Unidos en México. Aunados a los potenciales efectos arancelarios de la cancelación del TLCAN ‒altamente concentrados en un grupo de cadenas de valor como la de autopartes-automotriz y la electrónica‒, México cuenta con sólidas bases para un proceso de negociación entre iguales y sin la necesidad de considerarse como menor o más débil; la cancelación del Tratado no sólo traería enormes costos políticos a la propia Administración Trump, sino también en el ámbito comercial: son particularmente empresas estadounidenses ‒y especialmente de la cadena autopartes-automotriz y la electrónica‒ las que pagarían por la cancelación del TLCAN y las que contribuirían significativamente al pago de los nuevos aranceles vía la tasa arancelaria de NMF, tanto a través de las importaciones de Estados Unidos provenientes de México como las provenientes de Estados Unidos en México. Este decir, este relativamente pequeño grupo de empresas, incluyendo Ford, Chrysler y General Motors, serían las que pagarían en forma significativa por el costo arancelario de la cancelación del Tratado.

Cuarto. Es importante que las autoridades responsables de los tres miembros del TLCAN aborden explícitamente las causas de la creciente desintegración del Tratado en términos comerciales y en cadenas de valor específicas (Dussel Peters y Ortiz Velásquez, 2016). Pudieran surgir de estos análisis respectivas “agendas de competitividad regionales” con el apoyo de instituciones regionales como el Nadbank, en aras de fortalecer la integración regional en el corto, mediano y largo plazos.

Quinto. Sin lugar a dudas, el TLCAN pudiera permitir una importante actualización y modernización del acuerdo firmado en 1994, con base en una organización industrial de finales de la década de los ochenta del siglo XX; esta modernización requeriría de incorporar los beneficios resultantes de otros acuerdos comerciales que han generado desde entonces. La inclusión de ventas electrónicas, incrementar el uso electrónico y las nuevas técnicas para la identificación del origen de las mercancías y la revisión y actualización de normas de origen, entre otras, pudieran incrementar y mejorar el comercio entre los tres miembros del TLCAN.

Sexto. El comercio intra-TLCAN en la cadena del calzado ha disminuido sensiblemente desde su implementación, particularmente en el caso de las importaciones de México provenientes de Estados Unidos. No obstante, son los organismos empresariales mexicanos los que principalmente han abogado por analizar el potencial de las reglas de origen, el acceso al mercado y la calificación de origen. En su caso, estos organismos apoyarían una flexibilización de las reglas de origen del calzado en aquellas partes y componentes que no se fabrican en la región del TLCAN; es decir, que las partes y componentes de terceros países ‒por ejemplo, de China, Vietnam o Rumanía‒ no se vean perjudicados por la regla de origen si no se producen en la región. Sería de igual forma importante generar incentivos para que la región del TLCAN fortaleciera su proveeduría regional. Tal y como se plantéa en el primer grupo de propuestas, la renegociación del Tratado debiera generar, en general y para la cadena del calzado, incentivos a la proveeduría regional en un plazo de cinco años. Esto es, incrementar el contenido regional de niveles actuales del 55% en la cadena del calzado al 60% o más para permitir que las respectivas empresas y cadenas se constituyan en este periodo.

Séptimo. Es significativo que los organismos empresariales ‒apoyados por académicos, expertos y otros grupos sociales‒ busquen concretar las arriba señaladas “agendas de competitividad regional”, por ejemplo, específicamente para la cadena del calzado. Un mayor grado de integración regional, el desarrollo de proyectos de infraestructura y logística, así como el fortalecimiento de la proveeduría regional pudieran convertirse en proyectos para la revitalización de la cadena del calzado en la región de América del Norte.

Octavo. Para la cadena del calzado en México es indispensable que las autoridades públicas retomen las múltiples propuestas en la última década,21 incluyendo un Programa de Competitividad de la Cadena del Calzado en México, un Fondo de Reconversión para la Cadena del Calzado en México, actividades específicas que permitan hacer frente a la competencia de países como China y Vietnam y la propia reconversión tecnológica de la cadena, así como el apoyo por parte de la SHCP para reducir las múltiples actividades ilícitas en los diversos segmentos de su cadena y reembolse en forma expedita el Impuesto al Valor Agregado (IVA).

Noveno. Es importante que México continúe con su proceso de diversificación comercial, tal y como lo ha venido haciendo desde inicios de este milenio: la participación de Estados Unidos ha caído en forma significativa durante 2000-2016. No obstante, las exportaciones mexicanas totales y en la cadena del calzado todavía presentan una alta concentración en Estados Unidos. Desde esta perspectiva, las autoridades responsables debieran redoblar esfuerzos para que, paralelamente al proceso de renegociación del TLCAN, también inicien acercamientos con países como China para fomentar sus exportaciones totales y de calzado. La Unión Europea, Japón y América Latina y el Caribe, desde esta perspectiva, requieren de instrumentos de financiamiento puntuales para lograr una efectiva diversificación de las exportaciones mexicanas totales y del calzado.

Referencias

Aleem, Z. (2017). Trump is ready to renegotiate NAFTA. Here’s what that might look like. Vox, febrero 9.

[ Links ]

Ambriz, N. (2018). La modernización del Tratado de Libre Comercio de América del Norte (TLCAN). Perspectiva del sector privado. Seminario Internacional “La renegociación del TLCAN, ¿y China?”, Centro de Estudios China-México/UNAM, 14 de febrero.

[ Links ]

AAFA (2013). Joint Canada Apparel Federation (CAF)/American Apparel & Footwear Association (AAFA) Comments in Response to Requests for the U.S./Canada Regulatory Cooperation Council (RCC) (OMB-2013-0004). [carta] (Comunicado dirigido al Regulatory Cooperation Council de Canadá y a la Office of Management and Budget en Estados Unidos, 8 de noviembre). Disponible en: <https://www.wewear.org/assets/1/7/Joint_AAFA-CAF_RCC_2013_Comments.pdf>.

[ Links ]

Banco de México (2017). Balanza de pagos. [en línea] Disponible en: <http://www.banxico.org.mx/

> [Consultado el 15/08/2017].

[ Links ]

Belgum, D. (2016). How would the end of NAFTA affect the LA Apparel Industry? Apparel News, 17 de noviembre.

[ Links ]

Bureau of Labor Statistics (2017). Databases, Tables & Calculators by Subject. [en línea] Disponible en: <https://www.bls.gov/data/

> [Consultado el 15/08/2017].

[ Links ]

Butler-Young, S. (2016a). What Donald Trump’s decision to pull out of TPP means for the fashion industry. Footwear News, 22 de noviembre.

[ Links ]

Butler-Young, S. (2016b). What shoe industry leaders have to say about Trump Presidency. Footwear News, 9 de noviembre.

[ Links ]

Statistics Canada (2017). CANSIM. Canadian socioeconomic database. [en línea] Disponible en: <http://www5.statcan.gc.ca/cansim/homeaccueil?lang=eng

> [Consultado el 15/08/2017].

[ Links ]

CICEG (2015). Evaluación de la regla de origen del calzado en los Tratados de Libre Comercio de México. México: Cámara de la Industria del Calzado del Estado de Guanajuato y Chávez Lerin Consultoría S.C.

[ Links ]

CICEG (2017a). Escenarios para el TLCAN [Presentación Power Point], 31 de enero. Guanajuato: Cámara de la Industria del Calzado del Estado de Guanajuato.

[ Links ]

CICEG (2017b). Posición de la industria del calzado respecto al TLCAN. México: Cámara de la Industria del Calzado del Estado de Guanajuato y Chávez Lerin Consultoría S.C.

[ Links ]

CEPAL (Comisión Económica para América Latina y el Caribe) (2017). MagicPlus. Module to Analyse the Growth of International Commerce. [programa computacional] Disponible en: <http://www.cepal.org/magic/home/

> [Consultado el 24/02/2017].

[ Links ]

Clinton, W. et al. (2017). Termination or modification of US trade agreements. White&Case, Nueva York.

[ Links ]

Dussel Peters, E. (2016). Efectos del TPP en la cadena de valor del calzado en México. La industria del calzado en Vietnam. México: Cámara de la Industria del Calzado del Estado de Guanajuato y Centro de Estudios China-México/UNAM.

[ Links ]

Dussel Peters, E. (2017). Efectos del TPP en la economía de México: impacto general y en las cadenas de valor de autopartes-automotriz, hilo-textil-confección y calzado [Cuaderno de investigación TTP-04]. Centro de Estudios Internacionales Gilberto Bosques e Instituto Belisario Domínguez, Senado de la República, Ciudad de México.

[ Links ]

Dussel Peters, E. y Gallagher, K.P. (2013). El huésped no invitado del TLCAN: China y la desintegración del comercio en América del Norte. Revista CEPAL, 110, pp. 85-111.

[ Links ]

Dussel Peters, E. y Ortiz Velásquez, S. (2016). El Tratado de Libre Comercio de América del Norte, ¿contribuye China a su integración o desintegración? En: E. Dussel Peters (coord.). La nueva relación comercial de América Latina y el Caribe con China, ¿integración o desintegración regional? (pp. 245-307). México: Red Académica de América Latina y el Caribe sobre China (Red ALC-China), Unión de Universidades de América Latina y el Caribe (UDUAL) y Centro de Estudios China-México/UNAM.

[ Links ]

Global Trade Atlas (2017). [en línea] Disponible en: <http://www.gtis.com/gta

> [Consultado el 15/07/2017].

[ Links ]

Hufbauer, G.C. (2017). As president, Trump can shackle trade. But will he? Trade & Investment Policy Watch, [blog] 5 de enero. Disponible a través de: Peterson Institute for International Economics <https://piie.com/blogs/trade-investment-policy-watch/president-trump-can-shackle-trade-will-he>.

[ Links ]

INEGI (2017). Banco de Información Económica. [en línea] Disponible en: <http://www.inegi.org.mx/sistemas/bie/

> [Consultado el 15/08/2017].

[ Links ]

Jenkins, A. (2017). American CEOS show support for the GOP’S proposed tax code changes. Fortune, 21 de febrero.

[ Links ]

Jotanovic, A. y Gilmour, B. (2009). NAFTA: Outcomes, challenges and prospects. Agricultural Policy Issues, 2(2). [en línea] Disponible en: <http://ageconsearch.umn.edu/bitstream/55321/2/nafta_e.pdf>.

[ Links ]

Lederman, D., Maloney, W.F. y Servén, L. (2015). Lecciones del TLCAN para América Latina y el Caribe. Washington: The International Bank for Reconstruction and Development y The World Bank.

[ Links ]

Mnuchin, S. (2017). Descarta EU renegociar el TLC en el corto plazo. Reforma, 24 de febrero.

[ Links ]

OECD-WTO (2015). Trade in Value Added: México. [en línea] Disponible en: <http://www.oecd.org/sti/ind/tiva/CN_2015_Mexico.pdf

> [Consultado el 17/02/2017].

[ Links ]

Oldenski, L. (2014). American manufacturing growth since NAFTA. [presentación] Peterson Institute for International Economics. Disponible en: <www.piie.com/publications/papers/oldenski20140715ppt.pdf>.

[ Links ]

Peña Nieto, E. (2017a). Objetivos de la Política Exterior de México. [blog] 23 de enero. Disponible a través de: Presidencia de la República <https://www.gob.mx/presidencia>.

[ Links ]

Peña Nieto, E. (2017b). 10 objetivos del Gobierno de la República en la negociación con EUA. [blog] 23 de enero. Disponible a través de: Presidencia de la República <https://www.gob.mx/presidencia>.

[ Links ]

Peña Nieto, E. (2017c). 5 principios que guiarán la negociación con el gobierno de los EUA. Disponible a través de: Presidencia de la República <https://www.gob.mx/presidencia>.

[ Links ]

Secretaría de Economía (2016). Datos proporcionados por la Secretaría de Economía, México, sobre comercio y respectivos aranceles a 2, 4 y 6 dígitos del Sistema Armonizado.

[ Links ]

Secretaría de Economía (2017a). Informe al Senado sobre el inicio de negociaciones para modernizar el Tratado de Libre Comercio de América del Norte (TLCAN) entre Canadá, Estados Unidos y México. México: Secretaría de Economía.

[ Links ]

Secretaría de Economía (2017b). Prioridades de México en las negociaciones para modernizar el Tratado de Libre Comercio de América del Norte. México: Secretaría de Economía.

[ Links ]

SECOFI (Secretaría de Comercio y Fomento Industrial) (1993). Tratado de Libre Comercio de América del Norte. Texto oficial. México: Secretaría de Comercio y Fomento Industrial.

[ Links ]

Serra Puche, J. (2017). Elevar aranceles, suicida: Serra Puche. Citado por J. Becerra, Reforma, 23 de marzo.

[ Links ]

Trump, D. (2011). Time to Get Tough: Make America Great Again. Washington, DC: Regnery Publishing.

[ Links ]

Trump, D. (2015). Donald Trump tells 60 minutes he’ll “break” NAFTA if he has to: “It’s a Disaster”. The Hollywood Reporter, 25 de septiembre.

[ Links ]

Trump, D. (2016). Trump says he will renegotiate or withdraw from NAFTA. The Hill, 28 de junio.

[ Links ]

UN comtrade (United Nations Commodity Trade Statistics Database) (2017). Disponible en: <https://comtrade.un.org/db/

> [Consultado el 24/02/2017].

[ Links ]

USITC (2001). NAFTA: Probable economic effect of accelerated tariff elimination [Investigation no. 332-433, Publication 3460]. Washington, DC: United States International Trade Commission.

[ Links ]

USITC (2016). Economic impact of trade agreements implemented under trade authorities procedures, 2016 Report [Investigation no. 332-555, Publication 4614]. Washington, DC: United States International Trade Commission.

[ Links ]

USTR (Office of the United States Trade Representative) (2017a). Request for Comments on Negotiating Objective Regarding Modernization of the North American Free Trade Agreement with Canada and Mexico. Federal Registre, 82(98), May 23, Notices, pp. 23699-23700.

[ Links ]

USTR (2017b). Summary of objectives for the NAFTA renegotiation. Washington, DC: Office of the United States Trade Representative.

[ Links ]

USTR (2017c). Draft. United States Senate/United States House of Representatives. Washington, DC: Office of the United States Trade Representative.

[ Links ]

United States Census Bureau (2017). Disponible en: <https://usatrade.census.gov/

> [Consultado el 24/02/2017].

[ Links ]

Valdés-Ugalde, J.L. (2000). Análisis de los efectos del Tratado de Libre Comercio de América del Norte en la Economía Mexicana: Una visión sectorial a cinco años de distancia. México: Miguel Ángel de Porrúa y Senado de la República.

[ Links ]

World Trade Organization (2017). Disponible en: <http://tariffdata.wto.org/Default.aspx?culture=en-US

> [Consultado el 24/02/2017].

[ Links ]

World Bank (2017). World Development Indicators. [en línea] Disponible en: <https://data.worldbank.org/products/wdi

> [Consultado el 15/09/2017].

[ Links ]

Después de haber concluido la séptima ronda de renegociación del TLCAN, en la que sobresale la ausencia del encargado de las reglas de origen por parte de Estados Unidos (EE.UU.), resulta muy importante la aparición de artículos como el de Enrique Dussel Peters porque ofrecen la claridad necesaria para disipar la incertidumbre que rodea el ambiente. Y es que, si bien se conocen algunos avances en aspectos relacionados con las buenas prácticas regulatorias, los temas energéticos, aduaneros y de facilitación comercial, así como los anexos sectoriales en industrias como la química y la farmacéutica, poco o nada se sabe de los logros alcanzados en la regulación de las actividades que generan el déficit comercial de EE.UU. con sus contrapartes. La renuencia del gobierno de Donald Trump a aceptar que el déficit comercial con México, originado básicamente en la cadena de autopartes-automotriz, es más bien un asunto contable ha llevado a los negociadores de EE.UU. a dilatar el acuerdo en aras de obtener supuestas ventajas para las empresas radicadas en ese país.

El artículo de Dussel Peters llama la atención sobre tres puntos esenciales que son básicos para una buena negociación. Primero, hay que ser más pragmáticos y no darle la vuelta a las preocupaciones de la Administración de Trump de revisar el acuerdo cada cinco años, pues una supervisión continua del TLCAN permitiría monitorear más eficientemente los avances en el contenido intrarregional de las cadenas de valor. De acuerdo con Dussel Peters, la cerrazón de los negociadores mexicanos, liderados por un pequeño grupo de exfuncionarios, ahora convertidos en consultores, no les permite ver nuevas oportunidades ante la caída persistente del comercio entre los tres países desde 2001. La presencia de jugadores externos al TLCAN, como China, obliga a buscar nuevas formas de incorporarlos in situ a las cadenas de valor y, de paso, abandonar la idea de mantener las mismas reglas de contenido regional (65%) del pasado. Con la entrada formal de estos países al acuerdo se vería, entonces, que propuestas recientes como la de garantizar que el 50% de ese contenido se genere en EE.UU. (en particular en automóviles), resultan imprácticas e incluso peligrosas para la competitividad de la industria automotriz regional, porque al forzar a los proveedores fuera del TLCAN a cumplir las reglas de origen del tratado habría más control de esas inversiones y un repunte del comercio intrarregional.

Segundo, independientemente de cuál sea el resultado después de las rondas de negociaciones (desde la aprobación sin cambios del TLCAN hasta su cancelación), el autor deja en claro que México no está, de ninguna manera, en una posición débil frente a EE.UU. o Canadá. Mediante una simulación de escenarios tarifarios en los que supone la cancelación del acuerdo y la entrada en operación de las reglas de NMF, según los acuerdos de la OMC, el autor concluye que la tasa arancelaria de las importaciones totales de Estados Unidos provenientes de México aumentaría 29 veces (del 0.12 al 3.25 por ciento) debido a la presencia de tres capítulos (automotriz, autopartes y electrónica) que pagarían el 76.49% del aumento del arancel de la NMF (comparado al efectivamente cobrado en 2016). Del mismo modo, las importaciones provenientes de EE.UU. verían incrementada su tasa arancelaria del 0.10 al 4.69 por ciento (45 veces), que en su mayoría pagarían las cadenas de autopartes-automotriz (38.56%) y electrónica (10.71%).

En otras palabras, la cancelación del TLCAN no sólo perjudicaría a México sino también a EE.UU. y por partida doble, ya que en ambos lados de la frontera los agentes norteamericanos (consumidores y productores) tendrían que pagar más por el incremento tarifario. Del lado mexicano, no hay que olvidar que las Tres Grandes (GM, Ford y Chrysler), son las principales productoras de automóviles de pasajeros y, por ende, las que más tendrían que pagar por las exportaciones de autos a EE.UU. y las importaciones de partes del mismo país a México. Así que, pese a las amenazas del presidente Trump de suspender el tratado o, en su defecto, de iniciar una guerra comercial, mediante impuestos fronterizos o gravámenes especiales al acero o aluminio, el costo económico y político del retiro del TLCAN es también muy grande para el país estadounidense.

Tercero, y en concomitancia con el punto anterior, Dussel Peters sostiene que las potenciales pérdidas derivadas de la cancelación del TLCAN no sólo resultarían importantes para las cadenas de valor de productos exportables (autopartes-automotriz y electrónica, principalmente), sino también para las orientadas al mercado interior, como la del calzado. El análisis detallado de esta cadena en el texto revela que los aranceles de la NMF para las empresas que importan o exportan componentes vitales para el calzado se traduciría en la posible eliminación de algunos productores de los tres países. La presencia de competidores como China o Vietnam en la proveeduría de estas partes se volvería más competitiva en el mercado nacional ante el desmantelamiento protector del TLCAN.

De aquí que las posibilidades reales de una negociación decorosa por parte de México sean muchas y no necesariamente de un seguidor pasivo. Es claro que cada país tiene asignado funciones especializadas en diferentes capítulos o categoría de productos que marcan el parámetro de sus expectativas en la renegociación. En productos electrónicos, por ejemplo, México es básicamente un ensamblador, con diferentes grados de integración nacional, y no es dable esperar que una negociación exitosa sea aquella que lo coloque como productor de circuitos integrados. Como tampoco es realista suponer que EE.UU. o Canadá lleguen a aceptar convenios de transferencia tecnológica con México en sectores donde aquellos países enfrentan una fuerte competencia externa. Pero el circuito organizacional montado por las industrias a lo largo de los últimos 24 años ha creado tal interdependencia entre los tres países que aun el más modesto papel, como el que aparentemente juega México en varios capítulos, resulta vital para la competitividad entera de la región. No hay, como bien asegura Dussel Peters, partes despreciables o segundonas en la negociación ni criterios simples o comunes que guíen las negociaciones, como lo sugiere el gobierno de EE.UU.

En este sentido, es absurdo señalar que un acuerdo como el TLCAN deba renegociarse por el simple criterio del déficit comercial estadounidense con México o por la pérdida de empleos en EE.UU. y Canadá ocasionado por el traslado de sus plantas a México. Para empezar, son criterios falsos porque no pueden ser atribuibles enteramente al TLCAN (en el caso del traslado de plantas a nuestro país) ni revelan la verdadera mecánica del comercio intra-empresa prevaleciente en el tratado (en el caso del déficit comercial). El traslado de plantas norteamericanas o canadienses es un proceso que antecede a la firma del TLCAN y constituye un fenómeno internacional de relocalización de la producción ampliamente conocido. El tratado no hizo más que acelerar el desmantelamiento de las plantas del este norteamericano que, aun sin su firma, resultaba inevitable, pues forma parte vital de la estrategia adoptada por las empresas automotrices y electrónicas de ese país desde hace 50 años para hacer frente a la competencia asiática y europea. Datos actuales señalan que la mayor proporción de la inversión extranjera directa asociada con el TLCAN está empaquetada para realizar las tareas de ensamble de la industria maquiladora de exportación, automotriz, electrónica y aviación; es decir, para realizar las mismas tareas asignadas a México previo a la firma del TLCAN (Ramírez, Calderón y Sánchez, 2018).

De igual manera, el criterio del déficit comercial es un argumento falaz, como se puede descubrir si analizamos la principal industria superavitaria de México en su comercio con EE.UU.: la Industria Automotriz de Exportación (IAE). De acuerdo con datos de UN Comtrade (varios años) y la clasificación de la Broad Economic Categories, una de las siete categorías de productos, la número 5 (Equipo de transporte), es la principal responsable del déficit de EE.UU. con México, al registrar un excedente comercial en nuestro país de 61.8 miles de millones de dólares en 2014 y 72.6 miles de millones de dólares en 2016 (Ramírez, Calderón y Sánchez, 2018). Según estas cifras y la opinión que de ella deriva la comisión negociadora de EE.UU., la IAE permite a México beneficiarse de un superávit global de 63.19 miles de millones de dólares, que lo convierte en el único socio ganador del TLCAN. ¿Es correcta esta suposición? Aparentemente sí, pero es obvio que la afirmación esconde más de lo que revela.

Para aclarar este punto, considérese que las llamadas Tres Grandes han montado una red de aprovisionamiento y exportación muy eficiente en torno a los complejos flexibles localizados en los greenfields del país, o lugares sin tradición industrial como Silao, Hermosillo, Chihuahua o Ramos Arizpe. La red está compuesta por proveedores cercanos a las plantas de ensamble, productores de los brownfields nacionales (Monterrey, Saltillo) y por los llamados centros de consolidación localizados en varias partes del mundo (Japón, Brasil, Europa). La mayor parte de esos proveedores pertenece a estas corporaciones y se organiza de acuerdo con un bien sincronizado sistema de entregas Justo a Tiempo/Control Total de la Calidad, en el que triangulan sus bienes y servicios bajo un estricto comercio intra-empresa (Rangel, 2015). El aprovisionamiento puede variar, ya sea por origen o destino, dependiendo de los modelos de autos o partes producidos. Así tenemos que, en ocasiones, la mayor proporción de las piezas de ensamble puede proceder de EE.UU. y, en otras ocasiones, puede ser enviada de los centros de consolidación ubicados alrededor del mundo, con lo que la diferencia entre lo importado y lo exportado a las matrices varía. En el primer caso, el déficit de EE.UU. con México es pequeño (por el pago de la fuerza de trabajo, embalaje y otros gastos), pero no en el segundo.

Sin embargo, la historia no termina ahí, porque mientras EE.UU. puede reexportar lo producido desde México o EE.UU. a otros lugares, y convertirse así en superavitario con esos países receptores, México queda como deficitario con los países que son sedes de los centros de consolidación o como superavitario, en su defecto, con los otros países importadores; con lo que puede darse la paradoja de que México y EE.UU. sean deficitarios y superavitarios a la misma vez. Así que para tener una idea adecuada del balance final tendría que consolidarse el cumulo de transacciones de los países intervinientes en una sola balanza comercial y no sólo registrar una parte de los flujos comerciales entre los dos países principales. En este registro habría que considerar las ganancias consolidadas de las corporaciones automotrices para verificar y, también comparar, el mejor uso alternativo de sus recursos al producir en México o en EE.UU. Los resultados finales seguramente arrojarían un hecho ya sabido: que el costo de las operaciones de las plantas norteamericanas en México es sensiblemente menor, con el mismo nivel de eficiencia productiva, que en EE.UU. convirtiendo a esas empresas en las verdaderas ganadoras de ese tipo de triangulaciones comerciales.

Con todo esto queda claro que el llamado de Dussel Peters a establecer negociaciones en terreno nivelado y con criterios no ideologizados no es, para nada, descabellado. México es de suma importancia para las grandes empresas norteamericanas y canadienses y sin su plataforma productiva difícilmente podrían hacer frente a la competencia externa en varios productos claves, como automóviles o electrónicos (no en vano las empresas automotrices se oponen a la cancelación del TLCAN). Con ese reconocimiento, Dussel Peters pide buscar el fortalecimiento de las cadenas de valor como piedra angular de los criterios de negociación para, así, convertir a los productores nacionales en jugadores de primer nivel en varios capítulos hasta ahora vedados para ellos. Y es que si bien el TLCAN ha traído beneficios tangibles en remesas, empleos y mejores salarios en algunas regiones y actividades muy localizadas del país, no ha permitido desarrollar la proveeduría nacional en varias cadenas de productos de mediana y alta tecnología. Con excepción de algunas decenas de productores de Monterrey, Saltillo, Guadalajara, Querétaro y CDMX, no es posible encontrar proveedores de segunda y tercera filas que logren conectar la operación de las grandes empresas extranjeras con la matriz productiva nacional. En ese sentido, los beneficios del TLCAN han sido limitados y de corto plazo (Ramírez, Calderón y Sánchez, 2018).

El México actual es mucho más importante para los dos países socios que el de 1994 y eso debe quedar evidenciado en la renegociación. El impulso de esquemas de integración de productores nacionales en las cadenas de valor es una propuesta que requiere ser defendida con otras monedas de cambio, como la reforma energética o de telecomunicaciones, la inclusión de nuevos productos tecnológicos no contemplados en la primera negociación o, incluso, factores de seguridad binacional y tráfico de drogas. Nada debe subestimarse porque si, en realidad, se busca que el TLCAN sea una puerta de entrada para el crecimiento nacional (y no regional y desvinculado como hasta ahora) tiene que abandonarse la idea imperante de antaño de ser maquiladores para implantar un esquema de participación compartida en proyectos que desarrollen capacidades permanentes en el país. En este proceso, el gobierno tiene que promover un proyecto de crecimiento independiente que tome al TLCAN como un elemento más en su política de diversificación exportadora y no como su única apuesta (Hernández-Trillo, 2018).

Los riesgos actuales que corre México por una eventual cancelación del TLCAN es una dura lección que no debe olvidarse, sobre todo porque sacrificar la creación de cadenas de productos con alto contenido nacional por un programa de exportaciones, más de relumbrón político que de interés nacional, deja al país entero vulnerable y sujeto a las olas proteccionistas de gobiernos como el de Trump. El reconocimiento de que el costo alternativo de basar el programa de crecimiento en un esquema ya agotado de export led-growth (al menos en los términos pasados) ha sido muy alto, es un buen principio para aceptar que las renegociaciones son necesarias (aunque quizás las formas no lo sean) e impostergables. El problema ahora es conocer con qué criterios los mexicanos enfrentarán esas nuevas negociaciones y en eso la lectura del artículo de Dussel Peters se antoja importante, refrescante y necesaria.

1. Introducción