Clasificación JEL: H20; H29; O54.

JEL Classification: H20; H29; O54.

Introducción

La moral tributaria es en la actualidad una de las áreas de mayor interés académico en cuanto a finanzas públicas se refiere, pues en épocas de desaceleración económica la recaudación se ve afectada notablemente (Castañeda-Rodríguez, 2012) y las iniciativas de reforma que aumentan los impuestos en cabeza de quienes ya los pagan cumplidamente suponen un riesgo, el de profundizar la crisis. Así, es fundamental analizar qué estrategias, no sólo punitivas, se pueden emplear para promover el cumplimiento tributario, que en regiones como América Latina y para el caso del Impuesto sobre la Renta es bajo. La evasión de dicho tributo está, en promedio, alrededor del 50% y en algunos países como Guatemala supera incluso el 70% (CEPAL, 2016), lo cual contrasta con la alta desigualdad económica y la limitada capacidad redistributiva de su sistema tributario.

Esta investigación considera la incidencia que supone la inequidad tributaria horizontal y vertical sobre la moral fiscal en América Latina. Se parte de la idea de que la evasión es favorecida cuando el contribuyente percibe que su relación de intercambio con el gobierno es injusta, lo que puede deberse a diferentes factores, por ejemplo una insuficiente cantidad y calidad de gasto público o la existencia de un sistema tributario inequitativo (Spicer y Becker, 1980). Este último caso, en efecto, se ve favorecido por la existencia de tratos tributarios diferenciales (e.g., deducciones especiales, rentas exentas y descuentos tributarios) que, además de ser comunes en la región, minan la percepción de justicia y legitimidad en la relación Estado-sociedad (Beverinotti, Lora y Villela, 2012).

Aunque se puede argumentar que la equidad tributaria importa en la delimitación de la moral fiscal de un ciudadano en la medida que éste perciba que el sistema impositivo es justo o injusto, lo cual sugiere considerar la equidad de manera subjetiva (i.e., considerando la percepción individual), acá se opta por emplear indicadores objetivos, en particular los índices de Atkinson-Plotnick y Kakwani para el Impuesto sobre la Renta Personal (ISRP)1. Esto hace posible distinguir entre la equidad horizontal y vertical respectivamente, cosa que difícilmente se lograría si se le preguntara a cada individuo por su percepción,La equidad del sistema tributario y su relación con la moral tributaria empezando por la dificultad para evitar la confusión entre términos. Asimismo, la percepción que se forma una persona sobre el sistema tributario depende no sólo de su experiencia y la que podría conocer de los demás, sino también del criterio que se forma con base en lo que recibe de los medios, todo lo cual es afectado por el modo como se calculan y recaudan los impuestos.

Este documento se concentra en América Latina, dada la alta evasión fiscal que generalmente presentan sus países y los retos que tienen pendientes en materia fiscal (e.g., su baja recaudación en un contexto de alta desigualdad económica). Esto supone por sí solo un aporte a la literatura si se toma en cuenta que los pocos estudios en la materia hacen énfasis en países desarrollados, por ejemplo ubicados en Europa occidental o que son miembros de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) (Doerrenberg y Peichl, 2013; Finocchiaro y Rizzo, 2014).

Se acude a la encuesta de percepción ciudadana adelantada por Latinobarómetro (2011), que incorpora 18 países de la región y un total de 20 204 observaciones. Dicha base, que permite controlar por variables relevantes como la edad y grado de escolaridad, se complementa con los índices de equidad tributaria ya mencionados, lo cual constituye el insumo para probar diferentes modelos econométricos (e.g., Probit, Probit ordenados y Tobit) en la evaluación que cada encuestado hace sobre cuan aceptable es la evasión, aplicando una reordenación para que sirva de proxy del grado de moral tributaria, ésta es la variable endógena o explicada.

Los resultados de este trabajo sugieren que los grados de inequidad, tanto horizontal como vertical, capturados a través de los índices de Atkinson-Plotnick y de Kakwani respectivamente, son los factores que mayor incidencia relativa tienen sobre la moral tributaria de los ciudadanos latinoamericanos. Por lo tanto, al discutirse cualquier proyecto de reforma tributaria no sólo debe considerarse su potencial de recaudación, sino también sus efectos en la estructura impositiva y la equidad del sistema. Por ejemplo, la introducción de ciertos beneficios tributarios, (e.g., exenciones, descuentos y deducciones especiales) puede ocasionar una mayor aceptación de la evasión por parte de los contribuyentes, lo cual limita el potencial tributario de un país.

Ahora bien, cabe indicar que la literatura sobre moral tributaria ha evolucionado de manera notable desde la década de los setentas. Se ha transitado de análisis basados en modelos de elección bajo riesgo que hacían énfasis en las políticas punitivas (i.e., herramientas de auditoria y penalización) para desincentivar la evasión (Allingham y Sandmo, 1972), a otros en que las motivaciones de los individuos importan, de modo que incorporan aspectos como la edad, el nivel educativo y la percepción sobre la acción gubernamental, por ejemplo (véase e.g., Alm, McClelland y Schulze, 1992; Castañeda-Rodríguez, 2015).

Sin embargo, la literatura empírica sólo recientemente ha incluido explícitamente la equidad (o inequidad) vertical y horizontal del sistema impositivo como posibles determinantes de la moral fiscal. Al respecto, Finocchiaro y Rizzo (2014), a través de un ejercicio de economía experimental, determinan que la inequidad vertical disuade a los sujetos de pagar impuestos y que incluso hace más probable que ellos evadan totalmente sus obligaciones fiscales, mientras que la inequidad horizontal parece no ser un factor relevante. De igual forma, Doerrenberg y Peichl (2013), empleando un enfoque econométrico y la encuesta World Value Survey (WVS), no sólo encuentran que existe una relación positiva entre progresividad y moral tributaria, sino que además ésta es decreciente respecto al ingreso.

Los resultados en la materia sugieren que la moral tributaria de un contribuyente depende del trato tributario que reciben los demás en diferentes condiciones económicas, lo cual se articula con el concepto kantiano de moralidad (véase Castañeda-Rodríguez, 2015), aunque no hay claridad en relación con el papel de la equidad horizontal. Asimismo, una limitación de las investigaciones recientes es que utilizan indicadores como la tasa promedio de progresividad del ISRP (Doerrenberg y Peichl, 2013), provista en la base de datos World Tax Indicators por el International Center for Public Policy, la cual, además de encontrarse desactualizada (recoge datos hasta 2005), no logra capturar el efecto de los mínimos no imponibles en la progresividad del impuesto. En cuanto a los trabajos que tienen un enfoque de economía experimental, como el de Finocchiaro y Rizzo (2014), la incidencia de la equidad en la moral tributaria depende de la reacción de los sujetos bajo diferentes escenarios, que al ser diseñados por cada investigador bajo criterios diferentes no miden de manera homogénea el fenómeno bajo estudio.

Por lo anterior, esta investigación, más allá de tomar como referente a América Latina, que usualmente es una región desatendida por los trabajos más recientes, incorpora las dos dimensiones de la equidad tributaria, tanto la horizontal como la vertical, como factores fundamentales en la formación de la moral fiscal de los ciudadanos, ello a través de indicadores objetivos y actualizados, los índices de Atkinson-Plotnick y Kakwani.2 En particular, nuestros hallazgos permiten asegurar que beneficios impositivos como las exenciones de las que gozan las rentas de capital en la región, además de generar una pérdida importante de recaudación, afectan negativamente la moral tributaria de los ciudadanos.

El documento consta de otras cinco secciones adicionales a esta introducción. En la primera se discute teóricamente la asociación entre equidad (o inequidad) del sistema tributario y moral fiscal; luego, se hace una breve revisión de la literatura para identificar otros posibles determinantes del fenómeno bajo investigación. En la tercera parte se presentan las variables consideradas en el ejercicio econométrico y se estiman varias especificaciones utilizando modelos Probit (tradicionales y ordenados) y Tobit. La cuarta sección discute los respectivos resultados y, finalmente, se incluyen las conclusiones.

Moral tributaria y equidad del sistema impositivo

La decisión de pagar impuestos no sólo es económica, de modo que la probabilidad de que se realice una auditoría a una individuo o el monto de las sanciones que se le imponen cuando evade no son los únicos factores a tener en cuenta para explicar su grado de cumplimiento tributario (Torgler y Schaltegger, 2005). De hecho, autores como Cullis, Jones y Savoia (2012) indican que es más probable que un contribuyente acepte la carga tributaria que por ley le corresponde cuando sus conciudadanos también cumplen sus obligaciones fiscales, aunque lo inverso asimismo es cierto, es decir, que un agente podría justificar la evasión si establece que en su comunidad ésta es una práctica común (Frey y Torgler, 2007).

Sin embargo, que un contribuyente considere que los demás evaden no sólo es el resultado de observar efectivamente dicha acción, también puede darse el caso de que se piense que otros evaden porque pagan pocos impuestos, aunque ello se deba a los beneficios tributarios que los cobijan. Así, basta que los ciudadanos no reciban un trato imparcial de la administración tributaria para que surja una justificación para evadir.

Un individuo podría concluir que el sistema tributario que lo cobija no es imparcial por diferentes razones. O bien porque encuentra que la carga tributaria de otros ciudadanos con una capacidad de pago equivalente no se calcula siguiendo los mismos criterios (inequidad horizontal), o debido a que establece que quienes podrían aportar más en términos relativos no lo hacen (baja progresividad, hecho conexo a una baja equidad vertical).

Desde el concepto kantiano de moralidad, la percepción de justicia sobre la imposición de una obligación, caso de un impuesto, depende del grado de aprobación del mecanismo que se siguió para determinar los compromisos fiscales de los demás, lo que sugiere una asociación negativa entre moral tributaria y la extensión con que un sistema tributario se presenta como inequitativo.

Pese a que la moral tributaria evoca un referente o un deber ser, el cumplimiento en el pago de los impuestos depende de que estos se establezcan en un proceso claro y transparente, razón por la que “la evasión es moralmente permisible para aquellos que no están convencidos acerca de la legitimidad del gobierno” (Bagus et al., 2011, p. 382, traducción libre). En síntesis, la evasión no es sólo el efecto de una falla por parte de la administración tributaria a la hora de fijar controles o medidas punitivas, lo que sugiere para el evasor un bajo costo económico esperado de incurrir en dicha acción, sino también de otros aspectos, como la percepción que tiene el ciudadano común sobre el modo como el gobernante ejerce su poder, que puede ser a favor del interés general o de algunos grupos en particular.

Ahora bien, los diferentes tratamientos que las administraciones tributarias dan a los contribuyentes tienen diversas explicaciones, en buena parte asociadas a que las garantías que se ofrecen a diversos grupos de interés para su participación política no son las mismas (Feld y Frey, 2000). El modo como el gobierno evalúa las preferencias de los ciudadanos y las incorpora en su agenda de políticas pasa por un proceso de negociación en que no todos los afectados, si se trata de la distribución de los impuestos, cuentan con la misma ponderación. Consecuentemente, si hay sectores cuyos intereses son relegados y lo constatan en que están obligados a pagar mayores impuestos que otros (con la misma o una mayor capacidad de pago) sin justificación, entonces claramente un modo de oponerse a dicha injusticia es evitando pagar lo que se les exige.

En orden con lo anterior, recientemente han aparecido algunos trabajos que se han preocupado por establecer si empíricamente la moral tributaria de los ciudadanos está asociada con características del propio sistema tributario, como el grado en que promueve la equidad horizontal y vertical. Al respecto, los resultados tanto de Finocchiaro y Rizzo (2014) como de Doerrenberg y Peichl (2013), aunque partiendo de diferentes enfoques metodológicos3, coinciden en que la inequidad vertical, asociada con la falta de progresividad tributaria, disuade a los sujetos de pagar impuestos.

Adicionalmente, Doerrenberg y Peichl (2013) establecen que el efecto de la progresividad tributaria en la moral tributaria es decreciente en relación con el ingreso de cada individuo. La razón expuesta por los autores es que un sistema tributario progresivo implica que quienes están en la mejor situación económica también encontrarán más desbalanceada la relación entre lo que pagan en impuestos y lo que reciben como provisión pública de bienes y servicios, hecho que favorecería la evasión o reduciría la utilidad marginal relacionada con cumplir la ley a cabalidad.

Sin embargo, este último resultado se debe tomar con precaución, a la luz de algunos resultados teóricos que plantean que no necesariamente el conflicto entre ricos y pobres respecto a las tasas impositivas del ISRP se presentará, por ejemplo, cuando las oportunidades de elusión fiscal no están limitadas a un grupo de interés particular (Roine, 2006). De hecho, y en el escenario latinoamericano, la inestabilidad normativa en materia tributaria puede favorecer la reproducción de diversos esquemas de elusión fiscal debido a que en este escenario es más probable que prosperen las presiones para que los beneficios tributarios inicialmente dirigidos a una actividad o fin particular se generalicen.4

Por otro lado, teóricamente se puede esperar una fuerte asociación entre moral tributaria y equidad horizontal, pues el hombre, como un ser social, toma como referente el comportamiento de los demás, en particularmente el de aquellos más cercanos (Frey y Torgler, 2007; Cullis, Jones y Savoia, 2012), lo que supone que una forma para juzgar si debe pagar un impuesto es comparar la carga tributaria propia con la de los vecinos, que razonablemente tendrán una capacidad de pago similar. Empero, los trabajos que han abordado la equidad tributaria desde sus dos dimensiones hasta el momento no han verificado que el trato tributario que reciben los pares de un individuo incida en la disposición del último a pagar impuestos, lo que hace pertinente el ejercicio econométrico que se presenta más adelante.

Otros determinantes de la moral tributaria

Entre otros, Torgler y Schaltegger (2005), Leonardo (2011) y Castañeda-Rodríguez (2015) manifiestan que la moral tributaria es un tema complejo, razón por la que es numeroso el conjunto de potenciales determinantes. Un contribuyente al pagar sus impuestos no sólo considera la utilidad que se deriva de comportarse coherentemente con lo que él piensa es adecuado, sino que además valora el grado en que su comportamiento coincide con lo que la sociedad espera, lo que para Cullis, Jones y Savoia (2012) significa que las normas sociales tienen dos dimensiones, una interna y otra externa.

Por lo tanto, es necesario considerar factores adicionales al grado de equidad del sistema tributario en lo que respecta a la formación de la moral tributaria de un individuo. Además, la omisión de variables relevantes en un ejercicio econométrico tiene importantes efectos, por ejemplo genera sesgo e inconsistencia en los estimadores. En esta sección se presenta el conjunto de variables de control para evitar problemas como los mencionados.

Normas y contexto social

Es importante capturar hasta qué punto las preferencias del individuo se distancian de aquello que una sociedad podría juzgar como correcto. Para este efecto, otros trabajos han empleado el grado de aprobación de comportamientos ilegales o que pueden transgredir el interés general, pero sin hacer alusión al tema impositivo. Molero y Pujol (2012), por ejemplo, concluyen que quienes reconocen haber consumido algo en un bar sin pagar o aprueban la compra de música pirata o el abstencionismo en las elecciones, justifican con mayor frecuencia la evasión. Esto implica que el costo psicológico de evadir no es el mismo para todos, éste depende de lo que intrínsecamente es considerado bueno o malo.

Según Cullis, Jones y Savoia (2012), las normas sociales también se manifiestan desde el exterior, de modo que el comportamiento de los demás se constituye en un referente de acción para el individuo. Así, un contribuyente justificará la evasión con una mayor probabilidad si en su comunidad ésta es una práctica común, lo que es corroborado por diversos estudios (Frey y Torgler, 2007).

Adicionalmente, la literatura ha considerado ciertos ámbitos a través de los cuales las personas interactúan, caso de la religión y la educación. Se argumenta que las personas que manifiestan ser practicantes o que acuden normalmente a un centro de culto pueden desarrollar un sentido de pertenencia a un grupo, de manera que aceptarán más fácilmente aquellos arreglos sociales que implican contribuir con el bien común; idea que sustenta una correlación positiva entre la condición de practicar una religión y el grado de moral tributaria (véase e.g., Torgler y Schaltegger, 2005; OCDE, 2013). Sin embargo, otros trabajos encuentran que dicha correlación es negativa (Castañeda-Rodríguez, 2015), pues no todas las religiones propician de igual manera la cohesión entre practicantes y cuando un ciudadano paga impuestos no necesariamente identificará quienes se beneficiarán del respectivo gasto.

No obstante lo anterior, sí tiende a existir cierto acuerdo en cuanto a la asociación positiva entre educación y moral tributaria (Azar, Gerstenblüth y Rossi, 2010; OCDE, 2013; Castañeda-Rodríguez, 2015), pese a que teóricamente la relación puede hacerse ambigua. Se argumenta que un individuo con un alto nivel educativo será consciente de la importancia de la provisión pública de determinados bienes y servicios, por lo que aceptaría más fácilmente su obligación de aportar a su financiamiento; empero, es factible que dicha persona también conozca las oportunidades que ofrece el sistema tributario para evadir, especialmente si tiene formación en áreas como la administración y el derecho.

Justicia percibida en la relación Estado-sociedad

Continuando con algunos parámetros políticos, la corrupción limita la provisión pública de bienes y servicios para beneficiar sólo a determinados agentes (e.g., políticos y burócratas), lo que favorece la evasión al reducir el costo psicológico en que incurre un evasor. Así lo corroboran, entre otros, Cummings et al. (2004) y Castañeda-Rodríguez (2015), lo que a su vez supone una menor presión tributaria en los estudios con enfoque macroeconómico (Bird, Martínez-Vázquez y Torgler, 2008).

La ideología política de un ciudadano, asimismo, se asocia con el grado de aceptación que le merece la obligación constitucional de pagar impuestos, en la medida que la primera capture su percepción sobre la necesidad de la intervención estatal. Si la izquierda política se asocia con un interés redistributivo y la derecha con el mantenimiento de ciertas garantías para que opere el libre mercado, entonces es de esperar que la moral tributaria de un individuo caiga en la medida que él se ubique más próximo a la segunda posición ideológica (Castañeda-Rodríguez, 2015).

También se debe recordar que el monto de impuestos que paga un agente no se relaciona, en principio, con el gasto público del que se beneficia, lo que genera una resistencia natural a los tributos. Así, el grado en que un ciudadano cumple con su obligación tributaria dependerá de cuán transparente y abierto considere que es el proceso a través del cual se definen las prioridades del Estado. Por lo tanto, las garantías a la participación política atribuibles a la democracia favorecen la moral tributaria (Torgler y Schaltegger, 2005; Azar, Gerstenblüth y Rossi, 2010; Bagus et al., 2011; OCDE, 2013; Castañeda-Rodríguez, 2015).

Por supuesto, de poco sirve que haya un proceso democrático que respalde la construcción del presupuesto público si su ejecución, de otro lado, es deficiente. Por esto, es razonable que la moral tributaria de un contribuyente también dependa de la evaluación que él haga de la actuación de los funcionarios y, en general, de la administración pública. La confianza en el gobierno contribuye a que el intercambio tributario se considere justo y con ello se promueva el cumplimiento tributario (Torgler y Schaltegger, 2005; Azar, Gerstenblüth y Rossi, 2010; OCDE, 2013).

Características del contribuyente

Hasta este punto se han planteado algunos factores que delimitan la precepción de un individuo sobre la necesidad de la intervención estatal y su efectividad. Sin embargo, hay aspectos particulares e individuales que también inciden en cuán importante es la provisión pública de bienes y servicios para un ciudadano.

Un individuo que no deba acudir a la provisión pública de bienes y servicios porque cuenta con los recursos suficientes para obtenerlos en condiciones de mercado, podría ser más averso a pagar impuestos (véanse e.g., Lago-Peñas y Lago-Peñas, 2008; Martínez-Vázquez y Torgler, 2009). No obstante, una asociación positiva entre la condición económica del contribuyente y su moral tributaria también es razonable teóricamente, pues para quienes cuentan con más recursos monetarios será más fácil pagar sus obligaciones fiscales, lo que justifica lo encontrado por la OCDE (2013).

Es importante indicar que un problema de las encuestas es que los encuestados pueden mentir respecto a su situación económica, pues no confían en el entrevistador o quieren aparentar algo que no son. Por ello, en este trabajo se usa la información provista por el encuestador sobre la calidad de la vivienda, amueblado y apariencia del entrevistado.

La literatura también enfatiza en que no sólo la situación económica del contribuyente incide en su moral tributaria, sino además el tipo de ingreso que percibe, pues el control tributario del Estado difiere según cada caso. Los asalariados normalmente son agentes de retención cuando sus ingresos superan ciertos límites (Torgler y Schaltegger, 2005; OCDE, 2013), lo que sumado a las oportunidades de evasión que presenta el entorno económico para los trabajadores por cuenta propia (Lago-Peñas y Lago-Peñas, 2008) sugiere que la moral tributaria ceteris paribus será mayor para los primeros.

Adicionalmente, se sugiere la necesidad de incluir características demográficas de los individuos, como su género, edad y estado civil (OCDE, 2013). Azar, Gerstenblüth y Rossi (2010) sostienen que las mujeres al ser más adversas al riesgo estarían menos dispuestas a evadir impuestos; sin embargo, los trabajos empíricos no son concluyentes, algunos corroboran dicha relación (Torgler y Schaltegger, 2005), mientras otros la ponen en entredicho (Castañeda-Rodríguez, 2015).

Además, se establece que las personas mayores son más sensibles a la sanción moral de ser descubiertas evadiendo, “pues ellas adquieren un mayor arraigo a su comunidad con el paso de los años […], y por lo tanto exhiben una fuerte dependencia a las reacciones de los demás” (Torgler y Schaltegger, 2005, p. 12, traducción libre). En lo que respecta a los trabajos cuantitativos, existe una notable coincidencia en este punto.

Respecto al estado civil, teóricamente se considera que las personas casadas crean una conexión más fuerte con sus vecinos en comparación con los solteros (Tittle, 1980), lo que insinúa que las primeras exhiben una mayor moral tributaria. Empero, los trabajos empíricos en la materia no son concluyentes; Torgler y Schaltegger (2005), por ejemplo, encuentran que los casados ceteris paribus exhiben una mayor moral tributaria que los solteros, mientras que otros estudios establecen que dicha relación no es significativa (Martínez-Vázquez y Torgler, 2009; OCDE, 2013; Castañeda-Rodríguez, 2015).

Productividad de los impuestos

Finalmente, y de acuerdo con Lago-Peñas y Lago-Peñas (2008), el monto o extensión de los impuestos puede desincentivar su pago, pues ello contribuye a generar fatiga impositiva y hace más rentable evadir, ideas que están en línea con la llamada curva de Laffer. Esto insinúa que al buscar aumentar la recaudación de un país se debe tener cuidado de no hacer muy onerosos los impuestos para quienes ya cumplen con sus obligaciones fiscales; en otros términos, se debe optar por hacer partícipes a todos los ciudadanos, según su capacidad de pago, en el sostenimiento del Estado.

Datos y ejercicio econométrico

Las dos secciones anteriores identificaron un conjunto de variables que debían incluirse como potenciales determinantes de la moral tributaria. Ahora se busca establecer si las respectivas asociaciones tratadas tienen sustento empírico, lo cual ha sido tratado por la literatura especializada a través de experimentos controlados (Finocchiaro y Rizzo, 2014) o encuestas (Doerrenberg y Peichl, 2013), cada alternativa con sus pros y contras.

Si bien los experimentos permiten incluir diversas elecciones y escenarios para considerar aspectos como la aversión al riesgo de los participantes, también adolecen de sesgos de selección en la medida que se concentran en determinados grupos de individuos (e.g., estudiantes). Por otro lado, las encuestas tradicionalmente incorporan un mayor número de observaciones a través de muestras más heterogéneas (e.g., individuos con diferentes oficios), aunque con el costo de una menor especificidad en las preguntas y la potencial falta de sinceridad por parte de algunos encuestados cuando se les indaga por aspectos críticos, caso de su ingreso o situación económica.

No obstante, se opta por emplear la encuesta realizada por Latinobarómetro en 2011, pues no sólo es de libre acceso, lo que reduce los costos de la investigación y permite replicar los resultados de este artículo, sino que además cubre una gran muestra de individuos (20 204) a lo largo de 18 países de la región (Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, República Dominicana, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Panamá, Paraguay, Perú, Uruguay y Venezuela).

De hecho, la mayor parte de las variables en cuestión se encuentra en el cuestionario de Latinobarómetro (2011), aunque en algunos casos fue necesario recodificar las respuestas de los encuestados para que se correspondieran de manera directa con el fénomeno que se quería capturar.5 De igual forma, se debieron incluir algunos indicadores de aspectos objetivos y fundamentales para esta investigación, caso de la inequidad horizontal y vertical del sistema tributario.

Para el primer caso se empleó el índice de Atkinson-Plotnick para el ISRP, el cual toma valores entre cero y uno al medir la inequidad horizontal como el área entre la curva de Lorenz de la distribución de ingresos tras la aplicación del impuesto y esta misma curva preordena según los ingresos antes de impuestos. Se dice que el tributo es equitativo horizontalmente cuando el respectivo índice es igual a cero, condición que se va perdiendo en la medida que su valor aumenta (CEPAL, 2014).

Asimismo, se optó por considerar un aspecto central de la equidad vertical, se trata de la progresividad, capturada a través del índice de Kakwani del ISRP que se encuentra entre -1 y 1. Éste se calcula como la diferencia entre el Gini de la curva de concentración del ISRP (cuasi-Gini) y el Gini del ingreso antes de impuestos, de modo que un incremento en su valor supone una mayor progresividad del respectivo tributo.

Aunque la capacidad de un impuesto para mejorar la distribución del ingreso también depende de su recaudo, lo que sugeriría considerar otro índice como el de Reynolds-Smolensky, ello no se hace porque no es razonable que la percepción de un individuo esté influenciada por aspectos que difícilmente conocerá, como el peso que tiene un tributo en particular en el financiamiento del Estado.

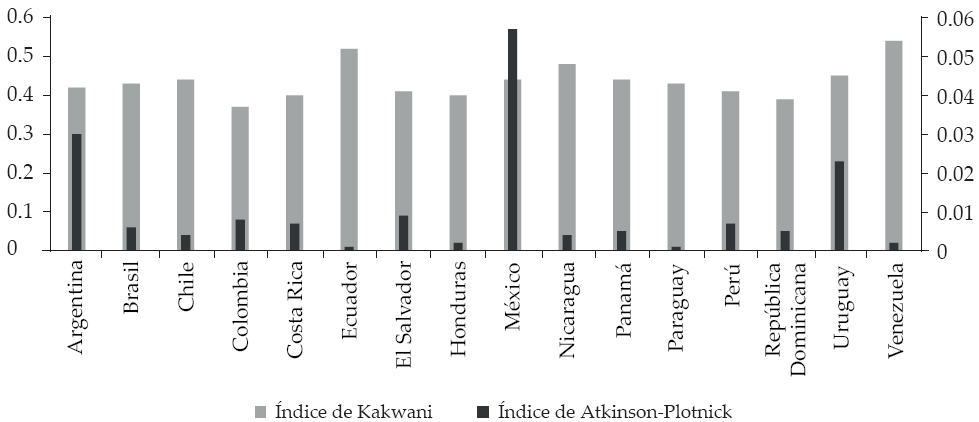

La Gráfica 1 presenta los índices de Atkinson-Plotnick y Kakwani relativos al ISRP, ambos medidos para 2011 y 16 países de América Latina. Se establece que Colombia y México son los países que exhiben menor progresividad y equidad horizontal respectivamente, mientras que Ecuador y Venezuela son los mejor evaluados en ambos aspectos. Aunque son numerosos los factores que inciden en la moral tributaria, es llamativo que sea precisamente México el país que presenta peores indicadores en la materia (una moral fiscal promedio de 7.02 en una escala de 0 a 9).

Fuente: elaboración propia con base en datos de CEPAL-IEF (2014). El índice de Kakwani se mide en la eje izquierdo del gráfico y el índice de Atkinson-Plotnick en el eje derecho.

Gráfica 1: Índices de Atkinson-Plotnick y Kakwani relativos al ISRP para América Latina (2011)

Aunque todos los países de la región tienen un isrp progresivo, como lo indica el signo positivo del índice de Kakwani, ello no implica un efecto redistributivo importante debido a la baja recaudación del mismo (CEPAL-IEF, 2014). Adicionalmente, todos los sistemas tributarios considerados tienden a modificar el ordenamiento de los individuos en relación con su ingreso; sin embargo, hay tres casos sobresalientes porque presentan los mayores grados de inequidad horizontal: México, Argentina y Uruguay.

Si bien hay varias medidas de progresividad de un impuesto, cada una sigue criterios particulares. Por ejemplo, los índices de Kakwani o el de Suits (1977, citado por Pascual y Sarabia, 2003) prestan atención a la curva de concentración de un tributo, mientras que otros, como el de Musgrave y Thin o el de Reynolds-Smolensky, se concentran en los cambios ocasionados en la distribución del ingreso. Sin embargo, se determinó trabajar con el índice de Kakwani por las siguientes razones: América Latina se caracteriza por una baja recaudación del ISRP (en promedio 1.9% del producto interno bruto, PIB, según datos de la OCDE), lo que limita su capacidad redistributiva y hace que indicadores como los dos últimos estén alrededor de cero; los individuos en general consideran si los miembros más ricos de su comunidad pagan mayores impuestos, aunque normalmente no son conscientes de la recaudación total correspondiente a cierta fuente impositiva, y la mayor disponibilidad de datos.

Asimismo, hay diversas alternativas para medir la inequidad horizontal, como el índice de Atkinson-Plotnick o el de King, ambos basados en la reordenación del ingreso tras la aplicación de un impuesto, u otros, como el de Camarero et al. (1993, citado por Perrote, 1997) y Aronson et al. (1994, citado por Perrote, 1997), que comparan el trato tributario que reciben distintos grupos de individuos similares. No obstante, se optó por el primero debido a la disponibilidad de datos, pues se cuenta con mediciones para 16 de los 18 países latinoamericanos considerados por Latinobarómetro (2011).

Además de los índices comentados previamente, también se consideró la extensión de la corrupción medida por Transparency International, pues esta última tiene en cuenta la percepción de diversos agentes, entre ellos los mismos ciudadanos. Según Castañeda-Rodríguez (2015), la percepción pública de este fenómeno, y no sólo la experiencia personal sobre el mismo, delimita el grado de cumplimiento tributario.6

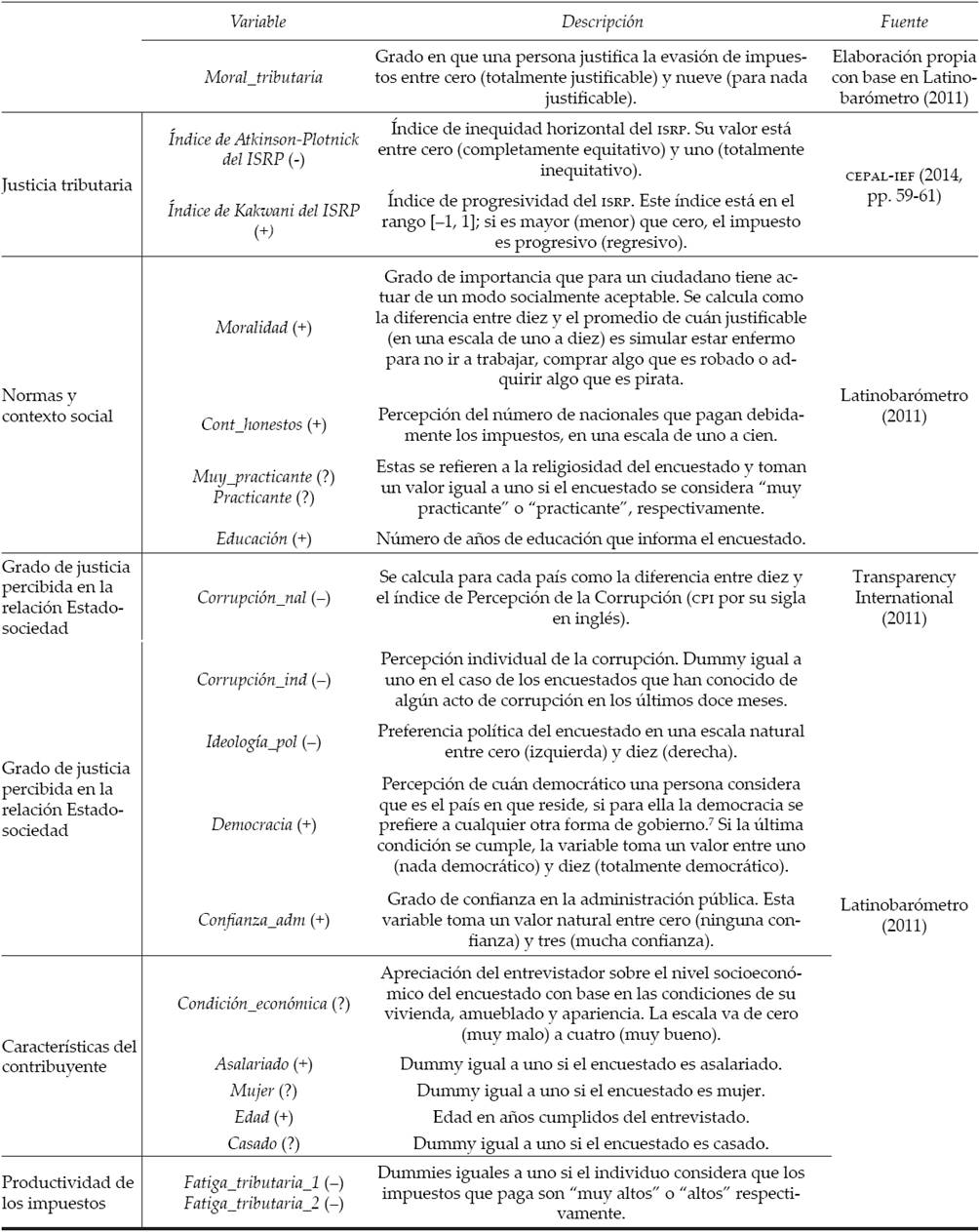

Es decir que este estudio considera no sólo las percepciones de los individuos y sus características personales, datos provistos por Latinobarómetro (2011), sino que también incluye algunos factores objetivos o que por lo menos son particulares a cada país. El Cuadro 1 resume las variables objeto del ejercicio econométrico que se propone en este artículo. Se presenta un indicador de moral tributaria y sus posibles determinantes, junto al signo esperado de cada asociación, una breve descripción de cada factor y las respectivas fuentes de información empleadas.

Fuente: elaboración propia con base en la revisión bibliográfica.

Cuadro 1: La moral tributaria y sus determinantes

Con relación al ejercicio econométrico que sigue, se debe considerar que Moral_tributaria es una variable discreta que toma valores entre cero y nueve, por lo que se parte de un modelo Probit ordenado7 que incorpora todos los factores expuestos en el Cuadro 1, a excepción del índice de Kakwani.8 En un segundo modelo se incluye ese índice para establecer si a los individuos también les importa que los impuestos sean progresivos cuando se trata de sentar una posición respecto al cumplimiento tributario. Por último, y considerando que la progresividad del sistema tributario podría ser una característica no deseable para la población más rica (Doerrenberg y Peichl, 2013), se incorpora una variable de interacción entre el índice de Kakwani y Condición_económica, cuyo coeficiente se presume negativo si la relación entre progresividad y moral tributaria es decreciente respecto al nivel de ingreso.

No obstante lo anterior, una preocupación recurrente en este tipo de ejercicios es la multicolinealidad, problema que se asocia con la incorporación de variables fuertemente correlacionadas entre sí. Por lo tanto, se acude también a estimaciones Tobit, del mismo modo como lo hace Castañeda-Rodríguez (2015), pues éstas son consistentes bajo correlación serial (Amemiya, 1984, 1994). Así, se replican los tres modelos mencionados en el párrafo anterior, pero cambiando el método de estimación.

Además, se acude a una tercera alternativa de estimación que implica convertir Moral_tributaria en una variable dicotómica y emplear una regresión Probit. En este caso, la variable endógena es una dummy igual a uno si Moral_tributaria alcanza su máximo valor, lo cual se da cuando un contribuyente considere que para nada es justificable evadir, y cero en otro caso. Del mismo modo que con las otras dos técnicas de estimación, se emplean tres modelos que difieren sólo en la incorporación del índice de Kakwani y de su interacción con Condición_económica.

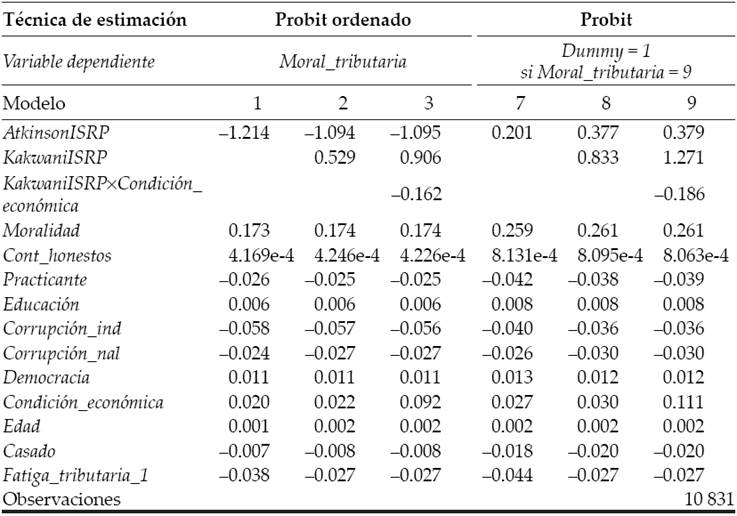

Los coeficientes estimados a través de los modelos Tobit representan directamente el efecto marginal que tiene cada una de las variables explicativas en el valor medio de Moral_tributaria. No obstante, en el caso de los modelos probabilísticos (Oprobit y Probit) las respectivas estimaciones no siguen una forma lineal y, por tanto, se pueden analizar sus signos y significancia (véase el Cuadro 2), pero no su magnitud. Para esto último se deben calcular los efectos marginales que se presentan en el Cuadro 3.

Nota: * Significativo al 10%; ** Significativo al 5%; *** Significativo al 1%. Aunque Latinobarómetro (2011) comprende 18 países, la disponibilidad de los índices de Atkinson-Plotnick y Kakwani permitió trabajar sólo con 16 (se excluyeron Bolivia y Guatemala). No se presentan, a excepción de la interacción entre el índice de Kakwani y la condición económica, las demás variables que no fueron significativas bajo ninguna especificación (i.e., Muy_practicante, Ideología_pol, Confianza_adm, Asalariado, Mujer y Fatiga_tributaria_2.

Fuente: elaboración propia.

Cuadro 2: La moral tributaria y sus potenciales determinantes

Nota: para los modelos Probit ordenados se tomó como referente para el cálculo de los respectivos efectos marginales la probabilidad de que Moral_tributaria fuera igual a 9.

Fuente: elaboración propia

Cuadro 3: Efectos marginales de los modelos 1.2.3.7.8 y 9 del Cuadro 2

Es importante mencionar que las estimaciones del Cuadro 2 no incluyen dummies asociadas a cada país, pues de otro modo no se podrían identificar claramente los efectos de algunas variables contextuales, caso de los indicadores de equidad tributaria y de percepción nacional de la corrupción, por ejemplo. Además, la posible incorporación de tales efectos fijos generaría problemas de correlación con las variables contextuales ya mencionadas, lo que condicionaría la interpretación de los coeficientes.

La ecuación [1] muestra la especificación estructural más completa de los modelos que se presentan en el Cuadro 2, es decir aquella que incorpora, además de las variables de control, los índices de Atkinson-Plotnick, de Kakwani y la interacción entre este último y la condición económica del encuestado. Se debe aclarar que pese a la representación estructural se trata de modelos probabilísticos, de modo que las relaciones no son lineales y

En los subíndices aparecen dos símbolos, i y c, donde el primero diferencia a cada encuestado y el segundo distingue entre atributos particulares a cada país, caso de los indicadores de inequidad tributaria o la percepción nacional de la corrupción. Además, c 1-9 se asocia con cada uno de los nueve interceptos relacionados con la escala de medición de la variable ordenada.

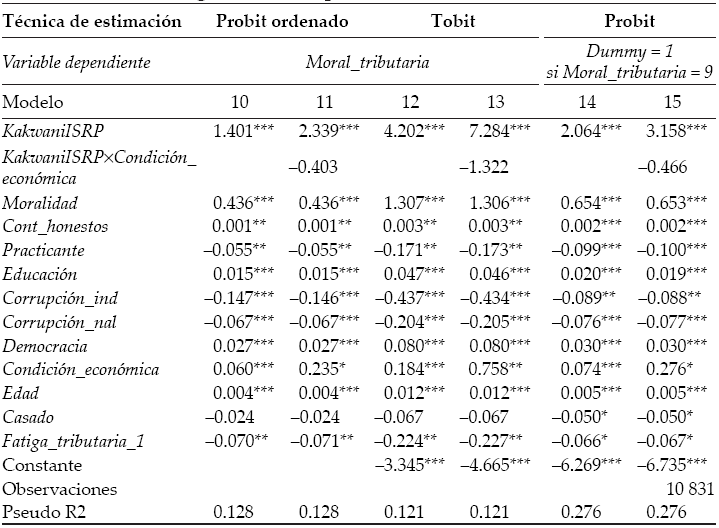

Antes de pasar a discutir los resultados expuestos en los Cuadros 2 y 3, conviene mostrar algunas regresiones complementarias en que se incluye para cada técnica de estimación dos modelos. El primero de ellos contiene el índice de Kakwani y demás variables de control, sin considerar el índice de Atkinson-Plotnick; el segundo sólo difiere del anterior en que incorpora además la interacción entre el índice de Kakwani y la condición económica del individuo. Esto se hace con el fin de corroborar que el orden en que se captura la inequidad tributaria, ya sea horizontal o vertical, no incide en los resultados generales de este trabajo.

Discusión de los resultados

En esta sección inicialmente se tratarán las asociaciones entre moral tributaria y tanto equidad horizontal como progresividad del ISRP, lo cual constituye el principal objetivo de esta investigación. Posteriormente, y en relación con las variables de control, se comentarán especialmente aquellos casos en los cuales la literatura no exhibe consenso o cuyos resultados difieren de lo expuesto en el Cuadro 1.

En primer lugar, los modelos 1 y 4 del Cuadro 2, que sólo consideran la inequidad horizontal a través del índice de Atkinson-Plotnick, sugieren que los sistemas tributarios en que los individuos con igual capacidad de pago son tratados de manera diferente favorecen menores grados de moral tributaria en la población. Si bien el modelo 7 del Cuadro 2, por otra parte, presenta un coeficiente positivo, éste no es significativo.

Adicionalmente, cuando se incorpora el grado de progresividad del sistema tributario empleando el índice de Kakwani del ISRP (modelos 2, 5 y 8 del Cuadro 2), los resultados expresan que la moral tributaria y la progresividad se correlacionan positivamente. Si se considera que las medidas de equidad horizontal y vertical empleadas en este estudio son independientes de la respuesta de los encuestados por Latinobarómetro (2011), es razonable que sea el modo como se cobran los impuestos un determinante de la percepción de los contribuyentes sobre su obligación de pagarlos. Así, un sistema tributario que no intente mejorar la distribución del ingreso disuadirá a los ciudadanos de contribuir con el financiamiento del Estado, lo que implica una potencial pérdida de eficiencia en la recaudación.

Cabe resaltar que estos resultados en su conjunto difieren de los obtenidos por Finocchiaro y Rizzo (2014), quienes establecen que la inequidad horizontal no incide en la moral tributaria. Empero, hay que recordar que estos autores acuden a un ejercicio de economía experimental en que la diferencia entre tarifas tributarias en el tratamiento de inequidad horizontal es del 12%, mientras que en el de inequidad vertical es del 23%. Por otro lado, la asociación entre moral tributaria y progresividad si coincide con los dos trabajos precedentes en la materia (Doerrenberg y Peichl, 2013; Finocchiaro y Rizzo, 2014).

Si se analizan los modelos 3, 6 y 9 del Cuadro 2 (o incluso los modelos 11, 13 y 15 del Cuadro 4), y en particular la interacción entre el índice de Kakwani y la condición económica del encuestado, los signos son los esperados y están en línea con lo expuesto por Doerrenberg y Peichl (2013), aunque no son significativos. Sin embargo, esta falta de significancia estadística es coherente con lo identificado en este documento respecto a la situación económica o capacidad de pago del ciudadano, tema tratado más adelante, lo que sugiere que incluso para los más ricos es importante que el sistema tributario incorpore algún mecanismo de redistribución.

Nota: * Significativo al 10%; ** Significativo al 5%; *** Significativo al 1%. Aplican las mismas notas del Cuadro 2

Fuente: elaboración propia.

Cuadro 4: Regresiones complementarias al Cuadro 2

Además, se debe tener en cuenta que el conflicto distributivo entre ricos y pobres en relación con las tasas impositivas del ISRP puede moderarse cuando las oportunidades de elusión fiscal no están limitadas a un grupo particular (Roine, 2006). Este último caso puede darse bajo un sistema tributario complejo, el cual hace difícil establecer con claridad quienes son los legítimos beneficiarios de un tratamiento tributario diferencial, problema que suele presentarse en muchos países de Latinoamérica (Beverinotti, Lora y Villela, 2012).

Al revisar la magnitud de las asociaciones a través de los respectivos efectos marginales (véase el Cuadro 3) se establece que los tres factores fundamentales para estudiar la dinámica de la moral tributaria son la inequidad horizontal y la progresividad del ISRP, seguidos de la importancia que tiene para el ciudadano actuar de un modo socialmente aceptable (moralidad). En este orden de ideas, las medidas fomentadas por organismos como el Fondo Monetario Internacional (FMI) y el Banco Interamericano de Desarrollo (BID), que se concentran en simplificar los sistemas tributarios a costa de su progresividad (Castañeda-Rodríguez, 2013), pueden asimismo afectar la predisposición de los contribuyentes a cumplir con sus obligaciones fiscales.

Respecto a las variables de control y, particularmente, aquellas que son significativas estadísticamente se encuentra una asociación negativa entre la condición de practicar alguna religión y la moral tributaria, lo cual resulta contraintuitivo. Usualmente se argumenta que pertenecer a una comunidad religiosa fortalece los lazos sociales, aunque no todas las religiones promueven los mismos grados de solidaridad entre sus miembros. No obstante, podría ocurrir que en la medida que se den prácticas censurables al interior de una comunidad religiosa (e.g., pederastia o escándalos de corrupción), como ha ocurrido por ejemplo en la iglesia católica, sea más probable que los respectivos practicantes opten por transgredir algunas normas sociales, como lo es pagar impuestos. Aunque esta hipótesis demandaría de un análisis que supera los alcances de este trabajo, si permitiría explicar los hallazgos expuestos en los Cuadros 2 y 4, o incluso lo encontrado en otras investigaciones (véase e.g., Castañeda-Rodríguez, 2015).

Por otro lado, y aunque los estudios no siempre coinciden en lo que se refiere a la asociación entre situación económica y moral fiscal, se provee evidencia sobre una relación positiva, lo que coincide con lo encontrado por Castañeda-Rodríguez (2015) y la OCDE (2013), por ejemplo. Esto sugiere que un individuo más allá de establecer una posición sobre la evasión fiscal con base en la utilidad marginal que le podría reportar pagar impuestos, considera también la facilidad material que tiene para hacerlo; una buena condición económica del contribuyente reduciría la probabilidad de que el impuesto limite su capacidad de consumo e implique desatender necesidades básicas. Cabe indicar que este hallazgo no cambia aun si se emplea la percepción del encuestado sobre su situación económica (las respectivas estimaciones no se muestran por cuestión de espacio).

Adicionalmente, y pese a que se suele argumentar que los casados tienen redes sociales más extensas (Tittle, 1980), lo que favorecería el desarrollo de un mayor grado de simpatía, nuestros resultados muestran que ello no ocurre, del mismo modo como lo hace la OCDE (2013). Empero, es posible que este hallazgo esté capturando la percepción que tienen los casados de que soportan una mayor carga tributaria cuando declaran como sociedad conyugal, pues es más probable que así superen el límite exento del ISRP (veáse Torgler y Schaltegger, 2005).

En relación con la percepción pública de la corrupción, que se adiciona a la experiencia o conocimiento que tiene un individuo del fenómeno, nuestros hallazgos coinciden con los de Castañeda-Rodríguez (2015). En efecto, que la corrupción pública sea un problema frecuente hace más probable que la evasión de impuestos sea moralmente aceptable, pues bajo dicho escenario el contribuyente esperará que parte de lo que pague termine en las arcas de un particular. Sin embargo, cabe indicacar que Corrupción_ind en magnitud es mayor a Corrupción_nal (véase el Cuadro 3), aunque ambos coeficientes tienen el mismo signo y, por tanto, se refuerzan. En cuanto a los demás factores de control, los Cuadros 2 y 4 validan otros estudios y los signos de los respectivos coeficientes están en línea con lo esperado (véase el Cuadro 1).

Conclusiones

Usualmente, tras una crisis económica, como la ocurrida en 2008, los gobiernos emprenden importantes reformas económicas y fiscales que buscan el aumento de impuestos como el IVA y la promoción de la inversión, a través de beneficios en el campo de los impuestos sobre la renta, por ejemplo, para con ello hacer frente a las nuevas demandas sociales, recuperar los ingresos públicos y favorecer la reactivación económica. Sin embargo, este tipo de reformas suponen beneficios sólo para un pequeño grupo de contribuyentes, mientras que los individuos de ingresos bajos y medios tradicionalmente salen perjudicados al percibir una mayor carga tributaria, lo que al asociarse con un detrimento en relación con el principio de equidad tributaria favorece una menor moral tributaria de la ciudadanía. Por lo tanto, las proyecciones de recaudación de este tipo de reformas podrían estar sobreestimadas, al no considerar mayores tasas de evasión como respuesta de los contribuyentes.

No obstante, el principio de equidad tiene dos vertientes, pues no sólo importa que los contribuyentes con la misma capacidad de pago sean objeto de una carga tributaria equivalente (equidad horizontal), sino también que aquellos en una mejor condición económica contribuyan proporcionalmente con más recursos para financiar la provisión pública de bienes y servicios (equidad vertical). Al respecto, los resultados econométricos de este trabajo indican que son precisamente estas dos dimensiones, capturadas objetivamente (i.e., independiente de las percepciones de cada encuestado) a través del índice de Atkinson-Plotnick y de Kakwani, los factores que mayor incidencia relativa tienen en la moral tributaria de los ciudadanos latinoamericanos.

Ahora, si se busca establecer a qué tipo de equidad (o inequidad) es más sensible un contribuyente cuando toma la decisión de pagar impuestos, la respuesta queda supeditada a si la moral tributaria se entiende como una condición que exhibe diferentes grados o si, por otra parte, se analiza bajo el antagonismo entre dos situaciones extremas (i.e., un individuo es moral o amoral fiscalmente, sin que medie ninguna otra alternativa). En particular, nuestros hallazgos en este punto dependen de si tomamos los modelos Probit o Probit ordenados (véase el Cuadro 3). Empero, y en línea con la complejidad del fenómeno, si se consideran diferentes matices de moralidad tributaria y no sólo el contraste entre casos extremos, esta investigación sugiere que la equidad horizontal del sistema impositivo es especialmente ponderada por los individuos a la hora de tomar una posición en relación con la evasión fiscal.

Consecuentemente, la falta de un tratamiento equitativo hacia los contribuyentes por parte del Estado, a razón de las afectaciones de las respectivas bases gravables por la existencia de exenciones especiales, por ejemplo, o la aplicación de tarifas diferenciales que no responden a las capacidades económicas de los agentes, sino a las fuentes de sus ingresos (caso del trato diferente que se da a las rentas del capital y del trabajo), además de implicar una pérdida de recaudación (gasto tributario) contribuye a una menor moral tributaria de los ciudadanos y facilita que tomen la decisión de evadir.

Todo esto hace necesario que los proyectos de reforma tributaria no sólo consideren su potencial de generar una mayor recaudación gracias a la participación de los contribuyentes ya cautivos (i.e., quienes tradicionalmente cumplen), sino también el desincentivo para pagar impuestos que puede generarse si hacen más inequitativo, tanto horizontal como verticalmente, al sistema tributario. Por lo tanto, los cambios estructurales en la materia, entendidos como aquellos que en lugar de aumentar tasas se concentran en revisar la pertinencia de diversos tratamientos tributarios diferenciales (e.g., exenciones, descuentos y deducciones especiales), constituyen una alternativa que merece ser tenida en cuenta para resolver los problemas de la baja recaudación y bajo cumplimiento que padecen diversos países latinoamericanos.

nueva página del texto (beta)

nueva página del texto (beta)