Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Similares em

SciELO

Similares em

SciELO

Compartilhar

Investigación económica

versão impressa ISSN 0185-1667

Inv. Econ vol.72 no.284 Ciudad de México Abr./Jun. 2013

Modelado de las decisiones de política monetaria en un marco discreto: el caso de México, 2004-2012

Isela Elizabeth Téllez-León* y Francisco Venegas-Martínez**

* Escuela Superior de Economía del Instituto Politécnico Nacional, México, <tellezelizabeth_2015@yahoo.com>

** Escuela Superior de Economía del Instituto Politécnico Nacional, México, <fvenegas1111@yahoo.com.mx>

Manuscrito recibido en noviembre de 2011;

aceptado en agosto de 2012.

Resumen

Se pretende explicar cómo la política monetaria del Banco de México (Banxico) reacciona ante la información proveniente tanto de variables macroeconómicas relevantes como de rendimientos de los Certificados de la Tesorería (Cetes) y variables de financiamiento por la banca comercial, en pro de la estabilidad de precios. Para ello, se desarrolla un modelo probit multinomial ordenado, el cual calcula las probabilidades de tres posibles movimientos en la tasa de interés objetivo [que la tasa de interés se incremente 25 puntos base [pb] o más, se mantenga o que disminuya 25 pb o más]; los saltos se calculan mediante rezagos de la variable dependiente. Por último, se realiza una simulación de las variables dependientes por medio de gráficas de probabilidad para México en 2004-2012.

Palabras clave: política monetaria, comportamiento del banco central, modelo probit multinomial ordenado.

Clasificación JEL: E52, E58, C18.

INTRODUCCIÓN

En esta investigación se identifican las principales variables macroeconómicas y financieras que determinan la probabilidad de que se presenten movimientos en la tasa de interés objetivo del Banco de México (Banxico). Lo anterior es relevante para los agentes económicos (empresas, familias y gobierno), porque al saber cómo reacciona la política monetaria ante nueva información todos los agentes tendrán mayores elementos para sus decisiones de producción, consumo, ahorro y gasto.

Asimismo, por medio del modelo probit multinomial ordenado se busca evidencia empírica para conocer cómo reacciona la política monetaria, lo cual es una innovación de la forma de especificar un modelo partiendo de la regla de política monetaria (algunos trabajos relacionados con las reglas de política monetaria son los de McCallum, 1988; Taylor, 1993; Judd y Rudebusch, 1998; Dueker, 1999; Orphanides, 2007; Orphanides y Williams, 2002; Woodford, 2003; Hu y Phillips, 2004, entre otros).

A raíz de la especificación de la regla de política monetaria en Taylor (1993), presentada para Estados Unidos (EE.UU.), un amplio número de investigaciones teóricas y empíricas sobre reglas de política monetaria han reemplazado la brecha de producto por la brecha de desempleo (la desviación de la tasa de desempleo de su tasa natural). No obstante, se tiene evidencia de algunos problemas de estimación en las brechas de producto, desempleo e inflación, porque consideran información desconocida. Tomando en cuenta lo anterior, se propone una versión del modelo probit, y en lugar de trabajar sobre los niveles se toman las diferencias (véase Orphanides y Williams, 2002), lo cual proporciona una ventaja de especificación porque no se tiene la medición errónea de cantidades derivada del uso de brechas (medición errónea en el sentido de incorporar incertidumbre respecto al verdadero valor del producto potencial o tasas de desempleo natural).

Así, considerando las limitaciones de la información ex post, las variables que se emplean en este estudio superan plenamente las limitaciones de la estimación en las brechas de producto, desempleo e inflación porque dichas variables no contienen componentes estocásticos, son observadas, es decir eliminan la incertidumbre asociada al cálculo de brechas (lo anterior está teóricamente probado en Orphanides y Williams, 2002).

Asimismo, Staiger, Stock y Watson (1997) han mostrado que las estimaciones de la tasa natural de desempleo cambian con el tiempo y por lo tanto son muy imprecisas; asimismo, Orphanides y van Norden (2002) muestran que las estimaciones del producto potencial son también inexactas, y Laubach y Williams (2003) estudian que las estimaciones de la tasa natural de interés contiene imprecisiones porque la misma no es observable (es la tasa de interés real más un ajuste por la inflación de largo plazo). Desde la perspectiva de los diseñadores de política es fundamental contar con una buena aproximación de las medidas potenciales,1 porque de lo contrario darían recomendaciones de política que podrían afectar los esfuerzos de estabilidad de un banco central, como argumentan McCallum (1988), Orphanides y Williams (2002; 2007).

La estrategia para tratar el tema de la medición errónea que se ha propuesto en la literatura consiste en adoptar las "reglas en diferencias" como directrices de política monetaria (por ejemplo, véanse Orphanides y William, 2002; 2007). Dichas reglas implican que la tasa nominal de los fondos federales se plantea en respuesta a la inflación y a los cambios en la actividad económica en lugar de los niveles de las series. Tales reglas son inmunes a los errores de medición de la tasa natural y son robustas al asegurar que no hay error de conocimiento por la incertidumbre con respecto a las tasas naturales.

Los resultados obtenidos en las estimaciones del modelo probit multinomial ordenado clásico indican que en promedio la probabilidad de mantener la tasa objetivo durante el periodo de muestra fue de 83.3%. En este sentido, los resultados encontrados de que el mayor peso de los cambios en la tasa objetivo se deben a los rezagos de la inflación, a las expectativas de ésta y a los cambios en las variables financieras, están en sintonía con la evidencia empírica de una eficiente conducción de la política monetaria en pro de la estabilidad de precios.

La presente investigación está organizada como sigue: en primer término se lleva a cabo una breve revisión de la literatura sobre el tema que nos ocupa. A continuación se presenta la metodología y se lleva a cabo una discusión sobre el modelado de la probabilidad de que se presenten movimientos en la tasa objetivo del Banco de México (Banxico); en el apartado siguiente se describen brevemente los instrumentos y procedimientos operativos de la política monetaria del Banxico; posteriormente, se presenta el modelo probit multinomial ordenado para el estudio de la política monetaria a partir de la tasa de interés de corto plazo. Más adelante se realiza un análisis empírico de los modelos probit multinomial ordenado aplicados a la política monetaria de México. Por último se incluyen nuestras conclusiones y un apéndice.

REVISIÓN DE LA LITERATURA

En la literatura que estudia la dinámica de los modelos de elección discreta se encuentran tres diferentes formas de caracterizarlos: una corresponde a la variable latente sólo en función de variables exógenas estacionarias en cada periodo; la segunda considera a la variable latente como función de las variables exógenas estacionarias y los rezagos de las mismas y la tercera especificación contiene una variable latente que es función de variables exógenas estacionarias y rezagos de la variable de elección.

La primera especificación ha sido ampliamente usada en el estudio discreto no ordenado, por ejemplo en los modelos secuenciales de decisión de Keane (1994); en los modelos para estudiar la probabilidad de que un país se declare en moratoria por Hajivassiliou y MacFadden (1994), y en la elección de un lugar de residencia en Hajivassiliou, McFadden y Ruud (1996), entre otros.

La segunda la ha empleado Dueker (1999) para analizar la inercia de la política monetaria en un entorno de series de tiempo. En el trabajo de este autor destacan tres aspectos: primero, la especificación de su modelo muestra la variable latente en función de variables independientes y sus valores rezagados; segundo, en su especificación la estacionariedad estricta no es un problema, dado que la variable elegida es una función de la variable latente y los rezagos son estacionarios, y tercero, su especificación del modelo no es inmune a los problemas derivados de la medición errónea de las series de producto potencial y de las tasas naturales.

La tercera se encuentra en Deepankar y de Jong (2007), quienes señalan que este tipo de especificación no se había explorado empíricamente.2 Ellos estiman un modelo probit multinomial ordenado a partir de la especificación de una regla de política monetaria para EE.UU. Los datos de su estudio tienen una frecuencia mensual de 1990-2006. Siguiendo la anterior propuesta, en esta investigación se estima un modelo probit multinomial ordenado derivado de la regla de política monetaria para México que considera movimientos en t –1 de la tasa de interés (como saltos) por su importancia en la decisión del próximo movimiento de la tasa objetivo.

Los primeros trabajos que estiman un modelo a partir de la regla de política monetaria (Taylor, 1993) con cambios en la tasa objetivo de los fondos federales la consideran variable aleatoria continua, como en Judd y Rudebusch (1998). Posteriormente, Dueker (1999) intenta extender el análisis empírico de las anteriores reglas de política monetaria al conocimiento explícito de la naturaleza discreta de los cambios en la tasa de fondos federales, ya que en la práctica el Federal Open Market Committee (FOMC) de EE.UU. cambia la tasa objetivo sólo en cantidades discretas (en múltiplos exactos de 25 puntos base [pb] desde enero de 1990) y no continuamente.

Un estudio que ha analizado el comportamiento del Banco Central estadounidense considerando la información de la anterior reunión del FOMC es el de Duport, Mirzoev y Conley (2004). Estos autores estudian si la Reserva Federal (Fed) hace lo que dice que espera realizar, por medio del análisis del comportamiento del FOMC considerando el posible sesgo de dirección de la política monetaria en la próxima reunión. Los autores incluyen medidas de la actividad económica (producto y desempleo) y de la inflación, las cuales, sin embargo, no son consistentes en su muestra. En este sentido, a continuación se muestra la metodología y el modelo para calcular la probabilidad de que la tasa objetivo del Banxico reaccione ante información de variables macroeconómicas y financieras.

Un trabajo relacionado con el tema para el caso de México se encuentra es el de Cuevas (2003), quien estima un modelo probit binario que identifica los determinantes de las decisiones de incrementar la restricción monetaria por medio del corto. En su investigación el autor observa que de mayo de 1996 a marzo de 2003 era más probable que la política restrictiva ocurriera cuando se incrementaba la brecha de inflación y las presiones de la demanda.

METODOLOGÍA Y MODELADO

Para examinar la probabilidad de que la tasa de interés de corto plazo se mueva en tres intervalos, ante la información de algunas variables macroeconómicas y financieras en México, se estima un modelo probit multinomial a partir de una regla de política monetaria con saltos, dada la evidencia que se observó con respecto del tipo de la información que se utiliza para estimar los movimientos de la tasa objetivo del Banxico.

Por lo anterior, una de las contribuciones de la presente investigación es proponer un modelo probit multinomial ordenado que estime la probabilidad de que la tasa objetivo disminuya en 25 pb o más, se mantenga en su nivel y que se incremente en 25 pb o más; dicho modelo también incorpora algunos rendimientos de los Certificados de la Tesorería (Cetes) en la estimación y variables de financiamiento por la banca comercial.

Hay estudios previos sobre el tema que estiman movimientos de la tasa de interés, pero en su mayoría consideran a la variable latente (definida en esta investigación como los cambios en la tasa objetivo óptima) sólo en función de algunas variables exógenas (como la capacidad instalada y el índice de precios) o como función de dichas variables independientes y los rezagos de las mismas.

Para formar la base de datos que se empleará en la estimación del modelo probit multinominal se revisaron los siguientes documentos de política monetaria del Banco de México: los programas de política monetaria de 2000-2012; los informes de política monetaria de 2000-2012; el comunicado sobre la conducción de la política monetaria del Banxico por medio del Régimen de Saldos Acumulados y el de Saldos Diarios; el Boletín sobre Instrumentación de la Política Monetaria a través de un Objetivo Operacional de Tasa de Interés, y los informes sobre la inflación de julio-septiembre de 2007 y abril-junio de 2011. La referida revisión se describe brevemente más adelante.

Considerando lo anterior, se construyó una base de datos mensuales que contiene variables macroeconómicas de México y EE.UU.; entre las principales se encuentran: el Indicador Global de la Actividad Económica (IGAE) por sectores, el Índice Nacional de Precios al consumidor (INPC) por componentes, la tasa de desocupación nacional, la producción industrial por sectores (tanto de México como de EE.UU.), el tipo de cambio, las variables de financiamiento de la banca comercial en México, el Índice de Precios al Consumidor de Estados Unidos, la tasa de desempleo y los permisos de construcción de ese país, los rendimientos de los Cetes a 1, 28, 91, 182 y 364 días, los rendimientos de los depósitos en Eurodólares a 1 y 6 meses de la Reserva Federal y la tasa de interés de ésta. Los datos se obtuvieron del Sistema de Información Económica del Banco de México con periodicidad mensual de abril de 2004 a junio de 2012, con excepción de las series de rendimientos obtenidas de Valuación Operativa y Referencias de Mercado S.A. de C.V. (VALMER), la tasa de desocupación obtenida de la Encuesta Nacional de Ocupación y Empleo (ENOE) del Instituto Nacional de Estadística y Geografía (INEGI) y las variables de EE.UU. obtenidas de la Reserva Federal, del Departamento de Trabajo y del Departamento de Comercio.

El modelo probit multinomial ordenado, configurado a partir de una regla de política monetaria en diferencias, para México considera tres resultados: que la tasa disminuya en 25 pb o más, se mantenga en su nivel y que se incremente en 25 pb o más tomando la variable dependiente el valor de 0, 1, y 2, respectivamente. Las variables exógenas que se incluyen, tanto en el tiempo t como en t –1, son las tasas de crecimiento de IGAE por sectores, INPC subyacente por componentes, desocupación nacional, y rezagos de la variable dependiente (para simular saltos pasados de la tasa de interés de corto plazo), que claramente influyen en el movimiento de la tasa objetivo del Banxico en el tiempo t, entre otras variables.

La estimación de los parámetros de los modelos probit se obtiene empleando el método de máxima verosimilitud, véase Greene (2008). Las condiciones de primer orden para la función de verosimilitud obtenida son no lineales, por lo que se requiere de métodos numéricos (en esta investigación se empleó el de Quadratic Hill Climbing) para hallar el valor de los estimadores que maximizan la función de verosimilitud.

INSTRUMENTOS Y PROCEDIMIENTOS OPERATIVOS DE POLÍTICA MONETARIA

La conducción de la política monetaria considera relevante que los movimientos en la tasa de interés de corto plazo se transmitan a las de mayor término porque estas últimas son las que principalmente influyen en las decisiones de producción, consumo y ahorro de las empresas y las unidades familiares. Por ello el Banxico ha mejorado la regulación del mercado de bonos gubernamentales.3

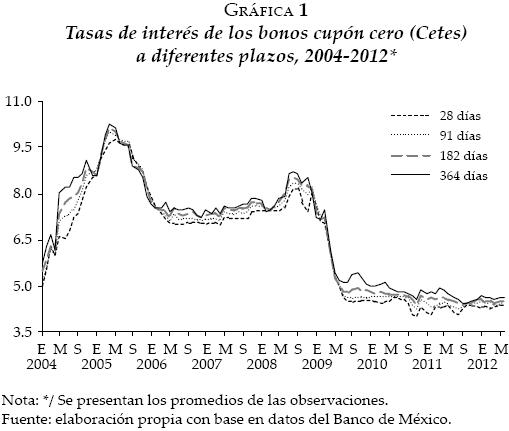

La gráfica 1 contiene valiosa información sobre la economía en el sentido de que cuando ésta está creciendo moderadamente en el marco de una inflación controlada y sus expectativas se encuentran en niveles bajos se espera que la tasa de interés de corto plazo esté en niveles congruentemente bajos y la de largo plazo presente niveles comparativamente altos.

Con base en el análisis anterior y en el capítulo técnico del Informe sobre la inflación de abril a junio de 2011, se sostiene que las expectativas de inflación están ancladas y que los cambios de postura de política monetaria a lo largo del ciclo económico se reflejan en la pendiente de la estructura temporal de las tasas de interés; se observa que el Banxico ha mostrado un compromiso por mantener la estabilidad de precios y macroeconómica.

A continuación se presentan brevemente los instrumentos y procedimientos operativos del Banxico para alcanzar su objetivo prioritario.

En un inicio, el Régimen de Saldos Acumulados (vigente del 13-09-1995 al 0904-2003) y el Régimen de Saldos Diarios (vigente del 10-04-2003 al 20-01-2008) fueron una política monetaria de señales del banco central; recibió este nombre porque el saldo objetivo de las cuentas corrientes de la banca era empleado por el Banxico como un indicador de sus intenciones de política monetaria.

En esencia, el mecanismo consistía en que las tasas a las que se remuneraban los excedentes en las cuentas corrientes o se cobraban los sobregiros debían ser de cero y de dos veces la tasa objetivo para el fondeo bancario a plazo de un día, respectivamente. En específico, la forma de operar de un corto o un objetivo de saldos negativo señalaría la intención del banco central de proporcionar a la banca los recursos demandados, pero si los bancos tenían sobregiros el mecanismo de cobro inducía un hecho: el banco central no proporcionaría la totalidad de los recursos a tasas de mercado, lo cual provocaba un alza en las tasas de interés, ya que para evitar el pago de la tasa del sobregiro, las instituciones tratarían de obtener esos recursos en el mercado de dinero, aun cuando ello les implicara cubrir intereses más altos. Lo anterior significaría un retiro de liquidez del sistema. Un largo (o expansión) tiene una forma de operar inversa, lo que se traduce en un efecto de mayor liquidez.

El 10 de abril de 2003 el Banxico sustituyó el régimen de saldos acumulados4 por el de saldos diarios. Por ello, el 9 de abril de 2003 el objetivo de saldos acumulados para el periodo de 28 días (corto) correspondía a 700 millones de pesos entre 28 días a partir de esta fecha, lo cual daría un monto de 25 millones de pesos diarios. Con el anuncio de49 cortos durante el régimen de saldos diarios, este monto permaneció inalterado hasta el 20 de febrero de 2004, pero después se incrementó en cuatro millones de pesos, con aumentos graduales hasta el 23 de marzo de 2005, cuando el objetivo de saldos diarios quedó en 79 millones de pesos.

Los boletines del Banxico comenzaron a señalar preocupación por la dirección de la tasa de interés de corto plazo;5 en el publicado el 23 de abril de 2004 se menciona que "no sería deseable que se relajaran las condiciones internas"; en el siguiente boletín (del 27 abril de 2004) se señalaba: "se ha observado una marcada reducción de la tasa de fondeo de corto plazo [...]. En vista de ello, el Banco de México ha decidido incrementar el corto, a partir de hoy, a 37 millones de pesos". Fue a partir del 26 de agosto de 2005 cuando en los comunicados se empezó a señalar explícitamente el nivel de las tasas de interés que el Banxico consideraba congruente con el nivel de corto prevaleciente. La cita hasta el boletín del 21 de abril de 2006 fue "relajamiento no mayor a 25 puntos base" y no se dio otra cita sobre la tasa de interés hasta el 27 de abril y el 26 de octubre de 2007 cuando se señaló: "se restringe en 25 puntos base". Se observa que la política monetaria podría considerarse como neutral o contractiva a partir de julio de 2001, excepto de enero-agosto de 2009 (cuando la tasa objetivo disminuyó 0.5% en promedio).

A partir del 21 de enero de 2008 el objetivo operacional de saldos diarios fue sustituido por un objetivo sobre las tasas de fondeo bancario a un día. Con este propósito operacional, el Banxico inyecta o retira directamente la liquidez faltante o sobrante del sistema mediante operaciones de mercado abierto (subastas de liquidez).6

En nuestro modelo probit multinomial ordenado de la regla de política monetaria se utilizan los cambios en la tasa de fondeo interbancario promedio mensual para crear una variable categórica, que puede tomar tres valores: 0, 1 y 2, siguiendo la metodología de Dueker (1999).

EL MODELO PROBIT MULTINOMIAL ORDENADO

Se estima un modelo probit multinomial ordenado a partir de un tipo de regla de política monetaria discreta, propuesta por Dueker (1999).

Motivación para el uso de los modelos probit

Dentro de la familia de los modelos de variable dependiente limitada, los que con mayor frecuencia se estiman son los logit y probit por sus propiedades estadísticas; por ello una pregunta valida sería: ¿por qué estimar un probit y no un logit, si cualitativamente producirían resultados similares?. Sin embargo, se tiende a emplear más el modelo probit que el logit debido a que el primero tiene una variable latente en la cual se está interesado. Otra razón para estimar un probit es que el error de la variable dependiente truncada es generado por una distribución normal. Cabe señalar que la variante del modelo probit en multivariable no se usa con frecuencia porque tiende a mostrar problemas de convergencia.7

Una forma de generalizar el modelo probit binario es permitir más de dos resultados discretos, lo cual se presenta en [1]:

donde: yt es la variable de elección discreta que puede tomar alguno de los q valores posibles {0,1,2,...,(q – 1)}, yt* es una variable latente continua y k0, k1,... kq-1 son parámetros que afectan el comportamiento de elección en el umbral. En la siguiente sección se presenta la especificación del modelo probit multinomial ordenado que considera tres casos en el movimiento de la tasa de interés de corto plazo.

El modelo probit multinomial para el estudio de la política monetaria por medio de la tasa de interés de corto plazo

El modelo probit multinomial ordenado considerado en este trabajo tomará especificación a partir de una regla de política monetaria de México; es un modelo de elección dinámica porque considera a las variables a través del tiempo, lo que puede representarse como sigue:

Asimismo, la función de verosimilitud para el modelo probit multinomial ordenado con tres respuestas está dado por:

Para capturar la naturaleza dinámica del comportamiento de elección se per-mite que la variable latente yt* dependa linealmente de un conjunto de regresores estacionarios xt y zt-1 (esto captura la dependencia directa de la elección corriente sobre las elecciones del pasado) y de los choques estacionarios en cada periodo ut, de tal manera que:

donde xt es una matriz de (l × T) de regresores estacionarios, β un vector de parámetros (l × 1), yt* y zt-1 son vectores de (T × 1) y ρ un parámetro por estimar. Sea f una función f : ℜn→ℜ, se define zt-1 en la siguiente relación funcional:

Por ejemplo, zt-1 = I(yt-1 ≥ 0.25), I(yt-1 > –0.25) < zt-1 < I(yt-1 < 0.25) o zt-1 = I(yt-1 ≤ –0.25), donde I(·) denota la función indicador; obsérvese que zt-1 puede tomar sólo un número finito de valores.8

Para analizar las propiedades de estacionariedad de este modelo, se define un nuevo término de error como:

Nótese que εt es estacionario porque es la suma de dos variables estacionarias, xt' β y ut. El modelo de elección ordenada multinomial dinámica puede ahora representarse como:

donde el choque en cada periodo εt se supone que tiene una función de distribución acumulada F(·). Sin pérdida de generalidad, los parámetros umbrales no conocidos ki han sido elegidos para satisfacer:

El modelo de elección ordenada multinomial dinámico representado en [7] es una especificación relativamente nueva en la literatura econométrica, similar a la introducida por Deepankar y de Jong (2007). La relevancia de este modelo consiste en que permite incorporar una variable latente yt* que depende de una función arbitraria (pero conocida) de los rezagos de la variable dependiente. Esto conduce a cambios en la especificación econométrica, ya que la variable latente es una función de rezagos de la variable dependiente, lo cual hace que esta última sea una función no lineal de sus propios rezagos.

La dependencia no lineal de la variable dependiente sobre sus propios rezagos sugiere la existencia de una solución estacionaria estricta del modelo. Además, el estimador  es consistente y asintóticamente normal (los detalles de estas pruebas se encuentran en el apéndice).

es consistente y asintóticamente normal (los detalles de estas pruebas se encuentran en el apéndice).

Especificación del modelo probit multinomial ordenado a partir de la regla de política monetaria

La regla de política monetaria de Taylor (1993) ha sido la base para una gran cantidad de investigaciones sobre la función de reacción que modela la forma en que los bancos centrales mueven la tasa de interés, como instrumento de política monetaria, en respuesta a las condiciones cambiantes de la macroeconomía. Taylor sugirió que el estado de la macroeconomía de EE.UU. podría ser capturado razonablemente por la brecha entre: 1) la inflación actual y una tasa de inflación objetivo, y 2) la brecha entre el producto real y el potencial; su formulación original es:

donde ft es la tasa de interés del banco central, rt* es la tasa natural de interés (real), πt es la tasa de inflación, π* es la tasa de inflación objetivo del Banco Central, yt es el logaritmo del producto interno bruto real (PIB) y y* es el logaritmo del PIB potencial. La anterior regla de política monetaria (en tiempo continuo) fue modificada por Dueker (1999), quien presentó un modelo derivado de la regla de política monetaria, pero en un ambiente discreto.

Dueker (1999), partiendo de la especificación de Taylor, propuso que las variables explicativas son la inflación, la brecha de producto y un intercepto. Si a lo anterior se añade, dada la evidencia de suavizamiento de la tasa de interés,9 un rezago de la variable latente y cambios rezagados en la variable latente, se tiene la siguiente especificación:

La variable observable (Δft) está relacionada con la variable latente (ft*) de la siguiente forma:

Δft está en la categoría j si

En la literatura la especificación de la regla de política monetaria [10] se llama versión discreta de una regla monetaria en diferencias, que generalizan tanto Dueker (1999) como Orphanides y Williams (2002). En este sentido se trabajará en un marco de elección discreta que considera los problemas de tasa de medición errónea en las brechas o tasas naturales.

Ahora bien, con base en la especificación de la regla de política monetaria de elección discreta de Deepankar y de Jong (2007), los cambios en la tasa objetivo óptima del banco central son la variable latente. Al igual que en la literatura estándar de los modelos de elección discreta para la tasa de interés, se tratará a los cambios de la tasa de interés de corto plazo como la variable latente o no observable. Los cambios discretos observados están determinados por el signo y la magnitud de la variable latente. Para llegar a la especificación del modelo probit multinomial que se pretende estimar para México se parte de la especificación modificada de la regla de Taylor presentada por Orphanides y Williams (2002):

donde la desviación de la tasa de desempleo de su tasa natural es empleada como la brecha de producto. En la ecuación [12] ft* es la tasa objetivo nominal óptima, rt* y u* son las tasas naturales de interés y desempleo, respectivamente,10 πt es la tasa de inflación y ut es la de desempleo. Tomando la primera diferencia de la ecuación [12] tenemos:

donde Δ se refiere a la primera diferencia, i.e., Δxt = xt – xt-1. Siguiendo a Gordon (1997) e Ireland (1999) se tratarán a las variables naturales como la diferencia estacionaria. Por tanto, se tiene que, i.e.:

donde εt es un proceso estocástico estacionario. Después de sustituir [14] en la ecuación [13], se obtiene:

La ecuación [15] es la base que rige la evolución de la tasa objetivo óptima. Para tomar en cuenta la política de inercia11 se permite que en un periodo anterior la variable de elección determine la variable latente actual. Para formalizar esta dependencia se incluyen tres variables dummies en la ecuación:

Las variables dummies capturan el efecto de las elecciones pasadas en la variable latente (y, por lo tanto, en la elección de política monetaria actual): d1 se refiere a los cambios negativos menores o iguales a 0.25, d2 representa los cambios dentro de –0.25 y 0.25 y d3 considera los cambios positivos mayores o iguales a 0.25. Todos los cambios se refieren a los que se llevaron a cabo en el periodo anterior. Con variables dummies incluidas se obtiene la especificación de la variable latente de nuestro modelo como sigue:

donde εt es i.i.d. normal con media cero y desviación estándar unitaria. Se define una variable dependiente (DFt) como una variable categórica ordenada que considera los valores 0, 1 y 2 que toma yt. Esta variable se define en términos de las magnitudes y los signos de los cambios en la tasa objetivo observados como sigue:

El modelo que se estima en esta investigación pertenece a la familia de elección ordenada multinomial, una versión del modelo presentado en [7], donde la variable categórica observable DFt y la variable latente no observable están relacionadas de la siguiente forma:

donde k0 y k1 son parámetros umbrales no conocidos, pero constantes, los cuales pueden estimarse. Es necesario estimar los siguientes parámetros: θπ, θu, γ1, γ2 y γ3. Obsérvese que [17], [18] y [19] juntas definen una nueva alternativa de la regla de Taylor, que captura de mejor forma como el banco central decide su política monetaria, con decisiones en tiempo discreto, mediante la tasa objetivo.

Datos

Se construyó una base de datos mensuales que contiene variables (macroeconómicas y financieras) de México y EE.UU. Para México, la base contiene las variables macroeconómicas siguientes: el IGAE por sectores, el INPC general y subyacente, la tasa de desocupación nacional, la producción industrial por sectores y el tipo de cambio; en el caso de las variables de Estados Unidos, en la base se encuentran: la producción industrial por sectores, el Índice de Precios al Consumidor, la tasa de desempleo y los permisos de construcción. Para el caso de las variables financieras, se consideraron: variables de financiamiento de la banca comercial en México, los rendimientos de los Cetes a 1, 28, 91, 182 y 364 días, la tasa de referencia de la Fed, así como los rendimientos de los depósitos en Eurodólares a 1 y 6 meses de la Fed. La notación de las variables empleadas en los modelos se encuentra en el cuadro 1.

Los datos se obtuvieron del Sistema de Información Económica del Banco de México con periodicidad mensual de abril de 2004 a junio de 2012.12 Con excepción de las series de rendimientos obtenidas de VALMER, la tasa de desocupación obtenida de la ENOE del INEGI y las variables de EE.UU. obtenidas de la Reserva Federal, del Departamento de Trabajo y del Departamento de Comercio.

Para formar las categorías de la variable dependiente en el modelo propuesto se realizó una revisión de los comunicados del Banxico, con la finalidad de observar los cambios en la tasa de interés de corto plazo de ese instituto, instrumento actual de la política monetaria.

Con base en el boletín del 27 de abril de 200413 y la gráfica 2 se observa que el banco central procura el comportamiento de la tasa aproximadamente a partir de abril de 2004, pero dicha actividad se presentó explícitamente en sus comunicados a partir del 26 de agosto de 2005, ya que se señaló en los boletines el nivel de tasa considerado congruente con el nivel de corto existente. El 21 de enero de 2008 se establece la tasa de fondeo bancario a un día como instrumento directo de política monetaria.

Tomando en cuenta que el comportamiento de la tasa de interés interbancaria a plazo de un día muestra una guía a partir de abril de 2004 y considerando los comentarios implícitos en los boletines del Banxico con respecto a los movimientos de política monetaria, se estiman los modelos de abril de 2004 a junio de 2012. Lo anterior se sostiene también por la evidencia empírica desarrollada por Benavides y Capistrán (2009), quienes encuentran que la volatilidad diaria de la tasa de interés de corto plazo en México disminuyó sustancialmente cuando el Banxico transitó del régimen de saldos diarios al de tasa de interés en abril de 2004.

Variable dependiente del modelo probit multinomial ordenado

En el caso del modelo probit multinomial ordenado, los cambios en la tasa de fondeo interbancario a plazo de un día se utilizan para crear una categórica variable similar a la Dueker (1999). La variable dependiente considera tres resultados: que la tasa disminuya en 25 pb o más, se mantenga en su nivel y que se incremente en 25 pb o más, tomando la variable dependiente el valor de 0, 1, y 2, respectivamente. Interpretamos que la variable latente es el cambio en la tasa objetivo óptima. En cada periodo esta variable latente está determinada por tres conjuntos de variables: los cambios actuales y rezagados de la inflación; los cambios actuales y rezagados en el crecimiento de la tasa de desocupación y del IGAE, y una función conocida de la variable dependiente rezagada. Estos tres conjuntos de variables, junto con una muestra aleatoria de choques, determinan el valor de la variable latente en cada periodo y esto a su vez determina el valor que toma la variable de elección.

Estadísticas descriptivas de la variable dependiente

En el cuadro 2 se resumen las estadísticas de la variable dependiente, considerando durante el periodo abril de 2004 a junio de 2012 sólo la tasa de fondeo bancario a plazo de un día.

En el cuadro 3 se muestran las estadísticas de la variable dependiente, considerando del periodo abril de 2004 a diciembre de 2007 la tasa de fondeo bancario y de enero de 2008 a junio de 2012 la tasa objetivo del Banxico.

Se observa que la media dentro de la categoría cambia poco cuando DFt toma el valor de 1.

ANÁLISIS EMPÍRICO DEL MODELO PROBIT MULTINOMIAL ORDENADO APLICADO A LA POLÍTICA MONETARIA DE MÉXICO

El modelo propuesto en esta investigación, así como las otras especificaciones de la regla de Taylor, captura la dependencia del comportamiento de los encargados de política respecto a los cambios de las tasas de interés por la inflación y la tasa de crecimiento de la actividad económica actual, además de que la propuesta toma en cuenta la política del banco central (política inercial o cambios en t – 1 del movimiento en la tasa objetivo).

A continuación se presentan los resultados de la estimación del modelo probit multinomial derivado de la regla de política monetaria.

Resultados de la estimación del modelo probit ordenado multinomial de la regla de política monetaria

Se estimaron tres especificaciones del modelo probit multinomial, a las cuales se les llamó: modelo clásico, sólo toma valores de las variables exógenas en el tiempo t; el modelo extendido, incluye rezagos de las variables independientes, y el modelo propuesto, considera información macroeconómica y financiera conjuntamente.

En el cuadro 4 se observa que el mejor ajuste se presenta en el modelo propuesto con una pseudo R-cuadrada de 81.6%, mientras que el clásico y el extendido tienen una bondad de ajuste de 64.7 y 71.3 por ciento, respectivamente.

Los criterios de información de Akaike, Schwarz y Hannan-Quinn señalan que de los modelos considerados el propuesto es el mejor, además de ser el que presenta el valor más grande en la maximización de la función de verosimilitud.

Los resultados de las especificaciones del modelo probit multinomial clásico se observan en el cuadro 5 y señalan que el Banxico responde en mayor medida a las expectativas de inflación generadas tras una expectativa de cambios en la demanda de liquidez, la cual se origina del análisis de los indicadores de la actividad económica real (IGAE de México rezagado un periodo).

Específicamente, si la autoridad monetaria observa un choque de demanda que afecte positivamente la actividad económica de México la expectativa de inflación se incrementa, por lo cual será mayor la probabilidad de cambios en la tasa de interés, como lo señala el modelo clásico. El modelo extendido muestra el peso de la información de las variables financieras en la decisión del banco central para cambiar su política monetaria por medio de la tasa de referencia. En ambos modelos (clásico y extendido) se observa que los movimientos pasados en la tasa objetivo tienen relativa influencia en la tasa objetivo actual.

En resumen, la probabilidad de movimientos en la tasa objetivo, que se observa en el modelo extendido, dan cuenta de un efecto de las variables financieras y los rezagos de la Inflación en la decisión del banco central porque este considera especialmente los cambios en la inflación pasada, dado su objetivo, el cual es mantener el poder adquisitivo de las personas, aunque es deseable que el Banxico motive el crecimiento con estabilidad de precios como el estatuto dual de la Reserva Federal. En este sentido, los resultados encontrados son consistentes con la evidencia empírica de una eficiente conducción de la política monetaria en pro de la estabilidad de precios, porque el mayor peso de la probabilidad de cambios en la tasa objetivo se debe a los rezagos en la inflación, las expectativas de inflación generadas por el comportamiento de las variables de la actividad real (las cuales permiten vislumbrar futuros cambios en la demanda de liquidez) y por los cambios en las variables financieras.

La probabilidad estimada, mediante las especificaciones del modelo probit multinomial ordenado, de que la tasa disminuya en más de 25 pb, se mantenga y se incremente en más de 25 pb se presenta en el cuadro 6.

A partir del cuadro 7 se observan las probabilidades de salto por tipo de modelo. En el clásico la probabilidad de que la tasa de interés disminuya más de 25 pb es cercana a la frecuencia observada del evento (15.5% contra 14.1%). No obstante, el modelo propuesto que contiene variables macroeconómicas y financieras de EE.UU., señala que hay 90.9% de probabilidad de que el banco central disminuya la tasa de referencia, lo cual refuerza la postura de los analistas que consideran que de darse las condiciones (que se discuten en la sección de conclusiones) el Banxico podría disminuir la tasa objetivo.

Si la tasa se mantiene, la frecuencia observada en el modelo extendido es de 75.8% contra 83.3% que se estimó mediante el modelo clásico. Cuando la tasa aumenta más de 25 pb, la probabilidad del modelo extendido estimada fue de 6.5%, contra la observada de 10.1 por ciento.

Aunque el modelo clásico y el extendido tienen una mejor aproximación a la frecuencia observada en cada una de las categorías de la variable dependiente, porque el Banxico desde el 17 de julio de 2009 ha mantenido la tasa de referencia en 4.5%, en las condiciones macroeconómicas y financieras actuales, que se consideran en el modelo propuesto, se prevé un cambio de política monetaria del Banxico.

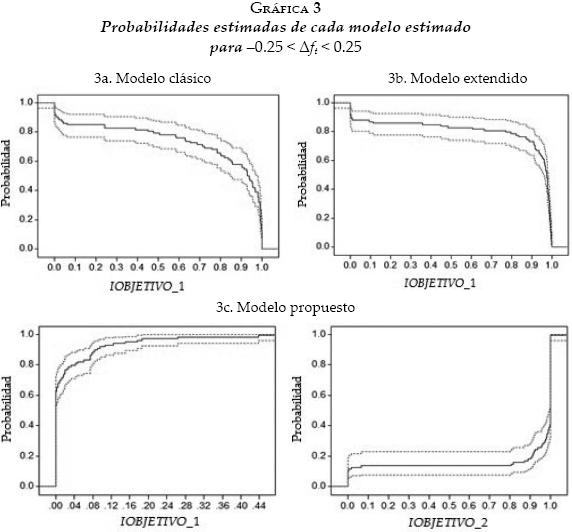

En la gráfica 3 (a, b y c) se muestran las probabilidades estimadas de elegir cada una de las categorías de la variable dependiente para el modelo clásico, el extendido (con rezagos) y el propuesto en esta investigación.

Las gráficas 3a y 3b muestran que hay una alta probabilidad de que el Banxico cambie la tasa objetivo en cantidades pequeñas, es decir que si éste decidiera cambiar la política monetaria lo haría gradualmente y en cantidades prudentes. La gráfica 3c expone la probabilidad de una disminución o un incremento en la tasa objetivo del banco central, lo cual indica que hay una alta probabilidad de que éste disminuya su tasa de referencia por la distribución empírica que presentan las probabilidades estimadas con respecto al valor umbral, establecido en yt.

En este sentido, los resultados econométricos y la expectativa observada con la lectura de los informes del Banco de México señalan que ésta prevé bajar sus tasas de interés para motivar el crecimiento económico, porque la inflación muestra una tendencia a la baja y la economía presenta signos de desaceleración; sin embargo, ante las últimas presiones observadas, por la depreciación del tipo de cambio sobre la inflación, es difícil creer que la institución disminuirá la tasa objetivo.

CONCLUSIONES

La autoridad monetaria tiene un gran dilema con el resultado de los indicadores macroeconómicos y las señales económicas mundiales porque son tan dispare, que la dirección de la política monetaria podría incluir decisiones en tres escenarios: disminuir la tasa de interés objetivo, mantenerla o aumentarla. Actualmente, el Banco de México ha dejado sin cambios la tasa de interés de referencia en 4.5%, pero profundicemos en las razones por las cuales podría mover su tasa de referencia.

La razón para relajar la política monetaria actual es generar un impulso al crecimiento económico si la expectativa de que se logre éste es inferior a 4%, pero cuidando que la tasa de interés real sea positiva si la inflación se encuentra en un intervalo de 3.0 y 4.0 por ciento. Una política monetaria acomodaticia permitiría préstamos más accesibles y que el costo de oportunidad entre el ahorro financiero y la inversión productiva se incline hacia esta última, lo cual podría implicar un aumento en la demanda de bienes y servicios.

Esto generaría dos efectos positivos: por un lado se dinamizaría el mercado interno compensando la debilidad del mercado externo; por otro, al disminuir la tasa de interés se generaría competitividad cambiaria y se estimularían las exportaciones, pero esto pudría tener un riesgo inflacionario por la excesiva depreciación del tipo de cambio, lo cual tendría un efecto sobre los precios; por lo tanto hasta que no cambien las condiciones en el mercado cambiario, difícilmente el banco central reducirá las tasas de interés.

El Banxico podría subir las tasas de interés si se observan aumentos permanentes en los precios que prefiguren presiones inflacionarias y con ello afecten la meta oficial. Ya que una inflación descontrolada es un mal económico, incluso algunos economistas la consideran peor que tolerar una desaceleración económica porque mella el poder adquisitivo de las familias, aún más si las autoridades caen en la trampa monetaria y generan una espiral inflacionaria, pues los trabajadores suelen perder mucho más con las inflaciones descontroladas, como sucedió durante los setenta y ochenta, específicamente en 1986 y 1987 cuando la inflación anual llegó a tocar niveles de 105.7 y 159.2 por ciento.

Si el banco central decide mantener su tasa de referencia en 4.5%, es muy probable que esté al pendiente de las condiciones económicas y financieras para reaccionar rápidamente.

Lo anterior es un reflejo de las opciones que puede tomar el banco central en ciertas circunstancias, dada la incertidumbre que rige la economía mundial. Dados los resultados obtenidos en el modelo propuesto y en sintonía con otros analistas, se prevé que el banco central disminuirá sus tasas de interés si se presenta un deterioro en las condiciones económicas internacionales que afecten a México, como una mayor desaceleración por el efecto en términos de comercio ante la crisis de algunos países en la zona euro o incluso si se llegara a presentar una recesión en EE.UU., el Banxico estaría bajando este mismo año su tasa de interés, la cual se ubica en 4.5% desde 2009.14

En el pasado informe trimestral de inflación, el Banxico mencionó que actualmente su política monetaria, más que controlar las presiones inflacionarias, podría orientarse hacia el crecimiento económico, porque su expectativa de inflación subyacente para el próximo año se sitúa debajo de 3%, lo cual apunta a que la inflación general podría bajar aún más y de encontrarse alrededor del mismo porcentaje sin duda se abre la posibilidad de una disminución en la tasa objetivo. Sin embargo, hoy por hoy, debido al entorno económico mundial el Banxico ha decidido mantener su tasa de interés de referencia, lo cual dependerá de cómo evolucionan las expectativas de inflación y de crecimiento, así como de las expectativas que genera el anuncio de la Fed mediante su último comunicado del FOMC, de que posiblemente mantendrá su tasa de fondos federales en un rango de 0.0 y 0.25 por ciento, hasta 2014.

Dadas las circunstancias macroeconómicas mundiales, por la crisis de algunos países de la zona euro, se sugiere, con base en el modelo propuesto, que la estrategia a seguir por las autoridades monetarias es incentivar el mercado interno como una opción ante una eventual caída en la demanda de las exportaciones mexicanas, así como buscar medidas de mediano y largo plazos que ayuden a mejorar el poder adquisitivo.

En términos econométricos, la presente investigación aportó una extensión de la literatura en el tratamiento de los modelos probit aplicados al estudio de la política monetaria. Con base en la regla de Taylor se configuró un modelo multinomial con variable dependiente que incluye tres casos discretos. Lo anterior fue motivado por los trabajos de Dueker (1999) y Orphanides y Williams (2002), quienes modelan la tasa de interés de corto plazo como variable discreta, en lugar de una variable aleatoria continua. En virtud de que los cambios que los bancos centrales realizan en la tasa objetivo son discretos, una especificación discreta parece más realista. Además de que la versión propuesta del modelo probit multinomial ordenado se puede considerar dentro de la clase discreta de la versión robusta de modelos en diferencia propuestos por Orphanides y Williams (2002), la ventaja es que se tienen en cuenta las tasas de crecimiento de las variables y por ello no se tienen problemas derivados de la medición errónea de cantidades no conocidas, como las tasas naturales y las brechas de producto y de inflación.

Además, el que la especificación propuesta pueda capturar los efectos de las elecciones discretas en las decisiones actuales, por medio del modelo probit multinomial ordenado, muestra evidencia de pequeñas asimetrías en el comportamiento del Banxico, en el siguiente sentido: cambios positivos (negativos) de la tasa objetivo en el periodo anterior conducen a una mayor probabilidad de cambios negativos (positivos) en el periodo actual, como en Deepankar y de Jong (2007) para la Fed.

Las innovaciones técnicas incorporadas en esta investigación responden a la literatura sobre el tema porque se encuentra evidencia empírica de que las variables macroeconómicas y financieras ofrecen una mejor especificación con base en los criterios de información de Akaike, Schwarz y Hannan-Quinn. Particularmente, se mejora la bondad del ajuste del modelo probit multinomial ordenado. Así, dichos modelos aportan más información que permite obtener conocimiento sobre la probabilidad de que ocurran saltos en la tasa objetivo por la incorporación de las percepciones de los participantes en el mercado de bonos gubernamentales, así como la inclusión de variables macroeconómicas que reflejan el ritmo de la actividad económica.

Así, la política monetaria reacciona ante la información macroeconómica y financiera disponible en pro de la estabilidad de precios aunque es deseable que motive el crecimiento con estabilidad de precios (como el estatuto dual que tiene la Reserva Federal). Se encontró que el Banxico responde en mayor medida a la inflación rezagada, a los cambios en las variables financieras y a las expectativas de inflación generadas tras una expectativa de cambios en la demanda de liquidez, expectativa esta última que se origina en el análisis de los indicadores de la actividad económica real.

Específicamente, si la autoridad monetaria observa un choque de demanda que afecte positivamente la actividad económica real de México, la expectativa de inflación se incrementa. En este sentido, los resultados encontrados de que el mayor peso de los cambios en la tasa objetivo se debe a la inflación rezagada, a los cambios en las variables financieras y a las expectativas de inflación son congruentes con la evidencia empírica de una eficiente conducción de la política monetaria en pro de la estabilidad de precios.

En futuras investigaciones se podrían incorporar otras variables que reflejen la interrelación del sistema financiero con el de EE.UU. Además, se podría incrementar el orden del modelo multinomial, con la finalidad de estimar un modelo con más límites de cambio de la política monetaria. También se podrían examinar, en futuras investigaciones, las posibles asimetrías en el comportamiento de los bancos centrales.

REFERENCIAS

Benavides G. y C. Capistrán, 2009. Una nota sobre las volatilidades de la tasa de interés y del tipo de cambio según diferentes instrumentos de política monetaria: México, 1998-2008. Monetaria, 32(3), pp. 391-412. [ Links ]

Banco de México, 2008. Instrumentación de la política monetaria a través de un objetivo operacional de tasa de interés. Boletín del Banco de México, pp.1-2. [ Links ]

Banco de México, 2000-2012. Informe de política monetaria de 2000-2012. México: Banxico. [ Links ]

Banco de México, 2007. Informe sobre la inflación julio-septiembre de 2007. En: Informe de Banco de México. México: Banxico. [ Links ]

Banco de México, 2011. Informe sobre la inflación de abril-junio de 2011. En: Informe de Banco de México. México: Banxico. [ Links ]

Banco de México, 2000-2012. Programas de política monetaria de 2000-2012. México: Banxico. [ Links ]

Banco de México, 1995. Conducción de la política monetaria del Banco de México a través del régimen de saldos acumulados. Nota del Banco de México, pp. 1-25. [ Links ]

Banco de México, 2003. Conducción de la política monetaria del banco de México a través del régimen de saldos diarios. Nota del Banco de México, pp. 1-11. [ Links ]

Cuevas, A., 2003. Los determinantes de la decisión de aumentar la restricción monetaria en México. Banco de México, Documentos de investigación, versión preliminar, julio de 2003, pp. 1-19. [ Links ]

Deepankar B. y de Jong, R., 2007. Dynamic Multinomial Ordered Choice with an Application to the Estimation of Monetary Policy Rules. Ohio State University, Studies in Nonlinear Dynamics and Econometrics 02/2007, 11(4), pp. 1507-1507. [ Links ]

Dueker, M., 1999. Measuring Monetary Policy Inertia in Target Fed Funds Rate Changes. Federal Reserve Bank of St. Louis Review, septiembre-octubre, pp. 3-10. [ Links ]

Duport, B., Mirzoev, T. y Conley, T., 2004. Does the Federal Reserve Do What It Says It Expects to Do? Ohio: Departamento de Economía, Ohio State University. [ Links ]

Gordon, R.J., 1997. The Time-varying NAURI and its Implications for Economic Policy. Journal of Economic Perspectives, 11, pp. 11-32. [ Links ]

Greene, W., 2008. Econometric Analysis. 6ª ed. Nueva Jersey: Prentice Hall. [ Links ]

Hajivassiliou, V. y McFadden, D., 1994. A Method of Simulated scores for the Estimation of LDV Models. Econometrica, 66(4), pp. 863-96. [ Links ]

Hajivassiliou, V., McFadden, D. y Ruud, P., 1996. Simulation of Multivariate Normal Rectangle Probabilities and their Derivaties: Theorical and computational results. Journal of Econometrics, 72, pp. 85-134. [ Links ]

Hu, L. y Phillips, P.C.B., 2004. Dynamics of the Federal Funds Target Rate: A non stationary discrete choice approach. Journal of Applied Econometrics, 19, pp. 851-67. [ Links ]

Ireland, P.N., 1999. Does the Time-Consistency Problem Explain the Behavior of Inflation in the United States? Journal of Monetary Economics, 44, pp. 279-91. [ Links ]

Judd, J.P. y Rudebusch, G.D., 1998. Taylor's Rule and the Fed: 1970-1997. Economic Review, 3, pp. 3-16. [ Links ]

Keane, M., 1994. A Computational Practical Simulation Estimator for Panel Data. Econometrica, 62, pp. 95-116. [ Links ]

Laubach, T. y Williams, J.C., 2003. Measuring the Natural Rate of Interest. Review of Economics and Statistics, 85(4), pp. 1063-70. [ Links ]

McCallum, B.T., 1988. Robustness Properties of a Rule for Monetary Policy. Carnegie-Rochester Conference Series on Public Policy, 29, pp. 173-204. [ Links ]

Orphanides, A., 2007. Taylor Rules. En: S.N. Durlauf y L.E. Blume, eds. The New Pal-grave. A Dictionary of Economics, 2a ed. Nueva York: Palgrave Macmillian, pp. 1-14. Disponible en: <http://www.athanasiosorphanides.com/taylor22f.pdf> [ Links ].

Orphanides, A. y van Norden, S., 2002. The Unreliability of Output Gap Estimates in Real Times. Review of Economics and Statistics, 84(4), pp. 569-83. [ Links ]

Orphanides, A. y Williams, J.C., 2002. Robust Monetary Policy Rules with Unknown Natural Rates. Brookings Papers on Economic Activity, 2, pp. 63-118. [ Links ]

Orphanides, A. y Williams, J.C., 2007. Imperfect Knowledge, Inflation Expectations, and Monetary Policy. National Bureau of Economic Research (NBER), Working Papers no. 9884, pp. 1-41. [ Links ]

Rotemberg, J. y Woodford, M., 1999. Interest Rate Rules in an Estimated Sticky Price Model. NBER, Working Papers no. 6618 (Publicado como capí [ Links ]tulo en: J.B. Taylor, ed. NBER Book Monetary Policy Rules. Chicago: University of Chicago Press, pp. 57-126). [ Links ]

Staiger, D., Stock, J. y Watson, M., 1997. How Precise are the Estimates of The Natural Rate of Unemployment? En: C.D. Romer y D.H. Romer, eds. Reducing Inflation: Motivation and Strategy. Chicago:University of Chicago Press, pp. 195-246. [ Links ]

Taylor, J.B., 1993. Discretion versus Policy Rules in Practice. Carnegie-Rochester Conference Series on Public Policy, 39, pp. 195-214. [ Links ]

Woodford, M., 2003. Interest and Prices: Foundations of a Theory of Monetary Policy. Princeton: Princeton University Press. [ Links ]

Se agradecen los comentarios de los árbitros. Las opiniones presentadas en la presente investigación son exclusivamente responsabilidad de los autores y no necesariamente reflejan el punto de vista del Banco de México (Banxico).

1 De la presentación original de la regla de Taylor se observa que cada punto porcentual de error en el estimado de la tasa natural de interés traslada esto a un punto porcentual de cambio en la tasa objetivo óptima; similarmente, un cambio de un punto porcentual errado en el producto potencial permite medio punto de cambio en el objetivo. En la práctica, Deepankar y de Jong (2007) mencionan que la Reserva Federal cambia la tasa de fondos federales en magnitudes pequeñas (25 ó 50 puntos base) ya que errores de medida en la tasa natural traería errores muy grandes en la decisión de política monetaria.

2 Aunque Duport, Mirzoev y Conley (2004) ya habían tratado de introducir información rezagada de la variable dependiente que influye en la próxima decisión de política monetaria, los modelos que estiman son bivariados (restringido y no restringido).

3 Los bonos con vencimiento mayor a un año por primera vez se emitieron en 2000 y los bonos a 30 años en octubre de 2006.

4 Este régimen comenzó el 13 de septiembre de 1995 con 25 millones de pesos (un largo). Durante el periodo de este régimen, del 13 de septiembre de 1995 al 28 de marzo de 2003, se anunciaron 11 largos, en algunas ocasiones dos por mes o hasta seis por mes (por ejemplo, en noviembre de 1995), mientras que los cortos informados fueron 32.

5 A la tasa a la cual se prestan los bancos entre sí se le conoce como tasa de fondeo bancario y cumple el mismo papel que la tasa de interés a la que presta el banco central. Éste tiene directamente como objetivo operacional, desde enero de 2008, la tasa de fondeo bancario a plazo de un día.

6 Información tomada del anexo 3 del Informe sobre la inflación de julio-septiembre de 2007 del Banxico.

7 Es importante recordar que el probit multinomial es diferente del modelo probit multivariante; éste se utiliza para modelar los resultados de correlación binaria y permite estimar los resultados de varios binarios correlacionados en forma conjunta. Por su parte, que el modelo probit multinomial es una generalización del modelo probit, ya que permite más de dos resultados discretos, es decir, es un modelo que se utiliza para predecir las probabilidades de los diferentes resultados posibles de una variable dependiente, dado un conjunto de variables independientes.

8 Esto se debe a que zt-1 es una función de un número finito de rezagos de la variable de elección, la cual puede por sí misma tomar sólo un número finito de valores cada periodo.

9 El factor de inercia está estrechamente relacionado con el rendimiento que Banxico toma en cuenta al conducir su política monetaria. Además, la persistencia tiene el objetivo de suavizar la tasa de interés.

10 La tasa natural de desempleo y la tasa de interés son la tasa de desocupación y la tasa de interés real, las cuales son compatibles con la tasa de inflación estable.

11 Las contribuciones teóricas en este tema han demostrado que la inclusión de la política de inercia, en los modelos, puede mejorar la estabilización de los Bancos Centrales, véase por ejemplo, Rotemberg y Woodford (1999).

12 El periodo de análisis se eligió porque a partir de abril de 2004 se observó que el Banxico guía directamente la tasa de fondeo bancario a un día, variable dependiente de los modelos estimados.

13 En él se señalaba: "se ha observado una marcada reducción de la tasa de fondeo de corto plazo [...]. En vista de ello, el Banco de México ha decidido incrementar el corto, a partir de hoy, a 37 millones de pesos".

14 Luego de la crisis financiera mundial que se desató por la quiebra de Lehman Brothers el 15 de septiembre de 2008, el banco central mexicano inició una serie de recortes a la tasa de interés interbancaria a un día, que pasó de 8.27% hasta el nivel de 4.5% que se mantiene desde 17 de julio de 2009.