Introducción

A más de dos décadas de haberse iniciado la liberalización comercial de la economía mexicana, sus resultados económicos y sociales parecen distantes de las expectativas optimistas que alentó, sobre todo durante los años previos a la firma del Tratado de Libre Comercio de América del Norte (TLCAN). Las diferencias entre los agentes económicos y regiones que han logrado insertarse exitosamente en la economía global a través de las oportunidades que ha abierto el TLCAN, con respecto a las que no lo han hecho, se han agudizado considerablemente. Las exportaciones y sus beneficios se concentran en 300 grandes empresas y alrededor de 3 500 empresas maquiladoras, que en conjunto aportan cerca de 95% del total, contrastando con las aproximadamente 3.1 millones de empresas que aportan el 5% restante (Dussel, 2001). La ubicación de una buena parte de estas empresas exportadoras en la Frontera Norte, sobre todo en Baja California y Chihuahua, y las entidades tradicionalmente industriales como el Distrito Federal, Nuevo León y Jalisco, ha llevado a la concentración del empleo en estas áreas, si bien no siempre en cantidades suficientes y mucho menos bien remunerados.

En el ámbito regional es fácil documentar estadísticamente un proceso de polarización entre 1985 y 2004 comparando los ingresos per cápita de las regiones más pobres y más ricas: el Sur (Michoacán, Guerrero, Oaxaca y Chiapas)1 en 1985 tenía un ingreso per cápita promedio de 7 634 pesos de 1980, el más bajo del país, apenas 48.5% del que tenía la región más rica (estados de la Frontera Norte)2 con 15 728 pesos. En 2004, estas cifras se modificaron a 7 206 y 17 947, lo que significó un crecimiento promedio anual de -0.3 y 0.7 por ciento, respectivamente, por lo que la razón porcentual ingreso del Sur/ingreso del Norte disminuyó a 40.2%. En ambos casos se observa un distanciamiento con respecto al promedio nacional aunque en direcciones opuestas: el ingreso per cápita del Sur pasó de 0.57 a 0.48 del nacional, mientras que el del Norte pasó de 1.18 a 1.21. En la era del TLCAN, 1994-2004, la tendencia se fortalece al registrarse tasas de crecimiento anual del PIB (producto interno bruto) per cápita de 0.4% para el Sur y 1.7% para el Norte. Esto ha generado una redistribución del ingreso nacional entre las regiones del país en dirección contraria a la deseada, ampliándose la brecha entre la región más rica y la más pobre.

El proceso de apertura comercial ha transitado por tres etapas: la primera, asociada con el ingreso al Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT, por sus siglas en inglés) en 1985, se caracterizó por una reducción unilateral de los aranceles principalmente sobre los bienes intermedios y de capital, mientras que la segunda, iniciada en 1988, extendió la estrategia anterior a la mayoría de los bienes de consumo, disminuyéndose significativamente la dispersión arancelaria y las restricciones cuantitativas a las importaciones. La tercera etapa y quizá la que más expectativas optimistas generó, arranca con la entrada en vigor del TLCAN en enero de 1994, seguido por la firma de acuerdos similares con otros países de América Latina (Zabludovsky, 2005). Como resultado de este proceso no sólo se redujeron drásticamente los aranceles, sino también su nivel de dispersión: se pasó de un arancel promedio de 25.5% en 1985 a otro de 13.1% en 1992, y de un arancel máximo de 100% a otro de 20%; además, se eliminaron medidas regulatorias, subsidios a las exportaciones y programas de promoción industrial. Si bien estas medidas han elevado la eficiencia de un segmento del aparato productivo nacional y han permitido la expansión y diversificación de las exportaciones manufactureras, no se ha logrado alcanzar una tasa de crecimiento alta y sostenida.

Aunque todo lo negativo ocurrido entre 1985 y 2004, particularmente el deterioro del bienestar social y la polarización económica regional, suele atribuirse a las fallas y limitaciones de la estrategia de desarrollo, es probable que esta evaluación sea injusta al dejar de lado el impacto que han tenido los choques económicos externos, los errores en el diseño de políticas públicas compensatorias y las fallas en el manejo de la política macroeconómica que ha restado competitividad a la planta productiva sesgando la especialización nacional hacia las exportaciones de bienes maquilados y hacia la producción de bienes no comerciables (Ros y Skott, 1995). De igual manera, resulta justo decir que en muchas de las evaluaciones que se hacen del TLCAN se comete el mismo error cuando de manera lineal se le responsabiliza de todo lo ocurrido después de 1994, dejando de lado otro tipo de factores externos e internos como los vaivenes de la economía estadounidense o la ausencia de políticas de acompañamiento para maximizar las ventajas y minimizar las debilidades de la economía mexicana, en un contexto de mayor competencia (Gazol, 2004). No se puede ignorar el hecho de que el TLCAN fue concebido en su momento como el principal instrumento de desarrollo económico con el que contaría México en los albores del siglo XXI, y que como tal, lo ocurrido en la última década necesariamente refleja mucho de lo que impulsó o dejó de impulsar.

El objetivo de este trabajo es evaluar el impacto del proceso de apertura comercial sobre el crecimiento económico de las entidades del país, utilizando una metodología alternativa a los ejercicios de convergencia beta y sigma que comúnmente se utilizan para capturar el impacto de diversos eventos económicos, políticos y sociales sobre el desarrollo regional. Esta metodología consiste en estimar para cada una de las entidades del país y por regiones, el multiplicador dinámico del comercio exterior3 midiendo sus variaciones a partir de los años en que se implementaron las principales reformas comerciales (1985, 1988 y 1994), lo cual permite concentrar el análisis en los cambios estructurales derivados de estos eventos y en sus efectos sobre la capacidad de crecimiento. A diferencia de los ejercicios de convergencia que se sustentan en una teoría que únicamente considera a los factores de la oferta en la determinación de la trayectoria temporal del ingreso per cápita, el enfoque adoptado asigna un papel protagónico a la demanda. No obstante, la capacidad para aprovechar las oportunidades que generan mercados más amplios y dinámicos depende del tipo de especialización productiva, por lo que la oferta es incluída en el análisis desempeñando una función importante pero secundaria con respecto a la que ejerce la demanda (Thirlwall, 1980).

El trabajo se divide en cinco secciones: en la primera, se exponen los argumentos teóricos que sustentan el enfoque analítico adoptado en esta investigación; en la segunda, se evalúa el impacto regional de la liberalización comercial analizando las estadísticas disponibles por entidades de 1970 a 2004; en la tercera, se continúa con este ejercicio pero se centra el análisis en los efectos derivados del TLCAN haciéndose énfasis en el comportamiento de la inversión extranjera directa (IED); en la cuarta, se presentan los resultados econométricos que capturan los cambios ocurridos en el multiplicador dinámico después de 1985, 1988 y 1994; finalmente, en la quinta parte, se reflexiona sobre los principales hallazgos de esta investigación.

Fundamentos teóricos

La discusión contemporánea en la teoría del crecimiento se ha centrado en el análisis y corrección de dos limitaciones del modelo neoclásico desarrollado por Solow en su artículo de 1956. La primera, de carácter empírico, tiene que ver con el incumplimiento de la hipótesis de convergencia que se manifiesta en tasas de crecimiento y niveles de ingreso per cápita no convergentes entre economías ricas y pobres; en diferencias entre sus estados estacionarios que difícilmente se pueden explicar con los argumentos que propone el modelo; y en procesos de convergencia entre economías con características similares que ocurren a tasas menores a las que sugiere la teoría (Ros, 2004). La segunda, de carácter teórico, se relaciona con la exogeneidad del progreso técnico, la única fuerza generadora de crecimiento económico en el largo plazo, lo que equivale a reconocer nuestra ignorancia sobre el tema y la irrelevancia de las políticas gubernamentales para incidir en la trayectoria del producto per cápita en períodos largos.

Son diversas las teorías que ofrecen explicaciones al fenómeno de la divergencia económica internacional y a la vez endogenizan el progreso técnico, si bien no todas generan resultados consistentes con la evidencia empírica o parten de supuestos teóricamente razonables.4 Dentro de la Nueva Teoría del Crecimiento (NTC) se han propuesto distintos caminos sin abandonar en lo esencial el marco analítico neoclásico. Romer (1986) modifica el tipo de rendimientos que en la función producción de Solow se asigna al factor capital, asumiendo externalidades que compensan a nivel agregado los rendimientos decrecientes que prevalecen a nivel de la empresa. Lucas (1988) introduce en la función producción un factor especial, el capital humano, que puede ser producido sin la utilización de factores no reproducibles, lo cual por sí solo es capaz de generar crecimiento económico perpetuo. Romer (1990) y Grossman y Helpman (1991) endogenizan la producción de conocimientos y capital humano, factores determinantes del progreso económico, recurriendo a un marco de competencia imperfecta en donde la asignación de recursos en estos rubros genera ingresos extraordinarios tanto a las empresas como a los individuos.

Existen otras vías para generar crecimiento endógeno abandonando el marco neoclásico de la ley de Say y rescatando el papel protagónico de la demanda efectiva, pero sin menospreciar la influencia que los componentes de la oferta pueden tener a través de la especialización en actividades con altas tasas de progreso técnico o en la producción de bienes con elevadas elasticidades ingreso. Estos modelos que siguen la tradición impuesta por Kaldor (1970), Dixon y Thirlwall (1975), Thirlwall y Dixon (1979) y Thirlwall (1979, 1980), asocian positivamente la especialización manufacturera con el incremento de las exportaciones y ésta a su vez con el crecimiento del producto. Los países que se especializan en el comercio internacional como proveedores de manufacturas, sobre todo las de alto contenido tecnológico, enfrentan una demanda creciente a medida que se expande la economía mundial debido a las altas elasticidades ingreso de dichos bienes. Esto aumenta la tasa a la que crecen las exportaciones acelerando la expansión de la producción interna y por ende el progreso técnico incorporado y el aprendizaje por experiencia, lo que permite elevar la productividad del trabajo y la competitividad internacional favoreciendo nuevos incrementos de las exportaciones.

La teoría macroeconómica estática establece que el ingreso nacional (producto nacional) es igual a la suma de los distintos componentes de la demanda agregada (consumo + inversión + exportaciones - importaciones). Sin embargo, pocas veces se considera la implicación dinámica de esta igualdad que conlleva a que la tasa de crecimiento del producto sea igual a la suma ponderada de las tasas de crecimiento de cada uno de dichos componentes. Si se parte de esta premisa resulta evidente la importancia de las exportaciones como el único componente realmente autónomo de la demanda, toda vez que el consumo y la inversión dependen en gran medida del propio incremento del ingreso (Thirlwall, 2000).

En una versión estática de la determinación del ingreso (Y), Harrod (1933), considerando a las exportaciones (X) como el único elemento de la demanda que proviene de fuera del sistema, establece que en equilibrio comercial Y = (1/m)X, donde m es la propensión marginal a importar. Expresando esta igualdad en términos dinámicos, Thirlwall (1979), define la tasa de crecimiento compatible con el equilibrio externo como ∆Y/Y = (1/π)(ΔX/X) que expresa la variación porcentual del ingreso nacional en función de la variación porcentual de las exportaciones y en donde π es la elasticidad ingreso de la demanda por importaciones. Este resultado obtenido bajo los supuestos de que el equilibrio comercial prevalece en el largo plazo y los precios relativos no inciden en los flujos comerciales, es también conocido en la literatura poskeynesiana como la ley de Thirlwall (véase el Anexo 1).

La derivación de la ley de Thirlwall requiere que la suma de las elasticidades precio de las funciones de demanda de exportaciones (ηx) e importaciones (ηm) sea igual a uno, o que el tipo de cambio real se mantenga estable a lo largo del tiempo. El primer caso implica la existencia de bajas elasticidades precio que pueden explicarse cuando las exportaciones contienen una proporción importante de bienes primarios y alimentos, y las importaciones incluyen un componente fijo de bienes para los que no existen sustitutos internos (Prebisch, 1950). Sin embargo, no hay mecanismo que asegure ni justificación teórica que explique, porque dicha suma tendría que aproximarse a la unidad. Es por eso que Thirlwall elige el segundo camino, para el que existen al menos tres explicaciones: a) que las variaciones del tipo de cambio inducen ajustes de los precios internos equiproporcionales y en la misma dirección; b) que subsisten rigideces nominales y reales determinadas por la existencia de mercados oligopólicos en donde las empresas compiten con estrategias distintas a la de los precios, y c) que se tiene un marco competitivo en donde se cumple la ley de precio único (McCombie y Thirlwall, 1994). Si bien las tres alternativas conducen al mismo resultado (precios relativos estables), la última, curiosamente la que inicialmente adoptó Thirlwall, es incompatible con un modelo de crecimiento con restricciones por el lado de la demanda (McGregor y Swales, 1985).

Si los precios relativos no afectan la expansión del producto en el largo plazo, la ecuación de crecimiento se puede escribir también como ∆Y/Y = θ(ΔY*/Y*) siendo Y* el ingreso externo y θ el multiplicador dinámico que es igual a la razón entre la elasticidad ingreso de la demanda de exportaciones y la de las importaciones (ε/π). Es fácil percibir que dado el incremento porcentual de Y*, la capacidad de crecimiento de una economía se encuentra estrechamente relacionada con el tamaño de θ, teniéndose tres posibilidades: θ >1 que implica ∆Y/Y >ΔY*/Y*, θ < 1 asociado a ∆Y/Y< ∆Y*/Y*, y θ = 1 que refleja ∆Y/Y = ∆Y*/Y*. Resulta obvio que si ∆Y*/Y* es una variable exógena los esfuerzos de política económica para aumentar ∆Y/Y deberán orientarse de tal manera que permitan la elevación de θ, lo cual se logra incrementando ε o reduciendo π. Para alcanzar este objetivo es necesario modificar el patrón de especialización productiva pues los valores de ambos parámetros dependen del tipo de bienes que se exportan e importan.

El modelo teórico desarrollado ofrece una explicación alternativa a la de la teoría neoclásica, tanto en su versión vieja (Solow-Swan) como en su versión nueva (NTC), de las diferencias en tasas de crecimiento observadas empíricamente entre países y regiones. El elemento central de dicha explicación radica en las diferencias en los valores de θ que derivan de los distintos patrones de especialización productiva y que permiten que algunas zonas geográficas tomen ventajas sobre otras. En presencia de rendimientos crecientes a escala en el sector exportador e incremento inducido de la productividad, estas ventajas tienden a reproducirse con lo que la brecha inicial se mantiene e incluso tiende a acrecentarse en el tiempo. Este es un poderoso argumento para comprender la divergencia internacional en niveles de ingreso per cápita y en sus tasas de crecimiento.

Esta teoría que se ha utilizado para explicar el comportamiento económico de las naciones, es también relevante para entender el desempeño de las regiones en el interior de un país, sobre todo si las diferencias de precios relativos son mínimas5 y predominan las estrategias competitivas no asociadas al precio en el comercio inter-regional. Esta afirmación se sustenta igualmente en el hecho de que la libre movilidad de factores entre regiones de un mismo país retarda la aparición de restricciones por el lado de la oferta, haciendo que las restricciones de demanda aparezcan primero y, por ende, adquieran mayor relevancia (Thirlwall, 1980). Con esto se contradice el argumento neoclásico de que la libre movilidad de factores acelera la convergencia en niveles y tasas de crecimiento del ingreso per cápita entre regiones inicialmente desiguales pero con equilibrios de estado estacionario similares. La explicación de este desacuerdo debe buscarse en la importancia que los modelos poskeynesianos asignan a los rendimientos crecientes a escala y a las dinámicas acumulativas circulares como mecanismos acrecentadores de las disparidades iniciales (Kaldor, 1970; Myrdal, 1957).

En suma, lo que subyace en el modelo de Thirlwall es, a fin de cuentas, la idea de que diferentes patrones de especialización productiva que determinan distintos valores de ε y π, condicionan trayectorias de crecimiento económico diferenciadas aun entre regiones de un mismo país, sobre todo si algunas de éstas toman ventajas iniciales y no existen políticas específicas para revertirlas. Las regiones con una orientación productiva hacia los bienes con las más altas elasticidades ingreso tomarán ventaja sobre las otras y la acrecentarán simplemente porque lograrán apropiarse de un segmento cada vez mayor de los mercados externos, a medida que éstos se expandan.

El desempeño económico de las regiones

La experiencia de México durante los últimos 15 años se caracteriza por un desempeño económico decepcionante dadas las expectativas que las reformas estructurales de los ochenta y el TLCAN alentaron. Las cifras disponibles sugieren una caída de la capacidad para crecer que se manifiesta en una reducción de la tasa de crecimiento promedio, ya sea que ésta se mida en términos agregados o en unidades per cápita. Así, la tasa de crecimiento del PIB descendió de 6.1% anual en el período 1970-1982 a 2.9% en 1988-2004 mientras que la del ingreso per cápita pasó de 3.0 a 1.1 por ciento. Si se considera únicamente el período de vigencia del TLCAN, 1994-2004, las cifras fueron 2.5 y 1.2 por ciento, respectivamente6. Si bien la desaceleración económica se extiende a todo el país, los impactos regionales han sido heterogéneos siendo más pronunciados en las zonas Pacífico y Sur y más tenues en el Centro, Centro-Norte y Norte.

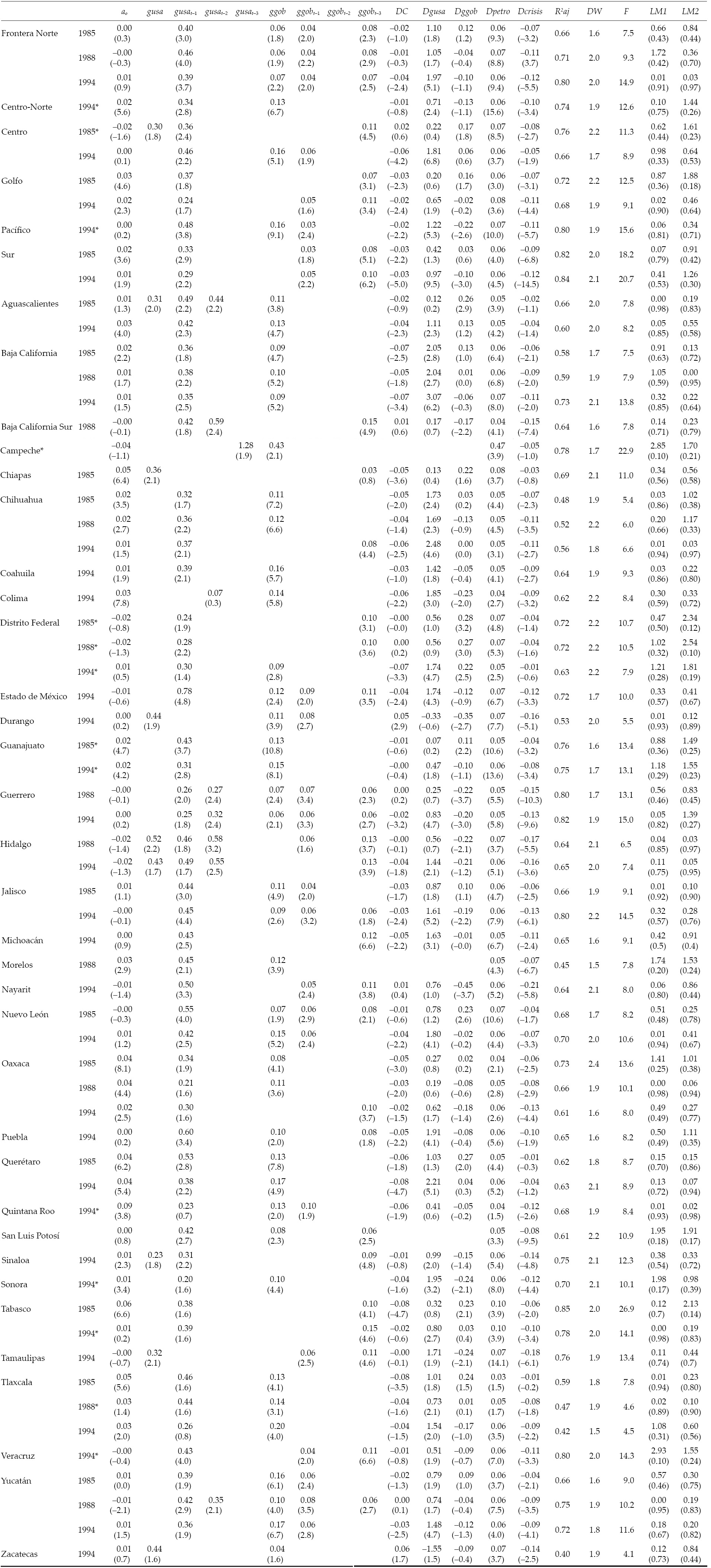

Si se analiza únicamente la etapa de economía abierta y se divide en los subperíodos 1988-1993 y 1994-2004, en este último se aprecia una desaceleración casi generalizada en el crecimiento del PIB con la excepción del Norte que registra una mejoría moderada y el Centro-Norte que se mantiene estable. La historia no es muy diferente cuando se considera al PIB per cápita como unidad de análisis, aunque cabe destacar que las regiones Sur y Pacífico mejoran ligeramente su desempeño (véase el Cuadro 1).

Nota: la composición de las regiones por estados se describe en el Anexo 2. La región del Golfo excluye a Campeche y Tabasco.

Fuente: estimaciones propias con datos de Mendoza (1997) e Instituto Nacional de Estadística, Geografía e Informática (INEGI, 2006).

Cuadro 1: Indicadores de crecimiento económico por regiones (tasas de crecimiento anual)

En el análisis de largo plazo (1970-2004), considerando como punto de referencia la evolución del ingreso per cápita, el Centro-Norte se posiciona como la región con mejor desempeño, seguida muy de cerca por el Centro y el Golfo y más atrás por el Sur, siendo estas regiones las de mayores logros en la fase de economía cerrada (1970-1982). El hecho de que en esta etapa la región más rica (Norte) haya crecido más lento que la más pobre (Sur), es consistente con un proceso de convergencia que probablemente finalizó con el abandono del activismo estatal, cuyos esfuerzos se orientaron en buena medida a compensar desventajas regionales redistribuyendo espacialmente el ingreso a través de inversiones en infraestructura física y humana.

Después de 1982, una multiplicidad de factores como el estancamiento económico que sobrevino a la crisis de la deuda externa, la implementación de políticas restrictivas de la demanda para estabilizar la economía, las reformas de mercado y el consecuente retiro del Estado de sus funciones económicas, la crisis de 1994-1995, entre otros, han incidido en la evolución de los niveles de ingreso por habitante y en su distribución espacial, definiendo tendencias hacia la polarización regional que eventualmente se habrían reforzado con la apertura comercial y con el TLCAN, como resultado de las distintas capacidades de las regiones para adaptarse e integrarse favorablemente a un contexto internacional de mayor competencia.

La desigualdad regional no es un fenómeno nuevo, es una vieja realidad que ha caracterizado al país al menos desde 1970 y que sólo en contados casos se ha reducido de manera significativa. Las tendencias en el ingreso per cápita dan fe de ello y, según se puede apreciar en la Gráfica 1, ilustran sobre varias situaciones que vale la pena destacar: primero, el posicionamiento del Norte como la región más rica a lo largo de todo el período; segundo, invariablemente desde 1970 el Sur se mantiene como la zona geográfica más pobre con un crecimiento nulo después de 1981 aunque con algunas muestras moderadas de recuperación desde la segunda mitad de los noventa (siglo XX); tercero, la región Centro-Norte es la que presenta la tendencia de crecimiento más estable aunque éste ha sido insuficiente para reposicionarla entre las de mayor nivel de ingreso; cuarto, la brecha que separa a la región más pobre, en este caso el Sur, con respecto al resto de las regiones, se ha ampliado de manera sistemática a partir de los años de apertura comercial, lo que estaría indicando que el proceso de divergencia argumentado por distintos autores estaría explicado en parte por el pésimo desempeño de dicha región.

Nota: la región del Golfo excluye a Campeche y Tabasco.

Gráfica 1: Evolución del ingreso per cápita por regiones en México, 1970-2004

La evolución de la dispersión del ingreso per cápita entre entidades federativas se recoge en la Gráfica 2, en donde a través de un ejercicio de sigma convergencia se puede observar cómo en el plano nacional las desigualdades aumentan de 1970 a 1979, disminuyen de 1979 a 1985 y aumentan de nuevo después de este año. Este patrón se repite en la mayoría de las regiones aunque las magnitudes de los movimientos varían significativamente. Así, mientras que en el Centro y el Centro-Norte las fluctuaciones son pronunciadas, en el Norte y el Pacífico son relativamente moderadas. El Golfo y el Sur son casos aparte, el primero porque registra un incremento extraordinario de la desigualdad de 1970 a 1985, cuyas proporciones rebasan con mucho a lo observado en otras áreas geográficas, con una relativa estabilidad en los años subsecuentes; el segundo, por la estabilidad mostrada desde 1988 lo cual implica que la brecha de ingreso entre las entidades que conforman la región prácticamente no se ha ampliado después de la apertura comercial. En la visión de largo plazo (1970-2004) el Centro y el Norte mantienen niveles de dispersión muy similares entre los años extremos; el Pacífico, el Centro-Norte y el Golfo registran incrementos que son moderados en los dos primeros casos y muy significativos en el último; el Sur es el único en donde cae la dispersión de ingresos evidenciando un proceso de convergencia interna que paradójicamente no estaría reflejando un proceso de desarrollo, sino una homogenización de los niveles de pobreza entre el grupo de entidades más pobre.

Los datos anteriores respaldan la hipótesis de que con la apertura comercial las disparidades regionales se han ensanchado, aunque falta por definir los rasgos más sobresalientes de este proceso. Una tipificación de las entidades federativas por su desempeño económico tomando como referencia la tasa de crecimiento del ingreso per cápita, arroja 16 que crecen por encima de la media nacional en 1970-1982 y 13 en 1988-2004. De éstas únicamente Aguascalientes, Durango, Puebla, Querétaro, Quintana Roo y San Luis Potosí aparecen en los dos grupos. Si se considera sólo la etapa de economía abierta se tiene a 11 creciendo arriba de la media nacional en 1988-1993 y a 14 en 1994-2004, intersectándose en ambos períodos Aguascalientes, Guanajuato, Morelos, Nuevo León, Querétaro y Yucatán (véase el Cuadro 2). En contraposición, Baja California, Baja California Sur, Estado de México, Nayarit, Sinaloa, Tamaulipas, Veracruz y Zacatecas crecen por debajo de la media nacional tanto en 1970-1982 como en 1988-2004, aunque en las primeras tres entidades la explicación se asocia más a una expansión demográfica acelerada alimentada por intensos flujos migratorios, que a un lento crecimiento del PIB. Estas incrementaron tanto el PIB como la población a tasas mayores que el promedio nacional en 1970-2004, mientras que las cinco restantes lo hicieron a tasas inferiores.

Fuente: estimaciones propias con datos de Mendoza (1997) e INEGI (2006).

Cuadro 2: Indicadores de crecimiento económico por entidades federativas (tasas de crecimiento anual)

Una característica frecuentemente asociada con el cambio de modelo económico es la caída generalizada de la tasa de crecimiento tanto del PIB como del PIB per cápita, situación que se reproduce en la mayoría de los estados de la república. No obstante, existe también la opinión de que antes de la apertura el activismo estatal forzó un crecimiento por encima de la tasa natural ocasionando desequilibrios macroeconómicos que desencadenaron la crisis de los ochenta, por lo que la desaceleración que se observa después de las reformas estructurales estaría reflejando el retorno de la economía a su trayectoria natural. Al margen de esta discusión, en la etapa de economía abierta se han emprendido diferentes medidas para impulsar el desarrollo del país que han impactado el desempeño económico de las regiones y entidades, siendo una de éstas, quizá la más importante, la firma del TLCAN. A continuación se analizan algunos indicadores que permiten evaluar sus resultados en los primeros diez años de vigencia.

El impacto del TLCAN

El TLCAN es una de las reformas institucionales que mayor optimismo ha generado, con la que se buscaba asegurar a las exportaciones mexicanas un acceso en condiciones favorables a los mercados de Estados Unidos y Canadá, sobre todo al primero con quien existe una integración comercial de facto desde mucho antes de la firma del acuerdo; reglamentar un conjunto de irregularidades presentes en el comercio bilateral con Estados Unidos que perjudicaban sobre todo a México, y convertir el territorio nacional en un foco de atracción para la inversión extranjera interesada en vender al mercado estadounidense (Rubio, 1994). Aunque las exportaciones mexicanas a este país crecieron exponencialmente después de 1994 lográndose una balanza superavitaria en el comercio bilateral y un aumento considerable en los flujos de IED, ello ha generado sólo beneficios parciales y territorialmente diferenciados como lo constatan los indicadores de desempeño regional y por entidades.

Si se toma como referencia la tasa de crecimiento del PIB per cápita, se tiene que ésta aumentó a nivel nacional de 0.9 a 1.2 por ciento entre 1988-1993 y 1994-2004 identificándose 22 entidades que mejoraron su desempeño. De éstas, 11 crecieron igual o por encima del promedio nacional en la segunda etapa (grupo 1) y 11 tuvieron un desempeño inferior a dicho promedio (grupo 3). Siguiendo un criterio similar se puede definir otro subconjunto compuesto por diez entidades que desaceleraron su crecimiento después de 1994, de las cuales seis se mantuvieron con tasas iguales o mayores que el promedio nacional (grupo 3) y cuatro con tasas inferiores (grupo 4). Es claro que el grupo 1 reúne a los estados que mayores ventajas han sacado del TLCAN y que se ubican principalmente en el Norte y Centro-Norte del país, mientras que el grupo 4 corresponde a los que poco o ningún beneficio han obtenido, ubicados en el Sur, Pacífico y Golfo. Los grupos 2 y 3 representan casos intermedios en donde los resultados pos-TLCAN no están lo suficientemente claros como para derivar inferencias concluyentes (véase el Cuadro 3). Es importante destacar que la composición de los grupos referidos está lejos de ser homogénea, lo cual sugiere que se debe tener cuidado al hacer generalizaciones sobre los impactos regionales del TLCAN, pues éstos han sido diferenciados y en muchos casos contrastantes dentro de una misma región.

Notas: gp i es la tasa de crecimiento del ingreso per cápita del estado i. gp N es la tasa de crecimiento del ingreso per cápita como promedio nacional

Cuadro 3: Entidades federativas por su desempeño económico en la era pos-TLCAN

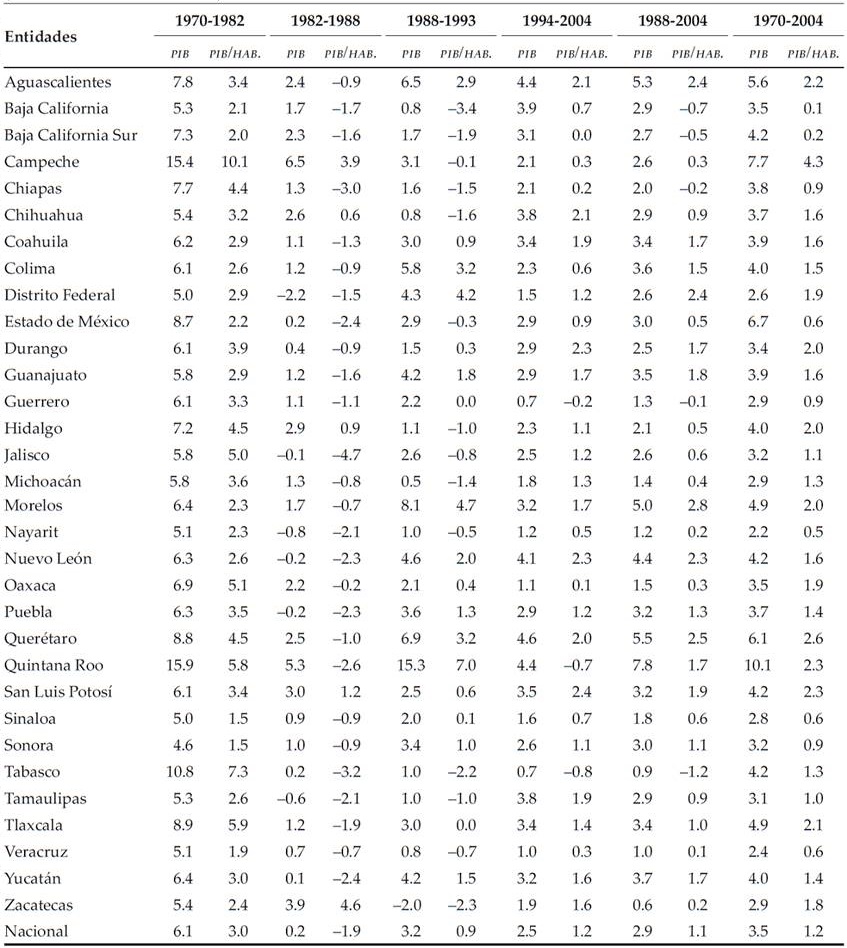

Un criterio adicional para evaluar el TLCAN es determinar si éste ha conducido a una reducción o a una ampliación de la brecha de ingreso entre las zonas desarrolladas y atrasadas del país. Un análisis simple de la evolución del ingreso per cápita relativo arroja que de 1993 a 2004 todas las regiones, excepto el Centro-Norte, se alejan del nivel de ingreso de la región más rica, en este caso el Norte, lo que sugiere un proceso de divergencia. Sin embargo, ello no puede atribuirse linealmente al TLCAN puesto que en los casos del Sur y Centro-Norte, se trata de tendencias definidas en los años anteriores. Si se evalúa todo el período de apertura 1988-2004, además del Centro-Norte, el Centro y el Golfo se acercan al nivel de ingreso del Norte como resultado de un rápido crecimiento de 1988 a 1993, lo que estaría indicando que cada fase de la apertura comercial ha afectado de manera diferente y con distinta intensidad el desarrollo de las regiones, con efectos territorialmente más diversificados en la primera etapa y más concentrados hacia el Norte en la segunda (véase el Cuadro 4).

Fuente: estimaciones propias con datos de Mendoza (1997) e INEGI (2006).

Cuadro 4: Evolución del ingreso per cápita relativo por regiones

Uno de los canales por los que el TLCAN ha incidido favorablemente sobre las condiciones económicas del país, es incrementando el flujo de la IED que poco a poco ha venido sustituyendo a la inversión extranjera de cartera que fue la vía principal por la que el ahorro externo llegó al país entre 1988 y 1994, y cuya volatilidad contribuyó a detonar la crisis de 1994-1995. La IED acumulada en 1994-2005 fue de 175 242 millones de dólares, de los cuales el 66.9% se concentró en el Centro y 24.4% en el Norte, sobresaliendo el Distrito Federal, el Estado de México, Nuevo León, Baja California y Chihuahua como los principales receptores. Sin embargo, cuando la IED se pondera por el número habitantes, el Estado de México no se sostiene como uno de los más beneficiados, mientras que Baja California Sur se incorpora a este grupo selecto de entidades. En contraposición, las entidades del Sur son las que menores flujos de IED recibieron con un promedio de 38.5 millones de dólares anuales y 2.7 dólares por habitante, cantidades muy inferiores a las registradas en el resto de las regiones. A nivel de entidades las menos beneficiadas fueron Oaxaca, Chiapas, Michoacán, Zacatecas, Hidalgo, Veracruz y Guerrero (véase el Cuadro 5).

La relevancia de la IED para el desarrollo nacional está estrechamente relacionada con su capacidad para generar empleos bien remunerados e influir en la trayectoria de crecimiento, lo cual depende de su impacto sobre la productividad del trabajo; de sus efectos de derrame tecnológico; de su capacidad de arrastre sobre otros sectores a través de sus encadenamientos productivos, y de si complementa o sustituye al ahorro interno. Aunque no es objetivo de este trabajo profundizar en esta dirección sino únicamente establecer si existe o no una relación estadística entre la IED y la tasa de crecimiento del ingreso per cápita en las entidades del país, es necesario hacer dos precisiones: primero, que no parece haber evidencia sólida de que la IED esté generando empleos bien remunerados aunque en promedio sus remuneraciones sean superiores a las que ofrece el resto de la industria nacional (Dussel, Galindo y Loría, 2003) y segundo, que el dinamismo de la industria maquiladora y su participación creciente en la estructura de la IED limita el impacto de ésta sobre el desempeño económico del país, debido a que se trata de empresas que basan su estrategia competitiva en los bajos costos laborales; que históricamente han mostrado desinterés por integrarse a las redes productivas locales y que por tanto han tenido un impacto tecnológico reducido (Frenkel y Ros, 2004).

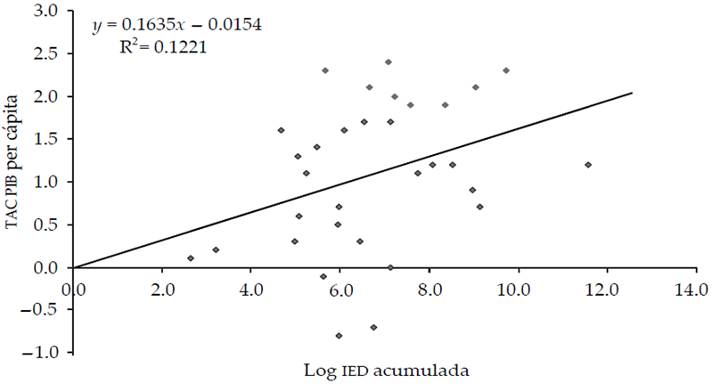

En la Gráfica 3 puede observarse que en las entidades federativas entre 1994 y 2004 existe una asociación positiva entre la IED acumulada en el período y la tasa de crecimiento del ingreso per cápita, si bien el bajo valor del coeficiente de determinación (R2) que mide la dispersión en torno a la recta de regresión da cuenta de un bajo nivel de ajuste. Esto no significa necesariamente un vínculo de causalidad de IED a tasa de crecimiento, pues la causalidad bien podría ser en sentido inverso: una aceleración de la actividad económica podría atraer nuevas inversiones debido a sus efectos sobre el tamaño del mercado interno que permite aprovechar economías de escala o bien porque el rápido crecimiento refleja por si mismo la existencia de una alta tasa de rentabilidad. Lo que se puede inferir es que independientemente del sentido de la causalidad, en promedio las entidades que lograron captar mayor IED crecieron más rápido. Baja California, Estado de México y Baja California Sur constituyen una excepción a este patrón de comportamiento, siendo entidades con altos niveles de captación de IED ya sea a nivel agregado o por habitante, que lograron tasas de crecimiento menores al promedio nacional.

El análisis presentado hasta este momento, comparando los cambios de varios indicadores en distintos períodos, si bien nos brinda una primera aproximación para comprender la manera como el proceso de apertura comercial y en especial el TLCAN impactaron el desempeño de la economía mexicana, sus regiones y entidades federativas, tiene la limitante de estar contaminado por factores coyunturales que ocultan en muchos casos los verdaderos efectos del cambio estructural. Así por ejemplo, cuando se aborda el impacto del TLCAN se corre el riesgo de atribuirle todo lo ocurrido durante 1994-2004 dejándose de lado eventos tan relevantes como la crisis de 1994-1995, los cambios en la política macroeconómica, particularmente en el manejo del tipo de cambio, y las fluctuaciones de la economía de Estados Unidos, por citar sólo algunos. Por esta razón, es necesario utilizar una metodología que aísle estas fuerzas y discrimine entre los cambios de orden coyuntural y los de carácter permanente que afectan la trayectoria de largo plazo. En el siguiente apartado se hace un esfuerzo en esta dirección a través de un ejercicio econométrico que busca detectar cambio estructural en los parámetros de una ecuación de crecimiento del tipo Thirlwall (1979, 1980).

Cambio estructural y crecimiento económico

Una manera de cuantificar el impacto del proceso de apertura es determinando el sentido y la magnitud en que se ha modificado el multiplicador dinámico (θ) en cada una de las regiones y entidades del país, después de 1985, 1988 y 1994. Si el valor de θ aumentó, ello significa que la tasa de crecimiento del producto para un mismo incremento porcentual de la demanda externa es ahora mayor. Un resultado similar pero en sentido contrario, ocurre en el caso opuesto. El cambio de θ refleja una reorientación del patrón de especialización en el comercio exterior y, por ende, una reestructuración productiva que afecta el comportamiento de la economía en el largo plazo. En los párrafos siguientes se presentan los aspectos metodológicos y resultados de un ejercicio econométrico que estima el valor de θ y su variación después de 1985, 1988 y 1994, tanto por regiones como por entidades federativas.

Metodología

La estimación de θ presenta algunas complicaciones empíricas debido a que en el mundo real la demanda externa para una región incluye no sólo la que se origina en otros países, sino también la proveniente de otras regiones del mismo país. Así, la estimación debiera realizarse incluyendo en el lado derecho de la función ∆Y/Y = θ(ΔY*/Y*) un indicador de la demanda externa que ponderara el peso relativo de cada uno de dichos componentes. Puesto que las estadísticas por entidades de que se dispone en México no permiten conocer el monto de las ventas que una entidad realiza hacia otras entidades y hacia fuera del país, en este trabajo se incluyen dos indicadores aproximados: la tasa de crecimiento del PIB de Estados Unidos que se usa como variable proxie de la demanda de otros países y la tasa de crecimiento del gasto público federal programable para aproximar la demanda de otras regiones del territorio nacional. En el primer caso, el coeficiente estimado se identifica como θ1 y en el segundo como θ2.

Para obtener los valores de θ1 y θ2 se estima una función general que incluye en el lado izquierdo la tasa de crecimiento del producto de cada una de las regiones o entidades de la república y al lado derecho las variables proxies de la demanda externa en los períodos t, t-1, t-2 y t-3. Con la inclusión de rezagos se supone que los agentes económicos ajustan sus decisiones de manera retardada ante cambios en las variables relevantes del entorno económico.

Es importante hacer tres precisiones adicionales en torno al método de estimación: primero, que si bien se inicia con una especificación general que incluye varios rezagos de las variables independientes, a través de ejercicios de prueba y error que permiten ir eliminando los componentes no significativos se llega a especificaciones particulares para cada una de las regiones y entidades; segundo, que al lado derecho de la función a estimar además de las variables señaladas se incluyen cinco variables dicotómicas: dos de ellas se utilizan para aislar los efectos del auge petrolero de los setenta y de la crisis de 1994-1995, mientras que las otras tres buscan detectar la existencia de cambio estructural en intercepto y pendiente; tercero, se estiman tres funciones por cada región y entidad para verificar de manera separada si existe cambio estructural a partir de 1985, 1988 y 1994. No obstante, únicamente se reportan resultados de las funciones en donde al menos una de las variables utilizadas en la prueba resultaron relevantes con una significancia estadística de 0.10. Cuando no se encontró evidencia de cambio estructural en ninguna de las tres se hizo una reestimación excluyendo las variables dicotómicas asociadas a dicha prueba.

La función general que se estima es la siguiente:

donde g i , gusa y ggob, son respectivamente las tasas de crecimiento del PIB de la región o entidad i, del PIB de Estados Unidos y del gasto público federal programable, mientras que DC, Dgusa, Dggob, Dcrisis y Dpetróleo son cinco variables dicotómicas. La primera busca detectar cambio estructural en el intercepto adquiriendo los valores de 1 en los períodos que siguieron a cada una de las etapas de la apertura comercial: 1985-2004, 1988-2004 y 1994-2004, y 0 el resto de los años: 1970-1984, 1970-1987 y 1970-1993, según el caso. La segunda se incluye para detectar cambio estructural en el parámetro θ1 y asume los valores correspondientes a la variable gusa en 1985-2004, 1988-2004 y 1994-2004 y 0 en 1970-1984, 1970-1987 y 1970-1993, respectivamente. La tercera se usa para detectar cambio estructural en el parámetro θ2 y asume los valores de la variable ggob en 1985-2004, 1988-2004 y 1994-2004 y 0 en 1970-1984, 1970-1987 y 1970-1993. La cuarta captura el efecto de la crisis de 1995 adquiriendo el valor de 1 en 1995 y 0 el resto de los años, mientras que la quinta aísla el efecto del auge petrolero de la segunda mitad de los setenta tomando los valores de 1 en 1979, 1980 y 1981, y 0 los otros años.

El valor de a 0 en el período previo a la apertura comercial se obtiene directamente mientras que el de θ1 requiere sumar los coeficientes θ10, θ11, θ12 y θ13 o cualquier subgrupo de éstos que permanezca en la ecuación estimada después de haber excluído los componentes estadísticamente no significativos. De igual manera θ2 resulta de sumar los coeficientes θ20, θ21, θ22, y θ23. La existencia de cambio estructural se determina mediante la significancia estadística de a 1, a 2 y a 3 que son los coeficientes asociados a las variables dicotómicas utilizadas para la prueba. Si existe ruptura estructural los valores del intercepto, θ1 y θ2 son respectivamente a 0 + a 1, θ1 + a 2 y θ2 + a 3.

El ejercicio econométrico se realizó siguiendo la técnica de estimación de mínimos cuadrados con errores estándar y covarianzas ajustados por el método de White, lo cual permite que éstos sean consistentes en presencia de heterocedasticidad. Se aplicó la prueba estadística Breusch-Godfrey para identificar problemas de correlación serial de primero y segundo orden en los residuos. La información utilizada es anual y procede de Mendoza (1997), Instituto Nacional de Estadística, Geografía e Informática (INEGI, 2006) y del Bureau of Economic Analysis (BEA, 2005). Del primero, se tomó la serie anual del PIB de México 1970-1995, la que fue complementada con los datos de 1996-2004 disponibles en el Banco de Información Económica del INEGI, en ambos casos a precios constantes. Cabe señalar que ambas series no son estrictamente comparables entre sí por haber sido generadas con diferentes metodologías, por lo que para este ejercicio se empalmaron utilizando tasas de crecimiento. Así mismo se obtuvo de INEGI la serie correspondiente al gasto público federal programable y se deflactó con el índice de precios al productor. Del BEA se tomó la serie del PIB de Estados Unidos de 1970 a 2004 en dólares constantes el cual fue consultado en la página electrónica <www.bea.gov>.

Resultados

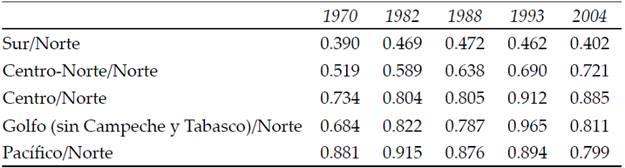

La estimación de la ecuación anterior por regiones arroja resultados estadísticamente aceptables con R2 ajustadas que fluctúan entre 0.66 y 0.84, y estadísticos F que muestran en todos los casos la utilidad global de los modelos utilizados. Aunque se detectaron problemas de correlación serial en los residuos de algunas regresiones, éstos se corrigieron con la inclusión de términos AR(1) del lado derecho de la ecuación.

Los coeficientes estimados revelan que a partir de la liberalización comercial hay una reorientación de las economías regionales hacia el mercado externo que no ocurre uniformemente a lo largo de sus tres etapas,7 pero que en términos generales posiciona favorablemente a todas ellas al aumentar el parámetro θ1 y en algunos casos también θ2. En el caso de θ1 son el Norte, Centro y Pacífico los que alcanzan los valores más altos con 2.36, 2.27 y 1.70 respectivamente, aunque únicamente el Norte se benefició en las etapas previas al TLCAN. En la etapa 3 asociada al TLCAN, hay evidencia robusta de cambio estructural en todas las regiones en sentido favorable si bien con intensidades diferentes dejando al Centro-Norte y al Golfo como las peor posicionadas (véase el Cuadro 6).

Fuente: elaboración propia (véase el Anexo econométrico).

Cuadro 6: Resumen de estimaciones por regiones

Con respecto a θ2 vale la pena destacar que tanto sus valores absolutos como los cambios ocurridos después de la apertura comercial son significativamente inferiores a los de θ1; además, a diferencia de lo ocurrido con θ1 en donde todos los ajustes fueron a la alza, θ2 cayó en las zonas Pacífico y Sur, se mantuvo estable en el Norte y Centro-Norte, y aumentó en el Centro y Golfo. Esto corrobora la idea de que la economía nacional en su conjunto está cada vez más integrada a la dinámica internacional y cada vez más desligada del mercado interno, pero también que las dos últimas regiones mantienen aún fuertes vínculos con la economía interior.

Adicionalmente se observa que el intercepto de la función se vuelve estadísticamente significativo y se reduce en casi todos los casos alcanzando valores negativos, lo que estaría revelando la influencia de otras fuerzas diferentes a la demanda externa que inciden negativamente sobre la tasa de crecimiento. Este podría ser el caso del tipo de cambio, cuya tendencia más o menos permanente a la apreciación real desde los años previos a 1995 y después de 1996, pudo haber deteriorado la competitividad del sector productor de bienes comerciables frenando la actividad económica. Asimismo, la alta volatilidad de los flujos de capital que sólo en los años más recientes se han venido reorientando hacia la inversión productiva, pudo haber ejercido, en promedio, un impacto negativo. Otra interpretación de este hecho es que la sensibilidad y dependencia con respecto a la demanda externa en su definición más amplia8 aumentó, por lo que ahora hay un crecimiento mínimo de la demanda externa necesario para que las regiones alcancen una tasa de crecimiento positiva (véase el Anexo econométrico).

Aunque las estimaciones a nivel de regiones describen aspectos importantes de lo ocurrido en México después de 1985, se requiere un análisis más desagregado que permita separar los efectos por entidad federativa, pues es probable que los parámetros regionales estén influenciados por cambios en direcciones opuestas entre las entidades que conforman una misma región o que simplemente reflejen una influencia proporcionalmente mayor de algunas de éstas.

El análisis por entidades arroja resultados muy semejantes a los regionales en cuanto a tendencias, sin embargo hay rasgos particulares que es necesario destacar: primero, la existencia de nueve entidades en donde el proceso de apertura no modificó el valor de θ1, el cual se mantuvo constante a lo largo del período (Baja California Sur, Campeche, Chiapas, Durango, Morelos, Nayarit, Quintana Roo, San Luis Potosí y Zacatecas); segundo, el grupo de entidades con mayor potencial de crecimiento, medido por el criterio θ1 > 2, se concentra en el norte (Baja California, Chihuahua, Nuevo León, Sonora y Tamaulipas) y centro del país (Estado de México, Hidalgo y Puebla), no obstante hay otras tres que cumplen con este criterio distribuidas en el Centro-Norte (Querétaro), Pacífico (Jalisco) y Sur (Michoacán); tercero, el grupo con menor capacidad para crecer de acuerdo con la condición θ1 < 1 se integra por cuatro entidades del Centro-Norte (Durango, Guanajuato, San Luis Potosí y Zacatecas), dos del Sur (Chiapas y Oaxaca), dos del Golfo (Quintana Roo y Veracruz), una del Centro (Morelos) y una del Pacífico (Nayarit) (véase el Cuadro 7).

Nota: NS se refiere a que el coeficiente es estadísticamente no significativo.

Fuente: elaboración propia (véase el Anexo econométrico).

Cuadro 7: Resumen de estimaciones por entidades federativas

Con respecto a θ2 que captura la importancia del mercado nacional como fuente de dinamismo económico cabe destacar que únicamente en ocho entidades (Aguascalientes, Chiapas, Distrito Federal, Guanajuato, Nuevo León, Querétaro, Tabasco y Tlaxcala) hay evidencia econométrica de un incremento, mientras que en otras nueve (Baja California Sur, Colima, Durango, Guerrero, Hidalgo, Jalisco, Nayarit, Sonora, Tamaulipas) la evidencia es en sentido opuesto o contradictoria y en quince no se observa movimiento. Una característica sobresaliente es que en todos los casos θ2 es menor que la unidad lo que sugiere un papel secundario del mercado nacional como fuerza impulsora del crecimiento.

Recapitulación y reflexiones finales

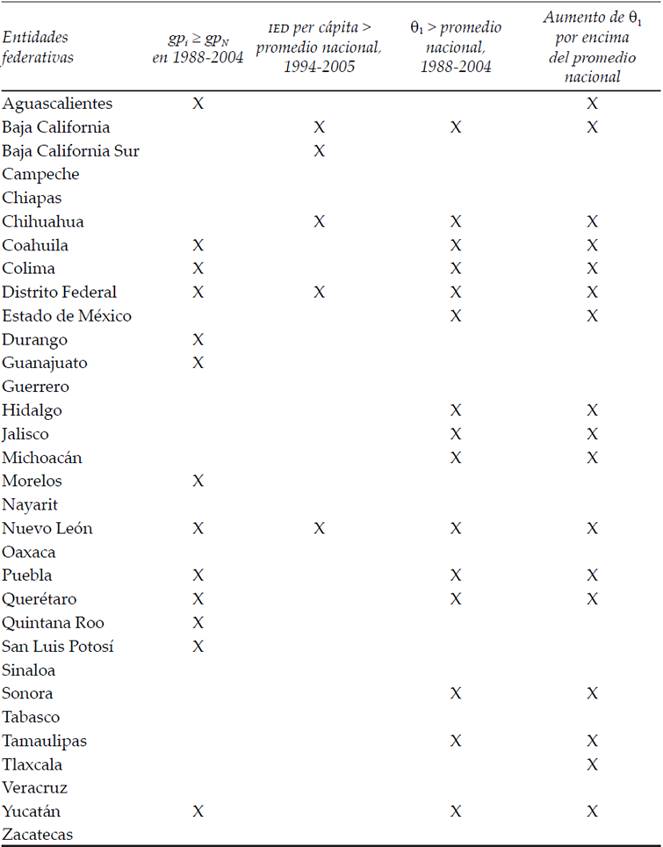

En este trabajo se ha presentado una metodología alternativa a la de convergencia para evaluar el impacto de la apertura económica sobre el crecimiento de las regiones y estados de la república, estimando una ecuación de crecimiento tipo Thirlwall (1979, 1980) e identificando cambios estructurales en pendiente e intercepto asociados a cada una de las fases de la liberalización comercial. Se ha hecho énfasis en dos tipos de impactos: a) cambios en θ1 y θ2 que implican, dependiendo de su dirección, una mayor o menor sensibilidad del producto interno a las variaciones de la demanda externa ya sea que ésta provenga de otros países o de otras entidades, y b) cambios en los interceptos que expresan el efecto de otras fuerzas no consideradas en la función estimada así como el grado de autonomía del crecimiento con respecto a la dinámica del exterior. Los resultados apoyan la existencia de efectos importantes pero heterogéneos que implican reposicionamientos favorables para algunas regiones y entidades, y desfavorables para otras, dando lugar a una redistribución espacial del ingreso nacional y a la emergencia de zonas beneficiadas y no beneficiadas. Estas se identifican con distintos criterios: interpretando las cifras disponibles sobre tasas de crecimiento del ingreso per cápita, analizando el comportamiento de la IED y considerando los resultados econométricos. Puesto que teóricamente existe una relación directa entre el tamaño de θ1 y la capacidad para crecer, es de esperarse que las entidades beneficiadas sean aquéllas en donde este parámetro aumentó en una proporción mayor que el promedio nacional. También es razonable suponer que aquéllas en donde se alcanzaron los valores más altos sean las que muestren mayores habilidades para aprovechar las oportunidades de la apertura. En esta recapitulación se omite el análisis de θ2, no sólo porque los resultados econométricos muestran su importancia secundaria, sino también porque resulta lógico asumir que la liberalización afectó principalmente la relación entre desempeño interno y dinamismo de la demanda internacional, la cual es capturada por θ1.

Siguiendo estos criterios, según lo muestra el Cuadro 8, hay entidades que claramente no han recibido beneficios tangibles de la apertura como Campeche, Chiapas, Guerrero, Nayarit, Oaxaca, Sinaloa, Tabasco, Veracruz y Zacatecas (grupo A), y otras en donde los beneficios son más que evidentes como Baja California, Chihuahua, Coahuila, Colima, Distrito Federal, Nuevo León, Puebla, Querétaro y Yucatán (grupo B). También están aquéllas en donde se perciben beneficios más bien moderados como es el caso de Aguascalientes, Estado de México, Hidalgo, Jalisco, Michoacán, Sonora y Tamaulipas (grupo C). Las siete entidades restantes (Baja California Sur, Durango, Guanajuato, Morelos, Quintana Roo, San Luis Potosí y Tlaxcala) corresponden a casos en que sólo se cubre uno de los cuatro criterios empleados por lo que no es clara su situación. La clasificación anterior proporciona una panorámica general de cómo se ha distribuido nacionalmente el impacto de la apertura comercial destacando el hecho de que el grupo A, el menos beneficiado, se integra principalmente por entidades del Sur y el Golfo, mientras que el B, el más beneficiado, incluye mayoritariamente a entidades del Norte. Si sumamos los grupos B y C se percibe que las zonas más favorecidas han sido la Norte y Centro, aunque en esta última los logros no se extienden a todos los estados.

Notas: gp i es la tasa de crecimiento del ingreso per cápita del estado i. gp N es la tasa de crecimiento del ingreso per cápita como promedio nacional.

Cuadro 8: Impacto de la apertura comercial por entidades federativas

Es importante señalar que el resultado anterior presenta algunas variaciones cuando se considera la etapa pos-TLCAN, pues en este caso el grupo de entidades ganadoras se modifica concentrándose en el Norte y Centro-Norte. Rodríguez-Oreggia (2007) hace un análisis similar al aquí realizado para identificar entidades ganadoras y perdedoras del proceso de apertura comercial, aunque con una metodología diferente y considerando el período 1985-2001.9 Sus resultados son muy similares en cuanto a la composición del segundo grupo (perdedoras), pero difieren en lo que respecta al primero (ganadoras) conservando un rasgo común: la presencia de las entidades norteñas. Esto significa que el análisis es sensible a la periodización utilizada arrojando distintos resultados dependiendo de si se toma 1985, 1988 o 1994 como el año de referencia, lo cual sugiere que el proceso de apertura no ha impactado a las regiones de manera homogénea en cada una de sus etapas.

El hecho de que los mayores beneficios de la apertura se concentren en las áreas económicamente más desarrolladas y los costos tiendan a distribuirse en las áreas más pobres, estaría contribuyendo al ensanchamiento de la brecha de ingreso entre las regiones de México. Sin embargo, este argumento con muchos seguidores en el medio académico y que se ha sostenido en varios trabajos (Arroyo, 2001; Fuentes y Mendoza, 2003; Ocegueda, 2003), no goza de unanimidad. Esquivel (1999) defiende la tesis de una convergencia lenta entre 1940 y 1995 que ocurrió fundamentalmente en 1940-1960, no existiendo evidencia sólida de que este proceso haya continuado después de este año pero tampoco de que se haya revertido. Calderón y Tykhonenko (2006, 2007) argumentan, en contraposición a la mayoría de los trabajos empíricos sobre México, la existencia de convergencia absoluta en 1994-2002 que ocurrió a tasas diferenciadas por entidad federativa como consecuencia de la heterogeneidad estructural del país. A una conclusión parecida, aunque a través de una metodología diferente, llega Katz (1998), quien afirma que después de 1988 se ha homogenizado la distribución del ingreso entre regiones debido a la desconcentración de la actividad económica de las zonas metropolitanas de las ciudades de México, Guadalajara y Monterrey, hacia otros estados, principalmente del Centro y Norte del país.

Como puede observarse existe polémica en torno a si la brecha de ingreso entre las regiones y entidades del país tiende a abrirse, se mantiene estable o tiende a cerrarse después de 1985. La evidencia que se presenta en este trabajo apoya la primera de estas hipótesis sugiriendo una distribución inequitativa y heterogénea de los beneficios de la liberalización económica, que si bien se extienden a muchas áreas geográficas del país excluyen a otras que se han ido rezagando. Este fenómeno fortalece las fuerzas de divergencia que prevalecen en México desde que el Estado decidió abandonar sus tareas compensatorias en el desarrollo regional, como proveedor de infraestructura física y humana y como coordinador de los esfuerzos sociales para la creación de ventajas competitivas regionales. Al quebrantarse los frágiles equilibrios que pendían de la acción gubernamental el país se ha polarizado debido a que las fuerzas del mercado han inducido dinámicas acumulativas circulares que acentúan las ventajas y desventajas iniciales de las regiones, lo que ha beneficiado a las competitivamente mejor posicionadas. Las zonas de bajos ingresos han quedado inmersas en trampas de pobreza mientras que las de mayor desarrollo se han movido en círculos virtuosos consolidando su posición de liderazgo. Los desempeños económicos del Norte y el Sur son ejemplos ilustrativos de estos fenómenos que reflejan claramente las consecuencias de confiar el proceso de desarrollo a las fuerzas del libre mercado.

text new page (beta)

text new page (beta)