JEL Classification:* G14, G23

Introducción

Un abanico de más de 54 000 fondos o sociedades de inversión (mutual funds) en todo el mundo es un dato destacado para cualquier interesado en las finanzas, pero si además agregamos que en dichos fondos se encuentran alojados aproximadamente 13 billones de dólares, entonces puede intuirse que se trata de un tema de notable interés, no sólo para la comunidad inversionista, sino también para el ámbito académico. Lógicamente, la distribución de esa cantidad no es homogénea entre países. Así, Estados Unidos es, sin duda, el país donde esos productos juegan un papel más importante, cuyos activos representan 53% del total del patrimonio en todo el mundo, con datos de final de 2003. En orden de importancia le siguen Francia con 8.2% y Luxemburgo con 7.9%. España ocupa la posición 12, con 1.8% de participación respecto al mercado mundial y México en el lugar 23 con 0.23%. Sin embargo, si estos datos se relativizan tomando como referencia el producto interno bruto (PIB), los resultados cambian apreciablemente. Con datos de 2001 puede verse que el caso de Luxemburgo era el más destacado, ya que en ese país los activos en fondos o sociedades de inversión representaban más de 38 veces su PIB. Le siguen Irlanda con 190 y Hong Kong con 105%. España se encuentra en la posición 15, con 28%, y México, con 5%, se ubica en el puesto 28.

Dada la importancia del tema, la literatura financiera sobre fondos o sociedades de inversión ha sido muy abundante en los últimos años. Los aspectos objeto de análisis han sido muy diversos, pero quizá uno de los que ha suscitado mayor controversia es la persistencia de sus resultados en el tiempo. Como afirman Dentzel y Weigand (1998), estas sociedades dedican significativamente más espacio en sus publicaciones para informar sobre sus rentabilidades pasadas que para recoger las precauciones de la SEC (Securities and Exchange Comission) acerca de las estrategias de inversión basadas en rentabilidades pasadas.

En la literatura financiera existe una nutrida evidencia acerca de una relación positiva y significativa entre medidas de resultado de fondos o sociedades de inversión entre períodos consecutivos (Hendricks, Patel y Zeckhauser, 1993; Goetzmann e Ibbotson, 1994; Brown y Goetzmann, 1995; Wermers, 1997; Carhart, 1997; Otten y Bams, 2002; Lynch y Musto, 2003; Ciriaco y Santamaría, 2005). Adicionalmente, Elton, Gruber, Das y Hlavka (1993); Elton, Gruber, Das y Blake (1996); Agarwal y Naik (2000); Ciriaco y Santamaría (2005), encuentran que el comportamiento de los fondos o sociedades de inversión es predecible bajo un horizonte temporal de largo plazo.

Además de la relación entre medidas de resultado de períodos consecutivos, otra cuestión que ha suscitado recientemente el interés de la comunidad académica es el estudio de la elección de un fondo o sociedad particular por parte del inversor y su relación con el resultado. Esta relación se ha estudiado en un doble sentido: por un lado, lo que denominaremos como hipótesis de persistencia,1 atendiendo a que se justifica en la medida en que exista persistencia en los resultados de las sociedades de inversión, predice una relación positiva entre las variaciones de cuotas de mercado presentes de un fondo de inversión y sus rentabilidades pasadas. La segunda, deno-minada de habilidad de selección o smart money, trata de analizar la capacidad de predicción ex ante de los inversores y predice una relación positiva entre las variaciones de cuotas de mercado actuales de un fondo o sociedad de inversión y sus rentabilidades futuras.

En cuanto a la primera relación, la literatura recoge abundante evidencia sobre la existencia de una relación positiva y significativa entre las rentabilidades pasadas y los flujos de entrada presentes a los fondos o sociedades de inversión (Lakonishok et al., 1992; Hendricks et al., 1993; Patel et al., 1994; Sirri y Tufano, 19982; Gruber, 1996; Carhart, 1997; Fant, 1999; Ciriaco, Del Río y Santamaría, 2002; Ciriaco y Santamaría, 2005).

Por lo que se refiere a la hipótesis de habilidades de selección, la escasa evidencia empírica disponible no es unánime. Así, mientras que para el mercado estadounidense, Gruber (1996) y Zheng (1999) se muestran favorables al supuesto de que los inversores tienen habilidades de selección, los resultados de Ciriaco, Del Río y Santamaría (2003) para el caso de los fondos de inversión españoles, no permiten sostener dicha hipótesis.

La literatura relativa a México presenta trabajos descriptivos acerca de la evolución de las sociedades de inversión. En particular, Morales (2000) estudia el crecimiento sostenido que estos instrumentos presentan, desde su aparición en 1956 y particularmente después de la crisis financiera de diciembre de 1994. Asimismo, informa que las sociedades más populares en México son las que invierten en instrumentos de deuda, y una fracción menor se dedica a renta variable. Por otro lado, Burdett y García (1983) analizan el crecimiento de las sociedades de inversión en México indicando sus causas principales, entre las que destacan la modificación de la legislación que permitió la recompra de acciones en la década de los ochenta, así como a la nacionalización de la banca que promovió a otros intermediarios financieros, particularmente a las casas de bolsa. No obstante, conforme a lo conocido, no existen estudios en México que analicen la relación entre resultados de dichas sociedades en períodos consecutivos o que contrasten las hipótesis de persistencia y habilidades de selección.

En este sentido, el presente artículo ofrece varias contribuciones a la literatura existente sobre las sociedades de inversión mexicanas. En primer lugar se analiza la persistencia de resultados de las sociedades de inversión. Para este propósito se hace uso de contrastes genéricos, tanto paramétricos como no paramétricos, así como de contrastes específicos para el análisis de la persistencia de resultados, bien en períodos de tiempo consecutivos o en el ámbito multiperíodo. El estudio se realiza para el período completo y para distintos subperíodos con objeto de verificar la estabilidad temporal de las conclusiones y el posible efecto de la crisis provocada por la megade-valuación del peso en diciembre de 1994. Los resultados obtenidos indican la presencia de una relación positiva y significativa entre rentabilidades de las sociedades de inversión, tanto cuando se analizan períodos de tiempo consecutivos como cuando se extiende el análisis al ámbito multiperíodo. Estos resultados son básicamente coincidentes en todo el período de análisis, aunque quizá son más modestos para las sociedades de inversión en renta variable. Todo ello permite señalar que el conocimiento de la rentabilidad pasada de una sociedad de inversión puede aportar una información relevante para el potencial inversor. Es más, esta información, a juicio de los resultados presentados, todavía es más rica para el potencial inversor si se asocia con la calidad de la predicción que se encuentra relacionada con el tipo de sociedad de inversión y con el ámbito temporal utilizado.

También se ha obtenido evidencia de que los inversores hacen uso de esta información para plantear sus decisiones de inversión-desinversión, puesto que se detecta una relación positiva y significativa entre las rentabilidades pasadas y los flujos monetarios que experimentan las sociedades de inversión. Dicha relación es más importante en las sociedades de inversión en renta variable y en deuda para personas físicas. Por otro lado, coincidiendo con la evidencia internacional, se observa que dicha relación es menos intensa en la región de bajas rentabilidades. Este resultado es compatible con el argumento de Lynch y Musto (2003) en el sentido de que los inversores asignan al resultado pasado distinta credibilidad como señal de los resultados futuros en función de su signo. Si éste es positivo se entiende que no se modificarán equipos directivos o estrategias y que, en consecuencia, puede ser una buena proxy del resultado futuro. En cambio, si los resultados son malos se les asigna poca credibilidad, ya que se asume que se producirán cambios importantes bien en el equipo directivo o bien en la estrategia con objeto de reconducir dicho resultado.

Por último, los resultados del contraste de la hipótesis de habilidades de selección o smart money (Gruber, 1996) indican que no se detecta que en el mercado mexicano los inversores posean habilidades ex ante para predecir el comportamiento futuro de las sociedades de inversión. Este resultado, contrario a la evidencia mostrada por Zheng (1999) para el mercado americano, es coincidente con lo puesto de manifiesto por Ciriaco, Del Río y Santamaría (2003) para el mercado español de fondos de inversión.

El artículo se estructura atendiendo al siguiente esquema: la sección segunda presenta la base de datos utilizada. La tercera recoge la metodología y los resultados de distintas pruebas de persistencia. La cuarta presenta el estadístico GT y sus variantes, así como los resultados de los contrastes de la hipótesis de persistencia y de habilidades de selección. Por último, la sección quinta recoge las conclusiones y consideraciones más relevantes.

Base de datos

La base de datos utilizada se conforma con los valores liquidativos del último día del mes de 420 sociedades de inversión que constituyen el universo existente en México de enero de 1992 a diciembre de 2002. Adicionalmente, para los contrastes de persistencia y habilidades de selección, se emplearon los patrimonios mensuales de las sociedades de inversión existentes en el período para el cual dicha información está disponible (enero de 1999 a diciembre de 2002). La información provino de la Comisión Nacional Bancaria y de Valores (CNBV) de México a través de su Dirección General de Sociedades de Inversión, en soporte papel para 1992-1998 y en soporte informático para el período 1999-2002.

Con base en esa información se procedió a depurar errores verificando aquellas rentabilidades mensuales que excedían en valor absoluto de 25%. Los casos detectados fueron verificados en la propia base. En caso de observar un error y no disponer del valor correcto, éste se sustituyó por el valor medio de los meses anterior y posterior.

Adicionalmente hay que señalar que se presentaron múltiples casos de cambio de nombre o de nombre corto (el código de identificación de la CNBV) debido a las modificaciones del sistema bancario mexicano, por las compras y fusiones entre diversas instituciones bancarias, que hubo que unir de manera individual. También se encontró la creación de paquetes de participaciones por parte de las gestoras, agrupando o dividiendo las acciones. En estos casos se transformó el valor liquidativo original por el equivalente.

Tomando como referencia los valores liquidativos ya corregidos de cada final de mes t, L t , se han obtenido rentabilidades de diferentes frecuencias temporales j como:

siendo

Por otro lado, dado que en el artículo se pretende contrastar si los resultados de las sociedades de inversión son diferentes o no, dependiendo de su estrategia de inversión, se han utilizado los tipos de fondos contemplados por la Ley de Sociedades de Inversión de México. Estas categorías, aunque muy generales, se encuentran vigentes durante todo el período que ocupa la base de datos.

Cabe mencionar que en 1998, la CNBV crea una segunda clasificación con la que ha tratado de proporcionar mayor información respecto a la clase de activos en los que invierte el fondo. Sin embargo, dado que las sociedades de inversión que desaparecen antes de esa fecha no se encuentran identificadas con esta segunda clasificación, se prescindió de ella en la mayor parte del trabajo. En consecuencia, los tipos utilizados para agrupar los fondos según su estrategia de inversión son los siguientes:

a) Sociedades de inversión en renta variable. Sus operaciones se realizan con valores y documentos de renta variable y de deuda.

b) Sociedades de inversión en instrumentos de deuda. Anteriormente denominadas de renta fija, operan con valores y documentos exclusivamente de deuda. Administrativamente la CNBV ha subdividido esta clase de sociedad de inversión, de acuerdo con el tipo de inversionista:

Existe un tercer tipo en la Ley, denominado sociedades de inversión de capitales, que se refieren a las joint venture que, por sus características de permanencia de los socios en el patrimonio de la empresa por un límite de tiempo mínimo y máximo, no se han utilizado en el presente estudio.

El Cuadro 1 describe la muestra en términos del número de sociedades de inversión de cada tipo, el promedio de sociedades por período, así como las que han desaparecido a diciembre de 2002. Como puede apreciarse, el 25% de los fondos o sociedades son de renta variable y 75% corresponde a instrumentos de deuda (53% para personas físicas y 22% para personas morales). El número de sociedades decrece a medida que se incrementa el período de estudio, debido a que se selecciona el primer período completo (trimestral, semestral, anual) después del nacimiento de la sociedad para incluirla en la base de datos.

Está compuesta por el universo de sociedades de inversión de México para el período 1992-2002.

Cuadro 1: Descripción de la muestra utilizada

Como ya se ha señalado, la base de datos contiene la totalidad de sociedades de inversión existentes en México en cada período, desde 1992 a 2002. Con objeto de evitar el sesgo de supervivencia están incluidas aquellas que han desparecido. En total, son 56 las sociedades que han desaparecido por alguna circunstancia. El porcentaje de sociedades desaparecidas respecto del total es de 13%. Esta tasa es similar a las señaladas en otros estudios en el mercado de Estados Unidos, como el caso de Brown, Goetzmann e Park (1999) que se sitúa en 14% para Offshore Hedge Funds, o Liang (2000) que informa que las bases de datos de Hedge Funds tienen tasas de fondos desaparecidos de 26% en la TASS Management Limited o de 9.5% en la del Hedge Fund Research Inc.

Persistencia en los resultados de las sociedades de inversión

Previo al estudio de las relaciones entre resultados y flujos monetarios, inicialmente se pretende explorar la posible existencia de persistencia en las sociedades de inversión mexicanas, esto es, si existe relación entre los resultados de períodos sucesivos trimestrales, semestrales o anuales. Más concretamente, si la rentabilidad de un período t muestra una relación sistemática con la rentabilidad del período t-1. Para cuantificar los resultados, se emplean dos medidas: la rentabilidad de cada sociedad de inversión (R) y la rentabilidad ajustada por estilo, a la que denominaremos Rc, calculada como la rentabilidad de un fondo de cierto tipo menos la mediana de todos los fondos del mismo tipo en el período.

La medición de la intensidad de la relación se realiza mediante dos estadísticos: uno paramétrico y otro no paramétrico. El primero es el coeficiente de Pearson y permite cuantificar el grado de relación lineal entre dos períodos consecutivos. Para evitar asumir las restricciones paramétricas de dicho contraste se calculó el segundo, el coeficiente de Spearman. La coincidencia de resultados permite dotar de mayor solidez a las conclusiones. En el Cuadro 2 se presentan estos resultados. Las dos primeras columnas corresponden a los coeficientes de Pearson y de Spearman calculados con rentabilidades ordinarias, y la tercera y cuarta columnas calculadas con las corregidas.

El signo * indica nivel de significancia de 5 por ciento.

Resultados de los coeficientes de Pearson y de Spearman entre los períodos t y t-1, con datos trimestrales, semestrales y anuales de rentabilidades ordinarias y corregidas por estilo.

Cuadro 2: Contraste de persistencia de las rentabilidades de los fondos de inversión

Conforme a los resultados obtenidos puede afirmarse que existe relación positiva y significativa entre rentabilidades correspondientes a períodos consecutivos de tiempo. Sólo se aprecian dos excepciones: la submuestra de sociedades de renta variable en períodos trimestrales y anuales y la población total de sociedades para períodos anuales (aunque en este último caso sí resulta positiva y significativa con el contraste no paramétrico de Spearman). En cambio se detectan relaciones significativas en todas las rentabilidades ajustadas por estilo. Se aprecia una mayor correlación entre los fondos que invierten en instrumentos de deuda, en todas las referencias temporales utilizadas, explicable por la menor sensibilidad que presentan a las fluctuaciones del mercado.

En términos generales, la mayor correlación se observa para períodos semestrales y la menor en anuales. También se aprecia que las correlaciones son más uniformes cuando se consideran las rentabilidades corregidas por estilo, tanto para el coeficiente de Pearson como para el de Spearman.

Con objeto de analizar si la relación entre resultados se extiende más allá del ámbito de períodos consecutivos se ha estudiado la relación entre la rentabilidad del período t y la rentabilidad con los períodos t-2, t-3 y t-4. Los resultados se presentan en los Cuadros 3, 4 y 5. En términos generales, se observa una disminución del grado de correlación conforme aumenta la distancia entre períodos considerados. A pesar de esta circunstancia, en especial en el caso de las rentabilidades ajustadas por estilo, es muy destacable el nivel de persistencia en los resultados entre períodos alejados. Baste destacar que el nivel de correlación lineal entre rentabilidades anuales ajustadas por estilo entre un año y cuatro años anteriores es para la población total de 17% y para los instrumentos de deuda de personas morales de 22 por ciento.

El signo * indica nivel de significancia de 5 por ciento.

Resultados de los coeficientes de Pearson y de Spearman entre los períodos t y t-2, con datos trimestrales, semestrales y anuales de rentabilidades ordinarias y corregidas por estilo.

Cuadro 3: Contraste de persistencia de la rentabilidades de los fondos de inversión

Los signos * y ** indican niveles de significancia de 5 y 10%, respectivamente.

Resultados de los coeficientes de Pearson y de Spearman entre los períodos t y t-3, con datos trimestrales, semestrales y anuales de rentabilidades ordinarias y corregidas por estilo.

Cuadro 4: Contraste de persistencia de las rentabilidades de los fondos de inversión

El signo * indica nivel de significancia de 5 por ciento.

Resultados de los coeficientes de Pearson y de Spearman entre los períodos t y t-4, con datos trimestrales, semestrales y anuales de rentabilidades ordinarias y corregidas por estilo.

Cuadro 5: Contraste de persistencia de las rentabilidades de los fondos de inversión

Una vía alternativa de estudiar la persistencia de los resultados es la propuesta por Agarwal y Naik (2000) que además ofrece una información adicional de interés acerca de si la persistencia se debe a la repetición de resultados de las sociedades ganadoras, perdedoras o a ambas. Dicha propuesta pasa por la construcción de series de sociedades ganadoras y perdedoras a partir de la mediana de la rentabilidad del período t. Si la rentabilidad de la sociedad de inversión j es mayor que la mediana de la rentabilidad del período t se considera una sociedad ganadora, denotado como W, y si es menor que la mediana se clasifica como sociedad perdedora, L. En consecuencia, bajo la hipótesis nula de independencia o ausencia de persistencia, una sociedad tiene exactamente la misma probabilidad de ser ganadora que perdedora: 0.5.

Para contrastar la hipótesis de persistencia en este nuevo marco, se han construido tablas de contingencia con estas series de ganadoras y perdedoras, relacionando sociedades de inversión que han sido ganadoras en dos períodos consecutivos, denotándolo como WW y perdedoras en dos períodos consecutivos, LL. Aquellas sociedades que han revertido su clasificación, de ganadora a perdedora y de perdedora a ganadora se identifican como WL y LW, respectivamente.

El estadístico de contraste es el Cross-Product Ratio (CPR), que se define como: CPR=(WW*LL)/(WL*LW). De este modo, el estadístico: Z=log(CPR)/

Es interesante señalar que el estadístico CPR no ofrece directamente información sobre el origen de la persistencia. Con objeto de obtener información adicional que permita verificar si la persistencia se manifiesta en las sociedades ganadoras, perdedoras o en ambas hay que hacer uso del contraste Z

X

(siendo X= G o P, ganador y perdedor, respectivamente). Dicho estadístico se adapta a una distribución binomial. Cuando n≥20, la siguiente expresión:

Un contraste adicional al CPR es el propuesto por Carpenter y Lynch (1999) que permite robustecer los resultados obtenidos con CPR. Dicho estadístico parte de la comparación de las frecuencias muestrales de WW, LL, WL y LW con la distribución de frecuencias esperadas bajo la hipótesis nula (25%). Estos autores analizan el poder de distintos contrastes para valorar la persistencia y demuestran que el test de la Chi-cuadrado se encuentra correctamente especificado, ostenta gran poder en la detección de persistencia y es el más robusto ante la presencia de sesgo de supervivencia en los datos muestrales utilizados. El estadístico se define como sigue:

Para los cálculos de ambos estadísticos, se ha decidido dividir el período de estudio en tres, debido a la fuerte crisis sufrida en México y que tuvo su origen en la megadevaluación del peso en diciembre de 1994. Los once años de estudio se dividen en los siguientes tres subperíodos: 1992-1994, 1995-1996, 1997-2002, además de incluir los resultados para el período completo 1992-2002. No se pretende afirmar que los efectos de la crisis sufrida pueden aislarse en dos años, simplemente se considera que pueden ser un parámetro útil para aproximarse a lo sucedido antes, durante y después de dicho período crítico.

En el Cuadro 6 se presentan los resultados para las rentabilidades ordinarias trimestrales, semestrales y anuales. Con un nivel de significancia de 5% se puede rechazar la hipótesis nula de independencia para todos los períodos considerados. Se observa que la persistencia es mayor en los períodos trimestral y semestral, disminuyendo en el anual. Salvo para el caso de rentabilidades de frecuencia anual, los valores del estadístico CPR en el período poscrisis indican que es este subperíodo en el que los resultados de las sociedades de inversión son más persistentes. En el caso de frecuencia anual parece sugerir que es el período durante la crisis, aunque este resultado global del subperíodo oculta una elevada variabilidad interior. Los estadísticos Z G o Z P ofrecen información adicional, ya que muestran que la persistencia en el período poscrisis proviene prácticamente por igual de la persistencia de resultados de sociedades de inversión ganadoras y perdedoras. En cambio, los resultados para el subperíodo de crisis no revelan que exista persistencia que provenga de sociedades ganadoras o perdedoras, remarcando nuevamente que el resultado global de dicho subperíodo es un resultado que debe tomarse con cautela debido a la notable variabilidad de los elementos que permiten calcular el estadístico.

El signo * indica nivel de significancia de 5 por ciento.

Resultados para los estadísticos CPR, Z, Z G , Z P y χ2 para rentabilidades ordinarias trimestrales, semestrales y anuales de la población de sociedades de inversión de México. Se presentan los resultados para el período global 1992-2002 y para tres períodos: 1992-1994, 1995-1996 y 1997-2002.

Cuadro 6: Contraste de persistencia de resultados para dos períodos

Coincidiendo con los resultados procedentes de los contrastes de Pearson y Spearman, se ha detectado la existencia de persistencia en los resultados ordinarios para la población de sociedades de inversión de México. En el Cuadro 7 se analiza si ésta se presenta en resultados ajustados por estilo, tanto para la población total como para el caso de los distintos tipos de sociedades de inversión considerados.

El signo * indica nivel de significancia de 5 por ciento.

Resultados para los estadísticos CPR, Z y χ2 para rentabilidades ajustadas por estilo trimestrales, semestrales y anuales de la población de sociedades de inversión de México. Se presentan los resultados para el período global 1992-2002 y para tres períodos: 1992-1994, 1995-1996 y 1997-2002. La columna L/W indica si la persistencia proviene de sociedades ganadoras (W), perdedoras (L) o ganadoras y perdedoras (LW).

Cuadro 7: Contraste de persistencia de resultados para dos períodos

Los resultados para la totalidad de sociedades de inversión revelan la existencia de persistencia significativa en los resultados para las distintas frecuencias temporales consideradas. Esta persistencia, a su vez, parece presentarse de forma simétrica, esto es, tanto en sociedades ganadoras como perdedoras. Ello permite afirmar que no sólo tienen mayor probabilidad de situarse en la zona de ganadoras las sociedades que en el subperíodo anterior han obtenido resultados por encima de la mediana, sino que también tienen mayor probabilidad de situarse en zona de perdedoras aquellas sociedades que en el subperíodo anterior han obtenido resultados por debajo de la mediana.

Los resultados segmentados por categorías, en cambio, señalan que la persistencia se concentra fundamentalmente fuera del segmento de renta variable. En este segmento existe persistencia significativa, pero de un nivel considerablemente inferior. La propia variabilidad del nivel de persistencia al considerar distintas frecuencias temporales refuerza este argumento. Además, puede observarse cómo la persistencia en la rentabilidad ajustada de las sociedades de inversión de renta variable en el período posterior a la crisis 1997-2002 se constata en los períodos cortos, trimestral y semestralmente, pero no en el período anual, indicando quizá, que a medida que transcurre el tiempo los propios mecanismos de mercado absorben los excesos temporales de rentabilidad para este tipo de fondos. En cambio en los casos de las sociedades de inversión en instrumentos de deuda, tanto de personas físicas como morales, la persistencia se encuentra presente de una forma muy uniforme independientemente del período estudiado. Además, se puede constatar que son este tipo de sociedades las que han contribuido a la conclusión de que la mayor persistencia se presente en el período poscrisis.

Por otro lado, el origen de la persistencia para las distintas sociedades de inversión en instrumentos de deuda proviene simétricamente de sociedades ganadoras y perdedoras. En cambio, en sociedades de inversión en renta variable no se presenta una contribución significativa de ganadoras o perdedoras. En todo caso, aunque sólo se presenta significativo el resultado en una única situación, lo que se observa es que la persistencia se concentra en las sociedades perdedoras, esto es, las sociedades que en el subperíodo anterior han obtenido un resultado por debajo de la mediana tienen una mayor probabilidad de situarse nuevamente en zona de perdedoras.

Como se ha comentado, la Ley de Sociedades de Inversión, a través de la CNBV, ha formulado una segunda clasificación de ocho apartados para renta variable y cinco para deuda, en la que establece porcentajes máximos y mínimos de composición de cartera dependiendo del objeto del fondo, excepto de uno de dichos apartados que no establece límites por tipo de instrumento a fin de permitir a las sociedades de inversión libertad de movimiento para capitalizar movimientos del mercado, denominadas sociedades “agresivas”, de renta variable o bien de deuda. Dado que el número de fondos incluido en la mayoría de los 13 apartados mencionados es muy pequeño para obtener resultados con un mínimo de rigor estadístico, la base de datos se ha subdividido únicamente en sociedades agresivas y no agresivas (conservando su calidad de renta variable y de deuda para personas físicas o morales) como una aproximación para analizar si las diferencias de estrategia que distinguen a un fondo tienen algún impacto en los resultados que se han presentado con anterioridad. Para este propósito, se han calculado las rentabilidades ajustadas por estilo, considerando el tipo y la clasificación del período. Dado que esta clasificación es reciente, sólo se han utilizado las sociedades activas, quedándonos con un total de 364 sociedades. Los resultados se presentan en el Cuadro 8.

Los signos * y ** indican niveles de significancia de 5 y 10%, respectivamente.

Resultados para los estadísticos CPR, Z y χ2 para rentabilidades ajustadas por estilo trimestrales, semestrales y anuales del universo de sociedades de inversión de México, subdivididos por tipos y por su denominación de agresivos o no agresivos. Se presentan los resultados para el período global 1992-2002 y para tres períodos: 1992-1994, 1995-1996 y 1997-2002. La columna L/W indica si la persistencia proviene de sociedades ganadoras (W), perdedoras (L) o de ganadoras y perdedoras (LW).

Cuadro 8: Contraste de persistencia de resultados para dos períodos

El cuadro presenta información más específica. Las sociedades más acotadas por la ley para componer su cartera presentan menor persistencia que las que tienen mayor libertad de movimiento. Además puede observarse, en general, que la persistencia disminuye a medida que se incrementa el horizonte temporal, resultado coincidente con el presentado por Agarwal y Naik (2000) en fondos de inversión clasificados en diez estrategias de inversión según su orientación al mercado.

Las sociedades de renta variable, agresivas y no agresivas, presentan persistencia en referencias temporales trimestrales y, en el caso de las agresivas, en frecuencias temporales semestrales. En el caso de las no agresivas sólo se tiene este resultado para el período poscrisis y el período total. En las frecuencias anuales los resultados de persistencia son muy modestos y de comportamiento arbitrario, ya que se presentan en el período de crisis para el que el resto de frecuencias arrojan los menores valores de persistencia. En ambos tipos de sociedades de renta variable, el origen de la persistencia no puede atribuirse de forma significativa al comportamiento de las sociedades ganadoras o perdedoras.

Respecto a los fondos de deuda puede afirmarse que son persistentes, con la salvedad de los destinados a primer subperíodo analizado con frecuencias semestrales y anuales. En el resto de fondos y subperíodos se observan claros resultados de persistencia para las distintas frecuencias temporales analizadas.

Una cuestión interesante que aflora con la subdivisión planteada es que, si bien en la mayoría de las ocasiones la persistencia procede del comportamiento de las sociedades ganadoras y perdedoras, se aprecian varias situaciones, especialmente en los períodos de precrisis y crisis, en las que ésta proviene fundamentalmente de la conducta de sociedades perdedoras. Esta circunstancia es bastante común en la literatura internacional de fondos de inversión.

Tradicionalmente se ha estudiado la persistencia en dos períodos. Sin embargo, desde el artículo de Elton, Gruber, Das y Hlavka (1993) hay varias referencias que abordan la persistencia en un contexto multiperíodo. En el presente artículo, además de las correlaciones entre períodos de tiempo no consecutivos ya presentadas con anterioridad, se obtendrán los resultados de una modificación del estadístico de Agarwal y Naik (2000) propuesta por Ciriaco y Santamaría (2005). Esta modificación permite evitar algunos inconvenientes relacionados con el uso del contraste de Kolmogorov-Smirnov5 con el empleo de un estadístico del tipo Chi-cuadrado.

De acuerdo con estos autores, la idea es utilizar un contraste tipo Chi-cuadrado sobre una tabla de contingencia reducida artificialmente a cuatro escenarios. Dado K, un número entero y finito, indicador del nivel de persistencia multiperíodo que se desea analizar, se definen {A], {B}, {C} y {D} cuatro subconjuntos mutuamente excluyentes, de tal manera que {A}, se encuentre formado por aquellos fondos en los que tanto en el primer subperíodo como en los K-1 subperíodos posteriores y consecutivos son ganadores, {B} esté constituido por aquellos fondos en los que en el primer subperíodo, de los K consecutivos, son ganadores mientras que en los restantes K-1 subperíodos posteriores consecutivos son arbitrariamente ganadores o perdedores, excluyendo la posibilidad de que sean ganadores en los K-1 subperíodos posteriores, {C}, se constituya con aquellos fondos en los que tanto en el primer subperíodo como en los K-1 subperíodos posteriores y consecutivos son fondos perdedores, y {D} se encuentre formado por aquellos fondos en los que en el primer subperíodo, de los K consecutivos, son perdedores mientras que en los restantes K-1 subperíodos posteriores consecutivos son arbitrariamente ganadores o perdedores, excluyendo la posibilidad de que sean perdedores en los K-1 subperíodos posteriores.

Las probabilidades de los subconjuntos {A} y {C} serán las correspondientes a una variable binomial X en la que

y las de los subconjuntos {B} y {D} quedarán definidas por el siguiente sumatorio de probabilidades:

De ello, el contraste de independencia de la

siendo fos la frecuencia observada del subconjunto s (s={A}, {B}, {C} y {D}) y fes la frecuencia teórica de dicho subconjunto.

En el presente caso, se va a realizar el contraste para tres períodos consecutivos, por lo que el estadístico podría quedar expresado como sigue:

El Cuadro 9 contiene los resultados de persistencia multiperíodo (en el presente caso, dada la escasa longitud del período muestral, centrado en rachas de tres períodos consecutivos) para las rentabilidades ajustadas trimestrales, semestrales y anuales. Se presentan resultados para la población total, así como para los mismos tipos y clasificaciones de sociedades de inversión que se tuvieron en cuenta en el análisis anterior. Además, se incluye una columna en la que se señala si el origen de la persistencia puede atribuirse fundamentalmente al comportamiento de las sociedades ganadoras (W), perdedoras (L) o ambas (LW).

El signo * indica nivel de significancia de 5 por ciento.

Resultados del estadístico χ2 para rentabilidades ajustadas por estilo trimestrales, semestrales y anuales del universo de sociedades de inversión de México, subdivididos por tipos y por su denominación de agresivos o no agresivos. Se presentan los resultados para el período global 1992- 2002 y para tres períodos: 1992-1994, 1995-1996 y 1997-2002. La columna L/W indica si la persistencia proviene de sociedades ganadoras (W), perdedoras (L), ganadoras y perdedoras (LW) o si ninguna de estos grupos presentan una contribución individual significativa.

Cuadro 9: Contraste de persistencia de resultados para tres períodos

Los resultados referidos a la población de sociedades de inversión permiten afirmar que existe un nivel de persistencia que excede al ámbito de dos períodos consecutivos. Este resultado es especialmente destacable en el caso de datos de frecuencia anual que, si bien es de menor importancia que la asociada a frecuencias trimestrales y semestrales, es claramente significativa. También se observa en esta población que la persistencia proviene tanto de sociedades de inversión ganadoras como perdedoras, aunque el nivel es algo mayor para estas últimas.

La desagregación de la población total atendiendo al tipo de inversión y segmentada, posteriormente, por la calificación con mayor número de sociedades (agresivas/no agresivas) permite observar otra conclusión clara. El nivel de persistencia multiperíodo es mayor en sociedades que invierten en instrumentos de deuda y, dentro de éstas, las relativas a las personas físicas. En perfecta coincidencia con los resultados para la población total, el origen de la persistencia proviene tanto de sociedades ganadoras como perdedoras, aunque con mayor incidencia en estas últimas.

Las sociedades que invierten en renta variable tienen dos aspectos singulares: un menor nivel de persistencia y, además, que su origen proviene fundamentalmente del comportamiento de las sociedades perdedoras. Estas conclusiones se aprecian más claramente en el desglose entre sociedades agresivas y no agresivas, donde se pone de manifiesto que el nivel de persistencia es, en determinados subperíodos, no significativo y su origen se concentra fundamentalmente en el comportamiento de las sociedades perdedoras.

Otra conclusión interesante es que las sociedades agresivas tienen un nivel de persistencia en resultados superior. Ello podría interpretarse como que el nivel de persistencia pueda estar asociado a capacidad de gestión o al manejo de un nivel de información superior por parte de este tipo de sociedades.

En resumen, puede señalarse que existe un marcado nivel de persistencia en los resultados de las sociedades de inversión, lo que permite afirmar que la probabilidad de que una sociedad ganadora siga siendo ganadora en el período siguiente (e incluso dos períodos posteriores) o que una sociedad perdedora siga siendo perdedora es significativamente distinta de la probabilidad que se le atribuiría a un suceso independiente, esto es,

Acorde con este planteamiento, en el siguiente epígrafe se analiza la relación entre rentabilidades y flujos monetarios netos de las sociedades de inversión. Esta relación se plantea en dos niveles temporales distintos: la hipótesis de persistencia (rentabilidades pasadas y variaciones de flujos monetarios presentes) y la hipótesis de habilidades de selección (variaciones de flujos monetarios presentes y rentabilidades futuras).

Las hipótesis de persistencia y habilidades de selección en la relación rentabilidad-flugos monetaros

Como se ha señalado, detectada la persistencia en las rentabilidades de los fondos de inversión, interesa conocer si los partícipes utilizan esta regularidad para basar sus decisiones, esto es, si se cumple lo que hemos denominado como hipótesis de persistencia en la relación entre rentabilidades y flujos monetarios.6 Dicha hipótesis vendría a afirmar que, dada la presencia de persistencia en los resultados de las sociedades de inversión, los potenciales inversores invertirán en sociedades que han obtenido buenos resultados en la creencia de que seguirán teniendo buenos resultados. Es más, suponiendo la bondad de la predicción basada en las rentabilidades pasadas, podría tener sentido desinvertir en sociedades de inversión que hayan tenido malos resultados para invertir en aquellas que los han tenido buenos, siempre que dicha operación se espere que compense a los gastos de negociación en el mercado.

Además del contraste de la hipótesis de persistencia, tiene interés el contraste de la hipótesis de habilidades de selección (smart money effect). Dicha hipótesis se plantea la posibilidad de que los inversores tengan capacidad ex ante de predicción de forma que inviertan en sociedades que obtendrán en el siguiente período alta rentabilidad y que, en consecuencia, tendrán incentivos en desinvertir de sociedades que vayan a obtener baja rentabilidad para invertirlo en sociedades con alta rentabilidad.

Para estos propósitos se puede hacer uso de variantes de la medida GT propuesta por Grinblatt y Titman (1993). En este sentido, Zheng (1999) propone el estadístico GT, el contraste de la hipótesis de habilidades de selección. El estadístico GT atiende a la siguiente expresión:

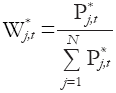

donde

siendo

recoge el monto total que hay invertido en sociedades de inversión en el período t.

Como afirma Zheng (1999), el estadístico GT estima la

covarianza entre los pesos relativos de una sociedad de inversión y su rentabilidad

posterior. Si los inversores no tienen habilidades de selección y las rentabilidades

esperadas son constantes en el tiempo, los pesos relativos y su evolución estarán

incorrelados con las rentabilidades presentes, por lo que el estadístico GT

convergerá a cero en grandes muestras. Si, en cambio, existe

habilidad de selección el valor del GT habilidad será positivo

y convergerá a la covarianza, bajo el supuesto de que los

La variante propuesta por Ciriaco, Del Río y Santamaría (2003), denominada GT rentabilidad o GTR, permite contrastar la hipótesis de persistencia, esto es, si el flujo de dinero hacia los fondos obedece a las rentabilidades pasadas y, en consecuencia, venden hoy las participaciones de fondos de baja rentabilidad pasada para comprar fondos con una buena rentabilidad pasada. El GTR se define como:

donde

Dado que la intención es observar relaciones entre los flujos netos de dinero entre sociedades de inversión, esto es, los procedentes de nuevas entradas, esta expresión puede medir incorrectamente los pesos relativos del patrimonio. Nótese que los pesos se miden a través de patrimonios relativos, por lo que no puede obviarse si la variación de patrimonio en el intervalo t-1, t se corresponde a nuevas entradas o salidas monetarias en dicho período, o a la rentabilidad obtenida por los activos de su cartera. Con objeto de observar la primera de estas dos magnitudes, los patrimonios deberían corregirse atendiendo por la posible revalorización o depreciación de los fondos, por lo que

por lo que

y los estadísticos anteriores quedarían finalmente expresados como:

De acuerdo con lo establecido por Grinblatt y Titman (1993) para el estadístico GT, bajo la hipótesis nula de que no hay relación entre la rentabilidad pasada (futura) y las entradas monetarias actuales, el estadístico GTRP (GTP) estará serialmente incorrelado y tendrá igualmente una media igual a 0.

Los resultados del contraste GTRP con datos mensuales de patrimonios y rentabilidades se recogen en el Cuadro 10. Como puede apreciarse, existe una covariación positiva significativa entre la rentabilidad pasada y las entradas monetarias presentes para la población de sociedades de inversión. Estos resultados son especialmente destacables para el análisis del período total, 1999-2002, aunque son igualmente elevados para 1999 y 2002. El análisis individualizado por categorías de inversión revela que los inversores utilizan la rentabilidad pasada para dirigir sus inversiones con la excepción de las sociedades de inversión en instrumentos de deuda para personas morales. En este último caso, únicamente se obtiene un valor positivo y significativo en 2002.

Los signos * y ** indican niveles de significancia de 5 y a 10%, respectivamente.

Resultados del estadístico t-student (H0: μ=0) para una muestra con datos mensuales de patrimonios y rentabilidades para el total de fondos y clasificados por categorías. La última columna presenta resultados para el período total analizado.

Cuadro 10: Contraste GTRP de la hipótesis de presencia en las relaciones entre resultaos y entradas monetarias

Una cuestión adicional que interesa estudiar es si la rentabilidad pasada tiene la misma credibilidad como señal tanto en el caso de que sea positiva como si es negativa. De hecho, son varios los artículos (por ejemplo, Sirri y Tuffano, 1998; Ciriaco y Santamaría, 2005) que muestran que las nuevas entradas monetarias son menos sensibles a las rentabilidades en la región de las rentabilidades negativas. Para explorar esta posibilidad, el Cuadro 11 recoge los resultados del estadístico GTRPP y GTRPN. Dichos estadísticos quedan definidos como sigue:

Los signos * y ** indican niveles de significancia de 5 y a 10%, respectivamente.

Resultados del estadístico t-student (H0: µ=0) para una muestra con datos mensuales de patrimonios y rentabilidades para el total de fondos y clasificados por categorías. R>0 recoge los resultados del estadístico GTRPP incluyendo únicamente rentabilidades positivas; R<0 recoge los resultados del estadístico GTRPN incluyendo únicamente rentabilidades negativas. R>P(70) recoge los valores del estadístico GTRP incluyendo únicamente los datos para rentabilidades pasadas superiores al percentil de 70% de las rentabilidades del período. R<P(30) recoge los valores del estadístico GTRP incluyendo únicamente los datos para rentabilidades pasadas inferiores al percentil de 30% de las rentabilidades del período.

Cuadro 11: Contraste GTRP de la hipótesis de persistencia en las relaciones entre resultados y entradas monetarias

Como fácilmente puede apreciarse, GTRPP mide la covariación de rentabilidades y variaciones del patrimonio relativo cuando las rentabilidades pasadas de la sociedad de inversión han sido positivas y GTRPN cuando han sido negativas.

Los resultados recogidos en el Cuadro 11 confirman lo anticipado por estos autores para otros mercados financieros, en el sentido de que la relación entre rentabilidades pasadas y flujos monetarios es significativamente mayor en presencia de rentabilidades pasadas positivas. Sin embargo, puede resultar interesante verificar si esta relación se debilita o se intensifica en relación directa con el nivel de rentabilidad pasada. Con objeto de analizar este aspecto se propone calcular dos nuevas medidas del estadístico GTRP. La primera sólo prevé resultados de aquellas sociedades cuyas rentabilidades pasadas fueron inferiores al percentil 30% de las rentabilidades de dicho período temporal y la segunda considerando los resultados superiores a 70% de las rentabilidades de dicho período temporal. Si la sensibilidad de los inversores a las rentabilidades históricas es menor en la región de malas rentabilidades deberíamos observar una relación débil en el primer caso e intensa en el segundo. Los resultados se presentan en las dos últimas columnas del Cuadro 11 y resultan claramente ilustrativas del planteamiento realizado.

En conjunto, se puede afirmar que se han obtenido resultados favorables al supuesto de que los inversores hacen uso de las rentabilidades pasadas para dirigir sus inversiones en las sociedades de inversión, si bien se ha probado, en coincidencia con la evidencia internacional al respecto, que su sensibilidad en la región de malas rentabilidades es marcadamente inferior.

Por último, resta por contrastar la hipótesis del smart money (Gruber, 1996) o de habilidades de selección que es una medida de la habilidad ex ante para anticipar los resultados de las sociedades de inversión. Esta es igualmente una de las cuestiones clave en la literatura de mutual funds puesto que tiene distintas implicaciones en relación con la eficiencia de un mercado financiero y puede permitir el desarrollo de estrategias basadas en señales relacionadas con los flujos monetarios de entrada en las sociedades de inversión. Como ya se señaló, para la escasa evidencia empírica disponible para el mercado americano, Gruber (1996) y Zheng (1999), este supuesto es favorable. En cambio, la referencia a otros mercados menos desarrollados no es favorable al mismo (Ciriaco, Del Río y Santamaría, 2003).

Los resultados obtenidos para el GTP con datos de patrimonios y rentabilidades frecuencia mensual son bastante esclarecedores (Cuadro 12). En ningún caso se encuentra una relación positiva y significativa entre las variaciones de patrimonio relativo y las rentabilidades futuras. Estos resultados coinciden básicamente con los expuestos por Ciriaco, Del Río y Santamaría (2003) y permiten afirmar que las variaciones de patrimonios relativos de las sociedades de inversión y las rentabilidades futuras están incorreladas para frecuencias mensuales.

Los signos * y **indican niveles de significancia de 5 y a 10%, respectivamente.

Resultados del estadístico t-student (H0: µ=0) para una muestra con datos mensuales de patrimonios y rentabilidades para el total de fondos y clasificados por categorías. Las últimas columnas presentan resultados para el período total analizado con referencias temporales semestrales (S) y anuales (A) de patrimonios y rentabilidades.

Cuadro 12: Contraste GT de la hipótesis de habilidades de selección

Con objeto de verificar si dicho resultado está motivado por la elección de la frecuencia temporal, las últimas columnas del Cuadro 12 recogen los resultados del estadístico GTP para datos de distintas frecuencias temporales. En particular, la penúltima columna se refiere a referencias temporales semestrales y la última a referencias anuales. Antes de comentar los resultados conviene enfatizar la disminución en el número de datos disponibles conforme se amplía la referencia temporal. Esta circunstancia justifica que los resultados que se presentan a continuación deben tomarse con cierta cautela. Así, se puede afirmar que, en general, los resultados son bastante coincidentes en declarar el rechazo de la hipótesis de habilidades de selección. La única excepción se materializa en el caso de sociedades de inversión en renta variable para datos de frecuencia temporal anual en donde se aprecian resultados favorables a la presencia de capacidad ex ante de predicción de los inversores de este tipo de sociedades. No obstante, hay que recordar el matiz respecto a la debilidad de estos resultados.

Si se obvia esta salvedad, los resultados sobre esta hipótesis indican que no existen habilidades de selección, entendidas como capacidad ex ante de anticipar los resultados futuros de las sociedades de inversión. Las razones que pueden justificar estos resultados no son claras y escapan del ámbito de análisis realizado. Quizá cuestiones ligadas a los costos de negociación en el mercado, cautividad fiscal u otras similares puedan estar detrás del resultado, cobrando interés su estudio en próximas investigaciones.

Conclusiones

En el presente trabajo se analizaron tres cuestiones distintas sobre las relaciones de los resultados de las sociedades de inversión de México. La primera cuestión que abordó el trabajo es el análisis de la persistencia en los resultados de las sociedades de inversión mediante el contraste de la posible relación existente entre las rentabilidades de períodos sucesivos de un fondo de inversión. Ello se llevó a cabo con el empleo de distintos contrastes paramétricos y no paramétricos, en el ámbito de períodos consecutivos y multiperíodo.

Los resultados para la totalidad de sociedades de inversión revelan la existencia de persistencia significativa en los resultados para las distintas frecuencias temporales consideradas. Esta persistencia parece presentarse de forma simétrica, esto es, tanto en sociedades ganadoras como perdedoras. Los resultados segmentados por categorías, en cambio, señalan que, si bien la persistencia se observa en todas las categorías, ésta resulta más evidente fuera de la categoría de renta variable. El análisis de la persistencia en la rentabilidad ajustada de las sociedades de inversión de renta variable en el período posterior a la crisis 1997-2002 pone de manifiesto que ésta se constata en los períodos cortos, trimestral y semestralmente, pero no en el período anual, sugiriendo que con el transcurso del tiempo los propios mecanismos de mercado absorben los excesos temporales de rentabilidad para este tipo de sociedades. En cambio, en los casos de las sociedades de inversión en instrumentos de deuda, tanto de personas físicas como morales, la persistencia se encuentra presente de una forma muy uniforme independientemente del período estudiado.

También se ha observado que el origen de la persistencia para las distintas sociedades de inversión en instrumentos de deuda proviene simétricamente de sociedades ganadoras y perdedoras. En cambio, en sociedades de inversión en renta variable no se presenta una contribución significativa de ganadoras o perdedoras, siendo en algún caso imputable a las perdedoras.

Todos estos resultados permiten afirmar que el conocimiento de la rentabilidad pasada de una sociedad de inversión puede aportar una información relevante para el potencial inversor. Atendiendo a los resultados obtenidos, esta información todavía es más útil para el potencial inversor si se asocia con la calidad de la predicción. Nótese que esta información tiene diferente precisión de la predicción para el caso de sociedades agresivas que invierten en instrumentos de deuda para personas físicas que, por ejemplo, para las sociedades de inversión no agresivas en renta variable. También se ha puesto de manifiesto la diferencia en persistencia de resultados en un ámbito de dos o tres períodos consecutivos y se ha atribuido el posible origen de la persistencia. Todo ello puede formar parte del conjunto de información disponible para que el potencial inversor adopte sus decisiones de inversión/desinversión en las sociedades de inversión.

Esta posibilidad introduce la consideración acerca de su eventual utilización por los inversores para dirigir sus flujos monetarios hacia uno u otro fondo de inversión. Para responder a esta cuestión se utilizaron versiones del estadístico GT que permitieron mostrar la existencia de correlación significativa entre rentabilidades pasadas y variaciones de cuotas de mercado relativas de las sociedades de inversión. Estos resultados son especialmente destacables para el análisis del período total, 1999-2002, aunque son igualmente elevados para 1999 y 2002. El análisis individual por categorías de inversión revela que los inversores utilizan la rentabilidad pasada para dirigir sus inversiones con la excepción de las sociedades de inversión en instrumentos de deuda para personas morales. En este último caso, únicamente se obtiene un valor positivo y significativo en 2002.

También se ha observado que esta relación no es simétrica, sino que, en línea con la evidencia internacional al respecto, la sensibilidad de los inversores a la información contenida en las rentabilidades pasadas es menor en la región de las malas rentabilidades. Este resultado, aunque precisaría de un contraste específico para su oportuna validación, es compatible con el argumento de Lynch y Musto (2003) referido a la interpretación que realizan los inversores de la rentabilidad pasada. Si ésta es positiva, entienden que no se producirán cambios apreciables en el equipo directivo o en la estrategia y, en consecuencia, las rentabilidades pasadas pueden tomarse como una buena proxy de las futuras. En cambio, si ésta es negativa, se anticipan cambios en el equipo directivo o en la estrategia que provocarán que la rentabilidad pasada no sea un buen predictor de la futura.

Por último, se ha analizado si los inversores tienen capacidad ex ante para anticipar los resultados de las sociedades de inversión. Si este fuese el caso, moverían su dinero de sociedades que serán perdedoras en el futuro a aquellas que serán ganadoras en el futuro. Los resultados del presente trabajo, aunque limitados por el corto espacio temporal de análisis, permiten afirmar que los flujos monetarios que experimentan las sociedades de inversión no están correlacionados con sus rentabilidades futuras. Este resultado permite concluir que los inversores en sociedades de inversión mexicanas no poseen sistemáticamente habilidades “especiales” de predicción. Esta conclusión, contraria a la evidencia ofrecida por Zheng (1999) para el mercado americano, es coincidente con lo expuesto por Ciriaco, Del Río y Santamaría (2003) para el mercado español.

En conjunto, los resultados permiten abrir nuevos aspectos que resultan de interés analizar en investigaciones futuras. Quizá el primero de ellos sea el propio origen de la persistencia de resultados mostrada en la primera parte del trabajo y si ésta se encuentra explicada por el tamaño de la sociedad, las comisiones, los costos de negociación o, como señala Carhart (1997), por el efecto momentum. Por otro lado, aunque los inversores al parecer tienen en cuenta la rentabilidad pasada para decidir sobre sus inversiones, especialmente cuando son positivas, es probable que existan variables adicionales que ayuden a explicar esta decisión en línea con los trabajos iniciados por Sirri y Tuffano (1998) y que conviene desentrañar. También tiene interés investigar el origen de la asimetría en la relación resultados flujos monetarios y verificar la credibilidad de la hipótesis acerca de la interpretación que realizan los inversores de las rentabilidades pasadas conforme a los argumentos de Lynch y Musto (2003). Por último, puede resultar interesante explorar si el rechazo de la hipótesis de smart money puede relacionarse con algún tipo de rigidez del sistema, la comercialización de los productos u otras características del mercado financiero de México.

text new page (beta)

text new page (beta)