Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Investigación económica

versión impresa ISSN 0185-1667

Inv. Econ vol.69 no.271 Ciudad de México ene./mar. 2010

Tipo de cambio, tasa de interés y dinámica de la deuda pública de Brasil

Foreign, exchange, interest and the dynamics of public debt in Brazil

Adalmir Marquetti1, Carlos Schonerwald da Silva2 y Matías Vernengo3*

1 Departamento de Economía de la Pontificia Universidade Católica do Rio Grande do Sul (PUCRS), <aam@pucrs.br>

2 Departamento de Economía de la Universidade do Vale do Rio dos Sinos (UNISINOS), <cschonerwald@unisinos.br>

3 Departamento de Economía de la University of Utah, <vernengo@economics.utah.edu>

Manuscrito recibido en agosto de 2009

Aceptado en noviembre de 2009.

Resumen

Este artículo analiza la relación entre tipo de cambio, tasa de interés y deuda pública y sus efectos sobre las decisiones de política monetaria. Un aumento de la tasa de interés eleva directamente la carga financiera de la deuda pública y, consecuentemente, conduce al aumento del déficit nominal y de la deuda interna. Los intereses elevados atraen capitales de corto plazo, presionan la valorización del tipo de cambio y, por esa vía, tienden a reducir los compromisos del servicio de la deuda denominada en dólares. El efecto neto depende de la fuerza relativa de los dos efectos. Nuestro análisis sugiere que, por razones particulares asociadas a un elevado efecto de traspaso de las fluctuaciones del tipo de cambio y a las elasticidades del tipo de cambio y de la razón deuda–producto interno bruto (deuda–PIB) con relación a la tasa de interés, el tipo de cambio funciona como instrumento de control de la inflación y de la propia razón deuda–PIB.

Palabras clave: tipo de cambio, tasa de interés, deuda pública y política monetaria.

Clasificación JEL:** E58, E62, F31, H63

Abstract

This paper analyzes the interaction between exchange rate, interest rate, and monetary policy in Brazil. Higher rates of interest lead to an increase in the financial burden of debt, and as a result to an increase in budget deficits. Also, high rates of interest attract capital inflows, leading to an appreciation and a reduction of the payments on debt in domestic currency. The net effect of higher rates of interest on public debt depends on the relative strength of both effects. Our analysis shows that, under specific conditions regarding the size of pass–through effects and the elasticity of public debt to changes in the rate of interest, the control of the exchange rate allows controlling both inflation and the debt–to–GDP ratio.

Key words: exchange rate, interest rate, public debt and monetary policy.

INTRODUCCIÓN

Hay un creciente consenso en las discusiones sobre política económica en el Brasil con relación a los principales precios macroeconómicos. El salario real ha crecido lentamente a partir del proceso de liberalización, la tasa de interés sigue elevada (a pesar de haber bajado) y el tipo de cambio ha tenido una tendencia general a la apreciación. Muchos analistas sugieren que esta combinación es el factor fundamental para la explicación de las bajas tasas de crecimiento de la economía. En particular, varios analistas han demostrado preocupación por la dinámica de la deuda, y han sugerido que la solución estaría asociada a superávit primarios más elevados y, como sugiere Delfim Netto (2005), a la eliminación del déficit nominal. Para nosotros esta conclusión es incorrecta y desconsidera la relación entre el tipo de cambio, las tasas de interés y la dinámica de la deuda pública.

La relación entre el tipo de cambio y la deuda pública interna está mediada esencialmente por dos mecanismos. De un lado, una devaluación implica gastos más elevados en reales sobre la deuda denominada en dólares. Por otro lado, un aumento de la deuda pública puede llevar a la percepción de un mayor riesgo de default, aunque la percepción sea incorrecta, y conducir a la fuga de capital y a la desvalorización del real.

Los efectos de esta relación dual entre el tipo de cambio y la deuda pública sobre las decisiones en la política monetaria son peculiares. Por ejemplo, un aumento de la tasa de interés eleva directamente la carga financiera de la deuda pública y, consecuentemente, lleva al aumento del déficit nominal y de la deuda interna. Por otro lado, los intereses elevados atraen capitales de corto plazo, presionan la valorización de la moneda y por esta vía, tienden a reducir los compromisos del servicio de la deuda denominada en dólares. El resultado neto, obviamente, depende de la fuerza relativa de los dos efectos. Si la valorización del tipo de cambio lleva a una reducción del servicio de la deuda que sea más grande que el aumento provocado por el aumento de los intereses, entonces la política monetaria inicial tendrá el efecto neto de reducir la deuda.

Este trabajo desarrolla un modelo heurístico simple basado en los trabajos seminales de Domar (1944) y Pasinetti (1997), extendiendo el análisis a la economía abierta, donde el tipo de cambio es central para la dinámica de la deuda, y discute la dinámica reciente de la deuda pública interna en el Brasil a la luz del modelo desarrollado. La segunda sección se ocupa del modelo, la tercera analiza la relación entre el modelo y la experiencia brasileña. La última sección, evalúa los efectos de la política cambiaria sobre la deuda pública. En particular, el trabajo enfatiza alternativas no recesivas que permitan mantener el control sobre el nivel de la deuda pública. Aunque la cuestión inflacionaria sea relevante, el artículo subraya el problema del empleo como la cuestión central para la economía brasileña, en la tradición de Keynes y Kalecki.

SOSTENIBILIDAD DE LA DEUDA EN UNA ECONOMÍA ABIERTA

La visión convencional sobre los déficit fiscales es que, en el corto plazo, estimulan a la economía, conforme a los preceptos keynesianos, pero en el largo plazo, dada la existencia de la identidad básica de las cuentas nacionales (ahorro nacional igual a la inversión nacional sumada a la inversión externa neta), una reducción en la tasa de ahorro nacional conduce a una reducción de la formación neta de capital o de la inversión externa. En los dos casos el nivel de crecimiento de la economía debe caer. De modo simplificado, el déficit es bueno en el corto plazo, pero tiene efectos negativos en el largo plazo.1

Algunas veces el efecto negativo de largo plazo sobre el crecimiento puede ser caracterizado por una creciente tasa de interés que lleva a la reducción de la acumulación de capital. La elevación de la tasa de interés es el resultado de una caída en la tasa de ahorro. Olvidándose de los problemas lógicos del efecto desplazamiento, es difícil constatar el hecho de que el déficit tenga un impacto significativo sobre la tasa de interés.

El modelo heurístico aquí desarrollado, con base en el trabajo seminal de Domar (1944), sugiere que cuando la autoridad monetaria sigue la regla de la paridad de tasas de intereses y el déficit público es indexado a la tasa básica del Banco Central, la causalidad entre la tasa de interés y el déficit fiscal se revierte. En consecuencia, una tasa de interés más elevada se traducirá en un aumento en el pago de intereses sobre la deuda y en un déficit nominal más grande. Ese tipo de cierre2 parece ser el más relevante en el caso de países en desarrollo. La tasa de interés puede entonces ser vista como exógenamente determinada por la autoridad monetaria, como en los modelos de moneda endógena.

Un segundo punto importante en la tradición de Domar es que el déficit lleva necesariamente a la expansión de la deuda pública. Domar (1944) mostró que cuando la tasa de interés sobre la deuda es mayor que la tasa de crecimiento de la economía, de la cual depende la recaudación tributaria y, por lo tanto, la capacidad de pago del gobierno, la razón deuda–producto interno bruto (deuda–PIB) (concebida como medida de sostenibilidad de la deuda) crece explosivamente. Pasinetti (1997) sugiere que regímenes monetarios diferentes, donde las tasas de interés medias se mantienen en niveles diferentes, tienen efectos diversos sobre la sostenibilidad de la deuda.3

Sin embargo, el trabajo de Domar y su reciente redescubrimiento por parte de Pasinetti (1997) se limitan a discutir los casos en los cuales la deuda pública nacional está denominada completamente en moneda local. Para extender el modelo a los casos en los cuales parte de la deuda está denominada en moneda extranjera necesitamos discutir cómo la dinámica del tipo de cambio afecta a la deuda pública.

La dinámica del tipo de cambio, definido éste como el precio nacional (en reales) de la moneda extranjera (dólar), está determinada por tres factores expuestos en la siguiente ecuación:

El primer factor es la tradicional paridad de la tasa de interés, donde una tasa de interés nacional, i, mayor que la tasa de interés externa, i*, lleva a la valorización de la moneda. Por otro lado, si la tasa de cambio corriente, e, fuera menor que la tasa de interés deseada,  (e–barra), habría una tendencia a la desvalorización. Finalmente, los mercados financieros internacionales, en particular influenciados por las agencias de riesgo internacional, llevan a una desvalorización cuando la razón deuda–PIB, d, aumenta.

(e–barra), habría una tendencia a la desvalorización. Finalmente, los mercados financieros internacionales, en particular influenciados por las agencias de riesgo internacional, llevan a una desvalorización cuando la razón deuda–PIB, d, aumenta.

Por simplicidad, consideramos que el déficit se financia con emisión de deuda y que los precios son rígidos.4 Además, también por simplicidad, consideramos que la deuda interna, tanto en reales como en dólares, está indexada a la tasa de interés básica, exógenamente determinada por el Banco Central. El déficit primario es definido como el crecimiento de la deuda menos el pago de intereses sobre la deuda existente. Es decir:

Los puntos sobre las variables representan diferencias en el nivel de las mismas, Dd es la deuda pública denominada en reales y Df es la parte de la deuda interna denominada en dólares. La dinámica de la tasa deuda–PIB está dada por:

Donde g es la tasa de crecimiento del producto. Reemplazando [1] en [2] obtenemos:

Ahora es posible obtener la siguiente expresión para el crecimiento de la razón deuda–PIB:

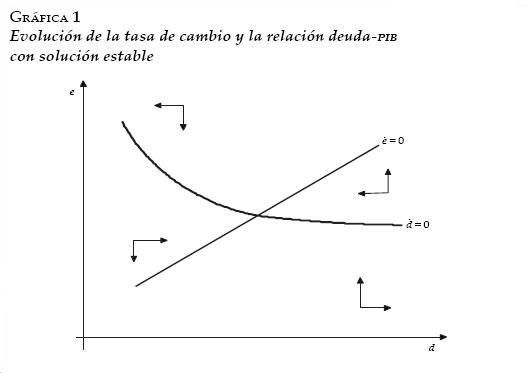

Por lo tanto, con las ecuaciones [1] y [5] tenemos un sistema que describe la dinámica del tipo de cambio y de la deuda pública.5 La primera ecuación sugiere que un aumento de la deuda lleva a una desvalorización de la moneda. La segunda ecuación es más ambigua, pero sugiere que dependiendo de los valores de los otros parámetros, una desvalorización lleva al crecimiento de la deuda. La gráfica 1 muestra el equilibrio cuando hay un superávit primario en lugar de un déficit, o sea, cuando  es negativo, con lo que la inclinación de la curva d queda invertida. A su vez, la gráfica 2 muestra el equilibrio inestable cuando hay un déficit primario, o sea, cuando

es negativo, con lo que la inclinación de la curva d queda invertida. A su vez, la gráfica 2 muestra el equilibrio inestable cuando hay un déficit primario, o sea, cuando  es positivo.

es positivo.

El equilibrio dinámico presentado en la gráfica 1 es estable. Esto sugiere que una relación estable entre el tipo de cambio y la razón deuda–PIB se establece en el largo plazo para ciertas decisiones sobre la tasa de interés nacional, el esfuerzo fiscal (determinado por el superávit primario) y la proporción de la deuda denominada en moneda extranjera, y varios parámetros exógenos como la tasa de interés internacional, el riesgo país (expresado por µ) y la tasa de crecimiento del PIB.6

Un simple ejercicio de estática comparativa, utilizando la solución de equilibrio estable, permite que se verifiquen los efectos de una variación en una de las variables exógenas sobre el tipo de cambio y la relación deuda–PIB, nuestras variables endógenas. Como tenemos la intención de utilizar el modelo para ilustrar la situación brasileña reciente, optamos por simular el efecto de una variación de la tasa de interés nacional sobre la dinámica del tipo de cambio y de la deuda. Un aumento de la tasa de interés lleva a una valorización de la moneda. A su vez, el aumento de la tasa de interés implica un aumento del servicio de la deuda, y consecuentemente de la propia deuda. Sin embargo, la valorización cambiaria lleva a una reducción del servicio de la deuda denominada en moneda extranjera. Para ciertos valores de los parámetros, el aumento en la tasa de interés resulta en la apreciación de la moneda y en la reducción de la relación deuda–PIB (en función de las elasticidades de ambas curvas). La gráfica 3 representa este resultado. En este contexto hay una relación positiva entre el tipo de cambio y la relación deuda–PIB. En otras palabras, una valorización de la moneda es acompañada por una reducción de la relación deuda–PIB, y lo contrario ocurre en el caso de una desvalorización.

Las tasas de interés elevadas en este caso, a pesar de llevar a una valorización cambiaria, que es perjudicial al crecimiento de las exportaciones, y por lo tanto, para el crecimiento de la economía, tiene un efecto positivo sobre la acumulación de la deuda. Los efectos del superávit primario no pueden ser omitidos. La distribución del ingreso es seriamente afectada por la combinación de una tasa de interés elevada y un superávit primario. La combinación de superávit primario y déficit nominal significa que el gobierno está pagando la diferencia a los propietarios de títulos públicos, que son normalmente individuos ricos, corporaciones y bancos. En otras palabras, la combinación de superávit primarios y déficit nominales representa la transferencia de recursos de la sociedad como un todo para una minoría. El proceso de redistribución es importante porque en muchos casos los superávit primarios son obtenidos a expensas de la reducción de los gastos sociales (Camara–Neto et al. 2004:5).

Podríamos preguntarnos porqué alguien promovería un severo ajuste macroeconómico, en términos de tasa de interés y del objetivo fiscal primario, si el resultado final sería una reducción en el crecimiento económico. La razón para el uso del déficit primario como una meta para la política fiscal, con el objetivo implícito de mantener estable la relación deuda–PIB, está relacionada con los efectos de la globalización. En una economía abierta, la tasa de interés se determina con vistas a mantener bajo control el tipo de cambio. Como resultado, el pago de los intereses sobre la deuda no puede ser controlado, en particular porque la deuda es indexada en función de la tasa de interés previamente definida por la autoridad monetaria. Por lo tanto, la única variable de ajuste para que el gobierno pueda controlar la relación deuda–PIB es el superávit primario. En algunos casos, como el aquí presentado, las altas tasas de interés y el tipo de cambio valorizado tienen el efecto de ayudar la relación deuda–PIB.

De esta manera, deberíamos observar que el superávit primario tiene poco, o nada, que ver con la generación de credibilidad, como se sugiere en el análisis convencional.7 Además, los inversores nacionales no deberían preocuparse por la capacidad de pago del gobierno, pues la monetización es siempre una alternativa viable.

En caso de que la economía se encuentre en una situación de pleno empleo, la presión de la demanda puede aumentar y, como consecuencia, la inflación puede acelerarse. Por otro lado, si la economía no está en pleno empleo, el peligro de la inflación viene de otra fuente. Si el gobierno monetiza la deuda, los agentes pueden usar el dinero para comprar moneda extranjera y forzar una depreciación cambiaria, lo que aumentaría el costo de los productos importados y presionaría la inflación. En ambos casos, la autoridad monetaria puede sólo mantener la tasa de interés suficientemente alta para neutralizar la sustitución de la deuda interna para los activos externos.

Con relación al tipo de cambio, a pesar de que, como notamos anteriormente, su valorización tiene un impacto negativo sobre las exportaciones y el crecimiento, esta valorización también ayuda en la manutención de la sostenibilidad de la deuda. Además, en muchos países en desarrollo el efecto de traspaso de las fluctuaciones del tipo de cambio al nivel de precios, que resulta del costo de los bienes importados, es alto, y a las depreciaciones elevadas les siguen incrementos en los precios. Luego, si el Banco Central, que tiene como objetivo controlar la inflación, debe mantener la tasa de cambio estable, en el contexto de la apertura de la cuenta de capitales, esa estabilidad solamente puede alcanzarse por medio del control de la tasa de interés. Por lo tanto, la tasa de cambio valorizada tiene un efecto importante en el combate contra la inflación.

La combinación de políticas de intereses altos, tipo de cambio valorizado y superávit primarios permanentes tiene el efecto de mantener la dinámica de la deuda bajo control y de mantener la estabilidad de los precios. Por otro lado, el costo de esas políticas es elevado en términos de la reducción del crecimiento actual y potencial y de la generación de empleos.

TIPO DE CAMBIO, INTERÉS Y DINÁMICA RECIENTE DE LA DEUDA EN BRASIL

A continuación analizamos la dinámica de la deuda brasileña a partir de los años noventa. En particular, se analiza la relación entre la tasa de cambio y la relación deuda–PIB. La discusión no es exhaustiva, y tiene por objetivo presentar la asociación entre esas variables considerando el modelo discutido en la sección anterior.

La política monetaria a partir del Plan Real ha tenido por objetivo el control de la tasa de inflación tanto en el periodo 1994–1998, cuando había un ancla cambiaria, como en el periodo 1999–2008 con la política de metas de inflación. En los dos periodos, hubo preocupación por el control del tipo de cambio como uno de los mecanismos para estabilizar el nivel general de precios.8 A su vez, se utilizó la tasa de interés como uno de los principales mecanismos para mantener el control de la tasa de cambio en los dos periodos.

Sin embargo, la elevación de la tasa de interés resulta en un aumento de la razón deuda–PIB que, a su vez, aumenta el riesgo país y la posibilidad de una desvalorización cambiaria. Ese proceso es captado por la ecuación [1]. El aumento de la tasa de interés debe ser suficientemente elevado para sobreponerse al efecto del incremento del riesgo país. El empleo de la política monetaria para controlar la evolución de la tasa de cambio resulta, como se observa en la gráfica 4, en una asociación positiva entre el tipo de cambio y la razón deuda–PIB en la economía brasileña durante el periodo 1994–2008. De esta manera, las valorizaciones cambiarias se acompañaron del aumento de la relación deuda–PIB, sucediendo lo contrario cuando el real se sobrevaluó frente al dólar.

La asociación entre la tasa de cambio y la razón deuda–PIB se mantiene a lo largo del periodo 1994–2005, independiente del índice de la deuda pública. Entre 1994 y 1998 aproximadamente 20% de los títulos federales estaba indexado a la tasa Selic; este indicador aumentó de 50 a 60 por ciento entre 1999 y 2005. A su vez, el porcentaje de títulos indexados al tipo de cambio subió de menos de 10% entre 1994 y 1997 a 30% aproximadamente en 1999, y disminuyó a partir de 2002, pasando a representar menos de 3% en 2005. Las expectativas sobre la evolución de la tasa de cambio desempeñan un papel fundamental en la demanda por títulos públicos indexados al tipo de cambio. Otro mensaje de la gráfica 5 es que la composición de los índices de la deuda pública puede ser alterada de manera rápida ante un cambio en las expectativas de los propietarios de la deuda pública.

Una de las principales respuestas ante la expansión del costo financiero de la deuda pública fue el aumento de la carga tributaria. Entre 1991 y 2005, la carga tributaria como porcentaje del PIB aumentó de manera continua. El crecimiento en la relación carga tributaria–PIB fue superior a 50%. La política monetaria tuvo una fuerte influencia sobre la política fiscal a lo largo del periodo.

El empleo de superávit primarios elevados como forma de mantener una relación deuda–PIB bajo relativo control ocurrió a partir de 1999, después del acuerdo con el Fondo Monetario Internacional y la adopción del régimen de metas de inflación. Sin embargo, si el déficit primario fue utilizado como una medida de austeridad de la política fiscal, el aumento de la carga tributaria permite afirmar que la prudencia caracterizó la acción de las autoridades fiscales brasileñas entre 1994 y 1995. Luego, el crecimiento de la relación deuda–PIB tiene un fuerte componente financiero. El aumento de la carga tributaria, que permite explicar los elevados superávit primarios, fue incapaz de controlar el enorme pago de intereses.

A pesar del ajuste fiscal que la economía brasileña ha experimentado, con la contribución de los diversos niveles del gobierno, la deuda pública ha crecido. La Ley de la Responsabilidad Fiscal limitó la capacidad de los estados y municipios de realizar una política fiscal propia y contribuir a la generación del superávit primario. El severo ajuste fiscal no ha reducido la razón deuda–PIB. Como consecuencia de estos resultados, algunos analistas han sugerido el aumento del ajuste fiscal con la adopción del déficit nominal cero, que supuestamente tendría el efecto de reducir la tasa de interés sobre la deuda pública.9 Sin embargo, esa propuesta aumenta el costo de la política monetaria y del ajuste fiscal que deben soportar determinados sectores de la sociedad brasileña. El cuadro 1 muestra la evolución de la distribución funcional del ingreso en la economía brasileña en el periodo 1990–2003. La remuneración del trabajo como porcentaje del PIB era 45.4% en 1990 y pasó a 35.6% en 2003. Por otro lado, la remuneración del capital, medida por la participación del excedente operacional bruto en el PIB, aumentó de 32.6% en 1990 a 43% en 2003. Los dueños del capital, en especial del capital financiero, han sido beneficiados con la recepción de intereses pagados por el sector público.

La combinación de las políticas monetaria, cambiaria y fiscal también ha tenido un efecto importante en la evolución de la inversión pública. Ese gasto, que representaba 18.1% del total de la formación bruta del capital fijo (FBCF) en 1990, pasó a constituir solamente 9.5% de la FBCF en 2003 (Mesquita y Marquetti 2005). La reducción de la inversión pública es uno de los elementos clave para el mantenimiento del bajo crecimiento de la economía brasileña. La inversión pública tiene la capacidad de atraer inversiones privadas.

En 2005 Brasil acumuló 25 años de bajo crecimiento económico. Entre 1950 y 1970 la tasa de crecimiento de la economía brasileña, ajustada por el ciclo económico, fue 7.0% en promedio anual, mientras que entre 1980 y 2005 fue sólo de 2.3%. En el periodo 1990–2005 el PIB creció a una tasa media de 2.3%. Claramente no hay diferencia entre la tasa de crecimiento de los años ochenta, la llamada década perdida, y la del periodo de 1990–2005 (Vernengo 2005). Se puede decir que Brasil perdió un cuarto de siglo en términos de crecimiento económico. Sin embargo, no hay señales de que la actual política económica se modifique en el futuro próximo. Y con la crisis internacional de 2008 la expectativa es que Brasil completará su tercera década de crecimiento económico reducido.

Los años del gobierno de Lula hasta 2008 fueron marcados por una situación internacional muy propicia para el retorno del crecimiento de la economía brasileña, debido a la expansión de la demanda internacional, acicateada por el crecimiento extraordinario de la economía china, con la consecuente mejora en los términos de intercambio. Sin embargo, la adopción continua de una política monetaria centrada en el combate a la inflación, con tasas de interés extremadamente elevadas para controlar el tipo de cambio, tuvo un efecto perverso sobre el tipo de cambio y la política fiscal. La valorización del tipo de cambio fue un factor fundamental en la caída observada en la relación deuda–PIB a partir de 2003, pero el precio pagado en términos de bajo crecimiento es excesivamente elevado.

El modelo analizado en la sección anterior sugiere otras posibilidades para el control de la dinámica de la deuda, sin interferir con la capacidad de crecimiento de la economía. En particular, una cuenta de capital más cerrada reduciría la necesidad de utilizar la tasa de interés para controlar el tipo de cambio, y al mismo tiempo reduciría el efecto del riesgo país y del crecimiento de la deuda sobre el tipo de cambio.10 Eso, por otro lado, no sólo permitiría tasas de interés más bajas, sino también una paridad cambiaria más desvalorizada. La posibilidad que se abriría sería que, a pesar de que el tipo de cambio desvalorizado podría resultar en un peso mayor sobre el servicio de la deuda, éste sería más que compensado por la disminución en el pago de intereses.

En lugar de un ajuste de la cantidad gastada por el gobierno, la alternativa aquí presentada implica un ajuste de los precios esenciales de la economía, los intereses y el tipo de cambio. Eso permitiría la expansión del gasto nacional y de las exportaciones. La importancia de la cuestión cambiaria para el desempeño de las exportaciones no puede, ni debe, ser minimizado.11 Dos puntos adicionales son relevantes en este contexto. En primer lugar, una tasa de cambio más desvalorizada casi seguramente resultaría en tasas de inflación más elevadas. Sin embargo, con la eliminación de la indexación salarial los efectos estarían lejos de provocar tasas de inflación elevadas.12 En segundo lugar, es importante enfatizar que las metas de inflación determinadas por el Conselho Monetário Nacional (CMN) no representan un nivel óptimo, sino simplemente representan los deseos de un cierto grupo de individuos al cual Keynes se refería como rentistas, con preferencias por baja inflación.

Todavía más importante es el hecho de que el modelo sugiere que, aun en la situación actual en que la cuenta de capitales se encuentra abierta, una desvalorización no resultaría en el crecimiento explosivo de la relación deuda–PIB. La combinación de tasas de intereses más bajas con un tipo de cambio más desvalorizado resultaría en un equilibrio en el cual la razón deuda–PIB sería más elevada, pero estable. No hay ninguna razón evidente para mantener la relación deuda–PIB por debajo de 50%, nivel próximo del actual, o cualquier otro nivel arbitrario. De hecho, existen controversias al respecto sobre la afirmación de que una razón deuda–PIB más elevada sería prejudicial al desarrollo de la economía brasileña.13

En este sentido, la utilización del tipo de cambio y de la tasa de interés como manera de controlar la inflación y la deuda pública, parece ser un simple ejercicio de futilidad. Una discusión más clara y transparente al respecto de los objetivos de la política macroeconómica, que enfatizara los verdaderos conflictos (trade–offs) existentes, podría resultar en una opción que pusiera más peso en la reducción del desempleo, el retorno hacia el crecimiento y la reducción de las desigualdades sociales. Frente a la creciente presión de los movimientos sociales y al ejemplo de otros países de América Latina, la actual política macroeconómica brasileña no parece sostenible a largo plazo.

COMENTARIOS FINALES

Nuestro análisis sugiere que, por razones particulares asociadas a un elevado efecto de traspaso y a las elasticidades del tipo de cambio y de la razón deuda–PIB con relación a la tasa de interés, el tipo de cambio funciona como instrumento de control de la inflación y de la propia razón deuda–PIB. La combinación entre intereses elevados, tipo de cambio valorizado y superávit primario ha permitido mantener la inflación en niveles bajos y a la deuda pública –que creció durante la segunda mitad de los años noventa– bajo control.

Por otro lado, el modelo presentado sugiere que la relación deuda–PIB, aun cuando crece, no se encuentra en una ruta explosiva. Así, la cuestión relevante es si la sociedad brasileña debe pagar el precio de altas tasas de desempleo resultantes de tasas de crecimiento relativamente bajas, o si debe seguir otro camino. El modelo de Domar–Pasinetti, y su extensión para la economía abierta aquí desarrollada, sugieren que no hay razones, desde el punto de vista económico, para sostener superávit fiscales elevados y niveles reducidos de endeudamiento público. Los déficit y el monto de la deuda deben ser juzgados, no por su tamaño, sino por la función que cumplen en la economía.14 Nosotros sostenemos que una relación deuda–PIB un poco más elevada, con un tipo de cambio más desvalorizado y tasas de interés más bajas, serían no sólo aceptables sino central para la construcción de una sociedad más justa y civilizada en Brasil.

REFERENCIAS

Arida, P.; E. Bacha y A. Lara–Resende, "Credit, interest, and jurisdictional uncertainty: conjectures on the case of Brazil", en F. Giavazzi, I. Goldfajn y S. Herrera (eds.), Inflation Targeting, Debt, and the Brazilian Experience, 1999–2003, Cambridge, MIT Press, 2005. [ Links ]

Bresser–Pereira, L.C y Y. Nakano, "Uma estratégia de desenvolvimento com estabilidade", Revista de Economia Política, vol. 22(3), julio, 2002, pp. 146–177. Disponible en: <http://www.bresserpereira.ecn.br/papers/EB–PB/62macro–br.PDF> [ Links ].

Bruno, M. y W Easterly, "Inflation crises and long–run growth", National Bureau of Economic Research (NBER) Working Paper no. 5209, 1995. [ Links ]

Camara–Neto; F. Alcino y M. Vernengo, "Fiscal policy and the Washington Consensus", Journal of Post Keynesian Economics, vol. 27(1), 2004, pp. 333–43. [ Links ]

Delfim Netto, A., "Caos político x ordem econômica", Folha de São Paulo, 29 junio de 2005. [ Links ]

Domar, E., "The burden of the debt and the national income", American Economic Review, vol. 34(4), 1944, pp. 798–827. [ Links ]

Eisner, R., "Budget deficits, unemployment and economic growth: a cross–section time–series analysis", en P. G. Berglund y M. Vernengo (eds.), The Means to Prosperity: Fiscal Policy Reconsidered, Nueva York, Routledge, 2006. [ Links ]

Instituto de Estudos para o Desenvolvimento Industrial (IEDI), "Carta IEDI no. 207 – O colapso da competitividade exportadora", IEDI, 12 mayo de 2006. Disponible en: <http://www.iedi.org.br/> [ Links ].

Ipeadata, Ipeadata, Rio de Janeiro, Secretaria de Assuntos Estratégicos, 26 abril de 2006. Disponible en: <http://www.ipeadata.gov.br> [ Links ].

MacDonald, J., A Free Nation Deep in Debt, Nueva York, Farrar, Straus and Giroux, 2003. [ Links ]

Mesquita, R. y A. Marquetti, "Estimativa do estoque de capital fixo na economia Brasileira: 1950–2003", Texto para discussão PPGE, Porto Alegre, Pontifícia Universidade Católica do Rio Grande do Sul, 2005. [ Links ]

Pasinetti, L., "The social burden of high interest rates", en P. Arestis, G. Palma y M. Sawyer (eds.), Capital Controversy, Post–Keynesian Economics and the Histoy of Economics: Essays in Honour of Geoff Harcourt, vol. I, Londres, Routledge, 1997. [ Links ]

Taylor, L., Reconstructing Macroeconomics, Cambridge, Harvard University Press, 2004. [ Links ]

Vernengo, M., "Belindia goes to Washington: the Brazilian economy after the reforms", en L. Taylor (ed.), External Liberalization in Asia, Post–Socialist Europe and Brazil, Nueva York, Oxford University Press, 2005. [ Links ]

* Los autores agradecen los comentarios de dos dicataminadores y la traducción del portugués de Marcia von Pressentin. Revisión técnica de la traducción de Ignacio Perrotini H.

**JEL: Journal of Economic Literature–Econlit.

1 De hecho, Eisner (2006), en su último trabajo, muestra que el déficit fiscal para varios países de la Organización para la Cooperación y el Desarrollo Económico (OCDE) no tiene efectos inflacionarios, están fuerte y positivamente correlacionados con las tasas de crecimiento del PIB.

2 Para la noción de cierre (closure en inglés) véase Taylor (2004).

3 El periodo de Bretton Woods, también conocido como la Era Dorada del Capitalismo, donde las tasas de interés se mantenían en niveles reducidos, en gran medida por la utilización de controles de capitales, fue un ambiente propicio para la expansión del gasto público sin endeudamiento creciente. Lo opuesto ocurre desde el fin de Bretton Woods.

4 Cuestiones sobre la relación entre deuda e inflación se discutirán adelante.

5 Podemos concluir, a partir del análisis de las raíces características y del diagrama de fases, que existen dos soluciones para el equilibrio dinámico entre la tasa de cambio y la razón deuda–PIB. Primera, cuando el determinante de la matriz jacobiana es positivo y la traza negativa, la solución del sistema será estable. Segunda, cuando el determinante jacobiano de la matriz es negativo, la solución del sistema será inestable, del tipo punto de silla. El jacobiano está dado por:

6 La tasa de crecimiento de la economía podría ser endógena, pero por simplicidad es considerada como exógena.

7 Los inversores extranjeros, preocupados con la deuda externa, deberían mirar el desempeño de las exportaciones del país, la única fuente segura de reservas internacionales, y no los superávit primarios. Exceptuando el caso de alguien que crea que los inversores internacionales son irracionales, el argumento de credibilidad parece tener poca relevancia.

8 En este sentido, creemos que la elevada tasa de interés es resultado de lo que se puede llamar fragilidad financiera de la economía brasileña. Dado que el tipo cambio es central para el control de la inflación y como un tipo de cambio sobrevaluado impone problemas de balanza de pagos, las tasas de interés elevadas resultan de la necesidad permanente de atraer flujos de capital. Esta visión contrasta con la posición convencional de Arida et al. (2005) quienes sugieren que la incertidumbre institucional subyace a la alta tasa de interés.

9 La propuesta de Delfim Netto (2005) es probablemente la más radical de todas. Para una propuesta alternativa, que señala la necesidad de reducir los intereses, véase Bresser–Pereira y Nakano (2002).

10 Una reducción de la parte de la deuda denominada en moneda extranjera, como ocurrió en los últimos años, también disminuye los efectos del tipo de cambio sobre la dinámica de la deuda, liberando la política cambiaria de la función de controlar la relación deuda–PIB.

11 Según el Instituto de Estudos para o Desenvolvimento Industrial (IEDI) "el tipo de cambio está llevando al Brasil a la desindustrialización" (Carta IEDI, no. 207, 12/05/06).

12 Bruno y Easterly (1995), y varios otros estudios, muestran que las tasas de inflación inferiores a 40% al año no tienen ningún efecto significativo sobre el crecimiento.

13 Un ejemplo histórico interesante es el del Reino Unido durante las Guerras Napoleónicas, cuando la razón deuda–PIB llegó al nivel increíble de 300%. McDonald (2003:355) sugiere que "nociones simplistas que afirman que poder nacional y deuda nacional son mutuamente incompatibles, son refutadas como incorrectas por este único hecho histórico."

14 Lo que Abba Lerner llamaba finanzas funcionales (functional finance), en contraste con la visión tradicional de la responsabilidad fiscal o finanzas sanas (sound finance).