Introducción

La inversión directa, el empleo y la generación de divisas son pilares esenciales para el sector industrial de México. En los últimos diez años, el sector servicios contribuyó con el 59.8% del PIB de México, el sector industrial con el 36.7% y el sector agropecuario con el 3.5%; sin embargo, los sectores de servicios y agropecuario vieron un aumento del 1.8% y 2% respectivamente, mientras que el sector industrial experimentó una reducción del 3.3% (INEGI, 2020). En 2021, únicamente la manufactura en México recibió una inversión de 12,560 millones de dólares, empleó a nueve millones de personas y representó el 18% del PIB del país (SRD, 2023). Las micro, pequeñas y medianas empresas (MIPYME) constituyen el 90% de todas las empresas a nivel global y son responsables de más del 50% de los empleos a nivel global (Pedraza, 2021).

La política fiscal es una herramienta que utilizan los gobiernos para captar dinero y distribuirlo de manera equitativa. Cuando la desigualdad de riqueza e ingresos es mayor, la tasa impositiva es más alta y el crecimiento económico de una economía es menor (Alesina & Rodrik, 1994). Entre 2000 y 2015, se ha observado que la desigualdad a nivel municipal ha disminuido, mientras que la polarización de la desigualdad entre municipios ha aumentado (Rey & Casimiro, 2023). La desigualdad interestatal ha resultado en un aumento del movimiento de trabajadores entre regiones (Galindo, 2020). Por otro lado, el aumento de la desigualdad puede obstaculizar el desarrollo en naciones con economía débil y fomentar el desarrollo en las economías más prósperas (Barro, 2000).

Hasta ahora no se han encontrado estudios que evalúen la distribución del ingreso industrial en México. En naciones como Canadá, Irlanda, Italia, Corea del Sur, Nueva Zelanda, Suecia, Francia y Holanda, la política fiscal y de distribución de ingresos ha logrado reducir el coeficiente de Gini, que ha bajado del 40.9% antes de impuestos al 29.9% después de la aplicación de los impuestos en el año 2024. En contextos diversos, se ha verificado que la concentración industrial en la industria de la construcción impulsa el desarrollo económico a nivel local (Zheng y Liu, 2010), que una disminución del coeficiente de Gini ha llevado a la reubicación de la industria manufacturera a diferentes ciudades (Yang, 2009) y en Sudáfrica, la concentración de la industria manufacturera ha disminuido las tasas de inversión (Fedderke y Naumann, 2011).

El coeficiente de Gini (Kjelsson & Petrie, 2021) y la gráfica de Lorenz (Jacobs, et al., 2022) son herramientas empleadas para examinar la desigualdad en la asignación de recursos en la economía, aunque ha sido utilizado en diferentes campos como la biología (Benedetti et al., 2022), la sociología (Fajnzylber et al., 2002) y la medicina (Wilcox et al., 2018; Kharazmi et al., 2023).

El Coeficiente de Gini (CG) se empleó para analizar cómo se distribuía el ingreso industrial en México y, a través de la teoría de la localización, se describió en detalle su estructura, dinámica y competitividad entre los años 2003 y 2018. La distribución del ingreso industrial es afectada por el tamaño de la empresa y su ubicación geográfica.

El estudio tiene un alcance nacional de la distribución del ingreso en empresas de los subsectores 22, 23, 31, 32 y 33 del sector industrial de México para los quinquenios del 2003 al 2018. Los resultados se componen de tres tipos de análisis; primero se analiza el coeficiente de Gini por quinquenio, después por tamaño de empresa y por ramo de empresa.

La discusión de los resultados se realizó con base en la teoría de la localización. Primero se discutió la distribución del ingreso con indicadores de especialización absoluta intraestatal, la especialización interestatal, la especialización intraestatal, la producción básica, el coeficiente de variación, el coeficiente de reestructuración y el crecimiento estatal. La segunda discusión se realizó con indicadores de la concentración espacial y el coeficiente de redistribución. Esto permitió poner en perspectiva la retrospectiva y prospectiva económica de la industria en México.

I. Materiales y métodos

Los datos utilizados en la investigación fueron el ingreso bruto (

Cuadro 1 Tamaño, número de empresas y su ingreso promedio en México

| Tamaño (T) | Cantidad (N) | Ingreso (millones de MX) |

|---|---|---|

| Micro | 14,980,635 | 10,147,570 |

| Pequeña | 615,209 | 10,808,294 |

| Mediana | 131,928 | 16,337,739 |

Fuente: elaboración propia con datos en INEGI: censos económicos.

La distribución del ingreso industrial se analizó con el Coeficiente de Gini (CG) (Rogerson, 2013). El CG representa el cociente de la suma de diferencias acumuladas del ingreso (Y) y el número de empresas (N), entre la suma de la proporción acumulada de las empresas; toma valores entre 0 y 1 (

El CG se estimó nacional, por tamaño de empresa, por quinquenio y ramos de empresa. El análisis estadístico se realizó con el software Minitab 18, consistió en probar si el CG variaba dependiendo del tamaño de empresa y del periodo de tiempo de cinco años, con un nivel de confianza del 95%. El análisis de la estructura, dinámica y competitividad de las empresas se realizó fundamentado en la teoría de la localización (Krugman, 1993). Los supuestos de la teoría de la localización fueron: la existencia de un equilibrio parcial, competencia perfecta, rendimientos crecientes a escala, factores móviles y costos de transporte.

Se examinaron los estados y los diferentes tamaños de empresas dentro de su entorno, mediante el cociente de especialización absoluta (EAE), el cociente de localización o especialización relativa (ERE) y el coeficiente de especialización (EE). La evaluación de la dinámica y competitividad se llevó a cabo con los indicadores de la producción básica (PB), coeficiente de variación (CV) y el efecto estructural (EE), utilizando para ello técnicas de análisis regional (Lira y Quiroga, 2009).

Para calcular los indicadores, se creó la matriz

La distribución interregional o concentración absoluta por tamaño de empresa

(CAEi) representa la concentración

de ingresos de la i-ésima empresa en el j-ésimo estado

(yij), en relación con la

concentración total de ingresos generados por la i-ésima empresa (

La especialización relativa o interregional por estado (

La especialización industrial estatal (

El coeficiente de variación (

Se calculó finalmente el coeficiente de reestructuración (CR), que evalúa los cambios en la estructura económica de la empresa. Un CR = 0 indica que no se produjo ningún cambio en la estructura económica y un CR = 1 representa una reestructuración económica profunda.

II. Resultados y discusión

Resultados

Entre los años 2003 y 2018, el número de empresas del sector industrial de México aumentó de 3.0 a 4.8 millones, mientras que los ingresos experimentaron un crecimiento promedio anual del 4.3%. El 95.0% de las empresas del sector industrial de México eran microempresas, el 3.9% eran pequeñas, el 0.8% eran medianas y solo 0.2% eran grandes. En grandes empresas, el ingreso promedio anual fue del 52.2%, en las medianas fue del 20.7%, en las pequeñas del 14.0% y en las micro del 13.2%. En el Estado de México se encontró la mayor concentración de microempresas, con un 12.8% del total; mientras que la Ciudad de México (anteriormente conocida como Distrito Federal) tenía un 14.1% de pequeñas empresas, un 16.5% de medianas empresas y un 17.7% de grandes empresas. Asimismo, para empresas de todos los tamaños, la mayoría de los ingresos se concentraron en la Ciudad de México.

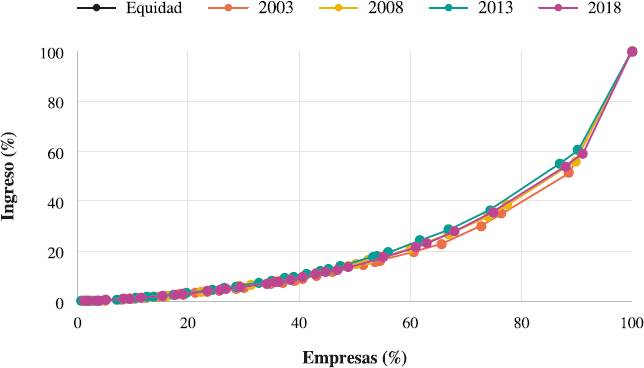

En las empresas del sector industrial de México, la distribución del ingreso fue desigual en promedio (Gráfico 1). El promedio del CG a nivel nacional para los cuatro quinquenios fue de 66.4%, hubo mejora en la distribución del ingreso al disminuir de 70.1% en 2003 a 66.4% en 2018. El 25 por ciento de los 32 estados de México concentró el 11.5 por ciento de las empresas y 1.4 por ciento del ingreso, el 50 por ciento de los estados concentró 32.9 por ciento de las empresas y 6.9 por ciento del ingreso; y 75 por ciento de los estados concentró 48.1 por ciento de las empresas y 13.6 por ciento del ingreso. No obstante, las entidades con los ingresos más altos (Puebla, Coahuila, Veracruz, Guanajuato, Jalisco, Estado de México, Nuevo León y Ciudad de México) concentraron el 51.9% de las empresas y 86.4% del ingreso industrial nacional.

Fuente: elaboración propia con datos de INEGI: censos económicos.

Gráfico 1 Distribución del ingreso por quinquenio en México, 2003-2018

La distribución del ingreso por tamaño de empresa revela una significativa desigualdad en la distribución del ingreso. Con un nivel de confianza del 95%, el intervalo de confianza del CG para todas las empresas dentro del sector industrial de México varió entre 53.4% y 78.7%. Para las empresas micro, el rango fue de 56.5% a 62.8%, para las pequeñas fue de 59.3% a 65.2%, para las medianas fue de 62.4% a 71.6% y para las grandes fue de 73.4% a 79.6%. se nota una mejora en la distribución de los ingresos para los cuatro tamaños de empresas, quizás como resultado de una mejora en la política distributiva y de los progresos en la tecnología. Las empresas medianas mejoraron la distribución del ingreso a una tasa media anual de 0.7%, las empresas micro 0.6%, las empresas pequeñas 0.4% y las empresas grandes 0.1% (Cuadro 2).

Cuadro 2 Coeficiente de Gini por tamaño de empresa y año

| Escala | 2003 | 2008 | 2013 | 2018 | 2017-2018 |

|---|---|---|---|---|---|

| Micro | 63.4 | 58.2 | 59.5 | 57.7 | 59.7 |

| Pequeña | 65.8 | 61.5 | 60.3 | 61.6 | 62.1 |

| Mediana | 72.7 | 65.0 | 66.1 | 64.9 | 66.2 |

Fuente: elaboración propia con datos de INEGI: censos económicos.

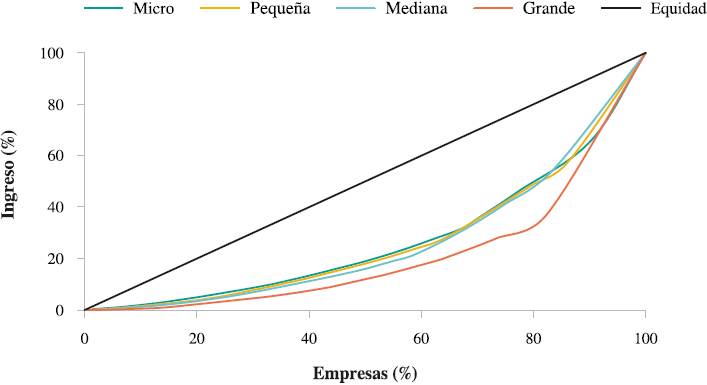

El Gráfico 2 indica que la distribución del ingreso industrial en México fue más desigual para las empresas grandes en comparación con los otros tamaños de empresa. En las empresas micro, el 25% de los estados concentraron el 8.2% de las empresas y el 1.3% del ingreso, el 50% de los estados acumuló 27.0% de las empresas y el 7.3% del ingreso; el 75.0% de los estados acumuló el 45.4% de las empresas y el 16.2% del ingreso, y el 25% de los estados con mayores ingresos (Michoacán, Puebla, Veracruz, Guanajuato, Nuevo León, Jalisco, Estado de México y Ciudad de México) acumularon el 54.6% de las empresas y el 83.8% del ingreso. En este estrato, la Ciudad de México concentró el 9.7% de las empresas y el 34.1% del ingreso.

Fuente: elaboración propia con datos de INEGI: censos económicos.

Gráfico 2 Distribución del ingreso por tamaño de empresa en México, 2003-2018

En las pequeñas empresas, el 25% de los estados concentró el 8.5% de las empresas y el 1.2% del ingreso, el 50% de los estados concentró el 23.1% de las empresas y el 4.8% del ingreso, el 75% de los estados concentró el 47.4% de las empresas y el 16.6% del ingreso, y el 25% de los estados con mayores ingresos (Sonora, Baja California Norte, Guanajuato, Veracruz, Estado de México, Jalisco, Nuevo León y Ciudad de México) concentraron el 52.6% de las empresas y el 83.4% del ingreso; la Ciudad de México concentró el 12.2% de las empresas y 40.1% del ingreso total de las pequeñas empresas.

En las empresas medianas, el 25% de los estados concentró el 6.9% de las empresas y el 0.7% del ingreso, mientras que el 50% de los estados concentró el 19.3% de las empresas y el 3.3% del ingreso, el 75% de los estados concentró el 42.9% de las empresas y el 12.6% del ingreso, y el 25% de los estados con mayor ingreso (Tamaulipas, Puebla, Guanajuato, Veracruz, Jalisco, Nuevo León, Estado de México y Ciudad de México) concentraron el 57.1% de las empresas y el 87.4% del ingreso; en el caso específico de la Ciudad de México, esta concentró el 16.4% de estas empresas y el 45.2% del ingreso total de las medianas empresas.

Al final, en las grandes empresas, el 25% de los estados tuvo en conjunto el 7.0% de las empresas y el 0.3% del ingreso, el 50% de los estados acumuló 20.9% de las empresas y 2.4% del ingreso, el 75% de los estados tuvo el 43.8% de las empresas y el 8.9% del ingreso, y el 25% de los estados con el mayor ingreso (Jalisco, Veracruz, Guanajuato, Coahuila, Campeche, Estado de México, Nuevo León y Ciudad de México) representaron el 56.2% de las empresas y el 91.1% del ingreso; en cuanto a la Ciudad de México, esta concentró el 17.6% de las empresas grandes y el 62.9% del ingreso. Es evidente que la Ciudad de México la ubicación con la mayor cantidad de empresas e ingresos.

Por ramo o subsector de empresa, la desigualdad fue más baja que para tamaño de empresa (CG = 52.0%). El ramo 22 fue el que mostró la peor distribución del ingreso con un coeficiente de Gini de 0.704, seguido por el ramo 23 con un coeficiente de Gini de 0.625) y finalmente los ramos 31-33 que presentaron la distribución más equitativa con un coeficiente de Gini de 0.565. El CG promedio entre los ramos de empresas no mostró significancia (p>0.05), pero la desigualdad aumentó a una tasa promedio anual de 1.8%, como se muestra en el Cuadro 3.

Cuadro 3 Coeficiente de Gini por ramo y estrato de empresa, 2003-2018

| Quinquenio | Ramo 22 | Ramo 23 | Ramos 31-33 |

|---|---|---|---|

| 2003 | 27.4 | 56.9 | 59.5 |

| 2008 | 41.9 | 58.3 | 56.6 |

| 2013 | 21.5 | 59.9 | 53.1 |

| 2018 | 72.9 | 58.9 | 56.8 |

Fuente: elaboración propia con datos de INEGI: censos económicos.

La mayor desigualdad en el ramo 22 ocurrió en las empresas de tamaño mediano (CG = 0.935), mientras que la menor se observó en las empresas grandes (CG = 0.568); el crecimiento más significativo de la desigualdad se presentó en las microempresas con un promedio anual del 7.0%, y el menor en las pequeñas empresas con 2.0%. En el ramo 23, la desigualdad fue más marcada en las grandes empresas (CG = 81.4%) y menos en las pequeñas empresas (CG = 43.2%); en las empresas micro y pequeñas empresas hubo una reducción del CG de 2.1% y 1.1% respectivamente, mientras que en las medianas y grandes empresas aumentó en un 0.9% y 0.5% respectivamente. En el ramo 31-33, la distribución del ingreso fue más favorable que en los otros ramos, la mejor fue en las grandes empresas (CG = 46.0%) y el menos favorable en las pequeñas empresas (CG = 57.6%).

Discusión

El coeficiente de Gini es un indicador económico que permitió evaluar la organización en la distribución del ingreso de empresas industriales en México, evidencia un país con alta desigualdad en la distribución del ingreso, sobre todo en las empresas grandes. Una de las posibles causas puede ser la desvinculación de las Universidades con las empresas. Según Yan & Mohd (2023), es importante que las empresas utilicen el progreso de la educación, la optimización de la estructura industrial y la disminución de empleados administrativos para disminuir la brecha de desigualdad en la distribución de los ingresos.

Algunos autores encontraron resultados parecidos con el sector industrial de México. El tamaño de la empresa en los Estados Unidos está directamente relacionado con la disparidad salarial, es mayor en las grandes empresas grandes que en las medianas y pequeñas (Cosic, 2018). En México, una mayor desigualdad del ingreso resulta en un crecimiento económico más bajo (Rendón y Marroquín, 2020), y dos elementos que han contribuido a reducir la disparidad en los ingresos son las remesas y las políticas sociales (González, 2023). La disparidad entre los estados de México es fundamental para comprender el patrón de desigualdad a nivel nacional (Bustos y Romo, 2022). En México, solo se observa una correlación positiva y significativa entre el coeficiente de Gini y el ingreso per cápita de las empresas pequeñas (p < 0.05); esto es debido al nivel de ingresos que los exime de pagar el impuesto al valor agregado (Hernández et al., 2021).

El coeficiente de Gini solamente indica la cantidad de desigualdad en la distribución de los ingresos de las empresas; sin embargo, no revela las razones ni sus repercusiones. Por consiguiente, la ubicación geográfica de las empresas industriales en México y la distribución de sus ingresos estatales y por tamaño de empresa se pueden entender a través de los indicadores que revelan su estructura económica, dinámica y especialización. En general, la industria manufacturera en México es diversa y su ubicación en el país determina que las tasas de crecimiento económico empresarial en cada estado estén influenciadas por el tamaño y su composición (Ocegueda et al., 2010).

En términos generales del país, la industria mexicana mostró una especialización (ERE = 1.10), aunque en el 28.8% de las entidades federativas el ERE fue menor a 1.0, lo que indicaba que estaban diversificadas. El porcentaje de estados con empresas micro que experimentaron una mayor diversificación fue del 37.5%, mientras que para los estados con empresas pequeñas y medianas fue del 31.3%, y del 71.9% para los estados con empresas grandes. En un primer grupo con los estados de Ciudad de México, Coahuila, Guanajuato, Campeche, Hidalgo y Tabasco con solo especialización en las grandes empresas. En un segundo grupo con los estados de Aguascalientes, Chiapas, Estado de México, Nuevo León, Oaxaca, Querétaro, San Luís Potosí, Veracruz y Zacatecas solo tuvieron empresas diversificadas, mientras que, en el grupo de estados restante, con excepción de las grandes empresas, se especializaron.

Al evaluar la estructura económica estatal en comparación con la estructura a nivel nacional, el coeficiente de especialización estatal (

En México, la dinámica de las empresas industriales permite que, en términos generales, solo el 11.5% del ingreso producido en los 32 estados pueda ser enviado a otras entidades federativas o exportado. Del ingreso enviado a otros estados o exportado, el 49.0% provino de grandes empresas, el 20.6% en medianas empresas, el 16.1% en microempresas y el 14.2% en pequeñas empresas. El estado de Puebla registró la mayor salida de dinero, alcanzando un 41.5%; en contraste, en Guerrero solo fue del 2.5%. La baja movilización de dinero puede ser causada por el origen del capital de las empresas, la red de recursos de las empresas la búsqueda de nichos de mercado o de recursos que le permitan maximizar su ganancia monetaria.

Comparando el crecimiento de 2003 al 2018, se observó que el sector industrial registró un incremento promedio anual de 0.29%. Las empresas ubicadas en el estado de Querétaro experimentaron el mayor aumento promedio anual (0.34%), mientras que las empresas en los estados de Campeche y Tabasco registraron el menor crecimiento (0.15%). Así mismo, la microempresa experimentó el mayor crecimiento medio anual (0.32%), seguida por la pequeña empresa con un 0.31%, la grande empresa con un 0.28% y la mediana empresa registró el mejor crecimiento con un 0.25%. La disparidad entre las tasas promedio de incremento del ingreso estatal fue significativa (p<0.05), aunque no fue así para empresas de tamaño micro, pequeño y grande.

El promedio del coeficiente de reestructuración (

En última instancia, el coeficiente de redistribución (CRs) indica la dinámica de las empresas a reubicarse. La reubicación de empresas ocurrió en todos los tamaños de empresa; sin embargo, las tasas fueron bastante bajas por tamaño de empresa: 10.9% de las grandes, 7.3% de las medianas, 5.5% de las micro y 4.6% de las pequeñas. A nivel estatal, el 53.1% de los estados reubicaron grandes empresas, el 43.8% de pequeñas empresas, el 34.4% de microempresas y 31.3% de las medianas empresas.

Los resultados de la estructura, dinámica y especialización de la industria en México se reflejan en variables económicas como el empleo, inversión y acceso a los mercados. Por ejemplo, existe una relación entre la distribución desigual del ingreso en empresas del sector industrial se correlaciona con la desigualdad en la calidad de vida de los empleados. El acceso a la educación, salud y mejores condiciones de vida se ve reducido (Quispe, 2021), el crecimiento del uso de materias primas en América Latina contribuye al descontento y fragmentación social (Lustig, 2020; Saraví, 2019), la inversión extranjera en empresas intensivas en capital no impacta positivamente en la distribución del ingreso, pero sí en la descentralización fiscal (Prawoto & Cahyani, 2020), el comercio resulta en una disminución del bienestar para personas de menores ingresos (Gao y Qiu, 2023) y únicamente las empresas más productivas tienen la posibilidad de participar en el comercio internacional (Melitz, 2003).

Basado en los indicadores estimados, las previsiones de prospectiva sugieren que, en los próximos cinco años, existe una probabilidad del 95% se espera que el coeficiente de Gini se mantenga entre el 57% y el 78.0% en los tamaños de empresa micro, pequeña y mediana. Para la empresa grande, se prevé que el 25% de ellas mejoren la distribución de sus ingresos.

Conclusiones

El coeficiente de Gini es un indicador que facilitó el estudio de la estructura de la distribución de ingresos en el sector industrial de México, así como los indicadores de planificación regional y la dinámica de las empresas. La distribución del ingreso de la industria presenta una desigualdad en su estructura, ya que la baja distribución de los ingresos es causada por la disparidad en la cantidad y tamaño de las empresas en cada estado. El mayor porcentaje de empresas en la Ciudad de México ha dado lugar al mayor ingreso industrial; no obstante, no es el más especializado ni competitivo debido a su nivel reducido de organización. Los indicadores estimados muestran a un sector industrial diversificado en México, con mayor especialización en las microempresas y más diversificado en las grandes empresas. Se recomienda la reubicación de las empresas con el fin de impulsar el desarrollo, dado que el 37.5% de los estados no deberían contar con microempresas, el 31.3% con pequeñas empresas, el 31.3% con medianas empresas y el 71.9% con grandes empresas. Además, se deberán investigar las causas de la desigualdad en la distribución del ingreso, que no fueron objeto de este estudio.

nueva página del texto (beta)

nueva página del texto (beta)