Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Similares en

SciELO

Similares en

SciELO

Compartir

Región y sociedad

versión On-line ISSN 2448-4849versión impresa ISSN 1870-3925

Región y sociedad vol.19 no.39 Hermosillo may./ago. 2007

Artículos

Financiamientos para la agricultura comercial de Sinaloa: 1932–1949. El creciente papel de los actores privados regionales y estadounidenses

Eduardo Frías Sarmiento*

* Profesor–investigador de la Facultad de Historia de la Universidad Autónoma de Sinaloa.

Correo electrónico: friedusa@uas.uasnet.mx

Recibido en junio de 2006

Revisado en enero de 2007

Resumen

El desarrollo agrícola experimentado por Sinaloa en el siglo XX no puede explicarse sin la conjunción de diversos factores, entre los que destaca el financiero. Éste se aborda aquí debido a su relevancia: no sólo la siembra y recolección de lo producido, sino también su comercialización y sobre todo su exportación dependían en gran medida de las inversiones continuas de capital propio y ajeno, privado y público, en este último caso estatal y federal. El objetivo es explorar el otorgamiento de crédito a la empresa tomatera, canalizado a través de instituciones creadas ex profeso para incentivar la agricultura comercial. Este fue un factor decisivo para la exportación de tomate.

Palabras clave: Sinaloa, financiamiento, agricultura comercial, crédito, empresa de tomate, mercado externo.

Abstract

The agricultural development experienced in Sinaloa during the 20th century cannot be explained without the conjunction of diverse factors, financial support being among the outstanding ones. This article will deal with financial support because of its importance: the growth and harvest of agricultural crops, as well as their commercialization, and above all their export, depended mainly on regular investments of personal wealth, loans, and private and public capital, in this case, state and federal. We want to explore credit granting to the tomato venture, channeled through institutions created expressly to promote commercial agriculture. This represented an essential aspect for tomato export.

Key words: Sinaloa, financing, commercial agriculture, credit, tomato venture, external market.

Durante los años de 1932 a 1949, la agricultura comercial de Sinaloa se desarrolló lentamente, incluso sufrió una recesión en la década de 1930 por efectos de la gran depresión, en ese lapso, los empresarios agrícolas de la entidad no detuvieron el proceso que habían iniciado décadas atrás. Desde un principio, para cultivar y exportar tomate requirieron de grandes sumas de dinero, y para obtenerlo recurrieron al crédito informal, a inversionistas extranjeros, al autofinanciamiento y a instituciones crediticias locales que se fundaron en estos años. Por otra parte, los medios financieros formales que se utilizaron para la explotación de tomate, muchas de las veces por si solos fueron incapaces de cubrir las necesidades de una gran cosecha, por tal motivo, los productores recurrían a varias formas de financiamiento informal.

El artículo aborda las prácticas crediticias que se desarrollaron en Sinaloa para consolidar la agricultura comercial. Se analiza cómo se realizaban los créditos llamados informales (de prestamistas), los efectuados con inversionistas estadounidenses y con la banca local.

Fuentes de financiamiento en Sinaloa: prestamistas y banca de fines del siglo XIX hasta 1931

En Sinaloa, el crédito o financiamiento aplicado a la agricultura comercial se obtuvo de diversas fuentes: los prestamistas, que por lo general eran comerciantes, con casa debidamente establecida; también estaban los "usureros", entre los que no faltaban personas de la "alta sociedad", dedicadas a prestar dinero, con pagarés y garantía de bienes muebles o inmuebles.

Al menos desde la segunda mitad del siglo XIX, la economía de Sinaloa contó con la participación de prestamistas y algunas casas comerciales, que cubrieron las demandas financieras de distintos sectores, incluso de la participación de ayuntamientos y del gobierno. Así, entre 1881 y 1911 se cuentan entre las personas y sociedades que otorgaban crédito a Amado Andrade, Remedios de la Rocha, Martín Martinelli, Domingo Uriarte, Manuel Clouthier, Francisca Rojas, José María Cuevas, Juan Escutia y las empresas Hernández Mendía y Compañía y Bartning Hermanos y Compañía. De esta lista, los primeros cinco eran de Culiacán y el resto de Mazatlán (Aguilar 2001, 106).

Durante el último cuarto del siglo XIX, el financiamiento, tanto particular como bancario, se canalizó sobre todo a ingenios azucareros, debido a que eran de las actividades más rentables del momento. La producción de azúcar absorbía grandes capitales propiedad del mismo industrial o de sus asociados, de otras sociedades, de la banca o particulares. El inicio del despegue de la producción tomatera en el mercado externo fue en el periodo posrevolucionario, primero apoyada por el crédito privado, hasta que obtuvo un mercado sólido.

En 1889, en el puerto de Mazatlán se estableció la primera institución bancaria en la entidad: una sucursal del Banco Nacional de México. Sin embargo, como la población no estaba acostumbrada a realizar transacciones crediticias por vía institucional, la actividad bancaria fue limitada durante varios años. En 1898, se establecieron dos bancos más en Mazatlán: una sucursal del Banco de Londres y México y uno estatal de emisión, denominado Banco Occidental de México, que inauguró en ese mismo año su primera agencia en Culiacán. Aunque este banco se constituyó con un capital de 500 mil pesos en la Ciudad de México, su domicilio social se encontraba en Mazatlán. Fue "fundado con capital inglés y nacional", este último aportado por comerciantes de dicho puerto, quienes pronto se quedaron con la dirección (Aguilar 2001, 88). El Banco de Sonora abrió en 1909 una sucursal en Culiacán y una agencia en El Fuerte (Ortiz 2001, 41; Aguilar 2001, 108–111).

La actividad bancaria se desenvolvió sin problemas hasta 1914, cuando se generalizó la inestabilidad política y social provocada por la lucha contra el gobierno de Victoriano Huerta y se vivió una situación caótica en el norte y centro del país. Para dicho año todos los bancos de Sinaloa habían cerrado (Aguilar 2001, 92).

Sin embargo, en la mayor parte del país no fue tanto el clima de violencia y zozobra lo que provocó la suspensión de operaciones de la mayoría de los bancos, sino las pérdidas que les causaron los préstamos al gobierno de Huerta —forzados o no—, más sus consecuencias políticas adversas. Al triunfar los constitucionalistas y sus aliados, los bancos quedaron en una situación tan precaria como comprometida. El nuevo gobierno, presidido por Venustiano Carranza, dispuso en 1915 la caducidad de varios de los bancos de emisión, con el argumento de que la comisión reguladora de instituciones de crédito al revisar sus cuentas "comprobó que la situación financiera de la mayoría [...] era insostenible, pues sus existencias metálicas eran insuficientes para hacer frente al rescate de sus billetes y devolución de sus depósitos" (Ortiz 2001, 41–42), por lo cual se incautaron los bancos en 1916. Para evitarla, el Banco Occidental cerró su matriz y sus cinco oficinas foráneas en 1914, y trasladó al extranjero sus existencias en metálico y billetes. En 1918, volvió a abrir sus puertas al aplicarse las leyes de pagos de este mismo año, pero fue en 1922 cuando empezó a recuperarse. Un año antes se habían reabierto también las sucursales del Nacional y del Banco de Sonora, pero tampoco les fue mejor, pues "hasta 1925 se dedicaron a cobrar la cartera vencida que arrastraban desde 1913" (Aguilar 2001, 93). De 1925 a 1932, la actividad crediticia mejoró paulatinamente.

Por otra parte, la disminución de las operaciones bancarias abrió una coyuntura que aprovecharon los comerciantes–prestamistas para continuar con sus actividades. Así, en Sinaloa "resurgió el crédito con usura practicado por los acaudalados de la región y por las grandes casas comerciales establecidas en las principales ciudades" (Aguilar 2001, 92). Como ocurriera en el porfiriato, en estos años los créditos obtenidos de particulares se canalizaron sobre todo a la agricultura. Ello explica, en parte, el impulso notable que cobró entonces este sector.

El creciente papel de las entidades privadas: 1932–1949

Los agricultores productores de tomate tuvieron que solucionar la falta de financiamiento bancario con capitales propios y los proporcionados por los comerciantes–prestamistas, por inversionistas y casas comerciales estadounidenses, esto es, en la explotación del tomate sinaloense intervinieron agentes internos y externos. En la década de los años treinta, los primeros estaban representados por comerciantes–prestamistas e instituciones, que colaboraron activamente en el financiamiento de la agricultura comercial, como la Confederación de Asociaciones Agrícolas del Estado de Sinaloa (CAADES) , fundada en 1932, que en sus primeros años de actividad destinó una parte de sus fondos para financiar siembras y cosechas, otorgó créditos refaccionarios, de habilitación o avío (Cárdenas 1965, 26).1

Aunque no hay información desagregada para conocer con precisión el papel que jugaron las instituciones privadas, como la CAADES o la banca, los ejemplos que a continuación se presentan dan una idea de su aportación a favor de la agricultura comercial, en particular de la siembra de tomate.

Entre el 11 de noviembre y el 5 de diciembre de 1933, la CAADES proporcionó créditos de avío y refaccionarios por 24 500 pesos a tres productores. El más importante, de 14 500, a la sociedad Espinoza Sandoval y Compañía, de los cuales:

[..] 6 500 servirían para el desazolve del canal, para arreglar el portizo, lavar motores, reparación de calderas y demás gastos para arreglar el terreno [...]. Los 8 000 restantes se aplicarán exclusivamente por la compañía al pago de jornales, materias primas, salarios y cualquier otro gasto que tenga por objeto directo el cultivo de la siembra de tomate de exportación [...].2

Con ese préstamo, la sociedad se comprometía a sembrar 200 hectáreas de tomate, de 250 que poseía, y el resto de otras hortalizas. Para garantizar el buen manejo de los fondos, la institución nombró un representante cuya función era vigilar las acciones del acreditado, además de entregar el dinero en partidas de acuerdo al avance en la siembra. Por otra parte, para financiar a los productores, la CAADES exigía prendas en hipoteca como garantía de pago. En el caso mencionado, la compañía hipotecó los bienes y materias primas obtenidas con el crédito, y dejó en manos de la confederación la cosecha resultante. También garantizó el financiamiento con una bomba de agua completa de 24 pulgadas de diámetro, un motor de 20 caballos de fuerza, una caldera equipada de 140 caballos, una calentadora de agua, así como la casa de empaque y las 250 hectáreas de terreno.

Cabe resaltar que la maquinaria hipotecada pertenecía a la Mexico Arizona Trading Company (MATCO), una de las empresas tomateras más grandes del estado, la cual autorizó que la sociedad Espinoza y Sandoval realizara el convenio con esas garantías. Esta información pone de manifiesto la relación de negocios entre ambas; por una parte MATCO permitía que la sociedad hipotecara parte de sus activos, y así se aseguraba de comprar y comercializar el tomate cosechado por ésta.

Otra muestra del financiamiento brindado por la CAADES a sus agremiados es una operación realizada el 12 de febrero de 1935, cuando otorgó préstamos de habilitación y avío por 13 482 pesos plata mexicana.3 De acuerdo con los registros, los agricultores tenían de tres meses a un año para pagar su deuda, dependiendo del monto recibido. El testimonio siguiente es revelador:

Por medio de esta escritura otorgan un contrato de habilitación o de avío, que abre la Confederación, al señorValdéz (sic), [...], siendo el crédito por la suma de $4,232, los que destinará el señor Valdéz, exclusivamente a la siembra de tomate [...], en una extensión de 60 hectáreas de terreno propiedad de la Compañía Azucarera Almada, Sociedad Civil en liquidación judicial, ubicada en Navolato, el plazo para el pago de la suma expresada es el de seis meses a partir de la fecha de este contrato [..] (RPP 1935, libro 16, legajo 67: 317–318).

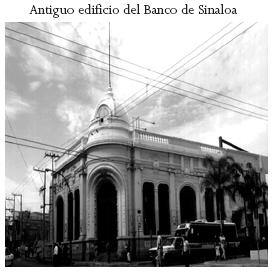

Para los agricultores, la confederación resultaba la opción más atractiva, pues cobraba intereses de 10 o 12 por ciento según los montos,4 lo que redundaba en mayores beneficios para los horticultores, ya que los intereses eran menores que los de algunos prestamistas en esos años (18 a 24 por ciento). A pesar de que el financiamiento era uno de sus objetivos, la CAADES sólo proporcionó este servicio hasta julio de 1935 cuando, por disposición de la Comisión Nacional Bancaria, se autorizó al Banco de Sinaloa (BANSIN), fundado en 1933 en Culiacán, como la única institución facultada para apoyar a los productores de tomate, chile, berenjena, pepino, garbanzo, algodón, caña de azúcar, ajonjolí y otros productos importantes para el mercado interno, como maíz, frijol y sorgo.5 Y si bien la confederación dejó de financiar a sus agremiados, no los abandonó a su suerte, ya que sus estatutos de 1938 previeron la obligación de brindar protección y conseguir los recursos necesarios para el buen desempeño de las actividades agrícolas de sus miembros.6 El decreto 117, sobre la Ley de Asociaciones Agrícolas del Estado de Sinaloa, en su artículo 46 señalaba los fines de la confederación:

I. Organizar la producción agrícola y ganadera dentro de las zonas de las Asociaciones que la integran.

II. Organizar y reglamentar el control de Calidad y la venta de los productos que sean objeto de las Asociaciones.

III. Establecer plantas de industrialización, almacenes, sistemas de transporte y colaborar con el gobierno en todo aquello que sea de interés para la agricultura.

IV. Celebrar convenios con otras organizaciones semejantes del país, convenios que redunden en beneficio de los agricultores del estado.

V. Defender los intereses de los miembros de las Asociaciones prestándoles cooperación técnica y ayuda moral y material.7

La CAADES cumplió con el compromiso de respaldar a sus agremiados. Por ejemplo, en mayo de 1935 prometió ante el BANSIN que éstos pagarían sus adeudos como estaba previsto, siempre y cuando se respetara lo estipulado en convenios celebrados con anterioridad. Para ello dio en prenda los subsidios y aportaciones que las diferentes asociaciones agrícolas del estado debían entregar a la confederación, para depositarlas en su momento en una cuenta bancaria y así asegurarlas. Estas cuotas se definieron de la manera siguiente:

Por cada saco de garbanzo de 100 kilogramos neto, cosechado y vendido por los agricultores miembros de las Asociaciones Confederadas, 40 centavos moneda nacional; por cada tonelada de semilla de ajonjolí cosechada y vendida por los agricultores asociados, 3.40 centavos moneda nacional; por cada tonelada de algodón en hueso cosechado y vendido por los agricultores asociados, 3.50 centavos moneda nacional; por cada caja de tomate cosechado y vendido por los agricultores asociados, dos centésimas de dólar de los Estados Unidos de América; por cada furgón de ferrocarril cargado de verduras de cualquier clase, excepción hecha del tomate, cosechadas y vendidas por los agricultores, doce dólares sesenta centésimas de dólar; por cada kilo de camarón, pescado por las diferentes cooperativas que están siendo refaccionadas actualmente o que lleguen a refaccionarse en lo futuro, una cuota mínima de tres centavos moneda nacional.8

Si bien los agricultores perdieron la ventaja de ser subvencionados por la misma asociación, es evidente que esto no significó la pérdida de su protección mientras cumplieran con sus obligaciones como socios. Ahora bien, la medida gubernamental de otorgar competencia exclusiva al BANSIN en materia del financiamiento expresado, fue resultado de la demanda presentada para solucionar sus dificultades crediticias.

Efectivamente, después de la revolución la escasez de fondos para atender las necesidades de crédito limitaba a los hombres de negocios, tanto industriales como agricultores y ganaderos requerían una institución financiera para resolver esa carencia. Los problemas de los agricultores pequeños e industriales menores cada vez eran mayores para cubrir los préstamos, debido a los altos intereses de los prestamistas y comerciantes de la región, e incluso de los bancos privados, como el de Sonora. Los ejemplos siguientes muestran esa situación:

El 27 de julio de 1928, Manuel J. Esquer concedió avío al agricultor José A. Flores, por la suma de 5 mil 325 pesos a pagar dentro de un año, con interés de 24% anual. [...] el 28 de junio de 1929, el Banco de Sonora (sucursal Culiacán) otorgó un crédito de habilitación a W.H.Tully para el cultivo y cosecha de tomate y maíz en terrenos ubicados al oriente de Culiacán. El plazo de pago se estipuló en tres meses y una tasa de interés de 18% anual (Aguilar 1998, 83–84).

Así, el Banco de Sinaloa fue una institución privada surgida para paliar los problemas económicos de productores sinaloenses. Fueron, en efecto, agricultores prominentes quienes pusieron la mitad de su capital: Jesús Díaz Gómez, Alberto Sánchez, Santiago Gaxiola, Amado Robles y Procopio Ramos aportaron 493 mil pesos, mientras que la Comisión Monetaria —un organismo oficial de crédito— puso 500 mil.9 Aunque la participación del gobierno federal fue importante, ese banco se estableció para fortalecer los productos más rentables, que cultivaba la élite agrícola del estado, y en particular para solventar las necesidades financieras de los horticultores.

Como los horticultores más influyentes eran miembros y dirigentes de la CAADES, y a la vez pertenecían al consejo de administración del banco, ocurrió que los mayores recursos de la institución se destinaran a financiar las siembras de los socios de la confederación. No extraña que, por ejemplo, en 1933 el presidente de la CAADES, Eduardo R. Arnold, fuese al mismo tiempo presidente del banco (Pérez Ríos 2003, 21). De hecho, los puestos de mando en una u otra institución se fueron rotando entre los directivos para su propio beneficio, lo que se tradujo en apoyos financieros a la producción de tomate, garbanzo, algodón y otras legumbres, cultivados por los agricultores más fuertes.

Con la creación del BANSIN, la agricultura volvió a ocupar el primer lugar en financiamiento. En 1935, "la cartera crediticia del banco estaba invertida en el sector agrícola". En concreto, le correspondía 78 por ciento, mientras el resto de las actividades recibía apenas 22 por ciento de los créditos (Aguilar 1998, 88).

La constitución del banco fue trascendental para el desarrollo agrícola, debido a que los términos en los contratos de financiamiento fueron más convenientes, por ejemplo al fijarse intereses más bajos. Una tasa de 12 por ciento anual representaba una reducción significativa, comparada con la manejada por particulares y por el Banco de Sonora. Por ejemplo, en 1935:

[..] El Banco de Sinaloa, S.A., abre un crédito de avío al señor Cayetano Valdéz (sic), por la cantidad de $2,736.18, dos mil setecientos treinta y seis pesos dieciocho centavos, moneda nacional, y la apertura de este crédito se entiende concedida por un plazo de 180 días, a partir del día 12 de abril anterior, causando interés del 12% anual (RPP 1935, libro 17, legajo 49: 52).

En este caso, el agricultor solicitante contaba con 20 hectáreas para cultivar tomate y 21 para algodón. La obtención de crédito según los términos citados representó, para empresarios tomateros pequeños y medianos como Valdéz, la oportunidad de mejorar las condiciones para llevar a buen término sus siembras de tomate y otros productos.

Con el desarrollo de la agricultura comercial, aumentó la importancia del BANSIN. Algunos de los factores que influyeron fueron la ejecución de grandes obras de irrigación, la culminación de la Carretera Panamericana y la incorporación de pequeños, medianos y grandes propietarios a la empresa agrícola exportadora. Las demandas de capital para trabajar las nuevas tierras abiertas al cultivo aumentaron considerablemente en estos años. Después de 1948, con la inauguración de la presa Sanalona y algunos canales importantes en el centro–norte del estado, con la apertura de la Carretera Internacional y la consolidación de la pequeña propiedad, los montos otorgados por el BANSIN se multiplicaron.

A esta tarea se sumó el Banco Provincial de Sinaloa (BANPROSIN) , otra institución bancaria privada. Es de señalar que, a pesar de la multiplicación de las instituciones bancarias, persistió el crédito de particulares y otras sociedades regionales, que proporcionaban un apoyo importante para el desarrollo de la agricultura comercial.

Fundado en 1940, el BANPROSIN fue resultado de la política aplicada por el gobierno cardenista. Y así como esta institución, otros bancos se establecieron en las distintas regiones del país, destinados a incrementar la riqueza agrícola, como el Banco Provincial de Guadalajara, el Banco de Zamora y el Banco del Valle de México, entre otros (Aguilar 2004, 14). De acuerdo con su acta constitutiva, el objetivo específico del BANPROSIN era financiar al campo sinaloense. Y según la lista de sus primeros miembros, dicho organismo beneficiaría a los horticultores, pues de 5 mil acciones, 700 pertenecían a la CAADES y 350 al BANSIN, mientras que el resto se dividía entre otras seis instituciones.

Como miembros de la CAADES, los productores de tomate aprovecharon las facilidades otorgadas por este banco nuevo y solicitaron préstamos para cubrir los costos de sus siembras. De esta manera, el banco benefició a un sector más amplio, al distribuir los préstamos a un gran número de agricultores del centro y norte del estado, a diferencia del Banco de Sinaloa, el cual financiaba en mayor medida a los del valle de Culiacán. Los créditos otorgados por el BANPROSIN entre 1941 y 1942 indican que los beneficiarios pertenecían a los municipios de Culiacán, Guasave, Sinaloa, Ahome y El Fuerte.

En el bienio señalado, distribuyó recursos por 69 561 pesos, con los que se explotaron 916 hectáreas de tomate de exportación en la región centro–norte,10 cobraba un interés de 12 por ciento; el plazo para cubrir el adeudo era de nueve meses a un año, dependiendo del monto y de los bienes hipotecados. Es decir, el financiamiento se fijaba a corto plazo, pues se buscaba la redención del préstamo en el momento en que se vendiera la cosecha. Así, el banco recibía en poco tiempo su dinero y el horticultor estaba en condiciones de solicitar otro préstamo para el ciclo siguiente. Este binomio banco–productor reflejaba una dependencia recíproca.

El BANPROSIN fortaleció al campo sinaloense con inversiones considerables en forma de créditos de avío y refaccionarios, como se muestra en el cuadro 1, donde se aprecian también las inversiones de otras instituciones presentes en 1949. Además, se observa que la organización bancaria destinó mayores recursos a la agricultura que el resto, incluso las instituciones federales.

El papel del BANPROSIN destaca por haber sido el que más recursos destinó al agro, tanto en créditos de avío como de refacción. En total distribuyó 18 millones de pesos, cifra que representó 45 por ciento del total destinado por las instituciones al financiamiento de la producción agrícola. Si bien esto corresponde al valle de Culiacán, es ilustrativo para mostrar la intervención importante de los capitales privados. En el mismo cuadro se observa que las instituciones oficiales (Banco Nacional de Crédito Ejidal, Banco Nacional de México y Banco Nacional de Crédito Agrícola y Ganadero), cuyo objetivo era proporcionar recursos sustanciosos debido al respaldo gubernamental, solamente aportaron en conjunto 8 319 098, es decir, sólo 21 por ciento, y si bien no es una cifra pequeña, sí era insuficiente para el desarrollo del campo.

Cabe recordar que al inaugurarse la presa Sanalona (1948) se habilitaron una gran cantidad de hectáreas, que no habían sido trabajadas. Con ella se modificó el paisaje del centro del estado, pero esta transformación fue resultado de una serie de inversiones enfocadas a hacer de la costa un valle fértil. En esta tarea, el BANPROSIN jugó un papel decisivo, ya que no sólo impulsó a grandes empresarios como los Almada (dueños del ingenio La Primavera, del canal Cañedo y de enormes tierras en el valle), sino también a pequeños propietarios dedicados a la labranza, que garantizaron los créditos con sus patrimonios, es decir, sus terrenos.11 El cuadro 2 ofrece un recuento de los préstamos otorgados entre 1943 y 1949.12

Los predios estaban ubicados en el margen izquierdo del río Culiacán, del canal Rosales y del Cañedo, lo que permite inferir que los créditos otorgados por el banco estaban destinados a la horticultura, pues dicha parte del valle se dedica a esa actividad hasta la actualidad, y no a cualquier agricultura sino a la comercial en gran escala. Las cifras revelan que de 6 175 997 pesos que otorgó la institución, 807 227 fueron distribuidos entre 66 pequeños propietarios, para la siembra de 4 308 hectáreas. El resto del dinero se dio a la compañía azucarera de los Almada, dueña de gran parte de los terrenos existentes entre Culiacán y Navolato, además de haber sido la que arrendaba más tierras a horticultores y agricultores tradicionales.

En 1949, la institución tenía gravadas 10 533 hectáreas en el margen izquierdo del río Culiacán. Los predios hipotecados se encontraban entre Culiacán y El Dorado, a la altura del actual municipio de Costa Rica. Anteriormente existía en ese lugar una propiedad de muchas hectáreas llamada San Rafael, misma que fue dividida y vendida a colonos y pequeños agricultores, quienes recurrieron al BANPROSIN para que los subvencionara. La ubicación de estos lotes la dieron los mismos deudores: Juan José Ríos Vidales, hipotecó 100 hectáreas en San Rafael, Costa Rica, Culiacán; de igual manera, Juan de Dios Bátiz Paredes hipotecó 100 hectáreas en la misma zona, y así se encuentra este dato en la mayor parte de los contratos.

Cuando se dice que no todos eran pequeños propietarios (si bien ante la ley lo eran), se hace para aclarar que algunos terratenientes como los Bátiz, Bustamante, Haas, Carlón y los Patrón conservaron propiedades mayores a las estipuladas por la ley. Por ejemplo, los Bátiz tenían 800 hectáreas registradas en este banco, pero declararon que estaban divididas entre tres de ellos, según consta en el Archivo Histórico del Agua (AHA 1949, 115).

Si bien la información expuesta se refiere sólo a la participación de la banca privada BANSIN y BANPROSIN, en el financiamiento de la agricultura comercial, en particular del tomate, sus operaciones fueron apoyadas por el gobierno mexicano a través del Banco de México, la Comisión Monetaria y el Banco Nacional de Comercio Exterior; estas entidades aportaron los fondos indispensables para que, junto con los empresarios agrícolas más fuertes, se financiaran las actividades económicas del estado y la más beneficiada fue la agricultura.

Por las razones anteriores, puede afirmarse que en Sinaloa sí existió un financiamiento institucional, aplicado directamente a la horticultura, sobre todo al cultivo del tomate. Es decir, no sólo los prestamistas, las casas comerciales o los intermediarios estadounidenses proporcionaron el capital necesario para su explotación.

Crédito proveniente de particulares

Según la condición económica, algunos productores de tomate tuvieron que lidiar con penurias económicas, intereses altos de los agiotistas, desconfianza de las instituciones oficiales para financiar productos y dependientes de un mercado inestable e incluso con la competencia desproporcionada de los inversionistas extranjeros, quienes gracias a las condiciones en que se otorgaban los créditos, resultaban más beneficiados que los mismos cultivadores. La incursión de los agricultores en el financiamiento se llevó a cabo a través de préstamos directos, y la manera en que se determinaban sus condiciones dependía de las necesidades, es decir, el crédito podía ser de avío, refaccionario o de avío y asociación.

Como se ha mencionado, en el primero de los casos el prestamista otorgaba el dinero para la explotación del predio y el deudor dejaba en prenda algún bien, que en muchos casos era la misma cosecha; en cuanto al plazo para cubrir el pago, se acordaba respetar como límite la fecha en que se lograra comercializar el producto, y una vez ocurrido esto se finiquitaba el contrato y ambas partes recuperaban su inversión más las ganancias. Un ejemplo de este tipo de convenios fue el celebrado en 1943 entre Julián L. Román y Germán Lupio, signado en estos términos:

Julián L. Román (el acreditado), está plantando tres terrenos con extensión de 51 hectáreas [...] con semilla de tomate. [...] El Sr. Germán Lupio (el acreditante) está conforme en abrir un crédito a fin de que se lleve a cabo la siembra aludida. Serán 8,000 para cubrir la raya y necesidades del plantío. Todos los trabajos serán dirigidos por Julián [y] los frutos que produzca dicho plantío, ya empacados serán administrados de común acuerdo por los contratantes, quienes procurarán su venta en el país o en el extranjero. Los materiales de empaque y demás gastos que se hagan a partir del corte del producto sembrado, se harán por mitades por ambos contratantes. [Además] De los productos que se obtengan de las ventas [...], se descontarán, en primer término, la cantidad que el acreditante suministró [..] y del remanente, se repartirán por partes iguales el mismo acreditante y el acreditado. [Por último] En garantía de las obligaciones que contrae en este contrato el Sr. Julián da en prenda los frutos que se produzcan en los plantíos que se mencionan (RPP 1943, libro 65, legajo 6: 3 bis).

Esta clase de financiamiento fue muy común, y si bien en ocasiones los montos no eran tan elevados como en el ejemplo citado, las partes obtendrían beneficios a corto plazo. De esta manera se apoyaba la explotación de tomate, y se incrementaban los capitales disponibles de los pequeños propietarios. De acuerdo con la posibilidad para capitalizar las ganancias mediante su reinversión, algunos productores crearon las condiciones para obtener en pocos años dinero suficiente para comprar tierras y financiar sus cosechas. En el cuadro 3, se observa un promedio relativo de los costos y rendimientos de los principales productos agrícolas, que se sembraban en Sinaloa en 1926.

De los siete artículos enlistados, el tomate y garbanzo ocuparon el segundo lugar en cuanto a utilidades obtenidas. Su siembra permitía obtener más de 200 por ciento de ganancias por hectárea. Esto es, al invertir 150 pesos en una hectárea se obtenían 490 por la cosecha. Aunque las cifras no demuestran si las utilidades eran libres de gastos adicionales o netas, el ejemplo constituye un referente para afirmar que desde las primeras cosechas los tomateros obtenían buenos rendimientos. Así, se percibe que para la década de 1950: "El tomate y el chile de exportación ocupaban hace diez años el 2do. lugar en superficie debido a su demanda; tiene grandes riesgos dada la época de almaciga y durante su desarrollo, como el transporte al mercado y fluctuaciones de precio. Sin embargo, un año de buen precio y rendimiento, compensa más de dos de incosteabilidad" (Brillas s/f 25).

En cuanto al crédito de avío y asociación, sus condiciones eran similares al anterior,13 sólo que aquí el capitalista era aviador y socio del productor, con lo que tenía una participación directa en gran parte de la operación, al responsabilizarse de la supervisión de las labores y la elección de la empacadora donde se harían los trabajos de selección y embalado del tomate. Como es claro, ante la participación del prestamista, él era el beneficiario principal en este tipo de contrato, pues al final de éste no sólo recibía el dinero aportado, sino también los intereses y 50 por ciento de utilidades al venderse el producto. Incluso era el encargado de administrar los fondos para comprar empaques, clavos y demás enseres necesarios para envasar los frutos (RPP 1943, libro 64, legajo 63: 62–63).

En este tipo de créditos también participaban compañías o sociedades que complementaban sus actividades financiando actividades agrícolas. Una de ellas fue la Compañía Comercial y Agrícola del Norte, S. A., la cual sufragaba a pequeños productores de tomate y de otras hortalizas de exportación. La condición para capitalizarlos era que se comprometieran a producir lo requerido por el mercado, y dejar en manos de la compañía el trabajo de comercialización, la cual obtenía ganancias cuantiosas. Un ejemplo de esta clase de crédito fue el que recibió Isidro Espinoza en 1943, quien poseía 50 hectáreas cultivadas cuando dicha compañía le otorgó 300 pesos por cada una, y sólo necesitaba un apoyo extra para terminar el proceso (AHA 1943, libro 64, legajo 29: 46–47).

Con respecto a la modalidad de préstamos refaccionarios, las condiciones para cubrir el pago se determinaban de manera distinta: una muestra es el caso de los representantes de la comunidad La Sinaloa y Tomatera, quienes pidieron un préstamo sin obtener una respuesta favorable por parte del Banco de Crédito Ejidal y de otras instituciones. Por tal motivo, se vieron obligados a buscar el apoyo de un particular, en este caso de Demetrio Evangelato, reconocido productor y exportador de tomate. Este empresario de origen griego era económicamente solvente, y gracias a ello obtuvo de la Sociedad de Crédito Colectivo Ejidal de R. L., los recursos para financiar la siembra de tomate de 206 hectáreas, que la comunidad mencionada tenía en el predio de Balbuena,14 cerca de la estación ferroviaria de San Pedro, Navolato. Evangelato consiguió aproximadamente 61 800 pesos (puesto que el monto por hectárea era de 300) de la sociedad de crédito, a cambio de asegurarse la producción para comercializarla en el extranjero, pues los ejidatarios no contaban con los contactos ni con el capital para empacarla, embarcarla y distribuirla en Estados Unidos.

Una situación económica precaria, como el caso citado, permitía a empresarios dedicados a la comercialización de hortalizas obtener condiciones ventajosas. Esta práctica era común, y entre muchos que la ejercieron estaba Rodolfo Calles, quien también participó con la misma comunidad, sólo que él financió 150 hectáreas (AHA 1943, libro 5 7, legajo 1:1; legajo 2:6).

También hubo empresas y agricultores mexicanos que destinaron sus propios recursos para explotar sus posesiones, principalmente con tomate de exportación. Así, el autofinanciamiento fue otro medio para hacer rendir los valles de Sinaloa. Al respecto, Miguel Verdugo señaló que:

El autofinanciamiento [...] está reservado para un grupo muy reducido de horticultores, el de mayor poder económico [...]. Está en razón directa de la capacidad económica del productor, cuya magnitud les abre la posibilidad, cuando así lo deciden, de conseguir crédito en los bancos privados. Algunos de estos agricultores son a su vez accionistas de la banca privada, o bien forman parte de su consejo de administración, lo que los coloca en ventaja con respecto a los productores que dependen del financiamiento norteamericano y les da a su vez mayor independencia (1987, 115).

El papel que jugó el crédito de los prestamistas particulares y compañías comercializadoras fue fundamental en el financiamiento de la agricultura, debido a los apoyos insuficientes de la banca oficial, principalmente para los pequeños propietarios. Si bien éste resultaba más oneroso debido a los altos intereses, se podía tener acceso a él con más facilidad.

Agencias estadounidenses

De acuerdo con la Secretaría de Agricultura y Fomento (SAF), había varias formas de percibir ingresos con la comercialización del tomate: algunos comisionistas cobraban 10 centavos de dólar por cada caja que vendían y otros 10 o 15 por ciento sobre la venta bruta. En el caso de la Liga Agrícola Occidental Mexicana, el cargo por concepto de comisión era de 10 centavos de dólar por caja (AHA 1943, libro 57, legajo 2:6). Con respecto a este sistema, se aplicaba a través de comisionistas que representaban a las casas comerciales interesadas en el tomate sinaloense (Hill Emerson 1979, 14).15

Por ejemplo, algunas empresas que operaron en Sinaloa fueron la Liga Agrícola Occidental Mexicana, Bryan Philips Inc.; Mexico Arizona Trading Co.; Myers Darling and Hington Co.; American Fruit Co.; Tully Vegetables Co. y la Rivers Co. (SAF 1927, 209).16 Estos intermediarios garantizaban la venta del producto, y con ella obtenían ganancias cuantiosas.

Para conseguir el tomate, casas comerciales de Chicago, Boston, California y Baltimore, entre otras ciudades, ponían en práctica la más socorrida de sus estrategias: anticipar el dinero necesario para explotar la producción de las tierras. El monto cubría los gastos derivados de la preparación de la tierra hasta la recolección del fruto, su puesta a bordo del ferrocarril e incluso algunos pagaban el traslado hasta Nogales, Arizona. De igual manera, los intermediarios compraban por adelantado la cosecha del año siguiente, lo que permitía a los empresarios estadounidenses asegurarse una producción que garantizara el abasto de los centros comerciales de Estados Unidos.

En 1942, algunas casas distribuidoras de Nogales, Arizona, que trabajaron de esa manera fueron: Burnand y Compañía, que exportó 71 carros de tomate; Mexican Products, 23 de tomate y 3 de chile; A. Arena y Compañía, Wells Fargo y Compañía, Mars Mkt y Compañía, Sbippers Salas y Bracker Vegetable, 4, 25, 6, 10 y 6, de tomate, respectivamente; Person Distribuitor, 1 de chile y Foster y Word, 2 de tomate y 1 de chile (El Demócrata Sinaloense 1942). Esto da cuenta de la dependencia en la que operaban algunos sinaloenses para colocar sus cosechas en Estados Unidos y Canadá, a pesar del tiempo, la experiencia y el desarrollo alcanzado por muchos de ellos.

Otra forma de inversión estadounidense en la actividad tomatera fue la participación de empresas agrícolas de manera directa en todo el proceso. Había compañías grandes, como la MATCO, con enormes posesiones donde sembraban tomate y otras hortalizas como pimiento morrón, pepino y berenjena; y para asegurar la producción que necesitaban en el extranjero explotaban predios propios o arrendados, incluso de pequeños propietarios y ejidatarios. En este último caso, compraban el tomate a los productores que sembraban en pequeños predios; quienes a falta de otro tipo de financiamiento, se veían obligados a recurrir a las casas comerciales estadounidenses, aun a sabiendas de que les pagarían sólo si su producto reunía los requisitos del mercado. Cabe aclarar que no todas las compañías proporcionaban este servicio, pero sí la mayoría.

Además, el financiamiento de la producción de tomate, realizado por nacionales y extranjeros, no se aplicó de manera igual para todos los involucrados. Sin embargo, el externo fue el más difundido, ya que los recursos proporcionados beneficiaban tanto al pequeño como al mediano y gran productor, debido a la exigencia de cubrir mercados importantes en el extranjero.

Gracias a la participación de distintos actores financieros se generalizó la empresa tomatera en Sinaloa. Esto permitió el aumento de su producción, con el capital extranjero como apoyo significativo, puesto que la gran mayoría de los agricultores nacionales no contaba con recursos suficientes, sobre todo para pagar la mano de obra, debido a la cantidad de trabajadores requerida, a ello se sumaban las erogaciones considerables que representaba la compra de maquinaria y bestias para emprender los trabajos iniciales. Además, los productores debían contar con carros y carretas para transportar el tomate del campo al lugar de empaque, luego de éste a la estación de ferrocarril, para después conducirlo a la frontera.

Conclusiones

Si bien los empresarios fueron determinantes en el desarrollo de la economía tomatera del estado debían contar con recursos monetarios importantes para lograr sus objetivos. Éstos se obtuvieron de varias fuentes. A partir de 1930 los empresarios locales, apoyados por el gobierno federal, promovieron o fundaron instituciones bancarias, cuya finalidad principal fue otorgar créditos para apoyar sus actividades económicas, en especial la agricultura hortícola.

Con el establecimiento de esas instituciones, los productores del estado tuvieron mayores posibilidades de competir con los horticultores de Florida, California y Texas, ya que los recursos obtenidos a través de la banca generaban intereses menores que los que cobraban los comerciantes–prestamistas. No obstante, éstos nunca desaparecieron, pues a pesar del financiamiento de las casas comerciales estadounidenses, de la banca privada y de organismos públicos, continuaron refaccionando a la agricultura y en especial a la del tomate de exportación.

El autofinanciamiento fue otra forma que utilizaron los empresarios para solventar los gastos de cada año. La siembra de tomate de exportación era costosa y delicada, por lo que se requerían capitales que, muchas de las veces, se obtenían conjuntando esfuerzos y, al mismo tiempo, una o dos formas de financiamiento. También de empresas comerciales estadounidenses interesadas en financiar el cultivo de tomate, puesto que ellas mismas se encargarían de venderlo en su país.

Por último, la CAADES, que en los primeros momentos destinó recursos para el financiamiento de la agricultura, se convirtió en el aval de sus agremiados ante las instituciones bancarias. La fuerza económica que representaba hacía que tanto la banca privada como el mismo gobierno adelantaran los fondos requeridos por los empresarios agrícolas.

Archivos

Archivo General de Notarías del Estado de Sinaloa (AGNES) , Culiacán.

Archivo del Congreso del Estado de Sinaloa (ACES), Culiacán.

Registro Público de la Propiedad (RPP), Culiacán.

Archivo Histórico del Agua (AHA), México, D. F.

Bibliografía

Aguilar, Gustavo. 2004. De banca privada a banca de desarrollo: el caso del Banco Provincial de Sinaloa, S.A. (1940–1960). Clío (31): 7–24. [ Links ]

––––––––––. 2001. Banca y desarrollo regional en Sinaloa, 1910–1994. México: Universidad Autónoma de Sinaloa (UAS)–Dirección de Investigación y Fomento de Cultura Regional (DIFOCUR)–PYV. [ Links ]

––––––––––. 2001. La banca en Sinaloa, 1889–1913. En Los bancos noroccidentales de México, coordinado por Jaime Olveda, 69–97. Zapopan: El Colegio de Jalisco (COLJAL) –Instituto Nacional de Antropología e Historia (INAH) . [ Links ]

––––––––––. 1998. El banco de Sinaloa, S.A. y su contribución al crecimiento agrícola de la entidad. 1933–1958. Clío (23–24): 83–84. [ Links ]

Cárdenas García, Jorge. 1965. Problemas jurídicos del crédito agrícola en el estado de Sinaloa.Tesis de licenciatura en Derecho, Facultad de Derecho, Universidad Autónoma de Sinaloa. [ Links ]

Confederación de Asociaciones Agrícolas del Estado de Sinaloa (CAADES). 1938. Informe correspondiente al ejercicio comprendido del 1 de febrero de 1938 al 31 de diciembre del mismo año. Culiacán: CAADES. [ Links ]

El Demócrata Sinaloense. 1942. No. 8, 513: 2. Culiacán, Sinaloa. [ Links ]

––––––––––. 1933. No. 4301:2. [ Links ]

Goyri Brillas, Enrique Bullé. s/f. Resolución al problema vial en el valle de Culiacán. México: Universidad Nacional Autónoma de México (UNAM)–Escuela Nacional de Ingenieros. [ Links ]

Hill Emerson, Jr., Leonidas P. 1979. Mexico's Vegetable Production for Export. usda. Preview of Mexico's Vegetable Production for Export. Estados Unidos: Foreign Agricultural Service. [ Links ]

Ortiz Gutiérrez, Edgar. 2001. Bancos, banqueros y negocios en la Sonora porfiriana. En Los bancos noroccidentales, coordinado por Jaime Olveda, 13–42. Zapopan: COLJAL–INAH. [ Links ]

Pérez Ríos, José Francisco. 2003. CAADES: una institución de la agricultura sinaloense (1980–2000). Tesis de licenciatura, Facultad de Historia, Universidad Autónoma de Sinaloa. [ Links ]

Secretaría de Agricultura y Fomento. Varios años: México, D. F. [ Links ]

Verdugo Rentería, Miguel. 1987. La producción y comercialización de tomate en el valle de Culiacán. Tesis de maestría en Historia Regional, Facultad de Historia, Universidad Autónoma de Sinaloa. [ Links ]

1 De acuerdo con la Ley sobre Crédito Agrícola de 1955, el gobierno clasificaba los préstamos otorgados a los agricultores en cuatro tipos: comerciales, de avío, refaccionarios e inmobiliarios. El comercial se destinaba a la producción con fines de consumo, su aplicación se realizaba mediante pagarés o la expedición de una letra de cambio, que el agricultor debía aceptar en su momento. El de avío se otorgaba exclusivamente para gastos de cultivo, para la compra de semillas, materias primas y abonos de asimilación rápida; además se aplicaba en empresas activas o en las que requerían una inversión mínima para operar. La finalidad del crédito era proveer al agricultor de capital semifijo, que serviría para conseguir los enseres necesarios. Por último, el inmobiliario era para la compra, colonización o fraccionamiento de tierras, así como para la construcción de obras permanentes que mejoraran la propiedad; además, el financiamiento debía utilizarse en la compra de equipo y materiales para aumentar el potencial de la explotación agrícola y en la construcción de vías de comunicación, así como en la compra, edificación e instalación de plantas, fábricas, empaques, talleres y toda clase de inmuebles de uso agrícola; también podía utilizarse en la urbanización de poblados y en la construcción de habitaciones para los trabajadores, incluso en la realización de obras de sanidad urbana (Cárdenas 1965, 26).

2 Registro Público de la Propiedad (RPP) (1933, libro 15, legajo 13: 56–62). Los otros dos productores recibieron 5 mil pesos, para sembrar 110 hectáreas de tomate cada uno. La CAADES se comprometió a cuidar el buen manejo de los fondos, y a su vez obtuvo como garantía los bienes de los agricultores (RPP 1933, libro 15, legajo 17: 72–75); (RPP, libro 15, legajo 18: 75–79); Archivo General de Notarías del Estado de Sinaloa (AGNES 1933, Fortino Gómez, libro octavo).

3 (RPP 1935, libro 16, legajo 56: 301–303). En este mismo libro se encuentran las escrituras de los contratos celebrados entre los agricultores y la CAADES. Éstas comprenden del legaj o 56 al 67:301–318.

4 Ya que la CAADES no le prestaba a agricultores que no pertenecieran a ella, tampoco otorgaba su aval a los independientes.

5 RPP 1935, libro 17, legajo 115: 125–137; AGNES, 1935, Culiacán, José María Tellaeche, libro noveno.

6 La CAADES se convirtió en el aval de los productores, y sin su autorización el Banco de Sinaloa no podía otorgar crédito alguno a los agricultores de la entidad.

7 Archivo del Congreso del Estado de Sinaloa (ACES), decreto 117, 1938.También véase CAADES 1938, 44–45.

8 RPP 1935, libro 17, legajo 115: 125–137; AGNES, 1935, José María Tellaeche, Culiacán, libro noveno.

9 Para completar el millón de pesos, que fue la suma con que inició actividades el banco, otros agricultores del estado adquirieron acciones por un valor de 7 mil.

10 (RPP 1941, libro 43, legajo 90: 57; legajo 91: 58; legajo 93: 59; legajo 94: 59; legajo, 95: 60; legajo 118: 71; legajo 174: 114; (RPP 1942, libro 45, legajo 64: 49; legajo 65: 49; legajo 66: 50; legajo 116: 80; legajo 145: 103; legajo 219: 154).

11 No todos los beneficiados con créditos eran pequeños propietarios de escasos recursos, pues había terratenientes que ante los riesgos del reparto agrario dividieron sus grandes propiedades en parcelas de 100 hectáreas, las cuales distribuyeron entre parientes o prestanombres. Al poner en práctica esta medida se beneficiaron aún más, pues la política aplicada por el gobierno para favorecer a los pequeños propietarios también los ayudó. A través de instituciones crediticias como el Banco Nacional de Crédito Agrícola y Ganadero y el BANPROSIN (que era considerada una institución privada pero recibía el apoyo del Banco de México y el Banco Nacional de Comercio Exterior), el gobierno financió la agricultura de exportación, encabezada por grandes propietarios.

12 En la relación de créditos anotada en el cuadro no se distinguen si eran de avío o refaccionarios, pues la fuente no lo aclara.

13 A diferencia de los prestamistas particulares, la banca limitaba su participación al financiamiento, sin involucrarse en el proceso mismo de producción. En cambio, en Sinaloa los particulares que proporcionaban créditos de avío o refacción por lo general participaban como socios del productor; así el aviador, para proteger sus intereses, se convertía a su vez en productor y no sólo eso, una cantidad importante de éstos poseían tierras propias o arrendadas que explotaban directamente para asegurar el producto que tenían comprometido en el mercado internacional.

14 En esa fecha, Balbuena pertenecía a la sindicatura de Navolato, municipio de Culiacán.

15 Hill señala que la horticultura mexicana y el tomate de Sinaloa desde siempre han sido financiados por la banca norteamericana y las firmas distribuidoras de Nogales, Arizona.

16 Existieron otros como la Wells Fargo y Co. y la J. C. Wilson y Co. (El Demócrata Sinaloense 1933). Un pequeño productor del valle de Culiacán, usuario del canal Rosales, señalaba que las casas comerciales de Nogales como la Delta anticipaban a los agricultores sinaloenses 500 dólares por cada carro de tomate que contuviera 580 cajas. Así aseguraban la remesa que comercializarían en Estados Unidos (AHA 1949, Fondo Aprovechamientos Superficiales, caja 4,722, expediente 63,842:50).