Introducción

La atención de los economistas en los recursos naturales renovables es reciente y hasta mediados del siglo XX los estudios teóricos se orientaban principalmente a los recursos no renovables ya que, dada la inmensidad y abundancia de los recursos renovables, predominaba la idea de que la acción del hombre sobre ellos era poco importante. Esta percepción empezó a cambiar después de la Segunda Guerra Mundial, por el desarrollo tecnológico elevado y el incremento en la presión sobre los recursos naturales renovables. Así, en la pesca, las innovaciones técnicas posibilitaron una movilidad mayor de los buques que, con el aumento de su radio de acción, también incrementó el esfuerzo pesquero sobre las poblaciones de peces, lo cual condujo a una situación de sobrepesca en gran parte de las pesquerías (Varela et al., 2003).

La pesca desempeña una función relevante en las economías de algunos estados miembros de la UE, entre ellos España, pero la sobreexplotación en muchas poblaciones pesqueras hace que el sector pesquero enfrente un futuro incierto debido a la disminución de las capturas y la pérdida de rentabilidad del sector (Cordón y García, 2014).

Los avances científicos en el análisis económico de las pesquerías giran en torno a una serie de elementos agrupados en tres apartados: las condiciones institucionales, los condicionantes biológicos y los factores relacionados con la valoración económica (Varela y Garza, 2002). La decisión de aceptación o rechazo de un proyecto de inversión puede estar condicionada por la técnica empleada para su evaluación. Los modelos clásicos de valoración aportan una rigidez de cálculo tal que llegan a subestimar el valor de una inversión, ya que sólo consideran los flujos de fondos esperados si se acomete dicha inversión; sin embargo, no consideran los beneficios derivados de otros factores estratégicos fundamentales, como la propia flexibilidad operativa o el derecho a decidir según las circunstancias del mercado (Weston y Copeland, 1995; Brealey y Myers, 2006). En este sentido, el análisis de las oportunidades de inversión a partir de la teoría de opciones reales frente al enfoque tradicional de descuento de flujos de caja ha dado lugar a una nueva forma de entender la evaluación y selección de las inversiones empresariales. El reconocimiento de la flexibilidad y el carácter estratégico de las inversiones que caracteriza al enfoque de opciones reales permite superar, en gran medida, las limitaciones del criterio del valor actual neto (VAN), utilizado en la práctica empresarial (Andrés et al., 2006; Valencia-Sandoval et al., 2010).

La metodología de opciones reales para valorar recursos naturales renovables fue aplicada por Engel y Hyde (2003), Odening et al. (2005), Rocha et al. (2006) y Putri y Fujiwara (2014). En el caso de una pesquería, varios factores motivan la utilización de la Teoría de las Opciones Reales (Murillas y Chamorro, 2006; Fenichel et al., 2008; Ewald et al., 2015). En primer lugar, los costes de inversión en una pesquería son irreversibles, ya que suelen destinarse principalmente a la construcción o compra de barcos que no se pueden usar en otras actividades. En segundo lugar, las existencias y el precio del recurso pesquero están dotados de un grado alto de incertidumbre. Además, la decisión de inversión/explotación en una pesquería puede posponerse o detenerse.

La importancia pesquera de España, que ocupa el tercer lugar en la flota pesquera europea y el primero en capturas, pone de relieve la necesidad de valorar adecuadamente las inversiones relacionadas con la explotación de pesquerías en un contexto de incertidumbre, de reducción de capturas totales y de caída de las ayudas comunitarias a la pesca en España. Entre 1994 a 2012 hubo una caída aproximada de 46 % en el número de buques que disminuyó la capacidad de pesca en 40 % y un descenso de 30.2 % en las capturas totales de la flota española de 1994 a 2012 (Cordón y García, 2014). El importe de las ayudas comunitarias a la pesca en España se redujo 48.4 % desde el periodo de 2000 a 2006 al de 2007 a 2013.

A partir del alto grado de incertidumbre inherente al precio del recurso pesquero, y para dar respuesta a las inquietudes y necesidades de las empresas pesqueras e instituciones implicadas en la gestión de este recurso, el objetivo de este estudio fue poner a disposición de las empresas del sector y de la Administración un instrumento de valoración de la viabilidad de cada proyecto pesquero que les permita medir y juzgar su situación, a partir de la aplicación de la Teoría de Opciones Financieras a este sector. Este objetivo permitirá 1) facilitar la gestión de inversiones estratégicas en el sector pesquero incierto y cambiante y, 2) tomar decisiones con mayor flexibilidad sobre el momento idóneo para realizar una inversión o la posibilidad de abandonar el proyecto de inversión en plena realización para reducir las pérdidas.

En este estudio se aplicó la Teoría de Opciones Reales a la valoración económica de una inversión destinada a la explotación de la pesquería de merluza (Merluccius spp.) para dar respuesta al objetivo planteado. La inversión a valorar consiste en la compra de buques el 31 de diciembre de 2007 para la explotación de la pesquería de merluza del Puerto de Santander, en la región de Cantabria, norte de España, durante los 7 años. De acuerdo con los datos del Instituto Cántabro de Estadística (ICANE), el Puerto de Santander representa 2 % de la pesca subastada en Cantabria (en valor). Para la merluza representa 88 % en cantidad y 85 % en valor. Las subastas de esta especie ascendieron a 4114 t, con un valor de 11 179 889.5 €, en el periodo de 2007 a 2014. Además, se observó un incremento en ese periodo del 42 % en cantidad y del 19 % en valor.

En este contexto de volatilidad el valor actual neto del proyecto, obtenido mediante la metodología tradicional de descuento de flujos de fondos, se comparó con el de la metodología de opciones reales, que incorpora flexibilidad de gestión a la evaluación del proyecto de inversión, y se concluye cual modelo se ajustó más a la realidad observada y, por lo tanto, sobre su validez para la toma de decisiones de inversión en el sector.

La opción analizada fue una de abandono temporal de la actividad, cuya importancia en industrias de recursos naturales, como las mineras o las pesqueras, fue analizado por Brennan y Schwartz (1985), McDonald y Siegel (1985, 1986), Trigeorgis y Mason (1987) y Pindyck (1988).

En este tipo de industrias es posible detener temporalmente la totalidad de la actividad cuando los ingresos obtenidos son insuficientes para hacer frente a los costes y de volver a producir cuando la situación se haya revertido. El análisis se puede extender a una serie de cierres y reaperturas según que el precio sea inferior, o superior, a los costes variables[1].

La posibilidad de extraer el recurso pesquero o abandonar temporalmente la actividad en un determinado período guarda una analogía con una opción de compra europea (McDonald y Siegel, 1985). La posesión del buque y de los derechos de pesca correspondientes proporcionan al armador el derecho a extraer el recurso pesquero (pero no la obligación) incurriendo en un coste variable de producción (similar al precio de ejercicio de la opción), y recibir el precio de venta del recurso (similar al precio del activo subyacente). El armador no ejercerá su derecho de explotación si al vencimiento el precio de ejercicio es superior al precio del activo subyacente, o lo que es lo mismo, detendrá temporalmente la explotación pesquera si los costes variables de producción superan el precio de venta del recurso pesquero, y reiniciará la explotación cuando dichas condiciones cambien.

Como consecuencia, la hipótesis fue que la volatilidad del precio del recurso pesquero no hace atractiva la inversión, pero si se agrega flexibilidad al proceso de capturas, y se permite detener temporalmente las operaciones de la pesquería en condiciones adversas del precio, su reanudación cuando sea favorable hará rentable la inversión pesquera.

Este estudio permitirá ampliar la investigación sobre la aplicación de la Teoría de Opciones a la acuicultura (Ewald et al., 2015), a la introducción de especies de peces en ciertos entornos (Fenichel, 2008), o a la modelización teórica de un sistema pesquero basado en cuotas individuales transferibles en un contexto de flexibilidad de gestión (Murillas, 2004), aplicándola al caso de la pesquería de merluza (Merluccius spp.).

Materiales y Métodos

Datos

Para valorar proyectos reales de inversión se debe tener la información primaria que permita cuantificar las diferentes variables del modelo de valoración. En este estudio se usaron como fuentes de información: la Organización de Productores de Pesca de Altura de Cantabria (OPECA); la lonja de Santander y el Banco de España. Así, al partir de información real se simuló la inversión ficticia por parte de un armador.

La inversión particular a valorar consistió en la compra, en 2007, por un armador de cuatro embarcaciones volanteras, con sus licencias de pesca, para la captura de merluza en el período de 2008 a 2014. El desembolso inicial ascendió a 4 278 818 € (1 069 704.5 € por embarcación).

El cálculo de los costes variables de explotación de un barco volantero tipo del Puerto de Santander incluyó las partidas siguientes: servicios de profesionales independientes, transportes, primas y seguros, suministros (gasoil, aceite, telefonía, agua, luz), otros servicios, otros tributos, sueldos y salarios, seguridad social a cargo de la empresa, otros gastos financieros, compras de mercaderías (hielo, víveres, redes, cajas, efectos navales) y gastos en I + D + I. Según datos suministrados por la OPECA, los costes de explotación totales ascendieron en 2007 a 890 323.31 €, siendo el coste de explotación por kilogramo de merluza extraída 3.28 € kg-1. La tasa de crecimiento media anual del coste de explotación durante los últimos cinco años fue 2.64 %. A partir de esta tasa de crecimiento, se estimaron los costes de explotación para el resto de ejercicios del período analizado.

En cuanto al precio del recurso pesquero, se tomó como precio de partida el precio medio en el año 2007 de las subastas realizadas en la lonja de Santander, que ascendió a 4.36 € kg-1 y que, de acuerdo con las hipótesis del modelo de valoración de opciones, varió durante los años posteriores siguiendo un proceso browniano geométrico[2].

El stock del recurso pesquero también se calculó tomando como referencia las capturas de merluza subastadas en la lonja de Santander, considerando como cantidad de captura por término medio para el periodo analizado la equivalente al valor medio observado de capturas durante los 7 años anteriores a la explotación del proyecto analizado. Teniendo en cuenta que la inversión planteada de adquisición de cuatro buques tendría, según sus derechos de pesca y su capacidad, la posibilidad de capturar un 60 % del total, se estableció un valor para la cantidad de recurso capturada de 359 012.4 kg.

La tasa libre de riesgo se consideró exógena con un valor de 3.50 %, que se corresponde con el tipo de interés medio de los bonos a 5 años emitidos por el gobierno español durante los cinco años previos al momento de la decisión de inversión analizada.

Métodos

La inversión a analizar se realizó en unas condiciones de incertidumbre sobre el precio del recurso pesquero. En cada uno de los j períodos de explotación del recurso, el armador adoptó una decisión contingente similar: decidir si extraer o no el recurso pesquero, al comienzo de cada uno de los j períodos de explotación, en función de las condiciones económicas y biológicas cambiantes que inciden sobre el precio del recurso. El armador tuvo, en cada uno de los j períodos que duró la concesión, el derecho, pero no la obligación, de extraer el recurso. Este derecho tiene un valor, conocido en la literatura financiera como opción call [3].

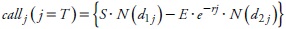

El análisis incluyó la fórmula de Black y Scholes (Black y Scholes, 1973 y Merton, 1973) (1). Para cada j período de explotación, se obtuvo el valor de la correspondiente call, que considera el flujo de caja correspondiente al período, y también la opción de abandono temporal de la explotación del recurso:

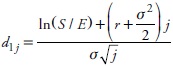

donde, N(.) es la función de distribución de probabilidades acumulada de una variable normal con media cero y varianza uno, que resulta clave en esta valoración; T es el tiempo hasta el vencimiento (7 años, siendo el 31 de diciembre de 2007 el período en el cual se realizó la valoración de la producción futura); S es el precio del activo subyacente (precio del recurso pesquero); E es el precio de ejercicio en la fecha de vencimiento de la opción (costes variables de explotación); r es la tasa libre de riesgo; s es la volatilidad del precio del activo subyacente, medida como desviación estándar; j es cada uno de los momentos objeto de análisis; y e es la exponencial.

El cálculo de la volatilidad del precio del subyacente utilizó la fórmula de la volatilidad histórica que se expone a continuación (4), obteniéndose un valor de 8.31 %. Dada una muestra de "m+1"[4] precios anuales consecutivos de la merluza (S j ) , la volatilidad anual es (Hull, 2002, p. 269):

El precio al contado del recurso extraído (output), S, se dio por el siguiente proceso browniano geométrico (5), como sugiere Hull (2009)[5]:

donde μ es el valor esperado en el cambio del precio del recurso pesquero; σ es la volatilidad del cambio inesperado en el precio del recurso; dz: diferencial de un proceso de Gauss-Wiener o proceso browniano. Este proceso se caracteriza por la relación siguiente:

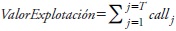

El valor en el momento actual de la explotación pesquera se obtuvo como suma de las j opciones call identificadas para el total de los j períodos de explotación (7):

La diferencia entre cada una de las opciones reales estriba en su fecha de vencimiento (j=1, 2, 3,..., T), siendo el momento 1 el año 2008 y el momento Tel año 2014. El valor de la explotación por unidad de recurso extraído se calculó con la ecuación (8) y el valor global de la explotación con la ecuación (9):

siendo h j la cantidad de recurso capturada.

El valor de la explotación así calculado (en términos unitarios y en términos globales) incluyó tanto el valor básico como el valor de la opción de abandono temporal de la actividad, que se reiniciaría cuando las condiciones del precio de la merluza fueran más favorables.

Al inicio, se consideró despreciable la tasa de conveniencia para valorar la decisión de inversión en el escenario planteado, es decir, que no existieron expectativas de escasez de recurso. Posteriormente, se realizó un análisis de sensibilidad del modelo para contrastar la estabilidad de las conclusiones obtenidas, así como la introducción de dicha tasa de conveniencia, lo que obligó a redefinir la ecuación (1).

La tasa de conveniencia es un parámetro que refleja las expectativas en el mercado sobre la disponibilidad futura del recurso pesquero[6] (Murillas, 2004). Cuando el stock del recurso es alto, la tasa de conveniencia tiende a ser baja. Cuanto mayores sean las expectativas de escasez, mayor será dicha tasa.

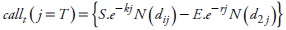

El cálculo del valor de las opciones incorporando el efecto de las tasas de conveniencia (k) hizo necesario redefinir la expresión (1), quedando así:

donde, N(.) es la función de distribución de probabilidades acumulada de una variable normal con media cero y varianza uno; T es el tiempo hasta el vencimiento; S es el precio del activo subyacente (precio del recurso pesquero); E es el precio de ejercicio en la fecha de vencimiento de la opción (costes variables de explotación); k es a tasa de conveniencia; r es la tasa libre de riesgo; s es la volatilidad del precio del activo subyacente; j es cada uno de los momentos objeto de análisis y e es la exponencial.

Resultados y Discusión

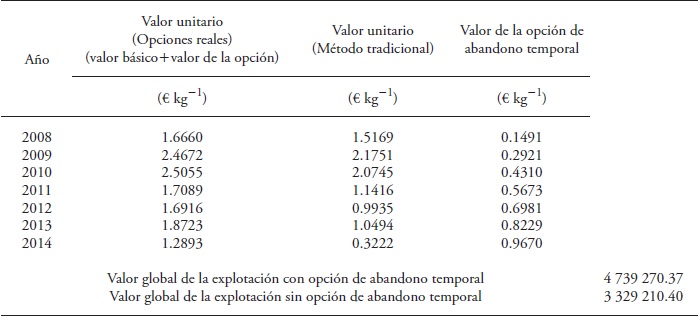

Al considerar la oportunidad de explotar la pesquería de merluza del Puerto de Santander durante 7 años (hasta 2014), el valor de la explotación obtenido para diciembre de 2007, a través de la metodología de opciones reales, expresado en € kg-1, presentó altibajos continuos a lo largo del período analizado, alcanzó su valor máximo en 2009 y 2010, y su valor más bajo en 2014. El valor total de la pesquería para los 7 años de concesión fue 4 739 270.37 € (Cuadro 1) e incorporó la opción de abandono temporal de la explotación pesquera en cada uno de los j períodos de explotación y consideró el volumen de capturas esperado para el período por término medio, que fue 359 t.

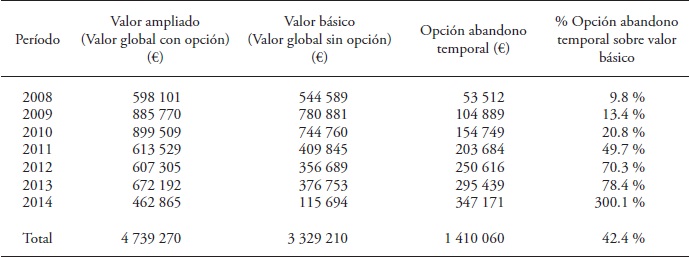

Cuadro 1 Cálculo del valor de la oportunidad de explotación de la pesquería de merluza con la metodología de opciones reales y descuento de flujos de fondos (método tradicional).

Con esta información se calculó el Valor Actual Neto (VAN) Ampliado del proyecto de inversión, que incorpora la opción de abandonar temporalmente la explotación, teniendo en cuenta la decisión de inversión a la que se enfrentó el armador en el 2007: invertir 4 278 818 € (A0) en la compra de cuatro barcos volanteros, con sus correspondientes licencias de pesca, lo que otorgó la posibilidad de dedicarse a la pesca de merluza de 2008 a 2014.

El VAN del proyecto, que incorpora la opción de abandonar temporalmente las operaciones en cada uno de los j períodos de explotación, tomó un valor positivo, por lo que fue rentable para el armador realizar la inversión.

El valor de la opción y los métodos tradicionales

La comparación del valor de la explotación obtenido mediante opciones reales con el obtenido mediante los métodos tradicionales de descuento de flujos de fondos mostró que el primero se situó siempre encima del obtenido por los métodos tradicionales, aumentando la diferencia entre ambos valores al aumentar la fecha de expiración (Cuadro 1). Esta diferencia la explica el valor de la opción de abandono temporal, incluida en la valoración mediante opciones reales e ignorada por los métodos tradicionales de valoración. Es decir, el valor mayor obtenido para la explotación mediante opciones reales no significa que aumentara el deseo de explotar la pesquería, sino que dicho incremento en el valor de la oportunidad de explotar el recurso se debió a la posibilidad de abandonar temporalmente la explotación del mismo.

Los flujos de caja totales que generó el proyecto por el método tradicional sin incluir la opción de abandono temporal fueron 3 329 210.4 € (Cuadro 1), teniendo en cuenta el valor unitario (€ kg-1 de merluza) de los flujos de caja descontados obtenidos para cada uno de los j períodos de explotación, así como las capturas de merluza en dicho período. El VAN del proyecto de inversión en este caso, considerando el desembolso al que se enfrentó el armador en el 2007 fue:

Por tanto, atendiendo a la evaluación tradicional del proyecto, ante un VAN negativo el armador no habría invertido en la compra de las cuatro embarcaciones, mientras que aplicando la Teoría de Opciones Reales, sí que habría acometido dicha inversión.

El valor total se calculó para la opción de abandonar temporalmente la explotación de la pesquería de merluza, y fue la diferencia del valor actual neto ampliado menos el valor actual neto básico del proyecto de inversión. Así se pudo cuantificar el valor adicional que otorgó a las inversiones la valoración mediante opciones reales y, por lo tanto, el valor añadido de la flexibilidad (Cuadro 2):

Los resultados mostraron que la opción de abandonar temporalmente la explotación de la pesquería de merluza supuso un valor adicional de 42.4 % de los flujos de caja generados por la explotación de la misma. La magnitud de este valor es de suma importancia, al no considerarse podrían rechazarse proyectos de inversión viables si se contemplase la flexibilidad en su gestión y en particular la suspensión temporal de la actividad. Analizando período a período, se observó cómo a medida que aumentó el horizonte temporal de la explotación pesquera, aumentó el porcentaje que representó la opción de abandonar temporalmente las operaciones de captura sobre el valor actual de los flujos de caja, ya que mayor fue la incertidumbre acerca de la evolución del precio del recurso pesquero (Cuadro 2).

La comparación de los valores de los modelos teóricos con el valor empírico observado, es decir, el alcanzado en el mercado cada año del período, mostró que el valor obtenido mediante la metodología de opciones reales se ajustó con mayor precisión al valor empírico observado en el mercado desde 2008 a 2014 que el método de descuento de flujos de caja, el cual infravaloró el valor de la explotación pesquera, ya que no tuvo en cuenta el valor de la opción de abandono temporal. Aunque se apreció que la metodología de opciones tendió a sobrevalorar el valor real de la oportunidad de explotar el recurso, los métodos tradicionales lo infravaloraron en mayor medida (Figura 1).

Análisis de sensibilidad

El modelo de valoración mediante opciones reales expuesto presenta dos fortalezas. El modelo no necesita estimaciones de la probabilidad de los posibles precios futuros del recurso, ya que éstas están comprendidas en la estimación de la volatilidad y en el precio actual del recurso. Además, el modelo tampoco necesita ajustar el tipo de descuento al riesgo, porque al ser la valoración independiente de las preferencias, basta con conocer el tipo de interés libre de riesgo (Varela, 2003).

Sin embargo, dada la importancia de ambas variables en el modelo de valoración de opciones reales, se llevó a cabo un análisis de sensibilidad de los resultados obtenidos ante cambios en la volatilidad y en el tipo de interés libre de riesgo.

Una mayor volatilidad aumenta la valoración obtenida mediante opciones (Brealy et al., 2006). La explicación a este comportamiento se basa en el tradicional binomio rentabilidad-riesgo según el cual ambas variables se mueven en el mismo sentido para un activo. Además, cuanto más volátil es el precio del activo existe una mayor probabilidad de que se produzcan movimientos importantes en el mismo que favorezcan el valor de la opción.

En el caso particular analizado, a mayor volatilidad del precio de la merluza mayor fue el valor de la explotación en el período de 2008 a 2014, es decir, una mayor incertidumbre asociada al precio del recurso pesquero no representó una pérdida de valor, sino una generación del mismo (Cuadro 3). Resultados similares obtuvieron Alonso et al. (2005) para las explotaciones forestales.

Cuadro 3 Sensibilidad del valor unitario (€ kg-1) y global (€) de la explotación pesquera calculado mediante opciones reales ante cambios en la volatilidad del precio del recurso pesquero.

Al partir de un escenario base con una volatilidad del 8.3 % se observó como una variación de 15 % en la volatilidad supuso una variación del 6.3 % en la valoración final de la explotación pesquera. Una variación de 30 % en la volatilidad incrementó la valoración final en un 18.4 %, poniendo de manifiesto una reducida sensibilidad del modelo de valoración aplicado a cambios en la volatilidad de los precios.

En relación con el tipo de interés sin riesgo, la teoría de valoración de opciones prevé una relación positiva entre esta variable y el valor de la opción, porque un aumento del tipo de interés ejerce una influencia negativa sobre el valor actual del precio de ejercicio afectando positivamente al valor de la opción de compra (Fernández y García, 1992). El análisis de sensibilidad mostró que cuanto mayor fue el valor del tipo de interés sin riesgo mayor fue el valor de la oportunidad de explotación, por lo que aumentos en el mismo se asociaron con aumentos en la rentabilidad esperada, causa última de la generación de mayor valor para la explotación pesquera (Cuadro 4). Este resultado es habitual en la literatura de opciones (Murillas, 2004). En particular, al partir de un escenario base en el que el tipo de interés sin riesgo fue 3.5 %, se observó como la variación de 1.5 % al alza en el tipo de interés supuso un incremento en el valor de la explotación de la pesquería de 7.8 %, mientras que una reducción equivalente en el tipo de interés redujo el valor de la explotación en 8.2 %.

Introducción de la tasa de conveniencia

La introducción de tasas de conveniencia condicionó la valoración de la oportunidad de explotación en incertidumbre reduciendo el valor de la opción de explotar la pesquería. Al aumentar la tasa de conveniencia, aumentó el beneficio relacionado con la propiedad del stock del recurso pesquero y disminuyó el valor de la opción operativa[7] (Cuadro 5). El parámetro k puede entenderse también como un coste de oportunidad de retrasar la explotación de la pesquería manteniendo la opción de explotación (cuanto mayor sea k, y por lo tanto el coste de oportunidad, menor será el valor de la explotación). Este resultado se observa también en otro tipo de explotaciones (Bjerksund y Ekern, 1990; Murillas, 2004; Alonso et al., 2005).

En resumen, del análisis de sensibilidad se desprendió que la incertidumbre crea valor en proyectos que, como la explotación pesquera, disponen de flexibilidad. Así, se observó que el valor de la opción aumenta (disminuye) si aumentan (disminuyen) la volatilidad y/ó el tipo de interés y disminuye (aumenta) la tasa de conveniencia.

Conclusiones

Los modelos clásicos de valoración tienden a subestimar el valor de una inversión al considerar sólo los flujos de fondos esperados si se realiza la inversión, la valoración mediante opciones reales permite incorporar flexibilidad en la gestión y decidir sobre el abandono temporal de la explotación si las condiciones del precio del recurso pesquero no son favorables, ofreciendo un valor adicional a la inversión. La valoración a través de opciones analizada se ajustó en mayor medida a la realidad que se observó en el sector de la pesquería de merluza que el modelo tradicional. A los armadores se ofrece una herramienta de valoración que les permite determinar a priori sus decisiones de inversión, con la posibilidad de suspender la actividad si el precio del recurso pesquero no permite enfrentar a los costes variables.

La decisión de abandono temporal de la actividad va acompañada del mantenimiento de las cuatro embarcaciones volanteras y de las licencias de pesca, lo que implicaría costes fijos en el tiempo de abandono pero evitaría la inversión adicional en cada momento que se quisiera reanudar la actividad. Durante el periodo de abandono, los trabajadores también suspenderían su relación contractual con el armador. Esto tendría implicaciones en la valoración, porque en la mayoría de las empresas los trabajadores son contratados por temporadas o son empresas familiares. Pero el análisis dinámico que implica la valoración con opciones reales obliga a un seguimiento estricto de la inversión particular en cada momento.

La inversión alta que requiere iniciar la actividad pesquera exige usar modelos de valoración que incorporen la flexibilidad en la gestión y decidir sobre el abandono temporal de la explotación si las condiciones del precio del recurso pesquero no son favorables.

La aplicación de la Teoría de Opciones Reales al proceso de planificación y gestión de inversiones estratégicas en la pesca, permite a las empresas pesqueras y las administraciones públicas, evaluar la viabilidad de cada proyecto y con la posibilidad del abandono temporal de la actividad. Esta metodología refuerza la capacidad de gestión de las empresas pesqueras, promoviendo la mejora de las valoraciones económicas al permitir considerar tanto las ventajas competitivas como la capacidad de adaptación al mercado, lo cual es fundamental para no comprometer el futuro de la industria pesquera.

texto en

texto en