Clasificación JEL: C33; O1; O47.

INTRODUCCIÓN

En las últimas décadas, diversas y profundas transformaciones han tenido lugar en la economía mexicana. A partir de los años cuarenta del siglo pasado, el modelo de desarrollo impulsado en México priorizó consolidar el sector industrial para satisfacer las necesidades del mercado interno (Guillén Romo, 2013). A esta política se le conoce como "desarrollo hacia adentro" o "industrialización sustitutiva de importaciones", mediante la cual el gobierno promovió el proceso de industrialización del país fomentando la producción interna de mercancías que anteriormente se importaban a través del fortalecimiento del mercado interno y la provisión de infraestructura básica financiada por un creciente gasto gubernamental (Mejía y Lucatero, 2011).

Este modelo incidió positivamente en el crecimiento económico de México, permitió alcanzar tasas de crecimiento de alrededor del 6% hasta principios de la década de los ochenta. No obstante, el crecimiento económico se desaceleró como consecuencia, entre otros factores, de la creciente deuda externa utilizada para financiar el creciente gasto gubernamental, la caída de los precios internacionales del petróleo y un entorno de crecientes tasas de interés.

Las políticas monetaria y fiscal expansivas y la sobrevaluación del tipo de cambio real de principios de los ochenta propiciaron enormes desequilibrios en las balanzas con el exterior, además de un creciente proceso inflacionario, lo cual, junto con el choque de tasa de interés, derivó en la crisis de la deuda. En consecuencia, con la finalidad de corregir esos desequilibrios y detener el creciente proceso inflacionario, durante la década de los ochenta se introdujo una serie de reformas económicas estructurales con la finalidad de estabilizar la economía e impulsarla hacia una nueva senda de crecimiento. De esta manera, a mediados de dicha década se inició un gran proceso de apertura comercial con el ingreso de México en el Acuerdo General sobre Comercio y Aranceles (GATT, General Agreement on Tariffs and Trade ), el cual se consolidó con la firma y puesta en marcha del tratado de libre comercio de México con sus vecinos de América del Norte, lo cual generó un enorme crecimiento del comercio exterior, principalmente de manufacturas. Este proceso de apertura comercial permitió a México transitar desde un modelo de economía prácticamente cerrado a otro de una economía orientada hacia el exterior, integrada primordialmente a la economía global. No obstante, el impacto esperado en términos de crecimiento económico no ha sido el esperado, dadas las bajas tasas de crecimiento registradas a partir de 1982.

Las crisis de la economía mexicana registradas en las últimas décadas, así como los virajes en las estrategias de desarrollo económico, han tenido impactos diferenciados en las diversas regiones del país; en algunos casos estos impactos pueden ser vistos como puntos de quiebre que dan lugar a distintos regímenes que deben considerarse al momento de modelar las trayectorias del producto o del crecimiento económico.

La cuestión de si es posible caracterizar el crecimiento económico de largo plazo mediante una tasa de crecimiento constante del producto interno bruto (PIB) per cápita ha atraído un considerable interés en las últimas décadas. Si lo anterior es cierto, entonces los cambios en la tasa de crecimiento de largo plazo son transitorios en lugar de permanentes, y dicha tasa de crecimiento es consistente con la que se puede estimar a través de una simple tendencia lineal del logaritmo natural del PIB per cápita; o, por el contrario, si el crecimiento de largo plazo se caracteriza de mejor forma por cambios permanentes en la tasa de crecimiento, entonces el crecimiento económico de largo plazo no es consistente con esta especificación (Papell y Prodan, 2014).

En el plano internacional, uno de los "hechos estilizados" fundamentales que caracterizan la literatura de crecimiento de la posguerra es que la tasa de crecimiento del producto es constante. La teoría neoclásica del crecimiento económico propuesta por Solow (1956) predice una tasa de crecimiento del producto constante cuando una economía alcanza su condición de estado estacionario (steady state condition ). Por el contrario, los modelos de crecimiento endógeno propuestos por Romer (1986) y Lucas (1988) postulan una tasa de crecimiento permanente debido a los efectos indirectos de la inversión en capital físico y humano (Ranjbar et al ., 2014). Otros modelos de crecimiento endógeno, por ejemplo Grossman y Helpman (1991) y Aghion y Howitt (1992), sostienen que el proceso de crecimiento de la producción es una función creciente del esfuerzo de investigación.

Las teorías del crecimiento económico brindan diferentes explicaciones de la forma en que reacciona una economía ante un choque. Por ejemplo, la gráfica 1 presenta las predicciones de un impacto de un choque positivo en los fundamentos del crecimiento (excepto para los factores tecnológicos) en el tiempo t 1 .

La teoría neoclásica del crecimiento predice que el nivel del producto de la senda de crecimiento balanceado (BGP por sus siglas en inglés) se incrementará, pero la tasa de crecimiento del producto entre la senda previa al choque y la posterior a éste será igual, como se muestra en la figura A de la Gráfica 1. La figura B de la misma gráfica presenta la predicción del modelo de crecimiento endógeno de Romer (1986) ante el mismo choque. Se aprecia que el impacto de un choque positivo sobre los fundamentos del crecimiento tiene un efecto permanente sobre la tasa de crecimiento. De la comparación de ambas figuras se desprende que una tasa de crecimiento del producto decreciente puede atribuirse sea a un periodo de transición pronósticado por la teoría neoclásica del crecimiento económico o a un aumento permanente del crecimiento pronosticado por las teorías del crecimiento endógeno.

Para estudiar la estabilidad del proceso de crecimiento económico generalmente se estima la función de tendencia de largo plazo del producto real agregado o del producto real per cápita. En los estudios empíricos se han empleado tres metodologías alternativas para analizar la estabilidad del crecimiento (Ranjbar et al ., 2014). En la primera de ellas, Ben-David y Papell (1995, 1998 y 2000) investigan las características de raíz unitaria en las series del PIB real y luego estiman una función de tendencia para determinar la existencia de la ruptura de la tendencia empleando las pruebas propuestas por Vogelsang (1997). Es importante determinar si las series del producto poseen una raíz unitaria o no en virtud de que, de acuerdo con la teoría neoclásica del crecimiento, los choques sólo tienen un impacto temporal en la dinámica del producto en su BGP, por lo que se espera que la serie del producto sea estacionaria en tendencia (trend stationary ) o por regímenes, es decir, con rupturas estructurales en el intercepto, en la pendiente o en ambos. En el segundo grupo de metodologías, Ben-David, Lumsdaine y Papell (2003) utilizan pruebas de raíz unitaria con múltiples quiebres estructurales para investigar las propiedades de raíz unitaria de la serie del producto. Además, utilizan las fechas de los cambios estructurales de las pruebas de raíz unitaria para analizar la estabilidad de las tasas de crecimiento. Finalmente, en estudios recientes, Chen y Zivot (2010) también reexaminan los cambios estructurales en la tendencia a largo plazo de la serie del producto a través de un enfoque bayesiano que permite considerar múltiples quiebres estructurales.

En este trabajo adoptamos la metodología empleada por Ranjbar et al . (2014), quienes utilizan la prueba de estacionariedad en panel propuesta por Hadri y Rao (2008) para analizar la estabilidad del proceso de crecimiento a nivel de estados en la República Mexicana en el periodo 1960-2010. Esta prueba permite caracterizar el patrón de crecimiento económico a largo plazo de cada estado por cuatro hipótesis: 1) la "hipótesis de tendencia lineal" en la que el producto per cápita puede ser representado por una simple tendencia; 2) la "hipótesis de cambio de nivel", la cual da cuenta de si se ha presentado un cambio permanente en el nivel del ingreso per cápita y sólo cambios temporales en la tasa de crecimiento; 3), la "hipótesis de cambio en el crecimiento" que registra un cambio permanente en la tasa de crecimiento de largo plazo, y 4) la "hipótesis de cambio tanto de nivel como de tendencia". Las dos primeras corresponden al crecimiento en estado estacionario constante que es consistente con el pronosticado por el modelo neoclásico de crecimiento. El propósito de este trabajo es determinar cuál hipótesis caracteriza de mejor forma a cada estado. Como ya se mencionó anteriormente, esta prueba controla: a ) la heterogeneidad observada en la forma y fecha de potenciales rupturas estructurales en una función de tendencia; b ) la dependencia de sección cruzada entre las unidades con los métodos de panel de bootsrapping y c ) la correlación serial presente en los residuos.

En lo que sigue, el artículo se compone así: la segunda parte presenta una revisión de la literatura relevante sobre el tema de estudio; la siguiente parte expone la metodología econométrica empleada aquí; la base de datos y los resultados de las pruebas econométricas se contienen en la cuarta parte, y, finalmente, presentamos las conclusiones.

REVISIÓN DE LA LITERATURA EMPÍRICA

Entre los trabajos pioneros sobre la estabilidad del crecimiento, Ben-David y Pappell (1995) proporcionan evidencia empírica de que los años en los que es más evidente la presencia de una ruptura de la tendencia se asocian con una mayor caída en el PIB en casi todos los países qua analizan. Ben-David y Pappell (1995) encuentran que los países tienden a experimentar tasas de crecimiento relativamente constantes durante largos periodos de tiempo; la aparición de un choque importante para la economía y la caída resultante en los niveles generalmente son seguidas por un crecimiento sostenido que supera al anterior crecimiento de estado estacionario. Estos autores encuentran evidencia de que el crecimiento más rápido, por lo general, continúa incluso después de que los países alcanzan, y eventualmente superan, sus anteriores sendas de estado estacionario, en tanto que en el periodo posterior a la ruptura las tasas de crecimiento tienden a superar en gran medida las anteriores tasas de estado estacionario. Sin embargo, Ben-David y Pappell (1995) argumentan que el resultado de que las tasas de crecimiento posteriores al quiebre superen a las tasas de crecimiento correspondientes al periodo previo no es suficiente para distinguir entre los modelos de crecimiento neoclásicos y endógenos (Ben-David y Papell, 1995; Ranjbar et al ., 2014). Si bien ambos tipos de modelos predicen este resultado durante la fase de transición de retorno a la senda de estado estable, el modelo neoclásico también predice que, una vez alcanzado el estado estacionario, las tasas de crecimiento deberían regresar a sus valores de estado estacionario previas al quiebre.

La evidencia empirica provee resultados mixtos acerca de la estabilidad de las tasas de crecimiento del producto. Kaldor (1961) sostiene que la producción de la posguerra creció a un ritmo sostenible. Por el contrario, Romer (1986) sostiene que Estados Unidos mostró una cada vez mayor tasa de crecimiento en el periodo 1840-1978. De igual forma, Maddison (1982) encuentra que los países con mayor productividad han transitado hacia una senda de crecimiento ascendente. Estos resultados son consistentes con la predicción de la teoría del crecimiento endógeno.

Ben-David y Papell (1998), con datos de la posguerra para 74 países y controlando múltiples rupturas estructurales, encuentran que: 1) a excepción de Estados Unidos, el Reino Unido y Canadá, los países más industrializados experimentaron un lento crecimiento en el periodo posterior a la guerra durante la década de los setenta y 2) debido a la crisis de la deuda a finales de los años 1970 y principios de los 1980, los países en desarrollo, especialmente los de América Latina, experimentaron una desaceleración en su crecimiento. Es importante destacar que el método de Ben-David y Papell (1998) no nos permite medir la magnitud de la desaceleración desde la perspectiva de largo plazo. Para superar este inconveniente, Ben-David, Lumsdaine y Papell (2003) emplearon la prueba de raíz unitaria de Lumsdaine y Papell (1997) que admite hasta dos rupturas estructurales. Sus resultados les permiten, en primer lugar, rechazar la hipótesis nula de raíz unitaria en el PIB agregado y en el PIB per cápita en más de la mitad de los 16 países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) estudiados. En segundo lugar, encuentran que la mitad de los países experimentaron una ralentización en la posguerra, y la mayoría de ellos presentaron un crecimiento más rápido después de los segundos quiebres estructurales.

Por otro lado, Chen y Zivot (2010) reexaminan con análisis bayesiano la desaceleración de la posguerra de los países de la OCDE. Su metodología les permite incorporar rupturas estructurales en una función de tendencia remanente determinadas en forma endógena; encuentran escasa evidencia de desaceleración en la posguerra, y evidencia de un mayor crecimiento en los últimos años de la muestra.

En lo que concierne a estudios de países individuales, Li y Daly (2009), usando el enfoque de Johansen (1995) que permite una tendencia estocástica y una ruptura estructural, probaron la hipótesis de un crecimiento equilibrado de China durante 1952-2004. Sus resultados muestran que la hipótesis de un crecimiento equilibrado se rechaza para todo el periodo de análisis, pero cuando incorporan un cambio estructural de las reformas económicas de la década de los setenta en el modelo, encuentran alguna evidencia de un crecimiento equilibrado en el periodo previo a la ruptura, además de que las razones de los agregados son de tendencia estacionaria en el periodo posterior a la ruptura.

Ranjbar et al . (2014) examinan la estabilidad del proceso de crecimiento económico en los países del este asiático. Las economías de esta región presentaron un mayor crecimiento que el resto del mundo en las tres últimas décadas. En una buena proporción ese alto desempeño se atribuye al milagroso crecimiento de los países de la región, es decir, a Japón, los "Tigres Asiáticos" y a tres nuevas economías industrializadas en el sudeste asiático: Indonesia, Malasia y Tailandia, y al extraordinario desempeño que ha mostrado la economía de China en décadas recientes. La evidencia muestra que la mayoría de estos países exhibe desaceleraciones en su crecimiento económico después de las rupturas estructurales e incapacidad de recuperar sus sendas de crecimiento balanceado originales. La evidencia no permite a Ranjbar et al . (2014) rechazar la hiptotesis nula de que el PIB per cápita de estos países es estacionario en torno a una tendencia determinista segmentada. Adicionalmente, encuentran diferentes formas de rupturas estructurales en los países analizados, lo cual tiende a apoyar ambas teorías del crecimiento económico.

Noriega y Rodríguez (2011) analizan la evolución del producto real y del producto per cápita de México en el periodo comprendido entre 1895 y 2008; sostienen que es posible describir ambos indicadores de la producción mediante un modelo estacionario en tendencia con cuatro rupturas estructurales. Dichos cambios son modelados mediante funciones logísticas de transición suave y se determinan endógenamente. Sus resultados muestran que hay cuatro etapas de crecimiento estacionario.

El único estudio a nivel desagregado realizado para México que conocemos es el de Mejía y Lucatero (2011): empleando las pruebas univariadas de Zivot y Andrews (1992) y de Lumsdaine y Papell (1997) con rupturas estructurales aplicadas al PIB per cápita de los estados de la República Mexicana en el periodo 1940-2006, encuentran evidencia de que en 14 de los 33 casos analizados la producción es estacionaria en torno a una tendencia determinista segmentada; también analizan el PIB per cápita nacional. De igual forma, atribuyen la presencia de estos quiebres a distintas estrategias (regímenes) de crecimiento implementados en México en las décadas pasadas, y muestran, además, una reducción generalizada de largo plazo en las tasas de crecimiento de la produccción de los diferentes estados de la República Mexicana.

METODOLOGÍA

Para examinar la estabilidad del crecimiento, empleamos una nueva versión de la prueba de estacionariedad de panel de Hadri (2000), que fuera extendida por Hadri y Rao (2008). Esta prueba permite determinar si los choques tienen efectos permanentes en el crecimiento del producto per cápita real a nivel de entidades federativas y, además, analizar el aumento de la tasa de crecimiento, su ralentización o incluso su colapso. La prueba de estacionariedad de panel propuesta por Hadri (2000), bajo la hipótesis nula de estacionariedad, considera el siguiente proceso de generación de datos (DGP):

En la ecuación [1], y it es el PIB per cápita en términos reales para el estado i (i = 1,2,...,N ) y el tiempo t (t = 1,2,...,T ); Z it es un componente determinístico; εit es un error estacionario, y r it es una caminata aleatoria con valores iniciales r i0 = 0 para todas las unidades de sección cruzada. El término u it son los errores independientes e idénticamente distribuidos. En la prueba de Hadri (2000), Z it = [1] para un proceso estacionario en nivel y Z it = [1,t ] para un proceso estacionario en tendencia (al cual Ranjbar et al . (2014) denominan modelo (0)). Teniendo presente el hecho de que las rupturas estructurales pueden ocurrir en los distintos componentes de los términos determinísticos, Hadri y Rao (2008) extienden la prueba de estacionariedad en panel de Hadri (2000) y permiten que el vector Z it admita las siguientes representaciones:

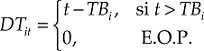

donde DU it y, DT it se definen de la siguiente manera:

funciones en las que TB es la fecha de ruptura o quiebre en el intercepto o en la pendiente, o en ambos, de la tasa de crecimiento del PIB per cápita real para el estado i . De esta forma, de acuerdo con Apergis y Lau (2015) los modelos 0, 1, 2 y 3 pueden ser vistos como pruebas de procesos estacionarios en tendencia sin ruptura, con una ruptura en el nivel, con una ruptura en la pendiente y con una ruptura tanto en el nivel como en la pendiente respectivamente. La implementación de la prueba de Hadri y Rao (2008) requiere seleccionar el número óptimo de rupturas y el modelo apropiado. Para estimar el punto de quiebre, el procedimiento de Hadri y Rao (2008) se basa en la minimización de la suma de los residuales al cuadrado (SSR) como sigue:

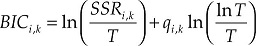

Mientras que para seleccionar el modelo apropiado, Hadri y Rao (2008) recomiendan la metodología de Montanes, Olloqui y Calvo (2005), la cual se basa en la minimización del criterio informativo bayesiano de Schwarz (BIC) definido como:

donde SSR i,k es la suma residual de cuadrados del país i del modelo k (modelos 0-3), q i,k es el número de regresores y T es el tamaño de la muestra. Los estadísticos de las pruebas univariadas con un quiebre desconocido se calculan a través de:

donde Ŝit es el proceso de suma parcial

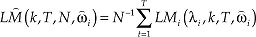

Los valores críticos de muestras finitas para los estadísticos de prueba individuales se calculan por simulaciones Monte Carlo y la distribución empírica de

Con el fin de analizar las ralentizaciones y colapsos en el patrón de las tasas de crecimiento del PIB real per cápita, siguiendo a Ranjbar et al . (2014) empleamos la función de tendencia seleccionada en la prueba de estacionariedad, lo cual nos permite considerar las siguientes tres situaciones: 1) la ralentización en el crecimiento económico: cuando la pendiente media de una función de tendencia del periodo posterior a la ruptura es menor que la pendiente media de la función de tendencia para el periodo previo a la ruptura y ambas son positivas; 2) colapso en el crecimiento económico: cuando en el punto de ruptura ubicado en la fecha TB , la tasa de crecimiento cambia de positiva a negativa, y 3) el aumento de la tasa de crecimiento: la pendiente media de la función de tendencia correspondiente al periodo posterior a la ruptura, TB , es mayor que la del periodo previo a este quiebre.

Para el estado i , lo caracterizamos como una ralentización de su crecimiento si su senda de crecimiento económico actual para los años posteriores al año de la ruptura se encuentra por debajo de la senda del primer periodo extrapolada.

DATOS Y RESULTADOS EMPÍRICOS

La base de datos empleada en este trabajo está conformada por las series del PIB per cápita para el periodo 1960-2010 que se calcularon a partir de las bases de datos del PIB real, con base en 1993, y la población total de los estados de la República Mexicana estimados por German-Soto (2014a y 2014b). En el Cuadro 2 se presentan los resultados de las pruebas de estacionariedad en panel de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005), las cuales permiten múltiples rupturas estructurales tanto en el intercepto como en la pendiente de una función de tendencia. La prueba se aplicó permitiendo hasta un máximo de cinco rupturas y se empleó la metodología de Bai y Perron (1998) para detectar las rupturas, así como el criterio de Liu, Wu y Zidel (1997) para calcular la cantidad de las mismas. Como se puede ver en las columnas 2 y 3 del Cuadro 2, la mayoría de los resultados de las pruebas individuales en presencia de rupturas estructurales sugiere que el PIB per cápita de los estados de la República Mexicana es estacionario. Mientras que la columna 4 de ese cuadro muestra las fechas en las que se ubicaron las rupturas. Catorce de los treinta y dos estados presentaron tres rupturas, mientras que diez estados registraron dos rupturas y ocho mostraron una sola ruptura. Respecto al tiempo, la década en la cual se presenta la mayor cantidad de rupturas es la de los ochenta, 23 de las fechas de ruptura ocurrieron entre 1980 y 1989, y en segundo lugar se encuentra la década de los setenta con 18 rupturas, 1982 es el año que presenta la mayor cantidad de rupturas.

A pesar de que las pruebas de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005) permiten incorporar en la prueba múltiples rupturas en la función de tendencia, ésta considera sólo un tipo de ruptura estructural: ruptura estructural en el intercepto y en la pendiente de una función de tendencia, lo cual impone una fuerte restricción: la restricción de que todos los individuos en el panel siguen el mismo tipo de ruptura, por lo que, de manera análoga al procedimiento de Ranjbar et al. (2014), sólo consideramos esta prueba de estacionariedad en panel para analizar las propiedades estocásticas de las series del PIB per cápita en términos reales. De este modo, el principal resultado de esta prueba a tener en cuenta es que muestra evidencia de que el PIB per cápita real de los estados de la República Mexicana, tanto a nivel individual como en el panel, es estacionario, como se desprende de los Cuadros 1 y 2. Los resultados del Cuadro 2 se interpretan del siguiente modo: la segunda columna muestra el valor del estadístico resultante de cada especificación con rupturas, homogéneo y heterogéneo, en tanto que los valores-p presentados en la tercera columna permiten rechazar la hipótesis nula de estacionariedad para los anteriores estadísticos. No obstante, cuando se utilizan los valores críticos calculados por bootstraping los resultados son los opuestos en virtud de que estos valores críticos son mayores que los valores de los estadísticos de prueba y, de esta manera, no es posible rechazar la hipótesis nula de estacionariedad en el panel en conjunto. Con el fin de superar esta limitación, aplicamos la prueba de estacionariedad del panel con rupturas estructurales de Hadri y Rao (2008), y analizamos las ralentizaciones y los aumentos en la tasas de crecimiento del PIB per cápita de los estados de la República Mexicana.

Cuadro 1 Estimación del número de rupturas estructurales para el PIB per cápita de los estados de la República Mexicana: 1960-2010

| Pruebas Kwiatkowski-Phillips-Schmidt-Shin (KPSS) individuales con efectos individuales y tendencia | |||

|---|---|---|---|

| Barlett | Quadratic | Fechas de ruptura | |

| Aguascalientes | 0.038 | 0.039 | 1967 |

| Baja California | 0.026 | 0.028 | 1979 |

| Baja California Sur | 0.039 | 0.039 | 1975; 1982 |

| Campeche | 0.059 | 0.059 | 1982; 2001 |

| Coahuila | 0.184 | 0.184 | 1985 |

| Colima | 0.039 | 0.039 | 1966; 1984; 2003 |

| Chiapas | 0.022 | 0.024 | 1973; 1980; 1993 |

| Chihuahua | 0.039 | 0.041 | 2003 |

| Distrito Federal | 0.019 | 0.02 | 1970; 1982; 1989 |

| Durango | 0.029 | 0.029 | 1975; 1982; 1994 |

| Guanajuato | 0.03 | 0.03 | 1975; 1982; 1994 |

| Guerrero | 0.038 | 0.038 | 1968; 1982; 1994 |

| Hidalgo | 0.058 | 0.059 | 1985 |

| Jalisco | 0.209 | 0.209 | 1969; 1982; 1994 |

| Mexico | 0.178 | 0.178 | 1970; 1982; 1994 |

| Michoacan | 0.181 | 0.164 | 1974; 1994 |

| Morelos | 0.024 | 0.024 | 1975; 1982 |

| Nayarit | 0.038 | 0.039 | 1967; 1980; 1994 |

| Nuevo Leon | 0.06 | 0.06 | 1985 |

| Oaxaca | 0.037 | 0.038 | 1971; 1985; 1997 |

| Puebla | 0.163 | 0.165 | 1967; 1982; 1996 |

| Queretaro | 0.173 | 0.173 | 1968; 1985 |

| Quintana Roo | 0.124 | 0.131 | 1975 |

| San Luis Potosi | 0.031 | 0.031 | 1975; 1982; 1994 |

| Sinaloa | 0.053 | 0.053 | 1975; 2002 |

| Sonora | 0.032 | 0.034 | 1979 |

| Tabasco | 0.031 | 0.033 | 1976; 2001 |

| Tamaulipas | 0.07 | 0.07 | 1982; 1994 |

| Tlaxcala | 0.157 | 0.144 | 1966; 1985; 1995 |

| Veracruz | 0.041 | 0.041 | 1978; 1999 |

| Yucatan | 0.021 | 0.022 | 1979; 1994 |

| Zacatecas | 0.033 | 0.033 | 1975; 1982; 1999 |

Fuente: elaboración propia.

Cuadro 2 Pruebas de raíces unitarias en panel de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005) para el PIB per cápita de los estados de la República Mexicana, 1960-2010 (Ho: Estacionariedad del panel)

| Con efectos individuales y tendencia | ||||

|---|---|---|---|---|

| Barlett | Valores críticos por Bootstrap | |||

| Estadístico | Valor-p | 10% | 5% | |

| Con rupturas (homogéneo) | 9.624 | [0.000] | 14.877 | 17.524 |

| Con rupturas (heterogéneo) | 20.255 | [0.000] | 26.431 | 30.626 |

| Quadratic | Valores críticos por Bootstrap | |||

| Estadistico | Valor-p | 10% | 5% | |

| Con rupturas (homogéneo) | 10.15 | [0.000] | 14.828 | 16.982 |

| Con rupturas (heterogéneo) | 20.164 | [0.000] | 25.297 | 29.417 |

Fuente: elaboración propia.

El Cuadro 3 presenta los resultados de las pruebas univariadas y en panel de la prueba de estacionariedad de Hadri y Rao (2008) aplicadas al PIB per cápita de los estados de la República Mexicana en el periodo 1960-2010.

Cuadro 3 Resultados de las pruebas de estacionariedad de Hadri y Rao (2008) individuales y de panel

| Estado | Estadístico de prueba | 95% | 99% | Modelo seleccionado | Fecha de ruptura |

|---|---|---|---|---|---|

| Aguascalientes | 0.020 | 0.118 | 0.166 | 2 | 1968 |

| Baja California | 0.028 | 0.069 | 0.092 | 3 | 1979 |

| Baja California Sur | 0.030 | 0.070 | 0.094 | 3 | 1979 |

| Campeche | 0.032 | 0.119 | 0.169 | 1 | 1991 |

| Coahuila | 0.016 | 0.141 | 0.209 | 1 | 1985 |

| Colima | 0.037 | 0.097 | 0.134 | 2 | 1975 |

| Chiapas | 0.038 | 0.063 | 0.082 | 3 | 1984 |

| Chihuahua | 0.059 | 0.133 | 0.191 | 2 | 2006 |

| Distrito Federal | 0.024 | 0.127 | 0.183 | 1 | 1989 |

| Durango | 0.021 | 0.063 | 0.080 | 3 | 1985 |

| Guanajuato | 0.061 | 0.139 | 0.207 | 1 | 1985 |

| Guerrero | 0.033 | 0.095 | 0.133 | 2 | 1976 |

| Hidalgo | 0.024 | 0.063 | 0.082 | 3 | 1985 |

| Jalisco | 0.036 | 0.104 | 0.150 | 2 | 1972 |

| México | 0.025 | 0.105 | 0.146 | 2 | 1972 |

| Michoacán | 0.040 | 0.106 | 0.145 | 2 | 1972 |

| Morelos | 0.025 | 0.110 | 0.159 | 2 | 1970 |

| Nayarit | 0.036 | 0.063 | 0.081 | 3 | 1985 |

| Nuevo León | 0.025 | 0.063 | 0.082 | 3 | 1985 |

| Oaxaca | 0.025 | 0.091 | 0.127 | 2 | 1978 |

| Puebla | 0.044 | 0.064 | 0.084 | 3 | 1982 |

| Querétaro | 0.026 | 0.101 | 0.141 | 2 | 1973 |

| Quintana Roo | 0.033 | 0.103 | 0.147 | 2 | 1973 |

| San Luis Potosí | 0.026 | 0.063 | 0.081 | 3 | 1985 |

| Sinaloa | 0.097 | 0.130 | 0.189 | 1 | 2006 |

| Sonora | 0.034 | 0.068 | 0.093 | 3 | 1979 |

| Tabasco | 0.033 | 0.065 | 0.086 | 3 | 1988 |

| Tamaulipas | 0.057 | 0.063 | 0.081 | 3 | 1984 |

| Tlaxcala | 0.050 | 0.063 | 0.081 | 3 | 1985 |

| Veracruz | 0.099 | 0.131 | 0.186 | 1 | 2006 |

| Yucatán | 0.044 | 0.067 | 0.088 | 3 | 1980 |

| Zacatecas | 0.037 | 0.137 | 0.203 | 1 | 1985 |

| Panel | 0.038 | 0.991 | 1.344 |

Nota: *, ** denotan significancia al nivel del 5 y 1 por ciento respectivamente.

Fuente: elaboración propia.

De la misma forma, en el Cuadro 3 se muestran el modelo seleccionado y la fecha de ruptura identificados por la prueba sin permitir correlación serial. Como se puede ver en dicho cuadro, el modelo seleccionado para la mayoría de los estados es el 3, es decir, el modelo que registra cambios en la media y en la pendiente, y en ningún caso se seleccionó el modelo 0, el cual no incorpora ningún tipo de ruptura, esto es, se excluye la posibilidad de que algún estado no presente algún tipo de ruptura. En cuanto a las rupturas, al igual que con la prueba de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005), la prueba de Hadri y Rao (2008) ubica la mayor parte de ellas en la década de los ochenta.

Adicionalmente, siguiendo a Ranjbar et al . (2014), estimamos la varianza consistente de largo plazo empleando la nueva condición de frontera propuesta por Sul, Phillips y Choi (2005), que consiste en estimar primero un proceso autorregresivo AR (p ) para cada unidad a través de OLS:

donde

El número óptimo de rezagos en la ecuación [13] se puede determinar a través de los criterios de Schwarz, BIC, o del criterio de Akaike, AIC. Los resultados del número óptimo de rezagos de acuerdo con ambos criterios se presentan en las columnas 5 y 9 del Cuadro 4. Los estadísticos de prueba permitiendo errores correlacionados serialmente se presentan en las columnas 2 y 6 del Cuadro 4. Como se puede ver en este mismo cuadro, hay tres estados para los cuales se rechaza la hipótesis nula de estacionariedad de manera individual, dos de ellos al 5%, Quintana Roo y Coahuila, y los otros dos al 1%, Baja California Sur y Morelos, mientras que para el resto de los estados no es posible rechazar la hipótesis nula de estacionariedad de manera individual. Los valores críticos de la prueba al 95 y 99 por ciento, tanto de manera individual como en panel, se obtuvieron a través de simulación Monte Carlo con 20 000 réplicas. En tanto que las pruebas para el panel en su conjunto no permiten rechazar la hipótesis nula de estacionariedad, en ausencia y presencia de correlación serial en los errores. De esta manera, a partir de la aplicación de la prueba de Hadri y Rao (2008), con rupturas estructurales y dependencia de sección cruzada, encontramos evidencia adicional de que el PIB per cápita de los estados de la República Mexicana es estacionario en el periodo de análisis.

Cuadro 4 Resultados de las pruebas de estacionariedad de Hadri y Rao (2008) individuales y de panel con correlación serial

| Estadistico de prueba | 95% | 99% | Rezago(s) de acuerdo con BIC | Estadistico de prueba | 95% | 99% | Rezago(s) de acuerdo con AIC | |

|---|---|---|---|---|---|---|---|---|

| Aguascalientes | 0.04 | 0.118 | 0.166 | 2 | 0.038 | 0.118 | 0.166 | 2 |

| Baja California | 0.026 | 0.069 | 0.092 | 1 | 0.028 | 0.069 | 0.092 | 1 |

| Baja California Sur | 0.114** | 0.07 | 0.094 | 4 | 0.114** | 0.07 | 0.094 | 4 |

| Campeche | 0.029 | 0.119 | 0.169 | 1 | 0.032 | 0.119 | 0.169 | 1 |

| Coahuila | 0.188* | 0.141 | 0.209 | 4 | 0.188* | 0.141 | 0.209 | 4 |

| Colima | 0.034 | 0.097 | 0.134 | 1 | 0.037 | 0.097 | 0.134 | 1 |

| Chiapas | 0.035 | 0.063 | 0.082 | 1 | 0.038 | 0.063 | 0.082 | 1 |

| Chihuahua | 0.056 | 0.133 | 0.191 | 1 | 0.059 | 0.133 | 0.191 | 1 |

| Distrito Federal | 0.046 | 0.127 | 0.183 | 2 | 0.046 | 0.127 | 0.183 | 2 |

| Durango | 0.046 | 0.063 | 0.08 | 2 | 0.047 | 0.063 | 0.08 | 2 |

| Guanajuato | 0.113 | 0.139 | 0.207 | 2 | 0.113 | 0.139 | 0.207 | 2 |

| Guerrero | 0.03 | 0.095 | 0.133 | 1 | 0.033 | 0.095 | 0.133 | 1 |

| Hidalgo | 0.058 | 0.063 | 0.082 | 2 | 0.059 | 0.063 | 0.082 | 2 |

| Jalisco | 0.032 | 0.104 | 0.15 | 1 | 0.035 | 0.104 | 0.15 | 1 |

| México | 0.023 | 0.105 | 0.146 | 1 | 0.025 | 0.105 | 0.146 | 1 |

| Michoacán | 0.035 | 0.106 | 0.145 | 1 | 0.039 | 0.106 | 0.145 | 1 |

| Morelos | 0.179** | 0.11 | 0.159 | 4 | 0.177** | 0.11 | 0.159 | 4 |

| Nayarit | 0.029 | 0.063 | 0.081 | 1 | 0.035 | 0.063 | 0.081 | 1 |

| Nuevo León | 0.060 | 0.063 | 0.082 | 2 | 0.060 | 0.063 | 0.082 | 2 |

| Oaxaca | 0.021 | 0.091 | 0.127 | 1 | 0.02 | 0.091 | 0.127 | 1 |

| Puebla | 0.045 | 0.064 | 0.084 | 1 | 0.044 | 0.064 | 0.084 | 1 |

| Querétaro | 0.023 | 0.101 | 0.141 | 1 | 0.025 | 0.101 | 0.141 | 1 |

| Quintana Roo | 0.127* | 0.103 | 0.147 | 4 | 0.137* | 0.103 | 0.147 | 4 |

| San Luis Potosí | 0.051 | 0.063 | 0.081 | 2 | 0.051 | 0.063 | 0.081 | 2 |

| Sinaloa | 0.087 | 0.13 | 0.189 | 1 | 0.095 | 0.13 | 0.189 | 1 |

| Sonora | 0.032 | 0.068 | 0.093 | 1 | 0.034 | 0.068 | 0.093 | 1 |

| Tabasco | 0.031 | 0.065 | 0.086 | 1 | 0.033 | 0.065 | 0.086 | 1 |

| Tamaulipas | 0.052 | 0.063 | 0.081 | 1 | 0.056 | 0.063 | 0.081 | 1 |

| Tlaxcala | 0.045 | 0.063 | 0.081 | 1 | 0.049 | 0.063 | 0.081 | 1 |

| Veracruz | 0.12 | 0.131 | 0.186 | 3 | 0.121 | 0.131 | 0.186 | 3 |

| Yucatán | 0.041 | 0.067 | 0.088 | 1 | 0.044 | 0.067 | 0.088 | 1 |

| Zacatecas | 0.077 | 0.137 | 0.203 | 2 | 0.077 | 0.137 | 0.203 | 2 |

| Panel | 0.06 | 0.666 | 1.057 | 0.08 | 0.989 | 1.171 |

Nota: *, ** denotan significancia al nivel del 5 y 1 por ciento respectivamente. BIC: criterio de información bayesiano de Schwarz; AIC: criterio de información de Akaike.

Fuente: elaboración propia.

El Cuadro 5 presenta los años de los quiebres para cada estado, el cambio de nivel entre los periodos previo y posterior para los estados identificados con el modelo 1, el cambio en la pendiente para los estados clasificados con el modelo 2 y el cambio tanto en el nivel como en la pendiente para los estados en los que se ajustó el modelo 3. Con el fin de caracterizar el cambio en las trayectorias de crecimiento de los estados ante diversos choques que enfrentaron en el periodo de estudio, tomamos como proxy de la tasa media de crecimiento la pendiente de la función tendencia estimada, en el caso de los modelos 2 y 3, cuya selección, así como la fecha de quiebre, se identificaron de manera simultánea a través de la prueba de Hadri y Rao (2008).

Cuadro 5 Comparación de las tasas de crecimiento de los periodos previos y posteriores a las rupturas estructurales

| Estado | Fecha de ruptura | Cambio de nivel | Tasa media de crecimiento | Razón de tasas | ||

|---|---|---|---|---|---|---|

| Previo | Posterior | Previa | Posterior | |||

| Aguascalientes | 1968 | 8.10 | - | 0.09 | 0.03 | 0.27 |

| Baja California | 1979 | 9.42 | 9.31 | 0.02 | 0.00 | 0.23 |

| Baja California Sur | 1979 | 8.80 | 8.14 | 0.08 | 0.01 | 0.10 |

| Campeche | 1991 | 8.26 | 7.08 | 0.08 | - | - |

| Coahuila | 1985 | 9.08 | 8.84 | 0.03 | - | - |

| Colima | 1975 | 8.28 | - | 0.05 | 0.02 | 0.42 |

| Chiapas | 1984 | 7.86 | 7.32 | 0.06 | 0.00 | 0.01 |

| Chihuahua | 2006 | 9.03 | - | 0.02 | -0.04 | -2.14 |

| Distrito Federal | 1989 | 9.78 | 9.91 | 0.01 | - | - |

| Durango | 1985 | 8.39 | 8.15 | 0.04 | 0.02 | 0.56 |

| Guanajuato | 1985 | 8.36 | 7.98 | 0.03 | - | - |

| Guerrero | 1976 | 7.98 | - | 0.05 | 0.01 | 0.14 |

| Hidalgo | 1985 | 8.01 | 7.68 | 0.05 | 0.02 | 0.37 |

| Jalisco | 1972 | 8.40 | - | 0.07 | 0.01 | 0.12 |

| México | 1972 | 8.47 | - | 0.07 | 0.00 | 0.00 |

| Michoacán | 1972 | 7.68 | - | 0.08 | 0.01 | 0.18 |

| Morelos | 1970 | 8.48 | - | 0.05 | 0.01 | 0.25 |

| Nayarit | 1985 | 8.45 | 8.13 | 0.04 | 0.01 | 0.24 |

| Nuevo León | 1985 | 9.55 | 9.34 | 0.02 | 0.03 | 1.46 |

| Oaxaca | 1978 | 7.47 | - | 0.06 | 0.01 | 0.13 |

| Puebla | 1982 | 8.04 | 7.75 | 0.05 | 0.01 | 0.28 |

| Querétaro | 1973 | 7.97 | - | 0.09 | 0.02 | 0.23 |

| Quintana Roo | 1973 | 8.38 | - | 0.08 | 0.02 | 0.21 |

| San Luis Potosí | 1985 | 8.15 | 7.92 | 0.04 | 0.03 | 0.65 |

| Sinaloa | 2006 | 9.02 | 9.25 | 0.01 | - | - |

| Sonora | 1979 | 9.18 | 8.93 | 0.03 | 0.01 | 0.41 |

| Tabasco | 1988 | 8.41 | 7.06 | 0.07 | 0.03 | 0.42 |

| Tamaulipas | 1984 | 8.86 | 8.59 | 0.03 | 0.02 | 0.66 |

| Tlaxcala | 1985 | 7.77 | 7.44 | 0.06 | 0.01 | 0.10 |

| Veracruz | 2006 | 9.01 | 9.30 | 0.00 | - | - |

| Yucatán | 1980 | 8.59 | 8.35 | 0.03 | 0.02 | 0.50 |

| Zacatecas | 1985 | 8.91 | 8.68 | 0.01 | - | - |

Fuente: elaboración propia.

Los estados o entidades federativas que fueron identificados por el modelo 1 (únicamente con cambio en nivel) y que registraron un incremento de su nivel de PIB per cápita posterior al quiebre o ruptura son el Distrito Federal, Sinaloa y Veracruz, mientras que los estados identificados por el mismo modelo que, por el contrario, presentaron una reducción de su nivel son Campeche, Coahuila, Guanajuato y Zacatecas. Estos estados, al cambiar su nivel de PIB per cápita y mantener constante su tasa de crecimiento, brindan soporte al modelo de crecimiento neoclásico.

Por otro lado, los estados que fueron identificados con el modelo 2 (cambio de pendiente) son Aguascalientes, Colima, Chihuahua, Guerrero, Jalisco, México, Michoacán, Morelos, Oaxaca, Querétaro y Quintana Roo. Todos ellos, con excepción de Chihuahua, mostraron ralentización en el crecimiento económico, pues su pendiente se redujo después del choque o quiebre. En el caso de Chihuahua se registra un colapso en el crecimiento económico, dado que su tasa de crecimiento pasa de positiva a negativa después de la fecha de quiebre.

Con el modelo 3 (cambio tanto de nivel como de pendiente) identificamos a los siguientes estados: Baja California, Baja California Sur, Chiapas, Durango, Hidalgo, Nayarit, Nuevo León, San Luis Potosí, Sonora, Tabasco, Tamaulipas, Tlaxcala y Yucatán. Todos ellos, con excepción de Nuevo León, muestran una reducción tanto en el nivel como en la tasa de crecimiento del PIB per cápita en el periodo posterior a la fecha de quiebre, por lo que también se pueden caracterizar como estados que presentan una ralentización de su crecimiento económico. Nuevo León es el único caso que presenta un incremento en su tasa de crecimiento posterior a la fecha de ruptura.

Los estados que se identificaron con los modelos 2 y 3 brindan evidencia parcial de las predicciones de los nuevos modelos de crecimiento en virtud de que no es posible determinar si esta reducción en el crecimiento es permanente o se encuentra relacionada con la dinámica de transición de largo plazo, como lo postula la teoría neoclásica del crecimiento. No obstante, como se apunta en la literatura sobre el tema, es imposible distinguir entre esos dos casos con un número finito de datos (Ben-David, Lumsdaine y Papell, 2003; Ranjbar, 2014); uno de los casos más evidentes es el de Chihuahua, donde la fecha de quiebre se da en los últimos años de la muestra.

Como se planteó anteriormente, la teoría neoclásica del crecimiento predice que los choques a la economía tienen un impacto temporal, y de esta manera choques como los de las crisis de 1982 y 1985-1986 deberían tender a disiparse a través del tiempo en el PIB per cápita de los estados de la República Mexicana. Es decir, las economías deberían regresar a su senda de crecimiento balanceado o mantener bajo una nueva senda la misma tasa de crecimiento. Siguiendo a Ben-David, Lumsdaine y Papell (2003), extrapolamos la senda de crecimiento del periodo previo al quiebre en el periodo posterior a éste a través de los coeficientes estimados. Los resultados se muestran en la Gráfica 2. Como se observa ahí, los únicos estados que presentaron una senda de crecimiento superior a la extrapolada con datos previos a la fecha de la ruptura fueron el Distrito Federal, Sinaloa, Veracruz y Nuevo León en sólo unos años posteriores a la fecha del quiebre; los resultados de este ejercicio econométrico son consistentes con el análisis comparativo de las tasas medias de crecimiento de los periodos ex ante y ex post al quiebre presentado en el Cuadro 5.

Sin embargo, la evidencia empírica de la nueva teoría del crecimiento es menos contundente, dado que en ocasiones no podemos distinguir entre un periodo de transición del producto a una nueva senda de crecimiento, descrito por la teoría neoclásica, y un cambio permanente en la tasa de crecimiento, principalmente cuando no se tienen muchas observaciones, como lo destacan Ben-David, Lumsdaine y Papell (2003). El resto de los estados mostró una ralentización en sus sendas de crecimiento posteriores a la fecha del quiebre, incluso, como se mencionó anteriormente, algunos de ellos pasaron de tener un fuerte dinamismo en el periodo previo a la ruptura a una reducción en su crecimiento en el periodo posterior al quiebre, como es el caso de Baja California, Baja California Sur, Chiapas, Chihuahua y Tlaxcala.

De igual forma, se puede apreciar que ante un choque, como el que representaron las crisis de principios y mediados de los años ochenta, la mayoría de los estados de la República Mexicana muestra una gran dificultad para retornar a sus sendas de crecimiento previas al choque.

CONCLUSIONES

En este trabajo examinamos la estabilidad del proceso de crecimiento de estado estacionario averiguando si las tasas de crecimiento del PIB per cápita de los estados de la República Mexicana aumentan, disminuyen o se mantienen constantes en el periodo 1960-2010. Utilizamos la prueba recientemente desarrollada por Hadri y Rao (2008) que controla: 1) la heterogeneidad no observable en la forma y fecha de potenciales rupturas estructurales en la función de tendencia; 2) la dependencia de sección cruzada entre los miembros del panel, y 3) los errores serialmente correlacionados.

Los resultados de esta prueba, al igual que la de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005), que permiten rupturas estructurales, muestran evidencia de que el PIB per cápita de la mayoría de los estados de la República Mexicana, así como para el panel en su conjunto, es estacionario en torno a una tendencia determinista segmentada. También encontramos evidencia de diferentes formas de rupturas estructurales en el PIB per cápita de las entidades de la República Mexicana en el periodo analizado, lo cual tiende a apoyar empíricamente ambas teorías de crecimiento económico. Con excepción del Distrito Federal y de Nuevo León, que registraron un incremento en el nivel y en su tasa de crecimiento del PIB per cápita respectivamente, casi la totalidad de los estados mostró una notable ralentización en su crecimiento después de la fecha de ruptura, o como resultado del choque, generalmente asociado con las crisis de la década de los ochenta. Asimismo, se observa que las economías de los estados que presentan ralentización o colapso en el crecimiento económico no se recuperan y, por ende, no pueden retomar sus sendas de crecimiento balanceado originales. Estos resultados son consistentes cuando se analizan tanto las tasas de crecimiento de los periodos previos y posteriores a las rupturas o quiebres, como cuando se extrapola su senda de crecimiento previo al quiebre. De igual forma, estos resultados se contraponen a los de Mejía y Lucatero (2011), quienes mediante pruebas univariadas con rupturas estructurales aplicadas al PIB per cápita de los estados de la República Mexicana en el periodo 1940-2006 encuentran evidencia de estacionariedad en torno a una tendencia determinista en sólo 14 de los 32 estados.

Una implicación de la evidencia de estacionariedad del PIB per cápita, que en gran parte arrojan las pruebas individuales y confirman las de panel, es que estos resultados tienden a cuestionar la evidencia encontrada y reportada por otros trabajos que abordan el enfoque de la convergencia estocástica, el cual requiere en primera instancia que el PIB per cápita por regiones sea no estacionario. De esta manera, si el PIB per cápita por países o por regiones es estacionario, tal como sugieren nuestros resultados empíricos -que son consistentes con los de Carrion-i-Silvestre, Del Barrio-Castro y López-Bazo (2005)-, entonces la metodología para analizar la convergencia mediante cointegración, univariada o en panel, no es la apropiada. De aquí la importancia de los resultados sobre la estacionariedad del PIB per cápita encontrados en el presente artículo.

Otro aspecto a destacar es la importancia de analizar el crecimiento de un país a nivel desagregado, en virtud de que la mayoría de los trabajos realizados sobre el tema es a nivel agregado de los países. Amén de que la mayoría de estos estudios se enfoca en las economías desarrolladas. El análisis a nivel desagregado permite identificar las características de las regiones, así como su evolución ante los diversos choques a los que se encuentran expuestas las economías no industrializadas, como la mexicana.

Los resultados de este estudio permitieron determinar la heterogeneidad de las rupturas, tanto en fecha como en la forma para cada estado. De igual forma, una tarea importante a determinar es por qué algunos estados presentan un impacto diferenciado ante los diversos choques registrados: sólo en dos de ellos, el Distrito Federal y Nuevo León, el impacto ha sido positivo, mientras que para la mayoría de los estados ha sido negativo, lo cual sin duda tiene que ver con la estructura económica de cada entidad federativa.

La identificación de las razones por las cuales los choques tienen un impacto diferenciado, no sólo en la fecha sino también en la forma, puede contribuir al diseño e implementación de políticas económicas para atenuar los choques negativos y potenciar el impacto de los choques positivos en las diferentes entidades de la República Mexicana, las cuales, como es bien sabido, se caracterizan por una enorme heterogeneidad en su estructura económica. Suponer lo contrario (homogeneidad estructural) es una ilusión.

nova página do texto(beta)

nova página do texto(beta)