Introducción

La economía global competitiva que prevalece en el siglo XXI exige que las sociedades y los agentes económicos que las conforman estén respondiendo ipso facto a los cambios que se presentan en los diversos escenarios en que se desenvuelven. Tal es el caso del sector industrial y, en particular, de la industria automotriz. En efecto, la industria automotriz, junto con la industria electrónica, eléctrica, química y de las tecnologías de la información y comunicación (TIC) son algunas de las industrias que están liderando los cambios que se presentan en la economía global.

Es preciso mencionar que la industria automotriz es una de las industrias con una estructura de competencia monopolística más dinámica dentro de las grandes marcas automotrices en el mundo, las cuales a partir de su preponderancia en el mercado, influyen en la producción, inversión, distribución y consumo de dichos bienes a escala global. Esto ha hecho que las grandes compañías automotrices europeas y norteamericanas que tradicionalmente acaparaban el mercado global, estén enfrentando la competencia de las empresas asiáticas, lideradas por las compañías japonesas y recientemente chinas, coreanas e hindúes.

En el contexto de un escenario económico internacional dinámico, el concepto, definición, y, sobre todo, desarrollo de la competitividad y su estrategia, son fundamentales para comprender, explicar, analizar y predecir en qué sentido o grado, la mayor o menor competitividad que experimenten los países, las regiones, las industrias y las empresas, traerá mayor o menor beneficio a la población y/o agentes económicos que las componen.

Para efectos de este artículo, se analizará la dinámica competitiva de las empresas automotrices, desde el punto de vista de la ciencia económica a partir de las Nuevas Teorías del Comercio Internacional. Se empleará la técnica econométrica, por un lado, para constatar las hipótesis respecto a la explicación del grado de concentración de mercado y su dinamismo, y por otro, para verificar el efecto secundario que se está generando sobre Hyundai, derivado de la estratega competitiva de las marcas.

Se considera que las teorías clásicas de la ventaja absoluta y comparativa; la teoría neoclásica, donde su ubica la teoría de dotación de factores (Flores, 2007); y las nuevas teorías del comercio internacional, como el ciclo de vida del producto (Vernon, 1966); y el desfase tecnológico (Posner, 1961 y Hufbahuer, 1966) ayudan a introducirse en el análisis del comercio internacional actual, conjuntamente con la teoría de las economías de escala y organización industrial (Basevi, 1970; Frenkel, 1971; Jacquemim, 1982; Krugman, 1980, 1991). Asimismo, la teoría de la diferenciación de producto y del comercio intraindustrial (Balassa, 1966; Grubel, 1967; Grubel y Lloyd, 1975; Barker; 1977; Aquino, 1978) y la teoría de la ventaja competitiva nacional (Porter, 1990) se complementan, para comprender los fundamentos del comercio internacional moderno por medio de la competencia imperfecta, las economías de escala, los rendimientos crecientes (Gracia, 2009), y la competitividad (Porter 1990 y 1999), las cuales de manera conjunta, son razones suficientes que permiten a las empresas tener acceso a nuevos mercados.

La perspectiva de análisis teórico-híbrido propuesto es la base para explicar, en el caso del mercado automotriz mexicano, cómo es que la marca KIA Motors, empresa coreana que incursionó en el mercado mexicano desde el segundo semestre de 2015 -registrando una participación de 1.3% en unidades vendidas, según reportes de la Asociación Mexicana de Distribuidores Automotrices (AMDA, 2015) a solo tres años de llegar al mercado automotriz mexicano- experimentó un crecimiento en el mercado, de manera inusitada.

En efecto, de acuerdo con cifras recientes, la compañía coreana mantuvo el 6.4% de las ventas por volumen en noviembre de 2018 (AMDA, 2018). Esta información, por lo inédita, indica que en el mercado automotriz mexicano se está experimentando un caso de rápida penetración en el mercado, lo que sugiere una fuerte competencia monopolística para las empresas dominantes como Nissan (que es la líder con el 21.3% de las ventas totales); General Motors (18.1%), Volkswagen (11.6%) y Toyota Motors (7.9%). Conjuntamente, el índice de concentración de las cuatro compañías grandes (Cr4) es de 0.589 o 58.9%.

De los porcentajes de participación en el mercado, a-priori, se deduce que la industria automotriz mexicana es un caso de concentración moderadamente alto, donde más de adelante se plasmará que dicho índice ha disminuido con la entrada del nuevo competidor analizado (KIA Motors). El índice de concentración Cr4 era de 65.9% en el periodo de entrada (julio de 2015) según información recopilada de la AMDA (2018). Ante lo mencionado, se establecen las siguientes preguntas de investigación ¿Es realmente KIA la marca asociada a descensos en el índice de concentración? ¿Qué particiones de mercado están asociadas negativamente con los aumentos de la cuota de KIA? y ¿Cuál es el papel de Hyundai en esta disminución de la concentración?

El análisis muestra que un contexto de competencia monopolística, economías de escala y con la implementación de una planta armadora en México, la presencia competitiva de KIA Motors en México es exitosa, y está asociada negativamente a la concentración de mercado, denotando que la entrada de competidores nuevos al mercado, contribuye a su desconcentración, al incentivar la competencia y la competitividad entre las empresas, tal y como lo establece la teoría clásica del comercio internacional.

El artículo prueba que la concentración de mercado no es la única variable negativamente asociada al crecimiento de KIA y, en menor medida, HYUNDAI; ambas son casos de correlación negativa e incluso equiparable a la homóloga que corresponde a la concentración de grandes marcas como Ford, Chrysler, Mazda. Esto induce a pensar en una estrategia de penetración agresiva por parte del conglomerado Hyundai-KIA hacia las grandes, es decir cada una de las marcas se encarga de fragmentar a la competencia y ésta incide similarmente sobre las seguidoras. Paradójicamente, una implicación de la estrategia del conglomerado Hyundai-Kia es la posible canibalización entre ambas marcas, la cual se deriva de la competitividad misma. En otras palabras, hay una correlación inversa entre el crecimiento de Hyundai, con el de KIA.

El trabajo de investigación consta de cinco secciones, además de esta introducción: La primera, aborda el estado del arte que explica las razones de intercambio comercial; la segunda desarrolla el contexto competitivo de la industria automotriz en México, a partir del año en que entró KIA Motors al país; la tercera, presenta el análisis, la metodología y los resultados del modelo, la cuarta presenta la discusión de los resultados y se termina el artículo con un breve apartado de conclusiones.

La nueva teoría del Comercio Internacional y la Competitividad Nacional

La Nueva Teoría del Comercio Internacional (NTCI) nace a finales de los setenta del siglo XX. A diferencia de la Teoría Clásica del Comercio Internacional (TCCI), se encuentra sustentada en dos postulados: comercio internacional y organizaciones industriales, entre sus representantes, se ubica a Spencer, Krugman y Dixit, que sustentan a las fallas de mercado, como la base de sus planteamientos teóricos (Steinberg, 2004) y a la vez responden a las críticas argumentando que los fallos de mercado exigen intervención gubernamental, lo que abre caminos para buscar nuevos paradigmas en el comercio internacional (Gracia, 2009).

Los sustentos básicos a rebatir en la nueva teoría del comercio internacional es que los intercambios comerciales no necesariamente obedecen a los principios de complementariedad entre los países, los cuales orillan a un intercambio entre países. Sin embargo, habría que ignorar el comercio intraindustrial, el cual ha ocupado un lugar importante en el comercio internacional (Krugman y Obstfeld, 2006).

La nueva teoría del comercio internacional explica el comercio internacional sin la necesidad de las ventajas comparativas, sino a partir de las economías a escala, comercio intraindustrial, economías externas, competencia imperfecta, movilidad de factores (Gracia, 2009). Krugman y Obstfeld demuestran que aproximadamente la cuarta parte del comercio mundial es intraindustrial1 (Krugman y Obstfeld, 2006:139).

Como contraposición a los postulados de la teoría clásica, la cual menciona que hay un comportamiento de competencia perfecta y perfecta movilidad de los factores productivos (Ibarra, 2016), la nueva teoría del comercio internacional argumenta que en ocasiones es válida la intervención del gubernamental puesto que hay fallas de mercado, las cuales no son resueltas por el mecanismo del mercado (Gracia, 2009). Asimismo, por su parte hay competencia imperfecta porque la realidad muestra la inexistencia de competencia perfecta en este mercado; los monopolios existen y además cada día toman mayor fuerza las empresas oligopólicas, resultado de los avances tecnológicos, empresa multiplantas y multiproductos. Las características anteriores pueden suscitar la retirada del mercado en empresas pequeñas y medianas (Gracia, 2009; Krugman y Obstfeld, 2006).

Por su parte, las externalidades hacen referencia a los efectos que tienen las empresas al concentrarse en un territorio determinado, dado que obtienen rendimientos crecientes para el conjunto de agrupación empresarial (Gracia, 2009). Esto fue detectado por Marshall en 1890 (1920:724). Por su parte, Krugman y Obstfeld (2006) la definen como beneficios que se acumulan en el exterior de las empresas. En este sentido, Helpman y Krugman (1996) muestran que cuando se producen bienes intermedios que no participan en el comercio internacional, sujetos a rendimientos crecientes, se alienta la formación de complejos industriales integrados por bienes intermedios y consumidores. Estos complejos industriales tienden a concentrarse en un solo país, y tal concentración se reflejará en la especialización y el comercio interindustrial. Debido a esto es posible que el nivel de la especialización se torne incluso más agregado porque las conexiones hacia atrás y hacia adelante pueden atar a varios sectores de bienes del comercio internacional en el mismo complejo industrial. Esto implica la equivalencia entre comercio por economías de escala y comercio intraindustrial, que es una aproximación útil para el comercio norte-norte y más con países subdesarrollados (Krugman, 1988).

Finalmente, otro elemento a considerar para explicar el comercio internacional es el comercio intraindustrial. En efecto, Helpman y Krugman (1996) mencionan que cerca de la mitad del comercio del comercio mundial consiste del comercio entre países industrializados que poseen dotaciones relativas de factores similares. Krugman y Obstfeld (2006: 138) argumentan que el comercio intraindustrial genera ganancias adicionales en el intercambio, aún mayores que las generadas por las ventajas comparativas. Con el comercio intraindustrial el país puede reducir la cantidad, pero incrementar la variedad de mercancías, lo cual le permite aumentar su escala de producción con mayor productividad y costos más bajos (Krugman y Obstfeld, 2006).

Los autores condicionan las ganancias del comercio intraindustrial a lo siguiente: los países deben tener relaciones capital-trabajo y niveles de cualificación similares. Los beneficios de este tipo de comercio serán mayores cuando existan productos diferenciados y las economías de escala sean importantes (Krugman y Obstfeld, 2006:140).

Finalmente, en el comercio intraindustrial se suscita un elemento adicional, la búsqueda de rendimientos crecientes (economías de escala), donde los beneficios del intercambio comercial se obtienen cuando las industrias se especializan en bienes que satisfagan las necesidades del mercado local e internacional (Gracia, 2009). Para Krugman y Obstfeld (2006), el comercio puede ser consecuencia de rendimientos crecientes o economías de escala; es decir, de una tendencia de los costos a reducirse con una producción mayor. Las economías de escala proporcionan a los países un incentivo para especializarse y comerciar incluso en ausencia de diferencias entre países en recursos y tecnologías. Lo anterior abre la posibilidad de las cadenas de valor a escala internacional, es decir las cadenas globales de valor.

Para Rodrick (2018) las cadenas globales de valor facilitan la entrada de los países industrializados a los mercados globales, produciendo tareas específicas sin la necesidad de desarrollar procesos completos de producción, facilitando el uso de insumos y servicios importados, y esta puede ser compartida entre países desarrollados y en desarrollo, donde los costos, la eficiencia, el aprendizaje y la tecnología serán diseminados en cierta medida para generar crecimiento económico en los lugares donde la cadena global de valor tenga presencia.

La presente investigación supone la presencia de las cadenas globales de valor puesto que México es un destino atractivo para construir plantas automotrices armadoras, donde las empresas establecidas con tiempo de antelación tienden a dominar el mercado, como Nissan, General Motors y Volkswagen. La primera empresa mencionada es líder y posee al menos el 23% de las ventas totales por volumen (unidades vendidas en México), según datos de la Asociación Nacional de Distribuidores Automotrices (AMDA, 2018). Este liderazgo fue después del año 2005, puesto que General Motors era la empresa que tenía dicha posición, es decir el liderazgo en ventas no siempre es ostentado por una sola compañía, la historia indica que Chrysler era líder de mercado en 1965 (Solís, 2012).

En otras palabras el liderazgo el mercado mexicano no es estático, puesto que hay dinamismo en la producción, según información de la Asociación Mexicana de la Industria Automotriz (AMIA, 2019), donde Nissan, General Motors y Volkswagen no son únicamente líderes en ventas, manifiestan dicha característica, armando 64,332; 70,306; y 37,460 unidades en Enero 2019, acumulando 172,098 unidades, es decir el 51.57% de las unidades fabricadas para el mes de Enero 2019. En este sentido la empresa coreana abarca una participación no menospreciable porque fabricó 24,300 unidades en el mismo periodo (7.83% de las unidades totales fabricadas en país).

Revisión de la literatura (KIA Motors)

En la presente sección se presenta la evidencia trabajada en la industria automotriz respecto a KIA Motors a escala internacional y en México. La evidencia no es abundante pero suficiente como para contextualizar el problema de investigación. Dentro del análisis se aborda la entrada que tuvo General Motors con la compra de Daewoo Motors en 2002 (Kirk, 2002). Sin embargo, la entrada de General Motors a Corea del Sur es longeva puesto que la empresa en cuestión tuvo una alianza comercial con Shinjin Motors en 1980, la cual era resultado de la fusión entre Hyundai y Asia Motors (Hyun, 2003). El último autor citado, menciona que una de las razones de dichos movimientos fueron las regulaciones que fomentaban las economías de escala en la industria coreana nacional. En este ambiente de compras y adquisiciones, Hyundai compra KIA en 1998, resultado de la bancarrota que tuvo la última automotriz mencionada (Ebert y Motoney, 2007).

Los últimos autores citados analizan comparativamente las razones de entrada de KIA y General Motors. Uno de las principales razones son las economías de escala que se originan por las facilidades en un nuevo esquema de mercado global. Sin embargo, estudian las razones de demanda de vehículos coreanos para Estados Unidos y Corea. Dentro de los hallazgos se encuentra que las ventas están asociadas a la reputación de los autos coreanos en términos de calidad y al precio por galón de la gasolina de 1987 a 2005 y la tasa de interés para nuevos préstamos está correlacionada negativamente a la demanda (ventas).

Por su parte, la venta de autos en Corea depende de variables macroeconómicas como el crecimiento económico y el ingreso per cápita disponible. Ebert y Motoney, encuentran que las ventas de autos coreanos en Estados Unidos han crecido, pero su tasa de crecimiento ha disminuido con el paso del tiempo y dentro de las posibles explicaciones se debe a la saturación del mercado estadounidense, las variaciones de precios, los productos en el segmento de mercado y la habilidad de las empresas por mantener calidad y servicio al cliente (Ebert y Motoney, 2007).

Por otro lado, en México se ha analizado el caso KIA Motors desde diferentes aristas. Por un lado, se evalúan las razones de la negociación respecto a la planta en Nuevo León y se discute las formas en que se negoció la planta, explicando que si la negociación es competitiva, habrá frutos prósperos en negocios para México (García, 2017). Otros aspectos a analizar son las economías de localización, en las que KIA Motors decidió expandir sus actividades a México para aprovechar los diferentes tratados de libre comercio que tiene el país, entre los que destacan la Alianza del Pacífico y el TLCAN (Prado, 2017).

Específicamente en el sector automotriz, las compañías obtienen economías de escala al producir un volumen alto de vehículos en una línea de montaje en donde cada empleado tiene una tarea especializada (Hill, 2015). En este sentido, Vázquez, (2017) sustenta que dentro de una cadena de valor, hay posibilidades de economía de escala utilizando proveedores nacionales en la industria, analizando las características, fortalezas y debilidades de cada uno en Nuevo León.

En el análisis se estudia con un enfoque mixto los elementos suscitados en la integración de las pequeñas y medianas empresas a la cadena de suministro de KIA, entre las que destacan aspectos tales como calidad, familiaridad cultural, competitividad, experiencia y participación de mercado con entrevistas a expertos en la triple hélice y un cuestionario efectuado a empresarios de pequeñas y medianas empresas (Hernández et al., 2017). De hecho, lo investigado confirma los hallazgos en Vicencio (2007) y Covarrubias (2017) respecto a las economías de escala y la economía de localización y el crecimiento económico en la región con la entrada de una planta automotriz y que los encadenamientos productivos son vitales en la industria automotriz mexicana (Covarrubias, 2014).

Finalmente, respecto a la desconcentración de mercado Ebert y Motoney (2007) encuentran que KIA y Hyundai empezaron con un arranque exitoso en Estados Unidos y que el crecimiento con el paso del tiempo es menor. En torno a esto, Train y Whinston (2007) prueban con un análisis longitudinal que los precios y las participaciones de mercado no cambian mucho de 1970 a 2005, es decir la competencia no desconcentra significativamente la concentración de mercado en el mercado estadounidense. Contrario a un estudio que encuentra los efectos positivos en la desconcentración de mercado que originan los nuevos entrantes (Mannering y Whinston, 1991), es decir no hay evidencia sólida para garantizar que haya una desconcentración del mercado por un largo tiempo o permanentemente, puesto que la industria puede reacomodarse y concentrarse nuevamente. De hecho, Train y Whinston (2007) destacan la idea mencionada.

En general, esta sección concluye con la reflexión de que las economías de escala en las nuevas teorías del comercio internacional son más útiles para explicar la nueva conformación industrial, específicamente en el sector, aeroespacial, automotriz, software y productos farmacológicos, (Hill, 2015).

Desempeño de la KIA automotriz en México

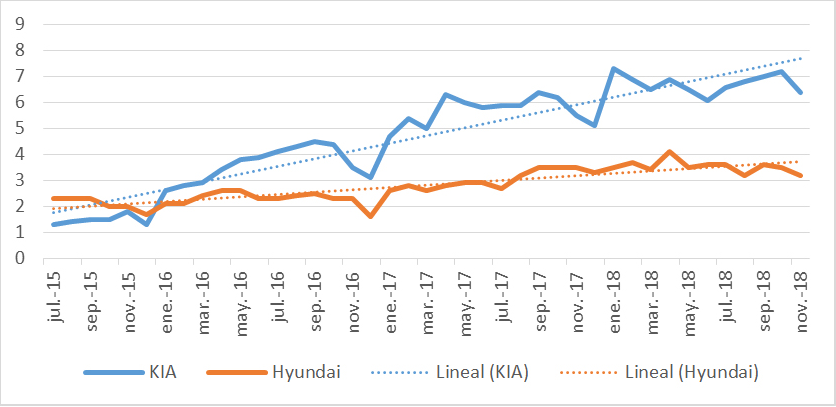

En las siguientes líneas se presenta la evidencia del rápido posicionamiento competitivo de la marca KIA, sin olvidar que la marca coreana pionera en llegar a México fue Hyundai. Es importante mencionar que la entrada de dichos productos es bastante agresiva, tomando en cuenta que KIA llegó en julio de 2015, fecha en que se inicia el análisis en la presente investigación. En la Gráfica 1 se muestra el rápido crecimiento de la marca KIA desde su llegada, al comenzar con 1.3% en julio de 2015 y alcanzar su punto máximo en enero de 2018 con 7.3%, convirtiéndose así en la quinta marca con mayores ventas en la industria, que a su vez resultan superiores a las registradas por Honda, Ford, Chrysler, Mazda, Hyundai e incluso, en algunos meses, mayores a las de Toyota. En particular, durante los últimos cuatro meses (de agosto a noviembre de 2018), la cuota de mercado de KIA fue de 6.8, 7, 7.2 y 6.4%, respectivamente, mientras que las cuotas de Hyundai para el mismo período fueron de 3.2, 3.5, 3.6 y 3.2%, respectivamente (véase Gráfica 1).

Fuente: Elaboración propia con datos de la AMDA 2018.

Gráfica 1 Evolución de la participación de mercado de Hyundai y Kia (julio 2015 y noviembre 2018).

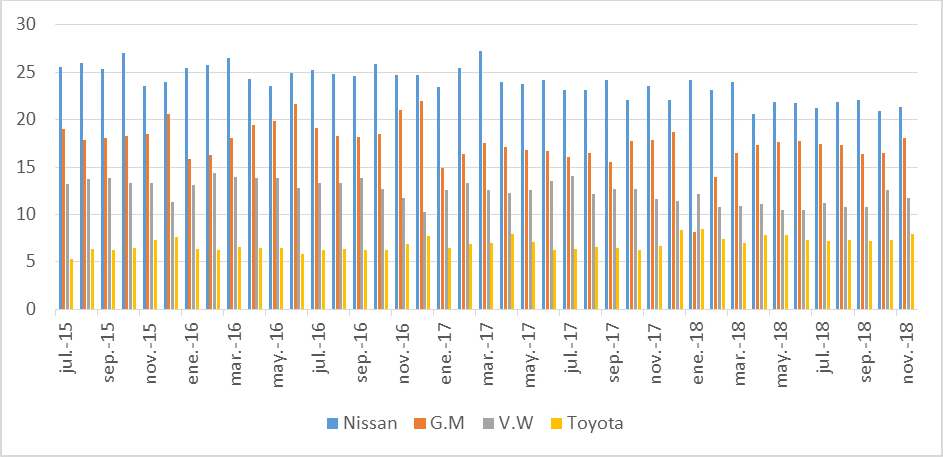

La información presentada en la Gráfica 2 indica que las marcas líderes por sus ventas están experimentando caídas en sus cuotas de mercado, las cuales tienen diferentes magnitudes, por ejemplo, la empresa líder tiene un descenso continuo y menos pronunciado que la segunda marca líder (General Motors). La empresa dominante registró una participación de 21.9, 22.1, 20.9 y 21.3% en agosto, septiembre, octubre y noviembre de 2018.

Fuente: Elaboración propia con datos de la AMDA 2018.

Gráfica 2 Evolución de la cuota de mercado para las marcas Nissan, General Motors, Volkswagen y Toyota en México (julio de 2015-Noviembre 2018).

En segundo lugar, la empresa seguidora más grande (General Motors) muestra la caída más pronunciada desde julio de 2015, la armadora cuenta con una participación de 17.3, 16.4, 16.5 y 18.1% para sus respectivos periodos. Por su parte, la armadora Volkswagen es una de las que muestran descensos menos pronunciados, la compañía alemana tiene una participación 10.8, 10.8, 12.6 y 11.7%. Finalmente, Toyota es el único caso donde su tendencia muestra estabilidad, la empresa posee una cuota de 7.3, 7.2, 7.3 y 7.9% (Gráfica 2).

El índice de concentración de las cuatro empresas más grandes Cr4, que es la suma de las participaciones porcentuales, indica un descenso al pasar de 63.1% en julio 2015 a 59% en noviembre de 2018, es decir, ha retrocedido cuatro puntos porcentuales desde que KIA entró al mercado, mientras que la participación conjunta o índice correspondiente para Ford, Chrysler, Mazda y Honda, ostentaba el 24% en julio de 2015, y éste disminuyó a 19.7% desde julio de 2015, lo indica un retroceso de tres puntos porcentuales (véase Gráfica 3).

Fuente: Elaboración propia con datos de la AMDA 2018.

Gráfica 3 Evolución del índice Cr4, el índice para Chrysler, Honda, Ford y Mazda y la cuota conjunta de Hyundai-Kia.

Finalmente, el índice conjunto de las cuotas de Hyundai-Kia (Chaebol) registró un 3.6% en julio de 2015 y terminó con un 9.6% en noviembre de 2018, lo que implica un aumento importante. En síntesis, de acuerdo con la información observada en la Gráfica 3, se deduce que las compañías grandes o líderes por sus ventas en el mercado mexicano han experimentado un retroceso en cuanto a acumulación de ventas desde la entrada de KIA Motors. A este respecto, se podría afirmar que si bien el periodo de análisis no es concluyente, las prescripciones de las nuevas teorías del comercio internacional, se cumplen parcialmente (Gráfica 3). En la siguiente sección, se visualizarán las asociaciones en torno al Cr4 y al índice Herfindahl, así como un análisis enfocado a las marcas correlacionadas inversamente a los decrecimientos, debidos a la incursión de KIA Motors en el mercado automotriz mexicano.

Metodología

La presente sección se compone de cuatro subsecciones. La primera aborda la naturaleza de la metodología empleada, así como los instrumentos y las variables a evaluar. En segundo lugar, se analizan los resultados que son los coeficientes y los efectos en unidades de los modelos econométricos. En tercer lugar, se presenta la discusión en torno a los resultados y se contrastan con trabajos previos, así como trabajos paralelos de otras industrias en torno a la concentración de mercado. Finalmente, en las conclusiones del problema de investigación, se destacan las implicaciones de los resultados, particularmente los resultados inesperados.

Metodología

El estudio es de corte cuantitativo porque utiliza las participaciones de mercado en términos porcentuales, las mencionadas no se transforman a logaritmos, lo que indica un caso de regresiones en niveles, donde las variables son de carácter discontinuo. El alcance de los modelos es correlacional, porque se busca entablar efectos porcentuales asociados en la variable dependiente al cambiar en una unidad los regresores o variables independientes.

Las técnicas a utilizar fueron tres modelos econométricos de corte transversal, utilizando las participaciones por mes de cada marca como observación para cruzar los datos, es decir cada marca tiene participaciones de 41 periodos, y estos fueron tomados como observación (41 observaciones). Mediante los modelos de corte transversal se busca establecer asociaciones concretas para observar las marcas que tienen correlación negativa con la concentración de mercado (Cr4) y la forma en que afectan al crecimiento de la cuota para marcas seguidoras grandes que tienen mayor tiempo en el mercado, como Honda, Chrysler, Toyota y Mazda, así como encontrar correlaciones que afecten al crecimiento de KIA. Asimismo, no se utiliza una regresión panel porque requiere de una cantidad considerable de observaciones y sólo se dispone de una muestra pequeña de análisis por lo que el tiempo difícilmente es considerado como elemento asociado al fenómeno en este estudio.

La información se obtuvo de la AMDA, a partir de la entrada de KIA Motors (julio de 2015) hasta noviembre de 2018. Las participaciones de mercado corresponden a las registradas mensuales por Nissan, General Motors, Volkswagen, Toyota, Honda, Ford, Chrysler, Mazda, Peugeot, Renault, Seat, Suzuki, Hyundai y KIA. Se descartan las participaciones de mercado correspondientes a marcas de lujo como Subaru, Mercedes Benz, Audi, BMW, Jaguar, Porsche, Land Rover, Acura, Infiniti, Volvo y Smart, los cuales no reportan más del 7% de las ventas totales y sus productos pertenecen a otro segmento de negocios.

Las hipótesis nulas y alternativas, son las siguientes:

H0: La concentración de mercado no está asociada negativamente con el crecimiento de la cuota de Hyundai y Kia.

H1: La concentración de mercado está asociada negativamente con el crecimiento de la cuota de Hyundai y Kia.

H0: Las marcas seguidoras grandes como Chrysler, Ford, Honda y Mazda no son las que tienen una asociación negativa mayor en el crecimiento de la concentración de mercado.

H1: Las marcas seguidoras grandes como Chrysler, Ford, Honda y Mazda no son las que tienen una asociación negativa mayor en el crecimiento de la concentración de mercado.

H0: No hay correlación inversa entre la cuota de mercado de Kia y Hyundai.

H1: Hay correlación inversa entre la cuota de mercado de Kia y Hyundai.

La variable dependiente del primer modelo es la suma de las cuotas, que corresponden a cuatro líderes (Nissan, General Motors, Volkswagen y Toyota), conocido en la teoría económica como Cr4; y los regresores son las cuotas de mercado para las marcas Ford, Chrysler, Mazda, Peugeot, Renault, Seat, Suzuki, Hyundai y KIA. En el segundo modelo es la suma de la participación para las marcas Chrysler, Ford, Honda y Mazda. Esta variable es para medir la forma en que afecta KIA y Hyundai al segundo grupo de marcas líderes, las independientes son las participaciones de Nissan, General Motors, Volkswagen, Toyota, Peugeot, Renault, Seat, Suzuki, Hyundai y KIA. Finalmente, el último modelo de regresión está en función de la cuota de KIA Motors y sus regresores son las participaciones de Nissan, General Motors, Volkswagen, Toyota Ford, Chrysler, Mazda, Peugeot, Renault, Seat, Suzuki y Hyundai. Las características de las variables se presentan en la Tabla 1.

Tabla 1 Características de las variables.

| Variable | Descripción | Naturaleza |

|---|---|---|

| Cr4 | Suma de la cuota de las cuatro compañías líderes en ventas, expresada en % |

Numérica |

| Cr5-8 | Suma de la

cuota de las cuatro compañías seguidoras más grandes (Chrysler, Ford, Mazda y Honda) expresada en porcentaje |

Numérica |

| Hyundai | Cuota de mercado expresada en % | Numérica |

| Kia | Cuota de mercado expresada en % | Numérica |

| Ford | Cuota de mercado expresada en % | Numérica |

| Chrysler | Cuota de mercado expresada en % | Numérica |

| Mazda | Cuota de mercado expresada en % | Numérica |

| Honda | Cuota de mercado expresada en % | Numérica |

| Peugeot | Cuota de mercado expresada en % | Numérica |

| Renault | Cuota de mercado expresada en % | Numérica |

| Seat | Cuota de mercado expresada en % | Numérica |

| Suzuki | Cuota de mercado expresada en % | Numérica |

| VW | Cuota de mercado expresada en % | Numérica |

| GM | Cuota de mercado expresada en % | Numérica |

| Nissan | Cuota de mercado expresada en % | Numérica |

| Toyota | Cuota de mercado expresada en % | Numérica |

Fuente: Elaboración propia.

Las especificaciones de los modelos son las siguientes:

Resultados

El primer modelo econométrico tiene un coeficiente de determinación de .9828, es decir el 98.28% de la variabilidad en la cuota de mercado de las cuatro empresas líderes es explicada por las variables que integran el modelo, el cual posee 41 observaciones que se tomaron del tiempo y que corresponde a cada marca. El modelo cumple con las pruebas estadísticas para asumir que es válido en cuanto a los supuestos de la regresión lineal, es decir tiene varianza de los errores homogénea, tiene una distribución normal, está correctamente especificado y los regresores no tienen alta colinealidad. Asimismo, se presenta el criterio de Akaike y el Bayesiano, donde se muestra que el primer modelo es el segundo ejemplar con menor sesgo, es decir tiene mayor precisión que el segundo y menos que el tercero, así como menos varianza, los valores AIC= 65.20 y BIC=84.05 son , según datos presentados en Anexo (Tabla 2).

Las variables fueron significativas al 99%, salvo Renault y Peugeot, que fueron al 95%. Mientras, Suzuki no fue significativa, los efectos de la regresión indican que las empresas con menores participaciones de mercado son las que tienen mayores capacidades para desconcentrar el mercado, es decir al aumentar una unidad de la participación de mercado en marcas como Peugeot y Seat, la concentración de las cuatro empresas más grandes disminuirá 2.61 y 2.09 unidades. En este sentido sucede con los efectos de la marca Hyundai, que al aumentar en una unidad de la misma, la concentración del Cr4 puede disminuir en 2.05 unidades (Anexo, Tabla 2).

Por su parte marcas, como Mazda, Renault, KIA, Ford, Honda y Chrysler tienen efectos menores asociados porque al aumentar en una unidad la participación de las marcas mencionadas, la participación de las cuatro empresas líderes puede disminuir 1.65, 1.14, .97, .83, .68 y .64 unidades, lo que indica el papel que juega KIA en la desconcentración, aunque como se puede observar, si se espera una desconcentración mayor en la industria automotriz, éstos efectos mayores están asociados a Peugeot, Seat, y Hyundai. En menor medida a Mazda y Renault, para poder tener una estructura más competitiva. En cierta medida se confirma la importancia del Chaebol Coreano, respecto a su capacidad para desconcentrar el mercado (Anexo, Tabla 2).

El segundo modelo de regresión pretende medir el efecto que puede generar la penetración de las distintas marcas sobre el segundo grupo de empresas líderes que eran más grandes, hasta que KIA ingresó al mercado. Las pruebas estadísticas satisfactorias (colinealidad, homocedasticidad, distribución normal y correcta especificación). El coeficiente de determinación del modelo es de .9252, es decir el 92.52% de la variabilidad en la cuota porcentual de mercado acumulada para Honda, Mazda, Chrysler y Ford es explicada por las variables que integran la regresión. Las pruebas estadísticas fueron satisfactorias lo que hace robusto el modelo y el que tiene menor precisión respecto a sus dos pares con el criterio de Akaike (AIC) y Bayesino (BIC) de 65.36 y 87.22 respectivamente (Anexo, Tabla 2).

Las variables fueron satisfactorias al 99 y 95%, excepto Renault y Suzuki que fueron al 90%. Los efectos en unidades más grandes fueron los de Peugeot, Seat, Hyundai y Suzuki, los cuales indican que al aumentar en una unidad la participación de las mencionadas, la cuota de mercado acumulada para el segundo grupo de seguidoras más grandes por sus ventas (Honda, Mazda, Ford, Chrysler) disminuirá en 4.12, 1.99, 1.7 y 1.4 unidades respectivamente, lo que indica una capacidad de dichas marcas para afectar al segundo grupo de empresas líderes por sus ventas. Consecuentemente, marcas como Toyota, General Motors, Renault, Nissan, KIA y Volkswagen tendrán asociaciones como la siguiente: al aumentar en una unidad la participación porcentual de las marcas mencionadas, la cuota porcentual del segundo grupo de seguidoras (Honda, Mazda, Ford y Chrysler) descenderá 1.07, 1.02, 0.94, 0.93, 0.91 y 0.83 unidades respectivamente (Anexo, Tabla 2).

El modelo de regresión para la participación de mercado asociada a KIA posee una R cuadrada de .9672, es decir el 96.72% de la variabilidad de la participación de mercado respecto a la marca mencionada está correlacionada a las variables que integran el modelo. Las variables fueron significativas al 99% salvo Peugeot que fue al 95% y las cuotas de Suzuki y Honda no fueron significativas. Las pruebas estadísticas indican que hay una distribución normal, varianza homogénea de los errores, baja colinealidad entre los regresores y no hay variables omitidas, lo que indica un modelo robusto estadísticamente hablando, y es el modelo con los criterios de información menos elevados (AIC= 55.79 y BIC=79.78)

Los resultados indican que marcas como Peugeot, Seat, Mazda y Hyundai tienen capacidad para afectar la variación de la participación de mercado asociada a KIA, los efectos porcentuales indican que al aumentar en una unidad la participación porcentual de las marcas mencionadas, la cuota de KIA disminuirá 3.25, 2.06, 1.43 y 1.18 unidades. Por su parte, al aumentar en una unidad la cuota de mercado para marcas como Toyota, Nissan, General Motors, Ford, Volkswagen y Chrysler, la participación de mercado respecto a KIA disminuirá en .97, .86, .86, .82 .70, y .61 unidades (Anexo, Tabla 2).

Discusión

Los resultados de la investigación responden diversos elementos de la investigación. Por un lado, se muestra que desde la entrada de KIA, el mercado nacional automotriz experimentó una desconcentración de mercado. Sin embargo, el análisis econométrico indica que las asociaciones negativas sobre la concentración se atribuyen a marcas seguidoras con participaciones de mercado menores y a la marca pionera en entrar del chaebol (Hyundai) y KIA contribuye con su parte en menor medida. Asimismo sucede con el segundo grupo de seguidoras (Chrysler, Ford, Honda y Mazda), es decir las dos marcas desconcentran a diversos rivales.

Al estudiar la variabilidad de cuotas del segundo grupo de compañías líderes, se visualizan resultados similares donde la Marca Hyundai está asociada en mayor proporción a la desconcentración de mercado que su homóloga KIA, y las seguidoras pequeñas son las que tienen capacidad de desconcentrar mercado. La información revela que la competitividad entre las empresas es la encargada de lograr mercados eficientes en términos de concentración y no necesariamente la cantidad de empresas involucradas, lo que contradice los resultados en Train y Whinston (2007) quienes argumentan que la participación de mercado no presenta cambios importantes, argumentando que la industria automotriz es un oligopolio concentrado en Estados Unidos. En el caso de México no aparentemente no sucede lo mencionado.

Por otro lado, los resultados coinciden con los hallazgos de Mannering y Winston (1991), los cuales indican que las empresas líderes pueden perder participaciones de mercado significativas a razón de la competitividad. La anterior misma, puede orillar a que haya la presencia de canibalización entre marcas, tal es el caso para Hyundai y KIA, situación que puede darse si no hay estrategias bien marcadas. Esto contradice a la teoría multimarcas la cual menciona que un ofertante puede establecer en una a un conjunto de marcas, diferentes categorías de productos, otorgando a la(s) marcas(s) en la misma categoría diferentes precios y calidad (Durmaz y Vildan, 2016). Sin embargo, si no son manejadas correctamente una de las marcas puede verse afectada derivado de las malas estrategias en el manejo de las mismas (Durmaz y Vildan, 2016).

Finalmente, el éxito alcanzado dependerá de la capacidad de la empresa para sostener el crecimiento o penetración alcanzada que como se presenta en la evidencia no es fácil sostener una cuota de mercado con el paso del tiempo (Ebert y Motoney, 2007).

Conclusiones

La industria automotriz, es un emblema de la moderna economía global. En ella, se suscita todo tipo de situaciones, que reflejan las acciones y estrategias competitivas de las grandes corporaciones, dado que dicha industria, se desenvuelve, de manera cuasi natural, en una estructura de mercado de competencia monopolística, confirmando los postulados en la nueva teoría del comercio internacional. Dentro de ella, hay presencia de economías de escala, alcance y localización, tal es el caso de la planta de KIA Motors en Pesquería Nuevo León, donde la empresa es un actor importante en la fabricación de vehículos y se aprovecha los factores de producción con un enfoque maximizador.

La estrategia competitiva que implementó KIA Motors, al menos desde 2015 hasta la actualidad (2019) ha sido efectiva para ganar participación de mercado, en un mercado de estructura de competencia monopolística, incluso a costa de Hyundai Motors, que es su contraparte en el sector automotriz mexicano. La afectación sobre la cuota de mercado de Hyundai, es un resultado no esperado, que se ha encontrado en los resultados de los modelos econométricos, pero previsible de uno u otro modo, ya que, la estrategia, no fue per se, pensada para competir de manera específica contra las cuatro grandes, sino que ha sido una estrategia global para el mercado mexicano. Derivado de este resultado, habrá que ver, cómo va a reaccionar Hyundai Motors, para no ser desplazada del mercado mexicano.

La información analizada demuestra que la entrada de un nuevo competidor tiene capacidad para desconcentrar el mercado. Sin embargo, de momento, se desconoce el efecto que se generará a largo plazo, ya que como se visualizó en la evidencia, es hasta ahora un caso relativamente exitoso de desconcentración, en una estructura de mercado competitiva. O bien, es sólo un reacomodo en la estructura de mercado, en la que KIA Motors formará parte de las empresas líderes; de ahí su contribución a la nueva concentración de mercado.

Es posible que a partir de estas dinámicas competitivas se pudiera deducir que para ser exitoso en el mercado, hay una condicionante en la industria automotriz de autos ligeros comerciales: contar con una planta ensambladora. En efecto, las marcas Peugeot, Renault, Suzuki y Seat son casos que no tienen ensambladora en México, por ende parecieran tener desventajas frente a otros competidores.

Si bien los resultados encontrados en el periodo de análisis, están acotados por el factor tiempo, de momento nos muestran una tendencia a una nueva conformación del mercado de la industria automotriz en México. ¿Qué tanto durara dicha nueva estructura de concentración?, aún es temprano para realizar alguna aseveración; lo que sí es claro, es que la estrategia competitiva, junto con las nuevas explicaciones de las NTCI en un ambiente dinámico y de competencia global y en los mercados nacionales, tienen aún mucho que aportar.

nueva página del texto (beta)

nueva página del texto (beta)