1. Introducción

Diversas teorías sobre el comportamiento competitivo predicen que entre mayor sea el número de bancos en un país, más competitivo será su sistema bancario, y mientras más concentrado esté este sector, menos competitivos serán sus bancos. No obstante, existen muchas diferencias contrastantes entre la teoría y la investigación empírica sobre la conducta de los mercados. Tal vez esta discrepancia se deba al tipo de industria que se trate y de sus características específicas, particularmente cuando lo que se pretende estudiar es el comportamiento de la banca comercial. El objetivo de esta investigación es medir el grado de competencia de los bancos comerciales dominantes en México1 (Banamex, Banorte, BBVA Bancomer, HSBC, Inbursa, Santander y Scotiabank, también conocidos como los G7) durante el periodo 2004-2016. Estos bancos acaparan el 70% de los créditos y los depósitos del país. Debido a la relevancia de estas instituciones en el sistema financiero mexicano es una tarea relevante indagar sobre su comportamiento competitivo. En esta investigación se utiliza el modelo de Bresnahan (1982) y Lau (1982), con la adaptación de Coccorese (2002), para determinar a través un modelo de ecuaciones simultáneas con datos panel el grado de coordinación de estos bancos mexicanos en el mercado del crédito y, de existir cierto grado de coordinación, averiguar si esta situación conduce a un comportamiento competitivo o colusivo.

En cuanto a la evidencia empírica para el caso de México, Castellanos et al. (2016) indican que las investigaciones sobre competencia bancaria en el país son relativamente escasas. La mayoría de los estudios en la literatura reciente se basan en una combinación de índices de concentración y análisis regulatorio/institucional. Por ejemplo, Dueñas (2003) evaluó el grado de competencia en la industria bancaria para el periodo 1997-2002 estimando el estadístico H de Panzar y Rosse, y encontró que el nivel de competencia se ha ido deteriorando al transcurrir el periodo de estudio, mientras que la rentabilidad se fue incrementando como resultado de la liberalización del sector.

Por otro lado, Negrín y O’Dogherty (2004) analizaron el grado de competencia en el mercado de tarjetas de crédito bancarias. Para ello, utilizaron las tasas de interés cobradas por los principales bancos durante el período 1998-2003, y analizaron la concentración de esta industria. Estos autores midieron la rigidez de las tasas de interés y la competencia a través del índice de Lerner. Ente los resultados obtenidos, destaca que el mercado de tarjetas de crédito bancarias está altamente concentrado y que las tasas de crédito fueron altas e inflexibles a pesar de los cambios en la tasa de referencia del Banco Central (Banxico). Los autores interpretan esto como falta de competencia, pero consideran que la evidencia no es concluyente.

Ávalos y Hernández-Trillo (2006) analizaron la competencia bancaria en México desde la perspectiva de la teoría de los mercados contestables y sus resultados sugirieren que, desde el punto de vista de la estructura del mercado, el sistema bancario mexicano sólo mostró signos de problemas de competencia en dos mercados: de emisión de bonos y tarjetas de crédito. Sin embargo, cuando se observan otros indicadores de mercado y de nivel de precios en el sector (márgenes financieros, comisiones y tarifas) encontraron evidencia de prácticas monopólicas, lo que sugiere barreras de entrada. Por su parte, Ávalos y Hernández-Trillo (2008) presentaron evidencia de que en México, los márgenes financieros, las comisiones y la intermediación de los bancos son altos. Los autores señalaron que la intermediación bancaria representa alrededor del 80% del sistema financiero, por lo tanto, prácticamente no tienen competencia de otros intermediarios financieros y no-financieros. Mientras que el aumento de las comisiones bancarias cobradas no se compensó con una reducción de los ingresos por intereses o del margen financiero, como sí ocurrió en Estados Unidos, Francia, Alemania, Japón y Reino Unidos.

Negrín, Ocampo y Struck (2010) utilizaron el estadístico H de Panzar y Rosse para evaluar el grado de competencia en el mercado de crédito en general y por segmentos en México. Entre sus resultados, señalan que la estructura de la industria de crédito bancario en México, a nivel agregado, es de competencia monopólica. Además, señalan que a nivel del crédito agregado se ha elevado la intensidad de la competencia de 2000 a 2007; sin embargo, la estructura en los diferentes mercados de crédito bancario (comercial, consumo y vivienda) es heterogénea. En particular, en el mercado del crédito bancario al consumo se detectó una estructura de tipo cartel. En ese sentido, Hernández-Trillo y Villagómez (2013) mostraron que la mayoría de los segmentos de crédito están concentrados, en particular el crédito al consumo, que exhibe niveles más altos de concentración que otros productos crediticios. Los mismos autores argumentan que un sistema legal deficiente que debilita la protección de los derechos de propiedad afecta negativamente la competencia ya que impone un costo de entrada adicional a los nuevos jugadores. En ese sentido, recomiendan abrir la entrada a más bancos comerciales o permitir que las instituciones no financieras amplíen sus servicios.

Es importante destacar que existen trabajos sobre competencia en la banca argentina, en el período 2006-2016, basados en la teoría de la Nueva Organización Industrial Empírica (NOIE) como el de Pajón (2016), el cual utiliza el modelo de Panzar y Rosse (1987). Pajón (2016) concluye que en dicho período el sistema bancario argentino actúa bajo condiciones de competencia monopolística; coincidente con la literatura para países emergentes. El autor utiliza también modelos de efectos fijos individuales y temporales con corrección de errores de Driscoll y Kraay (1988) como alternativa a MCO. De igual manera, existen estudios para el caso de la banca española como el de Carbó-Valverde et al. (2000), en el cual se muestra que existen comportamientos propios de competencia oligopólica que rechazan tanto la colusión como el equilibrio de Nash.

Ligado a lo anterior, la teoría de la NOIE se apoya en el hecho que los productos pertenecientes a cada una de las entidades analizadas son sustitutos perfectos y ello probablemente explique que el mismo comportamiento observado en la banca se verifique en otros mercados como el de la gasolina (Perdiguero y Jiménez, 2009). En términos generales, en dicho mercado existen pocos oferentes con comportamientos similares. Por último se menciona que estos resultados también se obtienen para otros mercados como el de telefonía móvil en EEUU (Parker y Roller, 1997; y Duso, 2005).

Esta investigación tiene como objetivo contribuir a la literatura empírica de los indicadores de competencia no estructurales, con la estimación del estadístico

El trabajo se encuentra organizado de la siguiente manera: en la sección 2 se realiza una revisión de la literatura reciente sobre la competencia entre los bancos en el mercado de crédito; a través de la sección 3 se revisan brevemente los enfoques predominantes de las medidas de competencia; en la sección 4 se discute la relación entre competencia bancaria y estabilidad del sistema financiero; en la sección 5 se establece el marco teórico para la presente investigación; en la sección 6 se especifican los modelos econométricos de datos panel; en el transcurso de la sección 7 se presentan los datos y su naturaleza; en la sección 8 se dan los resultados de los modelos de ecuaciones simultáneas con datos panel. Y, por último, en la sección 9 se presentan las conclusiones y las recomendaciones en materia de competencia bancaria.

2. Revisión de la literatura reciente sobre competencia de la banca en el mercado de crédito

Recientemente, Gissler et al. (2020) encuentran empíricamente que los bancos y las entidades no bancarias responden de manera diferente al aumento de la competencia en los mercados de crédito. El aumento de la competencia y una mayor amenaza de quiebra inducen a los bancos a especializarse en préstamos comerciales de relación, y los bancos supervivientes son más rentables. Sin embargo, las entidades no bancarias cambian su política crediticia cuando se enfrentan a una mayor competencia y otorgan crédito a prestatarios más riesgosos con un gran margen, lo que genera tasas de incumplimiento más altas. Estos resultados muestran cómo los efectos de la competencia dependen de la forma de intermediación. También sugieren que el aumento de la competencia puede provocar que el riesgo crediticio se traslade fuera del marco de supervisión tradicional. Asimismo, He et al. (2020) estudian la competencia del mercado de préstamos con datos de clientes bancarios, lo cual permite una mejor selección de prestatarios por parte de los prestamistas. Los autores destacan la importancia de la inferencia de la calidad crediticia de equilibrio a partir de las decisiones de suscripción endógenas de los prestatarios.

Por otro lado, Joaquim et al. (2019) estudian el caso de Brasil y muestran una reducción en la competencia bancaria aumenta los márgenes de los préstamos (la diferencia entre las tasas de los préstamos y los depósitos) y disminuye el volumen de crédito, todo ello considerado en términos relativos. La disminución del volumen se produce en su totalidad a través del margen extensivo, es decir, menos préstamos en equilibrio y no préstamos menores. En segundo lugar, muestran que estos efectos en los mercados crediticios se transmiten a la economía real, al proporcionar evidencia de que las fusiones y adquisiciones impactan los resultados de las empresas en los sectores transables y no transables, lo que indica que el financiamiento de las empresas es relevante para los resultados reales en algunos contextos. También proponen un modelo simple de competencia bancaria y muestran que la demanda de crédito es semielástica.

De la misma manera, Martín-Oliver et al. (2020) indagan cómo el riesgo crediticio de los préstamos depende de la competencia en el sector bancario en España. Estos autores estiman un modelo empírico de riesgo de crédito a partir de datos del registro de créditos de España sobre préstamos individuales a empresas no financieras durante el período 1992-2007. Sus resultados muestran que el riesgo crediticio disminuye con el nivel de competencia en el mercado crediticio, y son consistentes con la predicción desde una perspectiva de riesgo moral sobre los determinantes del riesgo crediticio. Finalmente, Foley et al. (2020) muestran empíricamente que la información crediticia pública aumenta la competencia en los mercados crediticios en Chile. Para ello, los autores utilizan una base de datos todos los prestatarios de tarjetas de crédito en Chile e incluyen detalles sobre la relación que los prestatarios tienen con cada prestamista. Los resultados obtenidos indican que al aumentar la competencia, la información crediticia pública puede reducir el incentivo para que los prestamistas "aprendan mediante préstamos", lo que potencialmente excluye a las poblaciones más riesgosas del acceso al crédito.

Por último, Carletti y Leonello (2019) desarrollan un modelo de competencia en el que los bancos inviertan en reservas y préstamos, y comercializan préstamos en el mercado interbancario para hacer frente a las crisis de liquidez. Surgen dos tipos de equilibrios, según el grado de competencia en el mercado crediticio y el nivel de riesgo de liquidez agregado. En el primer tipo de equilibrio, todos los bancos mantienen suficientes reservas y siguen siendo solventes. En el otro tipo, algunos bancos incumplen con una probabilidad positiva. Este último equilibrio existe cuando la competencia es débil y es improbable que se produzcan grandes perturbaciones de liquidez.

3. Enfoques predominantes de medidas de competencia

En la teoría de las medidas de competencia existen dos enfoques principales: el estructural y el no estructural. El primero considera el paradigma Estructura-Conducta-Desempeño (ECD de aquí en adelante) que fue desarrollado inicialmente por Mason (1939) y Bain (1956). Este enfoque trata de explicar la conducta y el desempeño de las empresas en términos de las características estructurales de los mercados en los que operan. Por ejemplo, en nuestro caso, el número bancos, su tamaño absoluto (o relativo) en el mercado y las condiciones de entrada o salida de la industria. Mientras que, el enfoque no estructural, se analiza el comportamiento de las empresas en base a criterios de equilibrios estáticos o dinámicos.

3.1 Enfoque estructural

En el enfoque ECD, mientras más concentrada sea una industria, más fácil es para las empresas operar en forma no-competitiva (León, 2014, p. 10). En este sentido, de acuerdo con Tirole (1988), la colusión tácita se vuelve más probable cuando el número de empresas operando en una industria decrece. Para estudiar este fenómeno se utilizan, frecuentemente, indicadores estructurales que miden la concentración con base en el número de empresas, el grado de concentración y el Índice Herfindahl-Hirschman (IHH), entre otros indicadores que detallan Bikker y Haaf (2002).

Aunque las medidas estructurales han sido utilizadas ampliamente por su facilidad de cálculo, tanto a nivel local como regional, para países desarrollados o en desarrollo, existen otros enfoques alternativos que también exploran el vínculo entre estructura y conducta (Beck et al., 2006; y Bikker and Haaf, 2002). Por ejemplo, en un duopolio la competencia de precios puede ser totalmente eficiente ya que el equilibrio de Bertrand es un posible resultado. Por otro lado, la teoría de la contestabilidad de Baumon et al. (1982) sugiere que una industria concentrada puede comportarse de manera competitiva si los obstáculos para entrar y salir son bajos. En ese sentido, Shaffer (2004) subraya que diferentes conceptos de equilibrio pueden predecir diferentes relaciones entre la concentración de mercado y la conducta de las empresas; por ejemplo, los mercados contestables y el equilibrio clásico de Bertrand (1883) que, bajo el supuesto de costos marginales constantes, pueden conducir a precios competitivos, incluso con dos empresas. También en la literatura especializada existen diversos modelos dinámicos que pueden generar resultados contrarios a la competencia, es decir, precios anticompetitivos, incluso en mercados no concentrados. En este sentido, Shaffer (2004, p. 289) señala que el equilibrio dinámico de un oligopolio produce resultados que dependen de parámetros específicos de las empresas y de restricciones que pueden revertir los vínculos esperados entre la estructura del mercado y la conducta; es importante mencionar que los contactos multi-mercado también pueden alteran los márgenes de equilibrio.

3.2 Enfoque no estructural

Por otro lado, el enfoque no-estructural surge como una propuesta alternativa a las medidas basadas en la concentración y se sustentan en la teoría de la Nueva Organización Industrial Empírica (NOIE), en la cual se evalúa la conducta competitiva de las empresas sin utilizar información explícita de la estructura del mercado pero observando el comportamiento de las empresas. León (2014) explica que la primera generación de indicadores no-estructurales es construida con base en la teoría del oligopolio de Cournot, entre ellos se encuentran: 1) el índice de Lerner (1934) que se basa en la condición de equilibrio precio-costo marginal; 2) el estadístico de variación conjetural de Bresnahan (1982) y Lau (1982) que mide el grado de coordinación entre las instituciones bancarias; y 3) el estadístico H de Panzar y Rosse (1987) que considera la forma reducida de la ecuación de ingresos a nivel banco. Shaffer (2004) destaca que la mayor ventaja de estos enfoques es su base formal en modelos de optimización explícita.

El estadístico H de Panzar y Rosse (1987) consiste en la suma de las elasticidades de la forma reducida de la ecuación de ingreso con respecto a los precios de los factores. Valores negativos de H indican una estructura oligopólica coludida. Mientras más negativa sea H, más se acerca la estructura al monopolio ya que incrementos en el precio de los insumos aumentan el costo marginal y reducen la producción de equilibrio. Y, en ese caso, cuando el monopolista opera en la parte elástica de la demanda, los ingresos de la empresa disminuyen. Cuando el estadístico H = 1, la estructura de mercado corresponde a un equilibrio competitivo, pues incrementos en el precio de los insumos elevan tanto el costo marginal como el costo medio y, en el largo plazo, la demanda de la empresa se ajusta de tal forma que el precio y el ingreso total aumentan en la misma proporción que los costos. Además, H = 1 también podría provenir de una estructura de mercado similar al monopolio que opera en un mercado contestable. Por último, cuando el valor de H es positivo pero menor que uno, el resultado es consistente con la hipótesis de competencia monopolística tipo Chamberlin (1962). En ese caso, las ecuaciones de ingreso de los bancos son interdependientes, pues en el equilibrio de largo plazo la libre entrada y salida de empresas conduce a cero ganancias; así los bancos producen más y el precio es menor comparado con un mercado monopólico.

Aunque el modelo de Panzar y Rosse (1987) ofrece conclusiones teóricas interesantes, la evidencia empírica ha dado pocos resultados y en algunos casos contradictorios. Por ejemplo, Shaffer (1983) asegura que un estadístico H con valores negativos puede ocurrir aún en condiciones altamente competitivas en el corto plazo con un número fijo de empresas. Mientras que Bikker et al. (2012) señalan que también se pueden obtener valores negativos en el caso de costos medios constantes. Por su parte, Shaffer y Spierdijk (2013) muestran que el estadístico H puede ser positivo incluso bajo condiciones no competitivas. Por último, Shaffer (1983) y Panzar y Rosse (1987) han encontrado que valores altos del estadístico H no implican necesariamente un menor poder de mercado. En este sentido, una alternativa para medir el poder de mercado consiste en utilizar el índice de Lerner (1934), el cual se obtiene de maximizar la ecuación de equilibrio precio-costo marginal. El precio y el costo marginal deberían ser iguales en competencia perfecta, pero difieren en los escenarios menos competitivos. Del índice de Lerner se desprende el modelo de variación conjetural que, posteriormente, se presentará a detalle en el marco teórico.

Por otro lado, la segunda generación de indicadores no-estructurales coincide con el concepto de competencia de la escuela austríaca donde la competencia no se ve como un estado estático, sino como un proceso complejo de rivalidad entre empresas. Al respecto, León (2014) destaca que la competencia actúa como un mecanismo de selección en el proceso de destrucción creativa; por ejemplo, los agentes dominantes menos eficientes son removidos por los más eficientes. Por último, es importante mencionar que una medida de conducta competitiva de uso frecuente que está incluida en la segunda generación de la visión no-estructural es el indicador de competencia de Boone (2008), el cual utiliza la relación entre beneficios y eficiencia, ambos medidos como costos marginales.

A pesar de las limitaciones que presentan las medidas de concentración, éstas siguen siendo utilizadas, sobre todo, porque son más fáciles de estimar y utilizan información como las condiciones de entrada y salida del mercado o la diferenciación del producto. En este marco, se ha desarrollado la teoría de los mercados contestables, la cual asegura que las empresas se comportan competitivamente en la ausencia de barreras de entrada y salida; por ejemplo, cuando la regulación del sector financiero funciona como una barrera de entrada. Otros autores, como Claessens (2009) y Demirgüҫ-Kunt y Peria (2010) proponen considerar el marco regulatorio para medir el grado de impugnabilidad en la banca. No obstante, la mayor limitación de este enfoque es la omisión de barreras no reglamentarias y costos hundidos, los cuales desempeñan un papel importante en la industria bancaria (Dietsch, 1992). Por otro lado, la existencia de economías de escala y de alcance pueden crear barreras de entrada, pero las contribuciones empíricas en la literatura sobre la banca en economías desarrolladas provee escasa evidencia de la existencia de economías de escala y de alcance (Degryse et al. 2009). Asimismo, la información privada puede limitar la competencia para los bancos desinformados (Sharpe, 1990; y Rajan, 1992), derivando en un problema de selección adversa para los bancos que potencialmente podrían entrar, lo que limita la habilidad para distinguir entre los nuevos (buenos) y viejos (malos) prestatarios que han sido rechazados de otros bancos.

4. Competencia bancaria y estabilidad del sistema financiero

De acuerdo con la teoría de la organización industrial, mayor competencia genera mayor bienestar para la industria, pues genera mayores excedentes del consumidor y del productor. Sin embargo, en la literatura también existe un debate sobre si mayor competencia bancaria aumenta o reduce la estabilidad del sistema financiero. Este tema ha sido de especial interés para los bancos centrales, los gobiernos de diferentes países y otras instituciones regulatorias a nivel internacional, quienes se han propuesto como objetivo promover la estabilidad financiera para evitar efectos adversos en la actividad económica.

En ese sentido, Fisher y Grout (2017) señalan que para algunos autores existe un conflicto entre competencia y estabilidad financiera, pues mayor competencia puede reducir la estabilidad, ya que permite: 1) incrementar los incentivos de los bancos de tomar riesgo debido a problemas de agencia; 2) reducir beneficios futuros y, por lo tanto, los beneficios descontados de los bancos; 3) disminuir los incentivos de identificar a los prestatarios; y 4) reducir la habilidad de los bancos de absorber pérdidas (Allen y Gale, 2000 y 2004; Carletti y Vives, 2009; Dewatripont y Tirole, 1994; Keeley, 1990; Marcus, 1984; Freixas y Rochet, 2008; Vives, 2011). Mientras que para otros autores, la competencia podría impulsar la estabilidad financiera debido a que puede: 1) reducir las tasas de endeudamiento y aumentar la estabilidad debido a problemas de agencia, 2) facilitar la entrada de bancos más eficientes que pueden expulsar a las empresas con una administración deficiente, 3) fomentar una gama más amplia de inversiones, reduciendo el riesgo sistémico, e 4) incentivar a los empresarios a trabajar mejor (Boyd y De Nicolo, 2005; Padilla y Pagano, 1997; Perotti y Suaraz, 2002; Degryse y Ongena, 2008; Vives; 2016).

Otra de las vertientes en el debate entre competencia y estabilidad consiste en incluir la regulación prudencial para evitar efectos adversos en la estabilidad y la actividad económica. De acuerdo con Fisher y Grout (2017), los cambios en la regulación prudencial suelen estar ausentes o mantenerse constantes al analizar las desventajas o beneficios de la competencia. Los autores explican que la regulación prudencial es el instrumento de política que generalmente se utiliza para promover la estabilidad y, una vez que ésta se pone de relieve, se puede habar de un nivel de competencia efectiva.

La definición de competencia efectiva surge con Clark (1940) con el concepto de competencia viable o workable competition, quien considera que la competencia perfecta es un concepto teórico al que casi ninguna industria puede aspirar de manera realista. Después, Clark cambia el concepto a competencia eficiente, debido a que el término de ‘competencia viable’ implicaría que algunas formas de competencia son inferiores al nivel de competencia perfecta. De acuerdo con Fisher y Grout (2017), el segundo concepto se enfoca en un nivel apropiado de poder de mercado, suficiente para que los mercados funcionen eficientemente. Desde la perspectiva prudencial, Markham (1950) menciona que una industria tiene competencia viable después de que las características estructurales de su mercado y las fuerzas dinámicas que las conformaron hayan sido examinadas a fondo, y no se pueda hacer un cambio para que las ganancias sociales sean mayores que las pérdidas sociales.

Fisher y Grout (2017) explican que en el contexto bancario existen dos preocupaciones al abordar las fallas de mercado: 1) el poder de mercado, el cual puede impactar el bienestar del consumidor y la calidad de los servicios; y 2) las externalidades, que pueden ser fallas de mercado mayores en el contexto de la regulación prudencial. Por ejemplo, la competencia puede ser ineficiente porque el comportamiento de un banco crea riesgo para otros (agentes) que no fueron considerados en la planeación futura del banco, cuando calcularon su riesgo (riesgo subvaluado). Además, los bancos pueden adquirir ventajas competitivas porque exportan el verdadero costo de sus actividades a otros, quienes no son compensados por el riesgo que toman y, así, los bancos pueden tomar riesgos indebidos. Lo anterior implica que la competencia no es efectiva, incluso si el poder de mercado no es significativo. Y, en este sentido, los autores señalan que “los bancos sólo pueden sobrevivir si les es permitido cambiar el riesgo sin la compensación adecuada para cubrir el costo de otros quienes toman ese riesgo, entonces, alentar la entrada de esos bancos no facilitará la competencia efectiva” (Fisher y Grout, 2017, p. 21).

En ese sentido, los autores ponen el ejemplo del riesgo moral en el problema de la inversión simple de un banco, donde el intermediario puede transferir algunas de las pérdidas a los depositantes en caso de un mal resultado. “El problema no surgiría si los reembolsos del intermediario a los depositantes pudieran estar condicionados a la elección del intermediario. En ese caso, un contrato podría hacer que el banco confronte el costo real de cualquier elección de riesgo indebida. Sin embargo, hay muchas razones por las cuáles esto puede no ser posible. Por ejemplo, las asimetrías de la información pueden impedir que los depositantes observen las acciones y activos verdaderos del banco, o en el momento que se realizan las inversiones, los rendimientos esperados pueden ser información no verificable” (Fisher y Grout, 2017, p. 17)

Ante el escenario anterior, un regulador está en mejor posición que los depositantes para evitar las asimetrías de la información (por ejemplo, agrupando y comparando información entre los bancos o monitoreando de cerca los activos de los bancos) y, en consecuencia, puede regular con poca información y monitorear continuamente su comportamiento. Por ejemplo, si el regulador establece los requisitos de capital de un banco de acuerdo con los cambios en el riesgo percibido, el intermediario se enfrentará al costo real del riesgo que ha generado. En ese sentido, los autores proponen que los bancos centrales deberían contar con un objetivo secundario de competencia, “secondary competitive objective”, basado en la noción de competencia efectiva.

Fisher y Grout (2017, p. 21) también explican que si los bancos exportan riesgo, sin pagar el costo apropiado, entonces éstos estarán tomando riesgos indebidos para el mercado en su conjunto. Los autores dicen que “si los bancos sólo pueden sobrevivir al trasladar los costos, sin una compensación adecuada para cubrir el costo de los que sí toman el riesgo, entonces alentar la entrada de dichos bancos no facilitaría la competencia efectiva. Pero, al restringir las estructuras de capital de los bancos y las tasas de liquidez para que cada banco refleje adecuadamente los costos de los riesgos que está transfiriendo, entonces mejorará simultáneamente la seguridad y la solidez del sistema bancario haciendo que la competencia sea más efectiva”. Bajo esta visión, la regulación prudencial es necesaria para que el incremento de la competencia promueva mayor estabilidad del sistema financiero al reducir el riesgo que trasladan los bancos a los depositantes. Es por esta razón que los autores recomiendan restringir las estructuras de capital de los bancos y los índices de liquidez para que se refleje adecuadamente los costos de los riesgos que el banco está exportando, haciendo que la competencia sea más efectiva.

5. Marco Teórico

Debido a la diferencia, en ocasiones contrastantes, entre la teoría y los resultados empíricos, Shaffer (2004) subraya que la conducta del mercado es una pregunta que debe contestarse con trabajo empírico y que debe abordarse mercado por mercado, y es poco probable (desde una perspectiva teórica) que cualquier regla simple, como la concentración del mercado demuestre ser un indicador confiable de la conducta competitiva real. Es por eso que en esta investigación se retoma el enfoque teórico de las medidas no-estructurales que tienen como sustento la teoría del oligopolio de Cournot. Cabe señalar que para Freixas y Rochet (1997) los bancos son precio-decisores en el mercado del crédito y cantidad-decisores en el mercado de depósitos ya que eligen, simultáneamente, una capacidad (demanda de depósitos) y una tasa de interés nominal para los préstamos, que maximizan sus beneficios asociados al diferencial entre las tasas activa y pasiva. Y, bajo ese contexto, el modelo de Cournot sería de utilidad para analizar el mercado del crédito.

En esta investigación se utilizará el modelo de variación conjetural, el cual se deriva del índice de Lerner (1934):

donde

El índice de variación conjetural, propuesto inicialmente por Iwata (1974) y después extendido por Bresnahan (1982) y Lau (1982), consiste en controlar los cambios en el índice de Lerner por cambios en la demanda y, así, aislar el comportamiento competitivo de las empresas. Coccorese (2002) destaca que, en el caso del sector bancario, se define una función de demanda de créditos que depende de sus precios (tasas de interés) y del precio de los bancos rivales (tasas de interés de los bancos rivales), así como de otros factores exógenos, como el ingreso nacional (PIB) y el tamaño del banco (número de sucursales), Esta última variable, intenta capturar el efecto del tamaño de la red de cada banco, en su demanda. Por lo tanto, cada banco enfrenta una función de demanda de la forma:

donde

Para cada banco se utiliza un precio promedio ponderado de los otros bancos como una variable proxi del precio de los bancos rivales. En este sentido, el mercado de créditos se trata como un duopolio en donde cada banco enfrenta un solo rival que representa al promedio de todos los bancos restantes de la industria, pero la demanda de cada banco depende sólo del precio promedio del grupo de bancos. Adicionalmente se considera un solo producto, los créditos, por lo que se simplifica la naturaleza multiproducto de los bancos, mientras que los depósitos se consideran como uno de los insumos para producir créditos. Al estimar la ecuación de demanda, se espera una elasticidad de la demanda con signo negativo. la magnitud reflejará en qué medida los consumidores consideran que los productos de los otros bancos son (pobres o buenos) sustitutos. También se espera que la elasticidad precio de cada banco sea mayor que la elasticidad cruzada con los otros bancos bajo el supuesto de que los bancos pueden reducir la competencia de precios y sustituirla con otros servicios. Asimismo, se supone que la función de costos está determinada tanto por la cantidad de producción,

Mientras que la función de beneficio para cada banco se define como sigue:

La condición necesaria (de primer orden) para maximizar los beneficios está dada la siguiente ecuación:

donde

Aquí,

Dentro de la literatura empírica sobre el índice de variación conjetural, Bikker y Boss (2008) mencionan que el modelo de Iwata (1974) sólo considera variaciones conjeturales de bancos individuales que ofrecen productos homogéneos en un mercado oligopólico. Por lo tanto, aplicar dicho modelo a la industria bancaria no es adecuado, particularmente cuando los micro-datos de la estructura de costos y producción para bancos homogéneos son escasos. Por su parte, Bresnahan (1982) y Lau (1982) suponen que todos los bancos son iguales e idénticos para hacer un análisis agregado de la industria. Los análisis empíricos que utilizan el modelo Bresnahan son escasos, el modelo ha sido estimado por Shaffer (1989, 1993) para el mercado de créditos de Estados Unidos de Norte América y Canadá. En los Estados Unidos se encontró un índice de poder de mercado de 0.0025 para el periodo 1941-1975 y de 0.035 para 1941-1983; ambos resultados indican que la estructura tiende a la competencia perfecta. De igual forma, para el mercado de crédito canadiense los resultados muestran una estructura competitiva. Suominen (1994) desarrollo un modelo con un solo producto para el mercado de crédito en Finlandia de 1960 a 1984, y encontró un estadístico

Por su parte, Coccorese (2002) estimó el estadístico de variación conjetural para los ocho bancos más grandes de Italia de 1988 al 2000 y rechazó la hipótesis de colusión o coordinación entre bancos, consistente con una conducta más competitiva que el resultado de Cournot. Así mismo, Coccorese (2012) estimó el estadístico

6. Especificación econométrica con base en el marco teórico

Dupuit (1897) y Marshall (1920) sentaron las bases de la Teoría de la Organización Industrial y fueron los primeros en hacer un análisis de equilibrio parcial para definir el bienestar económico en función de las características del mercado (Tirole, 1994). Bajo esa visión teórica el bienestar agregado de la industria es la suma del excedente del consumidor y el excedente del productor. Y, el bienestar se maximiza, cuando el precio es igual al costo marginal del mercado. Esta visión teórica se basa en que tanto las empresas como los consumidores tienen un comportamiento racional que les permite maximizar sus beneficios (empresas) o su utilidad (consumidores). Sin embargo, bajo el supuesto de información incompleta y asimétrica no se puede alcanzar un equilibrio de competencia perfecta. Para ello, la teoría de la competencia imperfecta ha desarrollado diversos modelos que explican el comportamiento de las empresas y los consumidores, tomando en cuenta la disponibilidad de información, las barreras de entrada, la tecnología disponible y otras características del mercado.

Llamas (2014) señala que, en el análisis de las estructuras de mercado, se tiene en un extremo la competencia perfecta y en el otro al monopolio, pero la mayoría de los mercados se encuentran en una posición intermedia. En ese sentido, explica que los fuertes supuestos de la competencia perfecta ocasionan que esta sea una estructura ideal más que un modelo con su correspondiente réplica en el mundo real; sin embargo, su estudio ofrece a los economistas un tipo ideal con el cual comparar las estructuras de mercado reales.

Como ya se mencionó en la sección anterior, en esta investigación utilizaremos el modelo de Bresnahan (1982) and Lau (1982) para medir el grado de competencia de los bancos dominantes en México. Esta metodología consiste en estimar un estadístico

donde

En este modelo utilizamos la razón

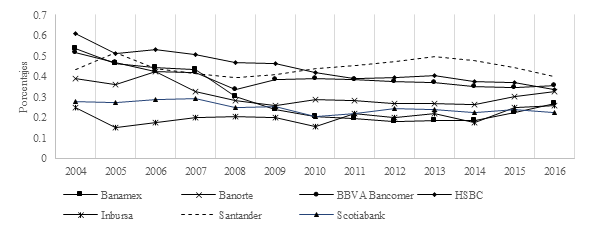

Fuente: Elaboración de los autores con datos de CNBV

Gráfica 1 Comisiones cobradas entre margen financiero por banco (2004-2016)

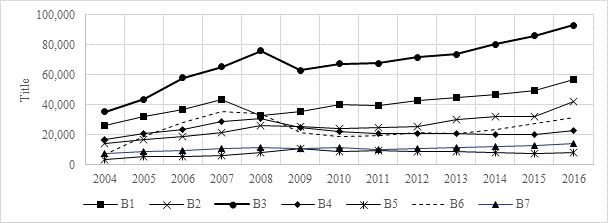

Fuente: Elaboración de los autores con datos de CNBV. Cifras en precios constantes de 2013.

Gráfica 2 Margen Financiero por banco (2004-2016)

En referencia a los costos en la industria bancaria es común considerar una función translogarítmica, porque esta forma funcional es mejor para considerar economías de escala y de alcance. La ecuación de costos se especifica tomando en cuenta tres factores productivos (depósitos, trabajo y capital) de la siguiente manera:

donde

donde

Un valor positivo del parámetro λ indica que cada banco espera que sus rivales igualen su precio y cooperan (directa o indirectamente) para mantener los ingresos en un nivel rentable. Un comportamiento perfectamente coludido está caracterizado por un λ

7. Datos y su naturaleza

Se elaboró una base de datos panel con los siete bancos comerciales más grandes de México: Banamex (B1 de ahora en adelante), Banorte (B2), BBVA Bancomer (B3), HSBC (B4), Inbursa (B5), Santander (B6) y Scotiabank (B7). La información es anual y se obtuvo de la Comisión Nacional Bancaria y de Valores (CNBV) y del Instituto Nacional de Estadística y Geografía (INEGI), de 2004 a 2016. Para la función de demanda se utilizó la cantidad de producción por cada banco,

Para la función de costos se calculó

Cuadro 1 Datos y definición de las variables

| Notación | Definición de la variable | Fuente |

|---|---|---|

|

|

Créditos totales del banco i. En millones de pesos constantes, aprecios de 2013. | CNBV |

|

|

El precio de producción del banco i. Es la tasa de interés implícita de los créditos. | CNBV |

|

|

El precio de los bancos rivales j. Es la tasa de interés implícita de los crédito de los bancos rivales. | CNBV |

|

|

Costo medio del banco i. Es el costo total entre el número de créditos. | CNBV |

|

|

Producto Interno Bruto (PIB). En millones de pesos constantes, a precios de 2013. | INEGI |

|

|

Número de sucursales del banco i | CNBV |

|

|

Comisiones cobradas sobre el margen financiero del banco i | CNBV |

|

|

El costo de los depósitos del banco i. Es el gasto en intereses sobre el número de depósitos | CNBV |

|

|

El costo por empleado del banco i. Es el gasto de administración y promoción entre el número de empleados | CNBV |

|

|

El costo de capital i. Son otros costos operativos (que no dependen de los depósitos ni del empleo) sobre los fondos que requieren supervisión del banco (capital) | CNBV |

Nota: Comisión Nacional Bancaria y de Valores (CNBV). Instituto Nacional de Estadística y Geografía (INEGI)

Cuadro 2 Descripción estadística de los datos

| Media | Desviación Estándar | Min. | Max | Obs. | |

|---|---|---|---|---|---|

| Créditos | 293,890.7 | 175,045.2 | 70,188.06 | 87,4931.2 | 91 |

| Depósitos | 331,583.4 | 187,260.9 | 60,571.02 | 899,988 | 91 |

| Costo por depósitos | 7,525.783 | 3,973.476 | 2,403.075 | 21,272.43 | 91 |

| Costo administrativo | 21,895.99 | 13,580.73 | 1,547.504 | 52,142.58 | 91 |

| Costo de capital | 12,936.18 | 9,625.675 | 723.3134 | 40,117.29 | 91 |

| Capital | 71,635.84 | 40,051.02 | 15,206.63 | 15,3745.8 | 91 |

| PIB | 15,546,443 | 1,225,505 | 13,718,246 | 18,012,970 | |

| Sucursales | 1,054.8 | 530.7 | 35 | 1,862 | 91 |

| Empleados | 16,627.6 | 9,554.8 | 800 | 31964.3 | 91 |

| Comisiones sobre margen financiero | 0.3337 | 0.1094 | 0.1492 | 0.6037 | 91 |

|

|

10.78142 | 2.466834 | 4.011795 | 17.16194 | 91 |

|

|

10.78142 | 1.675615 | 8.166814 | 13.92092 | 91 |

Nota: elaboración propia con datos de la CNBV, Banco de México e INEGI. Las cifras están en millones de pesos a precios de 2013, excepto sucursales (unidades), empleados (personas), comisiones sobre margen financiero (porcentaje), así como

8. Resultados y discusión de los modelos de datos panel

Se utilizaron datos anuales de las variables, para los siete bancos más grandes de México, de 2004 a 2016. Se estimaron las ecuaciones de demanda (7), de costos (8) y de precio-costo marginal (9), con MCO2E y VI. En el Modelo I se estimaron las ecuaciones tal como se presentaron en la sección 5. En el modelo II se incorporó la tendencia en el tiempo (

En el Cuadro 3 se presentan los coeficientes estimados de la ecuación de demanda. Como se esperaba, el precio de cada banco registró signo negativo, mientras que el precio de todos los bancos rivales mostró signo positivo. De acuerdo con Coccorese (2002), lo anterior indica que los créditos entre bancos son sustitutos.

El efecto de las comisiones cobradas como proporción de margen financiero,

La estimación de la ecuación de costos se presenta en el Cuadro 4. Como se esperaba, el signo positivo de

En el Cuadro 5, se muestra el estadístico variación conjetural (λ) para los siete bancos en conjunto y para cada banco. En modelo I el estadístico λ fue de 0.14, por lo que no se puede rechazar la hipótesis de que los siete bancos más grandes de México se comportaron como un oligopolio de Cournot, entre 2004 y 2016. Lo anterior implica que dichos bancos se coordinaron (directa o indirectamente) para tomar decisiones de precio y cantidad de los créditos. Además, se rechaza la hipótesis de un comportamiento de competencia perfecta, pues un estadístico positivo (entre cero y uno) sugiere que los bancos mexicanos coordinan sus precios a la alza. Por el contrario, un estadístico λ negativo sugeriría que coordinan sus precios a la baja. En el modelo II, al considerar la tendencia en el tiempo, el indicador conjetural fue de 0.23; sin embargo, no fue estadísticamente significativo.

En el modelo III, los estadísticos de variación conjetural de cada banco se ubicaron en un rango de 0.15 a 0.29. Lo anterior confirma que los siete bancos tienen un comportamiento oligopólico de tipo Cournot y que algunos bancos son menos competitivos que otros. Finalmente, en el modelo IV, se estimó el estadístico conjetural para los siete bancos, considerando la tendencia en el tiempo. En ese caso los valores oscilaron entre 0.35 y 0.75, por lo que el grado de coordinación entre los bancos es mayor, sin llegar a un comportamiento de perfecta colusión (λ ≥ 1). En el análisis individual del modelo IV, seis bancos obtuvieron un estadístico λ mayor a 0.5. Mientras que los bancos menos competitivo fueron Banamex, BBVA Bancomer y HSBC; con un estadístico λ mayor a 0.7. Mientras mayor el estadístico de variación conjetural, mayor es la coordinación entre los bancos (directa o indirectamente) para obtener el mayor el beneficio posible.

En todos los modelos, se realizó la prueba de Hausman (1978) y no se rechazó la hipótesis nula de efectos fijos no significativos. Debido al resultado anterior, se realizó la prueba de Breusch y Pagan (1980) donde se rechazó la hipótesis nula de varianza cero entre los individuos de todos los modelos por lo que se estimaron efectos variables para obtener estimadores consistentes. Todos los modelos se estimaron con errores estándar robustos para confirmar la hipótesis de homoscedasticidad en los errores. Para verificar la validez de los instrumentos utilizados se realizó la prueba Hausman-Taylor (1982). Por último se efectuó la prueba de Wald (1943) en las variables dummy y en todos los casos se rechazó la hipótesis nula de que, en conjunto, tienen un valor de cero o tienen el mismo valor.

Cuadro 3 Ecuación de la demanda

| MCO2E con VI | ||||

|---|---|---|---|---|

|

|

Modelo I | Modelo II | Modelo III | Modelo IV |

|

|

-1.239489** (.4865321) |

-1.264362** (0.60406) |

-1.34524*** (0.179867) |

-1.3677*** (0.16836) |

|

|

0.177857 (0.488457) |

0.708145 (0.82423) |

0.263351 (0.227803) |

0.822246*** (0.280627) |

|

|

2.487848** (0.962023) |

-0.759271 (2.20753) |

2.559259*** (0.362052) |

-0.869864 (1.45754) |

|

|

0.138422 (0.17856) |

0.075423 (0.288481) |

0.109496** (.047268) |

0.042856 (0.04771) |

|

|

-0.028253 (0.6248475) |

0.20927 (0.741629) |

0.011339 (0.120393) |

0.271211** (0.133769) |

|

|

0.1173935** (0.10914) |

0.127249*** (0.032634) |

||

|

|

-.001505 (.00382) |

-0.001795 (0.00194) |

||

| B2 |

-0.24247*** (0.080478) |

-0.3168*** (0.07779) |

||

| B3 |

0.516866*** (0.078516) |

0.441478*** (0.075769) |

||

| B4 |

-0.562658*** (0.093789) |

-0.707192*** (0.096193) |

||

| B5 |

-0.852819*** (0.165522) |

-0.970497*** (0.157582) |

||

| B6 |

-1.03641*** (0.105176) |

-1.20429*** (0.108949) |

||

| B7 |

-0.222159** (0.098054) |

-0.286689*** (0.093023) |

||

| Intercepto |

-29.591** (14.3483) |

22.9529 (36.90776) |

---- |

---- |

|

|

0.3325 | 0.2667 | 0.9266 | 0.9355 |

Notas: todas las variables instrumentales de estas ecuaciones son

*10% de significancia estadística; **5% de significancia estadística; y **1% de significancia estadística

Cuadro 4 Ecuación de Costos

| MCO2Econ VI | ||||

|---|---|---|---|---|

|

|

Modelo I | Modelo II | Modelo III | Modelo IV |

|

|

27.3356*** (7.29025) |

34.6512*** (8.49529) |

11.59758*** (3.282463) |

14.7889*** (4.81119) |

|

|

-1.47026*** (0.44935) |

-1.9871*** (0.52888) |

-0.71486*** (0.20141) |

-0.917205*** (0.2966) |

|

|

9.85472*** (3.99746) |

14.6435*** (4.67924) |

6.85663*** (1.60918) |

8.67381*** (2.37245) |

|

|

-11.9467*** (4.13492) |

-15.553*** (4.93699) |

-4.20691*** (1.46982) |

-5.2319** (2.132) |

|

|

-4.843654*** (1.247086) |

-4.6558*** (1.44769) |

-0.241617 (0.54263) |

-0.08019 (0.62658) |

|

|

-0.734808 (0.537024) |

-1.5568** (0.65601) |

-0.81091*** (0.207935) |

-1.04071*** (0.30954) |

|

|

1.13649* (0.650732) |

1.69241** (0.770996) |

0.72677*** (0.24544) |

0.891039** (0.357904) |

|

|

0.231488 ( 0.150516) |

0.20218 (0.1665) |

-0.009582 (0.06693) |

-0.034232 (0.077254) |

|

|

0.489756* (0.265725) |

0.069936 (0.328314) |

-0.170067* (0.09293) |

-0.229405* (0.12028) |

|

|

-1.10786* (0.55934) |

-0.972366 (0.647041) |

-0.41154 (0.285419) |

-0.048847 (0.380531) |

|

|

-0.06343 (0.05842) |

-0.048281 (0.064768) |

0.0191 (0.02391) |

0.01005 (0.0304) |

|

|

-1.08159 (0.83695) |

-0.53764 (0.94528) |

0.44293 (0.30281) |

0.55516 (0.3926) |

|

|

-0.711997* (0.23179) |

-0.70011*** (.261362) |

-0.12475* (0.071763) |

-0.1228 (0.08465) |

|

|

1.34109* (.399093) |

1.38767*** (0.43687) |

0.42987*** (0.1281) |

0.48368*** (0.15347) |

|

|

-0.13572* (0.07043) |

-0.0155 (0.03255) |

||

|

|

0.003914 (0.00445) |

-0.00009 (0.0017) |

||

| B2 |

-0.54248*** (0.07507) |

-0.44372*** (0.12843) |

||

| B3 |

-.054935 (0.10898) |

0.0085 (0.13773) |

||

| B4 |

-0.40214*** (0.06801) |

-0.3254*** (0.1013) |

||

| B5 |

-1.6753*** (0.08978) |

-1.6095*** (0.1195) |

||

| B6 |

-.676592*** (0.1633) |

-0.50445** (0.25238) |

||

| B7 |

-.832813*** (0.08312) |

-0.81162*** (0.0985) |

||

| Intercepto |

-112.67*** (30.176) |

-140.664*** (35.1723) |

---- |

---- |

|

|

0.7442 | 0.7230 | 0.9762 | 0.9693 |

Notas: Las variables instrumentales de estas ecuaciones son

*10% de significancia estadística; **5% de significancia estadística; y ***1% de significancia estadística

Cuadro 5 Ecuación precio-costo marginal

| MCO2E con IV | ||||

|---|---|---|---|---|

|

|

Modelo I | Modelo II | Modelo III | Modelo IV |

|

|

0.1364862*** (.023718) |

0.235332 (.263575) |

||

|

|

0.27677*** (0.02753) |

0.72258*** (0.13812) |

||

|

|

0.2375*** (0.02661) |

0.60222*** (0.13491) |

||

|

|

0.285092*** (0.02739) |

0.749153*** (0.13845) |

||

|

|

0.27159*** (0.02739) |

0.7052*** (0.1379) |

||

|

|

0.15393*** (0.02512) |

0.348736*** (0.12834) |

||

|

|

0.23419*** (0.02626) |

0.59288*** (0.1339) |

||

|

|

0.22273*** (0.026324) |

0.55728*** (0.1335) |

||

|

|

-0.2350948 (0.2635751) |

-.090017 (0.1843) |

||

|

|

-0.000344 (0.0175) |

-0.0001 (0.0122) |

||

| Intercepto |

2.50781* (1.45477) |

8.8659*** (3.0332) |

---- |

---- |

|

|

0.2711 | 0.3180 | 0.6848 | 0.6938 |

Notas: las variables instrumentales de estas ecuaciones son

*10% de significancia estadística; **5% de significancia estadística; y ***1% de significancia estadística

9. Conclusiones

El estadístico λ de variación conjetural para los siete bancos más grandes de México fue de 0.14 de 2004 a 2016. El resultado permite confirmar la hipótesis de que los bancos más grandes de México tienen un comportamiento oligopólico de tipo Cournot. Un estadístico igual a cero implica que los bancos no consideran la elección de sus rivales cuando determinan el precio de los créditos. Sin embargo, nuestro resultado es mayor a cero, lo que indica que existe cierto grado de coordinación por parte de los bancos para maximizar sus beneficios.

Sin embargo, en el análisis individual del modelo IV, encontramos que seis de los siete bancos obtuvieron un estadístico λ mayor a 0.5, y tres bancos registraron un estadístico mayor a 0.7. Un estadístico λ mayor o igual a 1 indica una coordinación perfecta (tipo cartel) para maximizar los beneficios entre los bancos. Lo anterior sugiere que los bancos menos competitivos fueron: Banamex, BBVA Bancomer y HSBC; debido a que obtuvieron los estadísticos de variación conjetural más elevados (modelos III y IV) y tienen una mayor coordinación (directa o indirecta) para obtener el mayor el beneficio posible.

Adicionalmente, se consideró el efecto que tienen las comisiones bancarias, como porcentaje de la intermediación, en la demanda de créditos. Como se observó en las Gráficas 1 y 2, el incremento de las comisiones cobradas por los siete bancos más grandes de México, no estuvo acompañado de una reducción en el margen financiero. Sin embargo, en el modelo IV, se encontró que mayores comisiones están vinculadas de manera positiva con la demanda de crédito, durante el periodo 2004-2016. Este resultado podría ser resultado del elevado poder de mercado que tienen estas instituciones en el mercado del crédito mexicano.

Dentro de las recomendaciones de política económica, se retoman las aportaciones de Fisher y Grout (2017) para promover una participación más activa del Banco Central de México tanto en la evaluación de la competencia bancaria, como en acciones de regulación prudencial que promuevan una mayor competencia y estabilidad del sistema financiero. En este sentido se sugiere tener un objetivo secundario de competencia, secondary competitive objective, basado en la noción de competencia efectiva.

Para lograr lo anterior, primero, es necesario analizar las características estructurales de este mercado (los bancos dominantes) y hacer un diagnóstico detallado para determinar cuáles son las fallas de mercado que se pueden corregir, no sólo en términos de concentración de mercado (que influye de manera negativa en el bienestar del consumidor y en la calidad de los servicios), sino también considerando las externalidades (por ejemplo, el costo que los bancos trasladan a otros agentes por los riesgo tomados). En segundo lugar, se requiere llevar un seguimiento del nivel de competencia de los bancos dominantes en México mediante la elaboración periódica (trimestral, semestral o anual) de indicadores estructurales y no estructurales. El propósito es utilizar los indicadores para definir un nivel de competencia eficiente en el que las ganancias sociales sean mayores que las perdidas sociales. De esta forma, en lugar de aspirar al extremo de competencia perfecta que podría ser perjudicial para la estabilidad del sistema financiero, se optaría por un grado de competencia más realista que permita mantener la estabilidad de la banca mexicana.

Por último, en materia prudencial, se recomiendan políticas que logren el grado adecuado de seguridad y solidez, haciendo que los bancos enfrenten el costo verdadero de los riesgos tomados; sin embargo, algunos bancos son demasiado grandes para quebrar y, en este sentido, se pueden implementar políticas que apoyen la entrada de bancos pequeños que son más fáciles de regular, diversifican el riesgo de quiebra y reducen los costos para la economía en caso de quiebra.

nueva página del texto (beta)

nueva página del texto (beta)